【最新】米国株の今後の見通し:AI関連銘柄以外の銘柄、イコールウェイト型のS&P500(RSP)に引き続き注目!

みなさん、こんにちは!インベストリンゴです!

こちらの✉️ニュースレターでは、🚀ローンチに先立ち、日々、当社米国株アナリスト、並びに、彼らの最新のコンテンツを紹介していきます。

本日のアナリストは、🇺🇸アメリカを拠点に活動しているローレンス・フラー氏です。

自己紹介

フラー氏は、Investlingoにて、米国マクロ経済・大型株に関する執筆を担当しています。

フラー氏は、1993年に、メリルリンチ証券でファイナンシャル・コンサルタントとしてキャリアをスタートしました。

その後、ファースト・ユニオン・ブローカレッジ、モルガン・スタンレー証券、INGグループで同職を務め、30年以上にわたり個人投資家顧客の投資ポートフォリオを管理しております。

2005年には、Fuller Asset Management LLCを設立。

更に、2013年より、米国金融ニュースサイト「Seeking Alpha」にて、米国投資家に対して、マクロ経済・投資リサーチの提供を開始し、現在では、14,000人以上のフォロワーがおります。

また、フラー氏は、ノースカロライナ大学チャペルヒル校を卒業し、政治学の学士号を取得しております。

【先行アクセス(+特典付き)とニュースレターへの登録】

インベストリンゴは、🇯🇵日本初、🇺🇸米国株式投資に特化した金融のプロフェッショナルが集まる📱メディアプラットフォームです。

🚀ローンチに先立ち、✉️ニュースレター経由で、彼らの最新のコンテンツを日々紹介しております。

インベストリンゴ公式ホームページはこちら

米国株投資家の皆様は、是非、上記リンクより、メールアドレスをご登録頂き、完全版の弊社レポートを、日々、無料でご覧頂ければと思います。

ご登録頂けますと、過去のレポートも全て無料でご覧頂けます。

また、X(旧Twitter)上でも、日々、米国株式市場に関する情報を配信しておりますので、是非、フォロー頂ければと思います。

X(旧Twitter):インベストリンゴ公式アカウントはこちら

最新のレポート紹介

【最新】米国株の今後の見通し:AI関連銘柄以外の銘柄、イコールウェイト型のS&P500(RSP)に引き続き注目!

Ticker: RSP / 1745文字 / 所要時間4分程度 / 強気

サマリー

エヌビディア(NVDA)の好決算によって、S&P500指数は史上最高値を更新し、米国株式市場はバブルに突入したとの見方もある。

しかし、私はAIブーム関連銘柄以外にも、米国株式市場には、未だ多くの出遅れ銘柄が残されていると見ている。

エヌビディア(NVDA)の好決算は、AI(人工知能)への投資熱と相まって、昨日S&P500指数を再び史上最高値に押し上げた。

これは、今年6.6%上昇したS&P500指数にとっては朗報である。

しかし、エヌビディアが時価総額2兆ドルを突破し、S&P500指数の4%を占めるようになったことで、マグニフィセント7のウェイトがさらに高まっている。

ただし、私は、これはインデックス投資家にとっては諸刃の剣であると見ている。

今年はこれまでのところ、通常の時価総額加重型S&P500指数を保有することは賢明な行動であったように思える。

そして、市場では、S&P500指数や、AI関連銘柄にウェイトを集中させている他の指数に対する関心は、以前よりもはるかに高まっている。

足元のエヌビディアの放物線的な上昇は、1999年のインターネット・バブル期にハイテク株で見られたような動きを彷彿とさせる。そのため、弱気派はこの上昇を、近いうちに市場が大きく下落するとの新たな予測の材料と見ている。

しかし、ドットコム時代と今日には大きな違いがある。

1990年代後半に急騰した企業のほとんどは利益を上げられていなかったが、今日の企業は極めて高い利益を上げている。

さらに重要なのは、ドットコム時代には小規模なものから大企業まで、幅広い銘柄上昇していた。

しかし、今日の熱狂は一部の大企業に集中しており、大半のセクターの銘柄は大きく出遅れているのが現状である。

エヌビディアのような銘柄のバリュエーションは、極端な水準に近づきつつあり、注意が必要であると見ている。

そのため、時が経つにつれて拡大することが予想されるこの上昇相場にまだ十分に参加できていない、このエヌビディアのような一部の大企業グループ以外の指数構成銘柄に、私はより関心を持っている。

強気相場が継続し、さらに拡大するためには、今年の景気をソフトランディングさせる必要がある。

そして昨日の経済指標は、正しい方向への新たな一歩となったと見ている。

昨年初め、私はソフトランディングに不可欠な2つの進展について述べた。

ひとつは、インフレ率が賃金上昇率を下回り、実質所得の伸びが回復することだ。

これは昨年秋に起こった。

もうひとつは、製造業が回復することであり、その回復がサービス業の大幅な軟化を相殺することである。

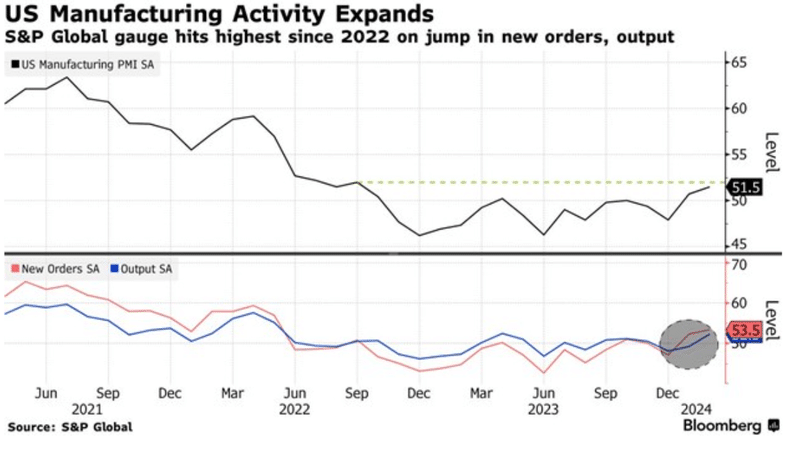

そして、S&Pグローバルの製造業とサービス業を対象とした月半ばのPMI調査からも明らかなように、それはようやく実現しつつあるように見える。

サービス・セクターの企業活動は引き続き拡大した。

しかし、そのペースは鈍く、米S&Pグローバルが22日発表した2月の米総合購買担当者景気指数(PMI)速報値は、1月の52.5から51.3と3ヵ月ぶりの低水準に落ち込んだ。

景気拡大と縮小の境界線は50である。

そして、成長率の鈍化に伴い、"コスト負担が2020年10月以来最も遅いペースで上昇した "という素晴らしいニュースも飛び込んできた。

これは、FRBが利下げを6月以降まで延期すると多くの人々を確信させた、1月の消費者物価指数の上昇とは対照的である。

一方、製造業は新規受注が大幅に増加し、2022年9月以来最も速いペースで拡大し、2022年5月以来の水準となった。

米製造業生産指数は52.3と、1月の49.3から10ヵ月ぶりの高水準に上昇した。

つまり、サービス業はちょうど良いタイミングで製造業にバトンを渡しているのである。

さらに、最も重要なのは、サービス業と製造業双方のコスト上昇率が2020年10月以来の弱いペースであることである。

さらに、生産コストの上昇率は2020年6月以来2番目に遅い。

そのため、S&Pグローバル・マーケット・インテリジェンスのチーフ・エコノミストであるクリス・ウィリアムソン氏は、「財・サービスの販売価格を示すこの調査は、FRBが2%のインフレ目標を達成するのに十分な水準で推移している」と述べた。

そして、彼同様に、私もそう考えている。

つまり、このインフレ・データは、今日現場で起こっていることを正確に描写していない古い政府統計ではなく、S&Pのような市場の実情を反映した実際のデータで語られているのである。

【先行アクセス(+特典付き)とニュースレターへの登録】

インベストリンゴは、🇯🇵日本初、🇺🇸米国株式投資に特化した金融のプロフェッショナルが集まる📱メディアプラットフォームです。

🚀ローンチに先立ち、✉️ニュースレター経由で、彼らの最新のコンテンツを日々紹介しております。

インベストリンゴ公式ホームページはこちら

米国株投資家の皆様は、是非、上記リンクより、メールアドレスをご登録頂き、完全版の弊社レポートを、日々、無料でご覧頂ければと思います。

ご登録頂けますと、過去のレポートも全て無料でご覧頂けます。

また、X(旧Twitter)上でも、日々、米国株式市場に関する情報を配信しておりますので、是非、フォロー頂ければと思います。

X(旧Twitter):インベストリンゴ公式アカウントはこちら

関連記事

➡【米国株式投資】グローバルファウンドリーズ / GFS:最新の23年第4四半期決算分析と今後の株価見通し – Part 1(GlobalFoundries)

➡【米国株式投資】パロアルト・ネットワークス / PANW / 弱気:最新の24年度第2四半期決算分析と今後の株価見通し(Palo Alto Networks)

➡【米国株式投資】サイバーアーク・ソフトウェア / CYBR:テクノロジー関連成長株の最新の24年第4四半期決算分析と今後の株価見通し(CyberArk Software)

➡【米国株式投資】アプライド・マテリアルズ / AMAT:半導体・AI関連成長株の最新の24 年1Q決算分析と今後の株価見通し - Part 1(Applied Materials)

➡【最新】米国株の今後の見通し:イコールウェイト型のS&P500に注目!先週のローテションより、強気ブレイクアウトが発動!

➡【米国株式投資】マクドナルド / MCD / 予想配当利回り2.29%:連続増配ディフェンシブ銘柄の最新の23年4Q決算分析と今後の株価見通し(McDonald's)

➡【米国株式投資】コカ・コーラ / KO / 予想配当利回り3.09%:連続増配銘柄の最新の23年4Q決算分析と今後の株価見通し

➡ 【米国株式投資】ブリティッシュ・アメリカン・タバコ / BTI / 予想配当利回り9.57%:ディフェンシブ・タバコ関連銘柄の最新の23年4Q決算分析と今後の株価見通し(British American Tobacco)

➡【米国株式投資】スターバックス・スタバ / SBUX / 予想配当利回り2.41%:連続増配ディフェンシブ銘柄の最新の決算分析と今後の株価見通し(2024年2月7日 / Starbucks)

➡【米国株式投資】アルトリア・グループ / MO / 予想配当利回り9.79%:連続増配ディフェンシブ銘柄の最新の23年4Q決算分析と今後の株価見通し(Altria)

➡【米国株式投資】シェブロン/ CVX / 予想配当利回り4.06%:連続増配エネルギー銘柄の最新の決算分析と今後の株価見通し(Chevron)

➡【米国株式投資】エクソン・モービル / XOM / 予想配当利回り3.65%:連続増配エネルギー銘柄の最新の決算分析と今後の株価見通し(2024年2月9日 / Exxon Mobil)

➡【米国株式投資】ファイザー / PFE:予想配当利回り6.24%の増配を継続する注目の製薬・ディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月5日 / Pfizer)

➡【米国株式投資】JPモルガン / JPM / 予想配当利回り2.38%:連続して増配する注目の銀行・高配当関連銘柄の最新の決算・株価分析と今後の見通し(米国株式投資 / 2024年1月31日 / JP Morgan)

➡【米国株式投資】ジョンソン・エンド・ジョンソン / JNJ:予想配当利回り2.99%の増配を継続する注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日)

➡【米国株式投資】プロクター・アンド・ギャンブル / PG:予想配当利回り2.39 %の増配を継続する注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日)

➡【米国株式投資】ロッキード・マーチン / LMT:予想配当利回り2.92%の増配を継続する注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日 / 米国株式投資 / Lockheed Martin)

➡【米国株式投資】スリーエム / MMM:予想配当利回り6.29%の注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日 / 米国株式投資 / 3M Co)

➡【米国株式投資】メタ・フェイスブック / META / 予想配当利回り0.43%:注目のメタバース・AI関連成長株の最新の決算分析と今後の株価見通し(2024年2月2日 / Meta / Facebook)

➡【米国株式投資】ベライゾン / VZ:予想配当利回り6.28%の増配を継続する注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日 / 米国株式投資 / Verizon)

➡【米国株式投資】AT&T / T:予想配当利回り6.26%の注目のディフェンシブ高配当関連銘柄の最新の決算・株価分析と今後の見通し(2024年2月1日 )

➡【米国株式投資】ラム・リサーチ / LRCX(Lam Research:予想配当利回り0.95%):注目の半導体関連銘柄の24年度第2四半期決算・株価分析と今後の展望

➡【米国株投資】エヌビディア / NVDA(NVIDIA Corp:年間予想配当利回り0.03%):注目の半導体・AI関連銘柄から学んだ配当と株価リターンに関する教訓

➡【米国株投資】エヌビディア / NVDA / 予想配当利回り0.03%:半導体AI関連銘柄の株価分析と今後の見通し(NVIDIA)

➡【米国株投資】エンブリッジ(ENB:年間予想配当利回り7.5%)& ベライゾン(VZ:年間予想配当利回り6.7%):高水準の予想配当利回りが魅力的な、おススメの2つの高配当個別銘柄

➡【米国株投資】マリオット・インターナショナル(MAR:年間予想配当利回り0.9%):グローバル・ブランド関連のおススメの高配当個別銘柄 - Part 2

➡【米国株投資】メドトロニック/ MDT:予想配当利回り3.20%の注目の高配当ヘルスケア関連個別銘柄

➡【米国株投資】ONEOK(ワンオーク)/ OKE:予想配当利回り5.57%の注目の高配当エネルギー関連銘柄

免責事項:ローレンス・フラーは、アメリカ合衆国で登録された投資顧問会社、Fuller Asset Management(FAM)のマネージング・プリンシパルです。本情報は、幅広い読者を対象とした教育目的にのみ提供されることを意図しております。その為、本情報は、特定の証券、投資、または、投資戦略を勧誘するものではございません。更に、FAMは、税務、法律、会計に関するアドバイスを一切行っておりません。投資には常にリスクが伴い、リターン、あるいは、元本が保証されているものではない点にご留意ください。FAMは、公正でバランスの取れた方法で情報を提供しております。その為、FAMは、本レポート上の情報が、虚偽、または、重大な誤解を招く記述、または、事実の省略を含んでいないと合理的に認識しております。また、特定の投資助言による過去のパフォーマンスは、特定の状況や市場の出来事、投資の性質やタイミング、投資に関連する制約についての知識がない限り、依拠すべきではありません。FAMは、チャート、グラフ、計算式、推奨銘柄について、説明・提示をすることがありますが、それ自体が、どの証券を売買すべきか、あるいは、いつ売買すべきかを決定するために使用されることを意図したものではございません。このようなチャートやグラフは、限られた情報しか提供しないため、それだけで投資判断をすべきではありません。その為、実際に投資をされる際には、資格を有する金融の専門家にご相談されることを強くお勧めします。ここに記載された意見はあくまでも当社のものであり、予告なしに変更されることがあります。また、言及された意見は、発表日時点のものであり、市場や経済状況の変化により変更される可能性があり、更に、必ずしもその通りになるとは限らない点にもご留意ください。

アナリストによる開示:私は、この記事で言及されている企業の株式に関するポジションを現時点で保有しておらず、また、今後5日以内にそのようなポジションを持つ予定もありません。また、本記事は、私個人の見解に基づき、独自に執筆したものです。私は、インベストリンゴからの報酬を除き、この記事に対して、いかなる報酬も受け取っておりません。また、本文書で言及している企業とは、いかなる商業的関係も有しておりません。

インベストリンゴによる開示:インベストリンゴは、当社コンテンツ・クリエイターが、自身の専門・得意領域に関する情報・知識を、当社のユーザーと共有する事を目的とする米国株特化型のコミュニティです。本サイトのコンテンツは、投資教育、並びに、投資情報の提供のみを目的としており、特定の投資家に対して、投資、税務、法律等のアドバイスを提供することを意図しておりません。加えて、Investlingo Japan合同会社は、日本においてライセンスを保有する証券会社、投資顧問業者、または、投資銀行ではございません。ここで述べられている意見や見解は、あくまでも、各コンテンツ・クリエーター個人の見解であり、Investlingo Japan合同会社の立場を反映しているものではございません。当社のコンテンツ・クリエーターは、個人投資家を含む独立したブロガー・アナリストから構成されており、公的機関等からの金融関連のライセンスを取得していない場合もございます。その為、本サイト上のいかなる情報も、インベストリンゴ、または、弊社プラットフォーム上の第三者による、金融商品の推奨、或いは、投資助言として解釈されるべきではありません。インベストリンゴは、弊社プラットフォーム上の情報に基づいて行われるいかなる投資決定に対して、一切責任を負わず、各ユーザーが単独で責任を負う点にご留意ください。

この記事が気に入ったらサポートをしてみませんか?