iDeCoを始める前に〜年金制度の仕組みから確認を〜

本日はiDeCoについて。

NISAについては前回記事で記載しています。

投資デビューをされる方は合わせてご確認

ください。

コロナ禍になり多くの方が余剰資金を投資に

回していますね。

周りが始めたから自分もしなきゃと思いながら

迷われている方。

上記NISA記事と本日のiDeCoの記事を見て、

どちらか自分の目的やタイプに合う方を

やってみてはいかがでしょうか。

ではiDeCoの説明に入りますが、iDeCoを知る

前に重要なことがあります。

それは、自身が居住する日本の年金制度の仕組み

をしっかり理解しておくことです。

日本の年金制度

我々が居住する日本は「国民皆年金制度」を

採用しており、20歳以上60歳未満のすべての

人が公的年金制度の対象になっています。

皆さんが毎月支払っている国民年金・厚生年金

保険料が財源となり、原則として65歳以上に

「老齢年金」として受け取れます。

これにより老後資金を一定確保することが

可能です。

その中でも、日本の年金制度は自営業者や

サラリーマンなどによっても下図のように違い

があります。

出典:厚生労働省 いっしょに検証!公的年金

このように、国が用意をしてくれている年金制度を「公的年金」と言います。

しかしながら、近年老後2,000万円問題とも

言われたように、公的年金だけでは老後豊かに

暮らせるかどうかは家計状況により一抹の不安が

ありますよね。

老後2,000万円問題については下記記事も併せて

ご覧ください。

そのため、「公的年金」だけで不安という方の

ためにあるのが、自分で準備する「私的年金」

という位置付けの「確定拠出年金制度」です。

確定拠出年金とは

では、公的年金だけでは不安という方が手段

として選択すべきかどうかである確定拠出年金

について見ていきます。

先ほどの図でいうと、公的年金として国民年金・

厚生年金が二階建てであり、その上にプラス

確定拠出年金があるというイメージです。

公的年金は国が運用を行い、老後の年金を

準備してくれますが、この「確定拠出年金」は

加入者自身が資産の管理・運用を行います。

老後支給される年金額は自身の運用結果に左右

するというものです。

アメリカでも401kと言われる同様の制度が

存在し、「日本版401k」と呼ばれることも

あります。

この確定拠出年金には「個人型」と「企業型」

と言われる2種類があります。

今回は、個人型を詳しく説明します。

というのも、この個人型確定拠出年金こそが

iDeCoの正体です。

個人型確定拠出年金

個人型確定拠出年金は「iDeCo(イデコ)」(individual-type Defined Contribution

pension plan)と言われます。

加入者である個人が自ら年金資産の拠出・運用

を行い、その結果に応じて年金額が変動します。

公的年金だけでは不足する可能性のある老後資産

をiDeCoを活用して形成するメリットは以下です。

iDeCoのメリット

◯確実な老後資金の確保

毎月決まった掛金を60歳まで拠出し、60歳以降

に一時金や年金として受け取ることができます。

つみたてNISAなどは途中で解約して引き出す

ということも可能ですが、iDeCoの場合、基本的

には60歳まで受け取ることはできません。

そのため、途中で解約をしてしまい、老後の資産

形成計画が崩れるようなリスクは少ないです。

◯全額所得控除

加入者の掛け金は「小規模企業共済等掛金控除」

として全額所得控除となります。

簡単に言うと、この控除により税金を減らす

ことができます。

所得控除のメリットは下記記事を併せてご参考

ください。

◯運用益が非課税

一般的に株式投資などを行うと、運用益に20%

(所得税15%、住民税5%)が課税されますが、

個人型確定拠出年金で得た運用益は非課税として

扱います。

そのため、通常の運用より税金がかからないため、

効率的に老後資金を準備出来ます。

◯受取時の控除

60歳以降の受取は「一時金」と「年金」から

選びます。

一時金で受け取る場合は、「退職所得控除」

が利用できます。

年金で受け取る場合は「公的年金等控除」

が利用できます。

そのため、受け取り時に控除を活用することで、

通常の税金のかかり方と比べて大きな差が

生まれます。

一方、iDeCoのデメリットは以下の通り。

iDeCoのデメリット

○60歳まで引き出せない

メリットとしてもお伝えしましたが、デメリット

でもあります。

引き出せる条件は本当に限られています。

加入者が病気や怪我で障害を負った場合

加入者が死亡した場合など

いつでも引き出せた方が良いという方は

つみたてNISAの方がいいでしょう。

◯掛け金が少ない

第一号被保険者と呼ばれる自営業者等の方に

ついては、月68,000円が上限になりますが、

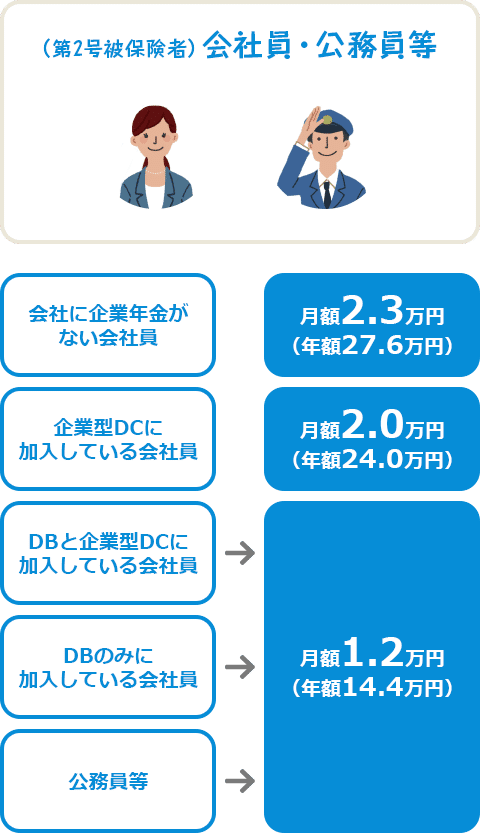

会社員の方は下記の通りもっと少ないです。

出典:iDeCo公式サイトより

この通り、第二号被保険者と呼ばれる会社員の方

はそれほど大きな掛け金で投資をすることはでき

ません。

投資枠に少なさを感じる方はこれまたNISAも

併用して検討しましょう。

◯手数料がかかる

NISAとは違い2つの手数料が発生します。

1つ目は口座開設手数料として2,829円。

これはiDeCoを管理する国民年金基金連合会に

支払う手数料です。

2つ目は金融機関に対し毎月171円。

これは金融機関に対し、管理してもらうための

手数料です。

投資の大原則は、手数料をできるだけ少なく

することです。

そのため、毎月171円、年間2,052円という額

ですが、複利で考えると大きな差を生みます。

その他にも金融機関独自で上乗せしてくる

手数料もあったりします。

iDeCoを扱っている金融機関はたくさんあり

ますが、その辺もチェックの上選択しましょう。

私個人的にはSBI証券が良いように思います。

以上がiDeCoを検討するにあたって考える

べきポイントです。

iDeCoかつみたてNISAで検討されている方は、

目的を考えましょう。

冒頭の過去記載のNISAの記事で、NISAは

短期的な用途を決めての資産形成に対し、

iDeCoは老後の資産形成に向いているとお話し

しました。

資産運用の目的が老後資金以外なのであれば、

つみたてNISAに軍牌が上がると思います。

ぜひ2つの優遇された制度を活用して、

自身に最適な資産形成を行ってください。

それでは。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?