9/15 Japan as NO.1

『4人の魔女』は、魔女の一撃で機関投資家がしびれる?水星逆行の終わりは、ポジティブサイン?

#ニュースからの学び

📼Youtube動画:

📒 今週の相場レポート 通称:note組

お知らせ: [PR] 📻note組 メンバーシップ(ベーシック)

記事個別よりも、noteのメンバーシップ(通用”ノート組”)のお得なベーシックプラン980円を選ぶと毎月8本程度の投資に役立つノートが読み放題です。

🎤相場ライブ (公式MC)

9月のセンチメント指数

📻投資を学ぶ! PostPrime

[PR]🎁Coinで有料機能❗️ 招待コード8BQ9AYVJ

●投資を学べるSNS、PostPrimeで週4本ライブ⇩

日本株 AI?銀行?それとも… はこちらのライブ

米国株 次のアップル、NVIDIAはどこだ? 毎週木 MC

FX ドル円 170円?YCC解除、介入は11月?? 隔週金 MC

コモディティ ゴールド 2,000ドル? 天然ガス🆙 各月 MC

⛳みんなの投資が見れる!1,000円から米国株 Woodstock

[PR]🎁Amazon 1000円❗️ 招待コード【matt】⇩

口座開設はスマホで簡単、3分で完了。

🏢#企業研究:

📈#今週の戦略📢:

📰#WorldNews:

🌽#コモディティ:

📷#経済指標 ライブ:

✇見逃し配信

《 Matt's Binge Watch 》

プライム時間で、気になるニュース解説、所感、セクター、FX、原油、グローバル・マクロ戦略を紹介。

今週の戦略 #mattseye と プライムビデオを✅チェックしてね。

📅発表指数と予定

米連邦準備制度理事会(FRB)

利上げサイクル終了期待が高まっている- 米供給管理協会(ISM)の製造業景況指数が予想を上回り、雇用や価格の項目が上昇- 米雇用統計では失業率が予想を上回り、平均時給の伸びは予想を下回った。

FOMC19-20日に、日本銀行の金融政策決定会合21-22日にはが開催。

中国経済

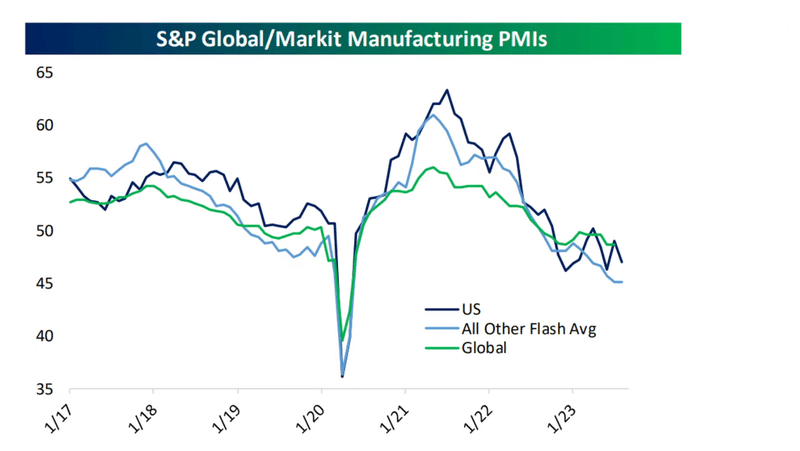

投資家心理が改善している一方で、東京電力福島第一原発の処理水の海洋放出後、中国からのインバウンド需要の期待が後退しています。しかし、中国の製造業は予想を上回り、民間版の財新製造業PMIも回復しています。この結果は景況感の拡大を示唆しており、中国経済の底堅さを示すものと言えます。

原油市況

原油価格の上昇が利上げ期待を一部相殺し、米国の金融政策の不透明感を高めている。ユーロ圏の消費者物価指数が予想を上回り、欧州の金融引き締めの長期化が懸念される。また、為替の円安が頭打ち感を示しており、日本株に負担をかける可能性がある。

需給

デリバティブ取引のSQに向けた需給面での一時的要因によるものに過ぎない可能性もある。日本では来週末8日が、米国では翌週の15日がそれぞれSQ。

㌽:米国決算

来週の注目決算発表予定

㌽:日本決算

3636 三菱総合研究所 情報・通信業

3687 フィックスターズ 情報・通信業

4479 マクアケ 報・通信業

4554 富士製薬工業 医薬品

4751 サイバーエージェント サービス業

4931 新日本製薬 化学

9月高配当決算のリスト

日経平均高配当株50指数連動型上場投信 <1489>

《📒 NEWS 》

📰米国ニュース

iPhone 15 💲ドル据え置き、124800円〜🆙

iPhone Pro Max 189800円〜

Apple Watch Series 9 59800円〜

Apple Watch Ultra 2 128800円

債券市場に資金を投入すべき

米連邦準備制度の積極的な利上げの後、利回りを獲得するまたとないチャンスが訪れている。

同氏は今資金を配分すべき魅力的な選択肢として、iシェアーズ・コア米国総合債券市場ETF(AGG)とブラックロックの新しいアクティブ運用ファンドであるブラックロック・フレキシブル・インカムETF(BINC:国債、政府関連債、社債、MBS、ABS、およびCMBSを対象)

📰中国ニュース

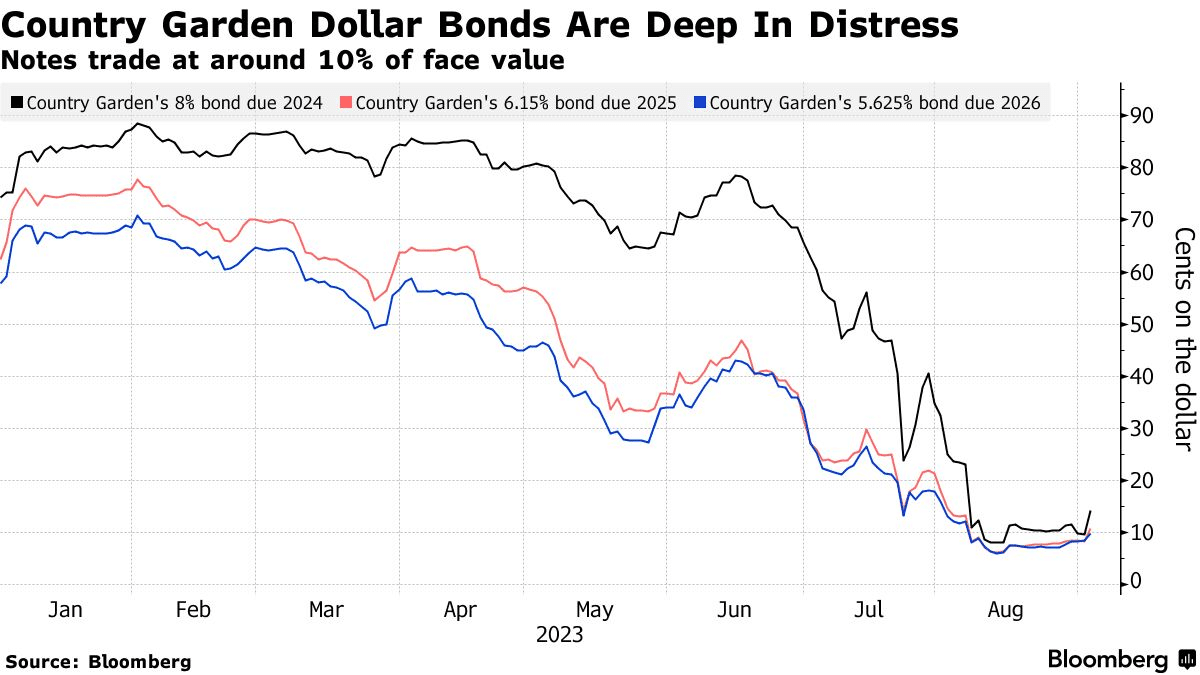

碧桂園のドル建て社債は暴落中。

📰日本ニュース

ソフトバンクグループは、アーム・ホールディングスを2016年に買収し、2021年にエヌビディアとの間でアームの売却を合意するも撤回された。ソフトバンクはIPOの計画を立案し、アームの公開価格が47~52ドルに設定されたことが明らかになった。IPOは9月13日に実施され、アームの株式は14日からナスダックで取引される見通しである。ソフトバンクの期待するアームのバリュエーションは野心的であり、PSRが20倍弱という割高な評価と中国への依存度が不確定要素となっている。中国関連リスクに3ページを割いたアームのIPO目論見書には、アップルやグーグル、インテル、エヌビディア、サムスン電子、TSMCなど多くのハイテク企業が関心を示しているが、中国へのエクスポージャーが投資家を不安にさせる可能性がある。低調なIPO結果は他のハイテク企業の上場を妨げる可能性がある。

📰世界ニュース

メッシ選手が約15億8000万円の別宅買う。

※年俸は基本2000万ドル(約28億円)、ボーナスを含めると6000万ドル(約90億円)

ノルウェーの1兆4000億ドルの投資ファンドが中国事務所を閉鎖

中国での事業展開を巡る不確実性が高まる中、海外投資家が中国から事業を多角化しようとする傾向が見られている。オンタリオ教師年金制度は、香港に拠点を置く中国株式投資チームを閉鎖し、アジアに特化した銘柄選択チームも持たないと述べた。この撤退は、中国市場への不安を反映している。

中国経済は困難な状況にあります。不動産市場の低迷は深刻であり、大きな債務危機の可能性もあります。また、若者の失業率が記録的に高く、家計や企業も将来に対する不安を抱き、消費や投資が控えめになっています。さらに、中国政府の西側企業への弾圧は外国企業を不安にさせています。警察による強制捜査やスパイ行為に関する法律の拡大もあり、コンサルティング会社などは動揺しています。中国経済の現状には国家安全保障上の懸念も絡んでおり、今後の展開が注目されます。

📰為替/FXニュース

ドル円は底堅い展開か、148円台では円買い介入の可能性に要警戒

📰仮想通貨ニュース

📰コモディティニュース

米国の主要小麦産地の天候が良く、中国などの輸送需要の減少により海上運賃が下がったため、小麦の生育には良い状況

ウクライナ情勢による高騰を抑えるために2022年10月期は緊急措置として実質据え置きで7万2530円、23年4月期は激変緩和措置として上昇幅を抑制し7万6750円としてきた

最近の買い付け価格はウクライナ情勢前の水準に落ち着きつつある

《 まとめ 》

👓見通し

👉今週の映画

👉気になるNEWS: 先行指標

👉Weekly Matt:ファンダメタル長期、中期、短期の動意

👉グローバル・マクロ戦略、今は株?債券?コモディティ?為替?

👉米国株と日本株のセクターローテーション

👉プロのリスク感とセンチメント

👉銘柄銘柄と過去バックナンバー

ここからお得なベーシックプランで読み放題でぜひお楽しみください!

今週も相場のトレンドをチェックして、資産形成にお役立てください。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

《 今週の映画 》

🎞 『映画紹介 ターミナル』

スティーブン・スピルバーグ監督がトム・ハンクスを主演に迎え、空港内に長期間にわたって足止めされてしまった男と、そこで働く人々の交流を描いたヒューマンドラマ。共演はキャサリン・ゼタ=ジョーンズ、スタンリー・トゥッチ。

東欧の小国クラコウジアからやって来たビクター・ナボルスキーはニューヨークのJFK国際空港に降り立つが、入国手続きの直前に祖国でクーデターが起こり、パスポートが無効になってしまう。

アメリカへの入国を拒否され、祖国にも戻れなくなった彼は、仕方なく空港ターミナル内で暮らし始める。最初は言葉すら通じず苦労してばかりのビクターだったが、独学で英語を身につけ、ターミナル内の従業員たちとも親しくなっていく。

昇進を狙う国境警備局主任ディクソンは、そんな彼「ビクター・ナボルスキー」の存在を疎ましく感じていた。

空港で生きる彼らが「いる場所」もまさに「ターミナルな=終点の」。

友人清掃員の男性は、母国のインドで犯した犯罪から逃げてきた人物。誰もが人生の空港で息をひそめて生きる人生を、つまりターミナルで来ている。。

空港の友人たちは、彼ビクター・ナボルスキーを励ましは常に前を向きに立ち向かい「入国拒否≒赤色のハンコ」が押されると分かっていても、いつか「入国=緑色のハンコ」が押されると信じ、愚直にもトライを繰り返すのです。

そんな彼の姿は、確かに周囲の人たちに「目的」を果たそうとする勇気を与えてくれます。。。

最後に彼は空港を。。。

《 🚩今週の戦略#mattseye 》

☆━━━━━━━━━━━━☆

┃🚩今週の戦略#mattseye ┃

☆━━━━━━━━━━━━☆

📓結論:

『5L』

「Sell in May and go away, don‘t come back until St.Leger day.(5月に売り抜けてセントレジャー(9月16日)まで戻ってくるな)」

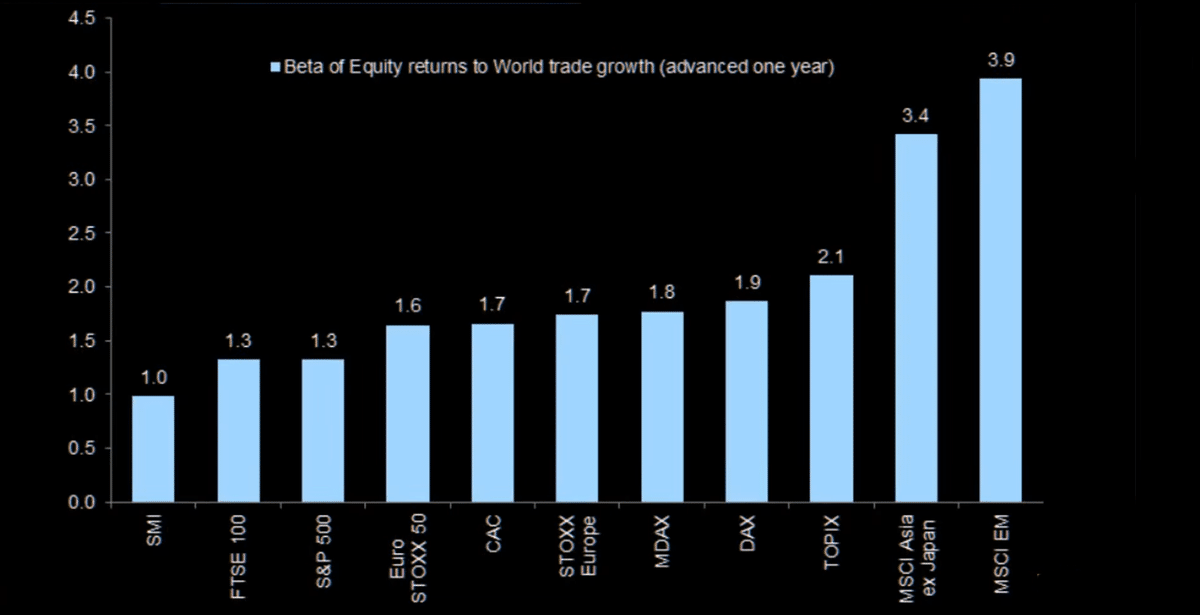

セントレジャー9/16を目安として、アノマリーとしてナスダック下落、ディフェンス(高配当)強い、そして日本株は相対的に米国よりアウトパフォームして強い。

米国ファンドが日本株を観ている視点3つと、『割安』5つの環境。

『東証のPBR改革、インフレ、新NISA』

LOW Valuation 低い価値

LOW Corporate Leverage 低総資産/自今資本率(財務レバレッジ)

LOW Interest Rate マイナス金利

LOW Political Risk 自民党の一党独裁政治(インド並に高い)

LOW Yield 債券投資では収益が得られない事に国民が気付いていない

9月末までは、3つのシナリオを念頭に。

指数トレンドの方向転換。9月末までに早めに底か、それともアノマリー通り11月初旬まで低迷か。

日銀 10年債利回り0.7%に近づき YCC撤廃議論へ株価上下。

それ以外の中国や中東WTIなどのリスクで下落

1)日銀のYCCコントロール上限1.0%又は実質マイナス金利撤廃の動き。1148~150円台まで円高、ドル売りの『金融セクター上昇』の圧力強まる。

2)確定申告一巡で、ドル高・円安の間はバリューや出遅れ日本企業も

3)CPI横ばいでFOMCタカ派のスタンスが宣言か。短期でドル買い、FM国売りとナスダック下落、米国バリュー低迷。

短期:

短期日本市場は、9/27までは、特に大型高配当銘柄などを「配当などの権利取りの買い」優勢か。日米共に業績上方修正の銘柄をポジション薄目でエントリして臨む。

短期はまだポジションは、順張りトレンドセクター狙い。米国市場は9月は流動性低下でまだ荒れ相場。10月初旬まで押し安値の指値で打診且つ少な目(3つ程度のトレンドセクターに分散打診でモメンタムが強い企業、ETFに)。最近の傾向としては、月末から月初にトレンド転換が起こる。

短期の米国株は、リスク資産でラッセル小型TNA、荒野の7人と、クラウド向けセキュリティ、AI銘柄も打診。

日本市場は日米の金利差拡大で円安進行が続き、輸出関連株を中心に買いに勢い値上がりなどトレンド発生中。連れ安リバウンド中の金融・保険不動産と建築、そしてバリューの倉庫、ゴム、放送局などが注目。

中期:

中期は方針変わらず。大型銘柄の注目セクター(金融・リース、自動車・運輸、エネルギー、建築・不動産、バリュー)中心に、下げ幅(例えば-4%)が大きい週は多めのポジション、下落率(-2%)が大きくないときは少な目ポジション。

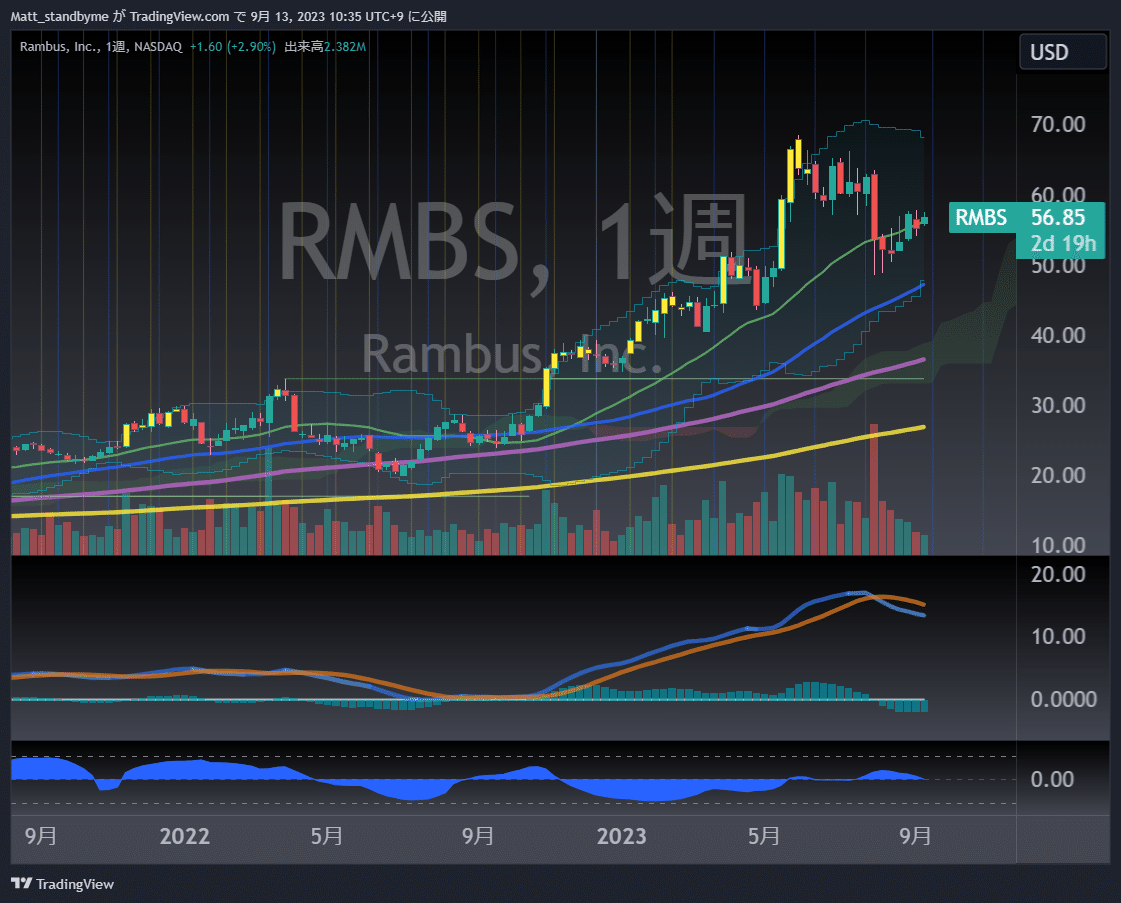

日米等もに半導体特需は正統派で「国策」。高値掴みには注意しながら、引き続き押し安値で大型や技術シェアNo.1企業で追加分散投資。

$NVDA や$MSFTの市場連れ安での押し安値ねらい。

$BOC $JPM などのバランスシートが盤石な銀行、金融を週間で-2%下落・押し安値で拾う。日本の金融、保険も同様。

バリュー株投資して、出遅れの日本企業も銘柄研究のバックナンバーをチェック。日本株では、輸出採算の改善期待から自動車(トヨタ・ホンダ)、機械株が注目。地銀は押し目形成中なので大きな下髭でサポートされてから追加エントリ、現物はホールド。現物ホールドの不動産や建設は、部分利確ルールも。

米ドル資金の保管ならMMF。

中期にはエネルギー(VDE, $XOM, $OXY, $PXDなど)、ただし利益がでているので部分利確へ。公共(VPU)、高配当SPYDは打診継続。

消費財AMZON,スリーエム、ホーム・デポ、コカ・コーラ。

レジャー(トラベラーズ、AnnB、ボーイング、JETS)など銘柄にも少しだけリバランス中。

日本ではの内需、電力+ガス、輸送、ドラッグストアなども注目。

長期:

長期は変わらず。指数全体が落ちた週ベースで-2%から-5%下落した週にゲラ中のテック少な目、高配当多めで、頻度としては『1~2カ月に1回程度』の大き目の下落をで拾う。

米国はSPY以外の選択肢で優良配当ETF、テックの優良株、全世界株以外に、フロンティア国も。日本の商社、銀行(大手、地銀)、金融。

そして短期米国債とゴールドも金利が上がった局面を狙う。

新NISAキャンペーンでの資金流入前に、仕込みたい。

米金利は2023年から2024年4月にかけて債券妙味。リセッションの兆しは雇用統計で失業率4%越えならMM、公共や小売り大手(ペプシ、花王、ヘルスケア)などな大統領選前に軟調になるので注意。

相場観

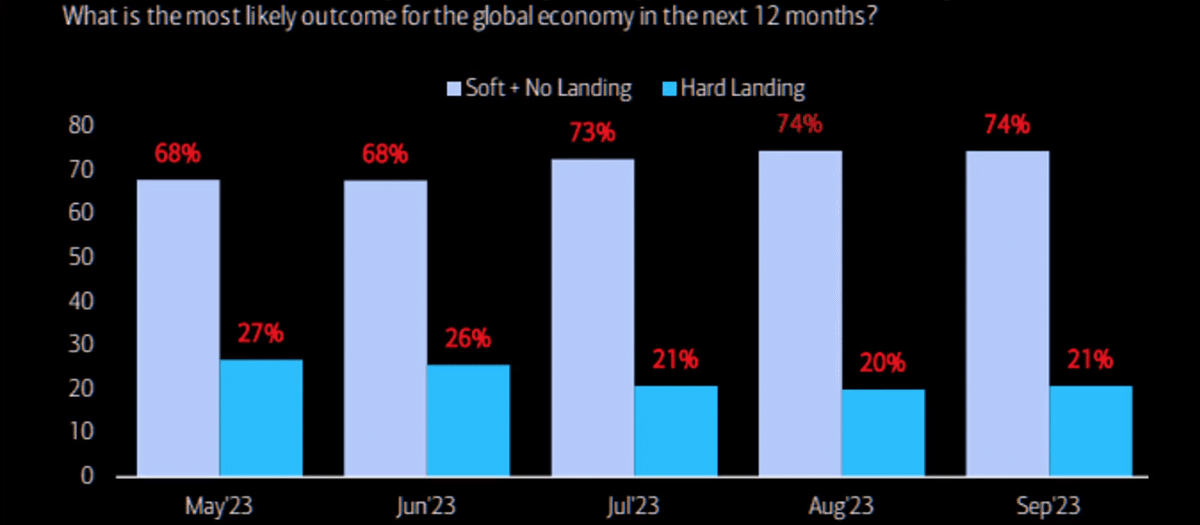

米経済はやや軟調だが、ファンドマネージャの株式配分に「劇的な変化」、中国を悲観し米株と日本株にシフトか。

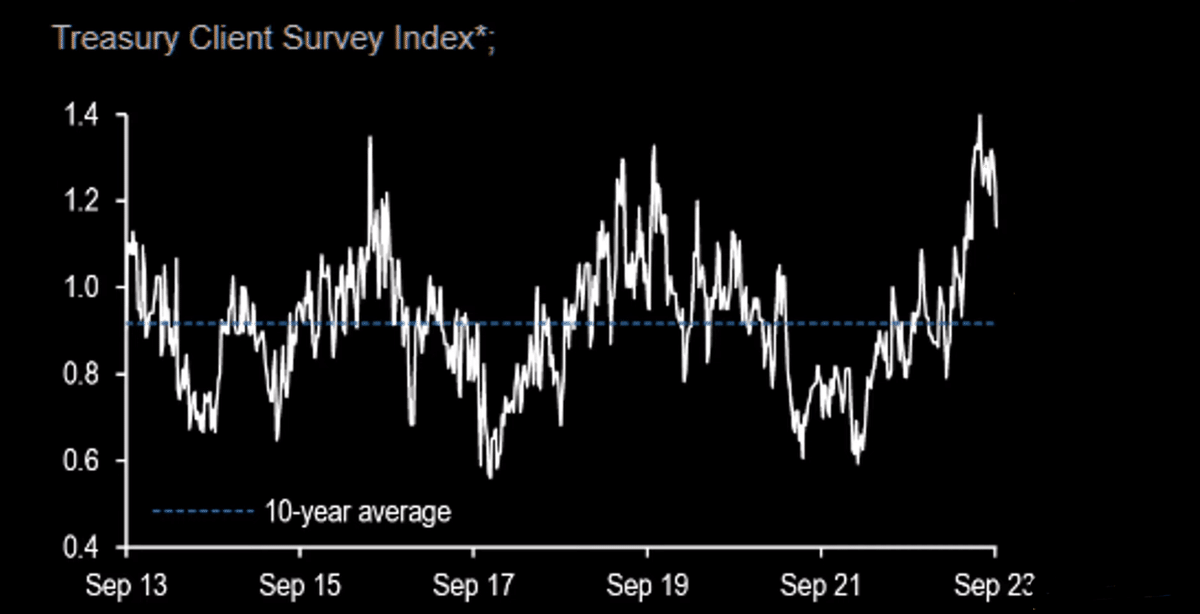

個人消費と雇用統計の好調だが、米経済は軟着陸可能でも、米経済の先行きは不透明「FRB高官の金融政策に対する姿勢で重要な転換が進みつつある」とウォールストリートジャーナルが報じて、今後の金利上昇懸念が和らいだ。一方米国商業不動産、学生ローン返済でやや消費低迷など企業や家計の状態が懸念材料となっている。地方銀行への規制強化影響も懸念されるため、米経済の将来に対する不確実性がある。

📓トレード戦略

【目先】 ※あくまで目先のトレンドへの所感です。

📈植田総裁

連れ安の米国大手銀行、クラウド・AI、半導体へ打診。

バリュー継続、日本株継続

📉イチゴケーキ

日米指数を薄く。

📓まとめ

『夏枯れ相場も IPOで9月は需給バランスが崩れるか』

11日のCMEのFEDWATCH、FRBが次回FOMCで金利を据え置くとの見方は93%と前日の92%から上昇。また、11月または12月の会合で利上げする確率は40%を超えている。

『FRB当局者はブラックアウト期間で、13日に8月消費者物価指数(CPI)、14日に8月生産者物価指数(PPI)、8月小売売上高、15日に9月ニューヨーク連銀製造業景況指数、9月ミシガン大消費者信頼感指数などの重要経済指標が上振れ傾向』

『米経済指標が市場予想を上回傾向。年内の追加利上げ観測の高まりや来年の利下げ時期後ろ倒し観測の高まりからドル買いが加速。米国株はやや劣勢で金相場も下落か。』

ゲームチェンジャー(カタリスト:株価材料)

1:CPIはジェット燃料🆙で上昇傾向。

2:9月から10月の機関投資家の戻り、IPOで需給の動きと約2400社の配当権利落ち日に向けて上昇と利確タイミング。

3:外国人投資家の買い越しが続くか?業績上方修正&割安放置

リスク

1:WTI原油価格の高騰が「インフレ加速」でFEDが再利上げ

2:2年と10年債の米長期金利の上昇が「企業業績悪化」につながる。

3:学生ローンの返済再開が「消費支出を減らす」。米国ではテックや仮想通貨売り。日本では総選挙で株価🆙も、増税案がでれば売りへ。

㌽:経済指数と要人発言

📓所感:

「 2Q業績のみ上方修正のバリュー株から有望銘柄を探す 」

今年の「ずれ」はシリコンバレー銀行破綻から始まったローテンションの早まり。加えて大統領予備選と重なり下落やリバウンドの「ずれ」も意識。

重点的にマークするのは、2Q累計業績が上方修正されていったん高値まで買われても、もなお株価が割安水準にあるバリュー株が望ましい。

短期では株探や四季報秋号でスクリーンングにマッチする優先度の高い銘柄は、戻り歩調の化学、鉄鋼、セメント、金属製品の素材株が動き出している。また値ごろも所属市場もマチマチだが、今まで沈んでいた小型エレクトロにクス株、消費関連株などに目立つ。

つまり幅広く再度のイコール・パートナー相場、「業績相場2.0」をサポートしてくれるのを期待したい。

イコール・パートナー:

業績上方修正銘柄且つ保守的な企業。

㌽:通期業績の上方修正に踏み切る

夏相場の後半安場面で逆行高した業績上方修正銘柄のなかで、上方修正は第2四半期(2Q)累計業績のみにとどめ通期業績は期初予想の据え置きとした銘柄である。原材料価格の落ち着き、価格転嫁の進展、円安・ドル高の寄与などで第1四半期(1Q)業績が想定を上回って2Q業績を上方修正したが、下期はこれが継続するか不透明として保守的に見込んだ結果である。この慎重予想銘柄は、2Q決算の発表直前で不透明材料にも見通しがついて通期業績を精査し、通期業績の上方修正に踏み切るケースも想定され、上方修正の確度の高い銘柄として浮上する可能性がある。上方修正候補株のスクリーニングでも、優先順位上位となるはずである。

こともあと2カ月と少し。いよいよ秋相場である。台風13号の通過とともに、秋空がこののほか早く上空に広がりそうだが、の本市場は秋空と同様に早めの助走開始か。足元の9月序盤相場は、夏相場の後半相場と同様に米国の長期金利高止まり、中国景気の先行き不透明化などアゲインストである。この悪い地合いでも、退避先としての日本市場が注目を集めてブレークスルーするとしたら、企業業績のイコール・パートナーへの期待である。決算発表がこの期待通りなら、10月からは「業績相場2.0」のシーズン入りとなるはずである。

9月下旬はイコール・パートナー相場への下準備である。マーケットでは、為替相場が1ドル=147円台後半まで円安・ドル高に進んで、トヨタ自動車<7203>を先頭にした運輸・自動車株などの為替感応度の高い銘柄などが、再注目。

中期では、米短期債及び長期債への安全投資も。⇩バックナンバーにすべて記載。

📓雇用統計 GDP CPI 景況

✅㌽:FOMC

ブラックアウト お口チャック期間

9月6日(水):

米・ボストン連銀総裁が「FRB、慎重な政策運営必要 物価抑制に前進の兆し裁」

米・ダラス連銀総裁「今月の会合は1回のスキップ。インフレ率を2%に戻すには(11月以降は)追加利上げが必要」

9月7日(木):

米・フィラデルフィア連銀総裁が講演「」

米・ニューヨーク連銀総裁「」

米・アトランタ連銀総裁が講演「」

経済見通し上方修正でも金利据え置きの「チグハグFRB」

政策金利は据え置きとなり、市場は好感したが、金利予想が引き上げられるという内容となった。経済予測でも成長率やインフレ指数が引き上げられた一方、失業率は引き下げられた。パウエル議長の利上げ見送りの説明には納得できない意見が多かった。FRBの警戒を無視する形で投機資金が流入し、市場の過熱やインフレ再燃への警戒感は続いている。FRBが市場をコントロールできていない状況に陥っていると考えるべきだ。

一方、弱気派の根拠も経済が好調なことで、つまり好調過ぎるのだ。最近のデ ー タは経済成長の加速をうかがわせるもので、インフレは多くの人が期待していたよりも厄介なものとなることが示されている。そのため、 FRB は来年、金融緩和ではなく、物価安定を回復させるために、さらなる金融引き締めを余儀なくされるかもしれない、と弱気派は主張する。

1. このインフレショックはほとんどが一時的なものでした

2. サプライチェーンの混乱が主な要因であった

3. 衰退しつつある混乱が依然としてインフレを押し下げている

4. 労働市場の逼迫は二の次 5. 新型コロナウイルス以前の二次的なものと同じように

✅㌽:CPI

『インフレ率は 短期上昇』

『インフレ率は 6 か月以内に低下か』

工コノミスト予想は前年同月比 3.6 %上昇で、 7月より 0.4 %ポイント上昇。価格変動の激しい食品価格とエネルギ ー 価格を除いたコア CPI は、前月の4.7 %上昇の後で、 4.4 %上昇すると予想されている。 CPI は 2022 年 6 月に記録した 9.1 %のピ ー クを 6 %ホイント近く下回っている。

数か月は現在の水準付近で跳ね返ってから低下する可能性があるが、インフレが上昇すると考える人もいる。しかし、市場は全体として、私たちが共有している暗黙のインフレ率について懸念を持っていない。したがって、最近の利回り上昇をインフレ期待によるものだと特定するのは難しい。

一方、弱気派の根拠も経済が好調なことで、つまり好調過ぎるのだ。最近のデ ー タは経済成長の加速をうかがわせるもので、インフレは多くの人が期待していたよりも厄介なものとなることが示されている。そのため、 FRB は来年、金融緩和ではなく、物価安定を回復させるために、さらなる金融引き締めを余儀なくされるかもしれない、と弱気派は主張する。

1. このインフレショックはほとんどが一時的なものでした

2. サプライチェーンの混乱が主な要因であった

3. 衰退しつつある混乱が依然としてインフレを押し下げている

4. 労働市場の逼迫は二の次 5. 新型コロナウイルス以前の二次的なものと同じように

コアCPI

昨年のようにインフレ率の鈍化が続くと、FRBの役目は終わることになる。

PCE 高止まり、利上げ観測。

8月のコアCPIが軟調であれば、利上げの可能性が低まれば、株式市場は好材料となるだろう。また、債券価格も上昇する見込みだ。同氏は来年は景気が良くなると述べており、株式市場は景気後退の不安が落ち着いていると語っている。ディスインフレが続けば、FRBは金利の引き下げを行う可能性がある。

「CPI次第で現状維持、場合によって利上げ」か

現状、米国のインフレ率は着実に2%目標を視野に捉えつつあるが、基調的なインフレ指標はその倍程度の伸びがまだ続いている。その背景が賃金の騰勢だとすれば、利上げ停止を示唆するわけにはいかない状況である。

過去1975年の類似するCPI上昇、下落、そして第二はに近い。

債券利回りとインフレの共生関係

弱気な債券トレーダーは新たなインフレ懸念に注目している。商品やサービスの価格も再び上昇しているが、債券市場ではインフレの懸念は見られない。5年と10年のインフレ期待は低下している

✅㌽:米信頼感指数

✅㌽:景況 米国

予想比強めの8月の米CPIや米PPIなどを受けて米長期金利が上昇

PMIの低下

住宅販売及び契約件数の低下

住宅投資が活況もバブルが心配

現在の保留住宅販売件数の前年比連続減少は20か月で、金融危機時の34か月連続以来最長となっている。

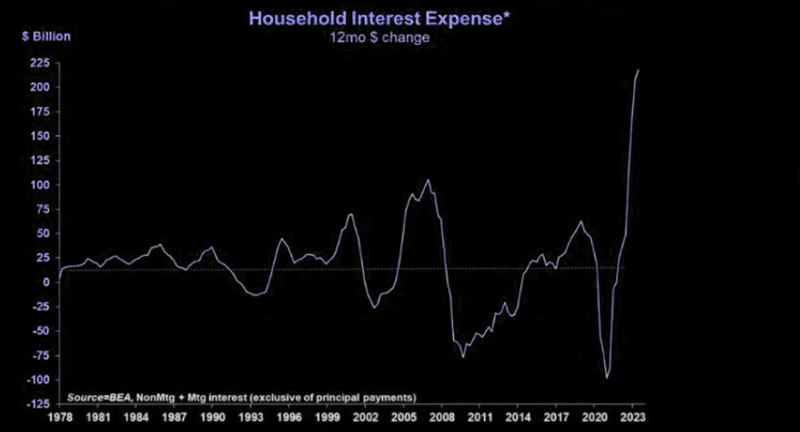

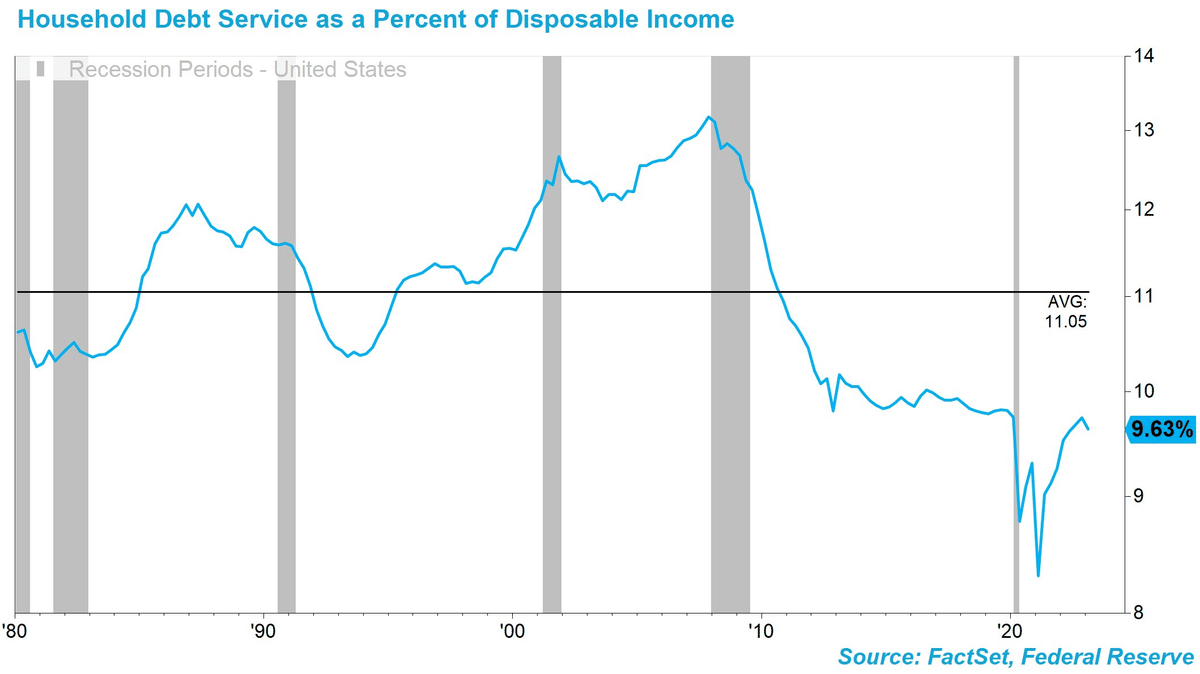

なぜ家計が苦しいのに株価があがるのか?1つ重要な要因を見落としている。米国の民間部門の債務だ。

最近の金融政策の影響で、米国の家計と企業の債務が大きく変化している。

家計の借金は減少し、住宅ローンは安定した金利のものを選ぶ傾向にある。

米国の景気は予想以上に堅調で、コロナ禍後の再雇用や財政刺激策が需要を支える要因となっている。

企業部門の総債務は金融危機以降、変化があった- 返済期限は長期で固定された上場社債や私募債に移行- 企業財務の変化により、FRBの利上げの影響を免れている

企業部門は逆ティールドカープの恩恵を受けており、借り入れの長期化によって利息費用は低い水準で固定されています。その結果、S&P500指数全体の純利益に対する純利息費用の比率が20年前と比べて低下しており、利益が増加し株価が押し上げられています。また、企業部門全体はFRBの金融引き締めに対してより強靭になっています。

政府の負債と赤字

連邦赤字と国債発行の関係について多くの人が懸念しているが、歴史から見ると利回りは上昇しなかった。市場は債務増加により利回りが上がるという懸念があるが、FRBと財務省はその限界を知っており、彼らは長期にわたる高金利を回避するために努力している。

政府債務の問題は深刻だ。税収を超えて成長し続ける債務に対し、低金利が必要だ。それに加えて、膨らんだ債務は経済成長とインフレを抑制するだろう。債務の増加はGDP、税収、連邦利息支出を遥かに上回っている。そして、過去3年間に支払利息は50年間よりも増加している。このままでは持続不可能だ!

㌽:リスク

1)米経済の住宅販売件

現在の保留住宅販売件数の前年比連続減少は20か月で、金融危機時の34か月連続以来最長となっている。

2)米コアインフレの鈍化は見通せない

住宅投資が活況もバブルが心配

3)米金利は追加利上げの見通し

どれくらい値下がりしたのか

不動産調査会社グリーン・ストリートによると、米商業用不動産の価格は2022年3月にピークをつけた後、平均で16%下落している

売り手はまだ昨日の価格を求めている

売り手の求める価格はもはや現実的ではない。

売り手が値下げせざるを得ない物件

バーゲン品を狙う場合、不良債権化した物件の数がカギとなる。

投資適格社債の利回りは不動産価格のさらなる下落を示唆

上場不動産会社の株価も同じくさらなる下落を示唆

公開市場の不動産株を見れば、不動産市場に対する目下のセンチメントが読み取れる。グリーン・ストリートのデータによれば、米国では上場不動産会社の株価が現在、総資産価値(GAV)に対して10%割安の水準にある。これは投資家が予想する非公開で取引される不動産の値下がり幅の代用指標となる。

4)個人消費

クレジットカード、自動車ローンが増加中。学生ローンの返済に中程度の逆風 米国の学生ローンの一時停止は9月に終了し、月額50億ドルの2,000万人の借り手に影響を与える。

主にミレニアル世代に影響を及ぼしますが、多額の借金は安定した稼ぎ手にあります。

ただし、これはおそらく個人消費にとっては若干の影響であり、大きな後退ではないでしょう

教育ローンの毎月の支払が高騰

消費者は軟化の兆しを見せている

貯蓄率は現在4.5%

30年平均の6.5%を下回っている

GDPの70%近くを牽引で堅調

FRBの利上げによる経済減速効果は 12 ~ 18 か月かかる

貯蓄の減少と信用の逼迫により、主に若者の間で滞納が増加しています。 それでも、2020年の景気刺激策の後、金利はコロナ前の水準に回復しただけだ。

FRBの利上げにも関わらず、消費者はこのサイクルを好調にスタートさせ、依然としてGDPの70%近くを牽引している。金融政策の完全な効果が現れるまでには 12 ~ 18 か月かかりますが、堅調な消費者は景気減速の深刻さを和らげる可能性があります

㌽:不動産

リスク:商業不動産

不良資産化の現状。ダダ下がり中。

そのため、今不動産の値ごろ感は全くない。

どれくらい値下がりしたのか 不動産調査会社グリーン・ストリートによると、米商業用不動産の価格は2022年3月にピークをつけた後、平均で16%下落している

売り手はまだ昨日の価格を求めている。 売り手の求める価格はもはや現実的ではない。

売り手が値下げせざるを得ない物件。バーゲン品を狙う場合、不良債権化した物件の数がカギとなる。

投資適格社債の利回りは不動産価格のさらなる下落を示唆

上場不動産会社の株価も同じくさらなる下落を示唆。 公開市場の不動産株を見れば、不動産市場に対する目下のセンチメントが読み取れる。グリーン・ストリートのデータによれば、米国では上場不動産会社の株価が現在、総資産価値(GAV)に対して10%割安の水準にある。

リスク:商業不動産

不良資産化の現状。ダダ下がり中。

そのため、今不動産の値ごろ感は全くない。

どれくらい値下がりしたのか 不動産調査会社グリーン・ストリートによると、米商業用不動産の価格は2022年3月にピークをつけた後、平均で16%下落している

売り手はまだ昨日の価格を求めている。 売り手の求める価格はもはや現実的ではない。

売り手が値下げせざるを得ない物件。バーゲン品を狙う場合、不良債権化した物件の数がカギとなる。

投資適格社債の利回りは不動産価格のさらなる下落を示唆

上場不動産会社の株価も同じくさらなる下落を示唆。 公開市場の不動産株を見れば、不動産市場に対する目下のセンチメントが読み取れる。グリーン・ストリートのデータによれば、米国では上場不動産会社の株価が現在、総資産価値(GAV)に対して10%割安の水準にある。

リスク:商業不動産

不良資産化の現状。ダダ下がり中。アメリカのCRE市場については、直ちに金融システムに甚大な影響を及ぼす可能性は低いものの、注視が必要。

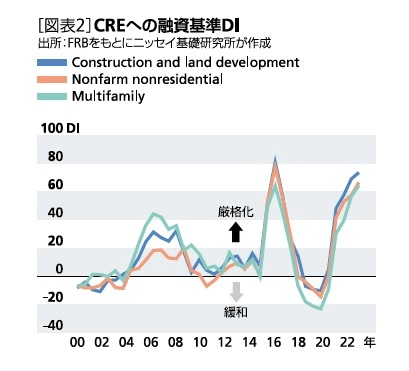

連邦準備制度理事会(FRB)は、2023年5月に公表した「金融安定性報告書」の中で、アメリカの商業用不動産(Commercial Real Estate、以下「CRE」と略)市場の動向について懸念を表明。

FRBの調査によれば、CREに対する融資審査基準は大きく厳格化しており、資金需要についても減退。

銀行部門の総資産28.5兆ドルと比較すればCRE向けのエクスポージャーはさほど大きくはないが、「その他銀行」に分類される中小銀行はCRE向け融資残高が1.55兆ドルあり、総資産7.4 兆ドルに対する比率は2割を超える。

REIT(不動産投資信託)の価格は2022年以降、下落が顕著となっており、ダウ工業平均株価と比較しても、高値圏からの下落が大きく、戻りも鈍い。利上げの影響が不動産部門により重くのしかかっていることを示唆。

㌽:米雇用統計

米国の労働参加率は8月に62.8%に上昇し、2020年2月以来の最高となった。壮年期労働者(25~54歳)の労働参加率は83.5%で、2002年5月以来最高となった。

✅㌽:景況 中国

中国投資はオワコンか?

下方スパイラルを断つには 。。。 現金とタンス預金額

中国経済は依然として成長し、就労者の所得は増え続けている。しかし、不動産会社の経営不振や住宅価格の下落、家計の倹約志向による負の連鎖が続く限り、景気悪化は難しいかもしれない。中国経済が成長し続けているものの、不動産業界や倹約志向による悪循環を断ち切ることができなければ、景気悪化を食い止めるのは難しいかもしれない。その結果、悲観的な見通しが広がり、貯蓄がますます増え、経済が減速するリスクもある。さらに、家計の倹約によって生じた資金不足を埋めるために、金融システムに大きな問題が発生する可能性もある。この悪循環を断ち切るためには、中央政府が自らのバランスシートを動かし、大規模な財政移転や不動産開発会社への支援を行う必要があるかもしれない。また、厳しい規制措置の一部を転換することも必要だろう。

しかし、中国政府がそのような措置を講じるかはまだ不透明である。中央政府は大規模な直接支出を避ける可能性があるし、政治的リスクもあるからだ。ただし、この状況で何もしなければ、最高指導部の政策の多くが失敗だったと認めることになる。

ギリギリ・セーフ(ウルトラ・ソール風)!

が。。。一方、ロイターによると、年内にも他の巨額利払いを控えている。

【北京共同】経営難の中国不動産大手、碧桂園が、延滞していたドル建て債券2250万ドル(約33億円)の利払いを実施したと、ロイター通信が5日報じた。 当面のデフォルト(債務不履行)危機は回避した形で、市場に安堵感が広がりそうだ。 利払い期限は8月上旬だったが履行できず、30日間の猶予期間が与えられていた。

と言っても 激弱 経済。

中国11省では、負債収益率が120%声。7省で170%超で破綻リスク。

㌽1:国内レストラン売り上げ前年比増減

資産の構成は、中国内の投資環境は安定的。

中国内の住民(居民)の資産は預金・貸付・債券が多く、株式が少ないことが見て取れる。このように資産全体に占める株式の割合が低いので、投資家のセンチメントが悪化し資金がさっと引き揚げられるということが、そもそも起こりにくい

中国内の住民の資産は預金・貸付・債券が多く、株式が少ないことが特徴的。

株式の割合が低いため、投資家のセンチメントが悪化し資金引き揚げが起こりにくい。

✅㌽:景況 日本

日本の金融コンディションは低下

CPI米重要経済指標に注目。投機的な売買で一時的に波乱も

日経平均は33,000円台前半でもみ合い。利食いの展開も予想。

企業業績は改善傾向で、強気スタンスを維持、TOPIXは好調な値動き。月間ベースで8カ月連続の上昇。

9/12~10/4の間に新規上場を予定している企業は東証グロースを中心に14社。

㌽:9月IPOがスタート

東証グロース市場今月は10社の新規上場企業が登場。

12日にライズ・コンサルティング・グループ<9168>

ライズCGは総合コンサルティング事業を手掛けており、戦略策定や業務改革、IT導入などの支援を行っている。同社の資金吸収額は120億円台と大きい。

20日にはインテグラル <5842>が同市場に上場する。同社は著名なプライベートエクイティ(PE)ファンド運営会社で資金吸収額は200億円前後の見込みとやはり大きい。9月IPOは、まずは最初に登場するこの2社の株価がどんな値動きとなるかが高い関心を集めている。

22日の会計分野に特化したAIソリューション事業を展開するファーストアカウンティング<5588>

25日の半導体関連のジェイ・イー・ティ<6228>、

27日のAIソフトウエア開発のAVILEN<5591>などは堅調な値動きが期待されている。

日銀決定会合

4月以降はYCC見直しタイミングが年後半に7月から11月へ後退。

・6月15/16日

・7月27/28日

・9月21/22日

㌽:日本の不動産

大阪市・仙台市・札幌市などの地方大都市が健闘しており、ファミリータイプのマンションが賃料相場の牽引役となっていることがわかりました。一方、東京23区のシングルタイプマンションの賃料は2017年初頭をボトムに10%上昇し、コロナ禍に突入しても最大3%の下落にとどまりました。賃料は基本的に2年に1回の賃貸借契約更新・入居者の入れ替え時にしか変わらないため、ある程度の下方硬直性があると考えられます。

キャップレート(表面利回り)

日銀が金融緩和政策を柔軟化したことで長期金利が上昇しましたが、REITの値動きからみるとキャップレート・リスクプレミアムは低下しており、不動産市場は力強さを保っています。

価格スコアは、区分マンションの「賃料の安定性」を評価する指標です。スコアが高いほど賃貸需要や賃料の安定性が高くなります。毎月アップデートされるPスコアシミュレーターによるグラフでは、Pスコアに対応した適正利回りが示されています。最近では、シリコンバレー銀行の破綻などで世界中に信用不安が広がりましたが、その影響で利回りは緩やかに低下しています。

📓資産を守る

✅㌽:プロのリスク感

BRICSを通じてG7

S&P 500の益利回りから算出されるイールドスプレッドの変動が現在1.07%となり、約21年ぶりの低水準になっている。これは長期金利の上昇を背景にして、米国の株式市場が割高に評価されていることを意味しており、短期的には他の市場の方が魅力的であることを示唆している。

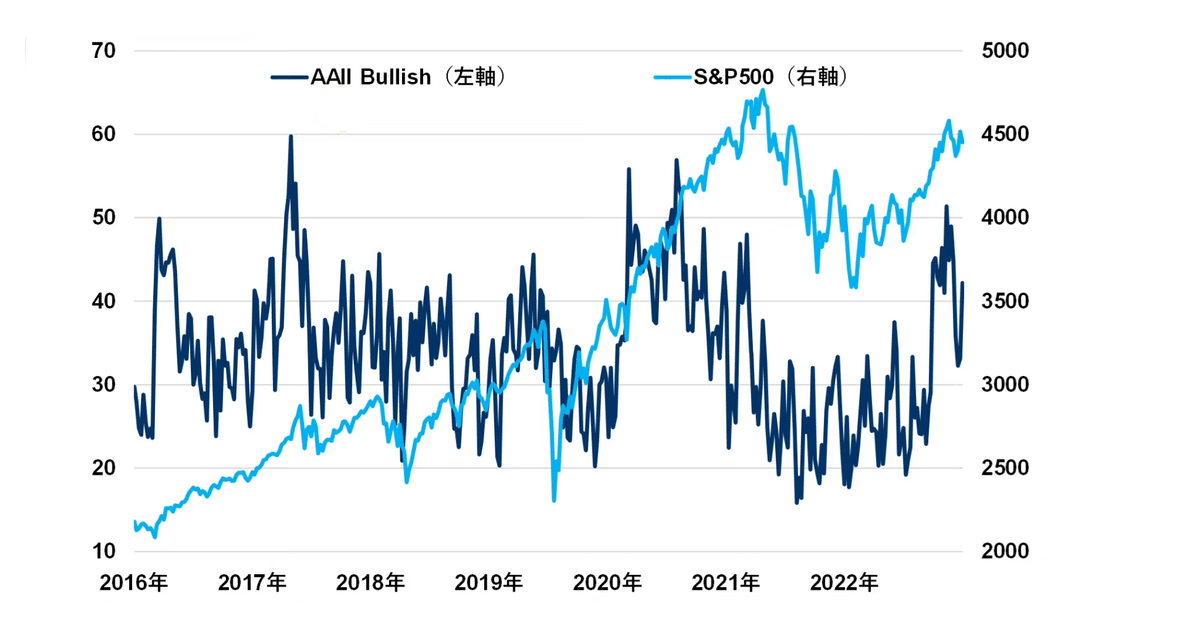

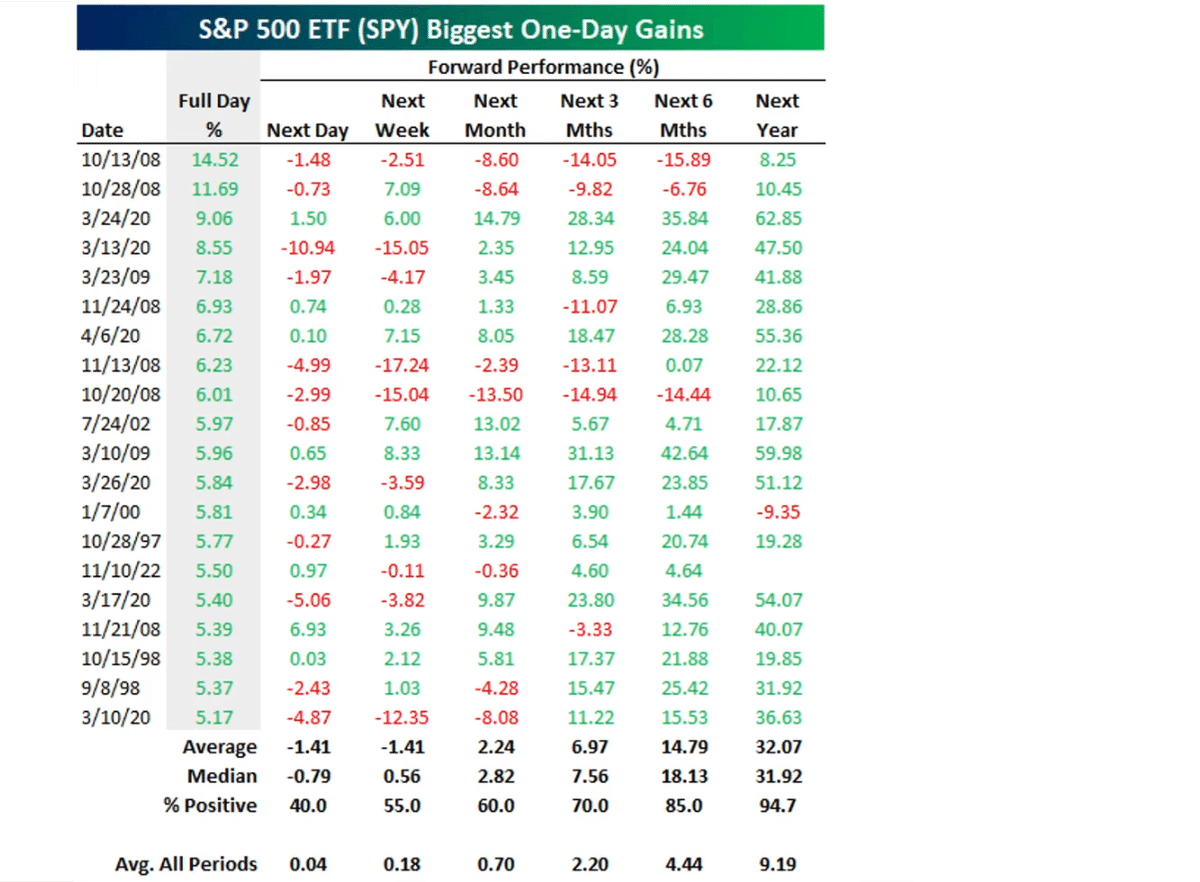

9月の米国株のアノマリーについて解説します。1950年〜2022年4月のS&P500指数の月次パフォーマンスを見ると、9月のリターンは-0.5%と、1年で最も低い結果となっています。そのため、9月の米国株は弱気相場になることが予想されます。また、米国では9月の第1月曜日は労働者の日という休日であり、翌日から新学期が始まります。これらの要素を踏まえて、9月の米国株を見極める必要があります。

✅㌽:リセッション&米国債格下げ

㌽リセッション確率

今の良好な経済データが、水面下でインフレ圧力を膨張させ続けるのではないかと心配。

ウォール街の関係者は「最悪期は脱した」と予想する。

「業績リセッションは第2四半期で終わった」

S&P500指数の利益は第3四半期に0.1%減、第4四半期に9.1%増、2024年には12%増と予想されている。エドワード・ヤルデニ氏によれば、この大きな理由の一つは予想利益率の改善だ。予想利益率は3月30日の週に12.3%まで下がったが、8月24日に12.6%に改善した。予想利益率の改善は多くの企業に広がっており、S&P500指数構成企業の約4分の3が利益見通しを上方修正している。

サイクルは『悪いニュースは良いニュース』の段階に入った。それは市場が追加利上げへの不安をかなり強めているからだ。

今のところは良いニュースの方が大きなリスクかもしれない。良いニュースはインフレと政策金利の上昇をもたらし、企業収益を悪化させ、企業投資を抑制し、高額の負債を抱える消費者を脅かすだろう。

㌽:米国債AAAからAA+格下げ危機。

フィッチーズ、5月末に格下げ警告。2011年は8月初旬にスタンダード・プラーズが格下げ発表。1週間で-4%,1カ月半で-13%下落。

現在はムーディーズに続いてSPも米地銀の格下げ中。大手に波及すれば一気にセンチメント悪化でISM製造業は10か月連続で縮小且つインフレ高止まりで、一番生活が苦しいスタフグレーションへ。

㌽:リセッション懸念

GSは、米国の12ヶ月リセッション確率を7月の20%から15%に引き下げた。

「この変更は、引き続き心強いインフレニュース、良好な実質所得見通し、雇用と労働者の格差の縮小を反映している」

✅㌽:大統領選

億万長者の富

世界の億万長者の数は米国とは異なる傾向をたどっており、前年比で減少しており、億万長者の資産全体は5,000億ドル減少している。

米国には世界 の億万長者のほぼ30%が住んで おり、サム・バンクマン・フリードやカニエ・ウェストのような少数の人々が今年億万長者の地位を失った一方で、多くはさらに裕福になり続けている。ニューメキシコ州初の億万長者であるロン・コリオ氏に加えて、米国のリストに載っている他の8人が過去4年間で億万長者の地位を獲得した。

金融と投資、食品と飲料、ファッションと小売、テクノロジーは米国の億万長者にとって最大の富の源泉であり、億万長者のほぼ 50% がこれらの特定の産業から富を得ています。最も裕福な人々はテキサス、カリフォルニア、ニューヨークなどの州に集中していますが、どの州にもほぼ 1 人の億万長者がいます。

「財政健全性の危機!米国の連邦赤字が増大中」-

FRBは7月、インフレ圧力に対抗するため、フェデラルファンド金利を引き上げ、22年ぶりの高水準となった。金融市場は予想していたが、財政赤字に影響を与える可能性もある。7月の消費者物価指数は小幅上昇し、インフレが冷え込んでいることも示唆され、金利引き上げの必要性が低下する可能性もある。一方、いくつかの州の納税者は自然災害により申告期限に影響を受け、今年の連邦歳入が増加した。

「史上最大規模の連邦財政赤字!政策立案者の苦悩とは?」

「連邦財政赤字が水準超え!未曾有の状況に政府が直面」-

「予測通り増加!連邦財政赤字が米国予算に暗雲」

「連邦財政赤字がネットを席巻!注目の的となる理由とは?」

✅㌽:金融信用問題

米連邦住宅金融局(FHFA)は、ノンバンクの住宅ローン会社を含む一段と広範囲の金融機関が、連邦住宅貸付銀行(FHLB)からの借り入れができるようにする方策を検討。

合併

それでも、今後数カ月から 2024 年にかけて合併の波が生まれる可能性がある。安定した金利環境が助5 年後であれ、銀行業界には合併の波が押し寄せるだろう」と予想する。投資銀行 BTIG のアナリスト、アイザック・ポルタンスキ ー 氏は「共和党が政権を取れば、来年であれストは、合併をめぐる政治情勢がワシントンで好転すると予想している。けになるだろう。イエレン財務長官は銀行の合併を支持する意向を示している。

一方、M&T バンク、フィフス・サード・バンコープ、キーコープなどの大手地方銀行は、厳しい状況にある。これらの銀行は2000億ドル以上の資産を保有し、さらなる資産の拡大に圧力を感じている。しかし、資産規模を2〜3倍にすることは容易ではないとされている。銀行株のリターンについては期待ができず、エリソン氏はサプライズ戦略によるチャンスを生み出す可能性を考えている。銀行株の投資にはリスクが伴うため、エリソン氏はポートフォリオ型の取引をより有望と見ている。ただし、規制上の障害も存在するため、資産がメガバンクに集中することも懸念される。

FHLBはGSEの一部であり、SVBやシグネチャー・バンク、ファースト・リパブリック銀行に多額の貸し出し。

FHLBが貸し出しの対象を拡大するには、議会の措置と金融機関の監督強化が必要。

新たな資金借り入れに関しては、金融機関は政府の監督強化に同意する必要。

米連邦住宅金融局(FHFA)は、ノンバンクの住宅ローン会社を含む一段と広範囲の金融機関が、連邦住宅貸付銀行(FHLB)からの借り入れができるようにする方策を検討

㌽:ムーディーズダウングレード11地域銀行

・米国ジオンズ

・ウエスタンアライアンス

・U.S Bancorp

・Bank of Hawaii

・First Republic Bank 預金流出で49%急落

Bank of New York Mellon,

U.S. Bancorp,

State Street,

Truist Financial,

Cullen/Frost Bankers

Northern Trust

Capital One,

Citizens Financial

Fifth Third Bancorp.

M&T Bank,

Pinnacle Financial,

BOK Financial

Webster Financial

✅㌽:利上げ停止後「インフレ期」

過去FRB利下げ局面で「株価」はどうなった?「景気後退」は?

過去30年間で5回利下げが行われており、うち2回は株価が大きく下落も、うち3回は2年後も上昇。

「頑固なインフレ」

アトランタ連銀のボスティック氏:「頑固な(そして遅れている)住宅サービス価格がなければ、コアCPIは前年比2.6%で推移しているだろう。」 賃貸価格の遅行性を考慮すると、基礎的なインフレ率はすでに当社の目標に近づいている可能性があります。

「市場ストラテジストや投資責任者」

FRBが金利を引き上げないと予想している。

インフレの行方が大きな要素となっているため、物価上昇率の低下が続けば金融政策は引き締まることになる。

インフレ抑制の進展やFRBの利上げ終了の示唆によって、債券利回りは小幅に低下する可能性がある。

「インフレ対策」

インフレが再燃すれば、10年物のインフレ指数連動国債(TIPS)が名目債をアウトパフォームする可能性がある。

インフレ率の低下は債券価格や株価バリュエーションには好材料かもしれないが、価格決定力や利幅の縮小に直面する企業が増え、利益成長に逆風となる可能性がある。

ヘルスケアと公益事業セクターへの投資が選択肢として推奨されており、安定した成長と市場の低迷時の強さが魅力とされる。ヘルスケア・セレクト・セクタ —SPDR<XLV> と公益事業セレクト・セクタ —SPDR<XLU>

企業合併や買収が増加すれば中型グロ ー ス株には有利だと言う。中型グロ ー ス株への投資の選択肢にはバンガ ー ド・ミッドキャップ・グロ ー ス ETF<VOT>

i シェア ー ズ MSCI 米国クオリティ ー ・ファクタ —ETF<QUAL>(各市場の勝者:エヌビディア、アップル<AAPL> 、クレジットカ ー ド大手ビザ< V >、ナイキ< NKE >、石油大手のコノコフィリップス< COP >)

㌽:政策金利の推移

詳しくは📒ノートでどうぞ。

㌽:FF金利の高騰で、MMF現金が流れ込んでいる。

📓相場需給

✅㌽:決算

✅㌽:ウォール街のセンチメント

米国テック、米国、テック以外、世界株、そして日本。

📒プロのセンチメント

世界株式市場夜間総合チャートは、昨夜遅くからアジアとヨーロッパの取引日を通して着実に上昇していることを示しています。全米オープンに向けて、ここ1時間で若干の反動が見られました。

📒個人のセンチメント

✅㌽:マネーフロー

世界の流動性は過去10週間で1兆ドルという大幅な減少となっている。 2022年の最高値以来、4兆2000億ドルの世界流動性が枯渇した。 現在はパンデミック前の流動性レベルに戻っています。

BofAがEPFRグローバルのデータでは、預金及びマネー・マーケット・ファンド(MMF)への6日までの1週間の資金流入額は684億ドル(約10兆円)と約2カ月ぶりの高水準だった。

S&P500のEPSと債券の相関

オプション市場の売買ポジションは中立。

㌽:MMFの投資比率

クレ ー ン・デ ー タのピ ー タ ー ・クレ ー ン氏によると、 2022 年 2 月時点で、マネ ー マ ー ケットファンドの保有者が得た平均利回りは 0.02 %だった。ファンドの総資産は 5 兆 90 億ドルだったので、利息収入は年間約 10 億ドルだった。

2023年7月31日現在、マネーファンドの利回りは5.08%で、資産は5兆9030億ドルに達しています。ファンドの利息収入は年間2999億ドルになります。また、8月18日現在のファンドの平均利回りは5.15%です。

もし資産が同額のままだと仮定すると、ファンドの保有者は年間3000億ドルを超える利息収入を得ることになります。ただし、この3000億ドル超は利回りを「年率」換算したものであり、現在の状況が1年間続くと仮定して算出されたものです。マネーファンドの保有者の収入は、FRBの利上げとともに上昇しています。過去18カ月間にFF金利を実質ゼロから年5.25〜5.50%に引き上げたことにより、マネーファンドの保有者の収入が増加しています。ただし、クレーン氏は警告します。この金額は実際にファンドの保有者が得た金額ではありません。

「 5 %はマジックナンバ ー だ。心理的に重要な水準で、 5 %になるとマネ ー ファンドに資金が流れ込み始める。それが 1990 年代末と 2000 年代初めに起こったことであり、現在起こっていることだ」

しかし、マネ ー ファンド投資家の利息収入が急増している一方で、皮肉なことに FRB 自身は利上げのために損失を出している。かって大もうけしていた FRB の 12 の地区連銀は、今ではどこも大赤字を出している。これは、 FRB がマネ ー マ ー ケットファンドや他の金融機関から借り入れた数兆ドルに対して 5 %超の金利を支払っている一方で、 FRB 自身のポ ー トフォリオにはゼロ金利時代に購入した低利回りの住宅ロ ー ン債券や財務省証券が依然残っているからだ。

FRBの損失総額は747億ドルであり、地区連銀の損失は毎週約20億ドルずつ増えており、年初来では771億ドル、直近では945億ドルの損失になっている。9月には損失額が1000億ドルに達すると予想され、注目を集めることが予想される。

地区連銀が再び財務省への剰余金を送金するには、利益を上げて損失を埋める必要がある。ただし、FRBの損失は連邦政府の財政赤字に影響しない。

今年度の財政赤字は1兆6000億ドルに達しており、納税者や政治家の間で増加に対する懸念がある。この損失は問題となる可能性がある。

㌽:メガキャップへのファンドの投資比率

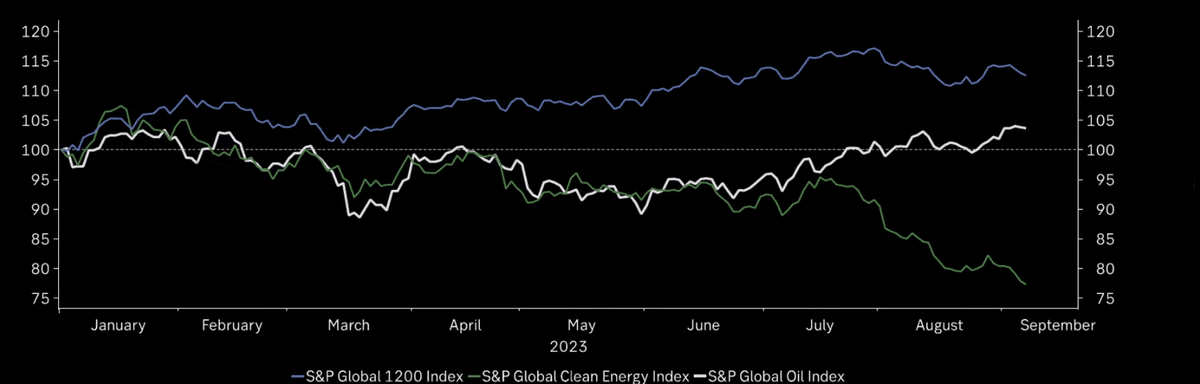

㌽:クリーンエナジー 指数はダダ下がり

📒主要なハイライト:

先進国のBSバランスシート引締め中。S&P500への影響が懸念。

㌽:世界のGDPと株価の関係

㌽:世界の住宅費

㌽:ドイツ マネーフロー

12カ月先のPERの連動性は新興国に相関

㌽:米国のマネーフロー

㌽:リターン

シーズナリティは1998年と同じ弱気か?それとも10月末へリバウンド上昇するか?

📒㌽:世界のファンドの動向

📒FRBの資産バランス(反転)と地銀ETF

📒売り買い比率が、大きコールへ傾いて、一気に売りポジションへ。

📒ヘッジファンドの株式フロー。

コール(買い)オプションが積みあがり始めた。

㌽:荒野の7人

MSCI ACWIインデックスの総リターンの70%以上は、わずか7株。

ナスダック100指数の割合は約40%

生成AIが、例えばアマゾンのクラウドサービスの収益を+成長に引き戻した。

ハイテクへのマネーフローがずっと続いている。

人気ハイテクテーマの相対売買回転率

人気ハイテクテーマの歴史的相対PER

高杉晋作で買えない?では出遅れはどうですかね?

キーは… ミレニアム世代

年初来⁺30%の利益を享受したテックにも死角あり。

ミレニアム世代は学生ローン債務減免額の主k省でGAFAM+TNを返済で売却も。

チャールズ・シュワブの個人投資家のテック保有資産が減少

㌽:テック話題 ソフトバンク!!!!ではなくARMアーム

アームのIPO参加企業。価額は500億─550億ドル(約9,000億円)。

アップル

エヌビディア

アルファベット

アドバンスト・マイクロ ・デバイセズ(AMD)

インテル

サムスン電子

ケイデンス・デザイン・システムズ

シノプシス

㌽:中国の焦り「中国製造2025」 自給率2割

中国の半導体自給率は低いが、スマートフォンや5G向け機器のシェアは高く、国際的な影響力を持っている。米国が中国を半導体市場から締め出すと、これらの機器の生産が難しくなり、覇権争いで脱落する可能性もある。

Chaina as the Worst

中国がかなり弱気。売られすぎサイン点灯中。短期テクニカル分析では打診ロングも

㌽:AIの影響で今後10年間で巨大なチャンスが生まれる

現在、世界中の半導体のほとんどがどこで生産されているかを考えてみると、そのほとんどは台湾と韓国であり、中国はここ数年で生産を拡大しようとしている。

世界の電子機器の約3分の1はすでにフォックスコンなどの企業で中国で組み立てられており、現在はチップの製造能力も増強しており、大きな成功を収めている。彼らは、半導体業界での生産能力と露出を増やすために、特にアプライド マテリアルズ社製のかなりの量の装置を米国に注文しており、現在、いくつかの非常にハイテクなチップを開発しています。過去数年間に米国政府によって課された禁止措置と関税の一部。

では、なぜ米国はファーウェイの新型スマートフォンを調査しているのでしょうか?

中国国内の半導体ファウンドリであるSMICが製造したファーウェイの新しいスマートフォンは、非常に強力なチップを使用しています。これは、中国の技術の進歩が速いことを意味し、米国政府はファーウェイに対する制限を強化する可能性があります。これが米国の投資家に与える影響は?

それでは、投資家は、半導体株が未来であり、地政学的な緊張が業界に水を差す可能性があると言われていることをどう受け止めているのだろうか?

私たちは、日々の動きや地政学的な緊張は関係なく、循環要因に焦点を当てて伝えています。これらの緊張は企業の存続に影響する可能性があるかもしれません。半導体産業にはリスクがありますが、AIの影響で今後10年間で巨大なチャンスが生まれるでしょう。非現実的なテーマに関連する半導体株に投資したいと思っていますが、慎重に宿題をしてください。

あなたはインテル ( INTC )に特に興味を持っています。なぜ?

インテルは、アジアからの多角化に注力し、世界中のチップメーカーとの提携を積極的に進めています。彼らは米国政府と協力し、中国国外での活動を強化しています。これにより、インテルのチップへの需要が今後数年間で高まることが予想されています。また、インテルは業界の地政学的問題に対する解決策として期待されており、2025年か2026年までに十分な生産能力を持つことが期待されています。

📒㌽:株、債券、社債、現金のフロー

株式は債券に対して買われ過ぎの傾向にあると強調しましたが、反転が起こる可能性があります。それ以来、株式と債券の比率の年間変化は標準偏差の 1 水準から低下しています。

📒㌽ETFの動向

BRICs + 10.2%

✅㌽:国別の市場の強さ

Japan as NO.1

✅各国指数6月の国別強さ

✅㌽:アノマリー

㌽:8月と9月の1990- 2023年のS&P500のアノマリー を⇩まとめ!

㌽:S&P500のアノマリー

私たち投資家の楽観論は、FRBの利上げキャンペーンの終了が近づいているため、今年の米国株式の上昇を阻止しました。16月にも下落がありましたが、S&P指数は年初来で14%以上上昇しています。

バンク・オブ・アメリカの意見はモルガン・スタンレーの意見とは違っていて、その弱気な米国株式のチーフストラテジストであるマイク・ウィルソンは月曜日の初めに、投資家は産業、ヘルスケア、エネルギーを含む守備的な株式の「後半のサイクルのポートフォリオ」に注目するべきだと言いました。ウィルソンの悲観的な見方は、2022年の株式市場の下落を正しく予測した後、今年はまだ実現していません。

ウォール街は、今年の米国株高の持続力について議論してきました。Oppenheimer & Co.のJohn Stoltzfus氏やDeutsche Bank AGのBinky Chadha氏などのストラテジストは、最近の弱さが予想され、市場サイクルの通常の部分では緩やかな引き戻しが予想されると述べ、Wilson氏は、最近の価格行動は市場が貧弱なマクロ経済のファンダメンタルズに追いついている兆候であると述べている。

足元のような局面では、金融や工業、素材が好まれる一方、公益やヘルスケア、生活必需品はアンダーパフォームする傾向があることが過去の経緯から分かります。同行モデルは、インフレ率や国内総生産(GDP)予測、10年物米国債利回り、製造業の各種データなどを考慮しています。

✅S&P500

[きほんVol.36] 逆イールド リセッション後の株価

✅㌽:セクター別の強さ

📒セクターローテーション

歴史的に景気循環セクターが強くて、公共などの保守銘柄弱い

今後はインフレーションは抵回傾向も、10年債利回りの上昇中でも、学生ローン、クレジットカード、自動車ローンが増加中。

㌽:不動産

「住宅ローン金利急騰にも関係なく!全米住宅価格が連続上昇!」

「21年ぶりの高水準!住宅価格上昇の秘密とは?」

投資家は、改善の兆しを知るために不動産株に目を光らせることが良いとされる。不動産戦略・調査部門の責任者、リッチ・ヒル氏によれば、不動産株は悪化する時だけでなく回復する時にも非公開市場の先行指標となるという。不動産投資信託(REIT)は2022年7-9月期につけた最安値を13%上回っており、6~12カ月以内に不動産価格が底を打つ可能性があると考えられる。

バブル。値ごろ感最悪、コスト最高!

米国の住宅価格が5カ月連続で上昇(特に半数の都市で上昇)している。その理由は、低在庫と高金利だ。

主要都市の住宅価格も上昇傾向にあり、特にシカゴやニューヨークが高い。2024年には23年と比べ1.5%程度上昇する

年内の住宅価格はもう(前年より)下落しないだろう

一方で、中古住宅の販売は低迷しており、価格は上昇している。

それでも尚、米住宅価格は天井知らず。

✅㌽:注目セクター

📒投資家は○○改善の兆しを見逃すな!

不動産株は回復の先行指標となり、不動産投資信託(REIT)は3四半期連続の値上がりを記録している。不動産価格が6~12カ月以内に底を打つ可能性があるため、投資家は不動産株に注目すべきだ。

📒エネルギー

$OXY $XOM $CVN

📒ヘッジファンドが最もオーバーウエイトしている銘柄:

ここでは、最も支持されているヘッジファンド株と最も支持されていないヘッジファンド株を紹介します。

インサイト ( INCY )、 32.08

バス&ボディ ワークス ( BBWI )、28.04

トランスダイム ( TDG )、17.27

ラムウェストン ( LW )、12.83

バイオラッド研究所 ( BIO )、12.81

インベスコ ( IVZ )、12.73

ユニバーサル ヘルス サービス ( UHS )、11.07

シーゲイト テクノロジー ( STX )、10.52

シーザーズ エンターテイメント ( CZR )、10.38

バクスターインターナショナル ( BAX )、10.20

PTC ( PTC )、9.85

タルガ リソース ( TRGP )、9.83

エクスペディア ( EXPE )、9.77

ペンテア ( PNR )、9.20

コルボ ( QRVO )、9.15

ハウメット エアロスペース ( HWM )、8.97

ベリサイン ( VRSN )、8.77

フェア アイザック ( FICO )、8.76

アクティビジョン ( ATVI )、8.64

ヒルトン ( HLT )、8.56

ヘッジファンドによって最もアンダーウエートが高い銘柄:

パラマウント グローバル ( PARA )、-12.21

ラルフ ローレン ( RL )、-12.12

CH ロビンソン ( CHRW )、-8.61

追加スペースストレージ ( EXR )、-7.95

カーマックス ( KMX )、-7.90

T. ロウ・プライス ( TROW )、-7.29

ザイオンズ バンコープ ( ZION )、-6.54

トラクター供給 ( TSCO )、-5.67

ワールプール ( WHR )、-5.44

デジタル リアルティ トラスト ( DLR )、-5.43

ノルウェージャン クルーズ ライン ( NCLH )、-5.09

プール ( POOL )、-5.01

カーニバル ( CCL )、-4.14

セリディアン HCM ( CDAY )、-4.12

フランクリン・リソース ( BEN )、-4.06

アルベマール ( ALB )、-3.95

西洋石油 ( OXY )、-3.9

エクスペディターズ・インターナショナル ( EXPD )、-3.72

ロイヤル カリビアン ( RCL )、-3.70

アイアン マウンテン ( IRM )、-3.63

📒10年国債利回り(金利)上昇により、株高が大きい業種

第1位は空運業でした。金利上昇に伴い、空運業の株価は平均13.7%上昇する関係が示されます。金利上昇による円高化により、海外旅行がしやすくなるでしょう。飛行機利用増加により、空運業の売り上げも拡大し、航空機の燃料費も円ベースで下がることが業績プラス要因です。

第2位の鉄鋼業や輸送用機器に関しては、金利上昇が直接業界にプラスに働くというのではないようです。金利上昇を伴う景気回復(①良い金利上昇)で、製品の需要が増えて売り上げが伸びることが理由と考えられます。

第4位のパルプ・紙も景気回復での需要増が理由ですが、製紙原料の木材の円ベースの輸入コストが減ることも業績にプラス要因です。第5位の銀行業は、貸し出したお金の利息が増えて収益にポジティブなことが理由にあります。

㌽:一方、金利上昇時に下落が大きい業種の

第1位は不動産業となりました。金利が1%上昇すると平均して13.4%株安となることが示されました。金利上昇時にはローンを組んで不動産を買う人が減ってしまうため、不動産業の売り上げが低下することが理由です。

第3位の海運業は金利上昇に伴う円高が業績に対してマイナスの影響が大きい業種です。運賃をドルベースで受け取るケースが多いことから、円高になると円ベースで受け取り額が減ってしまうためです。

第4位の鉱業に関しては、低金利下では商品など資源に投資する資金が増える一方で、金利が上昇すると投資資金が商品市場から流出して市況が悪化することが理由にあります。保有している原油などの鉱区にかかる権益の価値が下がってしまうためです。第2位に医薬品、第5位がサービスとなっているのは、金利上昇が与える成長株へのマイナスの影響が大きいということが背後にあるのかもしれません。

📒㌽:新興国

インド。次のステージへ上昇中。

労働人口が中国を来年抜く。

📒㌽:半導体&ビッグテック

ファンセミ講座開始します!

📒㌽:NVIDIA 対 AMD 対 インテルコーポレーション:

#Nvidiaは 、ジェネレーティブAIブームの初期の勝者となった。

同社は第2四半期の決算報告で、AIチップの販売が大きな役割を果たし、記録的な収益を計上した。他のアメリカの競合企業と比較した場合、Nvidia対AMD対IntelのAIチップの売上高はどのように見えるだろうか?

この図では、各社の決算報告書を使って、その売上高を時系列で見ている。

📒㌽:Appleの軌跡

AI 半導体メーカー注目

2023年の話題であるAIについては、半導体メーカーの株価が急騰していますが、最近は米中の緊張関係の高まりが株価の下落に影響しています。ファーウェイは新しいスマートフォン「Mate 60 Pro」を発表し、米国での調査につながりました。中国の技術が進歩していることを意味し、これに応じて米国の議員が中国企業への技術輸出制限の要請を行いました。

米国の人々は、中国に対するチップ制限がますます厳しくなる可能性が50%以上あると述べています。これはスマートフォンのエコシステムに関与している米国企業にとっては悪いニュースです。

📒㌽:TESLA どうぞ!(DOJO)

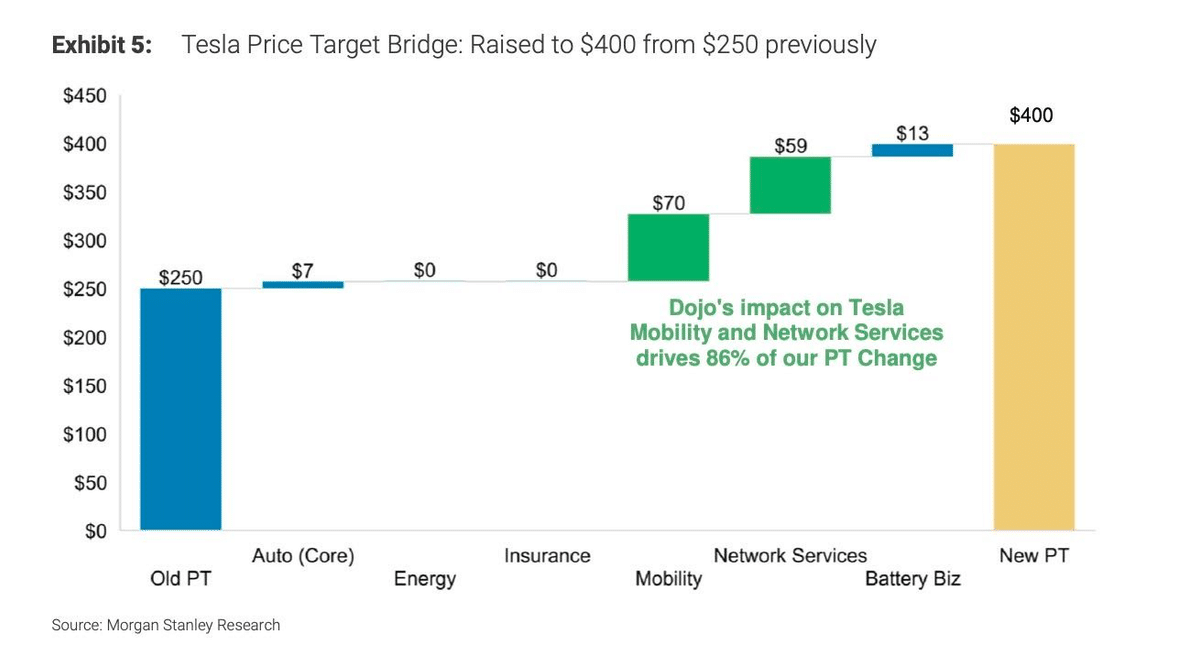

$TSLA モルガンスタンレーが目標株価を$250→$400へ引き上げ。

TESLAのどうぞ(DOJO)は、リアルAIです。

「Dojoはテスラの3つのコア能力を強調している:

1)スピード

2)パフォーマンス

3)コスト

短期的には、Dojoはテスラのソフトウェアとサービス事業の開発と収益化を加速できると考えている。

「長期的には、Dojoは、テスラのソフトウェアとハードウェアの能力を自動車産業以外にも拡大する道を提供できると考えています。もしDojoが自動車を "見る "ことと "反応する "ことに貢献できるのであれば、他にどんな市場が開けるだろうか?視野に基づいてリアルタイムの意思決定を行うカメラを備えたエッジのデバイスを考えてみてください」。

実際、ジョナスと彼のチームは、Twitter/X、SpaceX、バッテリービジネスに応用できることから、これを "Muskonomy "と表現している。

EVに関しては、Dojoの開発によってテスラは世界的な産業の中核に位置することになり、ライバル自動車メーカーは充電やFSDのハードウェアのライセンス、バッテリーのノウハウなどをテスラに依存することになる。

Tesla's DOJO could give the company an advantage that's impossible for others to overcome. $TSLA pic.twitter.com/h5uyKxPYGR

— Farzad Mesbahi (@farzyness) September 13, 2023

Dojoは、コンピューター・ビジョン・システムを訓練するためにテスラが社内で設計した専用スーパーコンピューターだ。オプティマスヒューマノイドと関連付けられることが多いが、イーロン・マスクがテスラの完全自動運転(FSD)技術に執着していることも大きな要因となっている。

テスラはその開発に少なくとも年間10億米ドルを費やしている。さらに重要なのは、世界中を走行するテスラEVの数億マイルに及ぶデータを保有していることだ。

「テスラ車は、予測不可能な環境や状況下で生死を左右する決断を下す、センサーに包まれたロボットだ」と投資銀行チームは書いている。

「テスラの完全自動運転(FSD)システムの有効性を向上させる能力は、エッジから実世界のビデオデータを収集し、ラベル付けし、処理する能力と、現在5ミリメートル、10年後までには50ミリメートルに近づいているサービス中のフリートの経験からこれらのロボットを訓練する能力によって制限される。

テスラは経験豊富な半導体チームを編成し、Nvidiaが市場に投入している最先端の汎用チップよりも(エネルギー消費とレイテンシの面で)効率的に動作し、潜在的には数分の一のコストで動作するカスタムAI ASICチップを構築したという。

我々は、Dojoがテスラに対する市場の認識を次のステップに変えることができると信じている。

📒不動産

📒神様バフェット特集

バフェットは日本の金融株を狙うのか?

米国の株式市場の今後10年の見通しは、過去10年と同じではなくリターンは低下する可能性が高い。

結論:米国株以外の商品(新興国、先進国、債券)などを組み入れる。

過去10年間の米国株の7.5%アウトパフォーマンスの要因の内訳は、こちら。

バリュエーションの拡大(+3.3%)

米国企業の利益成長(+3.2%)

為替の影響(+2.1%)

✅㌽:株価の動意

📓日本相場の流れ

✅㌽:先週までの株価のまとめ

9月6日にTOPIX(東証株価指数)は8連騰を記録。1990年以来33年ぶりの高値となり、平成バブル崩壊後の最高値を更新した。

米国株式市場では、大統領選挙の前年には選挙対策などもあり株価が上昇する傾向があります。過去80年間(20回)では「19勝1敗」という驚異的な成績を叩き出しており、平均騰落率も他の年と比べて最も高いです。この現象はアノマリー(経験則)として知られています。

【独自増額】【増益幅拡大】

トヨタ自動車(7203)や日産自動車(7201)、ホンダ(7267)

①半導体などの供給正常化による「生産回復」

②「値上げ」や「好採算」製品の販売増

③為替の「円安」

【独自増額】【大幅増額】【上振れ】

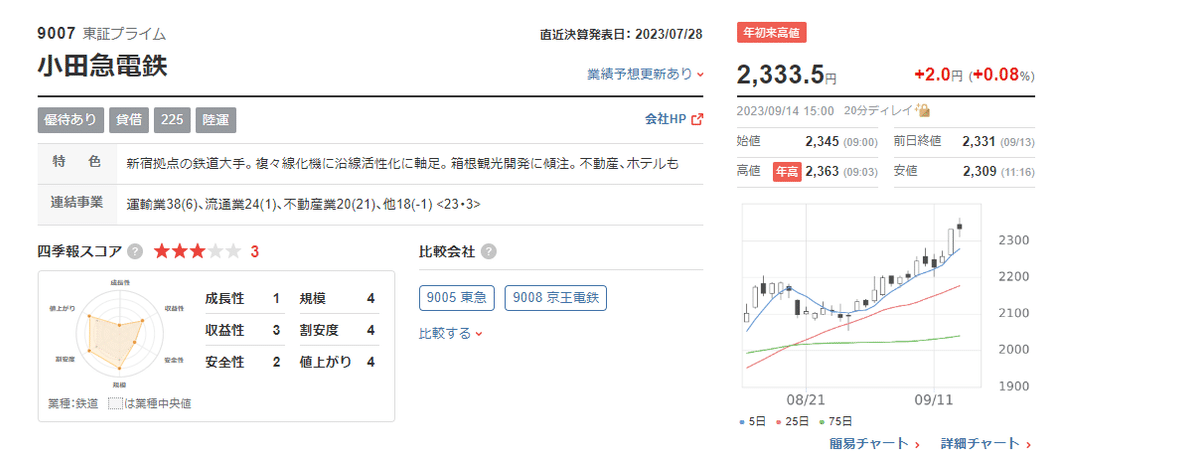

鉄道業界では、インバウンドの回復が追い風となっている。新幹線や空港アクセス路線を持つ会社では、ポジティブな記述が詰まっている。加えて、コロナ禍での経営合理化や値上げ戦略の効果で、過去最高の業績を叩き出す消費関連銘柄も多く存在する。

■アフターコロナ株

マイナス金利政策の解除を検討⇒来春の賃上げ動向

個人消費の落ち込みを懸念⇒支出が5カ月連続で減少

原油高でインフレ沈静化見えず

業務用、家庭用ともに伸長

同社の2024年3月期第1四半期の連結経常損益は、前期の赤字から5.98億円の黒字に転換しました。営業利益も6.01億円の黒字になりました。通期の連結経常利益は従来計画から45.7%上方修正して29億円に、同営業利益も同47.8%上方修正の30億円となり、5期ぶりの過去最高益を更新する見通しです。売上営業損益率も改善しており、今後も順調な業績が期待できます。株価はコロナ禍で厳しい業績だったこともあり、1000円台前半で推移していましたが、今年8月以降急上昇し、9月12日には2729円とおよそ2倍程度に上がっています。

よって、株価は業績に対してトントンといったところです。今後も好調な業績を継続できる可能性を考えるのであれば、押したタイミングの割安なところを狙いたいと思います。同社はコロナ禍でも配当金を継続しており、今期の配当金は50円と前期30円から増配の予定です。

また、株主優待制度はないですが、飲食店向けに特別な展示会を開催し、株主を特別に招待しています。来年も行われるかはわかりませんが、酒が好きな人にとっては魅力的で、株主の権利を行使して参加すれば面白いかもしれません。普段の生活が徐々に活気づき始めたことで、この企業を含む飲食料品関係の企業の業績は好調ですが、物価が上昇し続けているため、企業の経営力が重要です。この企業の今後の動向に注目していきたいと思います。

渦中の百貨店

阪急百貨店や阪神百貨店を運営するエイチ・ツー・オー

インフレ、不動産…

ポイントは、価格転嫁を上手にできている企業の業績が好調であることです。例えば小田急電鉄(9007)を取り上げてみましょう。リオープン関連でもありますね。

ホテルの宿泊料金が上がっています。特に小田急電鉄は箱根が主な競争対象です。現在、箱根には外国人観光客が増えており、各ホテルの価格も高騰しています。ホテルは物価上昇が起きても値上げをして利益を得ることができます。

コロナ規制の大幅緩和で留学生向け

PBR1.1 日米鉄鋼向け伸長続く

パチンコ店向け機器大手

研究銘柄:

ヤマタネ<9305>(東証プライム)

ヨシムラ・フード・ホールディングス<2884>

✅㌽:外国人投資家

ドルをベースにする投資家は、日本の株式市場に投資する際、為替リスクをヘッジすることでより多くの利益を得ることができる。ドルを円に交換することで得られる利回りは5.8%で、2000年以降の最高水準に近い。また、日本の通貨で株を買えば、2.3%の配当利回りも手に入る。

一般的に株式の変動は為替変動よりも大きいため、株式投資家が為替リスクをヘッジすることはあまりないが、日本銀行のマイナス金利政策により、円売りが絡む為替ヘッジは利益を生むことになる。

4月と5月に日本株を買い越した海外投資家がおり、同時に円は対ドルで約5%下落した。4月には10年で最大となる約5兆円を買い越し、5月には2兆7400億円の買い越しとなった。

TOPIXは同期間に6%以上上昇し、現在は1990年以来の高水準で推移している。モルガン・スタンレーMUFG証券の杉崎弘一ストラテジストは「ドルを持っている投資家が円をファンディングするだけで年間5%のリターンが得られる。それに配当などを加えたリターンが得られてリスクが限定できるなら、Tビルなどでなくこちらに投資したほうが良い」と述べた。

✅㌽:日本 相場観

✅㌽:日本 YCC撤廃

日銀のメインシナリオ

『変化の兆し』を大切に育てていくべき。賃上げ、デフレ脱却

『臨時オペで予見できるボラティリティ』

「投機は円売り、実需も円売り」

但し「インバウンド需要は為替取引、明確な円高要因」。しかし旅行収支1.8兆円黒字でもDX収支で赤字幅2兆円。

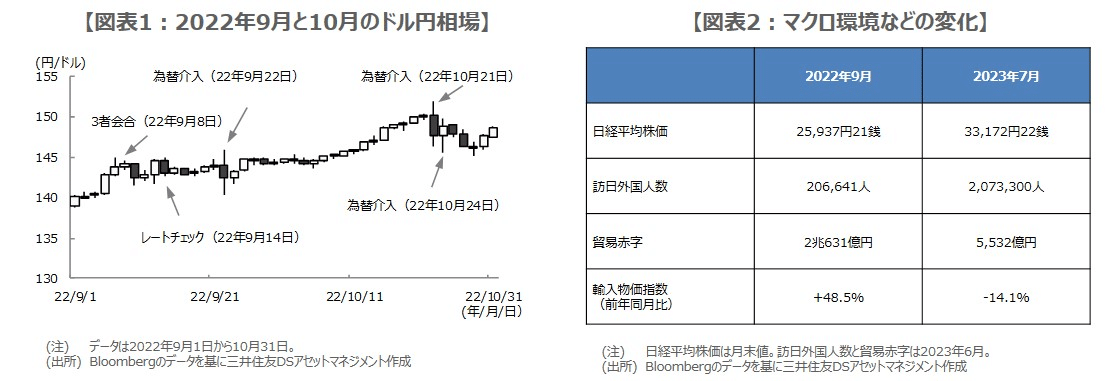

✅㌽:日本 為替介入

「あらゆる選択肢を排除せず」との発言

2023/9/6の東京外国為替市場では、ドル円レートが一時1ドル147円台後半までドル高円安が進んだ。これは年初来で最も円安の水準となった。原油価格の急上昇に伴い、サウジアラビアが自主減産を12月まで延長すると表明したことが円安の要因となった。また、米国で長期国債利回りが上昇したことも影響している。その前回の為替介入は、日本銀行が金融政策の維持を決めたことをきっかけに行われ、ドル円レートは23年ぶりの水準となった。政府はこの円高に対抗するため、24年ぶりの円買い為替介入を実施した。本日も円安の動きが急激であり、政府はあらゆる選択肢を排除せずに適切に対応していく意向を示している。

日本銀行の「レートチェック」も注目

昨年の2022/9/14には、日本銀行が為替介入の準備のために市場参加者に相場水準を尋ねる「レートチェック」を実施しました。このレートチェックは、通常は財務省が為替介入を決めてから実施されるものですが、昨年は為替介入は行われませんでした。そのため、この時のレートチェックは狙いとは関係なく、市場をけん制するために行われたものです。日本銀行が自らの判断で実施したのか、政府からの要請で実施したのかは明らかではありません。

いずれによせ、神田財務官の発言に加えて、日本銀行がこの先レートチェックを実施すれば、昨年の為替介入の一週間前と同じ状況となり、為替介入が近いことの明確なサインと考えることができるのではないか。

国民の間で再び高まる円安・物価高への不満

主要国は日本の為替介入に否定的だが、昨年政府が実施した理由は物価上昇への懸念と、国民が不満を強めていたためである。

物価上昇率の上昇や日本銀行の金融緩和による不安は再び高まっている。

政府は東京市場で介入を実施したい考えと、投機的な動きをけん制する目的で介入する可能性がある。

150円台前半程度で円安に歯止めが掛かるか

多くの人々が、政府は特定の為替の水準に意識を払っていると考えています。その特定の水準は、1ドル150円から151円程度です。もし介入が行われれば、円は一時的に2円から3円程度円高に振れるかもしれません。ただし、為替介入は一時的な効果であり、時間稼ぎにすぎません。それに加えて、日本銀行が政策を修正する可能性は低いです。但し、米国の景気減速や金融緩和観測など、状況が変化すれば円安の流れも変わるでしょう。政府の介入は大きな効果を持たないかもしれませんが、現時点では1ドル150円台前半程度まで円高の進行が抑えられると期待されます。

米国では20日の連邦公開市場委員会(FOMC)後、日本では22日の日銀金融政策決定会合後に結果が公表される。日本政府による昨年の為替介入は、9月の日米の政策決定会合後に実施された。

8月末時点で政府は円買い介入の原資となる外貨準備を約1兆2500億ドル(約183兆円)保有している。

「基調的なインフレ率がまだ2%には達していない。短期の政策金利を引き上げにはだいぶ距離がある」植田和男日銀総裁 だ植田和男日銀総裁

「過度な変動に対してあらゆる選択肢を排除せず適切な対応を取る」鈴木俊一財務相や神田真人財務官

但し、現在は政府・日銀が介入準備のために市場参加者に相場水準を尋ねる「レートチェック」の兆候はない。

米国CPIが3.6%以下且つ0.7%付近の臨時オペが無ければ、円高が誘発。つまりドル円は上がればショート。

日米10年債利回りスプレッドが約5.2%も開いた現在は、日銀の為替介入が無駄打ちとなり、むしろ円安を勢いづかせるリスクもある

13日発表の8月の米CPIは総合が前年同月比3.6%上昇と2カ月連続の伸びが加速する見通し。米国のインフレが市場予想を上回る伸びとなれば、米連邦準備制度理事会(FRB)による追加利上げ観測が再燃してドルが買われ、1週間で15%程度、つまりドル円が+4円から5円上昇すれば介入も。

✅㌽:日本 トレンド

◎半導体:工場「建設ラッシュ」の追い風が

◎商社:株価は過去最高値。TOPIXの20%高を上回る。割安銘柄としてさらに10-30%ベンチマークを上回る可能性。

◎DX銘柄:やや好調続行

◎GX銘柄:公共投資、好調続行

▲エネルギー銘柄:2023年は好調から中立へ軟調.

〇電気・半導体銘柄:リセッション影響、但し個別好調.

▲機械銘柄:中国ゼロコロナ緩和で緩やかな上昇 .

▲小売銘柄:内需、インバウンド、リベンジ&まちまち。 薬局, 百貨店

◎素材/科学銘柄:半導体で戻り上昇 .

〇自動車銘柄:半導体不足で前半不調. 円高120円までならGood

〇鉄鋼・非鉄銘柄:銅・ニッケル、部品需要クリーンエネ注目.

✅㌽:9月分割予定銘柄

✅㌽:日本トレンド2

秋からのテーマ

中国団体、不買乗り越えた3回目のインバウンド

YCC修正による金融銘柄

インフレによる建築と不動産

✅㌽:内需・インバウンド

2020年のコロナショックで暴落した銘柄。内需株の上値余地が意識されている。新型コロナウイルス禍からの経済再開や水際対策の緩和で業績改善が見込める。

内需では、紙・パルプ、子育て、電力、電鉄と小売り、医薬品が強い。

1) 鉄道:電鉄:東部 東急 近鉄 JR東日本

2) 物流:回復企業

3) 空運:景気敏感。下がった際に押し目から上昇

4) 海運:上昇トレンドから戻り高値。

5) 小売り:スーパー、コンビニ、ディスカウント、ドラックストア

✅㌽:金融株

広範なTOPIXは同じ期間に約5%上昇し、サブ指数のTOPIX銀行業指数は10%近く上げている。銀行業指数のPBRはなお0.6倍にとどまる。

パナソニックホールディングス

三井住友フィナンシャルグループ

三菱地所

✅㌽:保険株

ビックモーター事件の余波で売り込まれている損保

売の後の買いで攻防

SOMPOジャパン

東京海上

✅㌽海運:

20フィートコンテナ相当ではサプライチェーン問題はなくなった。

✅㌽:半導体

日本政府、半導体製造装置23品目を輸出規制

日米欧がG7で対中国、対ロシア規制に半導体外交を利用

日本の半導体セクターに10兆円の公共投資がはじまる

✅㌽:住宅・建築

バフェットも住宅株を買い増し。

✅㌽:累進連続高配当銘柄

✅㌽:円安 vs 円高

円高では輸入関連のエネルギー・電力と飼料、商事。

商社:三菱商事

電力:東京電力

エネルギー:コスモエネルギーホールディングス<5021>油精製元売

鉄鉱石や紙・パルプなどの原材料、大豆やトウモロコシ

中部飼料<2053> 三井製糖<2109>

小売りはPOSデータの購買価格として単価が上がっている。

㌽:トレンド3

■年初来高値水準も好需給が低PER・PBR修正

■常連株の大手商社株はバフェット買い増しのダブル効果で地銀株は陰の極対応妙味

大手商社株は、自己株式の取得と消却の同時発表の常連株で、今年2月に続きこの5月に丸紅<8002>(東証プライム)が、300億円、住友商事<8053>(東証プライム)が200億円、三菱商事<8058>(東証プライム)が3000億円の自己株式取得枠を設定し消却予定日をそれぞれ8月25日、7月24日、来年1月31日としている。業績は、いずれも前期の過去最高純益からの2ケタ減益を見込んでいるが、配当は住友商事、三菱商事が増配、丸紅が高配当継続を予定しており、米国の著名投資家のウオーレン・バフェットの買い増しに続くダブルの好需給要因となる。

㌽:トレンド4

■海外投資家 の動向

「インデックス買い」から個別株の物色へ 割安・好業績・中小型株に触手

「円安以外に日本株に強気になる材料を教えて欲しい」

「東証の低PBR(株価純資産倍率)改革の詳細を知りたい」

「日本株を見ていなかった香港やシンガポールの投資家が関心」

保有増銘柄、上位には東京エレクトロンやソニーグループ

米バンガードやブラックロックも日本保有株を増やした。

23年4〜9月期決算(EPS)で改善次第で、秋冬に再度の上昇も

運輸・自動車 EV

㌽:運輸・自動車 EV

セイノーHDは23年春に「オートモーティブ・バッテリー物流事業部」を設置し、リチウムイオン電池関連の物流網の整備を進める。総合物流の日新も同様。

📓EUの流れ

リスクとリターンのファクター。

欧州は米国や英国に比較して金融環境はまだ上昇基調。

欧州銀行の12カ月先のPER予想は米国セクターを除くと低迷。

欧州銀行の12カ月先のPER予想は歴史的な低水準。

欧州の2024年のEPS一株利益は横ばい。日経TOPIXの強さが目立つ。

欧州のテック企業とS&P500の2年後のPER予想は差が。。。

欧州銀行指数と指数全体の比較。

欧州銀行指数は短期では回復気味。

欧州指数500と米国S&P500指数の一株当たりのリターンは欧州が強い。

欧州企業の自社株買いは旺盛。

📓中国の流れ

製造業の減速と消費マインドの弱さが景気の足踏みをもたらした可能性

📓💰債券

3か月、2年債の利回りが上昇し、債権価格の下落がどこで止まるかを見つつ、コツコツエントリ。

㌽:FED利下げの期待が後退し10年物米国債利回りが16年ぶり高水準

米金融当局が再び利上げに踏み切ったとしても、2007年以来の高利回りによる収益を上回るほどの債券の値下がりは生じないと強気派は主張。

ブルームバーグの指数によると、米国債は8月に1.3%の損失を投資家にもたらし、4カ月ぶりの下落に向かっている。

現在の米国債利回りは、恐らく下げの最悪期が過ぎたことを示唆

ただし、政策金利は景気抑制的な水準にあるが、金融政策効果の遅行性により、金利がいつ、どの程度成長鈍化をもたらすかは分からない。弱気派は 全ての投資家が米国債を買いだとみているわけではない。

㌽:需要が供給を上回れば、債券にとってはプラスの傾向

南アフリカ共和国のヨハネスブルクで先週開催された新興5カ国(BRICS)首脳会議における主要議題の一つは新興国市場全体のドル依存を減らすことだったが、債券発行では既にそれが起きつつある。

世界で利回りが数年ぶり高水準に上昇し、新興15カ国の債券がディストレスト水準

新興国のドル建て債発行額は8月に入りわずか14億ドル(約2050億円)と、2021年以来の低水準

新興国市場やフロンティア市場では代替的な借り入れ手段がより主流

プレーンバニラ(シンプル)な債券の供給減少

中国の景気回復の失速や、米国債利回りが世界的な金融危機前以来の高水準に上昇していることも、代替調達先を求める動きに拍車

金融状況の引き締まりにより、借り手と投資家は新たな資金調達手段を模索しています。これにより、政府の借り入れコストを軽減しながら、為替リスクや借り換えに関する不確実性を最小限に抑えることができます。新興国では債券発行が減少し、代替調達先である地域の金融機関や超国家的な銀行、地元市場に焦点が移っています。

✅デュレーション(Duration)のチャンス

歴史的な米国債バーゲンセール。弱気シグナルは脱していないが、その後の価格上昇は以下の通り。

ただしBofAによると、多額の米国債発行や信用状況の逼迫などのその他の要因により、流動性も約1兆ドル減少する可能性が高い。

✅米国短期債の利回りが債務上限問題の回避

S&Pからの米国債AA+格下げで、下落へ。価格が上がる可能性。長期投資では妙味。

結論: 新しい体制では、金利はより長く高止まりすると見ています。だからこそ、私たちは収入のために債券を好むのです。私たちは非常に短期で質の高い政府発行の債券、エマージング現地通貨建て債券、質の高いクレジットが妙味。

㌽:米国債との金利差

㌽:ECB利回り予想

📓💲為替

『キャピタル・イン・フライト』

https://note.com/matt2cents/n/n5ff79e3077ab

📈👆👆👆👆 植田総裁 👆👆👆👆

USD/CHF

USD/CAD

シカゴ🌽コーン

シカゴ小麦

NY砂糖

日本株は企業研究で植田総裁中心👆チェック!

📉🍓🍓🍓🍓イチゴケーキ 🍓🍓🍓🍓🍓

AUD/SUD

GBP/USD

EUR/USD

NZD/USD

天然ガス

銅

アルミ

NY珈琲

NY綿花

日経225 ヘッジ用 小さく継続

ドイツ40種 ヘッジ用 小さく継続

米国SPY500 ヘッジ用 小さく継続

米国テック100 ヘッジ用 小さく継続

英国FTSE100 ヘッジ用 小さく継続

✅㌽:政策金利差(大きい順):

CPIインフレ率:3.4%

神田財務長官 あらゆる選択肢を排除せず 適切に対応

8月サービス業PMI 52.3 -> 50.5 予51

8月ISM非製造業 527.7 -> 54.5, 予52.5

カナダ中銀 5%据え置き

7月豪貿易収支 102.68->80.39億豪ドル 予100億

8月中国貿易収支 806→683.6億ドル 予739億円

コリンズBS総裁 当面制約的水準維持必要 注意深く進むのがよい

ベージュブック 物価上昇圧力鈍化、消費者若干原則、次回据え置き想定

米新規失業保険申請件数 22.9 -> 21.6万 予23

米2年債 5.028%->4.95%, 10年債 4.29->4.26%

✅㌽:オプション市場

✅㌽:景況 カナダ

据え置き。CPI次第で上げる。

㌽:環境 米ドルの基本的な背景

DXY200MAをサポートラインに波動3波目。

JXY ボリンジャーの昨年為替介入のあった10月水準にタッチする、収束のサポートライン注目。

個人投資家のセンチメント。

個人投資家の売買変動率

㌽:センチメント USD

強気:$USDJPY ロング -14%減少、ショートも-3%現象

米ドル DXYが新たな高値を作り、上昇は一晩続きました

米国のデータは、国債利回りを堅持する金利市場を支えています

JGBの利回りは静的です。介入を見るでしょうか USD / JPY ある段階で?

7/13以降8%超円安で介入体制。財務省国際局はジャクソン・ホール会議前後を回避依頼され、米介入承認まだ

岸田政権三役入れ替え、9月初旬の物価上昇への国民援助金の支給金10兆円以上経済対策から決定会合前後か?

国債と日本国債の間の利回りスプレッド( JGB )は拡大していますが、USD/JPY 昨年10月にピークを迎えました。

㌽:センチメント EUR

EUR/USDショートが38.15%減少。

㌽:センチメント GBP

弱気:GBP/USDショートが-1%減少、+2%増加。

強気:GBP/JPYショートが-9%減少、+44%増加。

㌽:センチメント AUD

混合:AUD/USDショートが9%増加した。

㌽:センチメント GBP

CAD/USDショートが25.38%増加しました。

㌽:ドル USD

アジア取引後、米ドルの5日連勝が危うくなる

㌽:ドル円

大きなオプションポジション

YCC見直し折り込みに対して、ドル買いの逆張り中。

㌽:ポンド GBP

結論:GBP/USD 短期は上昇目線、中期では下値抵抗から下目線に転換

㌽:GBP/USD

GBPUSD: 強気圧力は依然として健在

㌽:ユーロ EUR

結論:EUR/USDとEUR/JPY 上目線。

ECB金利決定:

㌽:ユーロドル

㌽:ユーロ円

EUR/JPY ダウンサイド。

㌽:ユーロ/ポンド

㌽:ユーロ/ドル

㌽:AUD

結論:AUD/USD 植田総裁

ドル/米ドルの価格が上昇し続ける可能性を示唆

ネットショートをしているトレーダーの数は先週から32.67%増加

ネットロングしているトレーダーの数は昨日より24.77%減少

㌽:NZD

植田総裁。ネットショートしているトレーダーの数は先週から20.00%増加

㌽:フラン

結論:短期フラン売り。中期は1.1100で反発も

㌽:リラ

リラ安、金利上昇、株高が続く=インフレ懸念くすぶる

📓☮暗号資産

ビットコインの手数料高騰も目先では材料視。

自民党web3PT、仮想通貨取引の税制などに関する提言を公開

北朝鮮が「高度な」サイバー攻撃、22年は過去最高の暗号資産1320億円以上窃取

BTCの手数料の移動平均線90MAと年平均を宇和抜けている状況から、からみると需要は増加

2016年と2023年と同じ上昇トレンド

㌽:BTC

BTC価格は2023年で最も静かな週末に

📓🌐グローバル市場 & 👥新興国&フロンティア市場(FM)

㌽:新興国投資に銘柄、ETFついてマガジンにまとめました。

📓🌽コモディティ🍓

コモディティ価格は、天候とロシアのドローン、そして米戦略備蓄次第。

《まとめ》

📓🌽コモディティ🍓トレード戦略

【目先】 ※あくまで目先のトレンドへの所感です。

📈植田総裁

米国テック100 FOMC前に打診

AUD/USD

NZD/USD

EUR/USD

USD/JPY

大豆

ココア

綿花

砂糖

大豆油 ZL1! ダブルトップ。もみ合い

小麦 支持線タッチ中。抜ければイチゴケーキ、強い反発なら👆

天然ガス ボトム圏のレンジ相場。1週間程度の押し安値のトレンド👆発生後

鉛

亜鉛

📉イチゴケーキ

米国500種 CPI 少ポジ ヘッジ

USD/CAD

珈琲

シカゴ🌽

(寝)Do Nothing

プラチナ 雇用統計次第(DXY次第)短期では⇩。失業率が悪化なら👆

ガソリン レンジ相場。押し安値のトレンド転換してから狙う

ゴールド 下落転換に気を付ける。中国とトルコ中央銀行次第か

アルミニウム

シルバー DXY次第短期では⇩。失業率が悪化👆

㌽:プラチナの動向

長期視点では、政府援助や支援策があれば燃料電池自動車の普及が広がり、自動車のプラチナ需要前年比12%増の 101.2トン、2035年までに186.6トンにまで達する可能性もある。

過去のプラチナ価格は世界経済の拡大期に上昇し、世界経済の混乱や実需の減少により下落した

プラチナ価格は米国の金利動向や世界経済の動向、実需の動向により変動する 景気回復や脱炭素の推進によりプラチナ価格が上昇する可能性がある

米国金利の上昇や世界経済の減速により下落する可能性がある

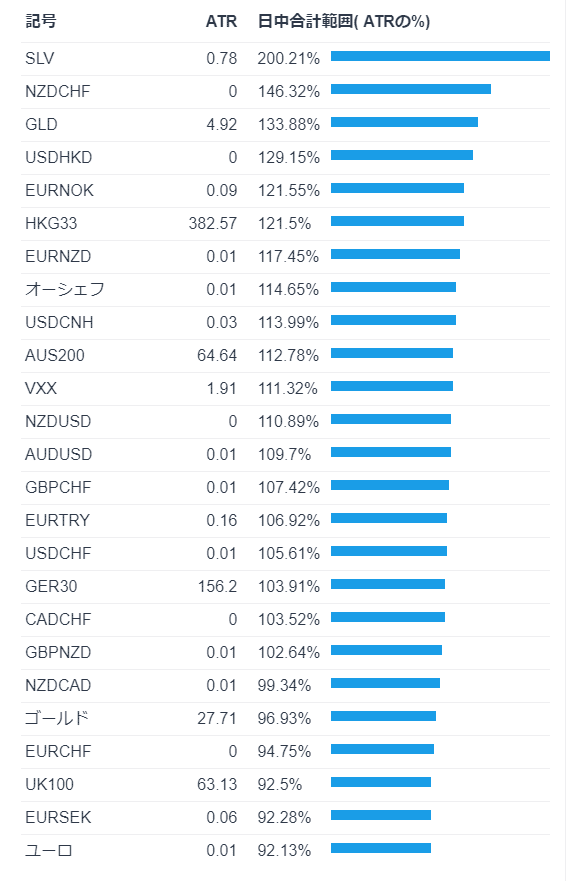

㌽:コモディティ変動率

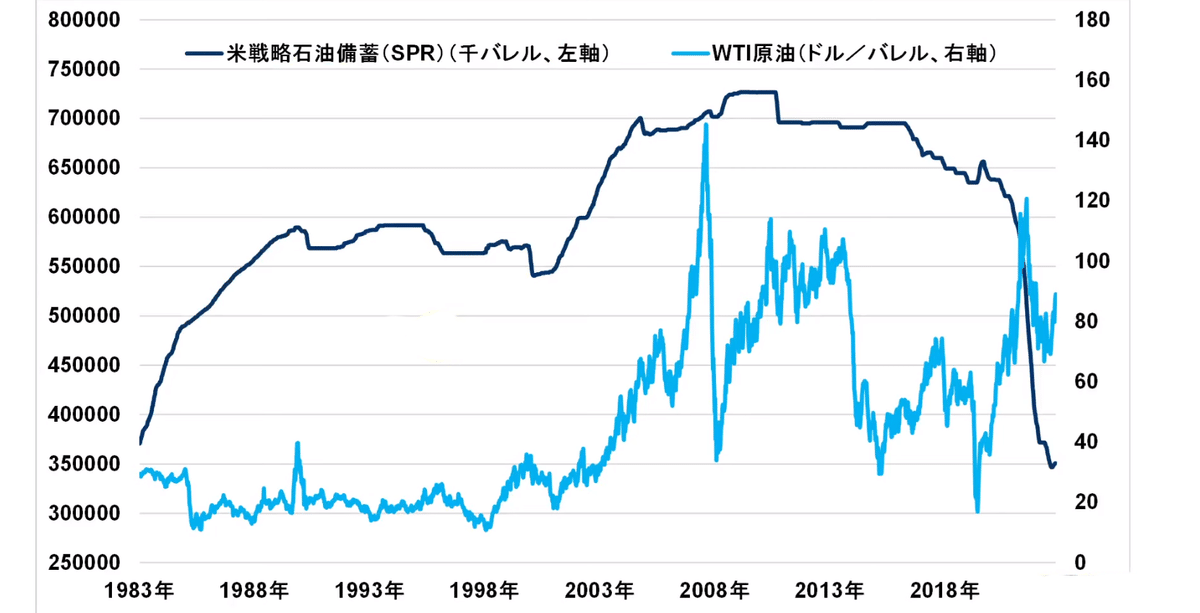

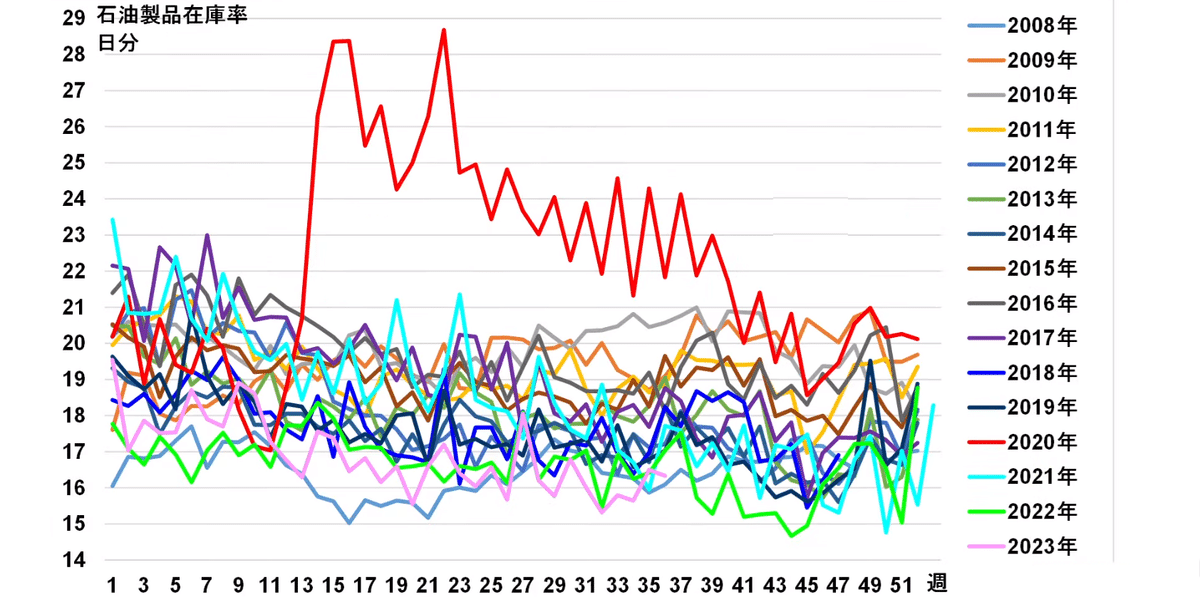

㌽:石油市場の動向

インフレ疲れの米、ガソリン再高騰。

NY原油:伸び悩みで88.52ドル、世界経済減速の思惑残る。

米国原油在庫が2022年以来の安値を記録後、WTIは上昇幅を拡大

DOEの人為的につり上げた原油ファッジファクターは6月以来の最低水準に下がり、まるで魔法のように在庫が崩壊する。

㌽:ゴールド

「safe haven」(安全な逃避先)

Starbucks is like a safe haven for remote worker(スタバはリモートワーカーにとって安息地のようなものだ)

Why the yen has lost that safe haven position?(円はなぜ、安全資産ではなくなったのか?)

Safe haven dollar climes to 6-week high(安全資産のドルが6週連続で上昇)

㌽:中国のゴールド爆買いがやや下がった。BRICS+デジタル通貨の裏付け

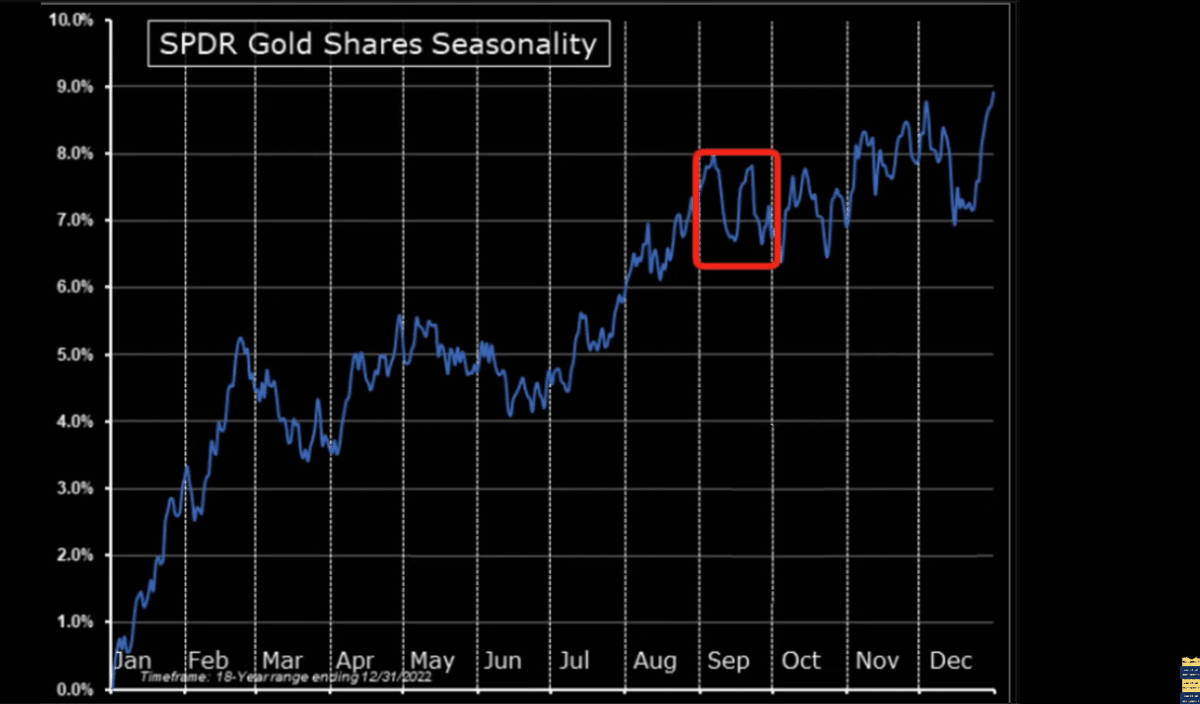

㌽:ゴールドの9月相場はもみ合い

米国のインフレ統計の影響で金価格が下落

長期国債利回りがフロントエンドを上回った

物価債TIPSが上がる間は上がりにくい

過去24時間、サンフランシスコ連銀総裁のメアリー・デイリーは、中央銀行にはまだ「やるべきことはまだある」と述べた。したがって、金融市場が次の利下げサイクルを遅らせる中央銀行にますます注目していることを反映しているため、長期国債金利が最も上昇したのは驚くべきことではない。反法定通貨である金は、当然のことながらうまくいきませんでした。

「金1万円時代」にご用心

市況の法則では、ドル高はコモディティーの下げ要因だ。しかし、ニューヨーク先物市場で金相場(NY金)は、外国為替市場における中期的ドル高傾向にもかかわらず、歴史的高値圏にある。マクロの長期的視点に立てば、国際基軸通貨としての米ドルへの信認が低下しているからだ。

リーマン・ショックは米国経済における弱点を露呈し、量的緩和政策によるドルの価値低下が懸念されている。しかし、米連邦準備理事会は量的引き締めを進めることで信用収縮リスクを抑えようとしている。市場では、パウエル氏の判断ミスを受けて「FRBを疑え」との声も上がっている。また、アメリカ・ファーストを支持する勢力も依然として存在している。

アメリカの通貨であるドルへの信認低下が続いています。そのため、金が「ドルの代替通貨」「無国籍通貨」として注目され、中央銀行や年金基金、富裕層が買い始めています。特に中国人民銀行が最大規模の金購入を行っていることが確認されています。これらの金の保有主体は、投機筋に左右されずに安定して保有し続けることができます。ただし、国が有事に見舞われた場合には金を売却することもあります。今年もトルコが自国通貨の暴落によって為替介入資金を調達するために公的保有金を売却しました。

では、金1万円は今後も続くのか。

米金融政策が利下げに転換する時期に、1万円を大幅に割り込む可能性がある。

利下げによりドル安が続き、円建て金価格は相殺される。

短期間で円高が進み、要注意が必要。

昔話と金の需要が増加

金の価格がプラチナを上回る状態が15年以上続いています。プラチナは金よりも上位という序列は昔話になりつつあります。プラチナの小売価格は1グラム5091円で、金の半値です。金上場投資信託(ETF)の上場や金融市場の動きにより、金の需要が増加しました。また、ドル相場の上昇も金市場に影響を与えています。金の価格は通貨安の国では急速に上昇しており、通貨別の価格推移でもトルコリラ建ての金価格は16倍以上上昇しています。日本には1976年から2012年までに2376トンの金が流入しましたが、最近は金の流出が増えており、国内の投資需要も低迷しています。中国やインドなどの需要が増えている一方、日本の現物需要は売り越しとなっています。現在の日本の金市場は、80年代のような勢いはありません。

«----+----+--プライム--+----+----»

《 Matt's Insight:研究銘柄》

🟩セクタ:金融、半導体、-60%以上下落テック

🟧目先と短期:パルプ、金、自社株、配当個別物色

🟦中長期:エネ、素材、高配当、公共投資

✎︎____standbymeonline______

┃研┃究┃銘┃柄┃┃ ~Matt's Insight~

相場が非常に変動が大きいので、最新分析はビデオをどうぞ❣

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

短期継続、中期ポジション、ETFや積み立て銘柄は以下バックナンバーをご覧ください。

見本

㌽:業績好調

6095 メドピア 業績順調

6768 タムラ製 業績横ばい。

4385 ラクスル 黒字化。

6289 技研製 業績回復期待。

7366 LITALICO 業績堅調。

小型注目

㌽:出遅れ&要チェック

㌽:米国 中型株

では、良い一日を。 🤭

#経済 #ブラジル #ロシア #インド #中国 #南アフリカ #brics #日本 #アメリカ #資源 #株 #etf #米国株 #エネルギー #gafam

#資産運用 #投資初心者 #株式投資 #米国株 #日本株 #ETF #香港 #日経255 #米国株 #今日のピックアップ銘柄 #ダウ #高橋ダン #dantakahashi #PostPrime #マット #standbymeonline

ここから先は

もし記事を気に入っていただけましたら、サポートをおねがいします!