20代から支持されるIKEA。相性がいいのはハイブランド家具?

Hej, jag heter Kim och kommer från Knowns.(訳:こんにちは、ノウンズのキムです)

ということで、今回は、北欧家具の代名詞とも言えるスウェーデン発祥のブランドIKEAについて、Knowns Bizを使って分析してみたいと思います。

みなさんは、買う物もないのに、インテリアや雑貨のお店にふらっと立ち寄って一通り見ては、満足して帰るという経験はありませんか?

私はIKEAに何度か行ってお買い物をしたことがありますが、そのうち2回くらいは特に買うものも決まっていないのに、わざわざレンタカーで出かけて、一通り見ては何も買わずに帰ってきたことがあります。

私みたいな方が他にもいると思いますが、人はなぜIKEAに行くのでしょうか。そもそもどのような人が行っているのでしょうか。どんなところと競り合っているのでしょうか。

今回はそれらの疑問について、消費者データから見えてきたものをご紹介していきたいと思います。

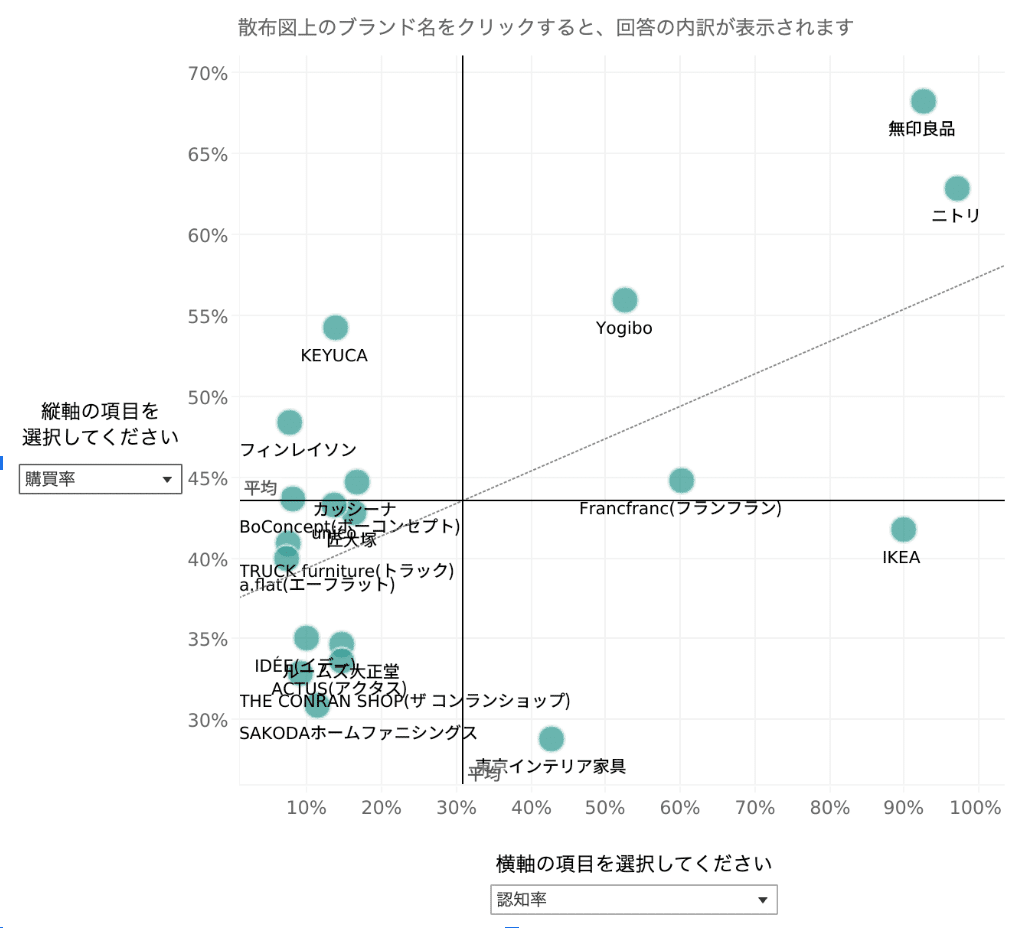

家具・インテリア店のポジショニング分析

最初は、家具・インテリア店というジャンルの中で、IKEAのポジションはどこなのか見てみましょう。

家具・インテリア店ブランドの認知率比較

まず横軸の認知率でみると、一番高いのがニトリ、次いで無印良品、3番目がIKEAの順になっています。これら3つは、いずれも一般消費者からの認知率が90%にも達し、極めて高い認知を得ている事がわかります。

無印良品とニトリは国内にそれぞれ493店舗、773店舗を持っているので、高い認知率にも頷けます。

IKEAの場合は、店舗数は国内12店舗と決して多くはないですが、2006年に南千葉エリアへの初出店を皮切りに、順調に成長を続けており、お手頃な北欧家具・インテリアブランドとしての地位を確立しています。

家具・インテリア店ブランドの購買率比較

続いて縦軸の購買率ですが、無印良品が一番高く、ニトリとYogiboの順に並んでおり、IKEAに関しては、ジャンルの平均のやや下に位置しています。

購買率の上位に入っているYogiboですが、ビーズソファでお馴染みのブランドで、最近だと一頭の馬が草原でクッションの上に横たわる印象的なCMを覚えている方もいると思います。

コロナ禍で大きく業績を伸ばし、米国本社をYogiboの日本代理店が買収するなど、Yogibo社のここ最近の勢いは目を見張るものがあります

認知率x購買率で見た際は、無印良品とニトリが2強という感じで、離れたところにYogibo、Francfranc、IKEAがいるという構図になっています。

IKEAに関していうと、認知率は申し分ないですが、同程度の認知率を持つ無印良品やニトリに比べると、購買率が低い水準に留まっています。

これらの2ブランドに比べると、日本国内の店舗数が圧倒的に少なく、それが購買率の低さの原因と思われるかもしれませんが、実は都心に出店したり、様々な場所に商品受け取りセンターを作り、IKEAのアクセス性を高めています。

また、2017年にはECサイトをオープンし、これまでIKEAで買い物したくてもできなかった方が購入できるようになりました。

さらに2020年からIKEAアプリの提供を始め、スマホを片手に買い物できるようになったことで、リピート購入がしやすい環境を整えています。

こういった施策の効果が、今後購買率の上昇として表れるかもしれません。

IKEAのライバルはどこ?

前のポジショニング分析からも分かるように、認知や購買の面ではニトリと無印良品がライバルと言えそうですが、他にどういったブランドと競合しているか見てみましょう。

IKEAから離脱した人が、現在使っているブランド

下の競合分析では、特定のブランドの競合を、顧客セグメントと時間軸で組み合わせて表示しています。

ここではまず、「IKEAを過去に使っていた人が、今使っているブランド」は何かを見てみましょう。

結果は無印良品が1位、ニトリが2位で、大きなサプライズはありませんでした。前はIKEAのものを使っていたけど、無印良品やニトリを使っているケースは容易に想像できます。

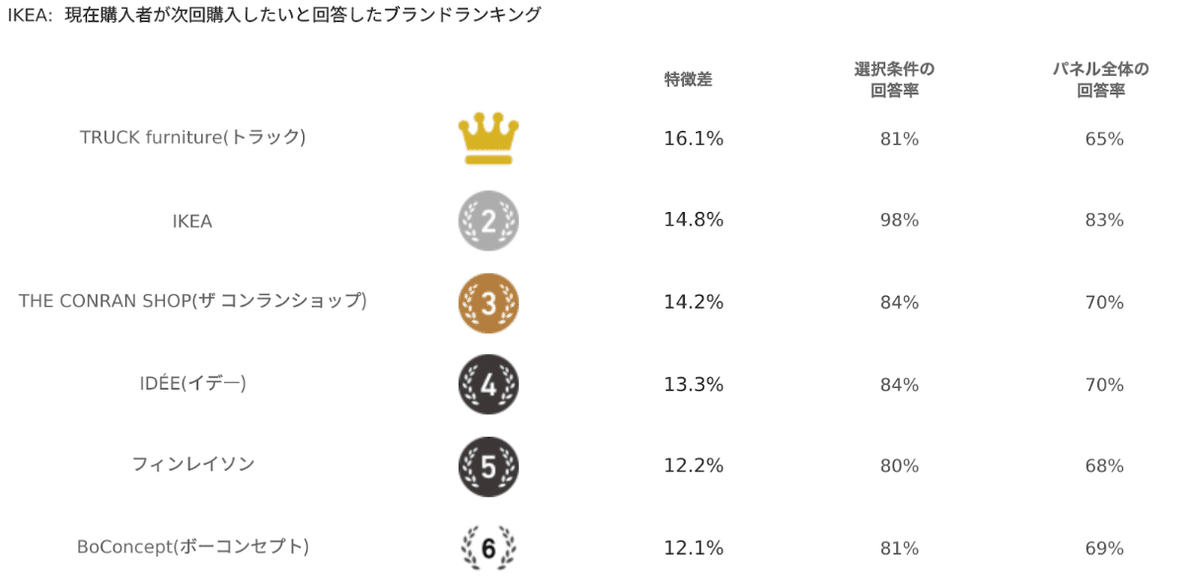

IKEAの現在購入者が、次回購入したいブランド

次は、IKEAを直近一年以内に購入したことがある人が、今後買いたいブランドとして挙げているものが何かを見てみましょう。

結果は1位のIKEAを除くとTHE CONRAN SHOP、IDEE、TRUCK furnitureが候補に出てきました。もちろんIKEAの再購買意向は高いですが、一方で異なるブランドを選ぶ方々もいることがわかります。

THE CONRAN SHOPは、イギリス生まれのホームファッションブランドで、シンプルなデザインと高い機能性を追求した高級ブランドです。

またIDEEは、オリジナル家具を取りそろえる日本のインテリアブランドです。インハウスのデザイナーが生み出すアイデアから作られる家具は、他にはないIDEEならではのアイテムなのだそう。

そしてTRUCK furnitureは注文を受けてから制作するこだわりを持ち、素材を活かしたナチュラルテイストが特徴の大阪の家具ブランドです。

過去購入者ではわかりませんでしたが、IKEAの現在購買者に限っていうと、「低価格・良品質」とは異なるブランドに惹かれていることがわかります。

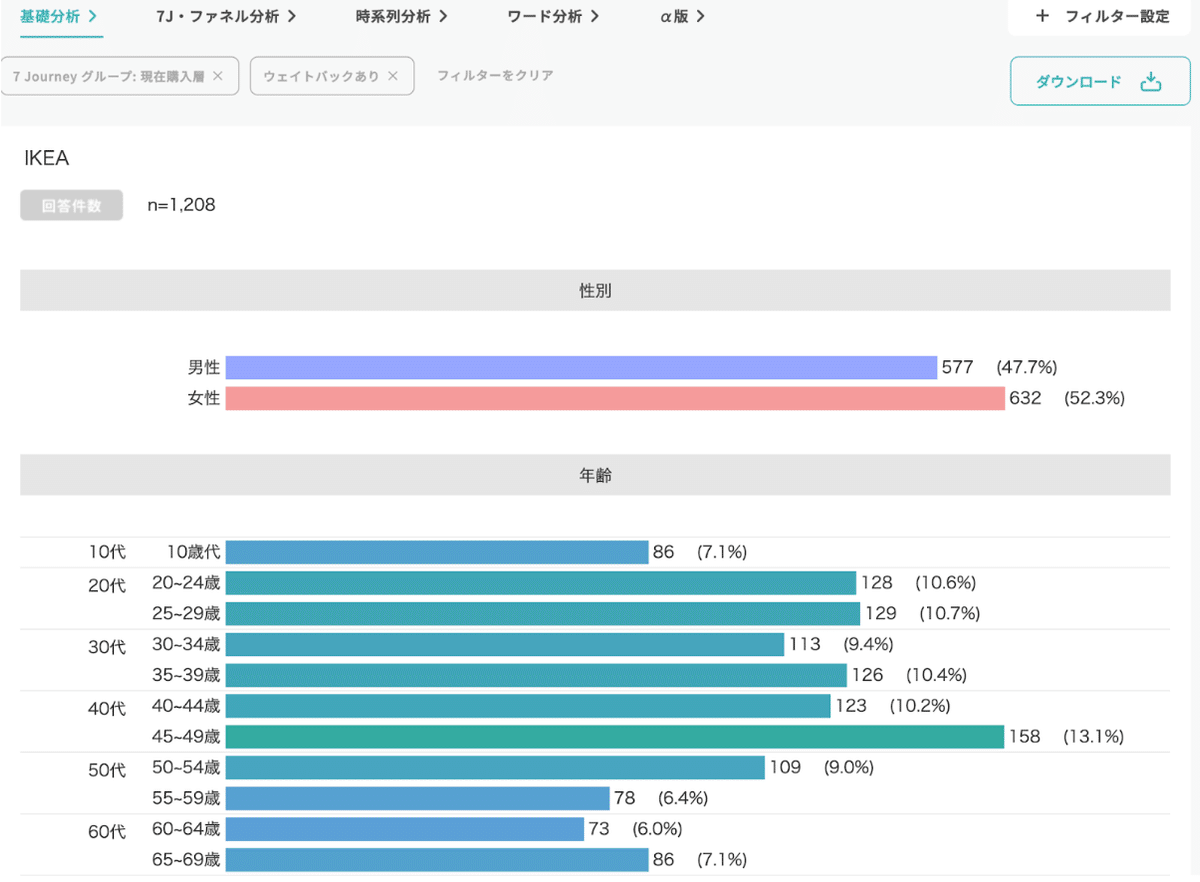

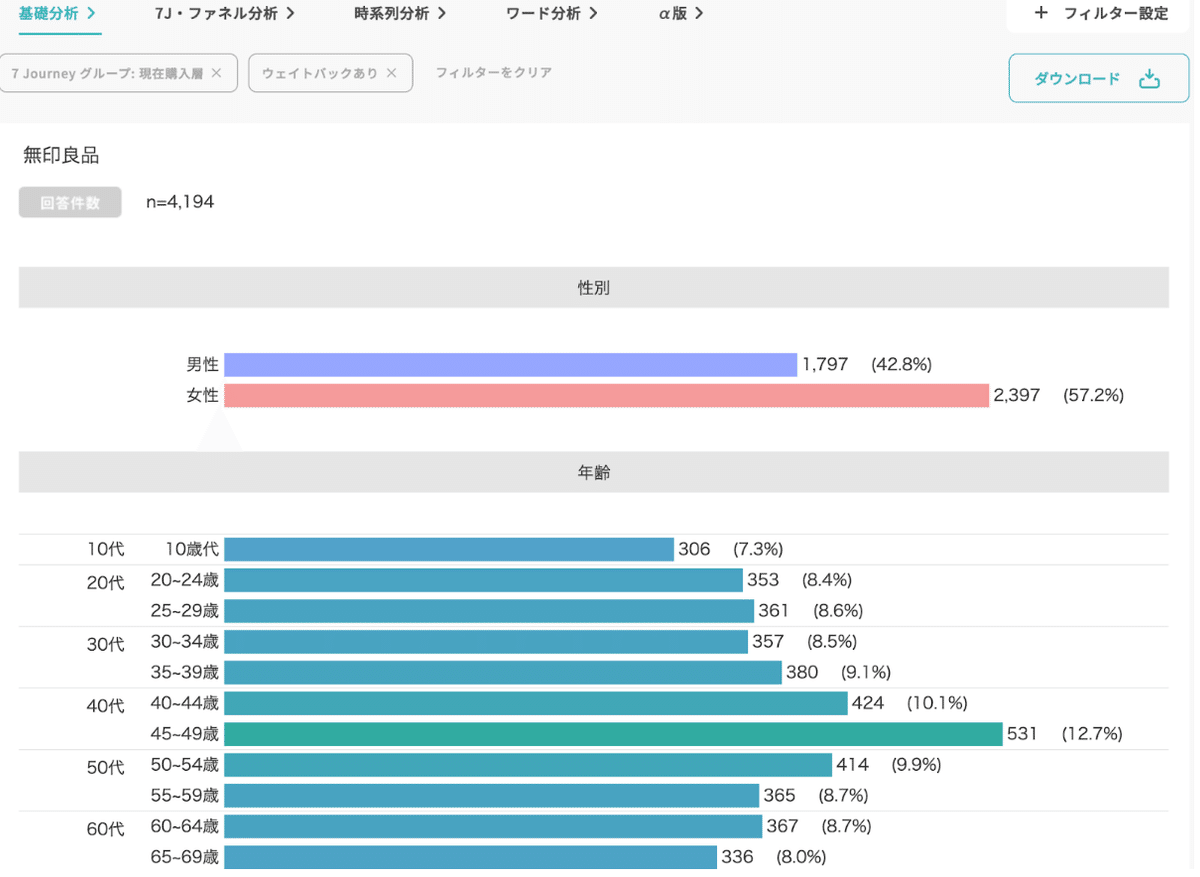

IKEAの現在購買層のデモグラ

ここからは、IKEAのデモグラとサイコグラフィックを中心に分析していきます。まずはIKEAの利用者にはどのような特徴があるのか、無印良品やニトリと比較しながらご説明します。

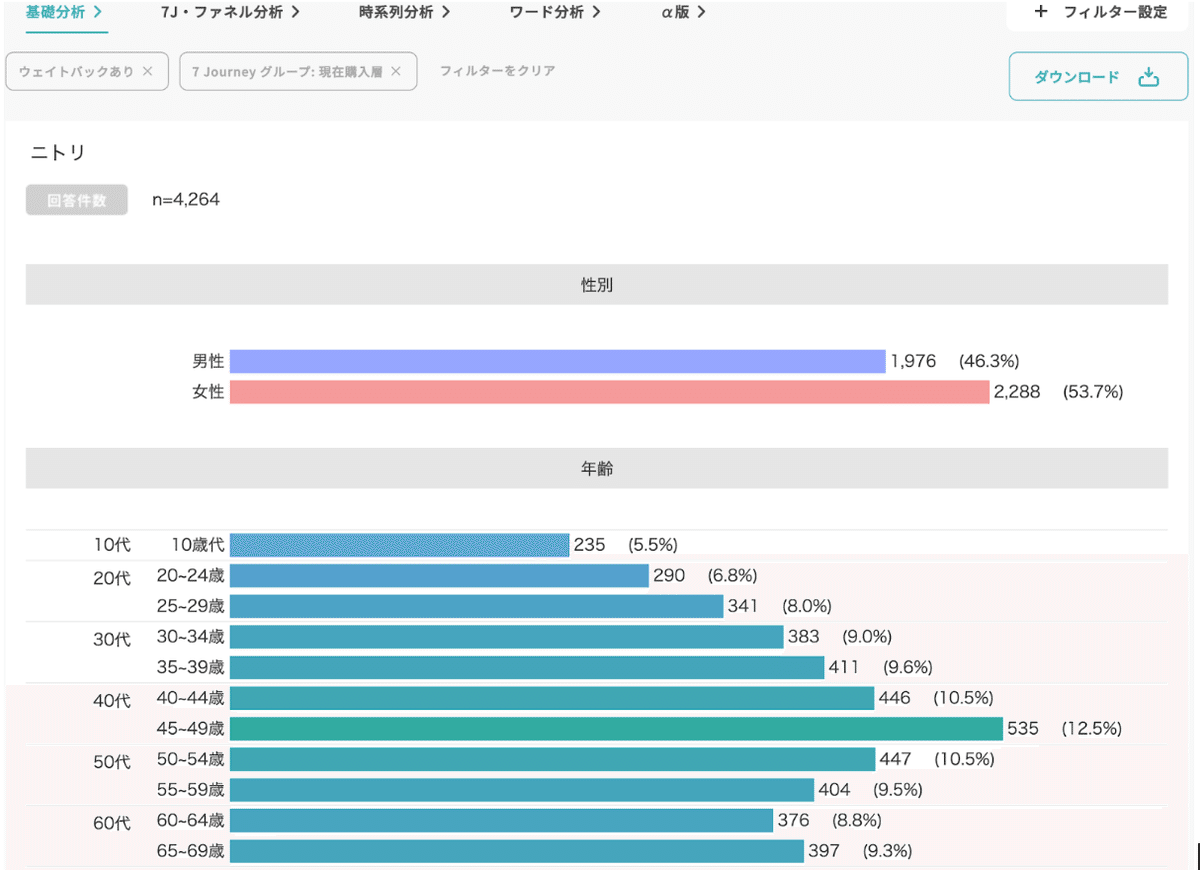

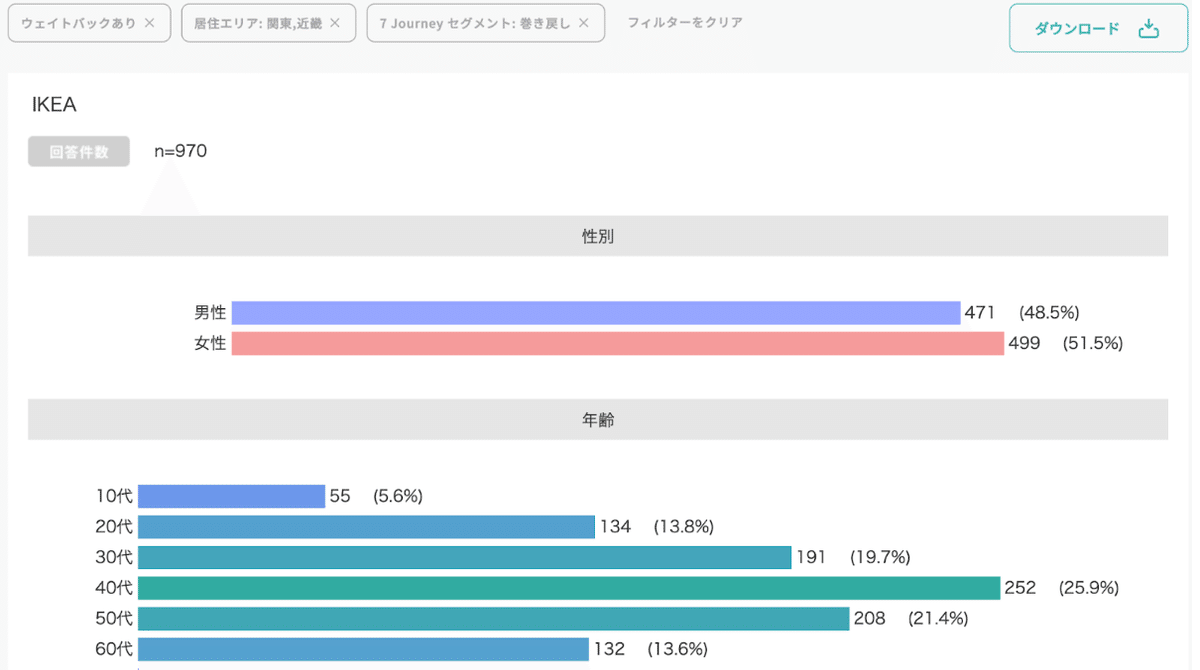

下記では対象を現在購入層にしぼり、かつウェイトバック(令和2年の国政調整の人口動態に合わせた重み付け処理)をしています。

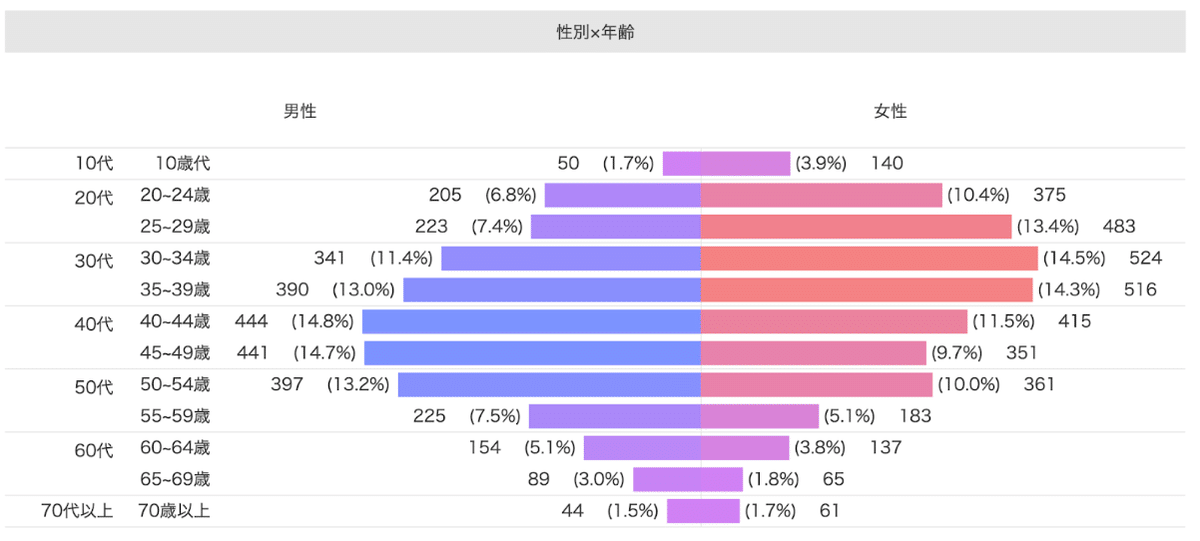

まず性別でみると、どのブランドにおいても女性の比率が多く、50%を超えています。無印良品は他より少し女性の比率が多めです。

その理由として思い浮かぶのは、スキンケアとアパレル商品を古くから扱っている影響により、女性客の比率が少し多いのかもしれません。

年代別では、40代後半の比率が一番高いというところが共通しています。違いとしては、無印良品とニトリでは、利用者の比率が20代<30代<40代ですが、IKEAの場合は20代から40代前半でほぼ変わりませんでした。

ということで、IKEAの利用者のデモグラは、IKEA単体でみると40代後半の比率が一番多いですが、他のブランドと比較した際には、20代、30代のユーザーの割合が多いことが特徴です。

ブランド選好層のサイコグラフィック

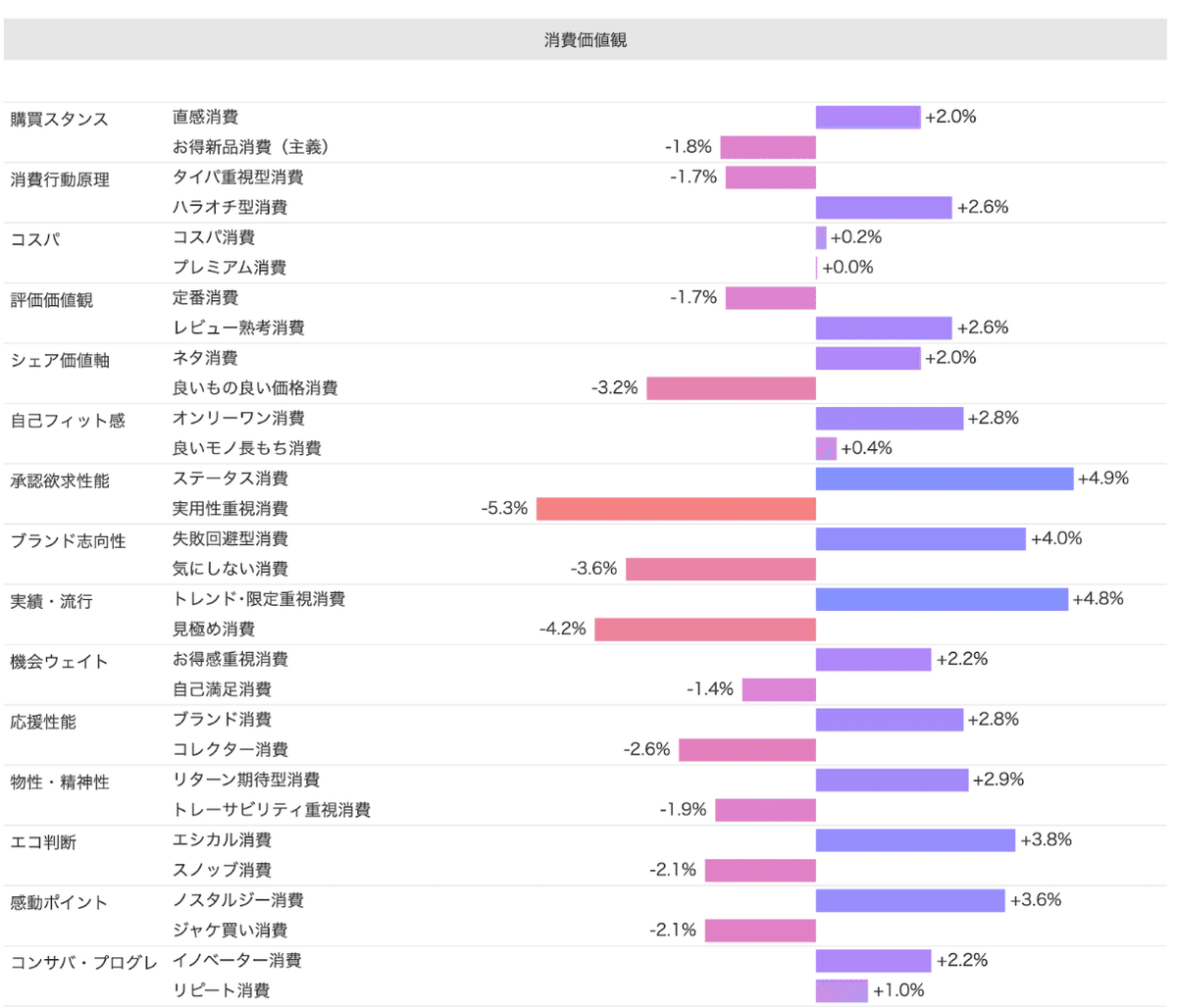

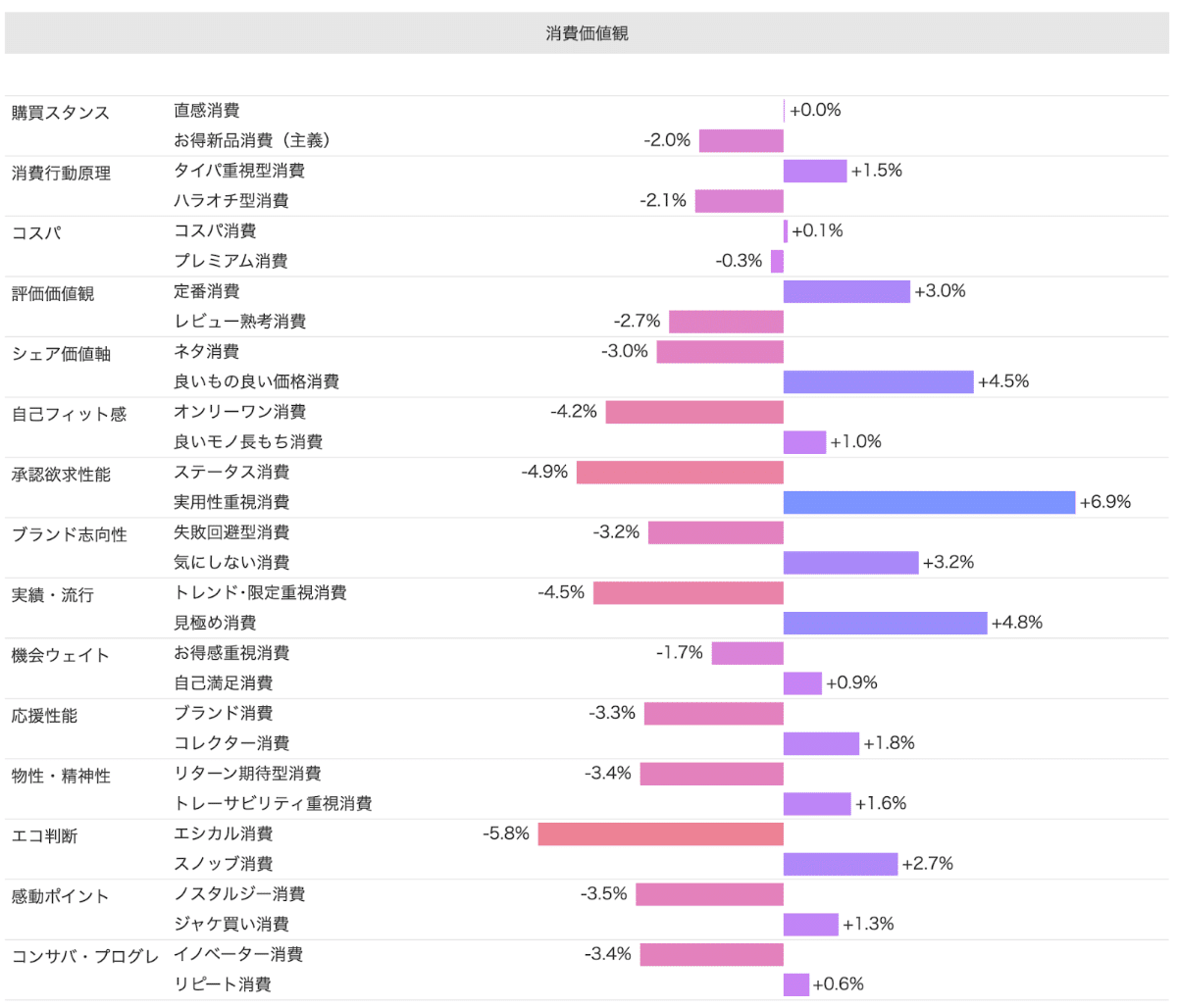

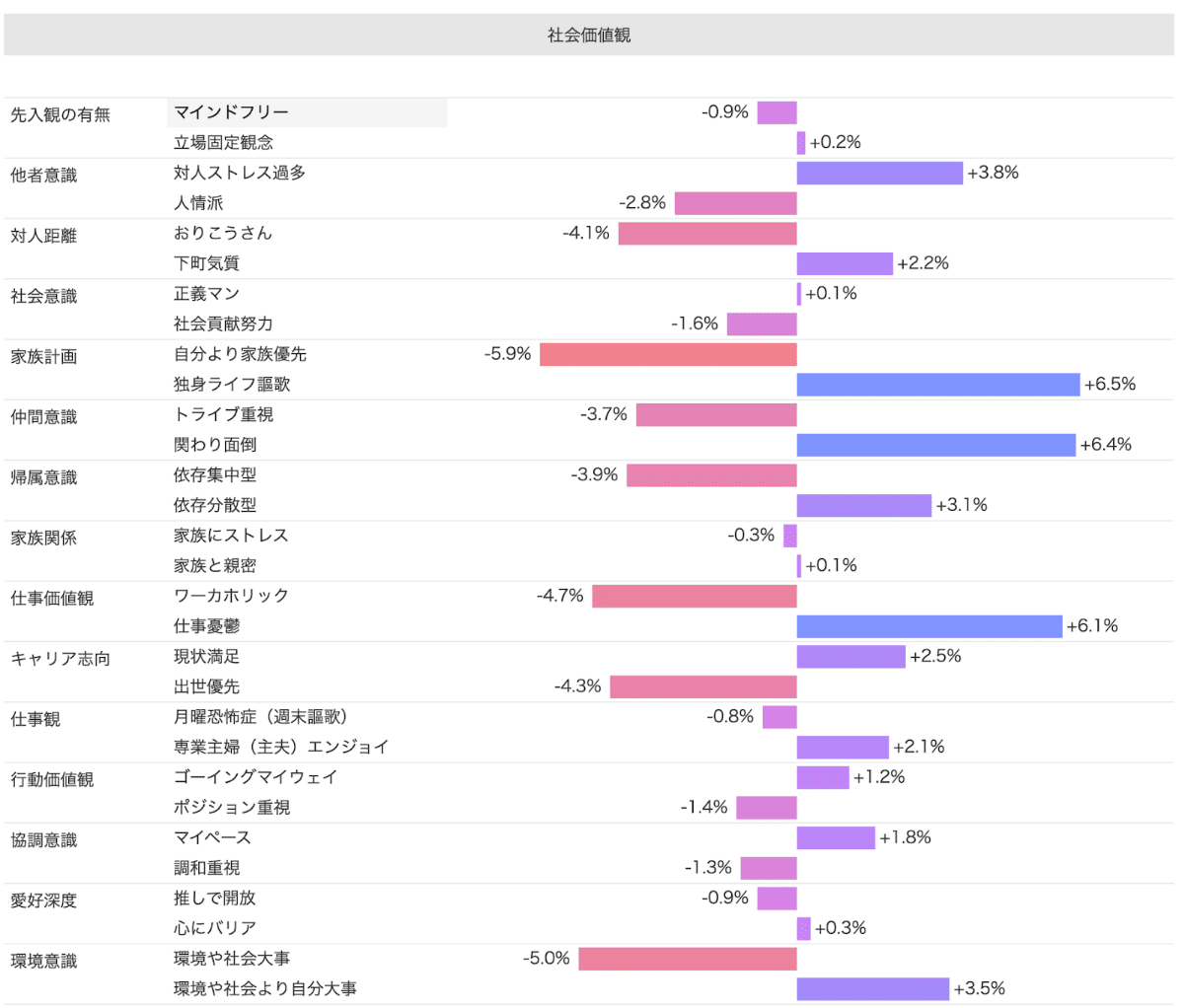

次はサイコグラフィックの比較をしていきます。まずは、好感ありと好感なしで分けて比較し、どの価値観を持つ人がIKEAが好きで、そうでない方はどんな価値観を持っているのか見てましょう。

因みに、好感があると回答した方の中には購買経験がない方も含まれ、その逆も同じです。

サイコグラフィックのメニューでは、個人価値観、社会価値観の分析結果も見られますが、ここでは消費価値観にフォーカスしています。

IKEAというブランドへの好感がある人は、実用性よりもステータスやブランドを重視し、トレンド・限定というもので消費する傾向にあり、かつエシカル消費の意識を持っているようです。

一方、好感なしタイプになると、上記とは全く逆で、実用性を重んじ、流行に大きく左右されることなく、スノッブ消費(他人とは違うものを選びたい消費傾向)の人が多いようです。

IKEAはSDGsに積極的に取り組んでいる企業の一つでもあり、ブランドに好感を持っている方は、環境や社会に配慮した消費を好む方が多いというサイコグラフィックの結果には納得です。

ブランドの好感率と向上策

ここで少しブランドの好感率にも触れておきたいと思います。無印良品やニトリのブランドはそれぞれ64%、63%ですが、IKEAの好感率は50%に留まっています。

ブランドの好感率を上げる必要がある場合、どのようなことができるのでしょうか。実際の施策を打つ前に、まずは誰を対象にするのかを調べる必要があります。

IKEAブランドの好感なし層のデモグラ・サイコグラフィック分析

IKEAブランドに対する好感がない方々(下図)のデモグラ構成は、女性では30代と男性では40代で一番多いということがデモグラの情報からわかります。

続いてIKEAに好感がない方のサイコグラフィック分析として社会価値観を調べると、自分の趣味や仕事に集中したり、ひとりの時間を好む方が多いようです。

筆者が思うIKEAブランドのプロモーションアイデア

実は、IKEAジャパンのYouTubeチャンネルには、自慢の棚というテーマで、自分の趣味にIKEAアイテムを使う内容のショート動画が上がっています。

上記で触れたサイコグラフィック分析と内容的に通じるもので、ストーリーは面白いですし、購買にもつながりそうなクリエイティブです。

ただ残念ながら、投稿1ヶ月後の現在で数百ビューしかついておらず、あまり多くの人々に見られていないようです。

IKEAジャパンのインスタグラムのリールのビュー数は10万台なので、同じ素材をインスタにも上げたほうがいいと個人的には思いました。

より多くの人にリーチするという意味では、インテリア系の有名なYouTuberの方を起用するのも効果的であるように思います。

例えば、クリエイティブの裏側というチャンネルでは、普段からインテリアの悩み相談を受けて視聴者にアドバイスする企画をやっています。

そのフォーマットを活かし、IKEAのアイテムのみでみんなに自慢したくなるような趣味の部屋、web会議部屋にコーディネートするという企画をやってみるのも面白いと思います。

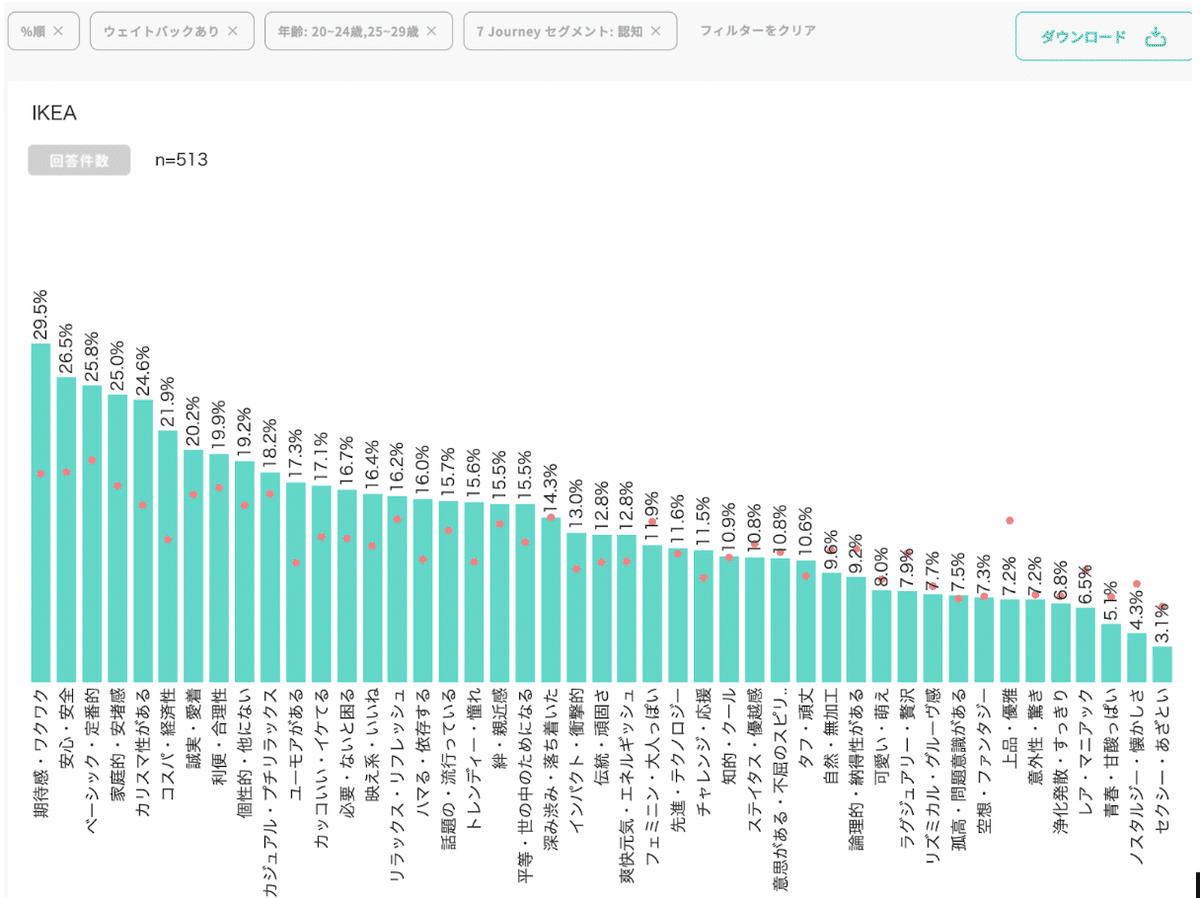

ブランドのイメージ分析

続いては、一般消費者がIKEAに対して持つブランドイメージを調べ、どういう特徴が出ているのかを示しています。IKEAは20代の利用比率が多いブランドでもあるので、ここでは20代に対するブランドイメージを見ています。

赤点が家具・インテリア店のジャンル平均値を示し、縦棒は各項目への度合いを表しています。20代のIKEAブランドへのイメージ上位項目は、期待感・ワクワク、安心・安全が挙げられています。

20代の方の中には一人暮らしを始める方もいると思いますが、IKEAのサイトには、一人暮らしを始める方に向けて部屋ごとに必要なアイテムをわかりやすく紹介しております。

最近では、IKEA新宿と原宿で、バーチャル空間でイケア・ジャパンが設計したルームセット上で、気になる商品を置いてみることができるサービスも始めたようです。

またジャンル平均と比較してより特徴が大きいイメージは、コスパ・経済性、ユーモアがあるというところです。(グラフ内の赤点がジャンル平均)

ユーモアのところは個人的に意外だったのですが、調べてみると、公式SNSのプロモーションで、サメの「ブローハイ」というぬいぐるみのキャラクターが人気のようで、そういうところがイメージ形成に関連しているのかもしれません。

顧客セグメントの分析???

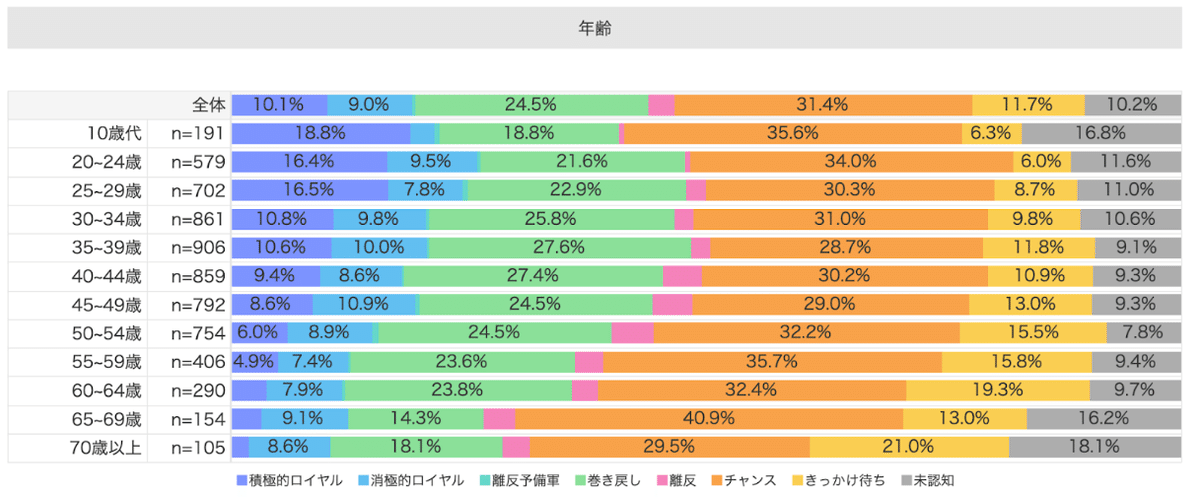

IKEA デモグラ x 7 Journey

顧客を7つのセグメントに分類した7 Journeyというノウンズ独自のフレームワークがありますが、それを年代軸とクロスさせて分析することが可能です。

一度でも家具・インテリア店を利用した方に限定すると、直近で購入があり、今後も利用したい「ロイヤル層」は比較的10〜20代の方に多いことがわかります。

そして、ピンク色で示されている「離反層」が多い年代は、40代前半〜50代前半となります。

購入意向はあるが、最近買っていない「巻き戻し層」は30代後半〜40代前半で多くなっています。

前のデモグラフィック分析で、他のブランドと比べると、IKEAは20~30代のユーザーが多いという結果でしたが、上記の図をみると、20代の中でもさらにどのセグメントが多い・少ないかを瞬時に把握できます。

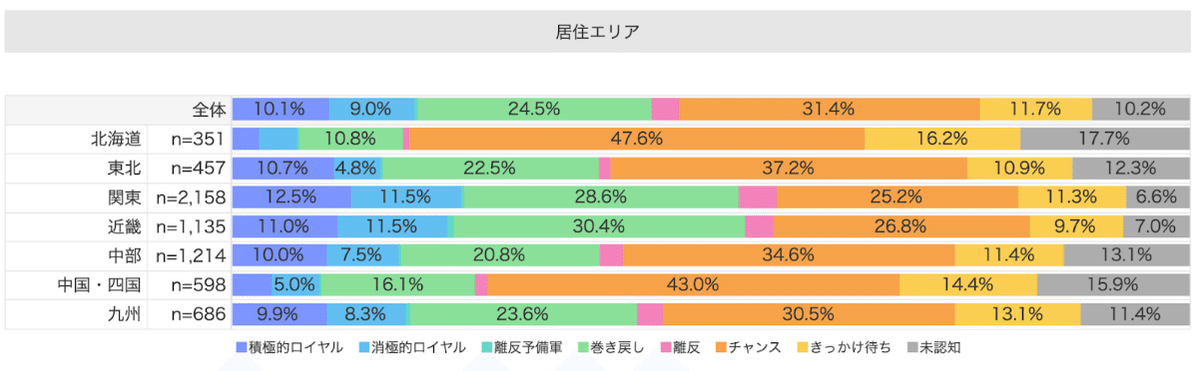

次は、居住エリア別の7 Journey構成を見てみましょう。

当然ながらIKEAの常設店舗が存在しない北海道、中国・四国エリアにはロイヤル層が少なく、未認知も多い結果になっています。それ以外の出店済みエリアでは、ロイヤルの比率が同じ程度です。

ただ、関東と近畿エリアでは巻き戻し層(過去購買、現在購買なし、購買意向あり)が比較的多いので、これらのエリアでは、購買意向があるのに一旦離れてしまった方々に対するアプローチがキーになってくると思います。

IKEA 巻き戻し層のデモグラ分析

下記のように、デモグラフィック分析で条件を指定すると、どのような方々にアプローチすべきかがよりクリアになります。

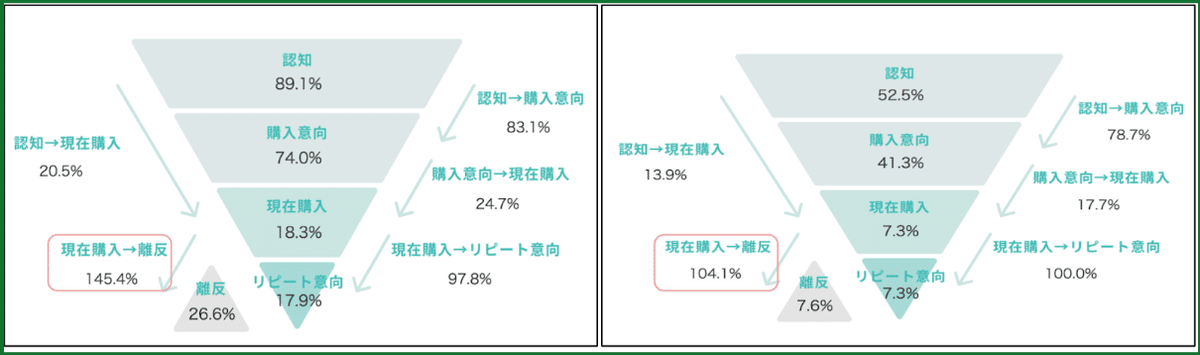

IKEAと競合ブランドのファネル比較

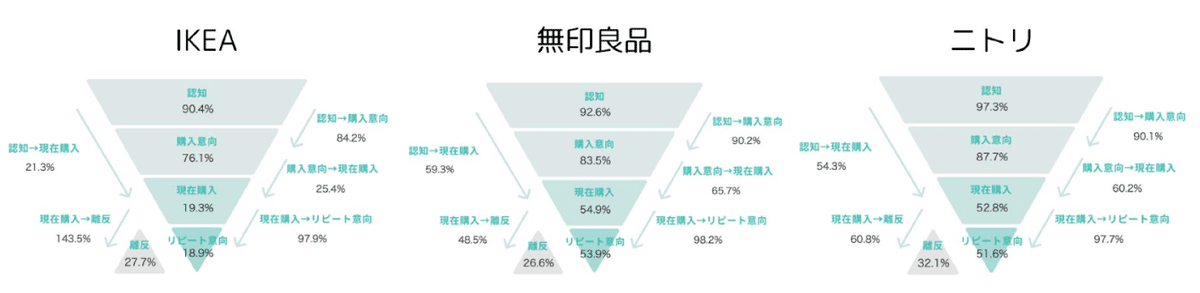

今度は、IKEAと無印良品、ニトリのファネル比較をしてみましょう。ここでは家具・インテリア店を一度は利用したことがある方に絞った数値となります。

認知から購入意向への転換率は3ブランド共に80〜90%台と高い水準ですが、購入意向から現在購入への転換率になると、IKEAは2割台で、他は6割台と結構な開きがあります。

購入意向のある人をどうやって実際の購入につなげるか、ということがファネル分析を通じてわかったIKEAの課題です。

実はIKEAは2020年から東京の渋谷、原宿、新宿という人々がたくさん行き交う場所に、都市型店舗の出店をしています。

郊外店舗にあるような大型家具は扱っていませんが、都心というアクセス抜群の場所にあってより気軽にIKEAの商品を見たり、触ることができるのが魅力で、上記分析で課題だったIKEAは知っているが、お店に行けず、購買にまでつながらなかった方をすくいあげるための戦略になっています。

IKEAの都心型店舗についてより詳しく知りたい方は、下記インタビュー記事を読んでみてください。

ワード分析

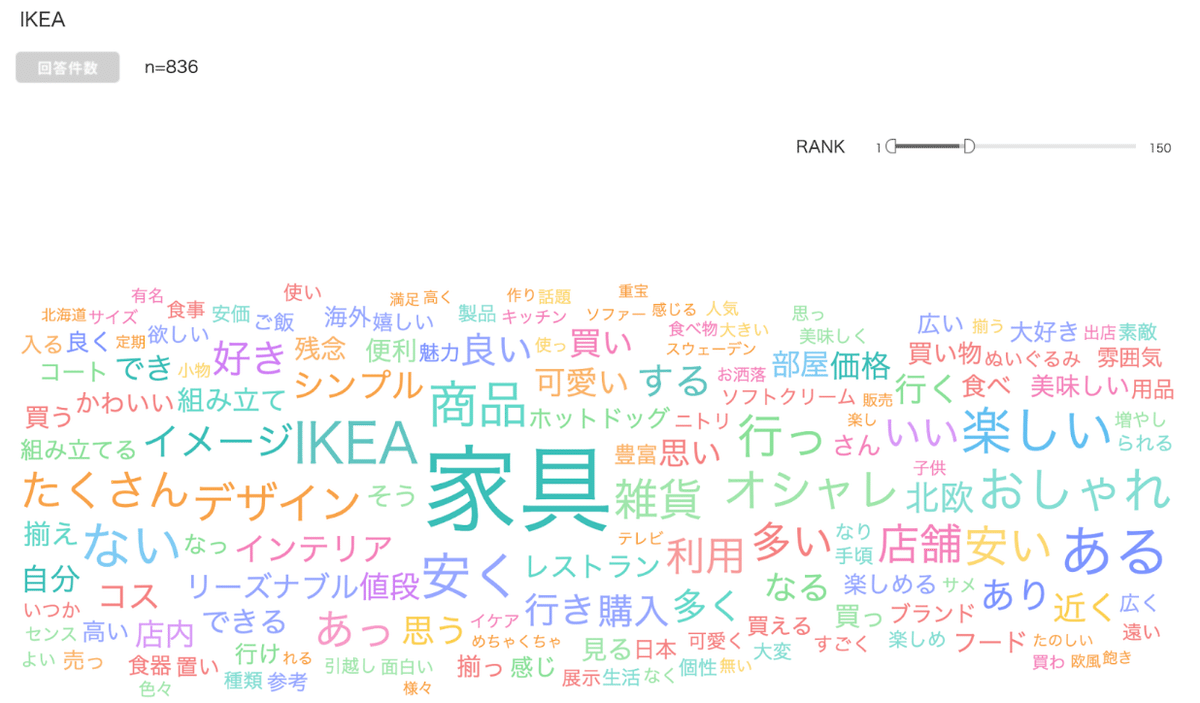

IKEAのワードクラウド

ここからは、消費者はIKEAのことをどう思っているのか、まずはワードクラウドで傾向を掴みたいと思います。

家具、IKEA、商品、雑貨の他に、楽しい・おしゃれ・デザインといった単語が並んでいます。数は少なめですが、レストラン、フード、ソフトクリーム、ホットドックといった単語も見られます。

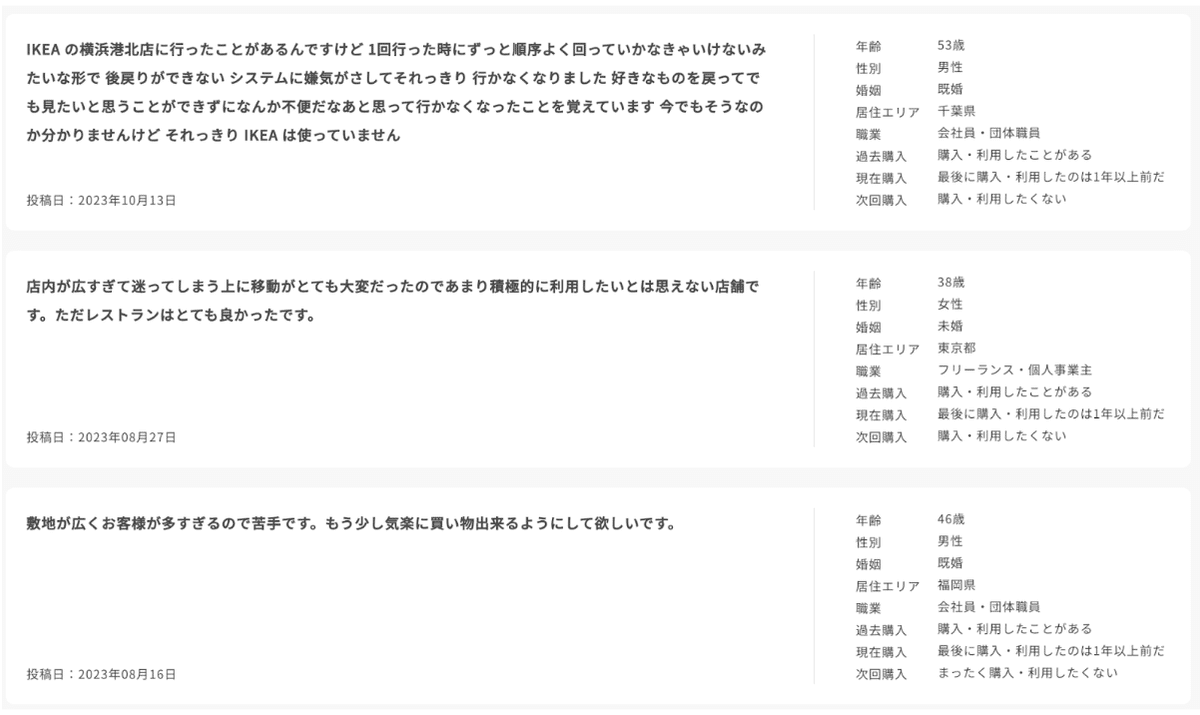

IKEAに対する消費者の意見

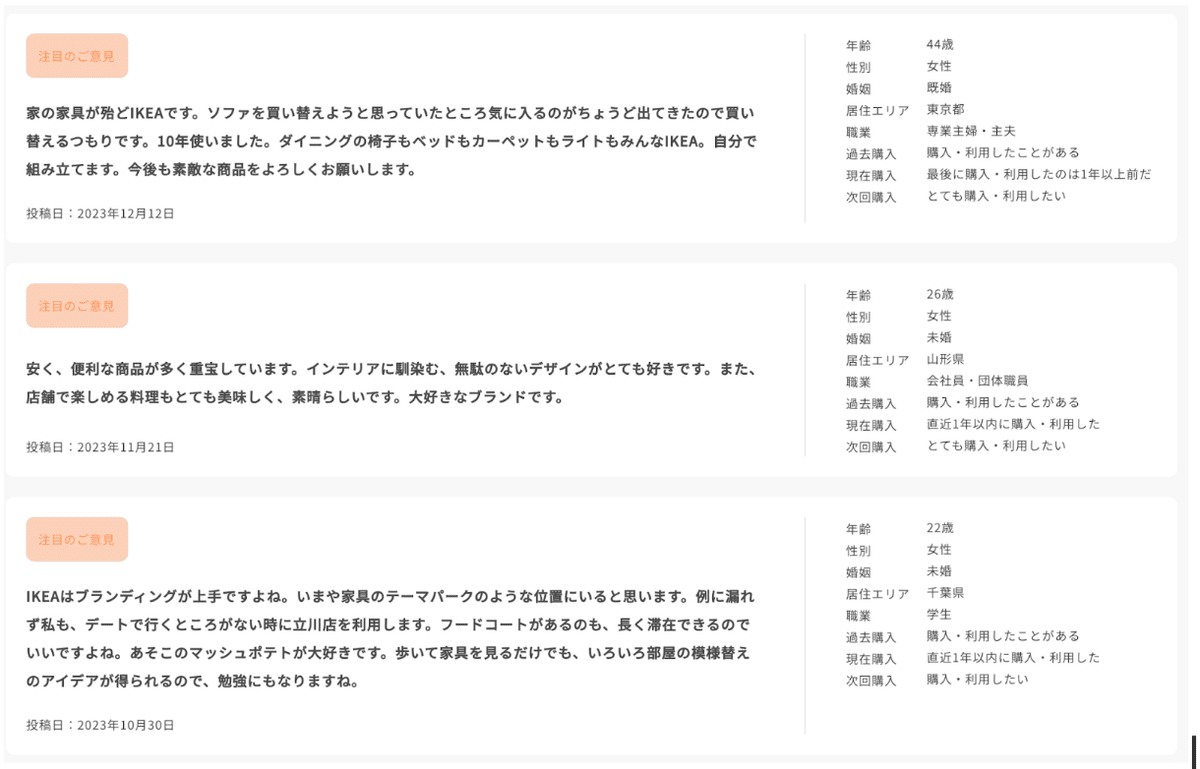

次は消費者からのコメントです。

多くのコメントから一部だけを抜粋したものですが、長く使えて満足された方だったり、フードコートで楽しんだという方もいらっしゃいます。

他のコメントも読んでみると、フードコートにふれる内容が結構多かったです。北欧の料理が楽しめたとか、安くて美味しかったという声が多く、家具だけでない全体的な買い物体験の向上につながっているのは、さすがIKEAだなと感じました。

IKEAジャパンのフード事業に関する興味深い記事がありましたので、こちらに紹介しておきます。

サービスや商品への改善ポイントを見つけるためには、ネガティブな意見を参考にすることもあるので、こちらで紹介しておきます。

店内が広すぎて見て回るのが大変というご意見がいくつか並んでいますね。私の経験からも特に混んでいる曜日・時間帯だと、自分のペースでゆっくり見れずに、順路に沿って人に押し流される形になってしまうことが多々ありました。

また、数はそこまで多くなかったのですが、IKEAの商品は分解しづらく、サイズが大きいものがあるため、引越し業者に嫌がられるというコメントもありました。

分析のまとめ

今回分析したIKEAですが、ニトリや無印良品と比べて20〜30代の利用客が多いことがわかりました。

IKEAブランドに好感を持っている方は、どちらかというと一人で過ごす時間を大切と考え、トレンドを追ったり、エシカルな消費を好む事がわかりました。

若い方の利用比率が競合ブランドよりも高い理由としては、ニトリや無印良品に比べてまだ物珍しさがあり、それらとは異なるテイストの家具・インテリアのアイテムが揃っていることがあります。

加えて、手頃な値段も相まってトレンドを重視する若い方に受け入れられているのではないかと思います。

もちろんサメのブローハイ(BLÅHAJ)の人気や、フードに力を入れている点が奏功している部分もあると思います。

IKEAの現在購入者が次回購入したい家具・インテリアのブランドリストでは、ラグジュアリー系のブランドが入っていたり、ハンドメイドのブランドを好む傾向が見られました。

IKEAのファンの方は、BILLYやKALLAXのような定番アイテムで安く、おしゃれに済ませ、一方でベッドやソファーは高級なブランド品を使いたいといったバランスを取る心理が働いているように見受けられます。

競合ブランドと比較したIKEAの課題は、購入意向から実際の購入への転換率の低さです。

既にECサイト・アプリの導入によるオムニチャネル化、都市型店舗や受け取りセンターの拡充といった施策を打っているので、転換率が今後改善されていくことに期待したいと思います。

ちなみに「IKEA オンラインストア」に対する消費者データをみますと、オフラインのIKEAよりも離反の割合が少なく、なおかつ現在購入者が離反に変わる転換率も低いので、売上の増加にも大いに貢献していそうです。

プロモーションの観点でみると、YouTubeの公式アカウントのチャンネル登録者数が比較的少なく、最近アップロードされたショートも数百ビューに留まっている点は惜しいなと感じる部分です。

筆者の一言

最後になりますが、個人的には今後IKEAがどのようなエリアに出店していくかに興味があります。

日本に店舗を出してからそろそろ20年が経ち、ブランドとしての地位は確立していますが、家具・インテリア業界においては店舗がメディアであるとも言われており、やはりお店に行けるかどうかはブランドにとって重要な要素だと思います。

つい最近、北関東初となる前橋市に出店しましたが、より人口が多い北海道、広島、静岡県には出店するのか、東京以外に名古屋や京都といった場所に都心型店舗を出すのか、今後も注視してみたいと思います。

≪本記事は新しいバージョンのダッシュボードを利用しております≫

この記事を読んで「面白かった!」「参考になった!」と思っていただけたら、 スキを押していただけると嬉しいです。 他にも色々なジャンルの記事がありますのでフォローもお待ちしてます!

Knowns Bizとは?

Knowns Bizは、「消費者のイマ」を知ることができる、消費者データを大量にストックしているデータプラットフォームサービスです。ブランドやアニメ、タレントなどのデータが揃っているのでデータ取得の手間なくすぐに使用することができ、デモグラや価値観の属性データと掛け合わせることで、あらゆる切り口で分析可能です。データサイエンスを扱いやすく、もっと身近にすることで、思いもよらないマーケティングの文脈を創出し、新しいマーケティングアイデアを生み出します。

詳細・お問い合わせは

この記事が気に入ったらサポートをしてみませんか?