【米国銀行破綻の衝撃】「金利と債権の関係」を一気に学び直し

こんにちは。

フォレスト出版編集部の森上です。

アメリカ経済に異変が起こっています。

3月10日、総資産全米16位(約28兆円)のシリコンバレー銀行(svb)が、債務超過に陥り破綻してしまいました。米銀の破綻規模では史上2番目といわれており、2008年の金融危機「リーマン・ショック」以降では最大とのことです。

さらに、その2日後の3月12日には、シグネチャー銀行が閉鎖。米銀の破綻規模では史上3番目の規模といわれています。

米銀の破綻規模で、史上2番目、3番目のレベルが、この数日で起こったわけです。不安と動揺が広がっているのも無理はありません。

さて、気になる破綻の原因ですが、シリコンバレー銀行の場合、一部報道でいわれているのが、FRB(米連邦準備理事会)の急速な利上げです。主に新興企業やベンチャーキャピタルの預金を集めてきたシリコンバレー銀行ですが、テクノロジー産業の不振を受けて、新興企業が資金手当てのために同銀行から預金を引き落とす動きが強まりました。そこで、金利上昇下で含み損が膨らんでいた長期国債などを損切り、売却損を計上したことが大きく影響したようです。

さて、ここで出てきた「金利と債権」の関係。あなたはちゃんと理解できていますか?

金利と債権の関係については、社会人として最低限知っておきたい基礎知識ですよね。わが国でも、いよいよ日銀の総裁が変わります。日本も超低金利政策からいよいよ利上げに踏み切るかどうかなど、今後も金利の話題は尽きないことでしょう。

今回の米国銀行破綻のニュースを機に、「金利と債権の関係」についてちゃんと理解できていないかもという不安な方はもちろん、すでに理解できているという方も復習を兼ねて、ここでしっかり学び直しをしませんか?

1月末に発売され、「サクッと読めて、わかりやすい」と好評の書籍『ニッポン経済の問題を消費者目線で考えてみた』では、投資の文脈ではありますが、【金利と債権の関係】について、経済アナリスト馬渕磨理子さんとマーケティングアナリスト渡辺広明さんがそれぞれの立場からわかりやすく解説しています。

今回は、同書から【金利と債権の関係】に関する該当箇所を、このnote限定で全文公開します。

*

【TOPIC37】債券と金利の関係

☑債券投資はローリスク・ローリターンが基本。

☑日本政府の歳入の約34.3%は、債券で賄われている。

=====================

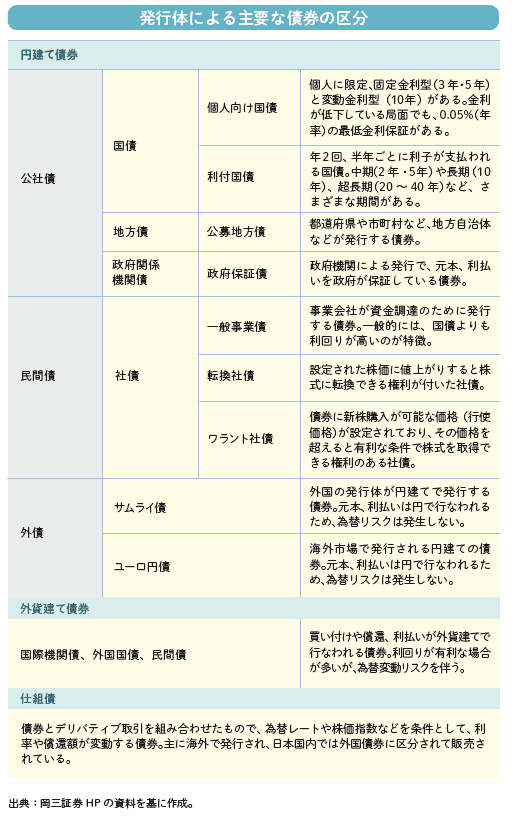

数ある投資のなかでもローリスクで運用できる債券。国や地方自治体などが発行する「公社債」と、民間事業会社などが発行する「民間債」、発行体が海外の「外債」などに分類される。日本の令和4年度の一般会計歳入107兆円のうち、公債金は約37兆円。歳入の34.3%が日本国債などの債権で賄われている。

=====================

元本保証で年1回の利息も!

馬渕 債券と金利の関係について説明したいと思いますが、まずは「債券とは何か?」の説明からしましょう。債券とは、国・地方自治体・金融機関・企業などが発行する有価証券のことです。株とは異なり、債券を保有することで毎年配当金のような「利息」が得られるのが特徴です。

渡辺 金利が1%ならば、保有する債券価格の1%の利息が得られるんですね。

馬渕 そうです。保有する期限があり、基本的に満期になれば購入時の金額がそのまま返ってきます。いわゆる「元本確保型」の金融商品です。投資した金融商品の満期時に、元本を確保できるような仕組みで、元本保証とは異なるのですが……。

渡辺 いいですね、元本確保型! 大好きな言葉です。株なんて簡単に元本割れしちゃいますからね。

馬渕 株は価格が変動するし、配当を出している企業もありますが、必ずしも配当を出し続けるとは限りません。配当金が減ることもあるし、無配になってしまうこともあります。

渡辺 資産に余裕がある人は債券がいいですかね?

馬渕 おっしゃるとおりです。富裕層はやっぱり債券を買うんですよね。たとえ利回りが少なかったとしても、その分まとまったお金を投資すれば、長期間一定の利息を受け取れます。資産形成する上で、とても計算しやすい投資です。

渡辺 なぜ、債券はこんなにもリスクが抑えられるんですか?

馬渕 国や地方自治体が資金調達するために発行するので、信頼度が高いんですよ。

渡辺 国の債券がいわゆる「国債」、地方自治体の債券が「地方債」ですね。

馬渕 そうです。たとえば地方自治体が公共事業を行なうために、お金を集めたいとします。そのとき、市民に「ちょっとお金を預けてくれませんか?」と、自治体のホームページなどで呼びかけるんですね。

渡辺 地方債は、その自治体の住民しか購入できないんですか?

馬渕 誰でも購入できるものもありますが、「県民債」や「市民債」など、発行する自治体に居住・勤務する人のみを対象とした債券もあります。

ちなみに、地方債が発行されると、あっという間に完売するケースが多いです。

渡辺 知らないと損ですね。

債券購入後に金利が上がると、どうなる?

馬渕 さて、ここからが本題ですが、債券価格は金利と深く関係しています。金利が上がっていくと、この債券価格はどうなると思いますか?

渡辺 ……う~ん、下がるのかな?

馬渕 ちょっとイメージが湧かないと思うので、具体例を用いてお話ししましょう。

たとえば、私が1%の利回りで100万円の債券を買ったとします。でも、急にお金が必要になったので、私は満期を待たずに途中で売却したくなりました。では、渡辺さんに売るとしましょう。

渡辺 僕が買うんですね。いいですよ。

馬渕 ところが、もしもですよ? この時点で金利が上がって3%になっていた場合、私の「100万円で1%利回りの債券」と、新たに出回っている「100万円で3%利回りの債券」。どちらを買いますか?

渡辺 なるほど、それは3%利回りのほうを買いますね。

馬渕 そう、だから私が買った債券は売れないんですよ。

渡辺 塩漬けになってしまうわけですね。

馬渕 そうです。でも、どうしても私は売りたい。そこで、私は値段を90万円に下げます。買ってくれますか?

渡辺 それなら買います!

馬渕 そうですよね。将来的に100万円が返ってくるほか、価格として10万円が利益になるので、渡辺さんは買ってくれる。でも、逆に私は損をしたわけです。金利が上がってしまうと、それ以前に発行された債券の価格は下がってしまう。

満期の場合は額面通りの金額で償還されますが、途中で売却する場合は金利による価格変動の影響を受けるんです。

渡辺 利上げが続いているアメリカでは、昔の債券の価格が下がってるということですね。

馬渕 そうです。「債券価格と金利は反対の方向に動くんだ」ということを理解しておいてほしいです。

利回りが高い債券には要注意!

渡辺 余裕があったら債券を買ってみたいけど、僕の資金だと難しそうだなぁ。

馬渕 もしも「利回り10%の債券」を勧められたらどうします?

渡辺 10%だったら買いますよ! ちょっと無理してもお金を用意するかもしれない。

馬渕 ただ、利回りが高い債券は危険なものも多いんです。

渡辺 危険な債権もあるんですか? 国とかがやっているならリスクは低いはずでは?

馬渕 たとえば、「メキシコの原油を扱う企業の債券」だったら、どう思います?

渡辺 ちょっと怖いですね。

馬渕 債券だからすべてが安全とは限りません。どの国の、どんな団体が発行する債券なのかを確認する必要があります。しばしば金融機関からこうした債券を紹介されることもありますが、安易に購入して発行体が倒産してしまったら、債券を回収できないこともあります。

POINT

◎債券は年1回の利息を受け取れるほか、満期で元本保証のローリスク投資。

◎債券を途中(満期前)で手放す場合、金利が上昇していると、債券価格は下がってしまう。

◎利回りが高い債券は、倒産のリスクもあるので要注意。

※今回ご紹介した『ニッポン経済の問題を消費者目線で考えてみた』の内容やデータは、2022年12月1日現在のものです。

※本文中の(●ページ)という表記は、今回ご紹介した『ニッポン経済の問題を消費者目線で考えてみた』の中で連動したものになっており、そのテーマについて詳しく解説しています。詳しく知りたい方は、同書で直接ご確認ください。

【著者プロフィール】

馬渕磨理子(経済アナリスト)

日本金融経済研究所代表理事/経済アナリスト。ハリウッド大学院大学 客員准教授。公共政策修士。京都大学公共政策大学院修士課程を修了。トレーダーとして法人の資産運用を担った後、金融メディアのシニアアナリスト、FUNDINNOで日本初のECFアナリストとして政策提言にかかわる。またIR(インベスター・リレーションズ)について大学と共同研究を行う。現在、経済アナリストとして、フジテレビの夜のニュース番組「FNN Live News α」読売テレビ「ウェークアップ」のレギュラーコメンテーターをはじめ、各メディアでの出演多数。経済アナリストの知見を活かしたセミナーや講演会も好評を博している。ポリシーは「自分の意志で人生の選択ができる世の中を」。誰もが自分の価値観でしなやかに生きることができる社会を目指して活動中。

渡辺広明(マーケティングアナリスト)

マーケティングアナリスト。流通ジャーナリスト。1967年静岡県浜松市生まれ。東洋大学卒業後、株式会社ローソンに22年間勤務し、店長・スーパーバイザーを経て、約16年間バイヤーを経験。コンビニバイヤー・メーカー勤務で約770品の商品開発を行なった経験をもとに「FNN Live News α」「ホンマでっか!?TV」(以上、フジテレビ)のコメンテーターとして出演中。その他に、静岡県浜松市の親善大使「やらまいか大使」就任。ニュース番組・ワイドショー・新聞・週刊誌などのコメント、コンサルティング・講演など幅広く活動。2019年3月、(株)やらまいかマーケティングを設立。なお、共著者・馬渕氏とともに、Tokyo fm「馬渕・渡辺の#ビジトピ」のパーソナリティも務めている。

*

いかがでしたか?

『ニッポン経済の問題を消費者目線で考えてみた』では、今回ご紹介した【金利と債権の関係】をはじめ、私たち消費者が知っておきたい身近な政治経済関連のテーマ、計45本のTOPICを取り上げて、オールカラーの図版データを交えながら、わかりやすく解説しています。

2023年のニッポン経済がどうなっていくのか?

そのためにはどのような生活防衛策をとっていけばいいのか?

そのヒントとなる毎日の経済ニュースがより深く、リアルに理解できるようになれる1冊です。興味がある方は、お近くの書店やネット書店で、チェックしてみてくださいね。

▼同書の「はじめに」「目次」を全文公開中!

▼同書の関連記事はこちら(8本あります)

この記事が気に入ったらサポートをしてみませんか?