【もう二度と働かない】最短でFIRE「自由な生き方を手に入れる方法」

ボンジュール!投資家Cuberです。

※この内容はYouTube動画でも説明していますので、ぜひご覧ください!^^

最近、「FIRE」に関する本はたくさん出版されています。

FIREに関する関心が高まっている中、「FIREとは何か?」、また「どうやってFIREを達成できるのか?」、解説していきたいと思います。

① FIREと4%ルールの概要

FIREは「Financial Independence & Retire Early」の略で、日本語で言うと「経済的自立と早期リタイア」のことです。

サラリーマンとして40年間企業を務めて、65才に定年退職して老後の人生を楽しむ、と言う生き方を避けたい人にはFIREの人気が高まっています。

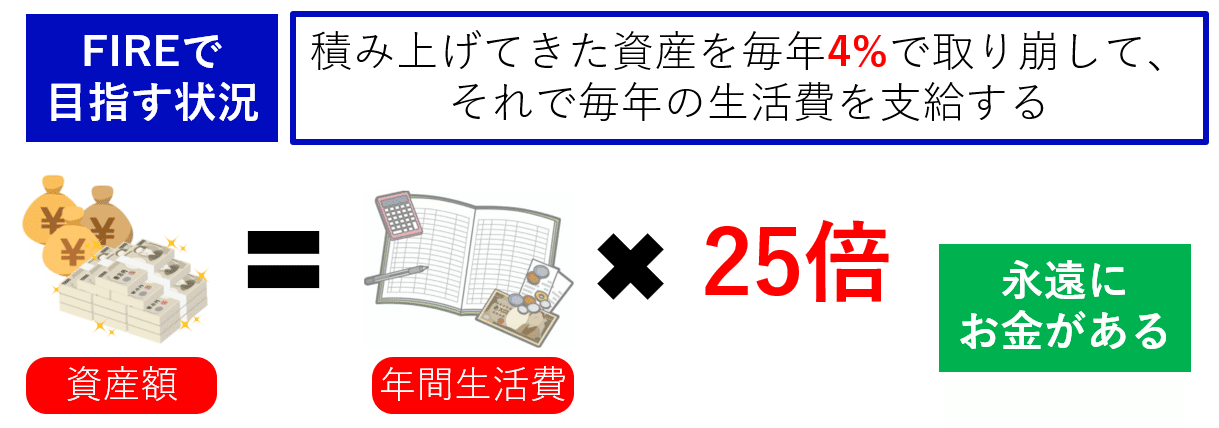

FIREで目指す状況としては、投資などで積み上げてきた資産を毎年4%で取り崩して、それで生活費を支給する、ということです。

ここに出てくる4%は「4%ルール」に基づく数字です。

資産額は年間の生活費の25倍があれば、永遠にお金が無くならない、というルールです。

%ルールの根拠となる研究は「トリニティスタディ」と言いますが、後ほど詳しく説明していきます。

② FIREに必要な資産額

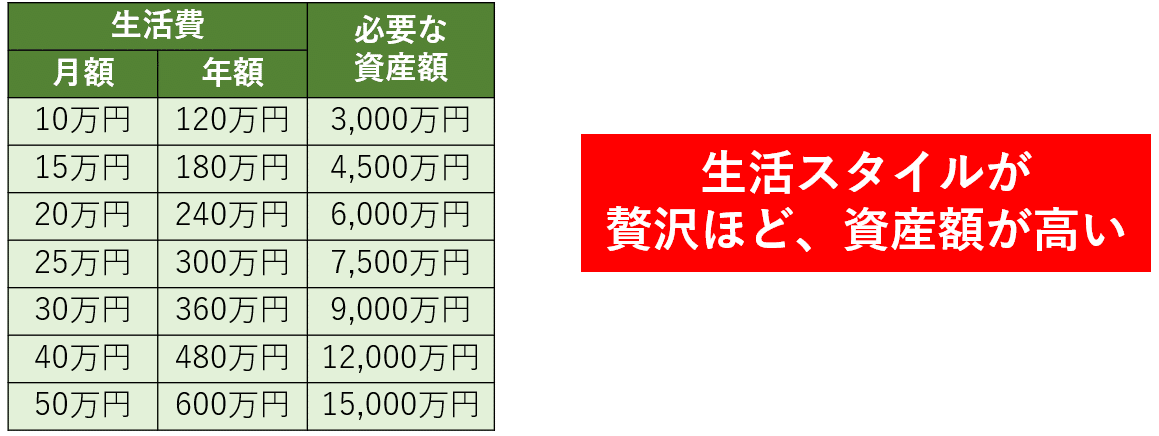

FIREに必要な資産の金額を計算するために、4%ルールを使います。

この表では、毎月の生活費に対して、FIREに必要な資産額、つまり年間生活費の25倍の額をまとめました。

例えば、毎月の生活費は20万円だと、年間の生活費は240万円で、FIREに必要な資産額は6,000万円です。

毎月の生活費は40万円であれば、年間の生活費は480万円で、FIREに必要な資産額は1億円を超えてきます。

要は、当たり前ですが、生活費が高いほど、つまり生活スタイルが贅沢ほど、FIREに必要な資産額が高くなってしまいます。

③ 最高の投資先:S&P500

では、そもそも、FIREに必要な資産を積み上げるためには、何に投資したら良いのか?それは「S&P500」です。

S&P500というのは、アメリカの代表的な優良企業500社で構成されている指数(インデックス)です。

GAFAM(Google, Amazon, Facebook, Apple, Microsoft)やTeslaなど、皆さんもご存じの大企業は、S&P500に含まれています。

S&P500の40年間のチャートを見ますと、きれいな右肩上がりになっていることがわかります。

この40年間で、なんと3,270%のリターンもありました。

年間のリターンは8.7%もなり、S&P500は非常に優秀な指数です。

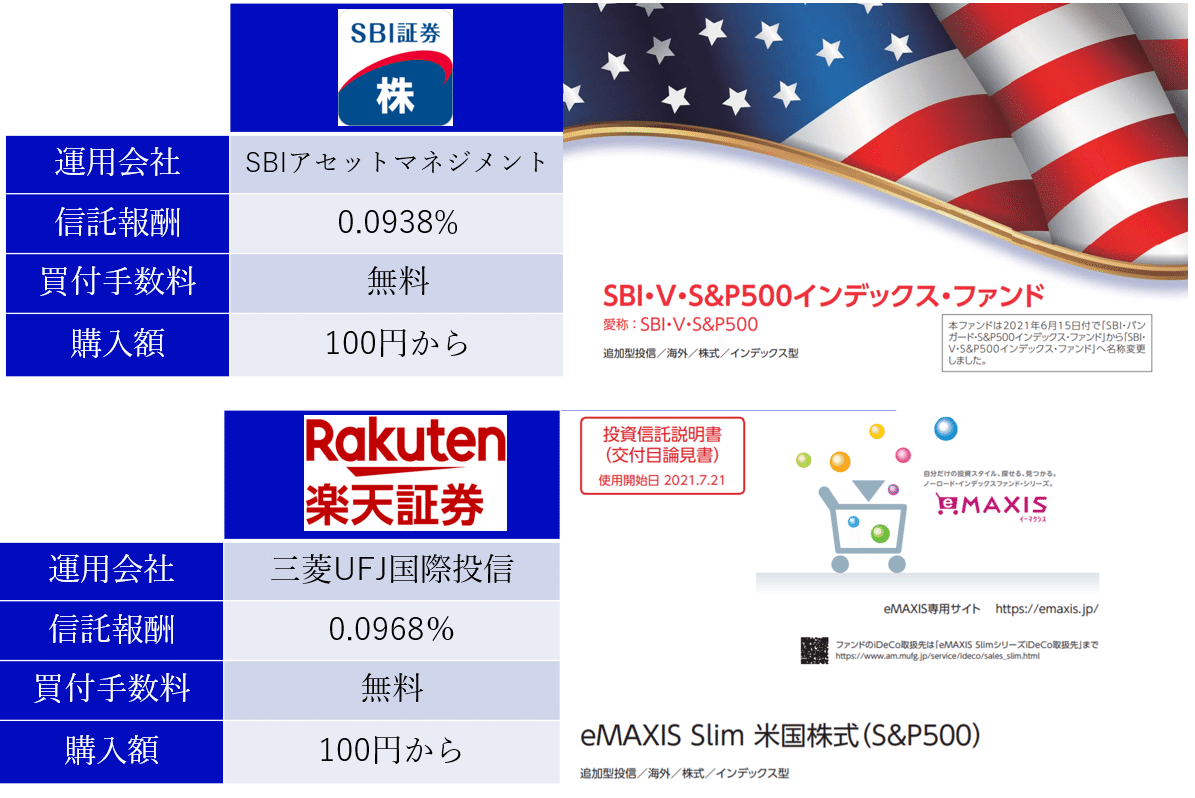

日本でも、このS&P500に投資できます。

方法としては投資信託とETF(上場投資信託)がありますが、以下の2つの投資信託はおススメです。

両方とも、低コスト(低い信託報酬)、買付手数料なし、100円から購入できます。

ETFであれば、バンガード社が運用している「VOO」が良いです。

信託報酬は0.0.3%で非常に安いです。

④ 4%ルールの根拠:トリニティスタディ

皆さんも気づいたと思いますが、単純に毎年資産の4%を取り崩したら、いつか資産が無くなってしまいます。

なので、資産はそのまま貯金するのではなく、S&P500に連動する投資信託やETFに投資しなければなりません。

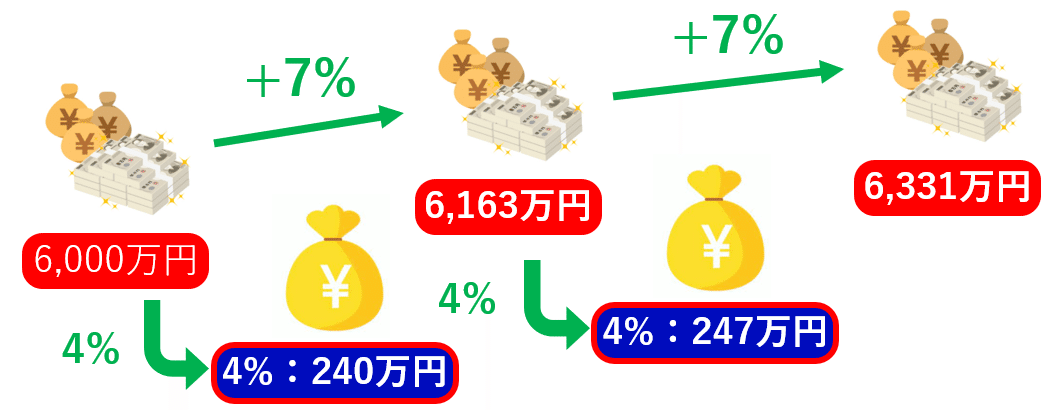

S&P500の超長期の平均年間リターンは7%となります。

6,000万円の資産をS&P500に投資した場合、4%を取り崩して、一旦5,760万円にはなりますが、そこから7%で上昇しますので5,760万円は「6,163万円」になります。

この6,163万円から4%を再び取り崩して、一旦資産額が下がりますが、また7%で上昇しますので、「6,331万円」となり、取り崩しても、逆に資産がどんどん増えていきます。

また、資産が増えるだけでなく、生活に使う4%の金額もどんどん上がっていきます。

では、なぜ4%を取り崩すかというと、「トリニティスタディ」という研究の結果からわかります。

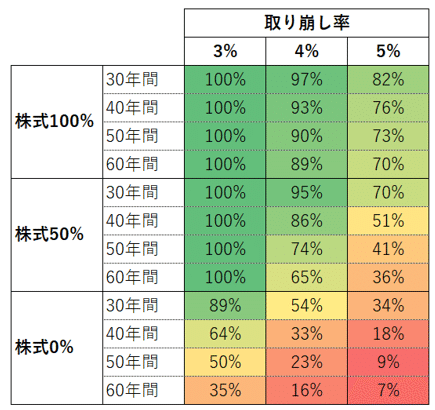

この表は、テキサス州のトリニティ大学で3人の教授が行った研究のシミュレーション結果(一部)です。

この研究では、1926年から1995年まで、アメリカの株式相場の実際のリターンを基に、取り崩し率と期間によって、資産が無くなる確率をシミュレーションしたものです。

例えば、自分の資産は株式100%の場合、毎年4%を取り崩しても、30年後にお金が残る確率は「97%」です。

また、期間は60年間であっても、お金が残る確率は「89%」です。

要はS&P500に投資したら、お金が無くなる可能性が低いです。

また、株式の割合は50%の場合、つまり残り50%は米短期債ETFの場合、60年後にお金が残る確率は65%になってしまいます。

つまり、トリニティスタディの大きな結果として、期間が長い場合、株式の割合が少ないほど、失敗する可能性が大きくなります。

・まとめ

今日は、自由な生き方「FIRE」について解説しました。

FIREは、「経済的自立と早期リタイア」のことで、仕事しなくても、生活ができる状況、つまり自由な人生を目指します。

FIREを達成するために、年間生活費の25倍の資産が必要です。

つまり、資産の4%を取り崩して、それで生活します。

資産はそのまま貯金すれば、どんどんなくなっていきますので、投資しなければなりませんが、その投資先はアメリカのS&P500となります。

S&P500の超長期の平均年間リターンは7%ですので、毎年資産の4%を取り崩しても、逆にお金がどんどん増えていきます。

2021年8月27日

投資家Cuber

※おススメ記事

・【100年以上連続増配!】米国株・8銘柄を紹介「配当性向って何?」

https://note.com/toushikacuber/n/n87f2b854db42

・【誰でも憧れる!】配当金生活「達成のステップと落とし穴」

https://note.com/toushikacuber/n/n52023166b578

・【誰でも真似できる】安心した資産形成の基本

https://note.com/toushikacuber/n/nd7f8c8686f37

・【実は不効率?】ドルコスト平均法の落とし穴

https://note.com/toushikacuber/n/n4025a42c1808

・「配当金好きは必見!」配当王・TOP10【S&P500に圧勝?!】

https://note.com/toushikacuber/n/n1ba1396e4e12

・FIREに必要なのは「貯蓄率の最大化」だけ!

https://note.com/toushikacuber/n/n096969062d59

・FIRE計画の立て方 【計算方法を解説!】

https://note.com/toushikacuber/n/n0fa5c5d8fcd9

・【一般NISA・つみたてNISA】FIREに最適なのはどっち?

https://note.com/toushikacuber/n/ncf5d58bb9542

・【つみたてNISA】オススメの投資信託「5選」

https://note.com/toushikacuber/n/neb52778c0934

・配当金だけで暮らすために、いくら投資する?【おススメの高配当株とETF】

https://note.com/toushikacuber/n/nbaa0239ab7b3

・FIREしたい人が守るべきこと「5選」【やらないとFIREできない】

https://note.com/toushikacuber/n/n1c3b7aa8b1f6

・2030年に達成するFIRE計画を徹底解説【サイドFIREを選んだ理由】

https://note.com/toushikacuber/n/n9bda66413fd6

この記事が気に入ったらサポートをしてみませんか?