【無料・どこよりも充実】新興国ETF 40銘柄 総まとめ【33か国・ランキングも】

もっと見やすいブログ記事はこちら👇

https://invest-kumakuma.com/emerging-countries-etf-40/

こんにちクマ🐻

今回は、最近皆様の関心が非常に高まっている「新興国」についてクマ!

題名の通り、新興国33か国のETFー計40銘柄をご紹介させていただくクマよ~🐻

新興国ETFと言われると、新興国に幅広く投資できるVWOが特に有名で、あとはマイナーなものが多い印象クマね。

新興国ETFを全部まとめて紹介してる人もクマが知る限りはいないクマ。

そこで、今回は新興国への投資を考える皆様のお役に立てるように、幅広い新興国のETFの紹介および、クマが思う新興国投資の注意点にも触れていきたいクマ!

ついでに読んでおきたい記事

※過去記事なので、株価などの情報は変わってるけど、銘柄自体は参考になると思うクマー

✅米国ETFについてまとめている記事が知りたい!

👇これだけ知ればETF上級者!米国ETF91選ー「ETF91」

注意点(必読)

✅本記事における銘柄に対するクマのスタンスは、「リサーチ結果のまとめ&紹介」であり、決してそのまま真似すること、購入、売却など特定の投資行動を誘導するものではないクマ

✅あくまでも断片的な情報の提供であり、 銘柄選びの参考資料という位置づけなので、これ一つで全て完結するような完璧な資料ではないクマ

✅紹介した銘柄の今後の成績に関しては一切言及しないクマ

→あくまでも実績(ファクト)にのみ触れており、今後の予測などは一切しない

✅万全を期してるけど、データが最新のものではなかったり、間違いがある可能性もあるクマ

✅データはサイトによって定義などが微妙に違っていたりするので、他のサイトとは情報が異なっている場合もあるクマ

新興国投資について個熊的な意見

新興国投資をするにあたって、「新興国の可能性」を見て投資するのは結構だけど、個熊的には新興国投資を検討するときにぜひ考えてほしいポイントを1つ挙げたいクマ!

✅米国や全世界より伸びる可能性はあるか?

これに尽きると思うクマね!

(もちろん厳密に言えば、外貨準備高、資源の有無、強みとなる産業の有無、政治腐敗、社会構造、商習慣など色々あるけど、それら全部ひっくるめてリターンとして米国や全世界より伸びる可能性はあるか?ということクマー)

なぜかというと、そもそも投資って「リターンを得るため」にやってると思うクマ。

であれば、優秀なリターンを叩き出している米国、その米国含め全世界をカバーしている銘柄があるのに、あえて新興国に投資する意味は何なのか?ちゃんとした根拠や見立てはあるのか?この辺をきちんと考えないといけないと思うクマ。

(しかも米国インデックスETFや全世界ETFと比べて新興国ETFは経費率が高いクマよ🐻)

もちろん過去は未来を保証しないので、現時点では米国が非常に優秀なリターンを出しているけど、今後は違うかもしれないし、逆に今まで通りかもしれないクマ。

まとめると、インフルエンサーに踊らされず、一回冷静になって新興国に投資する理由を今一度整理してから投資しても遅くないと思うクマ!

もちろん新興国は伸びしろだらけなので、夢があるのは間違いないと思うクマ🐻

(その伸びしろが株価にしっかり反映してくるかどうかは別問題ではあるけどクマー)

データの見方・注意点

次の章でいよいよ総まとめのデータを出すけど、ちゃんと定義を説明しないで数字だけ見るとミスリードになってしまうデータがあるため、その説明をさせていただくクマ!

✅各種データは2022/11/25終値ベースクマ

✅セクター構成は全て「該当ETFの運用会社公式サイト」の「ファクトシート」を参照しており、その時点で手に入る最新のファクトシートを使っているクマ

→ファクトシートは大体9月末か10月末時点のデータクマ

→どんどん更新されるので、ご自身で必ず最新の状況を確認してほしいクマ

✅配当利回りはBloombergの「直近」配当利回りを採用しており、実態と大幅にズレる可能性があるクマ

→今回出している配当利回りはあくまでも参考値程度にとどめてほしいクマ

例:年4回配当がある銘柄なら、直近配当利回りは「直近×4回」として計算されているため、直近の配当額が他の回と比べて高かったら、高い数字×4になるので、実態とズレるクマ(逆も然りで、配当を出したり出さなかったりする銘柄は、直近配当を出さなかった場合、配当利回りは0%になるクマ)

→より精緻な数字を見たいのであれば、ファクトシートの「30 Day SEC Yield」という項目が割と実態に近いと思うクマー

✅地域の分け方は「国連による世界地理区分」を採用したクマ

✅「日本で買える」の定義は、メジャー3社のSBI証券、楽天証券、マネックス証券の3社全て or どこかで買えることを意味するクマ

✅中には流動性に心配がある銘柄もあるので、よく考えてから保有してほしいクマ

40銘柄総まとめ

地域ごとにまとめてあるクマ!

加えて、米国や全世界との比較ができるように、対応するETFも参考データとして出してあるクマ~

次の章から地域ごとに解説していくクマ~

米国(VTI)と全世界(VT)はみんな知ってる銘柄だし、今更解説しなくても大丈夫だと思うので、説明は省略させていただくクマ!

新興国全般

■VWO(バンガード・FTSE・エマージング・マーケッツETF)

●世界の幅広い新興国に投資できる

●ベンチマーク:FTSEエマージング・マーケッツ・インデックス

●構成上位5か国&比率:中国(約33%)、インド(約18%)、台湾(約16%)、ブラジル(約6%)、サウジアラビア(約5%)

●構成上位3セクター&比率:金融(約21%)、情報技術(約20%)、一般消費財(約13%)

フロンティア市場

✅フロンティア市場とは?

発展途上国の中で、金融市場の規模が新興諸国よりも小さい&流動性が低い市場のこと

■FM(iシェアーズ MSCI フロンティア&セレクトEM ETF)

●世界の幅広いフロンティア市場に投資できる

●ベンチマーク:MSCI フロンティア&エマージング・マーケット・セレクト・インデックス

●構成上位5か国&比率:ベトナム(約26%)、ナイジェリア(約8%)、バーレーン(約7%)、バングラデシュ(約6%)、モロッコ(約5.5%)

●構成上位3セクター&比率:金融(約39%)、不動産(約10%)、素材(約10%)

VWOとの違いは、VWOはまさに「思った通りの国力もある新興国」だけど、FMは今ガンガン伸びていて、今後すごく強くなりそうな新興国が入ってる感じクマね~

環太平洋

■VPL(バンガード・FTSE・パシフィックETF)

●環太平洋諸国に投資できる(新興国と言われると微妙かもクマー)

●ベンチマーク:FTSEディベロップド・アジア・インデックス

●構成上位5か国&比率:日本(約57%)、オーストラリア(約20%)、韓国(約12%)、香港(約7%)、ニュージーランド(約1%)

●構成上位3セクター&比率:資本財(約19%)、一般消費財(約17%)、金融(約17%)

東アジア

■ASHR(Xトラッカーズ・ハーベストCSI300中国A株ETF)

●対象国家:中国

●深セン証券取引所と上海証券取引所に上場されている中国A株に幅広く投資できる

●ベンチマーク:CSI300インデックス

●構成上位3セクター&比率:金融(約21%)、生活必需品(約16%)、資本財(約15%)

■CXSE(ウィズダムツリー 中国株ニューエコノミーファンド)

●対象国家:中国

●発行済株式の中国政府の保有率が20%未満の中国株に幅広く投資できる

●ベンチマーク:ウィズダムツリー・チャイナ・エックスステートオウンド・エンタープライズ・インデックス

●構成上位3セクター&比率:一般消費財(約35%)、通信サービス(約16%)、ヘルスケア(約10%)

■FXI(iシェアーズ 中国大型株 ETF)

●対象国家:中国

●中国の株式時価総額上位50銘柄に投資できる

●ベンチマーク:FTSE中国50インデックス

●構成上位3セクター&比率:一般消費財(約33%)、金融(約27%)、通信サービス(約19%)

3銘柄はどれも微妙に銘柄は被ってないけど、どれも中国では有名な企業ばかり集まってる印象クマ!

CXSEとFXIは上位銘柄のうち4銘柄程度は被ってるクマね~(アリババ、美団、JDドットコム、中国平安保険)

■EWY(iシェアーズ MSCI 韓国キャップト ETF)

●対象国家:韓国

●韓国の大型および中型の株式ー約110銘柄に投資できる

●ベンチマーク:MSCI韓国25/50インデックス

●構成上位3セクター&比率:情報技術(約35%)、一般消費財(約12%)、資本財(約11%)

※サムスン割合高め(20%ちょい)

■EWT(iシェアーズ MSCI 台湾 ETF)

●対象国家:台湾

●台湾の株式市場の時価総額85%をカバーする大型および中型の株式に投資できる

●ベンチマーク:MSCI台湾25/50インデックス

●構成上位3セクター&比率:情報技術(約56%)、金融(約20%)、素材(約7%)

※TSMC割合高め(20%ちょい)

■EWH(iシェアーズ MSCI 香港 ETF)

●対象国家:香港

●香港の大型および中型の株式ー30数銘柄に投資できる

●ベンチマーク:MSCI香港25/50インデックス

●構成上位3セクター&比率:不動産(約24%)、保険(約22%)、金融(約12%)

東南アジア

■EIDO(iシェアーズ MSCI インドネシア ETF)

●対象国家:インドネシア

●インドネシアの株式に幅広く投資できる

●ベンチマーク:MSCIインドネシアIMI 25/50インデックス

●構成上位3セクター&比率:金融(約44%)、通信サービス(約12%)、生活必需品(約10%)

■IDX(ヴァンエック・ベクトル・インドネシア ETF)

●対象国家:インドネシア

●インドネシアの株式に幅広く投資できる(収益/関連資産の少なくとも50%がインドネシアにある銘柄も含む)

●ベンチマーク:MVISインドネシアインデックス

●構成上位3セクター&比率:金融(約31%)、素材(約13%)、生活必需品(約12%)

両方とも上位10銘柄のうち多くは被ってるクマ!

■VNM(ヴァンエック ベトナム ETF)

●対象国家:ベトナム

●ベトナムの株式に幅広く投資できる(収益/関連資産の少なくとも50%がベトナムにある銘柄も含む)

●ベンチマーク:MVISベトナムインデックス

●構成上位3セクター&比率:不動産(約29%)、生活必需品(約19%)、金融(約13%)

■VNAM(グローバルX MSCI ベトナム ETF)

●対象国家:ベトナム

●ベトナムの株式に幅広く投資できる(収益/関連資産の少なくとも50%がベトナムにある銘柄も含む)

●ベンチマーク:MSCIベトナムIMI セレクト25/50インデックス

●構成上位3セクター&比率:不動産(約31%)、生活必需品(約21%)、金融(約19%)

両方とも上位10銘柄は全く同じで、保有割合が違うだけクマね~

■THD(iシェアーズ MSCI タイ・キャップト ETF)

●対象国家:タイ

●タイの株式に幅広く投資できる(約130銘柄)

●ベンチマーク:MSCIタイIMI 25/50インデックス

●構成上位3セクター&比率:エネルギー(約13%)、生活必需品(約11%)、資本財(約10%)

■EWS(iシェアーズ MSCI シンガポール・キャップト ETF)

●対象国家:シンガポール

●シンガポールの株式市場の時価総額85%をカバーする大型および中型の株式に投資できる

●ベンチマーク:MSCIシンガポール25/50インデックス

●構成上位3セクター&比率:金融(約43%)、不動産(約19%)、資本財(約15%)

■EWM(iシェアーズ MSCI マレーシア ETF)

●対象国家:マレーシア

●マレーシアの株式市場の時価総額85%をカバーする大型および中型の株式に投資できる

●ベンチマーク:MSCI マレーシア・インデックス

●構成上位3セクター&比率:金融(約41%)、生活必需品(約13%)、素材(約9%)

■EPHE(iシェアーズ MSCI フィリピン ETF)

●対象国家:フィリピン

●タイの株式に幅広く投資できる(約40銘柄)

●ベンチマーク:MSCIフィリピンIMI 25/50インデックス

●構成上位3セクター&比率:資本財(約28%)、不動産(約20%)、金融(約19%)

南アジア

■EPI(ウィズダムツリー インド株収益ファンド)

●対象国家:インド

●インドの収益性の高い企業に幅広く投資できる

●ベンチマーク:ウィズダムツリーインド収益インデックス

●構成上位3セクター&比率:素材(約24%)、エネルギー(約17%)、金融(約16%)

■INDA(iシェアーズ MSCI インド ETF)

●対象国家:インド

●インドの株式に幅広く投資できる(約110銘柄)

●ベンチマーク:MSCIインディア・インデックス

●構成上位3セクター&比率:金融(約24%)、情報技術(約15%)、エネルギー(約12%)

■INDY(iシェアーズ インディア50 ETF)

●対象国家:インド

●インドの代表的な株式指数の1つである「Nifty50」に連動する投資成果を目指す

●ベンチマーク:Nifty50インデックス

●構成上位3セクター&比率:金融(約37%)、情報技術(約14%)、エネルギー(約12%)

3銘柄とも上位10銘柄のうち、3~4銘柄くらいは被ってるクマね。

EPIが一味違う感じで、INDAとIBDYは丸被りはしてないけど、全体的に割と似てる感じクマー

■INDL(ディレクション・デイリー・インディア ブル 2倍 シェアーズ)

●対象国家:インド

●MSCIインディア・インデックスの変動率の2倍に連動する日次投資成果を目指す

●ベンチマーク:MSCIインディア・インデックス

この銘柄は「レバレッジ2倍」なので、保有時には要注意クマ!!

連動する指数的に、先程紹介した「INDA」のレバレッジバージョンだと思ってよさそうクマ~

■PAK(グローバルX MSCI パキスタン ETF)

●対象国家:パキスタン

●パキスタンの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All パキスタン Select 25/50インデックス

●構成上位3セクター&比率:素材(約35%)、エネルギー(約20%)、金融(約14%)

中東

■TUR(iシェアーズ MSCI トルコ ETF)

●対象国家:トルコ

●トルコの株式に幅広く投資できる(約40数銘柄)

●ベンチマーク:MSCIトルコIMI 25/50インデックス

●構成上位3セクター&比率:資本財(約26%)、素材(約20%)、生活必需品(約15%)

※注意※

トルコは株価が暴騰しているけど、深刻なインフレが進んでいる中での事象なので、投資するときには本当に注意した方がいいクマ!!!

■EIS(iシェアーズ MSCI イスラエル ETF)

●対象国家:イスラエル

●イスラエルの株式に幅広く投資できる(約110数銘柄)

●ベンチマーク:MSCIイスラエル・キャップド・インベスタブル・マーケット・インデックス

●構成上位3セクター&比率:情報技術(約29%)、金融(約26%)、不動産(約10%)

■KSA(iシェアーズ MSCI サウジアラビア ETF)

●対象国家:サウジアラビア

●サウジアラビアの株式に幅広く投資できる(約100銘柄)

●ベンチマーク:MSCIサウジアラビアIMI 25/50インデックス

●構成上位3セクター&比率:金融(約45%)、素材(約22%)、エネルギー(約8%)

■QAT(iシェアーズ MSCI カタール ETF)

●対象国家:カタール

●カタールの株式に幅広く投資できる(約30数銘柄)

●ベンチマーク:MSCI All カタール Cappedインデックス

●構成上位3セクター&比率:金融(約53%)、資本財(約14%)、エネルギー(約9%)

■UAE(iシェアーズ MSCI UAE ETF)

●対象国家:UAE

●UAEの株式に幅広く投資できる(約30数銘柄)

●ベンチマーク:MSCI All UAE Cappedインデックス

●構成上位3セクター&比率:金融(約46%)、通信サービス(約23%)、不動産(約11%)

中南米

■ILF(iシェアーズ ラテンアメリカ 40 ETF)

●中南米諸国に幅広く投資できる(約40銘柄)

●ベンチマーク:S&Pラテンアメリカ40インデックス

●構成上位5か国&比率:ブラジル(約64%)、メキシコ(約22%)、チリ(約7%)、ペルー(約3%)、コロンビア(約2%)

●構成上位3セクター&比率:金融(約30%)、素材(約24%)、エネルギー(約11%)

中南米に幅広く投資したい!という方にはこちらのETFが合うかもクマ~

実質ブラジルETFみたいな感じではあるけどクマー

■EWW(iシェアーズ MSCI メキシコ・キャップト ETF)

●対象国家:メキシコ

●メキシコの株式に幅広く投資できる(約45銘柄)

●ベンチマーク:MSCIメキシコIMI 25/50インデックス

●構成上位3セクター&比率:生活必需品(約31%)、金融(約18%)、通信サービス(約18%)

■EWZ(iシェアーズ MSCI ブラジル・キャップト ETF)

●対象国家:ブラジル

●ブラジルの株式市場の時価総額85%をカバーする大型および中型の株式に投資できる

●ベンチマーク:MSCIブラジル25/50インデックス

●構成上位3セクター&比率:金融(約25%)、素材(約21%)、エネルギー(約17%)

■ARGT(グローバルX MSCI アルゼンチン ETF)

●対象国家:アルゼンチン

●アルゼンチンの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All アルゼンチン 25/50インデックス

●構成上位3セクター&比率:一般消費財(約29%)、生活必需品(約16%)、素材(約13%)

■GXG(グローバルX MSCI コロンビア ETF)

●対象国家:コロンビア

●コロンビアの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All コロンビア セレクト 25/50インデックス

●構成上位3セクター&比率:金融(約39%)、エネルギー(約23%)、公益事業(約22%)

■EPU(iシェアーズ MSCI ペルー ETF)

●対象国家:ペルー

●ペルーの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All ペルー Cappedインデックス

●構成上位3セクター&比率:素材(約50%)、金融(約26%)、生活必需品(約8%)

■ECH(iシェアーズ MSCI チリ ETF)

●対象国家:チリ

●チリの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCIチリIMI 25/50インデックス

●構成上位3セクター&比率:素材(約30%)、金融(約22%)、公益事業(約14%)

アフリカ

■AFK(ヴァンエック・ベクトル・アフリカ ETF)

●アフリカ諸国に幅広く投資できる(約80銘柄、収益/関連資産の少なくとも50%がアフリカにある銘柄も含む)

●ベンチマーク:MVIS GDP アフリカインデックス

●構成上位5か国&比率:南アフリカ共和国(約34%)、ナイジェリア(約10%)、ケニア(約9%)、モロッコ(約8%)、エジプト(約6%)

●構成上位3セクター&比率:金融(約30%)、素材(約29%)、通信サービス(約21%)

アフリカに幅広く投資したい!という方にはこちらのETFが合うかもクマ~

■EZA(iシェアーズ MSCI 南アフリカ ETF)

●対象国家:南アフリカ共和国

●南アフリカ共和国の株式市場の時価総額85%をカバーする大型および中型の株式に投資できる

●ベンチマーク:MSCI南アフリカ25/50インデックス

●構成上位3セクター&比率:金融(約33%)、素材(約24%)、一般消費財(約19%)

■EGPT(ヴァンエック・エジプト・インデックス ETF)

●対象国家:エジプト

●エジプトの株式に幅広く投資できる(約20数銘柄、収益/関連資産の少なくとも50%がエジプトにある銘柄も含む)

●ベンチマーク:MVISエジプトインデックス

●構成上位3セクター&比率:素材(約28%)、金融(約16%)、不動産(約16%)

■NGE(グローバルX MSCI ナイジェリア ETF)

●対象国家:ナイジェリア

●ナイジェリアの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All ナイジェリアセレクト 25/50インデックス

●構成上位3セクター&比率:金融(約47%)、生活必需品(約25%)、素材(約19%)

ヨーロッパ

■EPOL(iシェアーズ MSCI ポーランド・キャップト ETF)

●対象国家:ポーランド

●ポーランドの株式に幅広く投資できる(約30数銘柄)

●ベンチマーク:MSCIポーランドIMI 25/50インデックス

●構成上位3セクター&比率:金融(約36%)、エネルギー(約16%)、一般消費財(約10%)

■GREK(グローバルX MSCI ギリシャ ETF)

●対象国家:ギリシャ

●ギリシャの株式に幅広く投資できる(約20数銘柄)

●ベンチマーク:MSCI All ギリシャセレクト 25/50インデックス

●構成上位3セクター&比率:金融(約29%)、一般消費財(約17%)、通信サービス(約13%)

年初来リターンランキング🔥

さて、おそらく皆様が一番知りたい情報であろう「ランキング」を出してみたクマ!

ここでは「年初来リターン」ということで、短期ランキングー今年一番勢いのある国(銘柄)はどこなのかが分かるようになってるクマね🐻

全体像としては、半数以上の国(銘柄)が米国や全世界を上回っているクマね~

繰り返しにはなるけど、新興国投資をするときは「米国や全世界を上回ることができるか?」は非常に大事なポイントなので、ちゃんと比較しないとクマよ🐻

1位のトルコは異常数値なので、除いて考えると、「年初来リターン」新興国TOP3は以下の通りクマ!

🥇1位:チリ(ECH)

🥈2位:中南米(ILF)

🥉3位:ブラジル(EWZ)

この3銘柄は、多くの銘柄が年初来マイナスを記録する中、2桁のプラスを叩き出してるクマね~

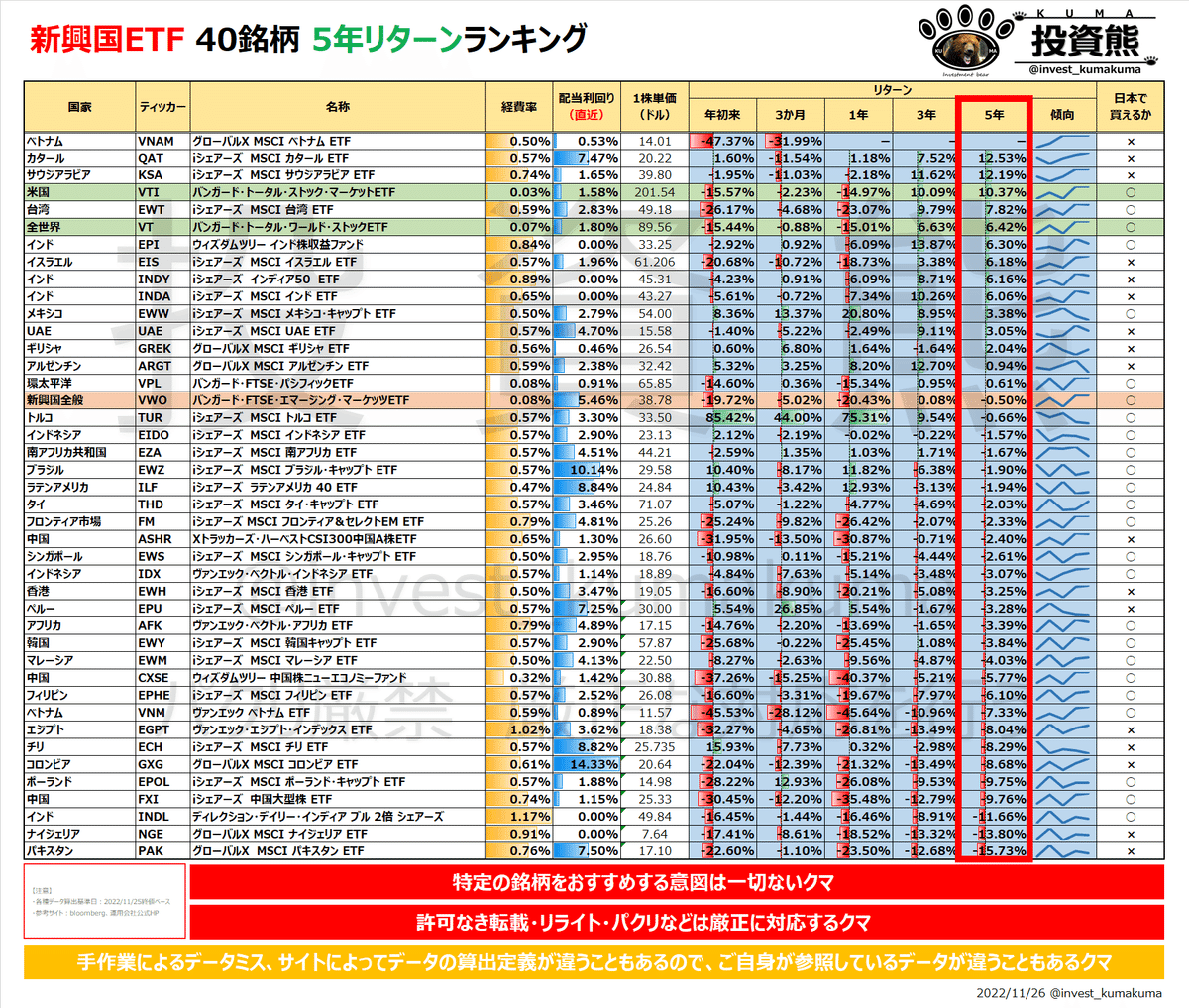

5年リターンランキング🔥🔥🔥🔥🔥

さて、先の章で、短期視点(年初来リターン)での全体像が分かったと思うので、今回はある程度長期ではどの国が強かったかが分かるように、「5年リターン」でランキングを出してみたクマ!

全体像としては、米国や全世界を上回っている国は多くないクマね~

繰り返しにはなるけど、新興国投資をするときは「米国や全世界を上回ることができるか?」は非常に大事なポイントなので、ちゃんと比較しないとクマよ🐻

「5年リターン」新興国TOP3は以下の通りクマ!

🥇1位:カタール(QAT)

🥈2位:サウジアラビア(KSA)

🥉3位:台湾(EWT)

中東と台湾が選ばれたクマね!

特に台湾の場合、台湾の株式市場に絶大な影響を及ぼすTSMCが引っ張ったという形クマ~

所感

これだけ色んな国を調べて、データとして客観的に見ると、やはり伸びる国はしっかり伸びているし、意外と経済成長率の割には株式市場には反映されていない国もある印象クマ。

年初来と5年リターンを比べると、特に違いが明らかに出たのも非常に面白かったし、個熊的にはこの記事を書いていて、何よりもの収穫であったと感じてるクマ。

とはいえ、過去は未来を保証しないし、今回取り上げた国家は本当に素晴らしい成長を遂げている国が非常に多いクマ!

これらの国家の爆発的な成長が本当に楽しみでたまらないクマね!🐻

最後に

おそらくどこよりもデータが充実した新興国ETFまとめになったかと思うクマ。

色々言いたいことはあるけど、全て置いといて、人によって投資方法や考え方は千差万別なので、クマがどうこう言うつもりはないけど、今までさんざん述べてきたように、まず保有するなら自分の軸を定め、メリットデメリットしっかりあぶり出して、かつ長期的な視点で分析する必要があるし、どのタイプの銘柄であっても「実績は実績、今後は今後」としてしっかりすみ分けて考える必要があるクマね。

インフルエンサーに煽られることなく、目先に釣られることなく、過去を頼みにしすぎることなく、ご自身でしっかり調べて、特にとある期間だけ切り取るのではなく、複数年―できれば長期のデータを基に保有を判断してほしいクマ。

面倒だとは思うけど、目先だけ考えずに、長期的に、できるだけ広く見て判断したいクマね!

長文になっちゃったけど、今回はここまでクマ。

ここから先は

¥ 300

この記事が気に入ったらサポートをしてみませんか?