7/19(金) 🇺🇸米国マーケット情報 (パフォーマンス、経済指標、 $WFC 決算情報)

🇺🇸株式市場振り返り

HEADLINE

✅ 金曜の米国株は、イコールウェイトのS&Pが公式指数とほぼ同水準のパフォーマンスとなり、下落して終わった

🇺🇸米国株は下落して終わる📉

🔘 DOW:

- 0.93%

🔘 S&P500:

- 0.71%

🔘 NASDAQ:

- 0.81%

🔘 RUSSELL2000:

- 0.63%

✅ 金曜の米国株は、イコールウェイトのS&Pが公式指数とほぼ同水準のパフォーマンスとなり、下落して終わった

🔘 木曜日の米国株は、ダウが1%以上、R2Kが2%近く下落し、最近の上昇から一転して下落📉に転じた。

🔘 下げたのは、クレジットカード(AXP)、ソフトウェアとサイバーセキュリティ(CRWD)、マルチライン保険、中国ハイテク、E&P、自動車部品、アルミニウムなど。

🔘 大手ハイテク企業はほとんど下落📉した

🔘 アウトパフォーマー📈には、インタラクティブ・メディア、医療技術(ISRG)、製薬、クルーズ・ライン、資産運用会社、タバコ、航空貨物・物流などが含まれた。

🔘 今日の市場は、大規模な世界的IT障害が注目され、若干の弱さが見られたが、市場全体への影響はかなり限定的だったようだ。

🔘 政治面では、バイデン大統領への退陣圧力が高まっており、引き続きヘッドラインを賑わせた。

✅ 🇺🇸経済指標・経済ニュース

🔘 トランプ氏

木曜夜、共和党の指名を受け、自身の政策がインフレ、金利、国債を引き下げると主張した。

来週のマクロ市場は、水曜日のPMI速報値と金曜日のPCEインフレが目玉で、かなり静かだ。 来週は、7月31日の連邦公開市場委員会(FOMC)決定までのブラックアウト期間となるため、Fedspeakはない。

✅ Fedspeak

🔘 ニューヨーク連銀 ウィリアムズ総裁

インフレ目標2%達成へのコミットメントを改めて強調した。 最近のFRB発言は、9月の利下げ観測を後押しするものと見られている。

✅ 🇺🇸企業情報、決算情報

🔘 CRWD

大きな圧力がかかり、MSFTも世界的なサイバー障害で軟調

🔘 LLY

中国の規制当局がティルゼパチドを承認したと発表

🔘 NFLX

第2四半期に好調な純利益を計上し、通期の増収と営業利益率のガイダンスを引き上げた。

🔘 SBUX

エリオットがかなりの株式を取得したと報じられた。

🔘 AXP

収益は軽微だが、引当金繰入額の改善とコスト管理によりEPSは上振れ

🔘 HAL

圧送ポンプの弱含みとNA見通しで減収。

🔘 PPG

工業用製品の成長鈍化が販売量の課題であるとして、FY EPSガイダンスを引き下げた。

🔘 ISRG

Dv5発売を好感し、増収増益。

指数/セクター別 パフォーマンス

✅ ヘルスケアと公益事業が目立った。

その他のセクターはすべて下落した(エネルギーとハイテクが主導)。

REITは引き続きMTD首位を維持している。

✅ 指数全体では、NASDAQがわずかな差で最大の下落幅を記録するなど、下落幅は広く、ほぼ均等だった。

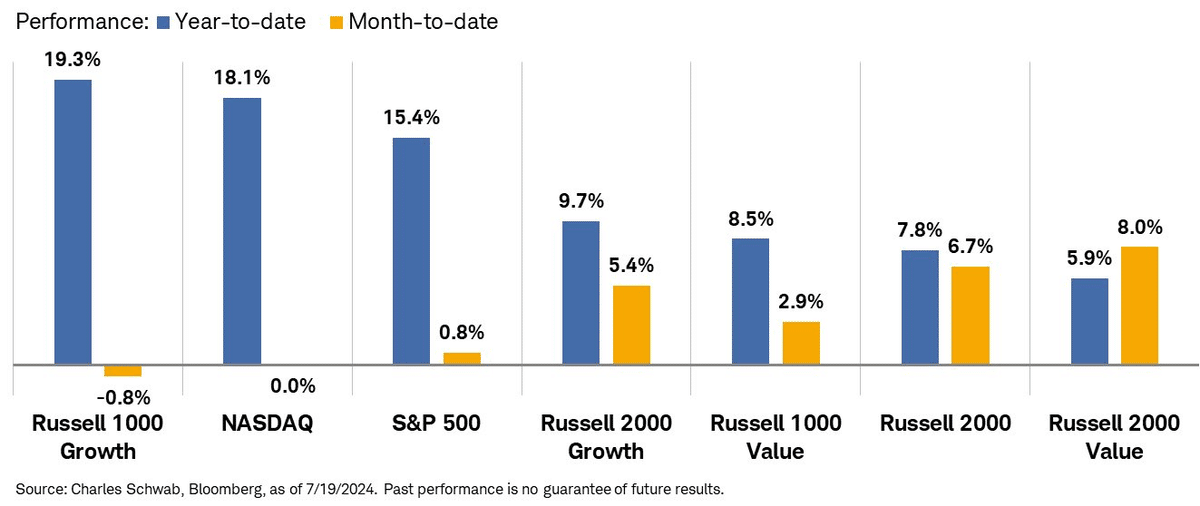

指数パフォーマンス

(前日比)

セクター別パフォーマンス

(前日比)

指数パフォーマンス

(前月比、前年比)

セクター別パフォーマンス

(前月比、前年比)

その他 パフォーマンス

国債: 全面安となり、今週は利回りが上昇

ドル・インデックス: 0.2%上昇📈

金: 2.3%下落📉

ビットコイン先物: 4.3%上昇📈

WTI原油: 3.3%下落📉し、中国の軟調な需要に注目して週を終えた。

今週の🇺🇸経済指標発表

(日本時間)

✅ 7/15(月)

21:30

★★☆ ニューヨーク連銀製造業景気指数 (7月)

🔘結果:-6.60 🔘予想:-5.50 🔘前回:-6.00

8カ月連続で縮小圏となった。

販売価格指数は1年ぶりの低水準に落ち込んだ6カ月先の景況見通しはプラス25.8に低下し(前月はプラス30.1)、製造業者が景気の先行きについて楽観的な見方をやや弱めていることが示唆

✅ 7/16(火)

21:30

★★★ コア小売売上高 (前月比) (6月)

🔘結果:0.4% 🔘予想:0.1% 🔘前回:0.1%

★★★ 小売売上高 (前月比) (6月)

🔘結果:0.0% 🔘予想:-0.3% 🔘前回:0.3%

自動車ディーラーへのサイバー攻撃の影響を除くベースで堅調な伸びを示し、4-6月(第2四半期)終盤に個人消費が底堅さを維持したことを示唆

★★☆ 輸出価格 (前月比) (6月)

🔘結果:-0.5% 🔘予想:-0.1% 🔘前回:-0.7%

★★☆ 輸入物価指数 (前月比) (6月)

🔘結果:0.0% 🔘予想:0.2% 🔘前回:-0.2%

★★☆ リテールコントロール (前月比) (6月)

🔘結果:0.9% 🔘予想:0.2% 🔘前回:0.4%

23:00

★★☆ 企業在庫(前月比)(5月)

🔘結果:0.5% 🔘予想:0.4% 🔘前回:0.3%

★★☆ 小売業在庫(自動車を除く) (5月)

🔘結果:0.0% 🔘予想:0.0% 🔘前回:0.3%

✅ 7/17(水)

21:30

★★☆ 建築許可件数 (6月)

🔘結果:1.446M 🔘予想:1.400M 🔘前回:1.399M

★★☆ 住宅着工件数 (6月)

🔘結果:1.353M 🔘予想:1.300M 🔘前回:1.314M

★★☆ 住宅着工、変化 (前月比) (6月)

🔘結果:3.0% 🔘前回:-4.6%

22:15

★★☆ 鉱工業生産 (前月比) (6月)

🔘結果:0.6% 🔘予想:0.3% 🔘前回:0.9%

★★☆ 鉱工業生産 (前年比) (6月)

🔘結果:1.58% 🔘前回:0.34%

前月比で上昇し、2カ月連続で堅調な伸びを記録した。製造業の生産指数が上昇し、製造業活動が再び堅調になりつつあることを示唆

✅ 7/18(木)

21:30

★★★ 失業保険申請件数

🔘結果:243K 🔘予想:229K 🔘前回:223K

★★☆ 失業保険継続申請件数

🔘結果:1,867K 🔘予想:1,860K 🔘前回:1,847K

21:30

★★★ フィラデルフィア連銀製造業景気指数 (7月)

🔘結果:13.9 🔘予想:2.7 🔘前回:1.3

★★☆ フィリー連銀雇用 (7月)

🔘結果:15.2 🔘前回:-2.5

23:00

★★☆ 米国 景気先行指数 (前月比) (6月)

🔘結果:-0.2% 🔘予想:-0.3% 🔘前回:-0.4%

決算情報

7/15〜決算スケジュール

注目は

7/15 $GS $BLK

7/16 $BAC $MS

7/17 $ASML $UAL $JNJ

7/18 $TSM $NFLX

7/19 $AXP $HAL

7/22〜決算スケジュール

注目は

7/22 $NUE $VZ

7/23 $TSLA $GOOGL $SPOT $GE $SPOT $KO $LMI $V $TXN

7/24 $F $T $IBM

7/25 $AAL $LUV

7/26 $MMM

2024 Q2🇺🇸決算スケジュール

Pick Up Earnings

この記事が気に入ったらサポートをしてみませんか?