日銀政策と今後の不動産市況

不動産価格の形成要因としてよく言われるのは「需要」と「供給」のバランスですが、実はここ数年でそれ以上に影響が大きいのが「日銀の金融政策」です。

現在の日本の人口は2008年の1億2808万人をピークに減少しており、自然減は約80万人へと拡大しています。

人口数だけで見ると需要は明らかに減少していますよね。

しかし、2013年あたりから都心部のマンション価格などは約1.7倍上昇しており、この10年間の住宅価格は右肩上がりに上昇しています。

この上昇の最大の要因が「日銀の金融政策」の大転換です。

2023年4月、日銀の新総裁として植田氏が就任したので改めて「日銀の金融政策と不動産」について私なりの解説をしてみたいと思います。

日銀の施策はYCCと量的緩和(QE)

2013年以降、アベノミクスで黒田日銀総裁が10年間行った施策は主に2点。

1:短期及び長期金利コントロール

日銀は施策の一つとして短期金利をマイナス圏でコントロールし、さらに国債買い入れをすることで長期金利をコントロールをしました。

2:流通するマネー供給量を増やす

二つ目の施策で日銀は市場に日本円をばらまきました。

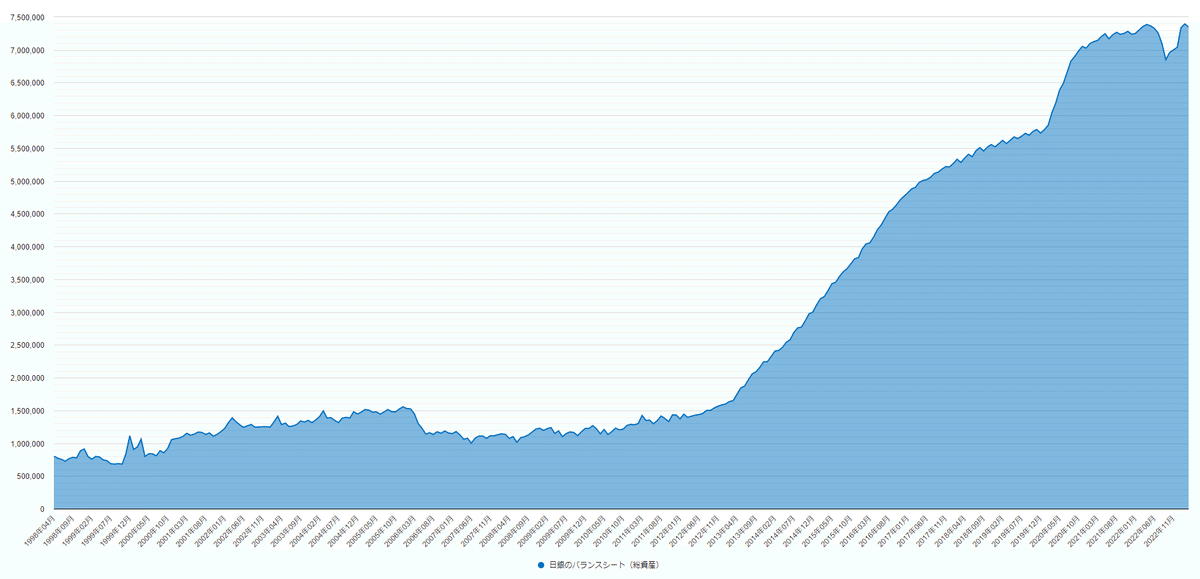

2013年の日銀のバランスシート(総資産)は160兆円程度だったのですが、2022年5月時点では約740兆円となっており、この10年で4倍以上に拡大しています。

■日銀のバランスシート

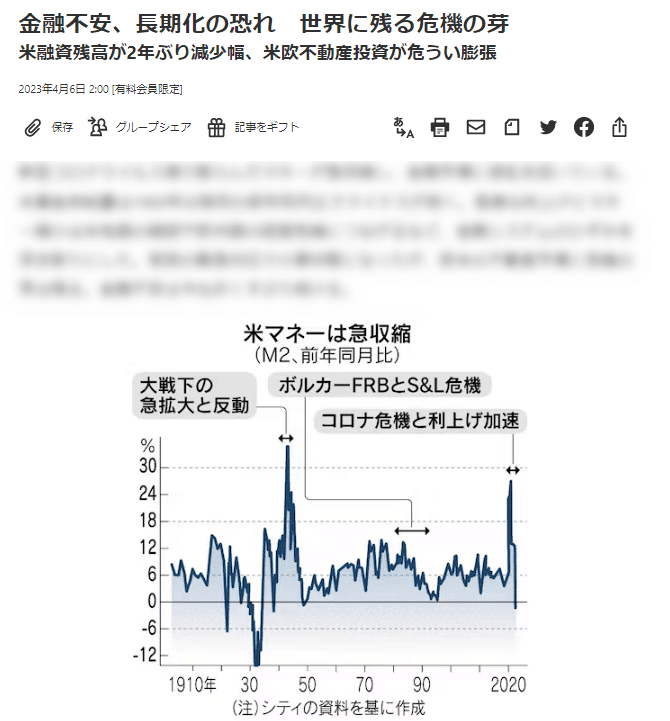

■マネーサプライ推移

日銀施策での効果

8日に退任する日銀の黒田東彦総裁は就任以降、デフレ脱却に向け異次元の金融緩和策を次々に打ち出した。歴代最長となった在任期間中、1000兆円近い国債を買って市場に大量のお金を供給してきたが、安定的に物価が2%を上回るという目標は未達に終わった。副作用を指摘されながらも、緩和を貫く姿勢を崩さない10年間だった。

円高の解消

日銀の大規模金融緩和として効果があったのは民主党政権時代に苦しんできた「円高」です。

これは2008年のリーマンショック以降に米国や欧州の先進国の中央銀行が積極的に金融緩和や財政支出を行ったことによる影響です。

その当時は1ドル=80円台という時代もありましたが、2013年以降は110円程度となり、約40%アップの円安水準に戻りました。

日本経済の傾向として、円安になると輸出産業の業績が向上し株価の押し上げ要因となります。

異次元緩和は当初こそ円安・株高を通してめざましい成果を上げたが、結局「2年で2%の物価上昇」の約束は果たせなかった。だが、緩和の維持が自己目的になって政策修正を余儀なくされても、安倍氏の信頼は揺るがない。

日銀は長期間のデフレ脱却のために大規模金融緩和を行いましたが、当初目標としていた安定的な物価上昇2%は達成できませんでした。

この1年で日本の消費者物価指数上昇率は4%近くになってきましたが、これはロシアのウクライナ侵攻によるエネルギー価格の高騰や急激な円安の影響で輸入資材の購入価格が上昇したなどのコストプッシュ型のインフレであり、日銀が求めている安定的かつ持続的な本質的物価上昇ではありません。

このような結果となった一方で、日銀は株式価格と不動産価格のストックバブルを起こしています。

株式や不動産価格の上昇

■日経平均推移

日銀の金融政策による副作用

国債発行額が1029兆円超

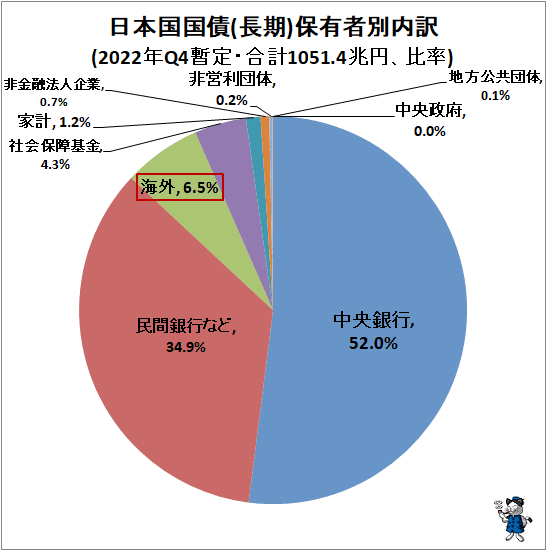

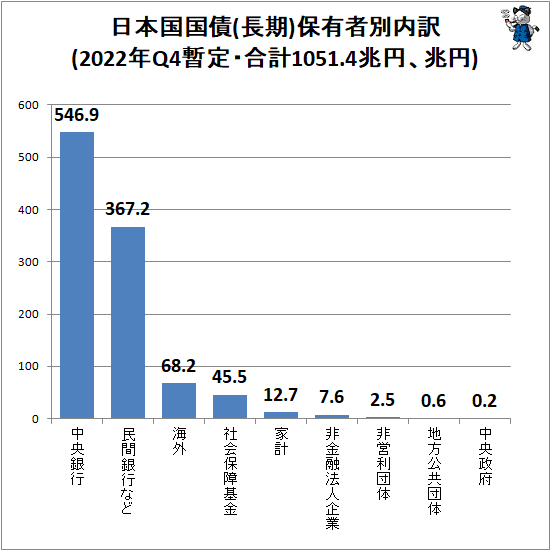

黒田氏就任前の650兆円から1051兆円に増加。

国債の半分以上が日銀保有

黒田体制の10年間で買い上げた国債は963兆円にものぼり、日銀の国債保有率は2023年3月20日時点で54%に達します。

これら2点は日銀の金融政策による副作用として大きな課題となっています。

植田新総裁での今後の注意点

植田新総裁によると、10年間の黒田日銀政策における大規模金融緩和政策は継承していく方針とのことでした。

しかし、基本路線は良いが修正は必要との発言あります。

修正する可能性のあるポイントは3つ。

それぞれ解説していきます。

1:YCC(長短金利操作)の見直し

現在日銀は長期金利の指標である10年国債利回りの金利を0.5%に誘導する「指オペ」施策を展開しています。

しかし、植田氏は就任前からこの金利誘導幅に関する設定に疑義を唱えています。

そのため、このYCCの見直しが出口戦略(金利上昇)のスタート時点になるのではないでしょうか。

日銀は2016年9月に長短金利を操作する「イールドカーブ・コントロール(YCC)」に踏み込んだ。長期金利をゼロ%程度に抑え込む異例の政策は、金利水準だけ見れば成功しているが、財政規律の緩みや市場機能の低下といった副作用も大きい。次期総裁の植田和男氏は出口に向けた青写真を示せるかどうかが試練となる。

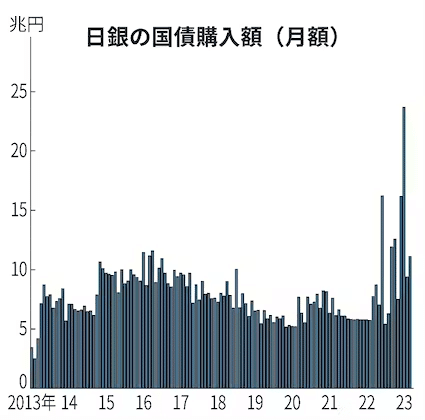

今年に入ってからも10年国債利回りの金利が0.5%を突破すると日銀が国債を強力に買い支えています。

1月単月でみると23兆円規模(過去最高)の国債を買い入れして金利調整をおこなっている状態であり、そろそろ限界が近いと思われます。

2:マイナス金利政策の見直し

金融機関が日銀の当座預金にある一定範囲のお金に対してマイナス0.1%の金利を取る政策がありますが、これも見直しされる可能性があります。

3:政策金利見直し

1999年から行われているゼロ金利政策(短期金利をゼロ近くに設定する政策)を見直すのかも注目です。

この政策金利は住宅ローンにおける「変動金利」に影響を及ぼす指標なので経済的なインパクトは大きいのではないでしょうか。

上記1・2点目においてはこの10年間でそれほど効果が無かったと思われるので、修正される可能性は高いと思います。

3点目の「政策金利見直し」については、修正される可能性はあるものの個人的には修正する必要はないかと思います。

世界経済ではここ1年間の高インフレ対策のより「海外の中央銀行の政策金利上昇」が沈静化しているからです。

日本だけがあえて逆行し、政策金利を上昇させる必要はないのではないでしょうか。

大和証券の山本賢治氏は「景気に敏感な専門・事業サービスだけでなく、全体で見ても採用者数は減少に転じている」と指摘する。FRBが急速な利上げを続けてきたことで、米国の景気が本格的に鈍化しつつあることを示す。

米国でインフレ率が6%と、FRBの目標である2%を大きく上回る水準で高止まりする背景には、堅調な雇用情勢による賃上げの影響があった。雇用減速の兆候が見え始めたことで「これまで続いてきたインフレが今後落ち着く可能性が意識された」(みずほ証券の小林俊介氏)。

いずれにしても、この流れに着手した段階で「超低金利維持政策」が「出口戦略へ方向転換」するシグナルと考えた方が良いでしょう。

こうした金利上昇で困るのは、実は当の本人である日銀なのです。

金利が上昇すると既に発行された国債は新たに発行される国債に比べて魅力がなくなり、価格が下落するからです。

現在、日銀の国債保有額は517兆円ですから、金利上昇による国債含み損は莫大となるでしょう。

先月話題となった米国シリコンバレー銀行の破綻理由は、米国長期国債の売却損が発端でした。

こうしたことから日銀も安易に金利上昇を歓迎できないのだと思われます。

また、政府としては金利上昇により税収がいくら入ってきても国債利払費用が増大してしまうという財政ネックもあります。

このように消費者自身にも影響がありますが、むしろ国家や日銀なども金利上昇に対するリスクは計り知れません。

今後の不動産市場への影響

不動産市場への主な影響は2点。

「金利上昇」と「量的緩和縮小」です。

金利上昇は不動産価格の下落要因に

前述のYCC修正がされた場合、長期金利が上昇する方向は回避できません。

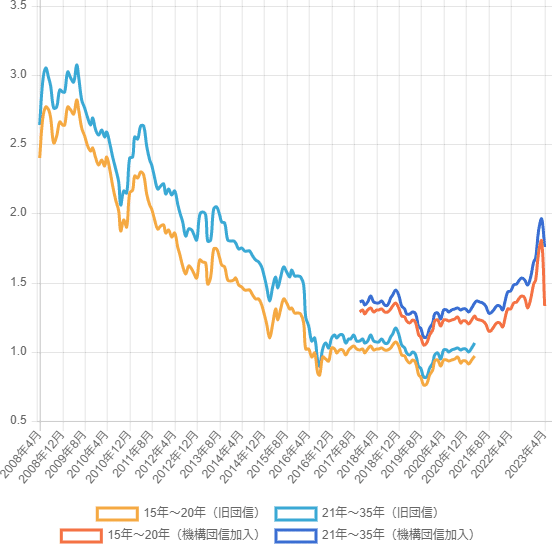

現在の長期金利水準は1.5%~2%ですが、YCC修正後は導入前のフラット35金利水準2.5%~3%程度と同じくらいになる覚悟が必要です。

■フラット35金利推移

最近は新聞報道などで「都心マンション価格バブル時を更新」などをよく見かけますよね。

このような報道の中では主に表面価格が注目されていますが、大切なのは実質支払いコストを比較することです。

バブル時は金利8%時代であり、現在の変動金利実行は0.3%台。

今の住宅価格上昇を支えている一番の要因はこの「超低金利」です。

この金利が上昇した場合、不動産の支払いコストも上昇してしましますよね。

しかし、消費者は一概に悲観することはありません。

不動産の支払いへ影響が出続けることは不動産価格の下落要因になり、いずれ不動産購入をしやすい市場が訪れる可能性もあるからです。

不動産購入では総合的な取得コストを重視して検討しましょう。

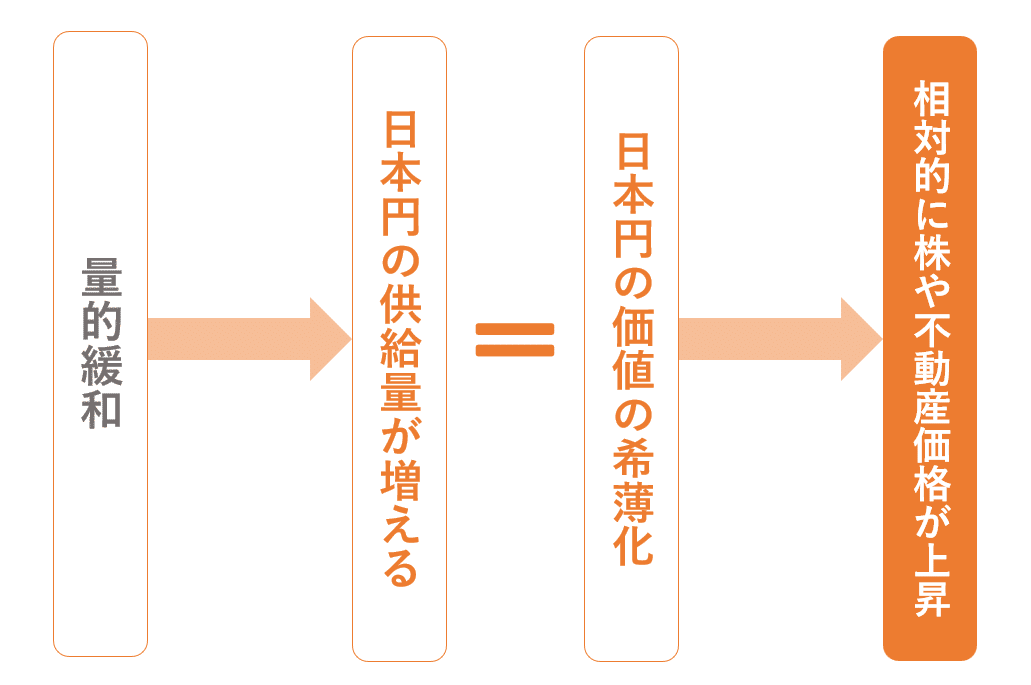

量的緩和の停止も不動産価格の下落要因に

これまで進めていた量的緩和を縮小していく方向に転換するのであれば、今以上の不動産価格上昇は望めないと思われます。

そもそも「人口減少」=「モノ余り」の日本において不動産価格は以下のように上昇します。

よって、この量的緩和を縮小するということは不動産マーケットにおいてネガティブ要因となるのです。

まとめ

・不動産価格の形成要因は「需要」と「供給」よりも「金融環境(金利やマネーサプライ)」が大きい

・日銀の植田新総裁は大規模金融緩和を支持しているが、修正する可能性も示唆している

・YCCの見直しシグナルは方向転換の合図なので要注意

・住宅購入は「価格」「金利」による「支払い」の総取得コストで判断