ライフネット生命の"Re-IPO":海外募集による新株発行及び株式売出

TAKA(@Murakami_Japan)です。

ライフネット生命といえば、2006年、金融危機前の好景気の中で創業され、金融危機と東日本大震災などを潜り抜け5年半足らずで上場した、昨今マザーズへ上場した企業からすると、マザーズ上場企業の老舗企業です。会社名こそ、B2C企業でありテレビCMもされており、一定の認知を獲得していることからもよく知られた存在かもしれませんが、上場後から今日に至るまでのストーリーは一般にはあまり知られていません。

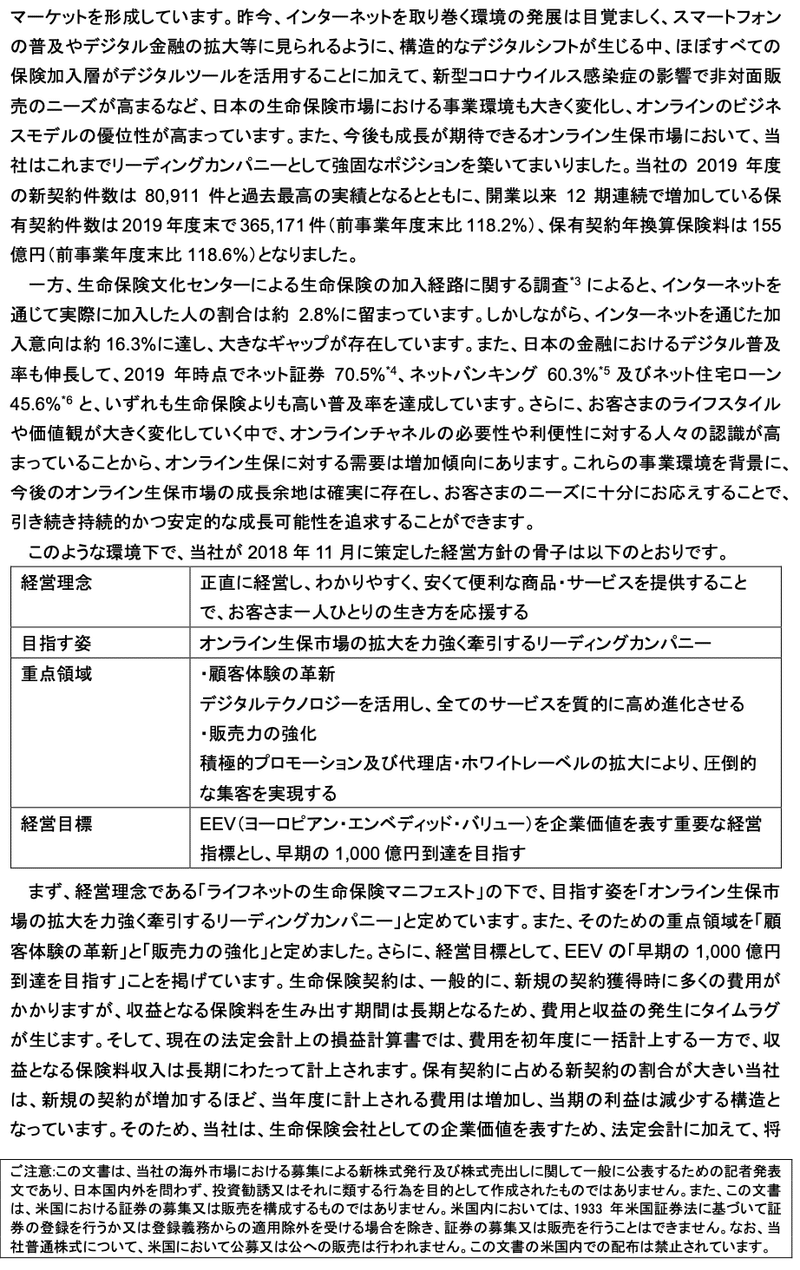

この度、2012年の上場以降、最も大きなアクションと言っても過言ではない事件が起きました。タイトルにある「海外募集による新株発行及び株式売出」です。先ほど発行条件が決定し、総額140億円弱の大型オファリングとなりました。敢えて事件と呼んだのは、金額の大小だけではありません。会社にとって極めて大きな一歩であり、「第二創業期」、"Re-IPO"(※実際に再上場するわけではなく、上場時に匹敵するイベントという意味です)に相当する大きなアクションだと思います。その背景にあるストーリーと今回実行した取り組みがマザーズ上場のポストIPOスタートアップにとっても大きな歩みだと感じています。

前もってお伝えしておくと、新体制になり新たな成長戦略を目指す中で、資本政策を絡めた戦略議論の重要性が高まり、本オファリングについても経営側のアドバイザーの立場で議論やご支援をさせていただきました。私自身、このような経営の変革点に伴走させて頂いたことは大変光栄でした。今回会社に承諾を得て、このストーリーをできる限り客観的な視点からも理解できるようにnoteにまとめさせていただくことにしました。

当然、公開情報ではない情報には触れませんが(※そもそもオファリング直後であり、重要な情報は全て会社から公表されています)、上場企業であるからこそ公開情報を読み解くだけで、十分にこの事件の全容がお伝えできるものと思います。少し長くなりますので、お付き合いください。

やや大袈裟に事件と申し上げましたが、マザーズ上場企業にとって非常に参考になる画期的な取り組みだと思います。一方で、直面している課題そのものは、決して特殊なものではなく、マザーズ上場企業あるあるの課題でもあると思います。今回のnoteを通じて、難しい意思決定をできる経営チーム、それを実行できる経営チームが益々ポストIPOスタートアップに増えていくことを支援していければと思います。

私自身が株式の勧誘に直接的に関与していないわけではありますが、念のため申し添えておきますが、会社公表資料のディスクレーマーに記載の通り、このnoteも勧誘行為を目的としておりません。また、当該株式の売買に関わる投資判断については自己責任で行って頂きますようお願いいたします。

(会社発表のプレスリリースより)

この文書は、当社の海外市場における募集による新株式発行及び株式売出しに関して一般に公表するための記者発表文であり、日本国内外を問わず、投資勧誘又はそれに類する行為を目的として作成されたものではありません。また、この文書 は、米国における証券の募集又は販売を構成するものではありません。米国内においては、1933 年米国証券法に基づいて証 券の登録を行うか又は登録義務からの適用除外を受ける場合を除き、証券の募集又は販売を行うことはできません。なお、当社普通株式について、米国において公募又は公への販売は行われません。この文書の米国内での配布は禁止されています。

ライフネット生命の概要

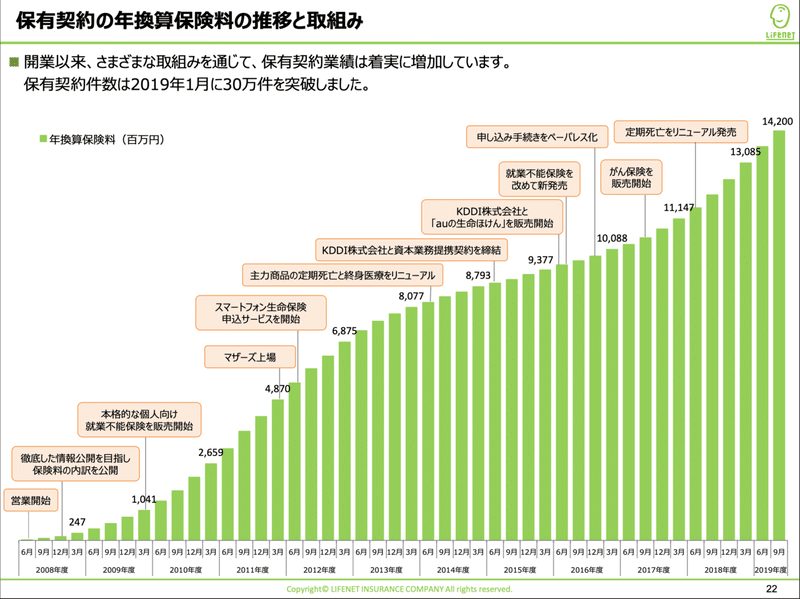

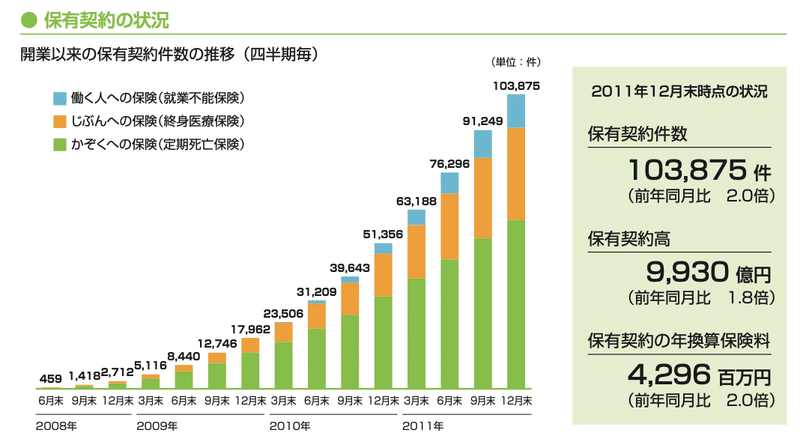

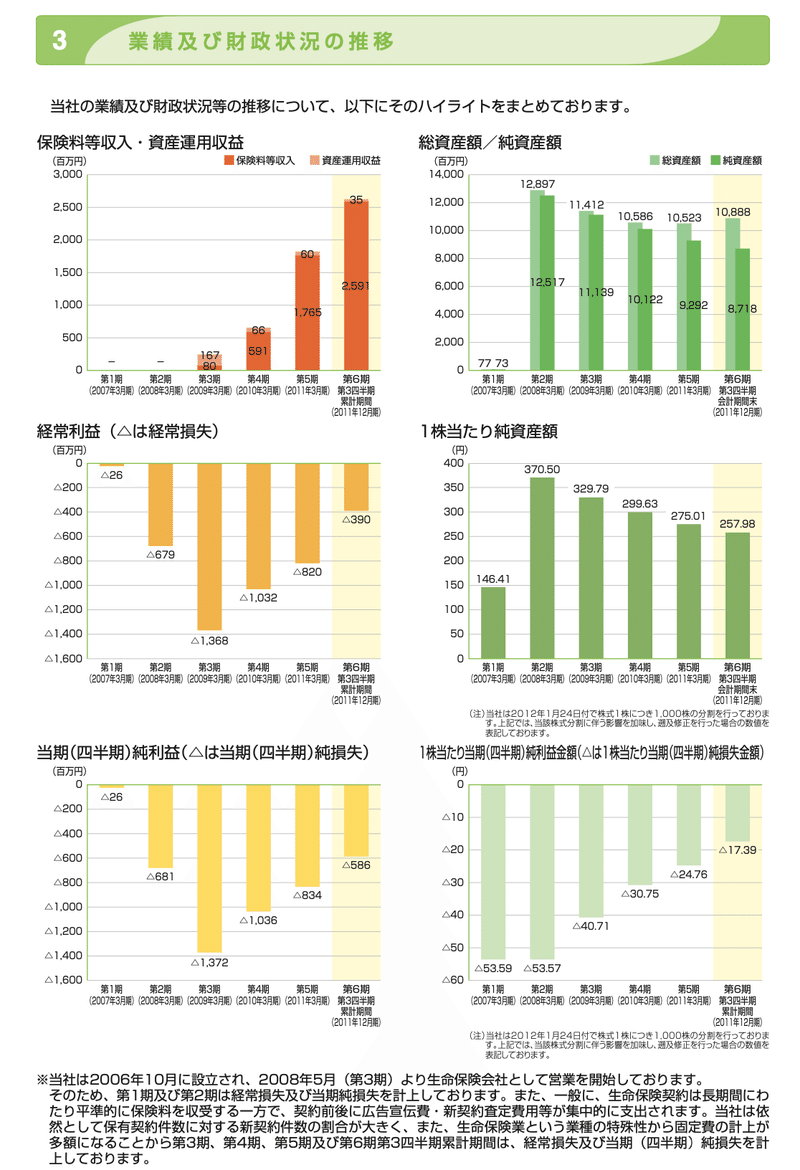

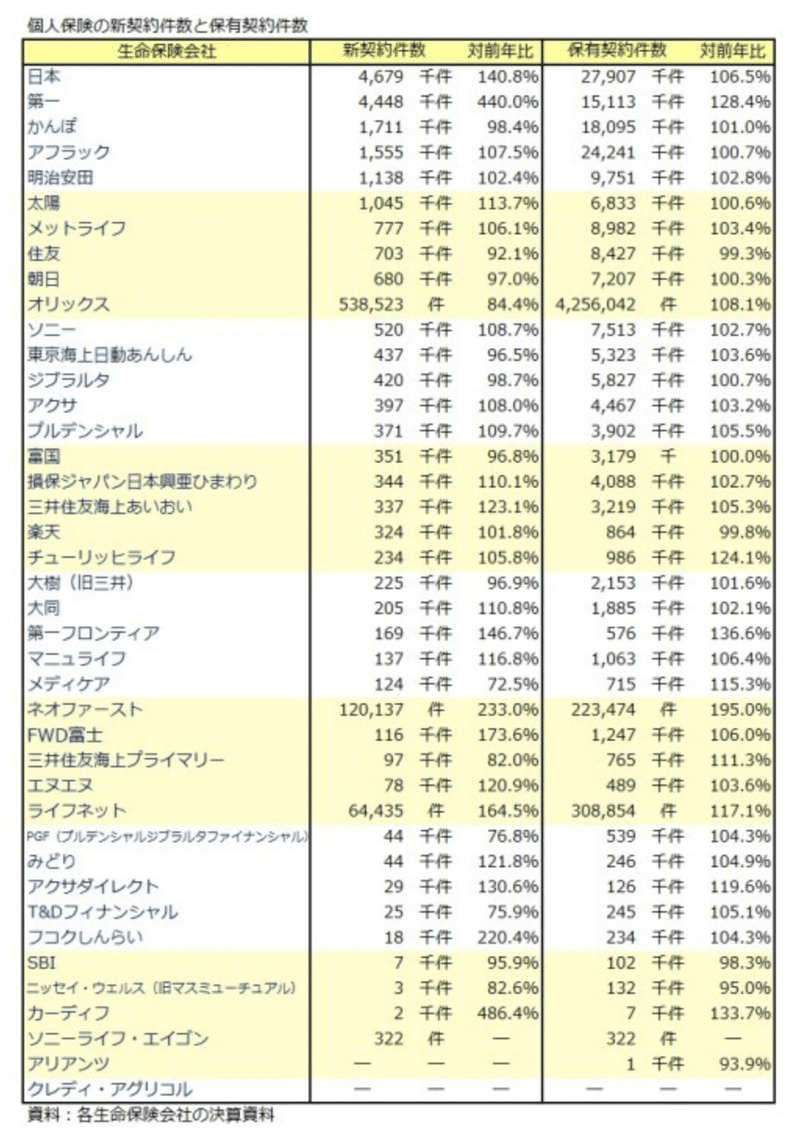

2006年に創業し、2008年から営業を開始しています。営業開始からはたった4年で上場を果たしています。2012年までは順調に成長しているが、2013年以降はスマートフォン向けのサービスを開始したにも関わらず、成長率が鈍化してしまっています。そんな中、足元1-2年で成長ペースが回復傾向にあることがわかります。

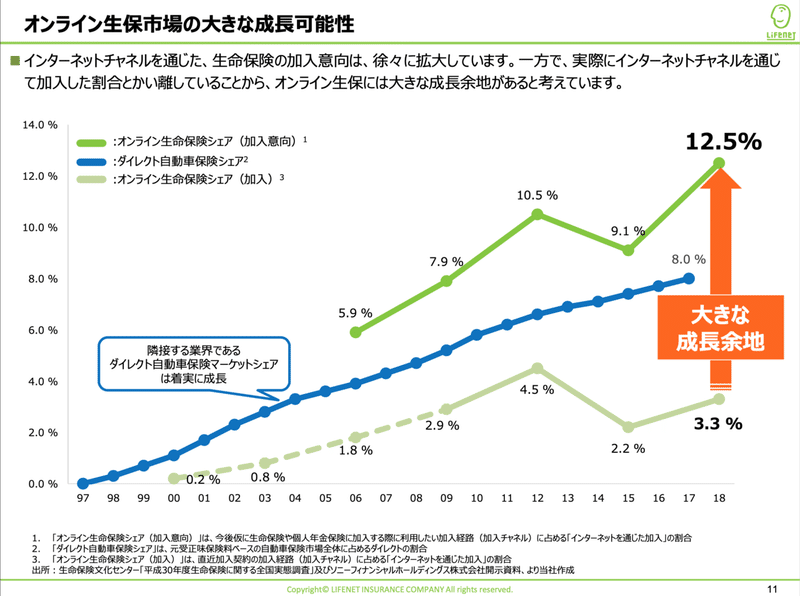

Amazonの成長率を見るまでもなく、グローバルでEC化比率は高まる一方です。ライフネット生命はそんな生命保険のEC化を狙ったサービスですので、市場環境としては追い風のはずです。隣接するオンライン金融サービスである自動車保険を見てみると、着実にオンライン販売のシェアは上昇していることがわかります。

にも拘らず、オンライン生命保険の市場シェアは2012年をピークに減少傾向もしくは頭打ちをしてしまっていたのです。非常に残念なことに、オンラインでの生命保険の加入意向の数値自体は年々高まっているにも拘らず、新規契約獲得のシェアは伸び悩んでいたのです。

上場ゴール!?=上場後の低迷期

オンライン化の追い風を受けて順調に成長軌道に乗れたはずのライフネット生命がなぜ、一時期低迷してしまったのか。その背景を探るべく、少しだけ振り返ってみたいと思います。

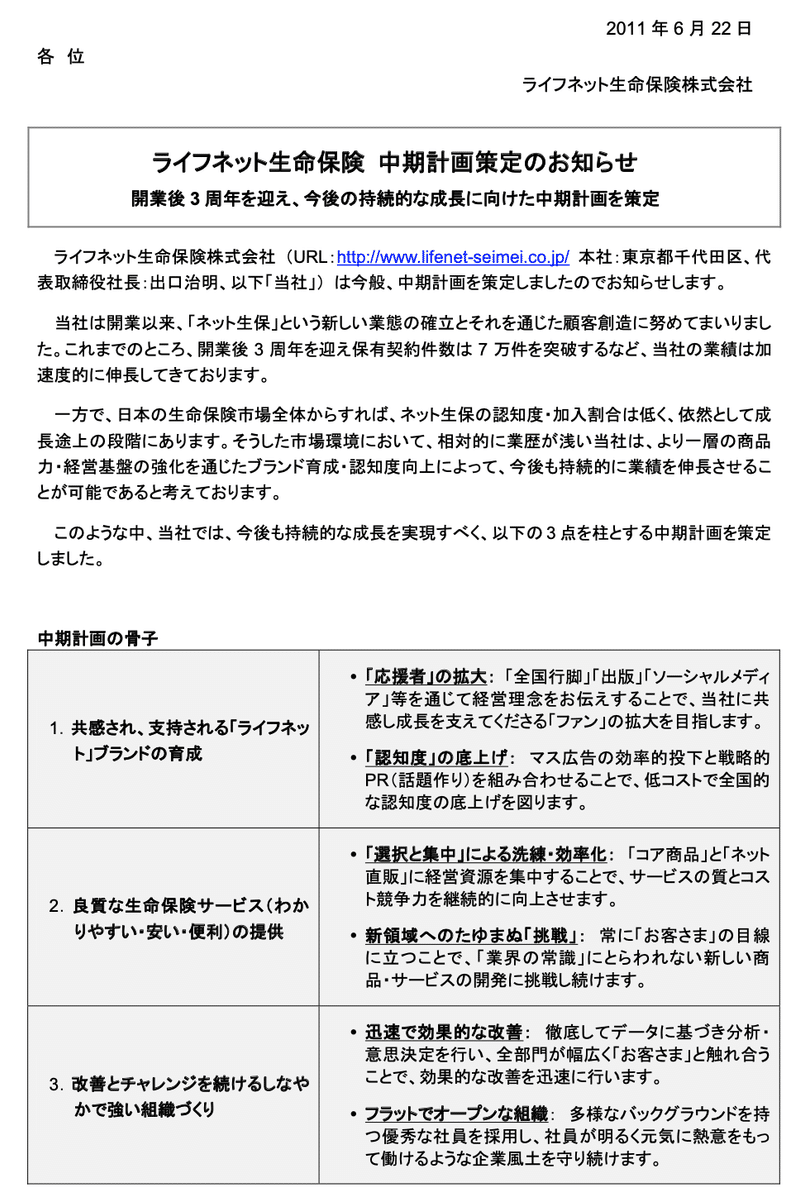

上場前の中期計画

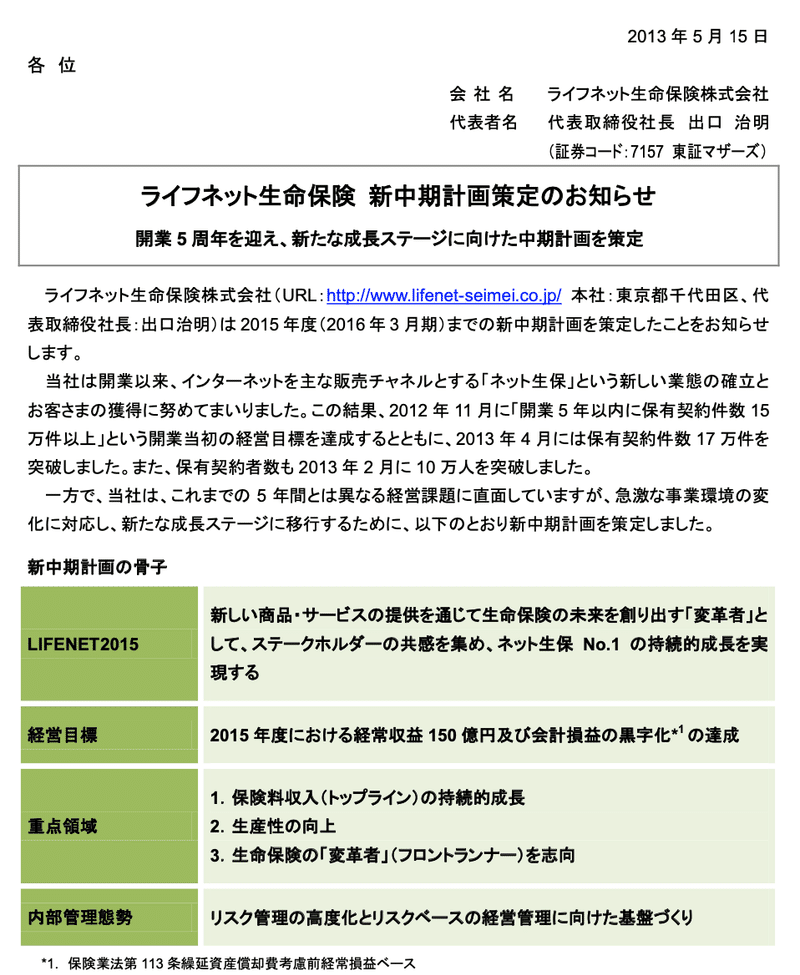

上場の9ヶ月ほど前に中期経営計画を発表しています。(当時のことは詳しく存じ上げませんが)これは上場に向けての方針を会社をして策定したことに加え、上場前の投資家面談など会社の目指すべきストーリーを上場時のエクイティ・ストーリーに織り込んでいくため、あえて事前に発表したという狙いもあったと思います。

印象としては、まだまだオンライン生保自体の認知も低く、プロダクトの競争力も十分でないとの経営チームの認識があったからこそ、定性的な注力分野の説明に留めたのかもしれません。逆にいえば、あまり定量的な計画数値をアグレッシブに描ける状況にはなかったものと推察されます。

上場時の財務的な状況です。当時の目論見書から抜粋しました。上場前は契約数伸びや財務数値は「極めて綺麗に」成長していることがわかります。

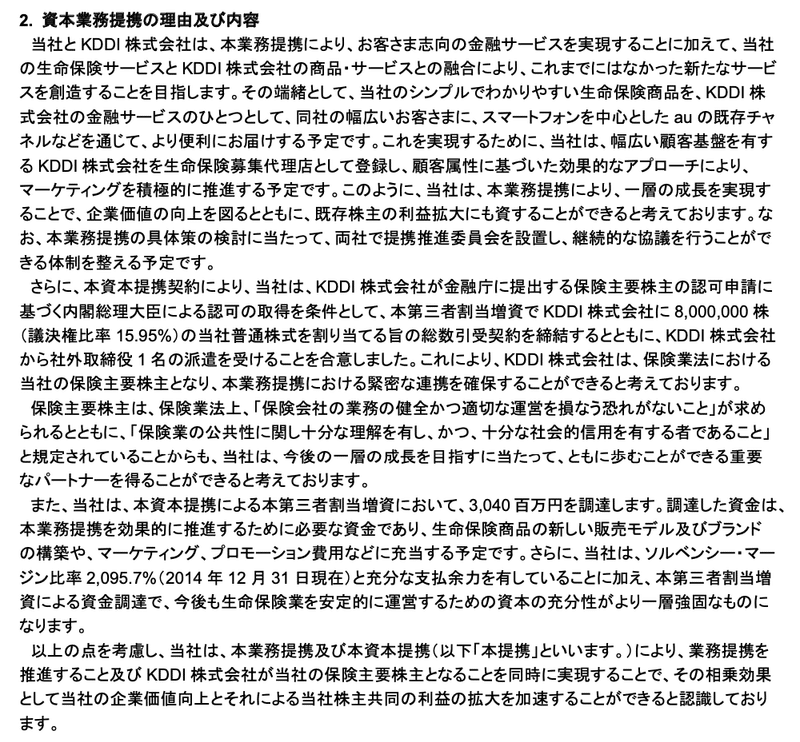

2012年3月マザーズ上場を受けた新中期計画

上場後1年余り経ったところで、新たな中期計画を発表しています。上場前の事業計画と比較して最も大きな変化は、定量的な目標数値が入ったことです。

「2015年度における経常収支150億円および会計損益の黒字化の達成」

保険会社なので馴染みがない方もいらっしゃると思いますが、一般的な事業会社でいえば「売上高●億円、および営業黒字化の達成」と同様です。少しずつ読み進めていただければわかりますが、要するにPL脳、つまりPL拡大・PL改善を最大の目標とした中期経営計画を、マザーズ上場後1年後に発表したということです。

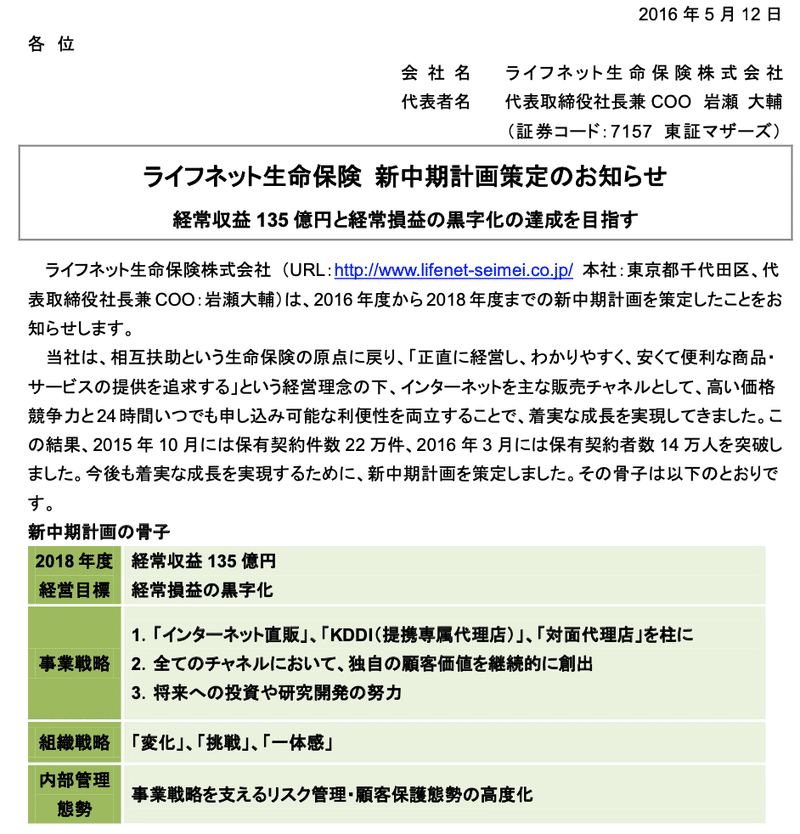

2016年5月上場来2回目の中期経営計画

丁度KDDIとの資本業務提携を発表した後でしたから、チャネル戦略を打ち出しています。ここで重要なのは、前回計画と基本的には同じ目標を目指している点です(※加えて、目標達成が遅れており、下方修正であった)。

「2018年度の経常収支135億円、経常損益の黒字化」

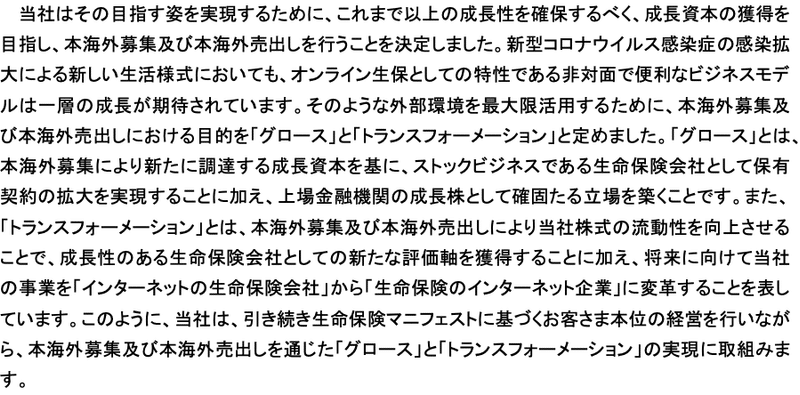

株価推移

実際の株価推移はといえば、上場後の初値あたりをピークにジワジワと株価が下落し、新中期経営計画を2013年5月に発表した以降も低迷が続いてしまったのです。世に言われるところの「上場ゴール」に陥り、「第二の死の谷」にはまってしまったのです。

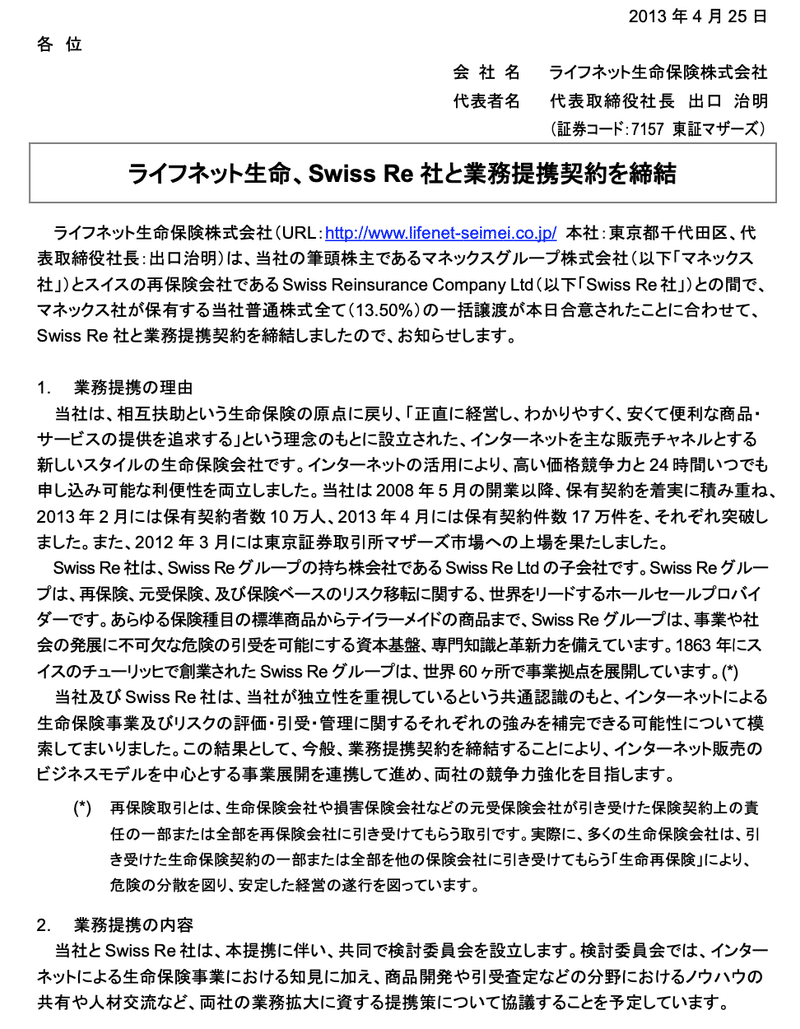

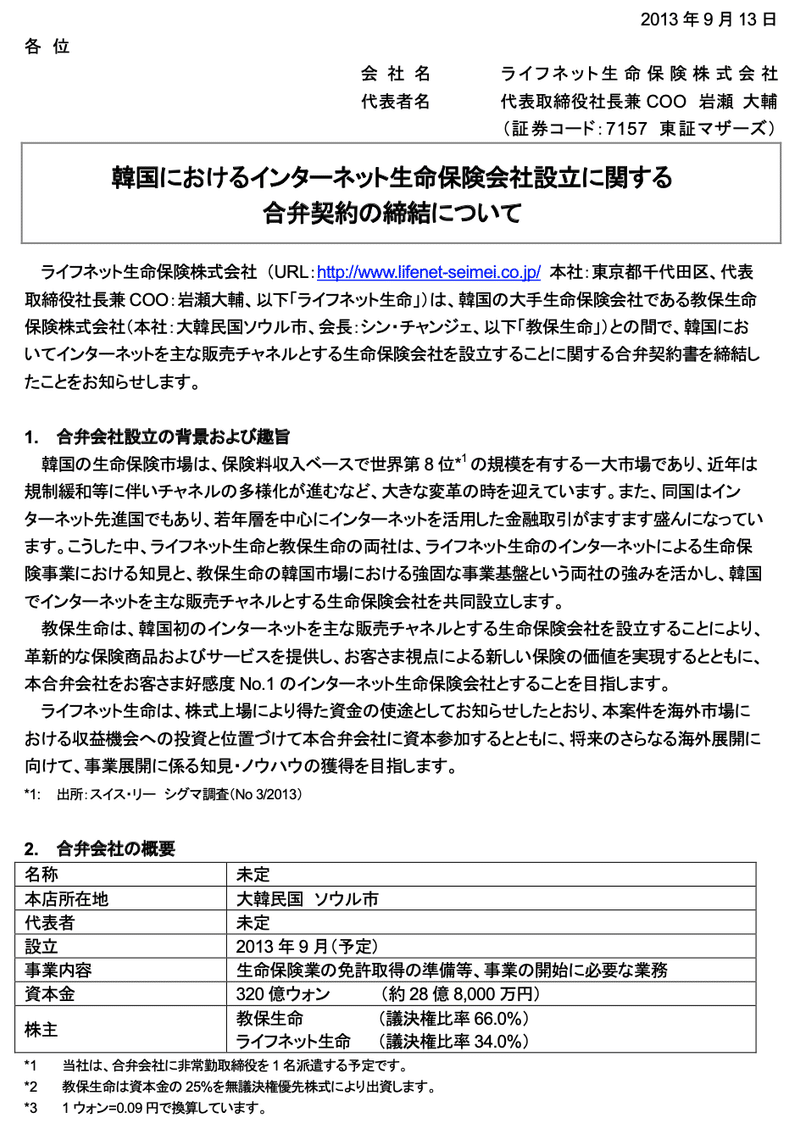

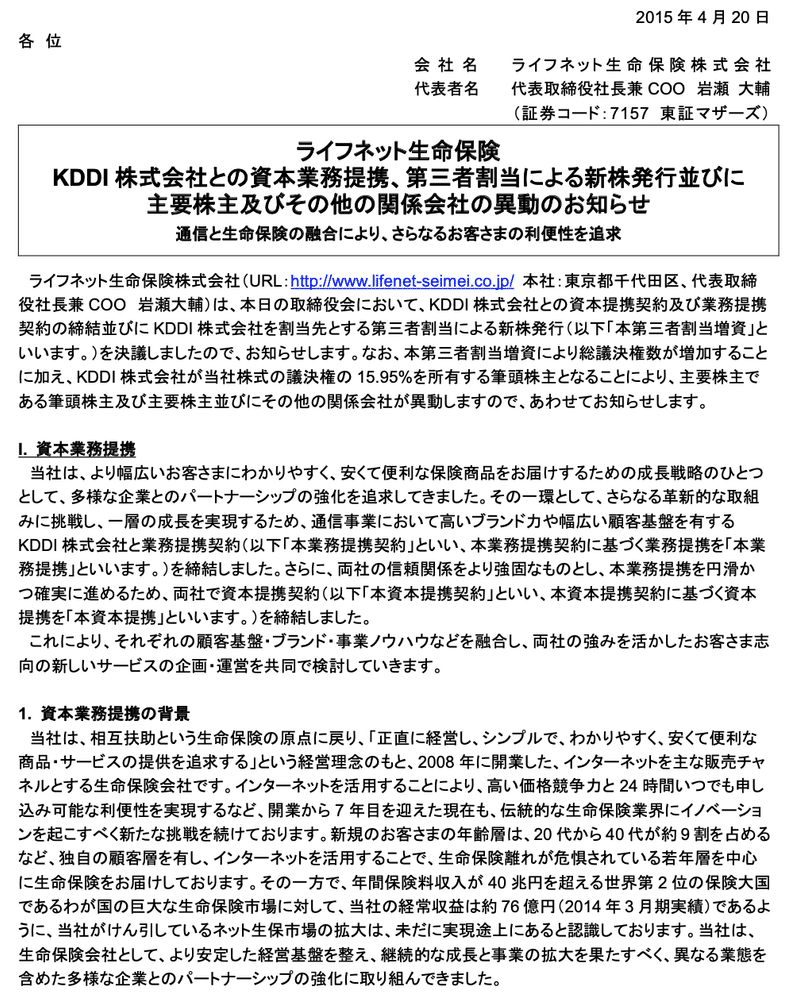

業務提携を絡めた資本政策を複数実行

株価の低迷期に、経営陣も手を拱いていたわけではありません。いくつもの経営的な打ち手を発表しています。主にトップラインを拡大する施策を打ち出していますが、代表的なものを3つあげておきます。

1)Swiss Re社との業務提携(2013年)

2)韓国進出(2013年)

3)KDDIとの業務提携(2015年。さらに2017年に株式持分の引き上げ)

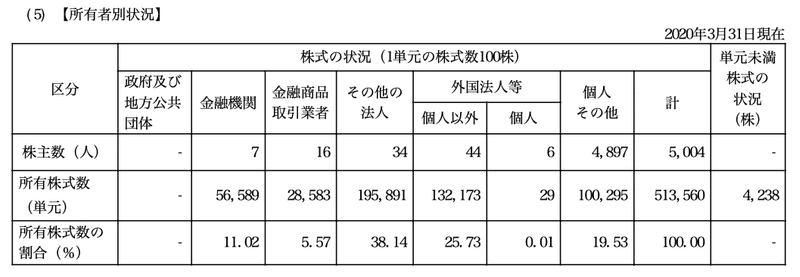

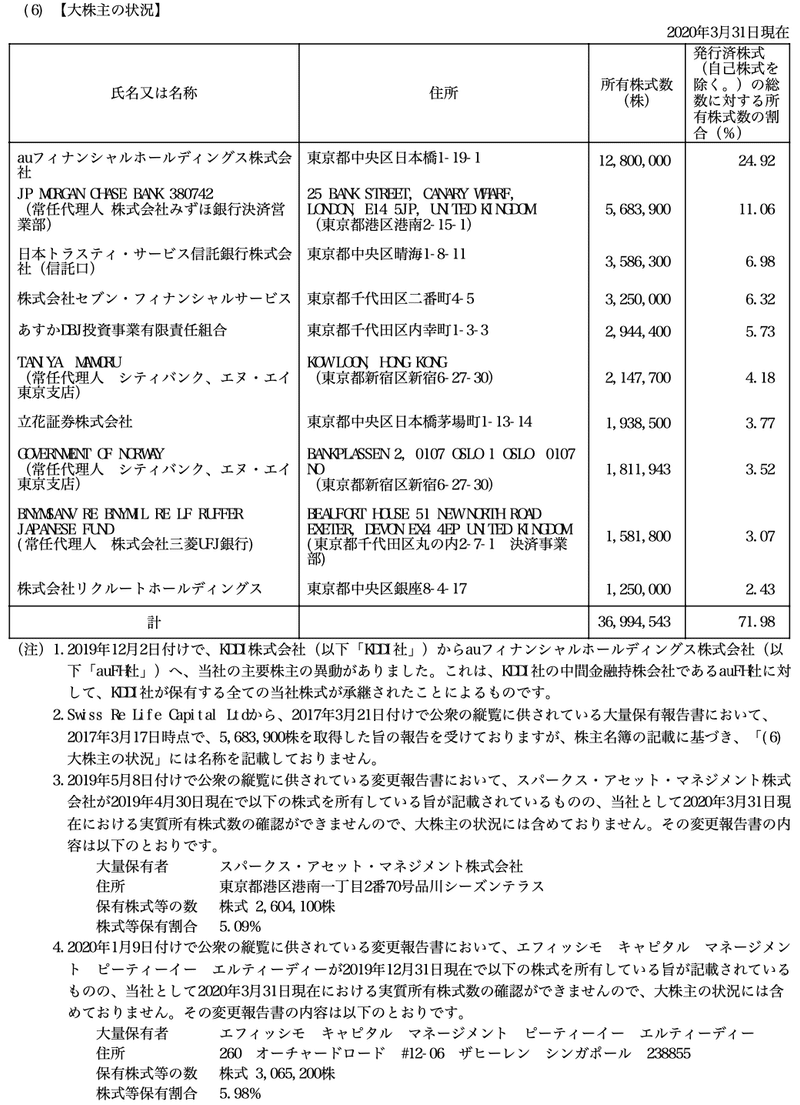

株主構成の特徴

マザーズ上場のポストIPOスタートアップとして、特徴は大きく3つあります。

1)業務提携先の保有割合が大きい: KDDI/Swiss Reだけでも36%

2)上場前からの投資家が多い: セブン、あすかDBJ、リクルートで15%弱

3)経営陣持分が少ない: 上位にはいません。森社長ですら0.1%未満

上場後8年を経過した後も、セブン、あすかDBJ、リクルートなどの上場前からの投資家が継続的に保有を続けていることも大きな特徴です。戦略的な意義もあったとは思いますが、株価が低迷している中、流動性も限られており、売却をするにも一工夫必要な状況にありました。

上記の株主に加えて、TANYA MAMORU、スパークス、エフィッシモが継続的に保有しているとすると15%を超えます。

つまり、経営陣の持分が少ないにも関わらず、上記の事業提携先を含む積極的に流動性を提供しない投資家で少なくとも66%の株式を保有している状況であったのです。潜在的な大株主の売却可能性を鑑みて、一般的な投資家はボーバーハングを懸念し、株価にとっての重しになってしまっており、また流動性が十分に確保されづらい状況を生んでしまっていました。

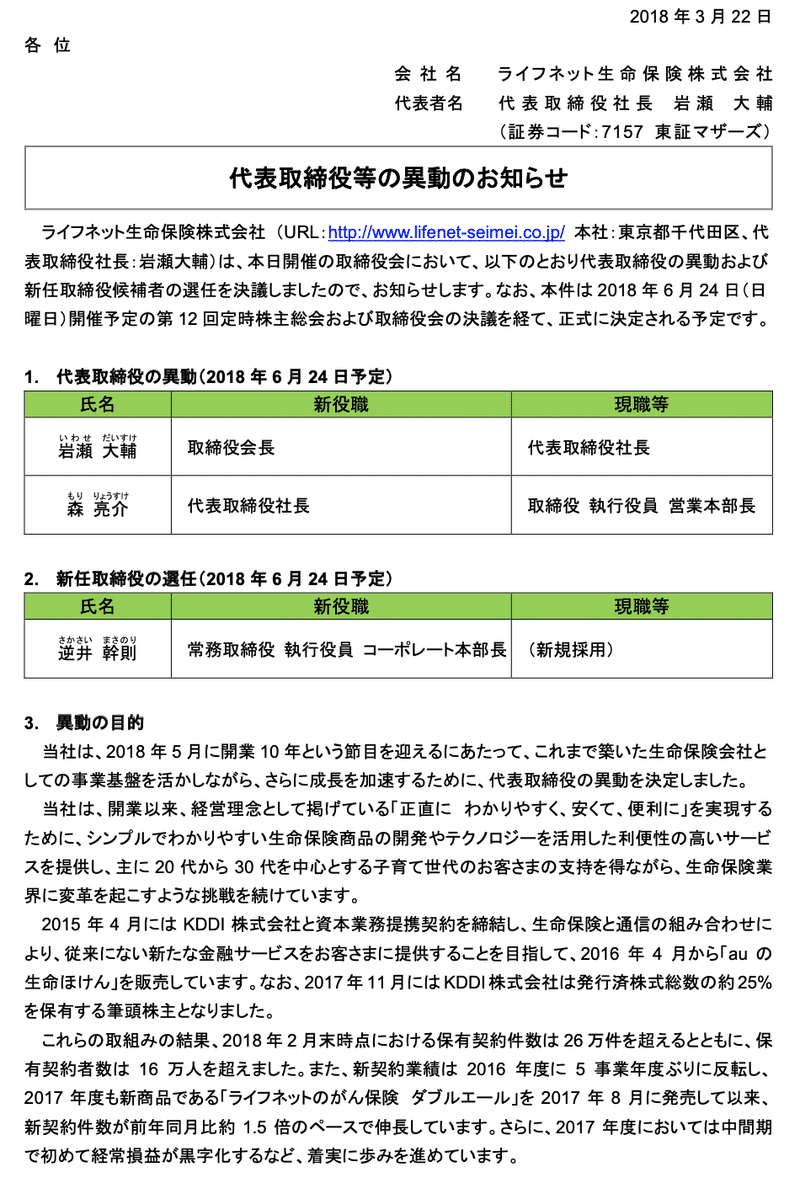

上場後の経営トップの変更

株価が低迷する中、マザーズ上場企業としては珍しい経営トップの交代を発表しました。当時も話題になりましたが、創業来の経営を引っ張ってきた経営チームが一線を退き、変わりに経営企画畑を歩んできた森社長にバトンタッチをしたのです。

経営トップのサクセッションプランはそれだけでも幾らでも議論ができる重要なトピックスですが、ここでは詳細は触れません。重要なのは、創業して12年目のスタートアップが、株価の低迷期にこれを実行したという点です。

当時の株価水準

経営トップの交代のタイミングは、まさに上場後の低迷が長期化したボトムのタイミングでした。ここから2020年初にかけて少しずつ株価が上昇してきているのですが、その背景を少しみてみましょう。

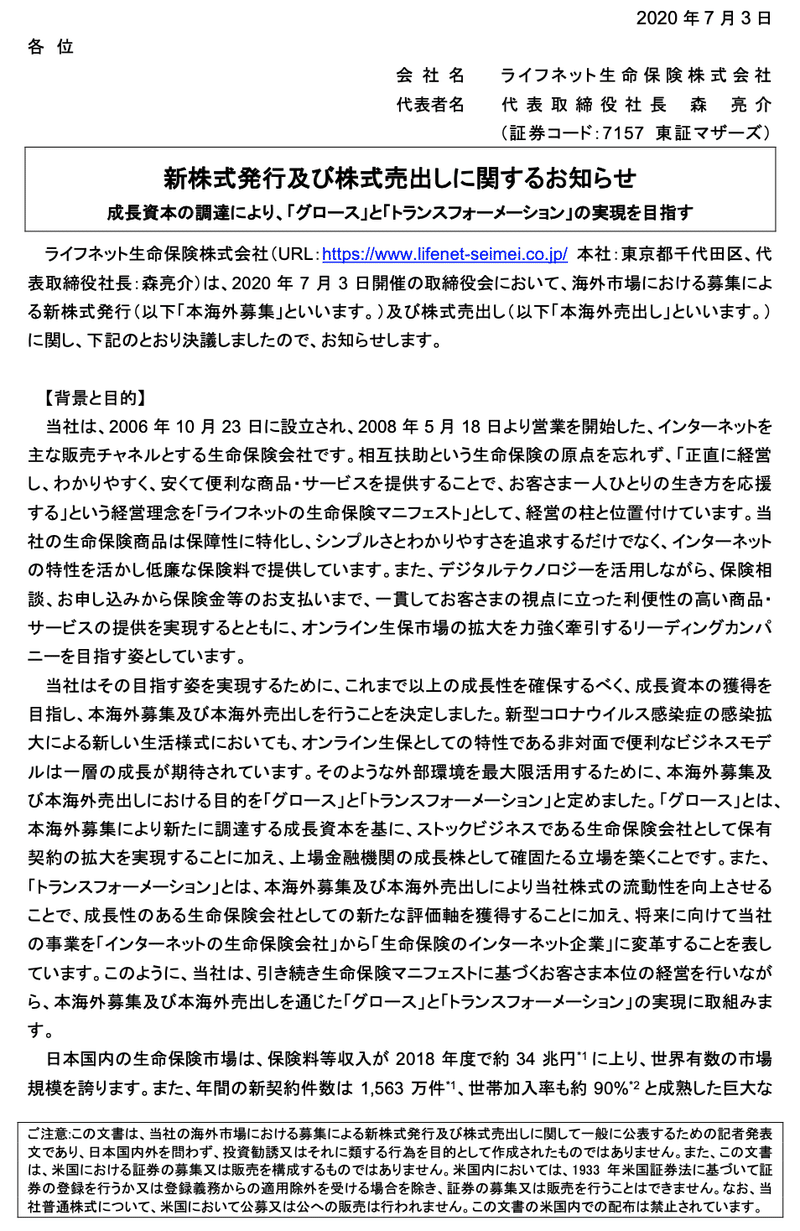

新たな中期方針発表=新たな羅針盤を示す

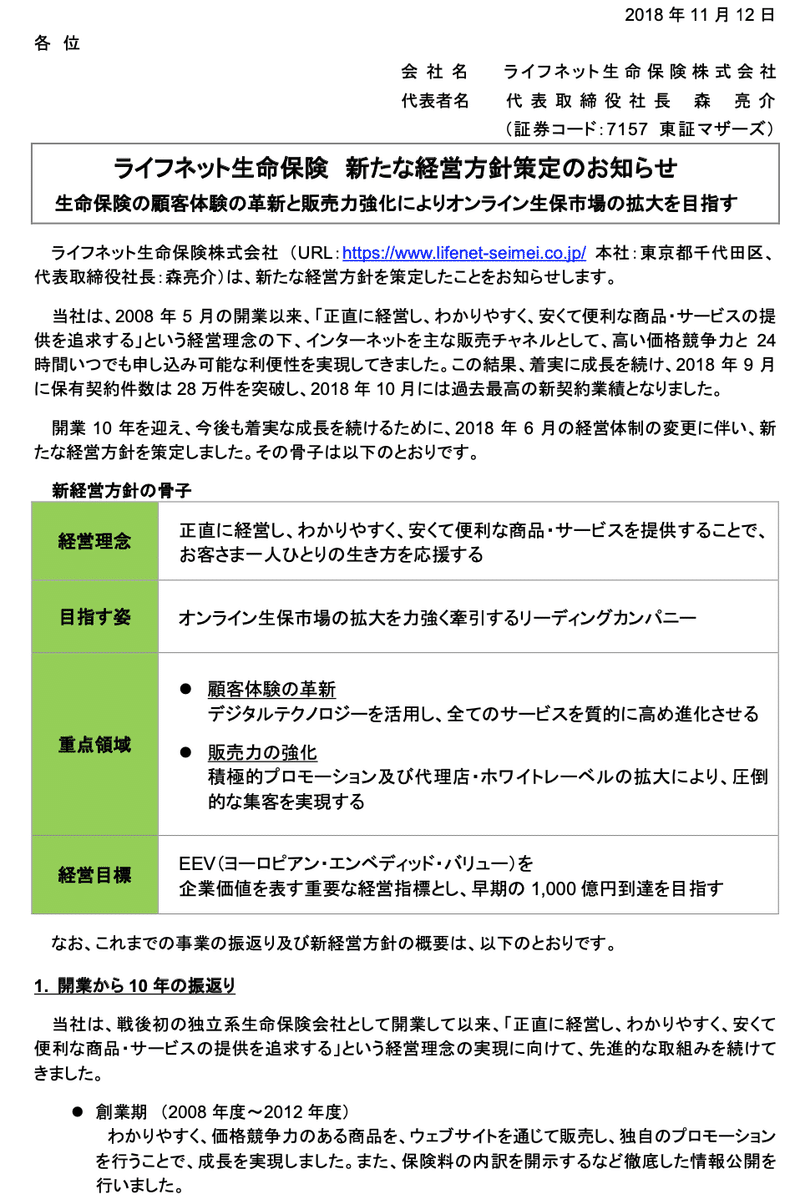

バトンを受けて8ヶ月弱のタイミングで、新経営体制として経営方針の発表を行なっています。ちょうど今から1年半ほど前のタイミングになります。

一見すると、訂正的な戦略はこれまでと同様であり、ある意味当たり前のことを言っているだけのように見えますが、1点重要は変更が加わっています。

そうです、目標がPLではなくEEV(ヨーロピアン・エンベディッド・バリュー)に変更されている点です。これが極めて、インパクトがある変更なのですが、EEVについての解説は省略しますので、興味がある方は自分で調べてみてください。

参考)ライフネット生命が出しているレポート

https://ir.lifenet-seimei.co.jp/ja/library/ev/main/08/teaserItems1/00/file/eev_Mar2020_final_ja.pdf

要は、保険契約の「価値」に着目して、決められた基準に従いアクチュアリーと呼ばれる専門家の方が計算した、客観的な「価値指標」です。生命保険商品の複雑さを持ってすると、PLを見て価値を判断することが難しいため、しっかり価値に着目しましょうというものです。実はこれ、もう随分と前(2004年に正式策定されていますし、その前からある概念です)からある考え方なのです。

PL脳を脱して、価値そのものをあげていく経営をしていきます、という宣言をしたのです。これは、経営の舵取りとしては、ものすごい大きな一歩でした。

会社の成長の方針、羅針盤が定まったことは大きな前進ではありましたが、それだけでは十分ではありませんでした。その差分を埋めていく、大きな第一歩が今回実行したアクションだったのです。

(会社発表リリースより抜粋)

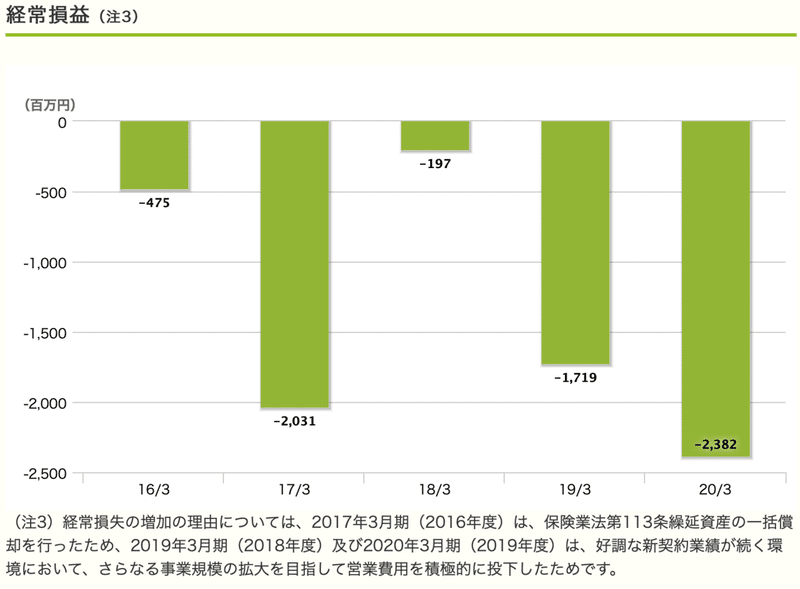

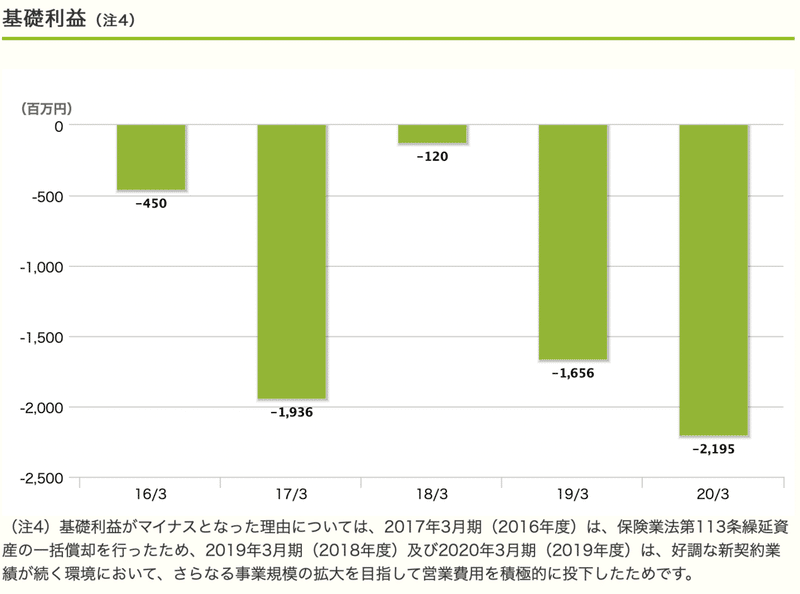

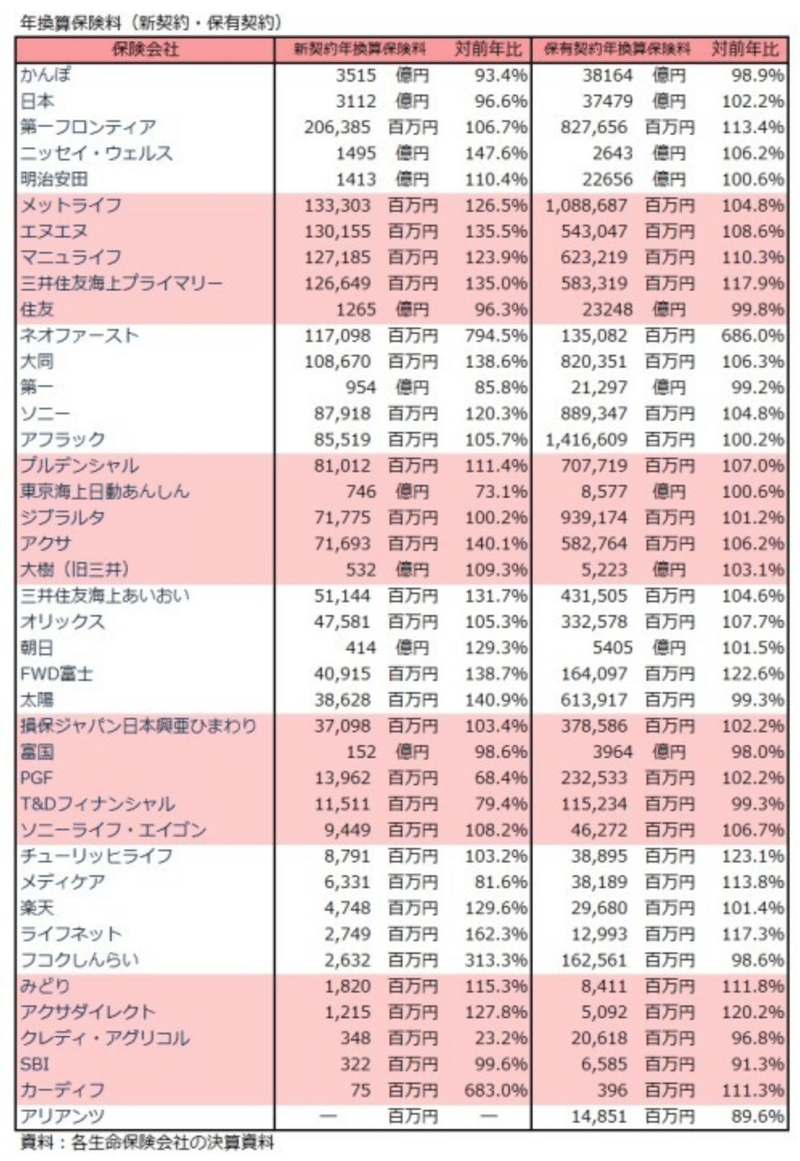

また、経営目標について、これまで当社は、中期計画の経営目標として経常収益及び経常損益を掲げてきました。しかし、現行の法定会計においては、新契約の獲得にかかる費用を初年度に集中的に計上する一方、収益となる保険料は長期にわたって計上します。このため、保有契約における新契約の割合が大きい当社は、長期の収益性を適切に表すことができません。

このため、当社は EEV(ヨーロピアン・エンベディッド・バリュー)を、企業価値を表す重要な経営指標と捉え、早期の 1,000 億円到達を目指します。また、保有契約から生じる利益を示す指標として、当期の営業費用を新契約獲得の費用として経常損益から除いた修正利益を開示します。

新規獲得件数が成長軌道へ、EEVも大きく増大

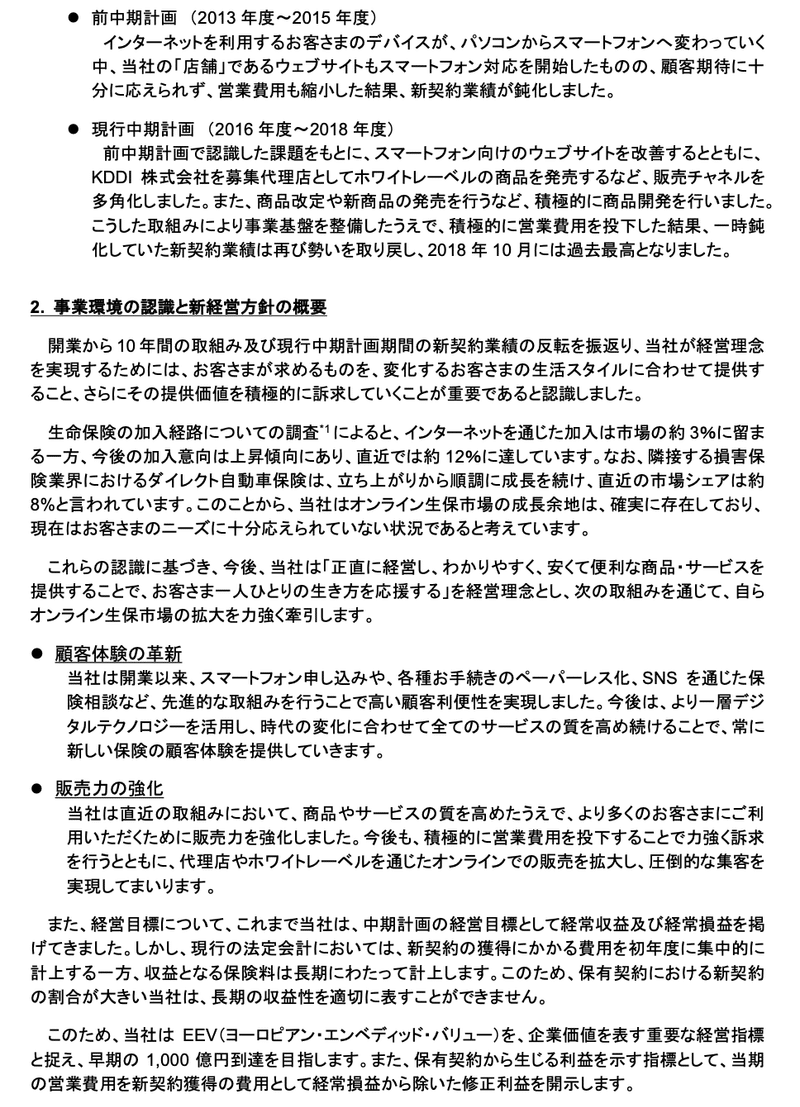

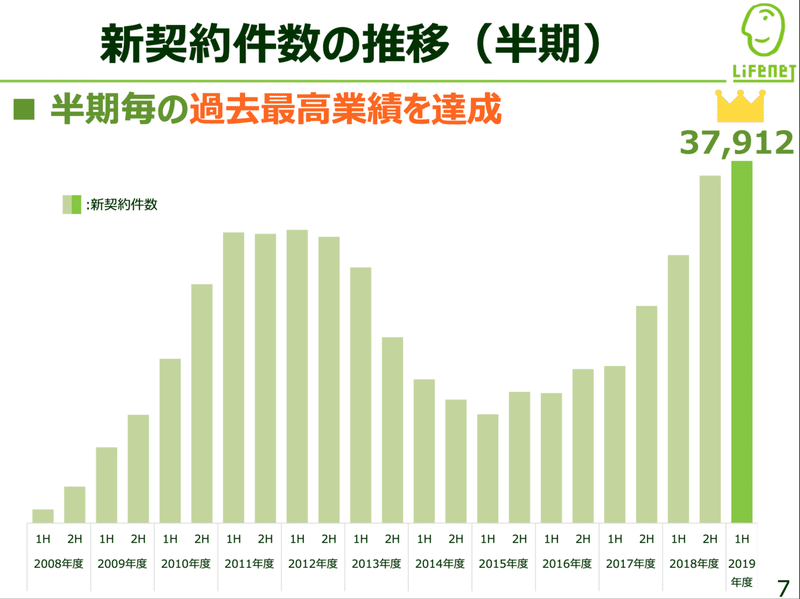

新たな羅針盤を獲得した一方で、事業面でも着実な成果が見えるようになってきていました。最も堅調に示しているのが、新規契約件数の推移です。2013-17年の低迷期を抜けて、2019年には創業以来の過去最高の業績を達成するなど、着実に事業改善の成果が現れてきていました。

詳細は割愛しますが、スマートフォン向けのUI/UXやマーケティング施作の改善、チャネル販売の効率化などです。

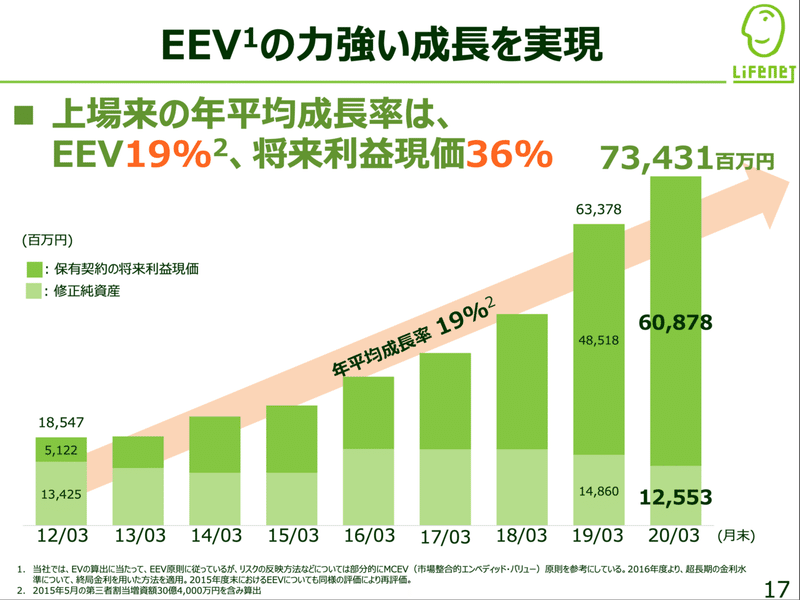

新規獲得数が伸びてきたこと等により、最も重要な経営指標であるEEVも着実な成長を実現できるようになりました。経営目標として定める前のFY18/3と比較して、この2年間で大きく成長を遂げています。

成長による大きなジレンマ

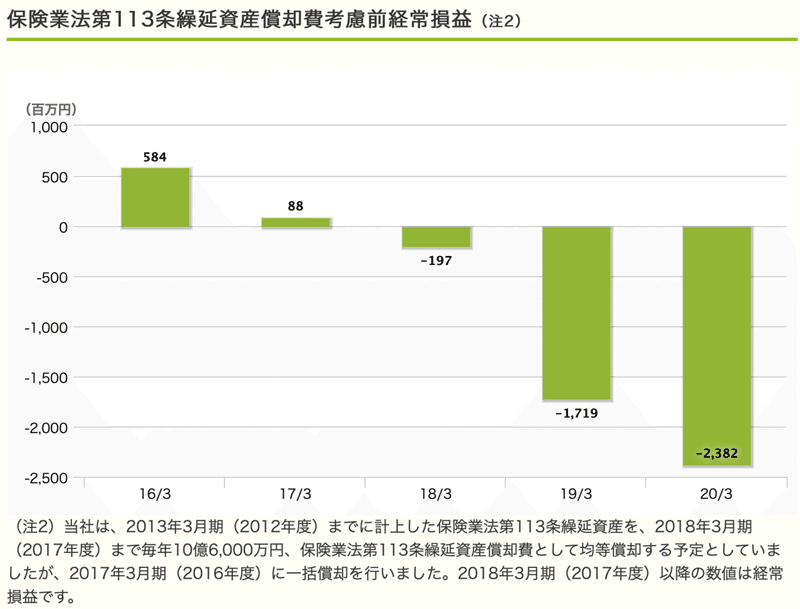

ただし、この成長戦略には大きな落とし穴がありました。新規獲得件数が伸びれば伸びるほど、損益が悪化するというものです。

詳細は割愛しますが、価値が増大しているのに、PLが悪化するということが、現在の会計基準では起きてしまうです。

また保険会社は、ソルベンシーマージンなど、保険業法でバランスシートを健全に保っていく必要があるとされています。そのため、PLやバランスシートを毀損しながら、大きな成長を持続することが難しいというジレンマが発生するのです。

古い生命保険業界の唯一の「雄」であることの難しさ

ライフネット生命には、まだ乗り越えなければいけない大きな壁がありました。それはユニークすぎる、ということです。

私自身、その昔保険業界にも少し首を突っ込んでいた頃、三井生命が相互会社から株式会社に変更する案件を担当していました。IPOといった華やかな案件は全くなく、まず株式会社になることだけで当時は大事件でした。そこから少しずつ、株式会社が増え、上場会社が増えてきましたが、まだ殆どの会社が未上場のままです。15年経って変化はしましたが、生命保険業界における変化のスピードはテクノロジーの業界と比較すると恐ろしいほどゆっくりです。

ましてやオンライン専業の生命保険会社など、ほとんど存在しませんし、大手企業の一事業(非上場)か、海外保険会社の日本法人(非上場)ばかりです。

結果、ライフネット生命は、国内で上場企業として比較できる企業が極めて少ないという課題に直面しています。そのほどんどの会社が、新規保険契約ではなく、既存の保険契約の価値に依存しており、EEVも数%の成長か、会社によっては減少している、そんな業界なのです。

チャネルも違う、商品も違う、働いている人も違う、収益構造も、成長性も何もかも違う。その中で、市場から正しい評価、高い評価を得るにはどうすれば良いのか、そんな課題に直面していました。投資家になかなか理解して貰えない、なかなか評価して貰えない、よくあるマザーズ企業の経営者が直面する課題に深く強く突き当たっていたのです。

少し調べてみてもらえれば分かりますが、日本の上場生命保険会社は、P/EV(※EVに対する価値なので、PBRのような指標)が1倍を大きく割り込んでいます。なんなら0.3倍も割り込んでいたりします)が低いのです。

攻めと守りのバランス、それが難しい

少し保険会社特有の話が長くなってしまいましたので、一般化した話をしてみたいと思います。

正しい羅針盤を規定することができた。ここではEEVですが、EEVを成長させる要因分解をすると新規獲得を伸ばす必要が出てきた。他のスタートアップ で言えば、ユーザー数/MAU、顧客数/MRR、を伸ばそうとしている状況と同じです。

一気に営業体制を増強したり、プロダクト開発を先行したり、マーケティングを積極的に行うと、赤字が拡大します。将来的なリターンや成長が確実であれば良いのですが、必ずもそうではありません。

またライフネット生命は、未上場企業ではなく、不特定多数の少数株主が存在する上場企業です。多くの株主にとって、先行投資が将来のリターンにつながることが納得感のあるものでなくてはなりません。ゲーム事業やアプリ事業など、先行投資が比較的少額であったり、回収速度が早い事業であれば、進捗をみながら徐々にアクセルを踏んでいくこともできるでしょう。ただ、生命保険事業は、先行して大きな R&D投資や認知獲得のための大きなマーケティング投資が必要である一方で、回収速度が極めて長い事業なのです。相当の納得性がなければリスクが高いと見做され、株価は大きく調整されてしまうでしょう。未上場企業でいえば、必要な資金を獲得するには、希薄化が極めて大きくなってしまう状況です。

これまで順調に成長し、株主の期待に応えてきた会社であればまだ良いのですが、上場以降中期経営計画は常に未達であり、新規保険獲得ペースも鈍化し、株価が長期て低迷している状況で、先行投資によるリターンの納得性を高めるのは決して簡単なことではありません。

チャレンジングなオファリング

課題のおさらい

ここまで述べてきた状況を踏まえて、会社の直面している課題としておさらいしたいと思います。大きく5点ありました。

1)株主構成など資本政策状の課題

2)対投資家の上場以来トラックレコードが悪い(中期経営計画未達、長期低迷)

3)国内の類似企業がいるようでいない。バリューエーションも低い

4)新規契約獲得数が伸びるほど、赤字が膨らみ黒字化が遅れる

5)株価が低く、大きな希薄化が許容しづらく、大規模資金調達が難しい

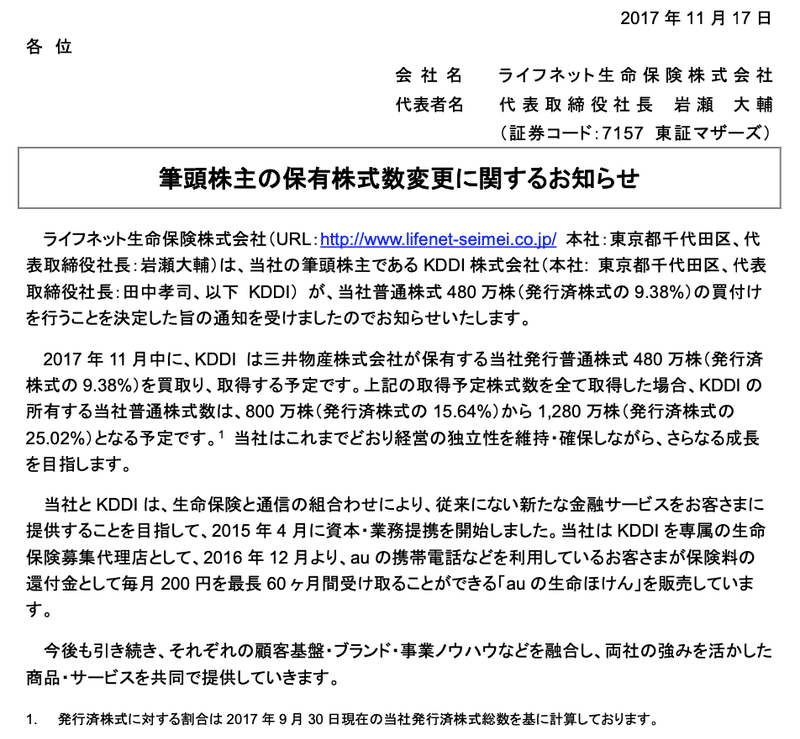

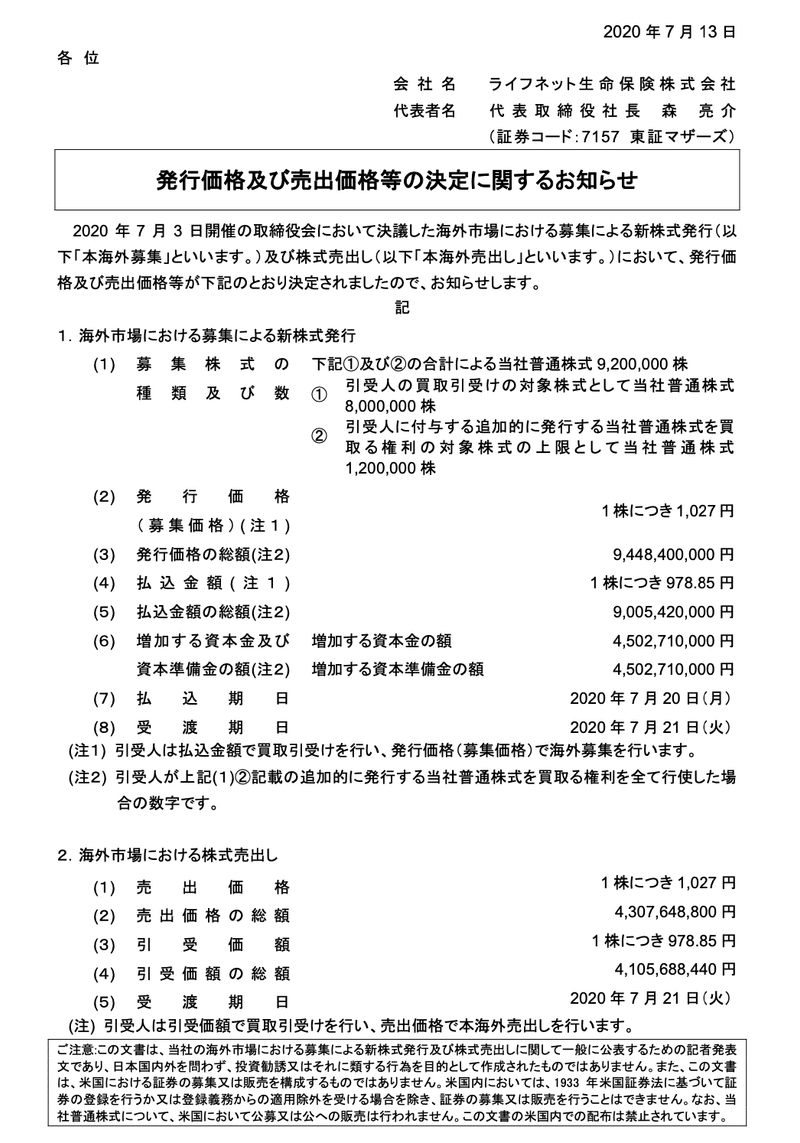

オファリング概要

そんな課題を抱えた中で、2020年7月3日の場が閉まった後に、以下のような案件を発表しました。これまでの課題を真正面から受け止め、一気に成長路線に舵を切るために必要なオファリングです。

・新株式発行と株式売出を同時に実行

・新株発行:最大9.2百万株(2020年7月3日終値1,243円ベースで約114億円)

・売出:約4.2百万株(2020年7月3日終値1,243円ベースで約52億円)

※あすかDBJとリクルート(上場前からの投資家)

・希薄化率:約18%(新株発行/発行済株式総数)

・オファリング比率:約26%((新株発行+売出)/発行済株式総数)

・フォーマット:海外募集のみ(米国除く。国内販売は一切なし)

・マーケティング:フルマーケティング(約1週間)

7/3(金)発表(ローンチ)→ 7/13(月)条件決定

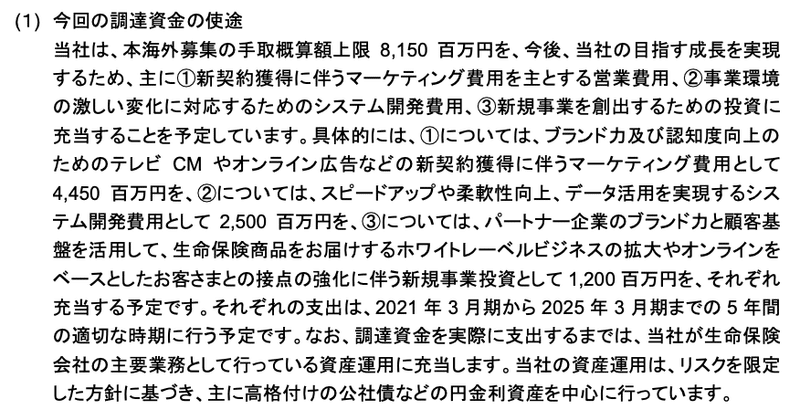

資金使途

資金使途は全て成長のために投下します。

資金使途:総額約81.5億円(支出は5年間)

1)営業費用:44.5億円

2)システム開発費用:25億円

3)新規事業創出投資:12億円

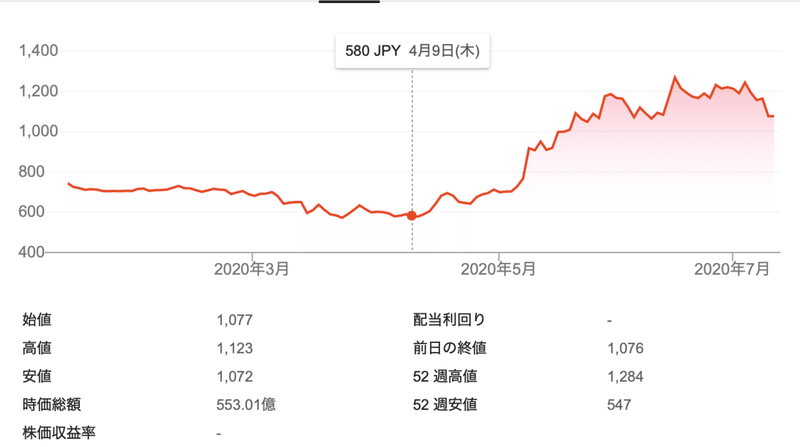

グロースとトランスフォーメーション

今回のオファリングにおいて、IRコミュニケーション上、極めて重視したことがあります。そのコンセプトを詰め込んだのが、グロースとトランスフォーメーションの実現です。

はっきりいって簡単ではないことなんです。これを実現できるのか、これを実現するにはどうすれば良いのか、これを議論した結果が、このタイミングとこのフォーマットです。要は、成長を実現しながら、自社の見られ方(=評価のされ方)を大きく変革しようというものです。

「グロース」とは、今回獲得する成長資本を基に、保有契約の拡大(つまり新規契約獲得を頑張る)、それにより成長株としての立場を築く

「トランスフォーメーション」とは、本オファリングにより流動性を向上させ、成長性のある生命保険会社としての新たな評価軸を獲得し、「インターネットの生命保険会社」から「生命保険のインターネット企業」に変革する

海外募集のみのフルマーケティングでやることの狙い

さて、なぜここで海外募集のみのフルマーケティングでの資金調達を選んだのでしょうか。理由は大きく2つあります。

1)成長のために資金と資本が必要

2)投資家から単なる旧来型の生命保険会社ではない「新たな評価軸」獲得する

また、上記の目的を達成するためには、少なくとも以下の10つのことを実現する必要がありました。これらを可能にする、事前の準備と調達フォーマットが求められました。

1)希薄化を抑えつつ、機関投資家にとって好ましい流動性の向上を図る

2)機関投資家が嫌がるオーバーハングの懸念を減らす

3)既存株主とのロックアップ交渉、および売出交渉を取りまとめる

4)普段からのIR活動の質と量を向上し、オファリング実施前に出来る限り会社と株主にとって納得性の高い株価形成を目指す

5)魅力的なエクイティ・ストーリーを構築する

6)成長に必要な資金を取り切る

7)海外機関投資家との1on1の対話に十分なマーケティング機関を獲得する

8)長期間、市場にオファリングの株価変動リスクを晒すのは避ける

9)需要を最大化し条件を最適化するため、英文の目論見書を作成し、広く海外投資家の検討を促す

10)社内で大きな調達、および希薄化を伴う調達をすることについて社外取締役を含めた経営チームの承認を獲得する

「新たな評価軸」を獲得するのは本当に簡単なことではありません。ライフネット生命は、国内生命保険会社の中で、もっといえばグローバル生命保険会社や国内上場企業の中でもユニークな存在です。この成長性を織り込んだ評価を獲得するために、プロである海外機関投資家(※海外投資家はインターネット企業や高成長保険会社への投資経験が豊富)と直接対話し、株式を取得してもらう必要がありました。

ローンチ後の株価動向

さて、結果を見てみましょう。ローンチは7/3(金)の引け後でしたが、コロナ化で市場が安定しない中(※この点は今回深くは触れませんが、当然市場に晒される案件の難しいところです)、株価が上昇しました。株価が上昇したことにより、以下の3つがよりスムーズに出来るようになりました。

1)希薄化を抑えること

2)十分な金額を調達すること

3)売出株主との調整

一方、株価が高いことは必ずしもプラスばかりではなく、投資家にとって案件に参加する魅力を下げることにもなるため、より魅力的なエクイティ・ストーリーが必要になってきます。

案件発表後は、株式市場が比較的安定していたこともあり、希薄化率18%を下回る14%程度の株価下落に留まりました。

条件決定はどうだったか

本日、無事条件決定いたしました。関係者の皆様、大変お疲れ様でした。

株数等、ローンチ時点と変わっていませんが、発行価格が決定したことで金額等の詳細が開示されています。ローンチしてから大きく株価が下落することなく、無事条件決定に至っています。ディスカウント率も足元の株価上昇で割高とみられる可能性があった中で、タイトな水準で収まっています。これは経営チームによるロードショーを通じたエクイティー・ストーリーの訴求と証券会社の販売力の賜物であると思われます。

・発行価格:1,027円

・ディスカウント率:4.02%

・算定日の価格(=2020年7月13日終値):1,070円

・参考)ローンチ日終値:1,243円

最後に

ここまで読んでくださった方、ありがとうございます。なかなか、細かい背景などはお伝えできませんが、公開情報を参照しながら、出来る限り背景がわかるようにまとめてみました。

上場後、一度株価が低迷期に入ったものを、再浮上させ、その上で大型調達を実行し、それを海外投資家に納得させ、資本政策そのものや自社の評価方法まで変えさせるというのは簡単なことではありません。その上で株主価値を高めながら、事業成長を実現し、全てのステークホルダーに価値を提供しながら、投資家にもリターンという恩返しをしなければいけません。まさに私が"Re-IPO”と呼んでいる所以です。このような貴重な取り組みを少しでも世の中に広めていくことができれば、成長期のポストIPOスタートアップが一度の失敗に恐れることなく、リスクを取り、さらにまたチャレンジを繰り返していく、ことが出来る可能性が高まります。一度の低迷でチャンスがなくなってしまうようでは、それこそ上場した意味はなく、上場している意味もありません。何度でも成長に向けて挑戦し続けられる状況を整えていくのが、経営であり、それをガバナンス(=監督し、共に価値を高める)していくのが株主だと思います。

このような取り組みを可能にするのは、事業面の磨きこみだけではなく、自社の置かれている状況を相対的・客観的理解し、何が取りうる選択肢であるのかを冷静に見定め、正しいタイミングで出来る最高の打ち手を、迅速かつ大胆に実行し切る、経営判断と実行力が不可欠だと思います。

私も微力ではありますが、このような成長スタートアップの重要な局面に少しでもお力になれればと思います。また、このような局面をご一緒することで、お互いに成長し、少しでも日本のスタートアップエコシステムの意思決定や実行力の向上に寄与できればと思います。

(追記:後日、2020/7/29にライフネット生命森社長をお招きしウェビナーを開催した様子。こちらも合わせてご覧ください)

(関連記事:ユーザベースの海外募集による新株発行)

面白いnoteあったよって、友人に紹介ください。励みになります。