【○○才に資産○○万円】年齢別の理想な資産額

ボンジュール!投資家Cuberです。

※この内容はYouTube動画でも説明していますので、ぜひご覧ください!^^

今日は、年齢別の理想な資産額を紹介していきたいと思います。

①資産の構成:投資と貯金

まず、皆さんの資産の中には、投資している金額と貯金している金額があります。

投資は退職した後に、お金に困らないように積み上げていく金額です。

例えば、最近よく話題になっている「老後2,000万円問題」を解決するためとか、あとはより早く退職できるように、つまり「FIRE」を達成するためとか、目的はそれぞれです。

ただ、もちろん、投資だけじゃなくて、ある程度貯金もする必要があります。

その貯金は「生活防衛資金」として使います。

人生に何が起こるのか、誰も予想できませんので、万が一のことの備えとして、貯金します。

今の生活を維持できるように、生活防衛資金を用意しなければなりません。

②年齢別に理想な資産額

20代

まだ入社したばっかりの新入社員や若手社員が多いと思います。

30才までの目標として、まず投資した金額は今の年収の1年分があれば良いです。

今の月収の20%を貯金できれば、その金額を5年間で達成できます。

貯金に関しては、今の生活費の1カ月分があれば十分ですけども、2~3か月があった方が安心です。

ただ、まだ若いので、あまり心配がありません。

30代

社会人6年目以降、チームリーダーになっている人もいます。

40才までの目標として、投資した金額は今の年収の3年分です。

この年齢になると、うまく投資のポートフォリオを作るようになったはずです。

貯金に関しては、今の生活費の3~6か月分があればよいです。

住宅を買うとか、子供を産むとか、人生の大きな出来事に使います。

40代

マネージャーになっている人が多いんじゃないでしょうか。

50才までの目標として、投資した金額は今の年収の6年分です。

「多くない?」と思う方も多いかもしれませんが、既に20年間以上、投資してきましたので、以外と簡単に達成できる金額です。

あとは可能な限り、月収の20%を貯金(投資)できるようにすると良いです。

貯金に関しては、30代と同じく生活費の3~6か月分で十分です。

できるだけ投資を優先して、貯金しすぎないようにします。

50代

部長、もしくは役員になっている方がいます。

60才までの目標として、投資した金額は今の年収の8年分です。

コツコツと長期間で投資を続けたら、とんでもない金額になるでしょう?

これまで積み上げてきた金額は退職への準備となります。

仕事を辞めて、収入がなくなっても、問題なく生きていくようにします。

貯金に関しては、40代と同じく、投資を優先して、生活費の3~6か月分があればOKです。

60代

いよいよ定年退職を迎えましたね。お疲れ様でした!

退職までの目標として、投資した金額は最後の年収の10年分です。

これで安心ですね?

しかも、約40年間の含み益を含んでいませんので、もっと凄い金額になっています。

その金額はあとで見ていきます。

楽しみにしてください。

貯金に関しては、もうちょっと上げて、今の生活費の6~9カ月分になります。

ここは、収入がなくなるので、株式相場が暴落した場合は、投資したお金を引き出すと大変なことになってしまいます。

あとは、突然何か起こってもおかしくない年齢なので、多めに貯金を準備します。

年齢別のまとめ

年齢別の理想な資産額をまとめますと、こうなります。

「高ない?」と思う方もいると思うんですけども、次はどうやってこの資産額を達成できるのか、資産を増やすコツをみていきます。

③資産を増やすコツ

貯金は収入から支出を引いた金額です。

投資できるお金、つまり貯金できるお金を増やすためには、収入を上げる、支出を下げる、この2択しかありません。

貯金を増やす具体的なコツに関しては、過去の動画で詳しく紹介していますので、是非見て頂ければと思います。

・【貯金の変態を目指せ!】貯金を増やす「5つのコツ」

https://note.com/toushikacuber/n/n098876f87101

順番として、生活防衛資金を貯めた後に、基本的に貯金するお金は全部投資に回していきます。

資産を効率よく増やすためには、投資は必須です。

④投資結果:毎月5万円をS&P500に

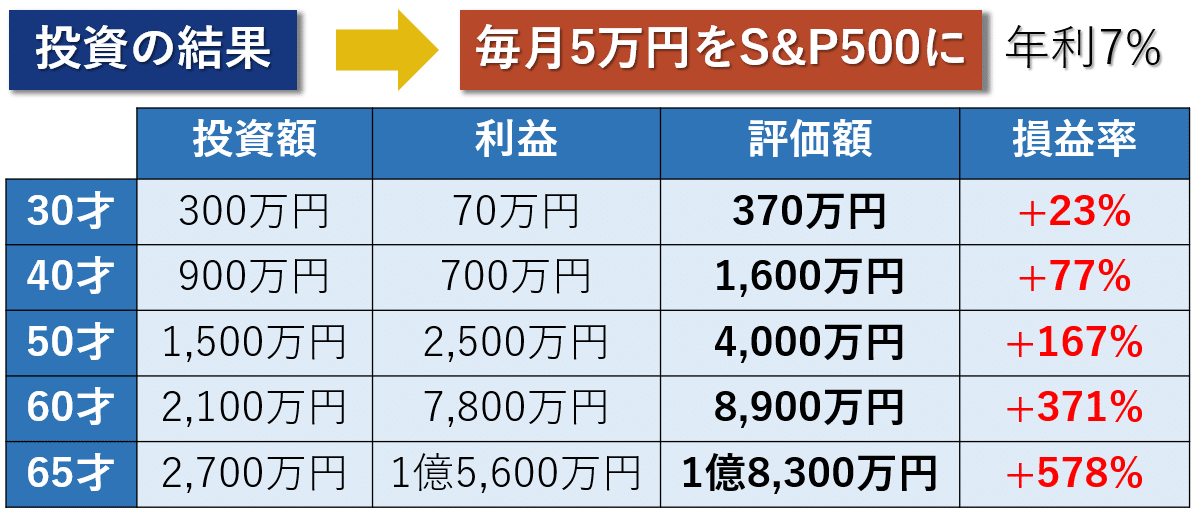

「投資したら、そんなに増えんの?」という疑問もあると思うんですけども、アメリカのS&P500に投資すれば、年間7%のリターンを期待できます。

S&P500に、毎月5万円を投資した場合は、投資の結果はこうなります。

毎月5万円を投資するだけで、定年退職の時には億万長者になります。

ようは、この年間7%のリターンは雪だるま方式で膨らんでいきます。

このグラフは年齢別に投資した金額「元本」と投資の「利益」を表します。

30才・40才では、まだ期間が短いので、そこまで大きな利益になっていますけども、50才からになると、とんでもないことになっています。

ここに「複利の効果」が働きます。

ようは、利益が利益を生み出して、お金がお金を生み出していく仕組みになります。

夢のマネーマシンですね。

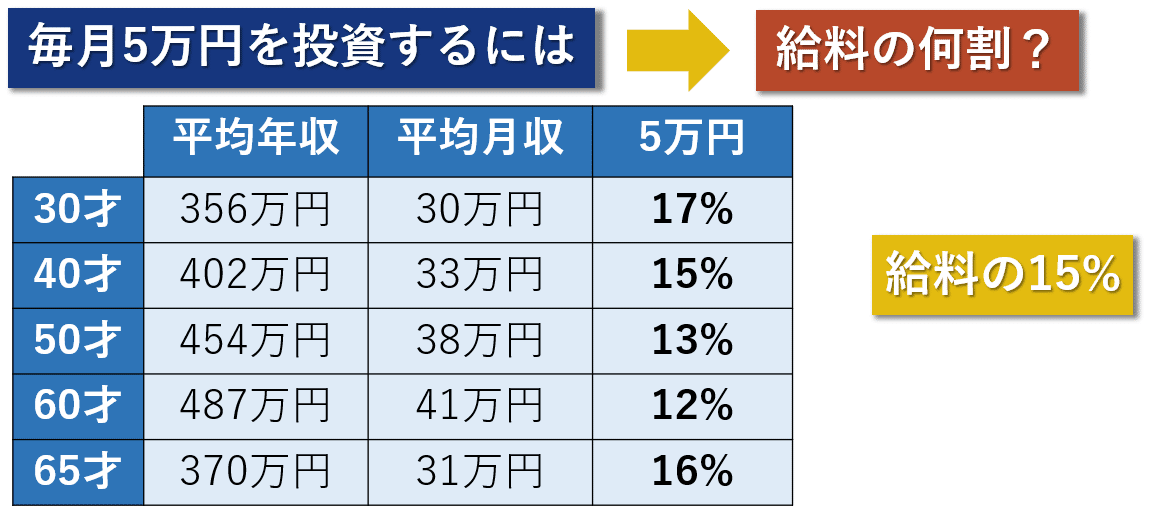

⑤毎月5万円を投資するには

毎月5万円は給料の何割なのか、平均年収でみると、次の表になります。

ようは、大体、今の給料から毎月15%を貯金できたら、毎月少なくとも5万円を投資に回せるようになります。

15%、できそうですよね?

⑥理想な家計の内訳

最後に、理想な家計も見ていきたいと思います。

さきほどの5万円を無理やり投資するよりは、家計全体的にみるべきです。

イメージとしては、まず住居費(家賃や住宅ローンの返済)は25%です。

給料の4分の1は、正直マックスです。

それ以上になると家計は苦しくなります。

そのあと、生活費(食費、交通費、日用品費など)50%です。

本当にないと生活できないものになります。

ここはあまり削らないようにしてください。

次は浪費10%、ないと別に生活に困らないけど、あったら嬉しいものです。

趣味、旅行など、人生を楽しくするためのものです。

残り15%は投資に回すお金です。

もちろん、この投資の金額が高いほど、資産が膨らむスピードが速くになりますので、自分の家計をどう調整するのか、生活にあまり我慢をせずに、投資できる金額を上げるように、

色々と工夫してみてください。

・まとめ

今日は、年齢別の理想な資産額を紹介しました。

資産は「投資」した金額と「貯金」した金額になりますけども、合計でみるとこうなります。

給料の15%~20%程度を貯めれば達成できます。

それに向けた理想な家計としては、住居費25%、生活費50%、浪費10%、投資15%が良いかと思います。

この15%はどこに投資するかというと、例えば、アメリカのS&P500です。

年間7%のリターンを期待できますので、毎月5万円を投資するだけで、65才までに1億8,300万円になります。

つまり、コツコツと長期間で投資を続けたら、必ず大きな金額になりますので、焦らずに、少しずつ投資していきましょう!

2021年10月21日

投資家Cuber

※おススメ記事

・【徹底比較】インド株ETF「ドル建てEPIと円建て1678」

https://note.com/toushikacuber/n/n284b8a9d838c

・【5年で10倍以上!】最強のレバレッジETF「米国株・TOP5」

https://note.com/toushikacuber/n/nb1723273d8f3

・【これでわかる!】投資すべき時期「94年間のデータから解析」

https://note.com/toushikacuber/n/n9dcb47760788

・【もう要らない】配当金投資の問題点

https://note.com/toushikacuber/n/na6adc7259109

・【待っても無駄!】株価の暴落を待つほど損するわけ

https://note.com/toushikacuber/n/ne99c031f3845

・【危険!】新興国株投資「辞めるべき理由」

https://note.com/toushikacuber/n/n6c3aa22829cb

・【もう二度と働かない】最短でFIRE「自由な生き方を手に入れる方法」

https://note.com/toushikacuber/n/n8dd0a2048bd2

・【100年以上連続増配!】米国株・8銘柄を紹介「配当性向って何?」

https://note.com/toushikacuber/n/n87f2b854db42

・【誰でも憧れる!】配当金生活「達成のステップと落とし穴」

https://note.com/toushikacuber/n/n52023166b578

・【実は不効率?】ドルコスト平均法の落とし穴

https://note.com/toushikacuber/n/n4025a42c1808

・「配当金好きは必見!」配当王・TOP10【S&P500に圧勝?!】

https://note.com/toushikacuber/n/n1ba1396e4e12

・FIREに必要なのは「貯蓄率の最大化」だけ!

https://note.com/toushikacuber/n/n096969062d59

・FIRE計画の立て方 【計算方法を解説!】

https://note.com/toushikacuber/n/n0fa5c5d8fcd9