ネットフリックスの過去最高の業績から値上げの影響とコンテンツ投資を検証する

米国時間で1/22、ネットフリックスの年次決算が発表されましたね。

内容は、売上・利益・ユーザー数ともに順調に成長。過去最高といってよい業績で株価は右肩上がりです。(この記事を書いている1/29現在、株価はわずか4営業日で21%上昇)

そこで今回は、投資家の目線からNetflixの業績のどこがどのようによいのか、決算発表の内容を考えてみます。

また、昨年10月には、米国で月額料金の値上げがありましたが(私も記事を書きました)、これがユーザーに受け入れられたのか、今後の影響はどうかについても検証したいと思います。

私が書いている サブスクリプション分析note を読んでくださっている方たちにも、ビジネスサイドから何かの気付きになれたらうれしいです。

さっそくですが、Netflixの決算の概要はこちら。

Netflixの決算資料(※1)はパワーポイントなどのプレゼン資料がなく、お世辞にも読みやすいとはいえないのですが、少しずつ読み進めていきたいと思います。(以降は$1=110円のレートで計算します。)

まずは、利益と売上をチェック

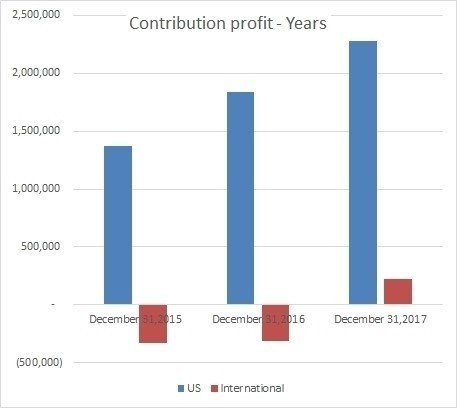

どの決算にしても、とりあえず最初にみるのは利益と売上かと思います。ただ、Netflixはこんな説明があります。

一文を切り出して要約すると、「前四半期同様、Netflixが重要視している利益の指標は営業利益率(operating margin)です。」

で、これを乱暴に意訳すると、「純利益や配当のことはどうでもいいので本業のところだけみてください」といったところでしょうか。

ということで、最初にみるのは売上高(成長率)と営業利益(率)です。

赤枠に囲った部分の真ん中の列が今四半期(Q4'17)です。

・売上高:$3.3billion(3630億円)(QoQで10.1%、YoYで32.6%成長)

・営業利益率:7.5%(QoQで0.5%成長、2017年の通期では7.2%)

さらに、右端の列には来四半期(Q1'18)の見通しがあって、

・売上高:$3.7billion(4070億円)(QoQで12.2%、YoYで39.8%成長)

・営業利益率:9.8%(QoQで2.4%成長、2018年の通期でも10%が目標)

と、今四半期だけでも過去最高の業績だったのに、来四半期にはさらにそれを大きく更新する見通しであることがわかります。

これだけみても株価が上がる要因としては十分かもしれません。

しかし、もう少し深掘りしてみると色々傾向がみえてきて面白いです。

「US (米国)」と「International(米国以外)」の比較

Netflixは、売上の97%がストリーミングのビジネスで占め(残りの3%がDVDレンタル)、そのストリーミングの中でも「US (米国)」と「International(米国以外)」のセグメントに分けて決算報告されています。

今回は、ストリーミングだけを議論の対象として、「US 」と「International」を比較しました。はっきりと傾向が分かれているのでその点を取り上げます。

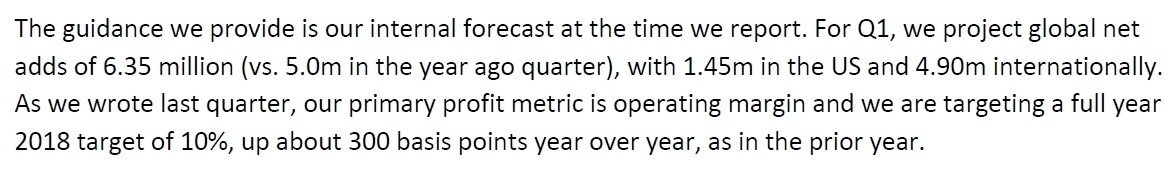

■課金ユーザー(Paid memberships)の推移

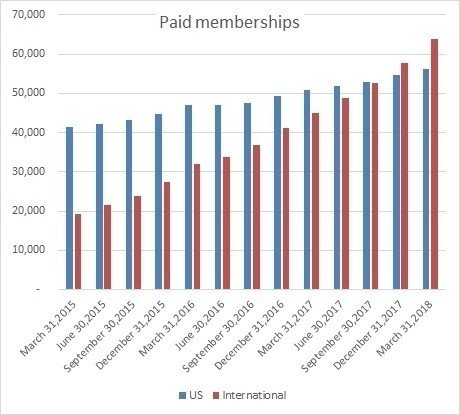

■売上高(Revenues)の推移

青がUSで赤がInternational。このように比較すると、急成長を牽引しているのは、赤のInternational(米国以外の)市場であることがわかります。

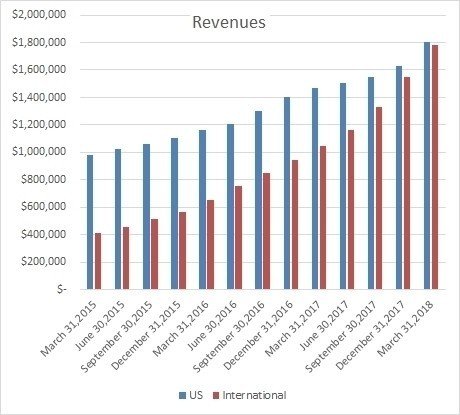

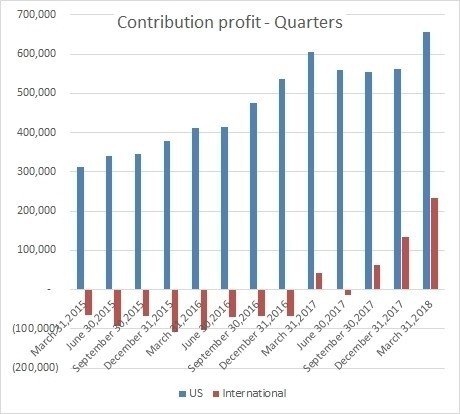

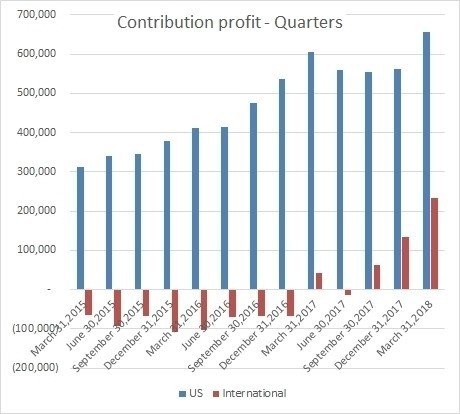

次に利益でも興味深い内容がありました。

と、Internationalは、これまで投資フェーズでしたが、2017年の通期で初めて利益を出すことができたようです。通期をグラフにするとこうなります。

これを四半期単位にすると・・・、

Q1’17あたりから踊り場を迎え、Q3’17から直近のQ1’18に向けて大きく右肩上がり。これは、今後の見通しとして、かなり明るい材料ではないでしょうか。

これらの内容から10月の月額料金の値上げを検証

昨年10月に米国では、3つのプランのうち2つのプランで値上げがありました。(スタンダードプランは、月額9.99ドルから10.99ドルへ。プレミアムプランは、月額11.99ドルから13.99ドルへ)これがユーザーに受け入れられたのか、業績に貢献しているのか、みてみましょう。

結論は、3つの指標(新規獲得・顧客単価・1ユーザーあたりの視聴時間)でそれぞれ良い数値が出ていて、値上げは完全に受け入れられたと私は考えています。

新規獲得は鈍化するどころかむしろ増えている

下の棒グラフがUS市場の課金ユーザー数の増減で、折れ線グラフがYoY増減率です。Q3'17から3四半期連続でユーザー数の増加数が前四半期を上回り、YoYで10%成長を維持し続ける見通しです。

先ほど成長を牽引しているのはInternationalと述べました。伸び率がYoY40%ととんでもないので、どうしてもUSが埋もれてしまいますが、値上げがあってもUS市場はしっかりとユーザーを増やし続けていることがわかります。

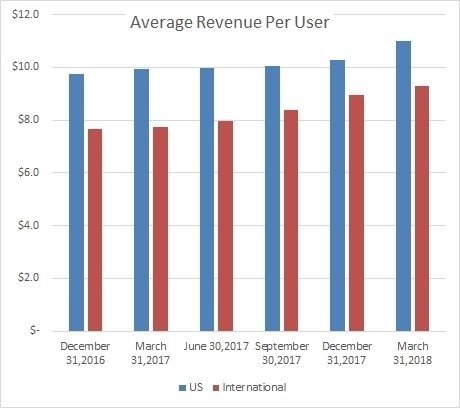

顧客単価(ARPU: Average Revenue Per User)も続伸

四半期売上 / 3ヶ月 / 課金ユーザー数 = 1ヶ月あたりの顧客単価(ARPU)が成り立ちます。

昨年の値上げは実質11月からなので、今四半期の単価の上昇は限定的ですが、来四半期には一気に1ドル近く上る見通しです。

また、Internationalと比較すると、顧客単価では今四半期で、

・US:$10.3

・International:$8.9

と、Internationalが13%も安く、見通しではその差はさらに広がります。

昨年の値上げは日本で行われていませんでした。日本の個別の業績は発表されてないので一概に言えませんが、顧客単価にこれだけ差があるので、遅かれ早かれ日本でも値上げがあることは避けられないような気がしますね。

1ユーザーあたりの平均視聴時間は前年比9%増加

以下は、2014年の記事(※2)ですが、以前からNetflixでは1ユーザーあたりの平均視聴時間を重要視しています。

月額会費を支払って何も見てくれない顧客が相当数いればコンテンツライセンスや配信インフラに払うコストも低くて済むし…などということを考えますが、同社では、毎月の視聴時間が一定水準を下回れば解約率が格段に増えるという事実をつかんでいて、1人ひとりの会員の月当たり視聴時間数をできるだけ増やすことが最大のテーマとなっています。

1ユーザーあたりの平均視聴時間は当然財務指標ではありませんが、決算報告資料にもしっかりと説明されています。

と、2017年の1ユーザーあたりの平均ストリーミング時間は前年比9%増加したようです。

US/Internationalもわかりませんし、通期の数値なので値上げの影響は限定的でしょう。しかし、新規顧客・顧客単価は値上げに関わらず上がり続けていますし、ターゲットとする顧客と良いリレーションが築けているといえると思います。

以上の3点から、NetflixのUSでの10月の値上げは、ユーザーにしっかりと受け入れられ、主に来四半期の業績にしっかりと現れる見通しというのが私の見立てです。

ここまで、明るい材料ばかりで偏ってしまいそうなので(本当に好業績なので仕方がありませんが)、マイナス面にも触れておこうと思います。

競争の激化について

昨年から、ディズニーやFacebook、Twitterなど動画ビジネスへの本格参入を続々と発表しています。

これらの競争環境について、今回の決算資料でも説明しています。

ざっくり要約すると、競合として、Amazonだけでなく、Apple、Facebook、YouTube、そして、ディズニーの状況についてつらつらと挙げていますが、結局、「エンタメは莫大な市場なので、お互い補完しあいながら、NetflixもHuluも一緒に成功し成長すると考えています。」と王者の風格なのかかなり楽観的な説明でした。

財務面の心配は?

他にも、キャッシュフローの悪化や長期借入金の増加といったマイナス要因があります。Netflixのキャッシュフローは、フリーC/Fのみならず、営業C/Fでも大きなマイナスを出していて非常にユニークです。

2017年の通期で、

・営業キャッシュフロー:▲$1.7billion(▲1870億円)

・フリーキャッシュフロー:▲$2.0billion(▲2200億円)

さらに、BSの長期借入金(Long-term debt)をみると、この四半期にもめちゃくちゃ借金してました。

・今四半期の長期借入金増加:$1.6billion(1760億円)

・期末残高:$6.5billion(7150億円)。これは、2017年の年間売上高の56%に当たります。

肥大化し続ける総資本ですが、2018年には、フリーキャッシュフローがさらに▲$3~4billion(▲3300~4400億円)の見通しで、それでも問題ないと説明しています。個人的には、資金調達方法の記述がないこと、一体どこまで借り入れが増えるのか気になるところです。

兎にも角にもコンテンツへの投資

上記に2つの不安材料を述べました。これらの理由や対策として、これまでやってきたことも、これからやっていくことも、コンテンツ制作に資金を投じて、提供価値を高めることでしょう。

ここでは、2018年に、

コンテンツ制作費:$7.5~$8.0billion(8250億円~8800億円)

研究開発費:$1.3billion(1430億円)

を投じる予定だとしています。

また、まだまだ利益が十分でないInternational市場ですがこんな情報もありました。

「ハイクオリティなコンテンツは、世界中で視聴されます。」「初めてドイツで制作された “Dark” は、米国内でも数百万人が視聴しました。」「2018年には、30ヶ国以上でオリジナルコンテンツを展開します。」

日本のテラスハウスも海外で予想以上に視聴されているという話しを聞いたことがあります。

上記の営業利益の推移(再掲)ですが、このようにみるとUSの利益でInternationalの先行投資をしているようですが(もちろんその側面はあるのですが)、InternationalのコンテンツがUSのユーザーの獲得や維持につながることは、この数値には現れない部分ですし、Netflixのストック性が高いコンテンツの強みなのではないかと思います。

ここまで色々書いてきましたが、競争が激化する中で、動画市場が3年後、5年どうなっているかはちょっと想像できません。

しかし、直近の数値では決算発表を迎えるたびに、Netflixは他を引き離しているといえるそれほどの好業績と成長性を感じています。

今回みてきたような成長がどこまで続くのか引き続き注目していきたいと思います。

* * *

Netflixをはじめとした、サブスクリプションモデルのビジネスを分析したnoteをマガジンにまとめています。こちらをフォローしていただけたらうれしいです。※記事はすべてフリーです。

また、万が一数値の誤りや解釈の読み違いなどがあれば、noteのコメント or メンションをつけてツイートいただけたら助かります。

出典

(※1)Netflix Quarterly Earnings(2018/01/29アクセス)

(※2)時価総額を5倍に増やしたNetflixの驚くべきビッグデータ経営(1) - ストリーミングへの業態転換が奏功(2018/01/29アクセス)

最後までお読みいただきありがとうございます。サポートいただいたお金はありがたく使わせていただきます。