米CPI・雇用市場について

米CPI

6月10日発表の米CPIは前年比+8.6%とBBG市場予想(同+8.2%)を上回りました。クリーブランド連銀が発表しているCPIナウキャスト(同+8.23%)を上回る結果であり、インフレピークアウト期待を萎ませるのに十分な威力を持つ結果でした。項目別寄与度では、従来の見立てどおり耐久財価格の寄与が3ヵ月連続で縮小したものの、非耐久財、サービスの寄与が拡大し、構造的なピークアウトの力を跳ね除けてしまいました(下図左)。

前々回のエントリのとおり、中古車価格の上昇ペースは日々減衰しています。加えて、耐久財価格を押し上げていた物流の目詰まりが解消しつつあることも事実です。全米トラック運送量指数は2021年8月を底に改善が続き、22年春時点でコロナ前の水準に回帰しました(下図右)。コンテナ運送のネックであったシャシー不足が順次解消されているもようです。その他、人出不足が喧伝されていたトラック運転手もコロナ前の水準を超えるなど、ロジスティックスの不具合は概ね解消されているでしょう。

とはいえ非耐久財価格、特に原油価格上昇が足下で目立っています。原油相場については4月に世界銀行が、5月にEIA(米エネルギー省)がそれぞれ見通しを発表しており、先物市場での織り込みと同様、22年末で100ドル、23年末で90ドル、24年末で80ドルというのが一つの目星になっています(下図左)。現在のWTI原油先物価格は120ドルなので、かなりのペースで下落する想定となっています。

国際機関、米当局、先物市場のいずれも原油価格下落を見越しているものの、米シェールオイルの増産同行、欧州の対ロ制裁の厳格性、OPEC諸国の動きなど、原油市場を巡る不透明要素は非常に多く、見通しは困難さを増しています。原油価格がこれほどの高値になることはリーマン・ショック直前以来であり、ここが収まらないことにはFRBの利上げリスクはおろか、実体経済を大きく損ねる展開が視野に入ってきます。

家賃についても、5月は伸び幅が拡大しています。ただ、住宅ローン金利の上昇→住宅販売減速→住宅価格減速→家賃減速、というパスは徐々に明確化しています。①住宅ローン金利、②住宅価格前年比、③CPI家賃前年比の三つを標準化して並べるとそれぞれ1年ずつピークがずれて訪れる傾向があり、同傾向に従えば、家賃は今年秋にピークをつける可能性が高いと引き続き考えます(下図右)。インフレ動向、金利動向は秋にかけて市場の織り込みが激しく動く展開を引き続き展望します。

米雇用関連統計

6月3日(金)発表の雇用統計は、雇用者数・賃金ともに堅調に推移していることを浮き彫りにしました。

米国における急ピッチの賃金上昇は、景気回復を背景とした労働需要の高まりと、中高年層における早期退職者の増加という二つの現象に起因しています。とはいえ、労働需要増加は特に観光・レジャー・飲食・宿泊などコロナ明けの繰り越し需要に支えられているとみられ、その持続性に懸念が残るところです。

そこで、労働需要をJOLTS統計の求人件数で確認すると、前述した「観光・飲食宿泊」でピークアウトの色が濃くなっています(下図左)。他方、製造業(耐久財+非耐久財)の求人はコロナ前と比べても水準を切り上げて再加速しており、観光・レジャー産業での求人の減少をカバーする可能性が出ています(同下図左)。米国を含む全世界における物流の目詰まりや部品不足が徐々に緩和し、米国でもモノづくりが再稼働し始めた可能性があります。

労働需要が底堅いことは、賃金上昇が長く続くことにつながります。JOLTS統計に含まれる自発的離職率(≒より良い待遇を求めて辞める人の割合)は雇用統計の平均時給上昇率に1年先行することが知られており、高い賃金上昇率は今後1年程度続く可能性を窺わせます(下図右)。

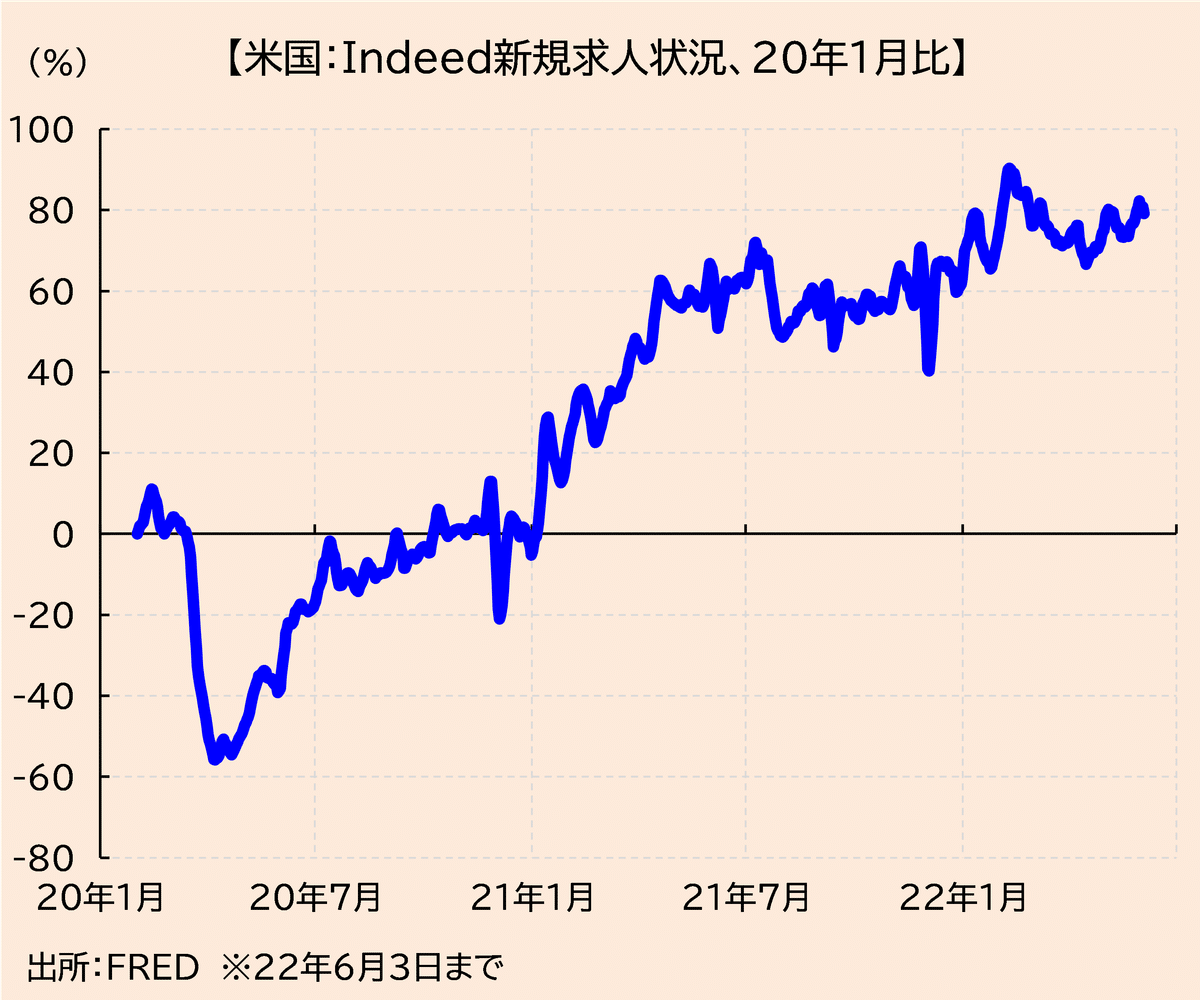

なお、上で述べた米労働省のJOLTS統計は2ヵ月前の状況が収録されていますが、最近ではIndeed社収録の求人統計が高頻度データとして公開されています。そちらでも新規求人は高水準で推移しており、減速の動きは見られません(下図)。米国の労働需要は極めて強いこと、早期離職者は早々には労働市場に復帰しないことを踏まえると、賃金上昇はしばらく続くと考えられます。「賃金が伸びるとFRBが引き締めをするから株にはネガティブ」という声も聞かれますが、雇用者が増えて賃金が伸びることは実体景気にプラスのはずです。個社レベルでは業績への影響が変わってくるかもしれませんが、労働市場を見る限り所得増加→消費増加を主軸とした景気、業績、そして株価回復が引き続きメインストーリーになります。

※本投稿は金融取引を推奨するものではなく専ら情報提供を目的としています。

この記事が気に入ったらサポートをしてみませんか?