業界レポート 水運業

今回は弊社独自で行っている業界レポート「水運業」を取り上げたいと思います♪

業界レポートとは、リスクモンスターの心臓部であり、格付などの与信指標を生産・保守を行う「データ工場」が集計・分析しており、業界ごとの市場概要や業界動向、与信管理のポイントなどをまとめたレポートです。

こんにちは、佐々木正人です!

是非、最後まで読んで持って帰って下さい!!

フォロー✅・スキ💗・コメント📝大歓迎です!特に記事についてのコメント頂けると、今後の記事作成の励みになります。100%返答します( ´艸`)

(1)市場概要

① 営業種目

‣ 外航海運業 ‣ 沿海海運業 ‣ 内陸水運業 ‣ 船舶貸渡業

② 業界規模

総売上高 9 兆 3,395 億円 上場企業数 16 社 非上場企業数 2,765 社

③ 業界サマリー

水運業は、海洋・沿海・港湾・河川・湖沼において、船舶により旅客・貨物の運送を行う事業であり、事業内容によって、「外航海運業」、「沿海海運業」、「内陸水運業」、「船舶貸渡業」の4つに分類される。外航海運業は社数としては全体の 7.0%に留まるものの、売上高では 90%を占める。

【外航海運業】

日本と外国の港湾において、船舶により旅客・貨物の運送を行う事業。大手外航海運業者として「日本郵船」、「商船三井」、「川崎汽船」が三大海運業者として挙げられる。

【沿海海運業】

日本沿岸を船舶により旅客、または貨物の運送を行う事業。荷物を運ぶ事業のほか、フェリーなどによる輸送も含まれる。

【内陸水運業】

港湾内において、船舶により旅客の運送を行う事業及び河川・湖沼において船舶により旅客、または貨物の運送を行う事業。観光船や遊覧船なども含まれる。

※外航海運業に対し、沿海海運業と内陸水運業を合わせて内航海運業と呼ばれる。

【船舶貸渡業】

運航業者に船舶の貸渡し、または運航の委託を行う事業。

(2) ビジネスモデル

水運業者は、船舶を保有して運輸事業者に貸出す貸渡業者(オーナー)と、実際に船舶により荷物を運ぶ運航会社(オペレーター)に分けられます。

オーナー企業は、オペレーター企業に船舶を貸出した際の賃借料が収入となり、オペレーター企業は荷物を運んだ際に荷主から得る運賃が収入となります。日本郵船や商船三井などの大規模水運(海運)事業者の場合は、自社で船舶を保有・管理し、オーナーとオペレーターを兼業しています。

一方、自社で船舶を保有していない水運業者は、オーナー企業あるいはオー ナー企業の取引先である船舶管理会社に傭船(船の貸出し)を依頼し、船舶を調達します。

オペレーター企業は、航路(海外・沿海・国内)や運搬物(コンテナ、自動車、原油、人など)によって専門分野が確立されています。

これは、運搬物ごとに専門の形状をした船舶が必要になるためであり、例えば、鉄鉱石、石炭、穀物などを梱包せずに輸送する「ばら積み船」、原油やガソリン、化学品などの液体を運ぶ「タンカー」、陸上でも運搬しやすいように細かな荷物を箱状にまとめた「コンテナ船」、人を運ぶ「フェリー」などが挙げられます。

水運業は高額な船舶の調達や航行ルートの確保などの問題から、参入障壁が高く、同業者間で船舶運賃に差が出ないよう国際的な運賃指標が設けられているなど、他社との差別化が難しい業種です。

水運業の特徴として、需要拡大に合わせた供給の増加が難しい点が挙げられます。造船(船舶の製造)は、規模や種類によって違いはあるものの、発注から完成まで1~5年程度かかってしまうため、景気の拡大などによって水運需要が高まったとしても、供給が追い付かずに運賃が高騰してしまいます。

反対に、景気後退等により需要が減退したとしても、供給量を減らすことができず、運賃が急落してしまう。結果として、水運業者の業績は、市況によって大幅な変動を余儀なくされているのです。

(3) 業界動向

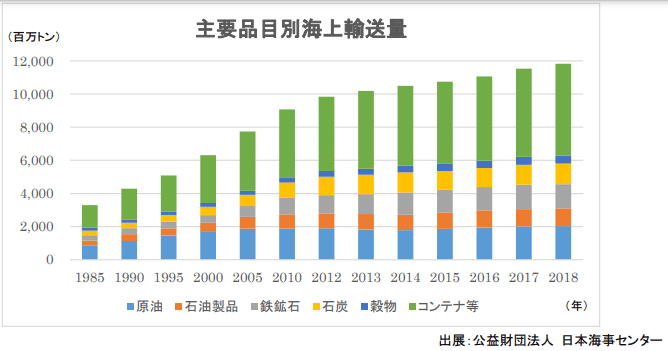

外航海運の輸送量は、長期間にわたって増加傾向にあります。

輸送品目の中心は、原油や石油製品、鉄鉱石、石炭などの産業基礎物資であり、近年ではインターネット取引の拡大に伴う国内外の物品輸送件数増加により、 コンテナ貨物を含む「その他貨物」の割合が高まっています。

一方、日本国内の輸送を担う内航海運の輸送量は 1990 年頃をピークとして緩やかな減少から横ばい推移となっています。

しかしながら、前述の輸送機関別国内貨物輸送量を見てみると、輸送活動量(輸送量×輸送距離)においては全体の 44%を占めており、船舶が長距離輸送に使用されていることがわかります。

さらに、産業基礎物資においては約 80%が船舶輸送であることから、現在においても国内輸送手段として、船舶が重要な役割を担っているといえます。

こうした中、近年では内航海運業に従事する船舶のうち、70%超が法定耐用年数(14 年)を超過していると いう、船舶の老朽化が問題となっています。

内航海運業者の 99%が資本金3憶円以下もしくは従業員 300 人以 下の中小企業であり、財務体力に乏しい企業も多いことから、造船コストを調達することができず、船舶の寿命とともに廃業を選択せざるを得ないというリスクを抱えた状態です。

さらに、2020 年1月から船舶の燃料油に含まれる硫黄分の上限を定める環境規制が強化されました。各社は、一般的な燃料よりも2~4割高い環境適合燃料を使用するか、エンジン排気の脱硫装置(スクラバー)を船舶に備える必要があります。

いずれにしてもコスト増加に繋がるため、中小企業の財務状態悪化が懸念されます。

(4) 財務指標分析

(安全性分析)

水運業は、他業種と比較し、自己資本比率・流動比率が低く、固定比率・借入依存度が高い傾向にあります。

要因としては、船舶の購入コストによるところが大きく、船舶は高額であり、購入費を借入で賄うケースがほとんどであるため、借入依存度が高くなりやすいためです。また、貸借対照表上には固定資産として多額に計上されていることから、固定比率も高くなります。

(効率性分析)

船舶を保有して貸し出すオーナー企業にとっての売掛債権は賃借料であり、船舶を用いて荷物を運搬するオペレーター企業にとっての売掛債権は荷主から未回収の運賃となります。

水運業はスポット取引も多く、斯業種全体としての売掛債権回転期間は 1.0 か月と短くなっています。 また、水運業は運輸業であり、在庫をほとんど持たないことから、棚卸資産回転期間は他業種よりも短くなっています。

(収益性分析)

水運業の利益率は、陸運業と比較して低水準となっています。前述のように、外航海運業者の運賃は、世界的な指標があるため、値上げによる収益向上を図ることは難しいです。

一方、諸外国に比べて高額な人件費や環境への対応策が収益を圧迫し、結果として利益率が小さくなっています。

(5) 与信限度額の考え方

■与信限度額の設定方法

与信限度額とは、取引において自社が許容する信用供与の最大額であり、いかなる時点でも超過してはならないものでです。

与信限度額は、「必要かつ安全な範囲内」で設定する必要があります。必要な限度額は、取引実 態を基に算出し、安全な限度額は、自社の財務体力や取引先の信用力(格付)を基に算出しましょう。

●与信金額(必要な限度額)

実際の取引において、必要となる与信金額。水運業に対して発生する与信取引としては、オーナーによるオペレーターへの傭船債権や、船員の貸出し、船舶設備工事や燃料・資材販売、港湾作業等に対する売掛債権が挙げられ、継続取引における必要な与信金額は、以下のとおり算出されます。

与信金額 = 月間の取引金額 × 回収サイト

取引を行う際には、自社の取引条件が斯業界の平均水準から大きく乖離していないか、確認すべきです。 買掛債務回転期間の業界標準値が「斯業界の平均的な支払サイト」を表しているため、「月間の取引金額×買掛債務回転期間の業界標準値」によって、与信金額の基準とすることができます。

水運業に対する平均的な与信金額 = 月間の取引金額 × 1.0 か月

●基本許容金額(安全な限度額)

基本許容金額は、自社の財政がどの程度の貸倒れまで耐えうるかを予め計ることで、自社の体力を超える取引に対する牽制機能を働かせるものであり、自社の財務体力と取引先の信用力を考慮して算出します。

一例として、自社の自己資本額に対して、取引先の信用力(格付)に応じた割合を安全な限度額とする方法があります。

基本許容金額 = 自社の自己資本額 × 信用力に応じた割合

(例 : A 格 10%、B 格5%、C 格3%、D格 0.5%、E 格 0.3%、F 格0%)

●売込限度額(安全な限度額)

販売先において、自社との取引シェアが高くなり過ぎると、自社が取引から撤退することが困難となる恐れがあります。そのため、取引先の信用力(格付)に応じて取引シェアに上限を設けるべく、取引先が抱える買掛債務額の一定割合を売込限度額として設定する方法が考えられます。

売込限度額 = 買掛債務額 × 信用力に応じた割合

(例 : A 格 30%、B 格 20%、C 格 15%、D格 10%、E 格6%、F 格0%)

仮に、取引先の売上高情報しかなく、買掛債務額が不明な場合であっても、業界標準値を用いて売上高総利益率(10.8%)と買掛債務回転期間(1.0 か月)から、以下のように買掛債務額を推定することができます。

買掛債務額 = 売上高/12[月商] ×(1-0.108)[原価率] × 1.0(か月)[買掛債務回転期間] = 売上高 × 0.07

(例:売上高 100 億円・A格の場合:100 億円×0.07[買掛債務額]×30%[信用力に応じた割合]=2.1 億円)

(6) 与信管理のポイント

水運業者には、荷物や人を運ぶ「オペレーター」と船舶を所有してオペレーターに貸出す「オーナー」が存在します。両事業を行っている企業も多いため、まずは主力となる事業内容を把握することが重要です。

外航海運業者は、企業規模が大きくオーナーを兼業しているケースが多いことから、与信管理のポイントとしては、船舶の保有状況や船齢(運航年数)の確認が挙げられます。船舶の新規購入に伴う資金需要が財政面の負担となりやすいため、船齢を基に資金需要が発生するタイミングを考慮しておくべきでしょう。

また、斯業種は新規造船決定から運行開始までに数年のタイムラグがあるため、需要と供給に乖離が生じやすく、他業種よりも景気の影響を受けやすいです。運賃の指標となるバルチック海運指数(BDI)などの運賃指標をチェックし、今後の業績変動を予測することも必要でしょう。

内航海運業者は、99%が中小企業であり、財務基盤が不安定な企業も少なくないため、船舶の老朽化については、外航海運業者以上に注視する必要があります。内航海運業の登録事業者のうち、50%以上が使用船舶1隻以下の事業者であることから、船舶の老朽化は事業の存続に関わる重要な問題です。

さらに、総トン数 20 トン以上の船舶であれば、担保として抵当権を設定することができるが、中小事業者が保有する小型船には抵当権が設定できない点も資金調達を難しくしています。

こうした中、内航海運事業者は特定荷主への専属化・系列化によって生き残りを図っています。

内航海運業は、トラックや列車による運搬が難しい大型製品・資源を扱う特定の大規模荷主企業に依存した産業構造となっており、大規模荷主企業の運搬を請け負うことが事業の安定化につながっています。

近年では、大規模荷主企業の下、少数の元請けとなるオペレーターが、大規模荷主企業の輸送を一括受注し、系列の二次請けオペレーターが各港へ運搬を行うピラミッド構造が構成されており、さらには各オペレーターの下にオーナー企業が系列として存在しているケースが目立ちます。

内航海運業者との取引の際には、大規模荷主企業の系列に属しているのか、そして大規模荷主企業の業績動向も合わせて確認しておく必要性があります。

最後に、水運業者全体の問題として、船員不足が挙げられます。資金力のある大規模外航海運業者であれば、 外国人人材を活用することも可能であるが、中小企業の多い内航海運業者では、船員間のコミュニケーション等の問題から受入れが進んでいません。

結果として、船員の高齢化が事業上のリスクとなっていることから、船員の年齢構成などもチェックすべきポイントとなるでしょう。

参考資料

国土交通省:「海事レポート 2019」

財務省:「平成 29 年度 法人企業統計調査」

公益財団法人 日本海事センター:「SHIPPING NOW 2019-2020」

業種別審査事典(一般社団法人 金融財政事情研究会)

本日の内容は以上になります。

次回もお楽しみに!では!

◉仕事に役立つセミナー情報を発信◉

メルマガのご案内

与信管理を無料で学べるメルマガ登録のお知らせ❗️

「メルマガ登録は▼コチラから▼」をクリックして登録🥳

●メルマガでは●貴社の与信管理に役立つ情報を配信しています💪

与信管理講座や無料セミナー等、有料級のセミナーを多数開催中!

与信、営業、総務、経理等ご担当様必見✨

Twitterもフォローお願いします!

働き易さって馴れ合いじゃない。令和の時代に求める会社像って世界規模で考えたり、個の時代とも言われて正直難しい。それでも仕事を円滑に進めるには、周囲の協力無くして始まらない。ただ円滑に回す事が目的になって馴れ合いは違うと思う。壁にぶつかった時に協力し合う、お互い様の関係が最強だね

— 佐々木正人|格付会社の営業部長【人生は楽しんだ者が勝ち】 (@rismon_sasaki) June 21, 2022

#最近の学び

#とは

#note

#ビジネス

#コラム

#エッセイ

#ブログ

#仕事

#学び

#営業

#経営

#しゃかせん

#業界

この記事が気に入ったらサポートをしてみませんか?