米国株師匠🍅アウトライヤー寄稿154

第153回から続く

テーマはズバリ~利確大成功スペース~アウトライヤー https://t.co/fdsDTksRLL

— アウトライヤー (@iEjspQrtBk15hwo) March 30, 2023

月末、期末のウィンドウ・ドレッシング(Window Dressing)

はじめに~

マーケット、まあ、月末、第1四半期末ですから、月末、期末のウィンドウ・ドレッシング(Window Dressing)もあったでしょうけど。

*ウィンドウ・ドレッシング(Window Dressing)~「お化粧買い」~(決算を意識して見た目を整える)~(決算対策のために株式の評価額を上げることを目的として株式の買い注文が入る)

昨日第10回スペースでも述べましたが、株のマーケットのこういう上げ(今週の上げのこと)、すなわち、委員会(FOMC)(22日)以降、S&P500で言うなら、長い下髭を引いて、じわじわ上昇、何日間かの積み重ねを見たら、気づいたら、これ暴騰してんじゃんというような、こういう上げを警戒してきました。言わんこっちゃない、みたいな、感じでしたね、今週は。

本日は、この後、後半、昨日第10回スペースで述べました原稿内容を添付させて頂いております。

ブルームバーグ記事

・「米個人消費支出、2月は前月比0.2%増―PCEコアは前年比4.6%上昇」

米個人消費支出につきましては、過去2日、このように述べてきました~「ここ直近の2年債の利回り上昇は、僕は、単に、今週金曜日31日発表のPCE(米個人消費支出)の数字について、ホットな数字がでてくるかもしれない(予想より高い数字が出てくるかもしれない思惑、この第1四半期のインフレの数字は予想以上にバンピー(上下に凹凸があってでこぼこ)という、そういう思惑が事前にあってのことだと思います。この数字いかんで、そこでまた、マーケットが上下に振れる事は十分に考えられます」

予想より高い数字ではありませんでしたから、米2年債の利回りは下落してましたね。今週は、米2年債、米個人消費支出の数字をだいぶ意識してきたと思います。

さて、今後どうのように考えて行くかにつきましては、第153回寄稿で述べました。

どうぞこちらをご参照頂けましたら幸甚です。

FRBが時間を買うかたちで、「時」を使いながら、今、問題に対処しているという事を念頭に、自分も「時」を使うという事でマーケットを見ていますが、次のような2つのイメージを持ちながら、今マーケットを見ています。

ひとつめのイメージ

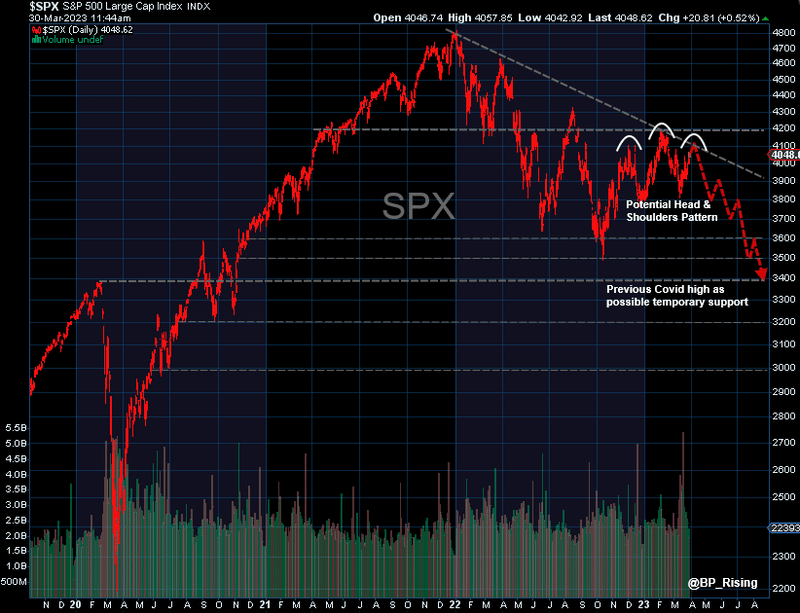

第128回と第130回の寄稿で引用させて頂いたPonzi Financeさんがシェアしてくださったツィートとチャート。当時のPonzi Financeさんからのコメント引用~「(エリオット波動理論に基づいて)少し前に作成された”仮定”のS&P500ヘッド・アンド・ショルダー(三尊天井)パターンシナリオが今展開されている可能性があります。現在のところかなりポイントついていて、イケてますね」

その最新版という事で、今回また、Ponzi Financeさんがシェアしてくださったツィートとチャートです。

Tweeted a little while back on potential Head & Shoulders Pattern developing on S&P 500. Looking more like it may be setting up. Below is an updated version of the chart. pic.twitter.com/9WzbdxzyG7

— Ponzi Finance (@BP_Rising) March 30, 2023

この展開を引き続きもちろん頭に入れた上であり、これを頭に入れながら。

ふたつめのイメージ

昨日のスペースで述べました、S&P500で4065。ダウで、33,170のレベル。このレベルから、ここを上に抜けて、そこから、さらに、もっとずっと上に走るリスクについても、警戒しながら見ています。昨日のスペースから~「4100(33456から33620)から4150(33864から34030)は売りなどとは言えませんし、もう今は、思っておりません。そうなった時に、それをまず、見てみないと。」~S&P500で4200レベルを視野に入れる展開にになり、さらに上に走る事に、常々、警戒致しております。

ブルームバーグ記事からの引用です。

・「FRBからの銀行緊急借り入れが減少、業界の混乱緩和を示唆」

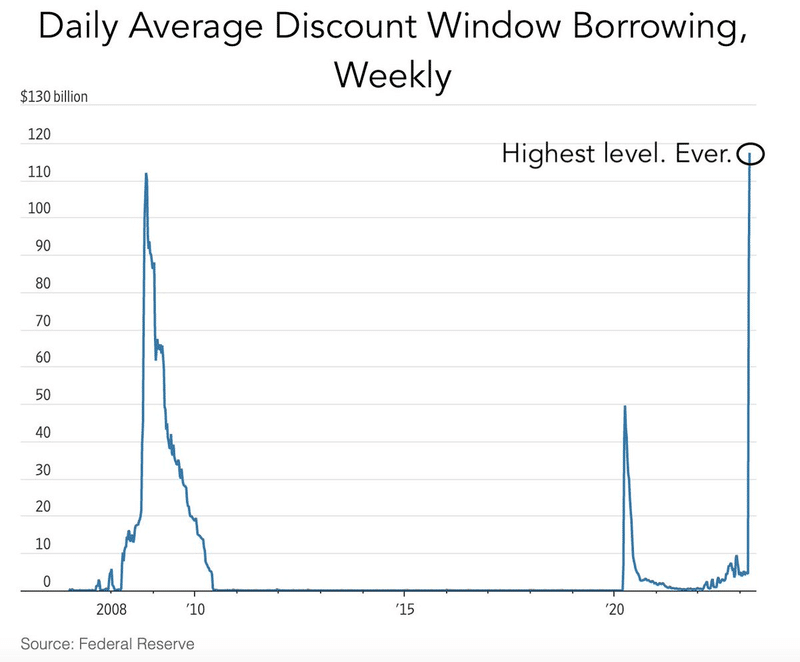

この記事からの引用~「米金融当局が最後の貸し手として提供する2つの貸出制度を通じた銀行の借入残高は直近1週間で減少した。流動性需要が安定化しつつあることが示唆された。両制度を通じた借入残高は29日までの1週間で計1526億ドル(約20兆2400億円)となり、前週の1639億ドルから減った。

従来の融資制度である連銀窓口貸出制度を通じた借り入れは882億ドルで、前週の1102億ドルから減少。今月に入って銀行破綻が相次いだ時期には過去最大の1529億ドルに達していた。この制度は貸出期間が最長90日。」

報道は報道として拝見し、ありがたく承っております。

僕個人は、混乱緩和が示唆されているかどうかは、わかりません。

そこにはむしろ、もちろん懐疑的です。懐疑的以上ですね。

FRBによって、対処、措置は取られていますけど、混乱したままだと僕は思っています。いわゆる、この寄稿での例え話、集中治療室から、いつ一般病棟に移れるんだろう、それはいつなの、と考えています。連銀窓口貸出制度の貸出期間が最長90日という事で。それが、いつ終わるのか。それが終わる時あたりを、一般病棟に移れる時なのかなあと考えたり、一般病棟に移ると、より現実に対する認知度が上がって、高まるのかなあとか考えたりしています。

この制度の貸出期間が終了するタイミングを、次の行動を取る時のひとつの目安

今回2023年、この制度の貸出期間が終了するタイミングを、次の行動を取る時のひとつの目安にもしています。2008年の時は、昨日の寄稿で述べました通り、5月19日だったという事で。僕がより注目して見ているのは、この連銀窓口貸出制度へのアクセスのほうです。

連銀窓口貸出制度を通じた借り入れは史上最高レベル

こちらは、Game of Tradesさんがシェアしてくださったツィートとチャートです。

Game of Tradesさんからの引用~「連銀窓口貸出制度を通じた借り入れは史上最高レベルに達した」

僕個人は、この問題は終わっていないと解釈致しておりますので、こちら、Game of Tradesさんがシェアしてくださったツィートとチャートを拝見させて頂いて、そのレベル感を見させて頂いております。

Banks have been experiencing massive liquidity squeeze amidst the banking crisis

— Game of Trades (@GameofTrades_) March 30, 2023

Borrowing from the Fed's discount window has hit the highest level EVER seen pic.twitter.com/STgFROo09f

ブルームバーグ記事からの引用です。

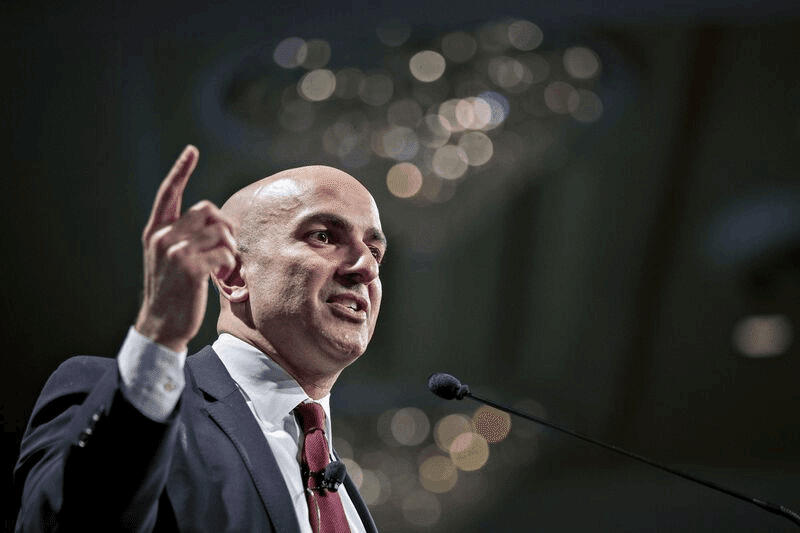

・「ミネアポリス連銀総裁、SVB破綻が信用収縮を招いているかは不明」

この記事からの引用~「 米ミネアポリス連銀のカシュカリ総裁は30日、シリコンバレー銀行(SVB)の破綻が経済にどう影響するか判断するのは時期尚早だとした上で、当局はインフレ抑制に集中する必要があるとの見解を示した。」「カシュカリ総裁はミネソタ州セントポールで行われたタウンホール会合で、「ここ数週間の銀行不安がどの程度、米経済を減速させる持続的な信用収縮につながっているかは、現時点で不明確だ」と指摘。

表面化した時の下落リスクに対する警鐘

”米経済を減速させる持続的な信用収縮につながっているか”が表面化した時の下落リスクに対する警鐘を、最近たくさん読んでいます。そこから、自分の次の行動を考え、取れるようにして行こうと思っています。第153回の寄稿で述べました通りです。

余談ですが。

トランプ氏をNYで起訴、米大統領経験者では史上初ですね。

最初の頃から過去の寄稿で、このへんにつきましては、たくさん述べてきました。

今回のNYの件も、第98回や第99回、その他過去の寄稿でも、詳しく述べております。

まあ、溜飲が下がった人も多いでしょうし、オンライン上で、自分も含めて喜ぶ人も多かったですが、ここからですよね。

他にもたくさんありますから。このニュースが聞けたことはよかったです。

日本での一部報道記事とかを見ていると。

僕は、トランプについては2015年頃から見てきました。

随分、日本での報道のされ方や、感覚が、僕が見てきた事とは違うなあと思っています。まあ、それはそれですけど。そういうの書いている人とか言っている人とか、どのくらい背景をわかって言っているのだろう、それさえ僕にはわかりません。

この寄稿で述べてきたように、過半数以上の大多数のアメリカの人達って、いかにトランプが危険かという事をわかっていて。トランプに乗っ取られたカルトの党、共和党。それで、過去の寄稿で述べて来た通り、宗教的な絡み部分も含めて、トランプをテッパンで支持する人達って、人口のおおよそ25%くらいですかね。トランプのテッパンの支持者って、陰謀論者とか宗教絡みとかで、MAGAの奴らって呼ばれています。(MAGA~Make America Great Again・トランプのメーク・アメリカ・グレート・アゲインから)。過去の寄稿に、結構、アメリカの政治部分についても触れていますから、どうぞ、ご覧になって見てください。

ホンネ~

それでここから、ちょっとした、またホンネなんですけどね。

マーケットには季節もあるでしょうしね。FRBの対処、対策に対する解釈もあるでしょうしね。ロングオンリーの巨大機関投資家さんもいらっしゃるわけですしね。理由ははっきりわからないけど、上がるからついて行くんだという個人投資家さんもいらっしゃるかもしれませんしね。いろいろ理由はあるわけですね。

僕もね、弱気な事言って、弱気を煽ってとか、極端な事を言って、ウケを狙おうとか、そういうの、好んでいません。

今年1月効果(ジャニュアリー・エフェクト)があって。それで2月から。

3月になって、シリコンバレー銀行の破綻を発端に、あまり予期していなかったような、いろいろ問題が出てきたわけですね。

今も、もちろん、アメリカで強気を言って、チャートを提示して、懇切丁寧に説明している人達もいるわけですけど。

人それぞれなんで、それはそれでいいんですけどね。

昨日寄稿で、こう述べました~下記【】部分です。

【頭にある言葉は、ローンですとか、商業用不動産ローン、LTV(ローン・トゥ・バリュー)ですとか。

はたまた、クレジット(与信)・クライシス(危機)、デフレ、デフレーション。

クレジット・クランチ(信用収縮)のリスク。そこからのリセッション(景気後退)リスク。これ、株の大幅下落(暴落)要因ですから。】

Depression(ディプレッション・恐慌)

それでね。クレジット(与信)・クライシス(危機)、デフレ、デフレーションとかって言葉の次に連想される、連想だけされる言葉って、Depression(ディプレッション・恐慌)ですよ。

こうなるとかって言っているのではなくて、今、目の前にあるリスク、横たわっているリスクから、素直にそのまま次の言葉や事象について考えたら、こういう言葉が想像されますよという事を述べています。

そこ行くまでに、また、アンクル・サム(アメリカ合衆国政府・アメリカを擬人化した表現)は、そうならないように、いろいろ対策を取るでしょうけど。

僕と同じように言うアメリカの専門家の方もいらっしゃいますけど、その方達は、

「あれまあ、なんて、楽観的で、能天気なんだ、呆れるって。痛い目に合うよって。まだ、問題、終わってないよって。」言ってますね。

今、目の前にあるリスクに対する解釈に対して、もう、最近呆れ気味。

リスクが今、顕在化しているわけではない。これはFRBやイエレンさん(米財務長官)が対策とってますからね。

それで、一方で今度は、日本でのごく一部メディアでの一般報道とか見ていても、その記事に注目を集めるためなのか、すごく極端な事言って見たり、大げさだったり、極端な表現も目にします。

I'm pretty much fed up with it.(結構、うんざりしますね)

最近、携帯電話が壊れて、新しい携帯になって、普段めったにすることないのに、アプリで日本での伝わり方とか久しぶりにちょっと見ていて、少し日本の記事とか読んで、結構びっくりしました。また、整理して、全部見えないようにしましたけど(笑)。

そこに横たわっているリスク考えたら、楽観的にはなれませんよ。

でもね。こう、弱気を言う人って、万年弱気みたいな感じで、なんか、極端な言葉で、世紀末みたいな話するでしょ。これにも、うんざりなんですよね。

doomsday story(ドゥームスデイ・ストーリー、この世の終わり)みたいな話、耳を貸すことは、まず、ないですね(笑)。

だからって、僕は、今弱気ですよ。売り目線。弱気。ただ、弱気の前に、売られる前に、マーケットが上に持って行かれるリスクが高いという事をここのところ、ずっと述べて来て、実際に、今回はそうなっていますね、今のところ。

リスクはある。でも、それをフェアに(公平に)、尾ひれはひれを付けずに、そのまま述べてくれるアメリカの人の話しか、やっぱ、行きつくところ、聞いてません。アメリカの事ですからね。日本のことなら、日本のその道の専門家さんのお話聞くようにしますけど。

かつてね。「あのストラテジストは、年がら年中、弱気な事ばっかり言って。プライドも高いんだろうし、弱気を言うと、ちょっと、利口に見えるとでも思ってんのかね」な~んて、話したりしたこともありましてね。

弱気でも、強気でも、なんでも、なんにしても、弱気とか強気とかありきじゃなくて、今、そこにある事実に即して、あるがままを言ってくれるのが、ありがたいです。

どう影響するか判断するのは時期尚早だ

今、FRBだって、時間を買って、本当に時間を買って、時間を使って対処しているわけでしょ。そんな、3週間くらい前に起こった銀行問題について、そんなすぐに、もうこうだ、もうああだ、って言えちゃう方が、おかしくないですか。これ、問題とか危機とか言われている事象なわけですからね。

前述のカシュカリ総裁が「シリコンバレー銀行(SVB)の破綻が経済にどう影響するか判断するのは時期尚早だとした上で、~略~」

そりゃ、そうでしょ。いくらなんでも時期尚早でしょ。その他の問題も含めて。

だから、僕は、マーケットは、ブロス(泡、あぶく)の状態と認識しているわけです~「frothy market (フロスィ― マーケット)~ファンダメンタルズに基づいてどうの、じゃなくて、マーケット・センティメント(全体の投資家心理)に基づいてのマーケット。こうなんというか、人為的、人工的に、株が推移するというマーケット。」

だから、まあ、月末、月初、期末、期初という事もありますが、時間を使って見ています。

政治でも、経済でも、金融でも、アメリカの誰の話を聞くかだけには、かなり、自分なりにこだわっています。

テーマはズバリ~利確大成功スペース~アウトライヤー https://t.co/fdsDTksRLL

— アウトライヤー (@iEjspQrtBk15hwo) March 30, 2023

さて、昨日3月31日金曜日午前8時05分から開催させて頂きました、

第10回スペース

~テーマ~利確大成功スペース~

アウトライヤーの内容原稿を、ここでアップさせて頂きます。

原稿~

どう考え、どう解釈するのか。これについて、また、今日第153回で述べました。

この第153回寄稿、アウトライヤー寄稿の中でも特筆すべき大事な寄稿です。

是非ご覧になってください。

さて、今日のテーマは~利確大成功スペース

第150回寄稿に明記しました通り

自分で残していたポジションを、月曜日3月27日のマーケットで利確しました。

これで、今回の2月からの行動は全終了。

ノーポジ(ポジションがない状態)です。

この寄稿で、これまで述べておりますようなニュースや出来事(銀行問題、グローバル金融システムの問題)が目の前にあるわけですけど、それらの事とは、うらはらに、マーケットは、上昇。

S&P500で言うなら、委員会(FOMC)の3月22日水曜日の上髭陰線包み足(前日の陽線を包んで余りある陰線)から、「あ~、これでいよいよ、下落トレンド出てきましたかね」と思いきや、そんなことはありませんでした。

第148回の寄稿でも、述べた通り~「チャートで言うなら、上髭陰線包み足の後、長い下髭、見たくないです、もう見たくない、みたいな感じです(笑)。」という状態からの展開でしょ。それでいて、また今日3月27日月曜日、ザラ場で戻るでしょ。これ見せられて、頭をよぎったのは、「いずれ、半値戻りは全値戻り、みたいな感じになったら、自分としては、面白くないィ~」という事が、その時、その瞬間、頭をよぎり。

いや、そこから時間が経って、実際に、そうなってきてますよね。マーケットこれだけ上がって来てますから。

さらに、委員会(FOMC)の後なのにですよ。そこで、S&P500で言うなら、上髭陰線包み足を描いておいてですよ。その後、この23日、24日、そして週末をはさんで、27日。この3日間見ていて感じたのは、フロスの状態のマーケット。

こう、今のマーケットって、僕の感覚で表現しますと、ちょっと、フロスの状態。

フロスって、泡とかあぶく、の事です。

よくマーケットを表現する時に、

frothy market (フロスのマーケット)って、言います。

いわゆる、ファンダメンタルズに基づいてどうの、じゃなくて、マーケット・センティメント(全体の投資家心理)に基づいてのマーケット。こうなんというか、人為的、人工的に、株が推移するというマーケット。そういうマーケットに、この3日間を見ていて、僕には見えました。今日3日目ザラバで、(3月22日水曜日の後、23日、24日、週末をはさんで27日で)、ホント今日3日目、「これフロスじゃ~ん、今って」、っていう感じに映りました、個人的にですけど。

そして、利確した後、これだけ上がってきたわけですから。

この直近過去の寄稿で述べてきました通り、このマーケット・センティメント(全体の投資家心理)で動くマーケットって、うまく乗れればいいですけど、これは、僕には、難しいですからね。フロス(泡、あぶく)の中で踊らされるような感じと申しましょうか。

だから、この寄稿でも、ベアースターンズの事が15年前の3月にあった後、下落する前に、まず先に、2,3か月、リリーフラリー(悪材料軽減からの反騰・約15%上昇)があった事、そういうマーケットがあったことについて述べ、それについて意識しているという正直なところを述べました。大きく下落して、今でも語り草になって、様々な比較に用いられる大きな下落は、この悪材料軽減からの反騰ラリーのあとにあったことです。この下落ばっかりに焦点が当たって話題になりますけど。

それでまあ、僕が思っているのは、このフロス(泡、あぶく)の状態が、どこかで、まず終わらないとなあ、という事で思っています。

ですから、マーケットを見る時に、今、僕が目先思っている事は、このフロス(泡、あぶく)の状態がいつ終わるのかをよく見る事が大事だと自分に言い聞かせています(これは個人的感覚です)。

本格的下落に行く前に、あと何回、フロスの状態のマーケットが必要なんだろうか、と。

ブルームバーグ記事を引用して述べましたが。

JPモルガン・ヘッジド・エクイティー・ファンド(ティッカー:JHEQX、運用資産150億ドル=約1兆9600億円)はポートフォリオのリスクヘッジでオプションの組み合わせである「プット・スプレッド・カラー」を大量保有しているが、そのコール(買う権利)部分の行使価格が4065となっている。

ブルームバーグ集計データによると、行使価格4065のコール約4万9000枚が3月31日に期日を迎える。これらのコールが重要なのは、JHEQXの取引と反対側にある、このオプションを購入したディーラーが通常、中立したマーケットポジジョンを維持するため、望まない市場リスクの回避で株式の購入ないし売却を迫られるからです。

これらディーラーは現在、S&P500種が下落した場合は株を購入し、上昇した場合は株を売却する必要がある。」

これなんですね。この4065。ダウで、33,170。

僕が3月27日月曜日の利確した理由のひとつでもあります。3月27日月曜日のマーケットでは、結果としては、あとから見たら、後講釈では、3月27日S&P500で言うなら、4003までつけて、4000レベルを維持できなかったわけですけど。その後、優に超えてきましたでしょ。

マーケットの上方向という事に目をやった時に、この4000レベル、そして、この行使価格4065、そして、この4065を上に抜けたらという警戒感をここのところ、自分自身が持っていたことは事実です。フロス、泡、あぶくのマーケットと言う僕の位置付けの中でです。

3月27日月曜日の時点、その時時点、その瞬間では、4065を上に抜けて走られたら、嫌だなという頭は多分にあり、そういう事が頭をよぎったりしていました。23日と24日にそれぞれ長い下髭見せられていましたから。

銀行問題でも、水面下では、私達に見えないところで何が起こっているのか。FRBが対策を取る事によって、”問題はある程度、解決したんだ(実は、本当のところは解決していなくてもです)(僕は解決したとは思っていません)、これは大丈夫なんだと、マーケットが先に解釈して、悪材料から軽減からのちょっとしたラリーされたら、嫌だなあ~と。

今のマーケットで、上を見る時には、まずは、4000(NYダウで32640から32800)上に抜けることがあったら、そこからがポイントだと僕は思っているんです。

それで、この4065(NYダウで33170から33333)を上に抜けちゃったら、短期的にであっても、これトレンドが上方向に変わるリスクが多分にあるぞな~と思っています。マーケットが上に走るリスクがあるという事を述べております。

一般的には上がりやすい月かなと解釈される4月に向かっています。

これまでのように、4100(33456から33620)から4150(33864から34030)は売りなどとは言えませんし、もう今は、思っておりません。そうなった時に、それをまず、見てみないと。時期も、2月後半や3月ではありません。まあ、今3月最終週ですけど、一般的には上がりやすい月かなと解釈される4月に向かっています。去年は4月は、ダメな月で、マーケットにとってはよくなかったですけど、一般的には歴史的に4月は上がりやすいと言われる月ですから。

だから、この4065(NYダウで33170から33333)のところ、上方向を目をやった時にカギになるポイントだと思っています。これを上に抜けたら、さらに上に走るリスクがあると思っています。売り方として、上を見た時の考えです。

あくまで、上を見た時にリスクとして考えておく事として述べております。

このパターンは、この寄稿で述べております、下落する、下に行く前に、一回まず先に上に持って行かれるパターン。

「価格」より、今は「時」を優先

ここを、見るために「時」が必要だと寄稿で述べてきました。

このリスクがあるから、マーケットを見る時に、「価格」より、今は「時」を優先したいと考えておりますと述べて参りました。

明らかにジャニュアリー・エフェクト・1月効果があった年、2023年です。1月に新規資金が株式市場に流入して、株式市場上昇しました(ショートカバーももちろんありましたが)。

一般的によく言われる、1月に買って、セルインメイ~5月に売る

この法則が、死んでいない年です。

だから、売り目線でいる僕は、セル・イン・メイ(5月に売る)を含めて、5月のゴールデンウィーク明けあたりを次の行動の起点とも、現在考えています。

「価格」よりも「時」という事を、今は、大事にしております。

FRBも今、時間をかけて、時間を使っている時ですから。

どうしてそう考えるのかにつきまして、本日先ほどリリースしたアウトライヤー第153回にまとめてございます。

この第153回寄稿、アウトライヤー寄稿の中でも特筆すべき大事な寄稿です。こちら是非、ご覧になってください。

本日は、以上です。

ありがとうございます。

今後ともどうぞよろしくお願い致します

以上

第155回へ続く

最後に …

もし、この記事を最後まで読んで頂けて、良かったなと思ったら「スキ」をクリックお願いします!

関連スペース

2023年3月31日 第10回スペース 18分間

テーマはズバリ~利確大成功スペース~アウトライヤー https://t.co/fdsDTksRLL

— アウトライヤー (@iEjspQrtBk15hwo) March 30, 2023

2023年3月19日 第9回スペース 17分間

— アウトライヤー (@iEjspQrtBk15hwo) March 18, 2023

2023年11月27日 第1回スペース 2時間

録音を視聴頂けましたら、幸甚です。どうぞよろしくお願い致します。😊 https://t.co/MxU4c5GKO0

— アウトライヤー (@iEjspQrtBk15hwo) November 27, 2022

12月18日 第2回スペース 2時間20分

12月18日(日曜)17時~

— NEO (@NZensin) December 12, 2022

第2回 アウトライヤーさん

スペース

オンライン上と現実世界の違い

米経済、米金融政策、米株式市場

ウォール街にあった、ある、現実

アメリカを動かしている大きな力https://t.co/ssWxqcz3Ai

12月22日 第3回スペース 12分間

このスペースは余談ベースです。オプションについて、ちょこっと触れ、ウォール街にあった2分間ルール、4年前のアメリカの下院での4分間の出来事のお話です。 https://t.co/NsnZx3JYzd

— アウトライヤー (@iEjspQrtBk15hwo) December 25, 2022

12月24日 第4回スペース 20分間

このスペースは、アメリカ株式市場、株の動向と一部アメリカの政治のお話です。 https://t.co/sXhK9SrHwu

— アウトライヤー (@iEjspQrtBk15hwo) December 25, 2022

12月30日 第5回スペース 20分間

テーマは、アメリカのマーケット、リセッション、皆さんの投資、アメリカで言われている情報の厳選、この寄稿の礎、そして来年、です。 https://t.co/pBKoWAVj03

— アウトライヤー (@iEjspQrtBk15hwo) December 30, 2022

2023年1月19日 第6回スペース 8分間

第6回スペース~テーマ

— アウトライヤー (@iEjspQrtBk15hwo) January 19, 2023

・イエレン財務長官の力仕事

・今から1月31日・2月1日のFOMCまで

・第1四半期の業績発表

・ブル・トラップ

・VIX指数とS&P 500のパフォーマンスは負の相関関係にあるという事

・約5%の政策金利下で、ブルマーケットが始まってそれが継続するんですか? https://t.co/0y2ZGP6t1u

2023年2月22日 第7回スペース 18分間

このスペースのテーマ~「ターミナルレートが高いほど、通常、資産価格への圧力が高まる。経済の強さという事でそれを相殺出来はしますが、それはある程度までの事にすぎません」~ https://t.co/fYowLrLnQ7

— アウトライヤー (@iEjspQrtBk15hwo) February 22, 2023

2023年2月25日 第8回スペース 8分間

アウトライヤーの第8回スペース~ポイント1点

— アウトライヤー (@iEjspQrtBk15hwo) February 24, 2023

テーマ・アメリカ株のバリュエーション~ https://t.co/uGJQ7uGHng

関連note

第138回~

第1回~第137回

私、アウトライヤーは、OUTLIER とは関係ありませんが、

OUTLIERは素敵な商品です

OUTLIER 「相乗的にパフォーマンスを高める食品と栄養素を集約。」

🍅🍅

アウトライヤーより。外れ値です。でも異常値ではありません。

笑って許してくださいね。ごゆるりとお時間ある時ご覧になってください。

背景にある経歴:80年代後半から、ペインウェバー証券会社、メリルリンチ証券会社、ベアー・スターンズ証券会社等々の外資系証券会社東京支店法人営業部門に勤務。外資系企業生活で24年の歳月が流れました。

ペインウェバー証券会社ニューヨーク本社にて、2名のメンターのもと、米国株式業務を基礎から習得。なぜ、2名だったかと言いますと、フロントオフィス業務用に1名=MIT出身のトレーダーで数学者、バックオフィス業務用に1名=米国では名の知れたバックオフィスの専門家でした。当時、NY証券取引所にもしばしば、足を運び、入り口から出口まで、叩き込まれました。その後、日本国内の機関投資家向け外国株式営業に携わり、メリルリンチ証券会社とベアー・スターンズ証券会社では、それぞれ東京支店法人営業部門外国株式営業部長として、東京、ニューヨーク(ウォール街)、ロンドン(シティ)を中心に、アジア諸国も含めて、世界中を飛び回りました。グローバル株式・金融業務に従事する上で、メリルリンチ証券会社では、当時のメリルリンチ・グローバル株式営業部門におけるアジア地域2名のグローバル・エクティ・コーディネーターの1人として、米国株式を中心に、グローバルに株式業務推進役の職責も兼務。(この時とっても楽しかったです)

2012年2月に外資系企業生活を終えました。

同2012年年春から、日本企業の顧問に就任。

一貫して、この30年超の期間、何度も何度も現地に足を運び、そこにいた人々と直接仕事をした事を含めて、アメリカの金融政策、アメリカの株式市場を見つめてきました。

🍅注意事項

①不特定多数の者により随時に、誰でも閲覧可能な無料記事です。

②投資助言行為に該当するアドバイスは行いません。短期動向や個別の運用相談に関するご質問へのご回答は一切行っておりません。

③投資の最終決定はご自身のご判断と責任でおこなってください。

④『アウトライヤー寄稿』は利益を保証するものではありません。

この記事が気に入ったらサポートをしてみませんか?