勝手にファンド評価 Vol.1「アライアンス・バーンスタイン・米国成長株投信Dコース(H無) 2022年6月末基準」

こんばんわ。

元ファンドマネージャーのJackです。

社会人になって以来、ずーっと資産運用に関わってきました。今も関わってます。

ファンドの情報サイトやレポートを見ていて、どうも自分が見たい情報が載ってないと常々思ってきました。

そこで、それなら自分で作っちゃおう、と思い立ち、今回このサイトを作り始めました。

最初に断っておきますが、これは元ファンドマネージャーが徒然なるままに、個人的趣味でファンド分析をやってみた感想文を公開しているだけです。

投資助言とか、アドバイスではありません。投資判断は、ご自分の責任でやってください。個人的な感想文として読んでください。

どのファンドから始めようかと思ったのですが、とりあえず、運用残高が大きいファンドから適当に選ぶことにしました。

今回は、「アライアンス・バーンスタイン・米国成長株投信Dコース(H無)」です。比較対象として、「eMAXIS Slim米国株式(S&P500)」、「楽天・全米株式インデックス・ファンド」を並べて分析評価します。

ちなみに、私は、コスト(自分が支払う手数料)にこだわります。どんなにリターンが高くても、コストが高ければ、いいファンドだとは思いません。だから、コスト対比のリターンとして考えます。

それでは、始めていきます。

0.各ファンドの概要

「アライアンス・バーンスタイン・米国成長株投信Dコース(H無) ※以後、ABと書きます」:アメリカの成長株に投資し、S&P500株価指数をベンチマークにし、それを上回る運用成績を目指すそうです(ホンマかいな?)。為替ヘッジはしません。このファンドは、なんと残高が2022年6月末現在1兆7千億円を超えています(デカいです)。なお、このDコースは、毎月分配金を出すことを目指すようです。ファンドマネージャーが投資対象の銘柄と配分を決めて運用するアクティブファンドです。

「eMAXIS Slim米国株式(S&P500) ※以後、eMAXISと書きます」:アメリカの代表的な株価指数であるS&P500株価指数に連動する成果を目指します。為替ヘッジはしません。残高が2022年6月末現在1兆2千億円を超えています(これもデカい!!)。株価指数への連動を目指すインデックスファンド(パッシブファンド)です。

「楽天・全米株式インデックス・ファンド ※以後、楽天と書きます」:「バンガード・トータル・ストック・マーケットETF」というETFに投資するファンドで、CRSP USトータル・マーケット・インデックスに連動する成果を目指します。為替ヘッジはしません。残高は2022年6月末現在5,800億円を超えています(デカいです)。株価指数への連動を目指すインデックスファンド(パッシブファンド)です。

1.各ファンドの価格推移

まず、上のグラフを見てみましょう。

2018年12月末を1とし、それぞれのファンドの基準価額の推移を表してます(分配金再投資で計算)。

あまり大きな差はないです。2022年6月末現在で、AB 1.995、eMAXIS 1.983、楽天 1.931です。ABは99.5%、 eMAXIS 98.3%、楽天 93.1%のリターンを上げたということです。

ABは、S&P500株価指数を上回る運用成績を目指すファンドですが、このデータ期間では、ABがS&P500株価指数に連動することを目指すeMAXISを上回る成績を上げています。基準価額の上昇率を見るかぎりでは、ABはまずまず良好な成績を上げていると言えるでしょう。

2.各ファンドの年率リターンと年率リスク

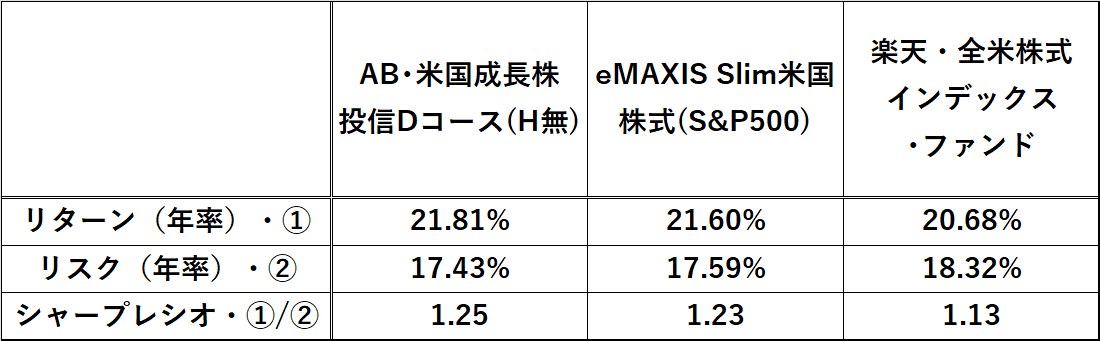

次に、各ファンドの年率リターンと年率リスクを見ていきます。

年率リターンは、この場合、2019年1月から2022年6月の42カ月間のリターンを年率換算します。例えば、ABの場合、基準価額が42カ月間で1.995倍になっており、99.5%のリターンを上げています。これを12カ月に換算したものが年率リターンです。

計算式は、以下のとおりになります。

年率リターン= (𝟏+𝟗𝟗.𝟓%)^(𝟏𝟐/𝟒𝟐)-1=21.81%

(※1.995を12/42乗し、1を引きます)

一方、年率リスクは、基準価額のブレです。1年間で、基準価額がプラスとマイナスにどれぐらいブレるかという統計学の指標です。ABの場合は、上の表で17.43%になっていますが、プラス方向には+17.43%、マイナス方向には▲17.43%ブレるということを示しています。

シャープレシオは、年率リターンを年率リスクで割った指標です。

年率リスク1単位あたり、どれだけのリターンを上げたかを測る指標です。

同じ基準価額のブレの大きさなら、リターンは大きい方がいいです。

したがって、シャープレシオは大きい方が良いと言えます。

上表を見ますと、ABが1.25、eMAXISが1.23、楽天1.13ですから、シャープレシオで見ても、ABは良好な成績を上げていると言えます。

次に、上表の年率リターン、年率リスクをグラフ上にプロットしてみます。それが下のグラフです。横軸を年率リスク、縦軸を年率リターンとしています。

具体的に見ますと、3ファンドとも、ほぼ横軸(年率リスク)は同水準で、大きくは違わないため、それぞれのファンドの点は縦に並んでいるように見えますが、ABの青い点が一番上にあります。これは、同じリスク水準であれば、ABがリターンが最も高いことを表しています。

つまり、リスクリターンのバランスを表すシャープレシオで見て、ABが最も優れていることをグラフ上で表しているということです。

3.各ファンドの最大下落率

次に、それぞれのファンドが期間中、最大でどれだけ下落したかを見ていきます。

結果は、上のグラフのとおりで、ABの最大下落率が最も小さくなっています。ABは2021年12月~2022年5月の間に最大の下落が発生した一方、eMAXISと楽天は2020年1月~2020年3月となっており、発生時期が異なります。これは、ABは米国の成長株を狙って投資するため、より広範囲な市場の動きを捉えるeMAXISと楽天とは異なる動きになったと考えられます。

4.各ファンドの年率リターンと年率コスト

次に、年率リターンと年率コストの関係を見ていきます。

年率コストは、それぞれのファンドを保有しているときに徴収される信託報酬等(税込)の数値を使っています。(グラフ上のコスト※がそれです)

ABは1.7270%、eMAXISは0.0968%、楽天は0.1620%で、かなり違います。ABがファンドマネージャーの裁量で運用するアクティブファンドである一方、eMAXISと楽天は株価指数への連動を目指すインデックスファンド(パッシブファンド)であり、ABの方がファンドマネージャーの業務が複雑で負担も重いので、コストも大きくなっています。

ですが、コストも全部払った後の年率リターンを見ると、3ファンドともあまり変わらない水準で、精緻には、ABが一番高いリターンを上げています。つまり、ABは最も高いコストを取りながらも、最も高いリターンを上げているということです。AB、やるなー、コストは高いが、リターンも高いからOKという感じでしょうか。。

ここで、ちょっと見方を変えてみます。下のグラフを見てください。

グラフは、それぞれのファンドが、年率コスト1%あたり、年率で何%のリターンを上げたかを表しています。

計算式は、次のとおりです。

年率コスト1%あたりの年率リターン(%)

=年率リターン(%)÷ 年率コスト(%)× 1/100

例えば、ABは、以下のとおりになります。

年率リターン 21.81% ÷ 年率コスト 1.7270% × 1/100 = 12.63%

名づけるなら、ファンドの”Return to Cost レシオ” ですかね。

ファンド分析では、私は見たことはない指標ですが、ネット検索すると、企業収益をコストで割って計算する分析が出てきます。企業分析の指標では、すでに似たような考え方が使われているようです。

上のグラフに戻りましょう。ABは支払ったコスト1%あたり、リターンは12.63%にとどまります。一方、eMAXISは223.11%、楽天は127.66%にもなります。随分、違いますね。

eMAXISと楽天は、信託報酬等が税込みでも、それぞれ0.0968%、0.1620%にすぎないため、1%あたりで換算すると、もの凄く大きな数字になります。つまり、お買い得感が大きいということです。

まとめですが、単純なリターンの大きさと、リスク(基準価額のブレ)1単位あたりのリターンでは、ABが最も魅力的ですが、コストから見たリターン(お買い得感)では、eMAXISが最も魅力的という結果になります。

5.各ファンドの年率リスクと年率コスト

次に、今度は、年率リスクと年率コストの関係から見てみましょう。

よくハイリスク・ハイリターンとか、ローリスク・ローリターンという言葉が使われますが、リスクとリターンは一体です。

高いリターンを得たければ、高いリスクを取らなければなりません。(高いリスクを取るということは、基準価額のブレが大きくなることを受け入れるtということです。)

コストは、見方を変えれば、マイナスのリターンですから、ファンドはそれをカバーするプラスリターンを上げなければ、基準価額は下がってしまいます。

コストが大きければ、それをカバーするために必要なプラスリターンも大きくなります。そして、大きなプラスリターンを上げるには、大きなリスクを取らなければなりません。

グラフでは、3ファンドとも取っているリスク水準は、大きくは変わりません。一方、コストはABが極端に大きいです。

次に、コスト1%あたりに換算したリスクを見てみましょう。

結果は、上のグラフのとおりです。

コスト1%あたり、ABが10.09%に対し、eMAXISは181.71%、楽天は113.07%で、大きく異なっています。ここから言えることは、ABよりもeMAXISと楽天の方が、同じコスト1%あたりでは、積極的に大きなリスクを取り、大きなリターンを取りにいっているということです。

6.まとめ

⇒ 2019年1月から2022年6月の42カ月間の成績で見る限り、

①ABは、基準価額の推移では、運用成績は良好。

②ABは、シャープレシオ(=リターン/リスク)が高く、取っているリスク対比のリターンは良好。

③ABは、最大下落率が小さい。また、成長株に投資するため、下落局面が起きるタイミングがアメリカ株全体とは異なる。

④ABは、コストは高いが、リターンがそれをカバーしてなお高く、成績は良好。ただし、投資家が支払ったコスト1%あたりでどれだけのリターンを生み出したかというReturn to Cost レシオで見ると、eMAXISや楽天に見劣りし、お買い得感はイマイチ。

⑤投資家が負担するコスト1%あたりでは、eMAXISと楽天の方が、積極的に大きなリスクを取り、大きなリターンを取りにいっている。ABは、絶対的なリスク水準は、eMAXISと楽天とあまり変わらないが、コスト対比で見たリスク水準は、両ファンドより低い。

結論としては、3本のファンドの成績は、私の感覚では、ほぼ同水準で優劣はないです。一方、コストは圧倒的にABが高く、私は高いコストが大嫌いなので、投資をためらいますね。だって、コストって、投資する前から確定しているマイナスリターンですから。

今回評価した期間(2019年1月~2022年6月)は、市場環境がよく、株価が上昇したので、コストは簡単にカバーされましたが、年率20%を超えるリターンなんて、長くは続かないです。年率リターンの水準が低くなれば、コストのダメージは大きくなります。リターンが年率20%のときのコスト1.7%と、年率3%のときのコスト1.7%では、全然状況が違います。

やはりABは、年率1.7%を超えるコストが高すぎると思います。長期で見れば、eMAXISや楽天の低コストが効いてきて、結局ABは負けるかなと思いますねー。

以上、私の趣味で行ったファンドの分析と感想でした。

この記事が気に入ったらサポートをしてみませんか?