資産形成でなぜ、債券"も"買う?

直近のとあるアンケートによると、新NISAの一番の悩みポイントは「どの商品を選ぶか」という点でした。皆さんは商品選び、いかがですか?

「今株式だけに投資しているけれど、それだけで本当に良いのか」「リスク分散もしたい」と疑問を持っている方に向けて、今回は債券というものの特徴に触れながらその重要性と意義について解説していきます。

※債券どれだけ持つべき?という方へ、今回新しい試みとして、無料ポートフォリオ診断をしようと思っているのでぜひ最後までご覧ください!

債券の意義

なぜ債券を購入すべきか、という問いに対する答えは、「リスク分散」という一点に尽きます。皆さんの多くの方が株式をメインとして投資していると思いますが、株式は一般的にハイリスク・ハイリターンの商品。株価が暴落したり景気が悪化した時の損失を少しでも減らすために、債券をポートフォリオに組み入れることで、リスクを抑えながらある程度のリターンを目指せるのです。詳細は以下の通り:

①景気変動への対応:株式は景気が良い時にはパフォーマンスが良い傾向がありますが、債券は景気が悪化すると価格が上がることが多い。つまり、株式と債券を組み合わせることで、景気の変動に強いポートフォリオを作ることができる。

②リスクの軽減:債券は株式に比べて価格変動が小さく、一般的にリスクが低い。株式と債券を組み合わせることで、ポートフォリオ全体のリスクを分散し、安定させることができる。

③リバランスの機会(上級者向け):市場の変動に応じて、株式と債券の割合を調整することで、投資戦略を最適化、リスクをコントロールしながらリターンを追求できる

なぜ債券"も"買うのか?

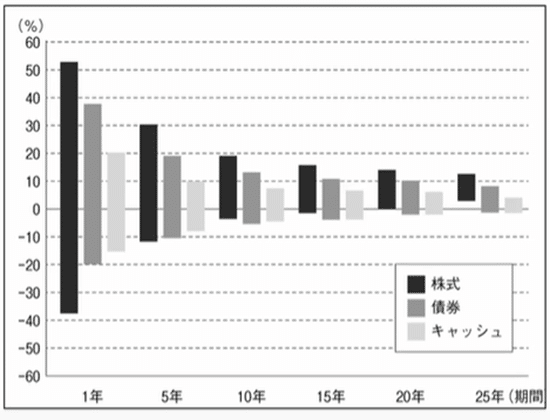

このブログでも何度も書いていますが、「長期分散の基本に忠実に」投資していますか?皆さんに15年以上の長期投資をおススメしているのは、統計的に高確率でリターンを期待できるからです。それはリスクの高い株式でも他の資産クラスでもそうなので、それならリターンが高く見込める株式をメインで持っておくのはごく自然の発想。ただリスク分散を目的とするのであれば、株式"も"債券"も"投資するのがよいのではと思っています。

債権の特徴として3つあります。投資信託は弁当に例えられることが多いのでその例えを使いながら、これら3つの特徴がどう活きるのか、解説していきます!

債券の特徴①:当たりはずれがないお弁当屋さん?

まず1つ目の特徴は、株式と比較して、債券自体がリスクが少ない商品であることです。言い換えると、株式と比べるとより安定した値動きがあるということです。下図のように、債券は値動きが低いことから一般的にはローリスクローリターンと言われる資産に分類をされます。

補足:

「リスク」は「損」「ダメージ」というイメージが一般的にはあると思いますが、投資においては特に悪いことだけを意味するのではなく、単純に値動きの幅が激しいか激しくないかということを意味します

例えで言うと、めちゃくちゃおいしい時と、ハズレの時があるお弁当屋さんAと、味が安定したお弁当屋さんBがあるとします。お気づきの通り、A=株式、B=債券ですね。

ちなみに余談ですが、米国が現在高金利で金利を減らす傾向にある、という世の中の見方になっているので債券を買うタイミングにはとして好機です。今回のブログの主旨とずれるので詳細は省きますが、詳しく知りたい方はこちらをご覧ください。

債券の特徴②:ブレを相殺してくれる?

もう一つの特徴は、「株式との相性」です。株が上がった時には債権が下がり、株が下がった時は債券は上がる、いわゆる真逆の動きをする傾向にあります。従って、両方を持つことによってお互いの値動きを相殺する効果があります。

例えるならば、ノイズキャンセリングのイヤホンでしょうか?イヤホンの音が、外の音を相殺して、聴きたい音楽だけをきれいに聴けるというものですよね。株と債券はそんなイメージです。

「ただそしたら 相殺されるだけで結果儲からないんじゃないの?」と思われると思います。ここでポイントなのが、株式も債券も長期で見てみると右肩上がりになっていること。「株には波やサイクルがある」といわれますが、確かに短いサイクルでみるとそうです。ただ過去200年の歴史を見てわかるのが、債券・株式ともに緩やかに上がっているのがわかります。

短期で株式が暴落した時には債券がクッションとなり下落幅を抑えてくれて、長期でみると全体的に緩やかに上がっていくので、お互い相殺しながらも資産は緩やかに増えていく、そんな構造です。

お弁当屋さんに例えに戻ると、お弁当屋さんAとBは、うまいときをまずいときが逆の動きをする。仕入れの関係上、良い具材がAに行く時にはBにはいかない…という感じでしょうか。ただこれは短期の関係に過ぎず、長期で見ると両方料理の腕を着実にあげていっているのです。

さて、ではお弁当屋さんAとBの商品を組み合わせて買うとどうなるでしょうか?

お父さんのがハズレだったとしても、少なくとも長男はおいしく食べれる…「家族」全体として捉えると味のブレは安定してリスク分散できているということになりませんか?ここでいう家族=株や債券が集まった投資ポートフォリオ、ですよね。

債券の特徴③:混ぜると美味しくなる

それだけじゃありません。実は、債券を組み入れることで「とったリスクの割にはリターンが高くなる」のです。下の3つの商品があったとします。

商品A:リスク10%、リターン5%

商品B:リスク20%、リターン10%

商品C:リスク15%、リターン8%

商品AとBは度合いは違えど「リスクに対して同等のリターン」=リターン÷リスクが同じ=同じ投資効率、であるのがわかります。

では商品Cはどうでしょうか?投資効率が優れているのがわかりますでしょうか。

債券と株式を混ぜると、商品Cのように「リスクの割にはリターンがよい」ポートフォリオが作れるのです。これがリスク分散の本当の狙いですよね。「リスクは減るけどリターンも減る、もしくは、リターンのほうがもっと減る」じゃ意味がありません。「リスク減る割には、リターンそんなに減らないじゃん」を目指したいのです。

二つのお弁当を混ぜると単純にその間の味になるのではなく、それより若干美味しくなる、そんなイメージです。

資産運用のプロはこれをにこだわり、”金融工学”の分野ではとことんアカデミックに追及していきます。このカラクリは次回以降触れていきたいと思います。

これらが債券の3つの特徴で、投資ポートフォリオに入れることで得られる「リスク分散」です。

そもそも債券とは?の基礎知識

ここでは詳細は省きますが、債券は一言でいうと、「お金を借りた際に発行される証明書」です。お金を貸す側にとって、口約束だけでは不安なので、「お金を貸した」という事実を証明するために債券が必要になります。

債券の発行には、利率や利払い日、償還日などが決定され、投資家はそれに基づき利子を受け取ったり、元本が返済されたりします。債券は、お金を貸してあげる代わりに、利子だったり最終的にはお金を返してもらうよ、という仕組みです。貸し手は国、企業、地方公共団体などがあります。

債券についてもっと詳しく知りたい!という方はここによくまとまっていますが、ここでは株式との違いを簡単に説明したいと思います。

おわりに

いかがだったでしょうか。債券の3つの特徴、そしてなぜそれが債券を持つ意義=リスク分散につながるのか?を解説しました。債券はなんぞや?にも触れましたが、投資の世界では、リスクとリターンのバランスを適切に取ることが成功の鍵です。債券はそのバランスを保つ上で重要な役割を担っているということですね。

ただ「じゃぁ私たちはどうすればいいの?」「買うべき?買うなら何を買う?」「買うならどれくらい買うべき?」については、次回のブログで解説するので、ぜひフォローして、一緒に学んでいきましょう!

🪧新しい試み:無料ポートフォリオ診断🩺

いつもブログを読んで頂きありがとうございます!

コメントはスキがいつも励みになっております。全て夫婦で読ませて頂いています🥳

この度、皆さんに少しでも還元できないか?ということを2人で話し、「商品選び」がトップの悩みポイントであること、お金事情は周りの方となかなか話しづらかったりすること… 特にポートフォリオの組み方は上級者も悩む永遠のテーマです。

これを踏まえ、あなたのポートフォリオを無料診断させて頂きます!オンラインだからこそできる試みと思い、以下アンケートに3分でお答え頂ければ、私たちなりにオープンにコメントさせて頂きます。今回債券の組み方やどの商品がいいか、資産アロケーション等を解説しましたが、2名抽選でフォロワーさんを取り上げて(もちろん匿名で)、皆さんに還元できればと思います。3分で終わる簡易的なものなのでぜひご協力ください!

再掲)どんなブログにしていくの?

改めて、3週間前からこのブログ始めました、エディです!ここでは、新NISAについて、初心者から中級者に向けて有益情報を発信していこうと思います。特徴としては 「図解で分かりやすく」「データに基づく」そして「1分でわかる知識」を意識していこうと思っています!これまでも以下のような記事書いていますのでもしよかったらぜひ!

今後このようなトピックを扱っていこうと思っており、Xも始めたのでぜひフォローお願いできたらと思います!

#資産形成 #新NISA #投資 #ビジネス #note初心者 #つみたてNISA #投資信託 #投信 #副業 #NISA #運用 #資産形成術

この記事が気に入ったらサポートをしてみませんか?