【意外としらない!?】会社員が最低限知っておきたい源泉徴収票の見方をわかりやすく解説!

年末調整の計算後、

毎年年末から翌年1月にかけて会社から配布される「源泉徴収票」。

サラリーマンの方は、会社が給与に係る税金計算をしてくれるので、税制自体なかなか馴染みがありません。

そのため、実際に見みるといろいろな数字が書かれているので「何を確認すればいいかわからない」という方も多いのではないでしょうか。

源泉徴収票の見方が分かれば、どの数字が何を意味しているかについて理解できるため一生ものの知識となります。

また、将来副業を始めて確定申告をするようになった時、とても役にたちます。

そこで本記事は、源泉徴収票の見方について説明していきます。ご自身の「源泉徴収票」を見ながら、読み進めて頂ければ嬉しいです。

少し長文にはなりますが最後までお付き合いください。

源泉徴収票とは

源泉徴収票とは、1年間に会社から支払われた給与がいくら支払われたのか、そして納めた所得税の金額がいくらかが記載されている書類です。

このことから「収入の証明書」としてよく使われます。

よって、転職や融資を受ける際など、さまざまな場面で必要となる書類でもあるため、捨てたり紛失したりしないように大切に保管しましょう。

ちなみに、給与から所得税を差し引くことを「源泉徴収」といいます。

会社が源泉徴収を行うことでサラリーマンの方は原則、確定申告をする必要がなくなります。

最低限見るべきポイント

源泉徴収票にはいろいろな金額が記載されていますが、そのなかでも特に確認しておくべきなのは下図の4つです。

具体的にイメージがしやすいように、

国税太郎さんの家族構成は、パート勤めの奥さん、中学生の子の3人家族としています。

一つずつ確認していきましょう。

1.支払金額

「支払金額」とは、給与や各種手当、賞与など1月1日から12月31日までの1年間に支払われた総額が記載されています。

いわゆる「年収」に相当する金額です。

※通勤にかかる交通費や出張時に支給される旅費交通費などの非課税扱いは含みません

2.給与所得控除後の金額

「給与所得控除後の金額」は、「支払金額」から「給与所得控除額」を差し引いた金額が記載されています。

給与所得控除額とは、自営業でいう必要経費にあたるもです。

サラリーマンには経費がありませんが、仕事上必要なもの(例えばスーツなど)を自費で購入しているという考え方のもと、年収から一定額差し引かれるものです。

つまり、みなし経費として「給与所得控除額:下図」が設定されており、支払金額に応じて算出されます。

〈 計算式 〉

■ 給与所得控除後の金額 = 支払金額 - 給与所得控除額

計算式(⑤に該当)を当てはめると、

8,040,046円 -(8,040,046円 × 10% + 1,100,000円 )= 6,136,041円(一円未満切り捨て)

給与所得控除後の金額は「6,136,041円」となります。

3.所得控除の額の合計額

「所得控除の額の合計額」とは所得控除の合計額(A + B)を指します。

この例で適用される控除は、

基礎控除:48万円(記載なし)

配偶者控除:38万円

社会保険料控除:110万3,775円

生命保険料控除:8万6,767円

よって、所得控除の額の合計額は「205万542円」となります。

自身が要件を満たす「所得控除の額の合計額」が「給与所得控除後の金額」から差し引かれて所得税額が計算されます。

つまり、所得控除額が多ければ多いいほど課税所得金額が減るので所得税額を軽減することができます。

■所得控除

所得控除には全15種類もあります。

基本的には会社側が年末調整時に該当する控除の申請などをしてくれますが、「雑損控除」「医療費控除」「寄附金控除」については、給与所得者であっても自身で確定申告をする必要があります。

所得控除を簡単にまとめたのが下図です。

ここからは、A(薄水色)・B(薄緑)について詳しく見ていきましょう。

まずはAの部分(薄水色)からです。

■Aの部分(薄水色)

Aの部分は家族に関する所得控除が記載されており、配偶者の有無、扶養親族の人数などがわかるようになっています。

つまり、自分や家族などの “ 人 ” に関することが記載されています。

※人的控除とも呼びます

この例では、控除の対象となる「配偶者」と「16歳未満の扶養親族」が1人いることがわかります。

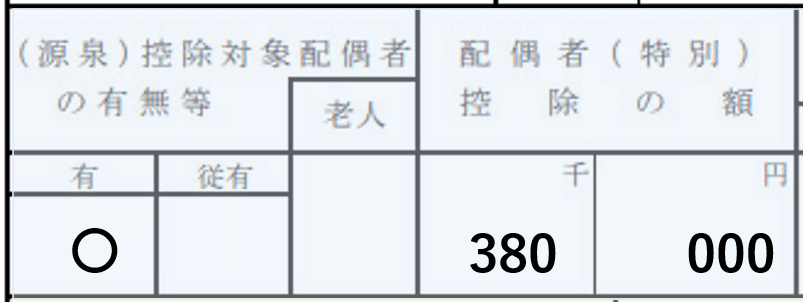

■「配偶者控除」は年末調整の判定が反映されている

下図の「(源泉)控除対象配偶者の有無等」の「有」に○印が付いていれば控除対象となる配偶者がいるということです。

その右側の「配偶者(特別)控除の額」の金額が38万円となっています。

この38万円とは、年末調整で提出した「令和 〇 年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」から、国税太郎さんの年収と国税昌子さんの年収から判定された金額です。

つまり、年末調整で提出した申告書の結果が源泉徴収票に反映されているということです。

■「控除対象扶養親族の数」から「控除額」を算出する

そして、配偶者控除の右側は「控除対象扶養親族の数(配偶者を除く。)」という欄があります。

見ていただくと、右側の「16歳未満扶養親族の数」に「1」のみの記入となっています。

老人:「内」は同居している人数

扶養控除は、対象となる親族の年齢(12月31日時点)により控除額が異なります。

また、年齢以外にも「生計を一にしている」ことや対象者の年間の「合計所得が48万円以下(給与収入103万円以下)」であるなどの条件があります。

よって、この例では中学生(国税一郎)だということなので対象外となります。

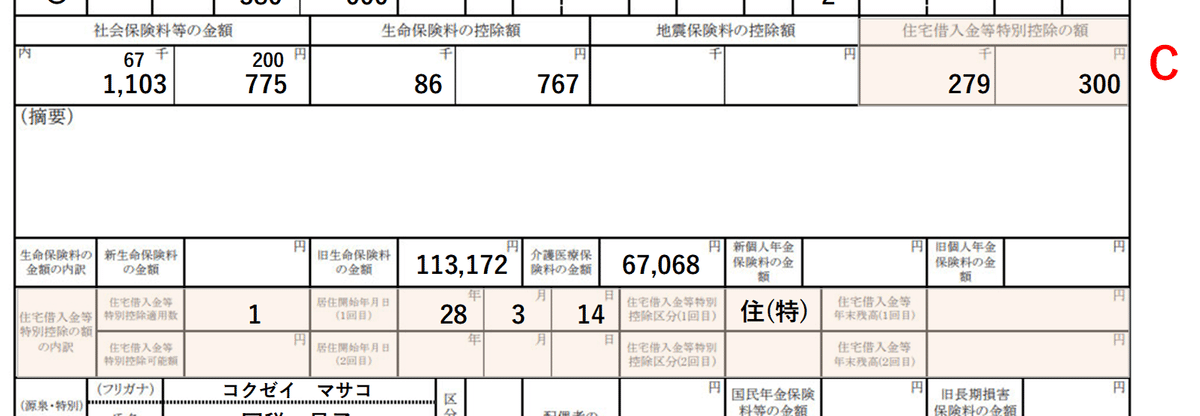

■Bの部分(薄緑)

Bの部分は、保険料控除に関する記載がされています。

社会保険料控除、生命保険料控除(最高12万円)や地震保険料控除(最高5万円)といった、納税者の支出に対する控除を指します。

※物的控除とも呼びます

ここで気になるのが、

「社会保険料等控除の金額」の欄の中、上のほうに小さく「6万7,200円」と書いてあることです。

これは何かというと「iDeCo」の支払い額(内訳として記載)となっており社会保険料等の金額と合算して記載されています。

そして、「摘要」より下の部分は保険料の内訳が記載されています。

この例だと、旧生命保険料「11万3,172円」・介護医療保険料「6万7,068円」が年間支払った金額となります。

保険料の所得控除としては、

社会保険料等の金額(健康保険・厚生年金保険・雇用保険・介護保険料などの合計):110万3,775円

生命保険料の控除額:8万6,767円

地震保険料の控除額:0円

よって、保険料控除の総合計額は「119万542円」となります。

4.源泉徴収税額

源泉徴収税額(所得税額と復興特別所得税)が記載されています。

なお、住宅借入金特別控除(住宅ローン控除:Cの部分)がある場合は、最終的に出された所得税額から引く金額となります。

そのため、まずは所得税額を計算します。

所得税額の計算式は、

■ 所得税額 =(給与所得控除後の金額 − 所得控除の額の合計額)× 所得税率

計算式に当てはめると、

613万6,041円 - 205万542円 = 408万5,000円(千円未満切り捨て)

408万5,000円 ×(20% - 42万7,500円) = 38万9,500円

所得税額は「38万9,500円」となります。

所得税率は課税される所得金額によって異なり源泉徴収票には記載がありません。税率と控除額は下表(この例は③に該当)を参照してください。

そして、算出した所得税額から住宅ローン控除額を引きます。

38万9,500円 - 27万9,300円 = 11万200円

なお、平成25年から令和17年(2037年)までは、所得税額と復興特別所得税(2.1%)を併せて納付することとなっています。

よって、

11万200円 × 2.1% = 11万2,500円(100円未満切り捨て)

「11万2,500円」が最終的な源泉徴収税額となります。

■Cの部分(薄オレンジ)

Cの部分について詳しく見ていきましょう。

これは、住宅借入金特別控除(以下、住宅ローン控除)に関する税額控除が記載されています。

住宅ローン控除は、初年度は確定申告が必要なため記載されていません。

2年目からは年末調整で住宅ローン控除の申告ができるようになるので、こちらに記載されます。

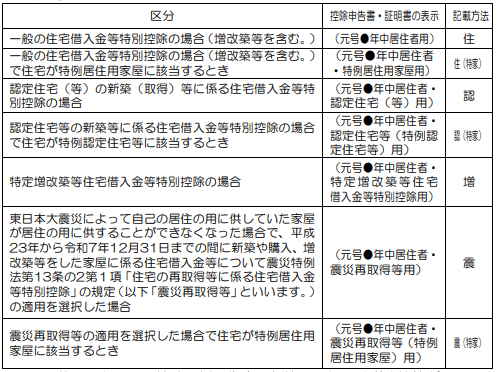

下図は各詳細となります。

住宅借入金等特別区分は、適用を受けている住宅ローン控除などの区分(下図)がわかるように記入されています。

まとめ

一年間の「収入がいくらなのか」、そして、どれくらい「税金を納めているのか」などが確認できる源泉徴収票。

まとめると下図となります。

自分(家族)の生活にも関わることでもあるので、見方を知っていて損をすることはありません。

また、各項目の内容がわかることで、控除や税金の仕組みを理解することにも役立ちます。

これを機に、源泉徴収票を手にした際はなんとなく見るのではなく、今までよりも丁寧に内容を確認してみてはいかがでしょうか。

この記事が気に入ったらサポートをしてみませんか?