7/26(水) 米国マーケット情報 (パフォーマンス、経済指標、$MSFT決算情報)

米国市場振り返り

HEADLINE 7/26(水)

🚨FRBは予想通り25bpの利上げを行い、FF金利を5.25-5.50%に引き上げた

若干の乱高下があったものの、ほぼまちまちの動きで取引を終了

DOWは13連騰📈となり、1987年1月の記録に並んだ

✅米国株はまちまち:

🔘DOW: +0.23%

🔘S&P500: -0.02%

🔘NASDAQ: -0.12%

🔘RUSSELL2000: +0.72%

✅水曜日は、午後に行われたFRB(連邦準備制度理事会)の議事録更新を受け、若干の乱高下があったものの、ほぼまちまちの動きで取引を終了

🔘DJIAは13連騰となり、1987年1月の記録に並んだ

🔘ソフトウェア(MSFT)、半導体(TXN)、金属、機械、廃棄物、ホームビルダー、ホテル、食品などが下落

🔘大手ハイテクはまちまち

🔘銀行(M&A、資本回帰)、道路・鉄道、A&D(BA)、保険会社、小売、中国ハイテクは健闘

🔘クラウド投資の最適化は当面続く見込み

🔘広告需要の安定化も明るい材料

🔘人材派遣業は労働市場の緩和を示唆し続けている

✅FRBは水曜日、

🔘予想通り25bpの利上げを行い、ファンド金利を5.25-5.50%に引き上げた🔘声明文には目立った変更はなかった。

🔘パウエル議長は、FRBはデータに依存していると繰り返し強調

🔘9月の利上げまたは政策据え置きの可能性を強調

🔘FRBは、長期的な利上げマントラも繰り返したが、両サイドにリスクのある場所での政策を示唆

🔘FRBスタッフはもはや景気後退を予想していないと指摘

✅AIは依然として明るい話題だが、

マネタイズの拡大と設備投資の拡大には引き続き慎重な見方がある。

✅🇺🇸個別株

🔘PACW : BANCの合併のヘッドラインが火曜日引け後に発表

🔘WFC: 増配と300億ドルの自社株買いを発表

🔘GPS: MATのCOOをCEOに任命

🔘FTC: AMZNに対する独占禁止法違反訴訟を最終調整中との報道

指数/セクター別 パフォーマンス

✅指数:

🔘 DOWは13連騰、ナスダックはアンダーパフォームで下落。

🔘 小型株は今日、大型株をアウトパフォームし、MTDでは引き続き相対的にリードしている

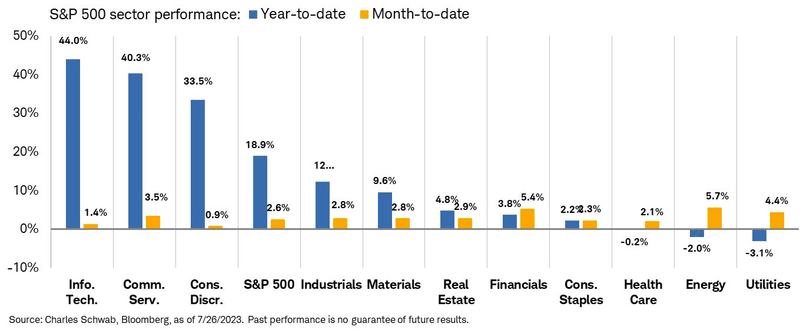

✅セクター:

🔘 S&P500種構成銘柄のうち、2つの好調セクターの間には大きな乖離があり、Comm Serv(通信サービス)は急上昇、Tech(ハイテク)は下落

指数パフォーマンス(前日比)

セクター別パフォーマンス(前日比)

指数パフォーマンス(月間・年間)

セクター別パフォーマンス(月間・年間)

その他 パフォーマンス

国債: 最近の利回り上昇を受けて、特にカーブのフロントエンドで上昇

ドル指数: 主要クロスで下落

金: 0.3%上昇

ビットコイン先物: 0.4%上昇

WTI原油: 1.1%下落

今週の経済指標発表

(日本時間)

✅7/24(月)

★★☆製造業購買管理者指数 (7月)

🔘結果:49.0 🔘予想:46.4 🔘前回:46.3

製造業活動は7月も縮小圏となったが、前月からは改善

国内外の需要が引き続き軟調な中、製造業者は素材や完成品の在庫削減に動いた

★★☆マーケット総合PMI (7月)

🔘結果:52.0 🔘予想:53.1 🔘前回:53.2

5カ月ぶり低水準となった。サービス業の活動の伸びが鈍化した

★★★サービス業購買部協会景気指数 (7月)

🔘結果:52.4 🔘予想:54.0 🔘前回:54.4

✅7/25(火)

★★☆S&P/ ケース・シラー住宅価格指数(20都市) (前年比) (5月)

🔘結果:-1.7% 🔘予想:-2.2% 🔘前回:-1.7%

★★★消費者信頼感指数 (7月)

🔘結果:117.0 🔘予想:111.8 🔘前回:110.1

✅7/26(水)

★★☆建築許可 (前月比)

🔘結果:-3.7% 🔘予想:-3.7% 🔘前回:5.6%

★★☆建築許可件数

🔘結果:1.441M 🔘予想:1.440M 🔘前回:1.496M

★★☆新築住宅販売 (前月比) (6月)

🔘結果:-2.5% 🔘予想:-0.7% 🔘前回:6.6%

★★★新築住宅販売戸数 (6月)

🔘結果:697K 🔘予想:725K 🔘前回:715K

✅7/27(木)

3:00

★★★FOMC声明

★★★政策金利発表

🔘予想:5.50% 🔘前回:5.25%

3:30

★★★FOMC記者会見

21:15

★★★🇪🇺EU政策金利発表 (7月)

🔘予想:4.25% 🔘前回:4.00%

21:30

★★★コア耐久財受注 (前月比) (6月)

🔘予想:-0.1% 🔘前回:0.6%

★★☆耐久財受注 (前月比) (6月)

🔘予想:1.0% 🔘前回:1.7%

★★★国内総生産 (前期比) (Q2)

🔘予想:1.8% 🔘前回:2.0%

★★☆🇺🇸GDP物価指数 (前期比) (Q2)

🔘予想: 🔘前回:4.1%

★★★失業保険申請件数

🔘予想:233K 🔘前回:228K

✅7/28(金)

21:30

★★★Core PCE(個人消費支出価格指数) (前年比) (6月)

🔘予想: 🔘前回:4.6%

★★★Core PCE(個人消費支出価格指数) (前月比) (6月)

🔘予想:0.2% 🔘前回:0.3%

★★☆PCE(個人消費支出価格指数) (前年比) (6月)

🔘予想: % 🔘前回:3.8%

★★☆PCE(個人消費支出価格指数) (前月比) (6月)

🔘予想: % 🔘前回:0.1%

★★☆雇用コスト指数 (前期比) (Q2)

🔘予想:1.1% 🔘前回:1.2%

★★☆個人支出 (前月比) (6月)

🔘予想:0.4% 🔘前回:0.1%

23:00

★★☆ミシガン5年インフレ予測 (7月)

🔘予想:3.1% 🔘前回:3.0%

★★☆ミシガン消費者信頼感見込み最終 (7月)

🔘予想:69.4 🔘前回:61.5

★★☆ミシガン大学消費者信頼感指数 (7月)

🔘予想:72.6 🔘前回:64.4

★★☆ミシガン大学期待インフレ率 (7月)

🔘予想: % 🔘前回:3.4%

決算情報

🔘DHR: 在庫、バイオテクノロジー産業、中国の逆風に関するガイダンスを引き下げた

🔘MSFT: Q4は堅調と評価されるも、AIへの設備投資増に注目

🔘GOOGL: 検索広告の成長加速が目立った。V字回復の要点は、クロスボーダーの強さと、7月の米国販売台数の伸びが6月比でやや加速したこと

🔘KO: コモディティ価格のインフレ見通しは据え置いたものの、既存事業売上高成長率ガイダンスを上方修正

🔘TXN: 好調だったが、Q3はコンセンサスと通常の季節性を下回る

🔘UNP: 決算は低調だったが、CEOの発表でストリートは好感

🔘SNAP: 堅調なユーザー成長にもかかわらず、収益性の逆風→大幅減益

✅7/26wed (Before Open)

◉ AT&T (T)

◉ Boeing(BA)

◉ Cocacola(KO)

(After Close)

◉ Meta Platforms(META)

✅7/27thu (Before Open)

◉ Mastercard(MA)

◉ Southwest Airlines(LUV)

✅7/28fri (Before Open)

◉ Exxon Mobil (XOM)

◉ P&G(PG)

◉ Chevron(CVX)

EARNINGS Microsoft (MSFT)

BEATS!!

四半期売上高見通しがアナリストの予想を下回ったことを受け、火曜日の時間外取引で株価は最大4%下落📉

■2023年Q4 決算情報

✅EPS⭕️: 2.69ドル vs 予想:2.54ドル

✅売上高⭕️: 561.9億ドル vs 予想:554.4億ドル

(前年同期比:🔺8.34%増)

■2024年Q1 ガイダンス

✅売上高❌: 538億─548億ドル vs 予想:548.6億ドル

Microsoft Corp は、

世界中の顧客を対象としたデバイスの設計、製造、販売、およびオンライン広告に取り組んでいます。同社の製品には、コンピューティング デバイス、サーバー、電話、その他のインテリジェント デバイス用のオペレーティング システムが含まれます。

この記事が気に入ったらサポートをしてみませんか?