【ETFの王様】バンガード社のおススメETF「5選」

皆さん、ボンジュール!投資家Cuberです。

※この内容はYouTube動画でも説明していますので、ぜひご覧ください!^^

どんな株を買ったら良いのかわからない、それとも個別銘柄を分析する時間がない方が多いかと思います。

でも、ご安心ください!ETFというものがあります。

ETFは上場している投資信託であり、1つの銘柄で簡単に複数の企業に分散投資できます。

ETFを運用している企業、主に次のアメリカの3社です:Vanguard(バンガード)、Fidelity(フィデリティ)、Charles Schwab(チャールズ・スワブ)。

どちらも低運用コストと高流動性で、様々な種類(株式、債券、不動産等)のETFを運用しています。

日本では、SBI証券でも、楽天証券でも、簡単に購入できるのはバンガード社のETFですので、今日はバンガード社のおススメETF・5選を紹介していきたいと思います。

※投資は自己責任ですので、今回の内容はご参考までにして頂ければと思います。^^

① VOO:S&P500に連動するETF

S&P500は、世界中に最も注目されている指数(インデックス)です。

アメリカの代表的な企業500社で構成されています。

アップル、マイクロソフト、フェイスブック、グーグル、テスラなど含まれています。

VOOの5年間のリターンは98.49%、2021年からのリターンは11.57%(4/11時点)となっており、かなり高い実績を残しています。

VOO(S&P500)に含まれているセクター(業種)を見ますと、情報技術、ヘルスケア、金融、一般消費財など、様々なセクターが入っていますので、積極的な分散にもなっています。

また、未だにアメリカのトップ企業は世界をリードしており、米国市場は最強の市場といっても過言ではありません。

② VT:全世界株に連動するETF

VTは「FTSE Global All Cap Index」に連動しており、このインデックスは世界47か国の大型株式で構成されています。約9000の銘柄も入っています。

ここも、もちろん、GAFAMは大きな割合を示しています。

VTの5年間のリターンは71.99%、2021年からのリターンは9.01%(4/11時点)となっており、かなり高い実績を残しています。

地域別で見ますと、北米(特にアメリカ)は半部以上を示しています。その次は、ヨーロッパ(ドイツ、イギリス、フランスなど)、アジア、新興国、その他になっています。

VTの一番のメリットは、世界中に分散投資できることです。

また、ETFですので、構成銘柄が自動敵にリバランスされています。

どういうことかというと、将来的にアメリカが失速したとしても、世界をリードしていく企業はVTに含まれていきますので、自分で銘柄のメンテナンスをしなくても大丈夫です。

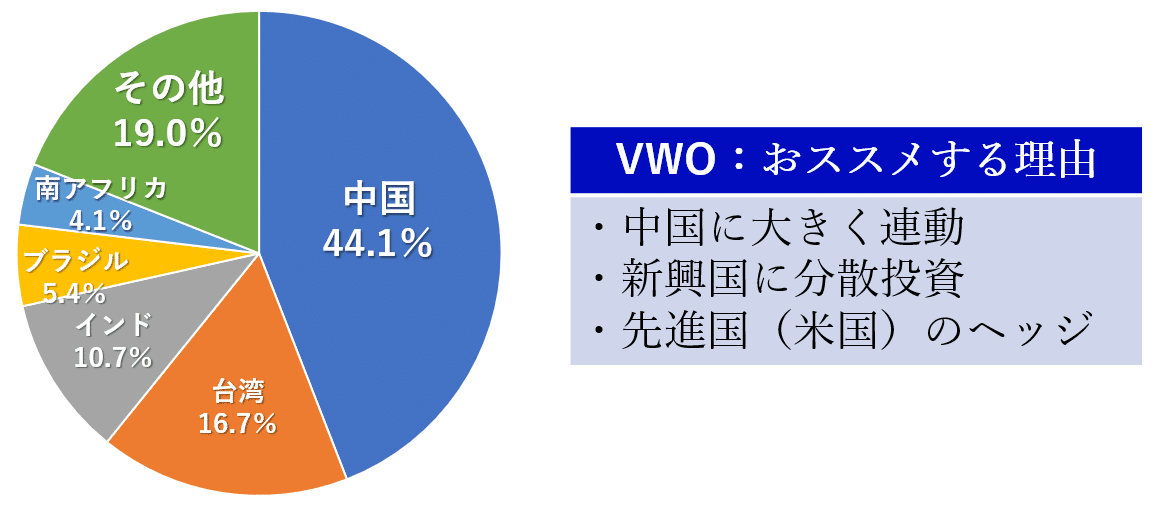

③ VWO:新興国株に連動するETF

VWOは「FTSE Emerging Markets All Cap」に連動しており、このインデックスは世界24か国の新興国の株式で構成されています。計4000以上の銘柄も入っています。

このインデックスには、主に中国・台湾の企業が主な割合を示しています。

VWOの5年間のリターンは48.68%、2021年からのリターンは3.69%(4/11時点)となっています。

地域別で見ますと、中国は44%を示しています。その次は、台湾、インド、ブラジル、南アフリカ、その他になっています。

VWOの一番のメリットは、中国に大きく連動していることです。

将来的に、中国の経済はアメリカを上回ると予想されており、今でも特に注目すべき国です。

また、経済成長の期待されている新興国に分散投資できるのも魅力的です。

一方、先進国株と新興国株は反対方向に動くこともあり、VOOやVTにヘッジとして、VWOを持つのも効果的かと考えられます。

④ VYM:米国高配当株に連動するETF

VYMは411のアメリカの高配当株で構成されているETFです。

ジョンソンエンドジョンソン、ピーアンドジー、インテルなどといった、安定したアメリカの大企業が入っています。

VYMの5年間のリターンは46.72%、2021年からのリターンは13.40%(4/11時点)となっています。

セクター別で見ますと、金融、一般消費財、ヘルスケア、情報技術など、積極的な分散にもなっています。

VYMに投資することで、優良米国企業に分散投資できるとともに、安定したキャッシュフロー(分配金)をえら得るのはポイントになります。

その分配金を再投資することで、複利も積極的に活かすこともできます。

また、バリュー株で構成されていますので、GAFAと言ったグロース株のヘッジにもなります。

⑤ BND:米国総合債券市場に連動するETF

BNDは株式ではなくて、債券のETFとなります。

1万以上のハイグレードの米国債券で構成されていますので、倒産の可能性が低いともいわれます。

BNDの5年間のリターンは2.26%、2021年からのリターンは-3.54%(4/11時点)となっています。

基本的には、債券は株式と真逆な値動きしますので、株式へのヘッジとして債券に投資することになります。

また、債券に利息が付きますので、安定したキャッシュフローを得られるために、BNDに投資するのも有効です。

・まとめ

今日は、バンガード社のおススメETFを紹介しました。

① VOO:S&P500に連動するETF

② VT:全世界株に連動するETF

③ VWO:新興国株に連動するETF

④ VYM:米国高配当株に連動するETF

⑤ BND:米国総合債券市場に連動するETF

投資の初心者の方でも、この5つのETFを定期的に購入するだけで、積極的な資産形成ができるのではないかと思います。

また、もう一度言っておきますが、投資は自己責任ですので、今回の内容を参考にして、自分で色々と調べて、投資するかどうかを判断して頂ければ幸いです。^^

2021年5月8日

投資家Cuber

※投資関連記事

・つみたてNISAを満額使った後、何に投資すればいい?

https://note.com/toushikacuber/n/n1a515911196a

・【SBI証券・楽天証券】米国株の買い方「株式投資の初心者向け」

https://note.com/toushikacuber/n/n1c377abc1e10

・定年までに老後2000万円問題を簡単に解決する方法

https://note.com/toushikacuber/n/n4538dc8dc5d4

・【つみたてNISA】オススメの投資信託「5選」

https://note.com/toushikacuber/n/neb52778c0934

・「配当金好きは必見!」配当王・TOP10【S&P500に圧勝?!】

https://note.com/toushikacuber/n/n1ba1396e4e12

・配当金だけで暮らすために、いくら投資する?【おススメの高配当株とETF】

https://note.com/toushikacuber/n/nbaa0239ab7b3

・2020年に投資してよかった銘柄【TOP5】

https://note.com/toushikacuber/n/n1507a554ee68

・S&P500か全世界?【VOO・IVV・SPYとVTの徹底比較】

https://note.com/toushikacuber/n/n905257f29a23

・配当金は必ず再投資?【再投資の効果解説と米国高配当ETF3選】

https://note.com/toushikacuber/n/nefd190ec588e

・【2021年1月版】 投資ポートフォリオを大公開!

https://note.com/toushikacuber/n/nbde4eb90bb0c

・つみたてNISAはすごい!【お金を増やす簡単な方法】

https://note.com/toushikacuber/n/n3957207ff411

・やってはいけない投資の5つの失敗

https://note.com/toushikacuber/n/n430db6ec4d94

・つみたてはやばい!【複利を使って、お金を増やそう!】

https://note.com/toushikacuber/n/neb06fcef8b36