2023.6.26~今週の株相場

週1投稿を目指す、株の全体相場のまとめ!

・現在の日本株の推移

・アメリカの動向

・先週のポイント

・今週のスケジュール

・今週のポイント

上記の内容について、投稿し、自分の理解度を増やし、誰かの参考になれれば嬉しいなと思います。

◆日本株の推移

日経平均株価 32,781

2023.6.19~2023.6.23 33,768~32,781(-987)

前週終値~今週終値 33,706~32,781(-925)

週明け19日に3万3772.89円まで買われてバブル後の最高値を更新しましたが、その後は膠着感の強い相場展開が継続。週末23日には一時3万2600円を割り込む大幅な下げとなり、最終的に先週末比で924.54円(2.74%)安い3万2781.54円で終えました。

今週は、過熱感への警戒が利益確定の動きに向かわせたようです。ただし、日本が大規模な金融緩和政策を継続する一方、パウエル米連邦準備理事会(FRB)議長が6月21日に「追加利上げが適切になる可能性がある」との見解を示したことで、米国では金融引き締め長期化への懸念が根強いです。日米の金利差拡大により、低金利の日本から高金利の米国に運用資金が流れて円安・ドル高が進みやすくなりますが、円安は日本を支えている輸出関連企業の業績を押し上げることにつながるため、株高要因です。

6月20日の3万3000円に接近する局面においても、海外投資家による“押し目狙い”の買い意欲の強さが見られました。今週は大幅な下げとはなりましたが、あくまでもこれまでの上昇に対する利益確定の動きであり、「ピーク形成から下落トレンドに転換した」といった見方は時期尚早でしょう。

※SQ値・・・32,018.38 32,000付近が、今後の目安になってきそうです。

〇月足

月足陽線では終えそうな雰囲気ですが、今週は大きく売られました。流れが変わりつつある警戒感をもって挑んだほうがよさそうです。

ですが、下はSQ値である、32,000付近を参考にしていこうと考えております。

それを割り込むようでしたら、要警戒という認識で挑みたいです。

〇週足

10連騰した後は、大陰性という形になりました。SQ値、32,018が意識される展開で、それを割ったら、直近高値の2021年9月、30,795円が意識されます。押し目となるか注目していきます。

〇日足

大きな陰線で週末取引が終了しました。

移動平均線から、直近は大きく剥離していたので、25日線まで戻してくる事も想定し、25日線をタッチしたときに、何かしらの戦略をとっていこうと考えております。

全体的には、まだまだ現在は過熱感があり、株式市場にとっては良い風が吹いております。ですが、今までとは少し流れが変わってきているのかなという印象はうけます。ですので今回もまた、下落についても頭にいれておきましょう。

私も短いながら、いろいろなショック安を経験してきました。それでも、なお今があるのは、諦めなかったから。長期的には上がる確率が高い。あくまでも確率ですから絶対はありませんが、そう信じる気持ちが大切。もし万が一、暴落がきたとき、過去の暴落を知ることは大変参考になります。書籍からいただいた情報を今後、振り返り記事を書く際には、毎回載せていこうと考えております。その情報を下記に添付いたします。

〇過去の出来事からの下値目途

直近日経平均高値 33,772(2023年6月19日)

ITバブル崩壊

-64% 12,158円

サブプライムローン危機とリーマンショック

-62% 12,833円

東日本大震災

-18% 27,693円

チャイナショック

-29% 23,978円

ブレグジット

-9% 30,733円

コロナショック

-31% 23,303円

日経平均の下限=日経平均のBPS×0.8

17,344(BPS)×0.8=13,875円(2023.6.23時点)

下落期間は、その時は長く感じますが、長くても3年。長い長い投資人生を送る中の、ほんの一時期と考えられるかどうかだと思います。その他に関しては、1年3ヶ月を除き、ほぼ短期で脱出しているといえるのではないでしょうか。

◆過去の下落目安(ナスダック総合指数)

過去のナスダック総合指数の下落をみると、直近高値から約20%下落のパターンと、約30%の下落のパターンがあるように感じ取れます。日本株は、アメリカ株に連動する傾向もありますので、ナスダックの指標でも考えていきましょう。

ナスダック指数直近高値=13,828(6月15日)

20%下落 11,062

30%下落 9,680

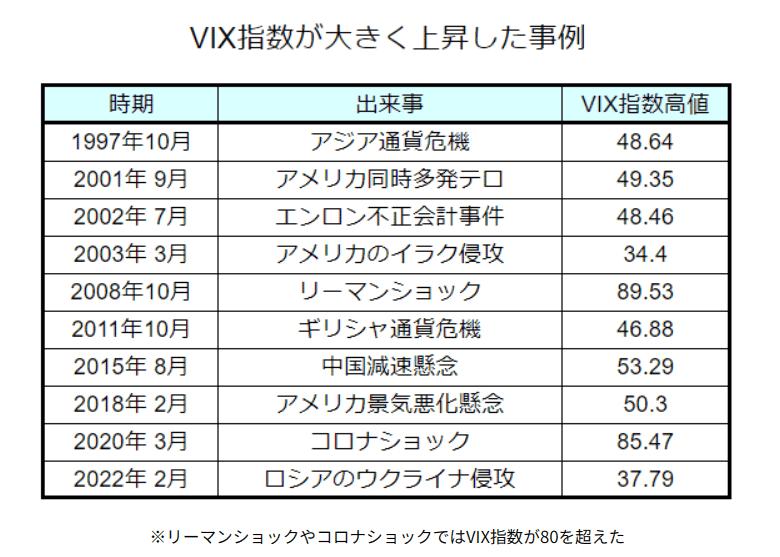

◆VIX指数(恐怖指数)

VIX指数とは、米国株価指数のS&P500先物のオプション取引の数値を元に算出され、市場が今後30日間でどのような変動を想定しているかを数値化したものです。

30を超えると、警戒領域。相場は不安定な状態を意味します。

40を超えると、過去の暴落の歴史に刻まれるような状況。

(例)2008年リーマンショック 89.53

コロナショック 85.47

〇VIX指数(2023年6月23日) 13.44

◆日経平均騰落レシオ

騰落レシオとは、〇日間の値上がり銘柄数合計を、〇日間の下がり銘柄数合計で割って求めます。

※騰落レシオで使われる銘柄数のカウントは、東証プライム市場の銘柄を対象としています。

つまり、数字が高い程、値上がりしている銘柄が多い事を示し、低い程、値下がりしている銘柄が多い事を示します。

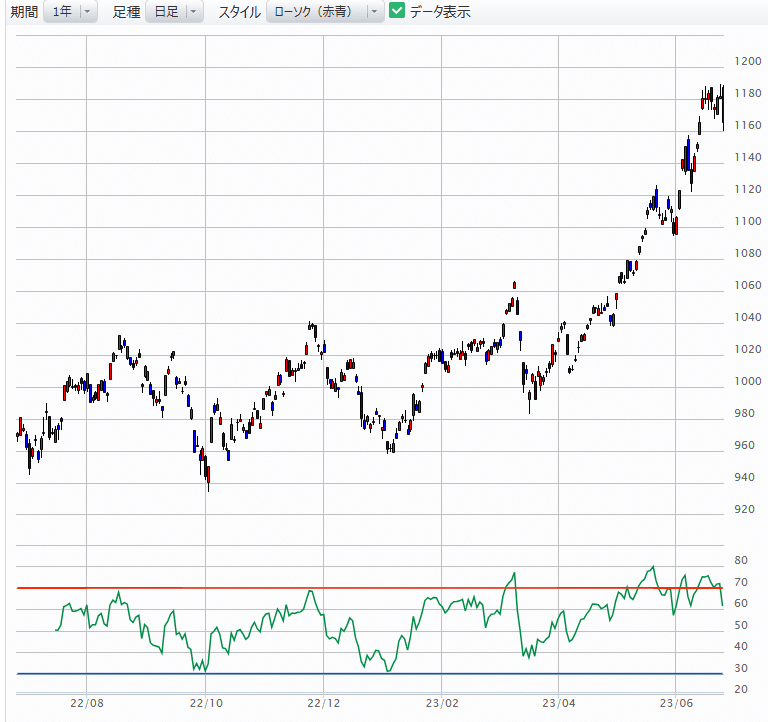

120%以上が買われすぎ水準と考えられており、70%以下の場合、私は売られすぎと判断しております。

現在は、104%と前回より下回ったものの、依然100%を超えているという印象。

もう少し、詳しく、私が愛用しているものでみていきましょう。

□日経平均チャート

日経平均チャートの下チャートに示されるものが、騰落レシオに関するチャートです。赤線付近が高値圏で、おおよそ推移し、その後下落をするという傾向がみられ、私の中では、非常に信憑性があります。現時点では赤線を下に抜けた状態で、下への抵抗感が一気に加速してきていると私は考えております。全体的には、先週に比べては落ち着きを取り戻してきていますが、まだまだ過熱感があるといえます。

以下、市場別の状況です。

市場別騰落レシオ

□東証プライム 104%

□東証スタンダード 106%

□東証グロース 104%

□東証プライム 104%

□東証スタンダード 106%

□東証グロース 104%

〇どの市場も100%を超えてきたいます。今は買い場とは言えないと考えられます。今週も引き続き、利益確定をする投資家が増えそうな予感がします。

◆海外投資家

〇6月2週も買い越されています。

12週連続の買い越しとなっております。海外投資家の日本株に対する根強い需要が確認ができる中、4月以降、日本株が大幅に上昇していることもあり、月末・四半期末となる今週はポジション調整もあるかもしれないと言えます。

◆先週のポイント

□海外

良い点

・良い点よりも悪い点が印象に残った1週間。

悪い点

・中国が利下げを発表。景気減速への警戒感が。

・FRB利上げ長期化。年内2回の利上げも。

FOMCメンバーのほぼ全員が一段の利上げが必要との見解。

□日本

良い点

・アメリカの利上げ懸念から、ドルが買われる動きから、1ドル143円まで円安が進行するなど、輸出企業にとっては好材料に。

悪い点

・海外短期筋が売り抜けか?ソシオネクストなどの値動きをみると、人気化した半導体銘柄が突然ストップ安になったりと、動きが乱高下する場面も。

・日経平均は11週ぶりに反落。

□経済指標の振り返り

6月22日(木) アメリカ・中古住宅販売件数 05月

全米不動産協会(NAR:The National Association of REALTORS)が、中古住宅の販売件数を所有権の移転が完了した段階で、月ごとに集計した指標。商務省が販売成立時点での数字を集計する新築住宅販売に比べて1~2カ月の時差があるといわれている。もっとも、米国では中古住宅の市場規模が新築住宅に比べてはるかに大きいことから、新築住宅販売件数よりも、市場の注目度は高い。住宅の販売は、その後の家具・家電製品などの耐久財に対する家計の需要を誘うこともあり、景気に対して先行性が高いといわれている。米国夏時間:日本時間午後11時、冬時間:日本時間午前0時の発表。

↓

[ワシントン 22日 ロイター] - 全米リアルター協会(NAR)が22日に発表した5月の米中古住宅販売戸数(季節調整済み)は年率換算で前月比0.2%増の430万戸となった。コンドミニアム販売の小幅増が寄与し、3カ月ぶりにプラスに転じた。

6月23日(金) 日本・消費者物価指数 05月

[東京 23日 ロイター] - 総務省によると、5月の全国消費者物価指数(生鮮食品を除く、コアCPI)は前年同月比プラス3.2%となった。前月は同プラス3.4%だった。 ロイターがまとめた民間予測はプラス3.1%だった。 総合指数は前年比プラス3.2%。生鮮食品およびエネルギーを除く総合指数は前年比プラス4.3%だった。

◆今週のスケジュール

□米国

□日本

□欧州

米国の動向により、世界株価が左右する影響が大きいので、下記に重要だと判断される指標をまとめます。指標により、地合いが左右される場合もありますので、当日にポジションをおとすなり、リスク管理ができるよう、経済指標も頭にいれていきたいところです。

□米国・その他

6月27日(火) アメリカ・耐久財受注(速報値) 05月

耐久年数が3年以上あると定義された自動車や家具などの耐久財の新規受注額を、米商務省経済分析局が米国内の製造業約4000社を対象に集計した指標。受注あたりの金額が大きいこともあり、月ごとのブレが大きくなる航空機を除いた非国防資本財の受注は、民間設備投資の先行指標として注目される。調査月の翌月下旬に速報値、翌々月上旬に確報値が発表される。なお、速報値と確報値で発表時刻が異なる。

速報値は米国夏時間:日本時間午後9時半、冬時間:日本時間午後10時半の発表

6月27日(火) アメリカ・S&Pケースシラー住宅価格(20都市) 04月

ウェルズリー・カレッジのカール・ケース教授とノーベル賞受賞者であるエール大学のロバート・シラー教授が中心となって開発した、全米主要都市の一戸建て住宅の価格動向を示す指数。「リピート・セールス」という再販価格を基に算出される。両教授が中心となって設立したケース・シラー・ワイス(CSW)社によって実用化され、2002年に同社がファイサーブ社(現ファイサーブCSW社)に買収されてからは、同社が算出を行い、格付け会社大手S&P社が公表している。毎月全米の10大都市圏、20大都市圏について公表され、四半期ごとに米国全土を調査対象とした指数が発表される。10大都市はボストン、シカゴ、デンバー、ラスベガス、ロサンゼルス、マイアミ、ニューヨーク、サンディエゴ、サンフランシスコ、ワシントンD.C.。20大都市圏では、さらにアトランタ、シャーロット、クリーブランド、ダラス、デトロイト、ミネアポリス、フェニックス、ポートランド、シアトル、タンパが加わる。調査月の翌々月下旬に発表される。

米国夏時間:日本時間午後10時、冬時間:日本時間午後11時の発表。

6月27日(火) アメリカ・コンファレンスボード消費者信頼感指数 06月

米国の経済団体や労働組合などで構成される民間の非営利調査機関であるコンファレンスボード(全米産業審議会)が、消費者に対するアンケートを基に調査した消費者のマインドを指数化したもの。アンケートの対象が5000名と、同系統の指標であるミシガン大学消費者信頼感指数に比べて規模が大きい。

米国夏時間:日本時間午後11時、冬時間:日本時間午前0時の発表。

6月28日(水) パウエル議長演説

6月30日(金) アメリカ・PCEデフレータ 05月

商務省経済分析局が発表する、個人の消費支出の変動分のうち、物価変動によるものを除くための指数。名目個人消費支出をPCEデフレータで割ることで実質個人消費支出が算出される。米国のインフレターゲットの対象として利用され、年8回のFOMCのうち半分の4回で示されるFOMC参加メンバーによる経済見通し(プロジェクション)の際に、物価見通しの対象となっている。変動の激しい食品とエネルギーを除いた数字をコアPCEデフレータとして同時に発表する。FOMCメンバーによる物価見通しでは、両方の数字が示される。一般的に重要視されるCPIに比べて、調査対象となる範囲が広い。また、CPIが消費者調査によるデータを基にしているのに対して、PCEデフレータは企業調査によるデータを基に算出される。短期間に生じた消費行動の変化について、CPIでは調整が行われないが、PCEデフレータは代替品などによる行動変化を調整する。雇用者や政府などが消費者のために支出した金額の変化について、CPIは対象としないが、PCEデフレータは対象に含んでいる(医療費の政府支出分など)。対象の広さ、算出式の違いなどから、CPIに比べて発表が遅くなる。また、水準はCPIのほうが高くなることがほとんど。毎月の個人支出・個人所得などと同時に月次データが発表されるほか、四半期GDP発表時に四半期ベースのデータが発表される。

米国夏時間:日本時間午後9時半、冬時間:日本時間午後10時半の発表。

◆今週のポイント

・アメリカの利上げにつながる経済指標が多く発表される1週間。

・ロシア状況の懸念。

・今週の日本株では、9社の新規上場を予定。「IPOラッシュ」となる。

・日本国内では、30日(金)に5月失業率・有効求人倍率が発表。

・6月下旬にかけては年金などのリバランス売りが懸念材料。

・7月7日・10日の分配金の支払基準日に絡みETFの分配金拠出の売りが先物に出てくるとの観測。

今週も、社会人不適合者が、夢を叶える為に、株と向き合います。

この記事が気に入ったらサポートをしてみませんか?