【日本の未来は明るい??】FXファンダリストが考える政府の意図・日本の未来

お世話になります。

普段はFXを中心とした発信をしております

FXファンダリストのgooseグースと申します。

毎週ファンダメンタルを

踏まえた相場分析をしております。

FXメインのトレーダーですが、

最近は株式投資もしています。

今回は「日本の未来」について

取り上げていこうかと思います。

以前書いた記事をベースにし、

少し省く部分もございますので、

こちらご一読くださると幸いです。

※9月末からちょこちょこ書いているので

情報が更新できていないものがあります。

情報が少し古い点は、ご容赦ください。

前置き

内容だけご覧になりたい方は飛ばしてください。

まずこの記事を読んでいただく方に

何を伝えたいかを説明申し上げます。

既に知識や経験豊富で、

自身の判断で投資や生活されている方は、

少しでも参考になれば幸いです。

ご指摘や意見あれば、

ぜひコメントお願いいたします。

もしこの記事等で

日本経済についてあまり知らない、

新たな知見だったという方は、

知識情報をアップデートさせて、

自分なりの意見を持つ心がけをしてみましょう。

私の意見は最もらしく書きます。

これまで意見を交わしてきた中で、

大きく否定されたことはありません。

(思想の観点で分かれることはあります)

これまでの日本の教育を受けてきた人たちは

SNS上の記事や意見を鵜吞みにしがちです。

確かにフォロワー数が多かったり

肩書が優れている方々の意見は参考になります。

しかし、

テレビで言っていることは本当に正しいでしょうか?

大衆の意見は本当に正しいでしょうか?

日本人は疑問を持って調べ、

多角的に情報を処理することを怠ります。

メディアは大衆の怒りや不満を餌に

興味関心にフォーカスして報道します。

正しいかどうかは二の次です。

特に若者が使うSNSでは、政府や日本を批判する

メディアの二番煎じがうじゃうじゃいます。

1つの意見として持つのはいいことですが

あまりにも議論が稚拙で定量的でないです。

「たしかに!」

というのは大事な感覚ですが、

その逆を考えてみてはどうでしょう。

私はどちらかというと

政府の肩を持つ考えとなっています。

最近のインフレや海外投資、軍事費の増額など

政府の意図は理解し、賛成派です。

ただし消費税増税に関しては

懐疑的な意見を持っています。

何が正しいのか迷いましょう。

別に正解を急ぐ必要はありません。

そしてdebateしましょう。

少し前置きが長くなりましたが、

日本の現状と未来について説いていきます。

日本は他国と比べて特殊です。

他の国が右を向いているときに

日本だけ斜め右上を向いている印象です(笑)

日本について議論するにあたって

色々議題がありますが、

最近の話題から紐解いていきます。

①日本は何故金融緩和を続けるのか

ここはかなり重要な議題ですね。

政府や日銀は何をしたいのか。

何故円安をやめないのか。

何故国民の不満の声を聞かないのか。

これらについては以前の記事にも

少し書いておりますので、参考ください。

まず日本政府や日銀は

日本国民のことをちゃんと考えています。

安心してください。

日本政府や日銀の金融緩和意図は、

ずばり”インフレ”でしょう。

日本は今インフレしないとまずいです。

これまでもこれからも

日本はインフレが最重要課題の1つです。

過去30年間デフレでしたから、、

アベノミクスから続く金融緩和、

そのゴールはインフレすることにあります。

日本が基調的なインフレを達成するまでは

金融緩和は継続し続けるでしょう。

金融緩和を続けていく中で

円安が大きなテーマになります。

日本にとって円安とは

円安はインフレに大きく寄与しました。

円安による輸入物価の高騰により

企業の値上げラッシュが誘導されました。

ここ1年くらいでかなり値上げされましたね。

値上げは嫌かもしれませんが、

私は致し方ないことだと考えています。

円安によるコストプッシュ型のインフレを誘導する

これが政府のやりたいことの1つです。

円安による効果はほかにも

・輸出企業の業績up

・日本株の下支え

・対外純資産の増加

・インバウンド効果up

など様々あります。

・輸出企業への影響

日本の主要産業は、自動車や半導体であり、

モノづくりによる輸出がメインです。

この利益が円安によって増大します。

その結果として、

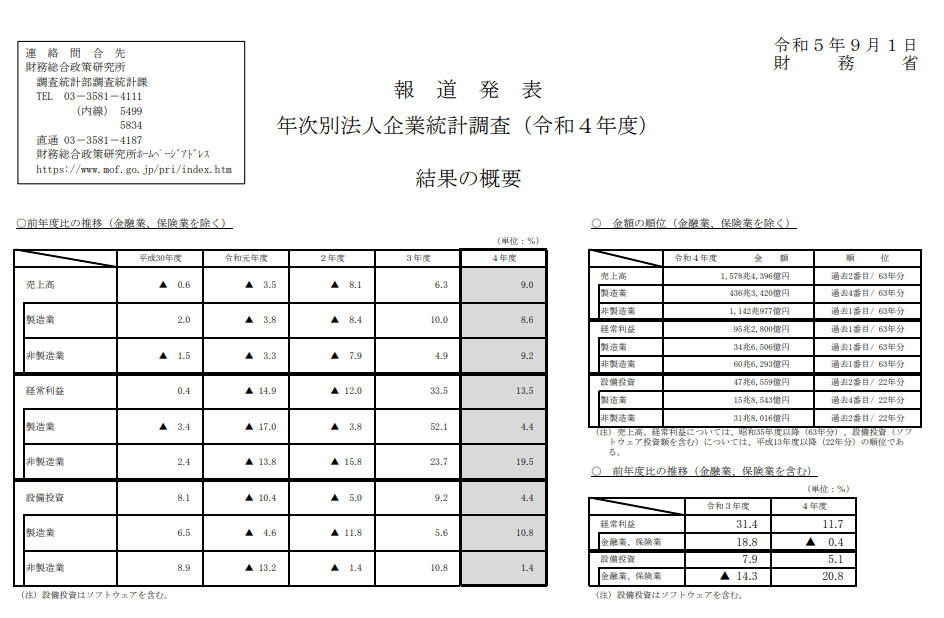

2023年の法人企業統計より

日本企業利益は過去最高です。

円安によって輸入物価が高騰し、

コスト増によって厳しい産業があるのは確かですが、

日本全体とマクロ的にみると良い影響です。

・株への影響

それに伴い、日本株も上昇しており、

バブル後過去最高高値を更新しております。

株の下支え効果は単純に円安もあります。

海外投資家からすると、円安によって

相対的に安く買うことができるのです。

さらにコロナ禍で世界的な金利上昇によって

世界中の株が暴落している中、

日本株は底堅く推移していました。

見方によっては、

インフレが追いついてきただけ、

コロナ禍での上昇率は弱かったなど

株に対する効果が限定的な意見もありますが、

安定していることには変わりなく、

寧ろインフレの重要性が増す材料ですね。

・対外純資産への影響

対外純資産はメリットというよりも

円安によるリスクヘッジだと思います。

日本の対外純資産は30年以上世界一であり、

その額は400兆円以上になります。

よく日銀の財政破綻が議論されますが、

この対外純資産や国民企業資産含め

日本は資産国であるため、

破綻リスクは極めて低いと言えます。

(この話は今回割愛します)

ただ知っておくべきなのは、

日本はほぼ金融国家だということです。

日本は国際経常収支がずっと黒字であり、

それは金融収支の第一次所得によるものです。

(過去記事に前述しております。)

・インバウンドへの影響

最後にインバウンドに関して、

日本は観光でもかなり人気です。

日本にとって観光による経済効果は大きく、

内需を活発にさせる要因でもあります。

日本は自然や文化だけでなく、

安全面、インフラ、衛生面など、

観光としての評価は高いです。

経済産業省も今後の日本にとって

大事な産業のうちの1つとして位置づけています。

ちなみに”持続可能な旅行・観光開発力ランキング”で

日本は世界1位です。(2022年発表、171各国中)

色々円安による影響をお伝えしましたが、

結局やりたいことは、【インフレ】です。

なぜここまでインフレが必要なのでしょうか。

②何故インフレしないといけないのか

インフレが必要な理由は、

老後・年金問題

各国とのインフレ差

この2点が重要です。

・老後・年金問題

老後の資金問題については

投資していない人は対策が必要です。

年金制度は積み立て式ではなく、

賦課方式をとっています。

つまり、働く世代が受給世代に

お金を分配していることになります。

ここで問題になるのは

年金は今後しっかりもらえるのか?です。

結論は、期待しないほうがいいです。

今後の日本人口と労働人口推移がこちらです。

総務省の試算によると、今後日本は

人口減少+超少子高齢社会を免れません。

2050年には生産年齢人口が約50%、、

つまり、インフレを加味した

実質年金支給額は減少します。

その他、社会保険料の増加だけでは賄えず

医療費負担も今後増加していくでしょう。

つまり何もせずに老後を迎えた世帯は

かなりまずい状況になります。

せっかく頑張ってきたにも関わらず

少しもゆとりのない老後生活はしんどいですね。

ただしその後の策も講じてはいます。

それはGPIF(年金積立金管理運用独立行政法人)

による積立金です。

現在その額は200兆円を超え、

100兆円の積み立てに対して

倍に増やすくらい運用しています。

これは賦課方式の補填分という位置づけです。

しかし現在でも年金総支給額は50兆以上。

いくら積立金があるとはいえ、

5%補填しても100年持つかどうかです。

GPIFに頼るのは怖いです。。

ひとまず、将来の年金のためにも

インフレしさせて株を上げなきゃいけないです。

政府は将来の老後資金を

年金だけでは賄えないよ

と明確に言っています。

そのためには自分で資産を

ある程度持っておいてとも言っています。

そのために日本政府が推し進めたのが

NISA制度やiDeco制度です。

上限額はありますが、投資で儲けた分は

税金を免除する制度を国は設けています。

普通は金融所得課税は20.315%ですが、

それを免除するというものです。

2024年からは新NISA制度が始まり、

さらなる投資資金の拡充を推進しています。

以上老後・年金問題から、

インフレして株が上がる必要が示唆されました。

これから日本も本格的にインフレするとなると

貯金していても資産価値は目減りしてきます。

資産分散は必要ですね。

株式に分散するなら

税金免除制度は使わにゃ損です。

・各国とのインフレ差

これはあまり触れられていないですが、

地味に気をつけなきゃいけない問題です。

あまりにもインフレ差が広がると

国の保有資産が海外に食われる可能性があります。

それは企業だけでなく、

不動産や株など多岐に及びます。

既に、不動産や物件の買い占め、

日本株式市場の7割は海外資本など

影響は表れてしまっています。

これでは他国の影響を受けやすくなるリスクがあるので、

ある程度インフレしておく必要はあります。

更にこれからの新興国への投資も

他国に対して見劣りもします。

海外への投資はいろんな意味で必要です。

先進国の立ち位置を保つためにも

インフレは必要かと考えます。

これはあまり関係ないですが、

国民的には海外旅行が

かなり贅沢になってしまいます。

ビックマック指数を見ても

かなり物価安の国になってますからね。

とはいえ、物価が安い国=貧困国

という認識は違うと思いますので、

区別する必要がありますね。

(程度の問題です。)

為替レートで操作可能との意見もありますが

そう簡単に変更できるものではなく、

金利操作はかなり相場への影響は大きいので

現実的ではありません。

コロナ禍で世界中の国ではインフレが進んでいる中、

日本はインフレ率がマイナス圏でした。

もし円安誘導していなければ、

ここ1,2年で日本はかなりまずかったでしょう。

さらにデフレしていたと思います。

そういった意味で安倍政権や黒田元総裁には感謝です。

以上の理由により、

日本のインフレ達成を支持します。

これは資本主義社会が

これからも継続していく前提です。

もし資本主義社会がひっくり返れば

必要以上にお金は要らないので問題ないでしょう。

資本主義社会ならば

インフレしておいて損はないですね。

③インフレを達成できるのか

①金融緩和を続ける理由

②インフレの重要性

をお伝えしました。

その目標は達成できるのか、

現状から考察していきます。

・物価

9月に公表された物価指数を見てみると、

既にコアコア指数も4.3%であり、

目標とする2%をすでに超えております。

中央銀行が重要視しているのは、価格変動が影響しやすい生鮮食品やエネルギーを省いた物価指数です。日本であればコアコア、他国はコア指数にになります。

ただし日銀植田総裁は9月22日会見の際には、

「まだ基調的なインフレ達成とはなっていない」

とコメントしております。

これには賃金の観点が必要でしょう。

・賃金

日本がインフレしない理由の1つに

賃金が上昇しないことが挙げられます。

現在も名目的なインフレはしている者の

賃上げは一部、特に上場企業にとどまっています。

基調的なインフレには

物価高⇒企業売上増⇒賃上げ

のサイクルが必要です。

賃上げができないと、物価だけが上がり、

国民は苦しく、またデフレ基調になります。

この賃上げが岸田政権の最重要課題です。

この賃上げが追いつかなかったので

ガソリンに対する補助金がを

再度増額することとなりました。

日本の物価調整は、

このガソリンに対する補助金で

コントロールしているといっても

過言ではありません。

トリガー条項や二重課税撤廃をやろうとすると

価格変動に対して柔軟に対応できません。

インフレの観点からもナシですね。

ちなみに補助金の出し方は、設定金額以上を全て補助です。

よって現在はトリガー条項よりも補助額は大きいです。

ガソリンのほかに、軽油、灯油、重油、航空機燃料にも補助金出してます。

国民のガソリン代だけで考えていません。

軽油、灯油、重油を合計すると、

ガソリンの約1.5倍の使用料にもなります。

市民のガソリン代だけ

見ているわけではないんです。

実際には7月からの原油の高騰によって

想定以上に原油価格の高騰になったので

補助金増額の背景は原油高騰と賃上げです。

賃上げは必要なのですが、できない。。

いまは賃上げができない分、

補助金等で対応していますが、

上手くいっても、あと数年かかりそうです。

ではどうすればいいのか。

ここは私も分からないですが、

政府/企業/の意見の相違はあります。

・賃上げ(利益余剰金)

最近消費税増税の話が出てました。

実は、消費税を増税すると法人税を引き下げます。

経団連の意図としては、

消費税を引き上げることで法人税を下げ、

設備投資や賃上げを誘導する。

結果インフレと経済成長同時にできる。

という言い分です。

これだとお金に余裕がない印象を受けますが、

果たして本当にそうでしょうか?

最近かなり儲かっているのでは?

はい、そうです。

日本企業は利益余剰金が多いです。

(内部留保という言い方もします)

日本の企業は利益余剰金が多く、

その額は500兆円を超えます。

ということはもちろん自己資本比率も高く、

かなり健康企業が多い算出になります。

業種にもよりますが目安は30%くらいです。

こちらは少し古いデータであり、

日本の99%以上が中小企業ともいわれるので、

実際はどうなのかが気になります。

勿論、いまある利益余剰金を

賃上げに使うことが難しいでしょう。

賃上げは売上から創出するものですので、

利益余剰金から捻出するのは違うと思います。

実際”何故賃上げしないのか”アンケートでは

割と前向きに賃上げを考えている企業は多いです。

しかし

「十分に価格転嫁できていない」

「原材料価格の高騰してきつい」

と現場は考えているようです。

だからこその法人税引き下げを求めているのでしょう。

政府としては、

利益余剰金を設備投資に回してほしい

と考えているようですが、

投資先がないという悲しい現実もあるようです。

正直賃上げは難しい問題です。

企業投資をうまくしていき、

利益をだして従業員に還元する。

これが理想ですが、

色々難しい問題がありそうですね。。

私としては、

消費税増税が最良の選択か分かりません。

(まだ決まっていないですが)

ただこれまで消費税を上げるたびに

消費が落ち込み、おそらくデフレの大きな要因です。

数年前、安倍政権が行った消費税増税は

失敗と言わざるを得ないと思います。

安倍さんもやりたくなかったと。

もしまた行うのであれば、

消費税増税における消費の落ち込み、

それを賃上げでどれだけカバーするのか、

結果としてインフレに貢献できるか、

定量的な説明が欲しいです。

以上のように今後インフレがうまくいったとして、

それは良いことばかりなのでしょうか。

もちろん懸念点もあります。

④インフレ後の懸念点

・格差

まず国民の資産は2000兆円にも及び、

その半分以上が預金です。

この膨大な国民預金を市場に吐き出さたい

という政府の思惑はあります。

余談ですが、

たとえ新NISA制度が始まったとしても

50兆円くらいの効果しかないそうなので、

効果は限定的かもしれないですね。

さらに先日岸田総理がNYの講演で

【資産運用特区】と海外からの投資の呼びかけを

行っていたようですね。

「invest in Kishida」懐かしいですね(笑)

さて、この国民資産の多くは、高齢者が占めています。

特に60歳以上が2/3以上の国民資産を保有しています。

さらに世界的には低いものの、

資産集中度(資産格差)は高く、

上位20%で65%の資産を保有している。

その年齢は高齢者が多く占めるという構造だ。

つまりこのままインフレいっても

資産格差が広がることは明白でしょう。

資本主義社会においては仕方ないですが、

格差是正もしていく必要があります。

この役割を担うのが【税金】です。

うまく資産分配してもらいたいですね。

・金融政策

現在日本の金融政策は

『金融緩和』を貫いています。

その理由はインフレ達成です。

もしそれが達成できたとき、

一つだけ懸念があります。

それはマイナス金利解除による影響です。

私はそこまで気にする必要はなく、

寧ろ喜ぶべきことかと思いますが、

市場が過剰反応すると厄介です。

確かに日本が短期金利を上げると、

円安ボーナスが終わってしまうので、

海外投資家の投げ売りや

住宅ローンはじめとする変動金利への影響

など、日本株下落材料となります。

正直日本がマイナス金利を解除できるときは

名目インフレだけでなく、

賃金上昇、株価高騰など

実質的なインフレが達成され、

かなり良い状況かと想像します。

政府や日銀としても

そこまで見越して

基調的なインフレを継続できるか

を判断していくでしょう。

たとえそんな状況になったとしても

10年以上続けてきたマイナス金利解除の影響は

かなり大きいことを想定しなければなりません。

日銀や政府は想定済みでしょうから

この舵取りはかなり重要です。

そのタイミングは植田総裁なのか、

その次の総裁か分かりませんが、

うまく立ち回ってくれることを願います。

➄岸田政権「5つの経済対策」

9月25日には、岸田首相は

10月中に5本柱の経済対策をまとめることを表明しました。

5本柱とは、

(1)物価高対策

(2)持続的な賃上げ

(3)国内投資促進、

(4)人口減少対策

(5)国土強靱化

を指し、これに基づいて2023年度補正予算を編成するようです。

この5本柱みてもインフレを重要視しています。

特に1~3はインフレにコミットしていますね。

4)少子高齢化は無視はできないので、

できるだけの対策をする必要がありますね。

5)国土強靭化は災害に強い国にする

ということは、インフラ関連でしょうか。

(ここはインフレだけではない気がします)

この経済政策より大まかな方針として、

岸田政権がやろうとしていることは

間違っていないと思います。

しかし、

岸田さんの魅せ方は上手ではないと思います。

国民に理解してもらう気概が足りない、

果たしてその余裕がないのか、、

実際の政策等は、

岸田さんがすべて考えているわけではないですが、

記者に対する返答や会見が機械的です。

それを考えると「増税メガネ」などと

揶揄されても仕方ないです。。

カリスマ性があればよいですけどね。

⑥日本の未来

ここまで

インフレの重要性から

インフレ達成に必要な賃上げ、

インフレ達成後の懸念

をお伝えしました。

最後に私の考える政府のビジョンを

簡単にお伝えして、

日本の未来について考察します。

まず日本は高度経済成長のような

世界一の経済大国に返り咲くことは

あまり期待できないでしょう。

日本の人口推移

現在の産業の強さ

を加味すると難しいです。

あのトヨタでさえ、

衰退すると言われています。

既に手遅れとも、、

え、やばいじゃん。

日本オワコンじゃん。

そういった声は多いですね。

でも果たしてそうでしょうか??

私はそう思いません。

この議題については、

賛否両論あっていいと思います。

日本がどこに向かうか?

何を目指していくのか?

という前提によって変わりますから。

そこで急ですが、

豊かさとはなんなのでしょう??

GDPの高い国が豊かでしょうか?

まず、私は日本は豊かだと思います。

世界の中でもGDPは未だ3位、

インフレや医療はかなり充実しています。

どんな状況になっても

国の補償制度は充実していますから、

この国で餓死することはないでしょう。

前述しましたが、

ある意味日本は金融国家です。

バブル期に稼いだお金を

うまく使い回している印象ですね。

国民資産は2000兆円、

企業資産も1200兆円超え、

対外資産は世界一です。

GDPに対する借金割合は世界一で

借金大国と言われますが、

それは気にしなくて良いことです。

他国に比べれば安定してます。

国単位でみても、

国民単位でみても

日本はかなり恵まれた国です。

最近は物価高でしんどいでしょうが、

それは日本だけではないですし、

日本人の贅沢慣れもあるのでは?

と思ってしまいます。

ただしこのまま

ぬるま湯に浸かれるか??

と言われると安心はしきれないです。

日本がやるべきことは

少なくとも以下あります。

・モノづくりとしての地位

→半導体、自動車、電池、センサーなど

・少子高齢化対策

→一人当たりの生産性向上(AIや自動化)

老後・介護問題

・インバウンド誘致

→観光の強化(カジノ?自然?)

・海外への投資

→外交は大事です。戦争リスクも減らしたい。

・自給率の向上

→これは後回しでしょうが、

円安によって自給率上げられます。

農業や畜産は国内主体で回したいですね。

ここをしっかり対策していけば

ある程度豊かな国でいられます。

それに伴いインフレもしていくでしょう。

適度なインフレであれば、

円安を続けていく方向性でしょう。

それで稼いだところから税収し、

分配をしていくのが政府の役目です。

経済的な観点からずらすと

犯罪率の低さも大切です。

こんなに豊かで平和で

過ごしやすい国は貴重です。

日本に生まれて良かったと思います。

今後犯罪率の上昇懸念ありますが、

ここは保って欲しいです、、

最後に

かなりの長文となりましたが、

Goose視点で日本の現状や未来について

書いてみました。

日本はどんな国になるのか

どの状態が日本人は幸せなのか

一言で言うならば、

平和で豊かな日本

も素晴らしいと思います。

日本はある程度の豊かさで、

何不自由ない生活を送れます。

今イスラエル/ハマスは戦争状態です。

今後日本も巻き込まれるリスクは

たしかにゼロではありません。

平和で豊かな国は

かなりハードルは高いと考えますが、

日本はそれを実現できている数少ない国です。

何を国に求めるかは自由ですが、

日本に生まれた私は幸せだと思います。

感謝しています。

・

今回は自民党の意図について取り上げました。

私がこの記事を書いた目的の1つとして、

SNS上では政府に対する批判があまりにも多く、

(批判はあってもいいのですが)

その内容に偏りを感じたからです。

日本にとってせっかくのチャンスが

もったいない気がしています。

物事はいろんな角度で議論するべきです。

特に若い世代は1つ知識を入れただけで

分かった気になる傾向があります。

(私も気を付けなればいけません)

とある考えの組織に属すると

その考えに批判されることは

あまりなくなってきます。

SNSはアルゴリズム上、

自分の居心地の良い場を提供します。

それが私は危険だと考えています。

今回の記事を読んで、

様々な意見を聞くきっかけになり

私としても成長の機会となればと思います。

コメントいただければ幸いです。

・

このつたない長文記事を

読んでいただき誠に有難うございました。

今後とも何卒宜しくお願い申し上げます。

普段はFXを中心に情報発信していますが、

ファンダメンタルズを重要視しています。

マクロ的視点を発信していますので、

投資全般の参考になれば幸いでございます。

毎週更新のシナリオを元に細かな相場感等は

オプチャにて配信しております^^

私主催のFXファンダオプチャ

『FX MAIN ROOM』

FXで勝つための知識やノウハウ

マインドなどをリアルタイムで配信しています。

日頃のfxトレードの役に立つ目線も

無料で配信しております。

是非ご参加ください^^

『FX MAIN ROOM』

この記事が気に入ったらサポートをしてみませんか?