分かった気になれる損保会計⑨(まとめ)

(Twitterはこちら → @yanagi_092)

一通り説明が終わったので、改めてまとめてみたいと思います。

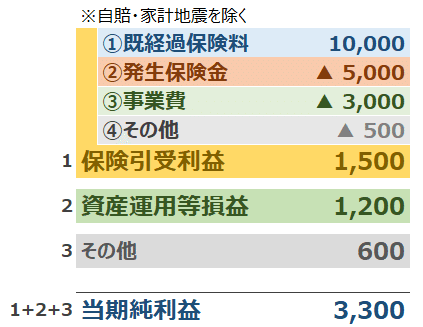

まず、何度も出していますが、損害保険会社の収益を考えるうえでは以下の損益イメージを持つことが重要だと思います。

1.保険引受利益

① 既経過保険料

会計上の期間損益(当期純利益)を考えるうえでは、会計期間に対応する既経過保険料を損益として考えます。なお、様々な場面で活用されている正味収入保険料は、会計期間を無視しているため、期間損益では使用することができません。

② 発生保険金

会計上の期間損益(当期純利益)を考えるうえで、会計期間中に発生した事故を全て集計するために、以下の3つが必要となります。

・支払保険金(損サが日常的に支払い)

・未払保険金(損サが決算期に計上)

・IBNR備金(未報告事故の見積もり、数理系部署が決算期に計上)

③ 事業費

個別の項目を見ていくと・・・

1.物件費・・・DX関連のIT予算が爆増中

2.人件費・・・女性(一般職)の活躍推進を通じて削減中

3.代理店手数料・・・競争激化で増加中

4.その他税金・・・僅少なので省略

コンバインド・レシオ

コンバインド・レシオは、保険本業のコア利益に対する費用割合(50%+30%)を示しているので、100%を超えれば赤字、下回れば黒字となります。

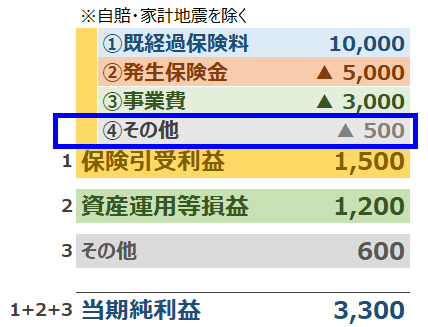

なお、コンバインド・レシオは上記の「④その他」を含めていませんので、100%を下回っていても保険引受利益が赤字になることはあります。

④ その他(ご参考)

具体的には、異常危険準備金の繰入額&取崩額や、初年度収支残負担といった項目があります。

特に、異常危険準備金は災害関連の準備金となりますので、巨大災害が発生した場合は「その他」項目が大きく動くことになります。

いずれにせよ難しい項目なので、「巨大災害が起きたら色々動く項目」くらいの理解で良いと思います。

2.資産運用等損益

国内保険会社においては、資産運用等損益のほとんどが政策保有株式もしくは子会社株式関連となっています。政策保有株式は自ら主体的に資産運用しているものではありませんし、子会社株式関連(子会社配当)は連結上は内部取引として消去される「みせかけの利益」です。

なお、東京海上G全体では、海外子会社のDelphiを中心に、現地CEOが本邦の言うことを聞かずに(笑)積極的すぎるトレーディングをしているので、連結ベースでは「運用益を出している」との評価になりますが、あくまで一部の海外子会社が資本市場の好景気の波に乗って運用益を出しているに過ぎません。

まとめ

損害保険会社の主たる利益は、保険引受利益と資産運用等損益から構成される。

コンバインド・レシオは、本業のコア利益に対する費用の割合を示しており、100%を下回れば本業のコア利益は黒字。

単体ベースでの資産運用等損益は、ほとんどが政策保有株式もしくは子会社株式関連であり、主体的に運用をした損益ではない。

どうでしょうか。このような視点を持つと、訳の分からない損保決算、および各損保の経理部が全店に通知をしている決算説明資料(←細かすぎ&難しすぎて、理解できる人いるの??)についても、少しは違った見方ができるのではないでしょうか。

また気が向いたら何か書こうと思いますが、このシリーズは一旦終了にしたいと思います。ありがとうございました。

(終わり)

この記事が気に入ったらサポートをしてみませんか?