スタートアップの事業年度と決算期はいつにする?

ベストプラクティスまとめ

本記事の結論は以下になります。

事業年度と決算期

(1) 事業年度とは

株式会社は設立時に「事業年度」を定める必要があります。

事業年度の期間は1年を超えなければ何ヶ月に設定しても良いことになってはいますが、数ヶ月に設定するメリットは特にないため、 1年間 (12ヶ月)に設定するのが一般的かつベストプラクティスです。

(2) 決算期とは

設定した事業年度の最終月が決算月(= 決算期)になります。

3月が決算期の場合を「3月決算」、12月が決算期の場合を「12月決算」のように呼びます。

株式会社は、決算月に「決算」を行う必要があります。

決算では

・1年間分の取引を確認し「貸借対照表」や「損益計算書」を作成する

・作成した決算書類を報告し、税金の申告を行う

といった作業が必要です。

事業年度と決算期を決める3つの観点

(1) 消費税の免税メリットを最大化する

多くの会社にとって最も重要な観点が「消費税の免税期間を最長にする」ことです。

そもそも法人は「自社に対する入金の10%を消費税として納税する」必要があります。

ただし、消費税の免税期間はこの10%を支払う必要がなく、自社の収入にすることができます。

自社に対する入金の10%を支払いではなく収入にできるのは、事業を始めたてのスタートアップにとって、非常に大きいです。

会社設立時の資本金が1,000万円未満の株式会社は原則として「設立から2事業年度の間は消費税の納付が免除」されます。

そのため、「2事業年度」に該当する期間を長くするのがベスト。

つまり、事業年度の開始月は法人設立月とする(設立の前月が決算月になる) のがベストプラクティスとなります。

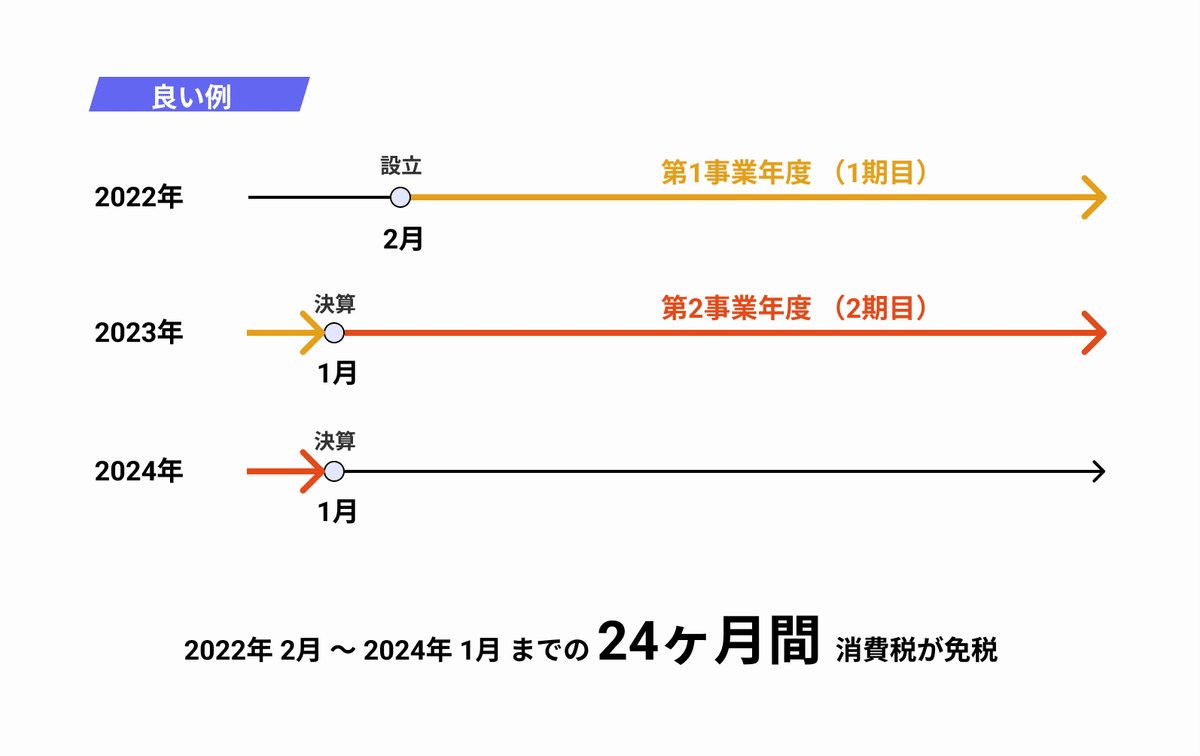

具体例で考えてみましょう。

2022年2月8日に設立した法人であれば、1月を決算月にすれば第1事業年度は2022年2月8日~2023年1月31日、第2事業年度は2023年2月1日~2024年1月31日までとなります。

よって、2022年2月8日~2024年1月31までの約24ヶ月が免税期間となります。

一方で、この法人が3月を決算月としてしまった場合、第1事業年度は2022年2月8日~2022年3月31日、第2事業年度は2022年4月1日~2023年3月31日までとなります。

よって、2022年2月8日~2023年3月31日までの約14ヶ月が免税期間となります。

この例では、24ヶ月と14ヶ月で10ヶ月もの免税期間の差が生まれてしまいます。

事業年度の開始月は法人設立月とする(設立の前月が決算月になる)ことで消費税の免税期間を最長化するようにしましょう。

ただし、例外もあります。

第1事業年度の上半期(設立後最初の半年、「特定期間」と呼ぶ) の課税売上が1,000万円以上かつ人件費が1,000万円以上となる場合 です。

要するに「会社設立後、すぐに人も沢山雇うし、売上もガッツリ立つぜ!」という場合です。

この場合は、本来設立から2事業年度の間は消費税の納付が免除されるところが、第2事業年度から消費税課税が発生してしまいます。

平たく言うと「すぐに売上ガッツリ立つなら消費税免除いらないよね、だって儲かってるもんね」ということです。

そのため、このケースに該当する場合は 第1事業年度が7ヶ月以下になるように事業年度を設定してください。

第1事業年度の期間が7ヶ月以下であれば特定期間の判定を行わないため、通常通り2事業年度分消費税が免税されます。

(2) 税金を納める時期を意識する

決算月に決算を行い、申告した税金は「決算期末の2ヶ月後」までに支払いをする必要があります。

「決算期末から2ヶ月後」に会社に資金が枯渇していると税金の支払いに困ってしまいます。

そのため、会社で行う予定の事業が特定の月に資金繰りが厳しくなる等の性質を持っている場合は、その時期と決算月をずらす必要があるかもしれません。

(3) できれば税理士・監査法人の繁忙期を避ける

日本では3月決算の企業が最も多いため、税理士や監査法人は3月が最も忙しい時期となります。

特にこだわりがなければ、繁忙期を避けた方が決算の手続きがスムースに進みやすくなるため、3月決算は避けても良いでしょう。

また、スタートアップを設立する場合はIPOを目指すことが多いと思います。

IPOをする際には監査法人に監査をしてもらう必要がありますが、監査法人の繁忙期である3月が決算月の場合は、いざIPOをしようとした場合に監査法人の人手確保が難しくなってしまう可能性もあります。

まとめ

「スタートアップの事業年度と決算期をいつにするか?」を考えるにあたって重要な観点は以下の4つになります。

設立後の変更手続き等で手間を取られないように、適切な事業年度と決算期を設定しましょう。

スタートアップの会社設立の手間をなくすサービス 『Build』

Buildは、定款などの法人登記書類を簡単に作れる利用無料のサービスです。

たった3分の情報入力のみでスタートアップ設立に必要な書類が作成できます

資本金、事業年度、株式数などをスタートアップに最適な形で作成します

必要情報が記載された状態の設立書類が自宅に届きます

電子定款認証を行うため、ご自身で設立するよりも安く法人設立ができます

「法人設立の手続きが面倒」「プロダクトに集中したい」という起業家の方は是非ご利用ください!

この記事が気に入ったらサポートをしてみませんか?