【日本経済新聞要約・考察】第21回 IMF報告書で市場はどう動く、中銀資金じゃぶじゃぶの予測、日本の金融緩和の今後は

※本要約・考察は2020年6月26日の日経新聞の記事をもとに書いております。

〈要約〉

国際通貨基金(IMF)が25日に公表した報告書には、主要中央銀行が金融緩和で6兆ドル(約640兆円)の資産購入に踏み切ったことにより、投資家が過大にリスクを取っている可能性があり、「実体経済と乖離している」と警戒感を示していた。

IMFの報告書によると、主要市場の株価は一時急落したが、6月には1月中旬の高値水準の85%まで回復した。

しかし、24日に改定した経済見通しでは、4月の見通しから1.9%下方修正した。今年の世界成長率をマイナス4.9%とし、「資産価格が実体経済と比べ過大評価されている可能性がある」と指摘した。資産価格の割高感を示すためにIMFは企業の収益力や配当余力を基に株価水準を分析し、日米の株式市場は大幅に割高、中国やユーロ圏は割高感が強い、欧米の社債価格も割高と判断した。

主要国の中銀が量的緩和の一環として、国債やコマーシャルペーパー(CP)などの購入を加速しており、新興国も利下げから国債の買い入れに軸足を移し、新興国市場にも低利マネーが溢れ始めている。

そんな中、IMFは相場が下落に転じるリスク要因として、

1.新型コロナの感染第2波の発生

2.中銀への過度な期待の反転

3.貿易戦争などの政治リスク

などを上げており、第2波が発生すれば、21年も世界経済はゼロ成長になると指摘している。

社債のデフォルト(債務不履行)は前期で100件近くに増え、金融危機直後の2009年前半の約140件に迫るペースだと報告書は指摘している。実体経済の、回復には時間が必要な中、世界的なコロナ危機の早期収束には金融シ

参考資料: https://www.imf.org/en/Publications/WEO/Issues/2020/06/24/WEOUpdateJune2020

〈考察〉

今回の「IMFの6月25日発表の国際金融安定性報告書」に関する記事を踏まえて「IMFの報告書」と「日本の“110兆円”特別オペの現状」について考察をする。

「IMFの報告書」

今回のIMFの報告書で気になった点は以下の2点だ。

・中国の成長率のV字回復

・各国の債務残高

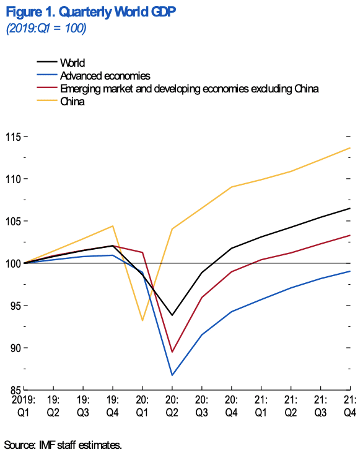

a)「中国」VS「先進国」VS「新興国(中国は除外)」

IMFの各国の経済見通しでは、先進国のGDPの回復は新興国や中国と比べ遅いと判断し、2021年末でも2019年の水準にはたどり着かないと判定した。新型コロナの感染者が多い、米国、スペイン、イタリア、ドイツ、フランスはマイナス10%前後の経済縮小を見通している(下記表参照)。

2021年の経済成長予測を加味しても先進国は2019年の水準に戻れていない。しかし、IMFの報告で中国だけ今年プラス成長をすると予測されている。4月の段階で経済再開に成功し、感染拡大も抑止できており、景気刺激策によって支えられているとしている。

中国の5月発表の経済刺激策は(中国GDPの4%規模)であり、欧米日の刺激策の規模よりも小さい。他国と比べて、多額の負債を抱えずに回復に迎えられている中国は先進国にとってのモデルケースに近いだろう。IMFの報告書には中国の経済回復は予想を上回り、その背景には5月の投資関連・サービス産業の回復が大きくあるとした。

参考資料2: https://www.ft.com/content/304d0fe3-6456-41e5-a765-29483cc02262

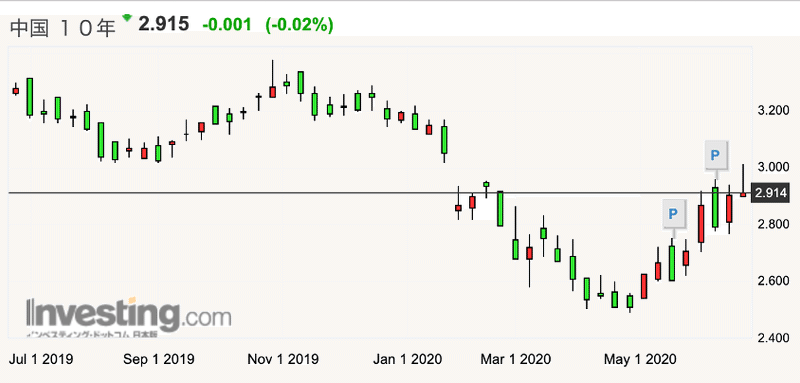

中国の10年国債の利回りは2.915と感染拡大が懸念された1月下旬〜2月上旬の水準まで回復している。中国人民銀は22日には5年物の事実上の政策金利を4.65%に、2か月連続で据え置いた。長期金利と政策金利のスプレッドを市場判断(期待成長率、インフレ、将来の不確実性)だとすると、174bpsの違いがある。つまり市場による中国経済への期待値はまだ限定的であり、IMFの報告と市場判断には差異があるように感じられる。

今後、中国経済のプラス成長が予測される中で、中国国債10年物の利回りは従来の利回りに戻ると考えられる。 今後、中国経済のプラス成長が予測される中で、中国国債10年物の利回りは従来の利回りに戻ると考えられる。

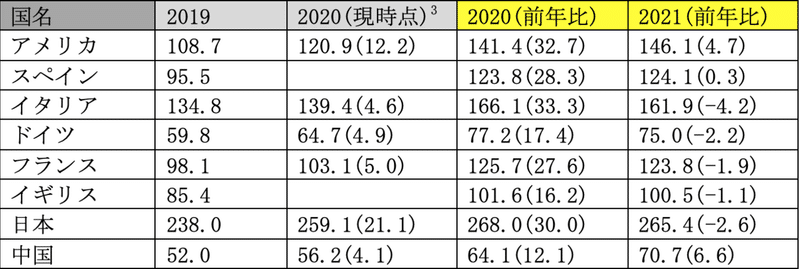

b)各国の債務残高

今回のレポートで面白かった点は各国の債務残高の予測が最後に付け加えられていたことだ。以下はIMFが予想する各国の債務残高の予測(GDP比)だ。

参考資料3:https://www.statista.com/statistics/1107572/covid-19-value-g20-stimulus-packages-share-gdp/(スペイン、イギリスは記載なし)

現在の債務残高の増加している段階から、IMFは今後さらなる金融緩和が必要になると想定していることがわかる。IMFが警戒感を示している実体経済と株価の乖離の理由が、中央銀行の資産購入による物であれば、投資家は引き続き過大にリスクを取り続ける。日米や主要市場の株高は2020年後期までは続きそうだ。しかし、2021年から多くの国は債務残高縮小方向に動くとIMFは予想しているため、2021年からは実体経済と株価の乖離が徐々に無くなっていくのではないかと考えられる。

「日本の緩和の現状」

以前のレポートで取り上げてから気がかりだったことが、日本銀行の国債買入撤廃宣言の優位性だ。80兆円の枠を撤廃したものの、実際は20兆円も買っていなかった現状を見てから個人的には日本銀行の宣言の優位性に怪奇的になってしまっている。そのため、今回は株高の主要因とされている中銀による資産供給に着目する。

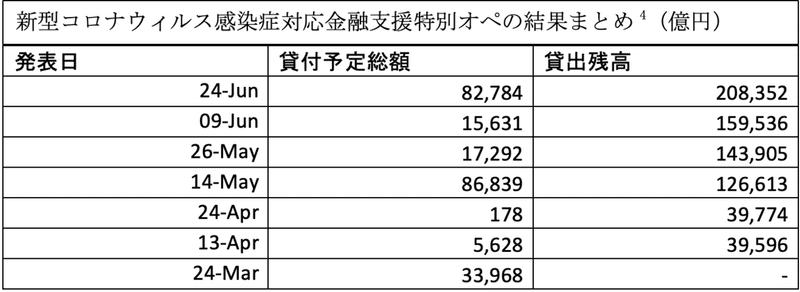

日本銀行は企業の資金繰り支援のため、新型コロナウィルス感染症対応金融支援特別オペを3月から実施しており、6月16日には買入れ枠を55兆円から90兆円に拡大した。加え、貸付期間を3か月から6か月ほどに伸ばした。

現在は20兆円貸し出しており、16日以前の枠の55兆円の4割弱を既に貸し出したこととなる。

参考資料4: https://www.boj.or.jp/mopo/measures/mkt_ope/ope_v/index.htm/

直近のオペでは8兆円規模の貸付が行われており、前週の1.5兆円から急増した。今後、資金繰り支援が必要になるか、経済回復次第ではあるが、直近の規模を考慮すると融資枠の宣言通り(またはそれ以上)の資金供給が行われそうだ。日本銀行の110兆円の資金供給宣言に怪奇的だった投資家もオペ結果を見て、不安は払拭されるだろう。

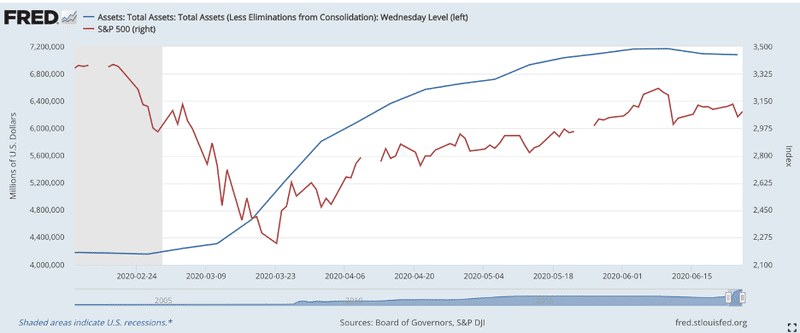

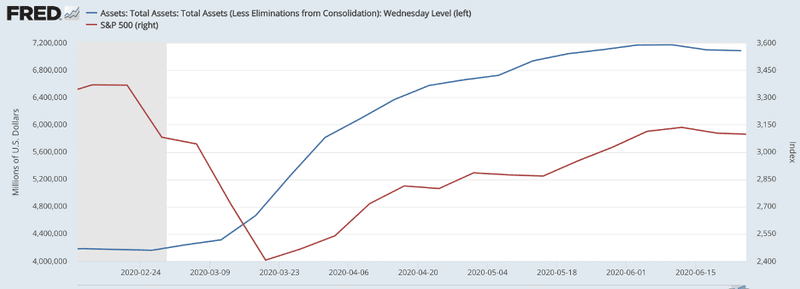

【FED総資産とS&P】

借金経済が訪れているのではないか。FEDの総資産が6月の第1週から減少傾向にある。それに伴い、S&Pも天井を打った。その相関は下記のように、S&Pを1週間の移動平均に切り替えるとより顕著に現れる。

今後の株価はFEDの総資産により影響を受け、IMFの報告書通りにFEDが買入を行うのであれば、年末にかけてS&Pは上がり続けると考えられるだろう。

よろしければサポートお願いします!サポート頂けましたら、気になるニュースの要約と考察、もしくは気になるデータの統計分析をします!