【トヨタ自動車】2023.3期-1Q決算

以下、会社概要。四季報などから抜粋。

4輪世界首位。国内シェア3割超。日野、ダイハツを傘下。SUBARU、マツダ、スズキと提携。

世界販売1,070万台(3%増)。SUV牽引し、販促費も低水準。が、資材高騰影響1.45兆円は合理化や車両価格値上げでも吸収できず営業減益。ただ会社為替想定1ドル115円は保守的。(今決算リリースでこちら130円で引き直し)増配も。

量産車投入で2022年度EV世界販売は前期比6倍の9.5万台計画も電池材料高騰が課題。需給逼迫度に応じた車種別のマージン変動制度を日本に今夏導入へ。

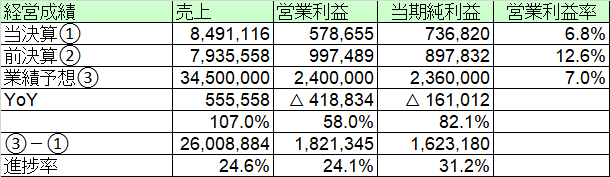

【経営成績】

1Q実績。売上8.4兆円。営業利益5,786億円。営業利益率6.8%

対前期。+5,555億円増収。▲4,188億円減益。営業利益率は▲5.8pt

対ガイダンス。進捗はやや弱い。純利益だけは超過達成で、上方修正済み。営業利益率は7%を見込む。

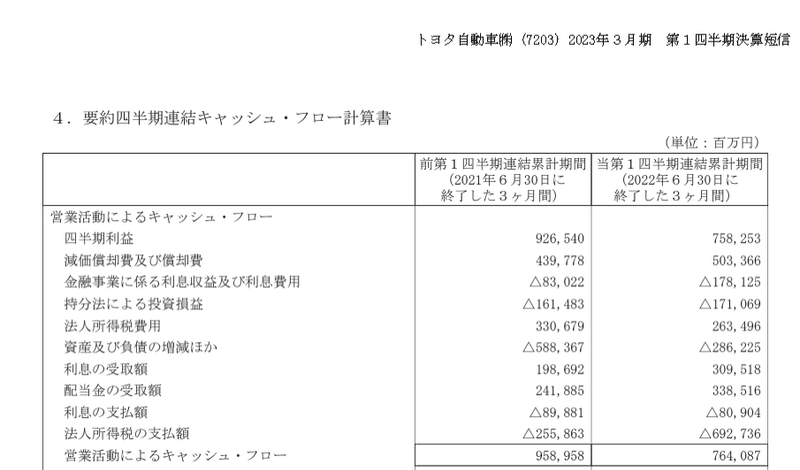

★営業キャッシュ・フロー

1Q実績。+7,640億円。マージンは9%

対前期で、▲1,948億円。マージンは▲3pt程度減少。

利息受取額が3,095億円、配当受取額が3,385億円と底堅い印象。

一方、法人税の支払いが6,927億円とさすがに巨額。経営の足を大きく引っ張る。

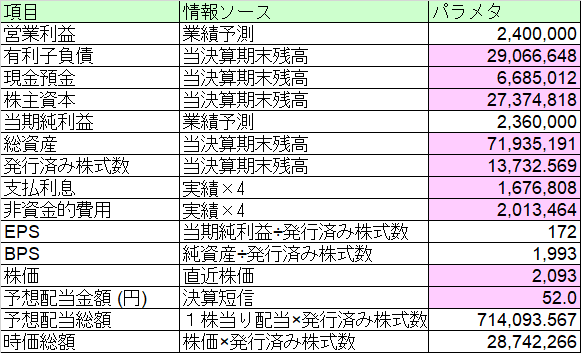

【財政状態】

自己資本比率 38.1%

d/e ratio 1.06倍。

ネットキャッシュ▲22.3兆円。さすが大トヨタの巨大なレバレッジ。

時価総額が28.7兆円。売上で34.5兆円を目標に掲げる日本製造業の最後の砦。少なくとも時価総額50兆円くらいは行って欲しい。それでもPBRは2倍未満。

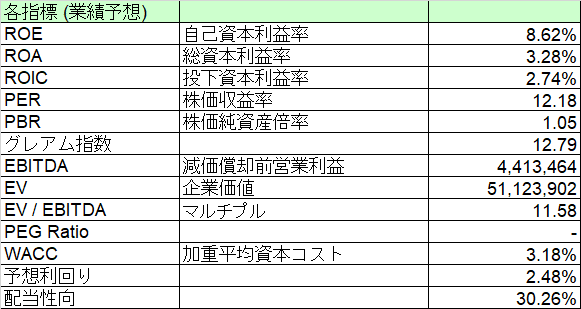

【経営指標】

ROEがかろうじて8%超え。ROAは4%未達。ROICも決して高いとは言えないスコア。

PBRが1.05倍とかろうじて1倍超。せめてPBR2倍程度は目指してもらいたい。

マルチプル11.5倍。まあまあ

WACC が3.1%とそこそこ。株主還元には積極的な印象。配当利回りも。

【総括】

純利益は上方修正。売上と営業利益のガイダンスの消化率は若干計画劣後してはいるものの、大きな乖離はなく。為替も保守的な115円から、130円に変更している。これで大きく売られるのは違和感。下方修正したわけでもないのに。

営業CFは+7,640億円。そして、法人税の支払いが7,000億円弱!自国の行政に大きく足を引っ張られている。これで法人税を上げろとのたまう政治家がいることに日本製造業の暗い未来を予感させる。

時価総額28兆円。ただ売上目標が35兆円弱の日本製造業の最後の砦である。50兆円くらいないと。トヨタの時価総額は日本経済の健康のバロメーター。本来は増税などでイジメるのではなく守らなければいけない存在なのでは。

この記事が気に入ったらサポートをしてみませんか?