ファイナンス(企業財務)の基本㉕:「企業価値と資本構成」について、まとめてみた その4

前回は「法人税などを考慮した、よりリアルな条件下での「企業価値と資本構成」について書きました。

今回は、前回までの話も踏まえて「結局、企業の資本構成はどうするのが良さそうなのか?」ということを書いてみたいと思います。

まずは、前回のおさらいです。

法人税などを考慮した、よりリアルな条件下での「企業価値と資本構成」(前回のおさらい)

「リアルな市場」では、「法人税の支払いがある」といったことが発生する

上記の条件において、資本構成によって企業価値が変わる

すなわち、資本構成に「デット(銀行借入など)」を組み入れることで、その分「節税効果」が発生し、企業価値が上がる

なお、前回の補足ですが、U社は純利益40億円、L社は純利益36億円であるため、「U社の方が良いのでは?」と思った方もいるかもしれません。

こちらに対しては、P/Lを最重要視する場合(伝統的な考え方)は、借入なしのU社の方が良い、となります。

しかし、資金を提供する立場(銀行 + 株主)からすると、U社は40億円のリターンしか生まないのに対し、L社は44(36 + 8)億円のリターンを生んでいると言うことになります。

よって、上の議論は「どの立場から考えるのが適切か?」ということがポイントになります。ここ最近は、「P/L最重要視(利益)」よりも「資金を提供する立場(企業価値)」で考え、企業価値を重要視する傾向にある気がします。

今回は、前回までの話も踏まえて「結局、企業の資本構成はどうするのが良さそうなのか?」ということを書いていきたいと思います。

財務破綻リスクによる企業価値の変化

これまでの内容踏まえ、同じ資産・事業内容であっても、負債を活用した方が企業価値が高まることがわかりました。

それでは、借入などの負債を最大化していけば、企業価値も最大化することになるのでしょうか?

確かに、借入が多いほど「節税効果」により企業価値は増加するかのようにみえます。ただ一方で、財務破綻などの「財務リスク」も増加します。

負債の額が大きくなると、営業利益が落ち込んだ場合に、借入の金利支払等で、経常利益が赤字となったり、債務不履行、さらには倒産となる可能性が高くなります。

企業の業績悪化にともなう企業の発行する債券の格下げや、その結果としての債権者の金利引き上げの要求、取引会社との条件悪化や、 倒産により発生する各種費用は、最終的に投資家が負担することとなります。

よって、企業価値を考える際には、このような「財務破綻リスク増加によるコスト」を考慮する必要があります。すなわち、「節税効果」を考慮した企業価値に、「財務破綻リスク増加によるコスト」の現在価値を差し引いたものとして、最終的な企業価値を捉える必要があります。

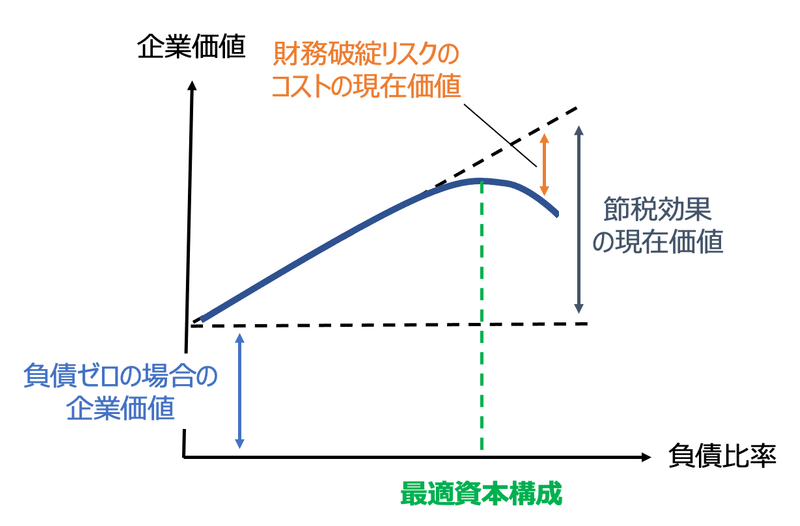

企業価値

= 負債がない場合の企業価値 + 節税効果の現在価値

- 財務破綻リスクに伴うコストの現在価値

上の内容を図で表すと、下記のようなイメージとなります。

負債ゼロからスタートして、負債を増加させていくと、節税効果により企業価値は増加します。しかし、あるところからは、財務破綻リスクが増加することで資本コストが上昇し、企業価値も減少していくことになります。

節税効果の現在価値の増分と、財務破綻リスクのコストの現在価値による減少分が等しくなるような資本構成が、最適資本構成(企業価値を最大化する最適点)となります。

企業価値を最大化する負債比率は、企業によって異なります。

本業の業績が悪化している企業は財務破綻リスクが大きく、業績が良い企業と比較して、負債比率が低くても倒産などの可能性が高くなります。

そのため、より負債比率が低い状況が最適資本構成となります。(なお、具体的な最適資本構成については、各企業のCFOしかわからない、という噂を聞いたことがあります)

今回は、ここまでとします。

次回は、「企業価値と資本構成」の最後として、テクニカルな内容を少し補足しようと思います。

この記事が気に入ったらサポートをしてみませんか?