ファイナンス(企業財務)の基本㉔:「企業価値と資本構成」について、まとめてみた その3

前回は「企業価値と資本構成」に関して、「完全市場という条件下での振る舞い」について書きました。

今回は、法人税などを考慮した「よりリアルな条件下での振る舞い」について書いてみたいと思います。

まずは、前回のおさらいです。

完全市場における「企業価値と資本構成」(前回のおさらい)

まず、話を単純化するために、下記条件を満たす「完全市場」を想定する

法人税や株式等の取引の費用は存在しない

投資家は皆、企業と同じ金利で借入れをできる

負債利子支払後の利益は、全額株主の配当に充てられる

営業利益と税引前キャッシュフローは同一で、毎年一定(倒産の可能性なし)

すべての投資家は、まったく同一の情報を得ている

すると、「完全市場」においては、下記2点が成り立つ

「法人税がない」などの条件を満たす完全市場下では、企業価値はその企業の資本構成に影響を受けない

完全市場下では、株主資本コストは負債比率に比例して増加する

今回は、「完全市場」ではなく、法人税などを考慮した、よりリアルな条件下での「企業価値と資本構成」をみていきたいと思います。

法人税などを考慮した、よりリアルな条件下での「企業価値と資本構成」

節税効果による企業価値の変化

法人税を考慮に入れると、「完全市場」における結論は、どのように変わるのかをみていきます。

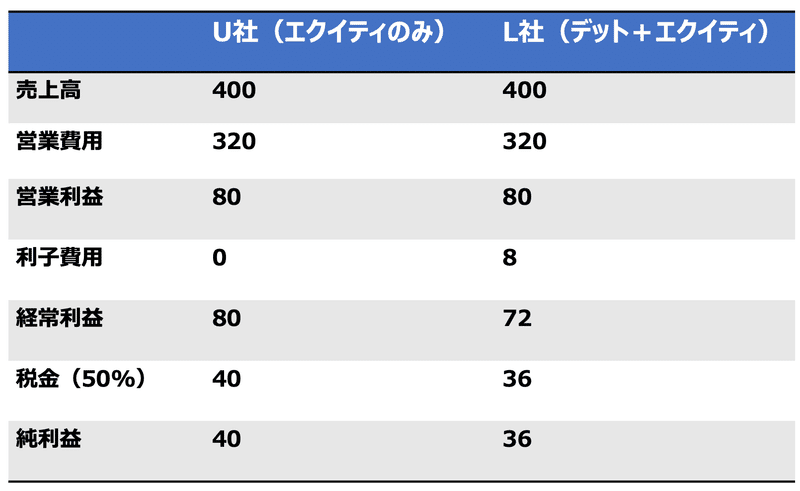

ここで、U社(Unlevered)とL社(Levered)を考えます。

U社は100%株主資本(エクイティのみ)、L社は株主資本と負債の組み合わせ(デット+エクイティ)で資金調達しているとして、損益構造は下記のように仮定します。なお、単純化のため、ここでは、減価償却費、投資、⊿WCの変化はないものとします。

U社の企業価値を算出するためにフリーキャッシュフロー(FCF)を算出すると、以下のようになります。

FCF = 営業利益 × (1 - 税率) + 減価償却費 - 投資 - ⊿WC

= 80 × (1 - 50%) + 0 - 0 - 0 = 40

ここで、U社のWACC(加重平均資本コスト。U社の場合、エクイティのみなので、株主資本コスト = WACC)を12%と仮定すると、U社の企業価値は下記のようになります。

U社の企業価値 = 40億円 / 12% = 333億

一方、L社の企業価値を算出するために、L社の資金提供者全体(株主と債権者)へのキャッシュフローに着目すると、純利益 + 利子費用 = 36+8 = 44となり、U 社のそれよりも4億円だけ増加していることがわかります。

L社の企業価値は、U社と比べてこの増分の現在価値だけ高くなります。

この増分キャッシュフローを割り引く割引率に、L社のrD(負債コスト、8%と仮定)を使用すると、L社の増分キャッシュフローの現在価値は、下記のようになります。

L社の増分キャッシュフローの現在価値 = 4億円 / 8% = 50億円

このように、お金を貸して下さっている債権者への支払利子が費用計上されることにより、企業価値が高める効果があります。

これを、「節税効果(タックス・シールド)」と呼び、下記式で計算できます。

節税効果 = 負債額 × 税率

この現象をとてもシンプルに解釈すると、「法人税」として持っていかれてしまうお金を、その前に支払利息(利子費用)として債権者に還元した方が、企業価値は高まる、ということになります。

なお、L社のFCFも、U社と同様40億円です。

FCF = 営業利益 × (1 - 税率) + 減価償却費 - 投資 - ⊿WC

= 80 × (1 - 50%) + 0 - 0 - 0 = 40

そのため、上記により算出したL社の企業価値は、下記となります。

L社の企業価値 = 333億円 + 50億円 =383億円

そして、383億円からWACCを逆算すると、10.4%(40億 / 383億)であることがわかります。このように、負債利用に伴う節税効果は、WACCの低減という形で、企業価値に織り込まれています。

今回は、ここでまでにします。

次回は、これまでの話も踏まえて、「それでは、結局、企業の資本構成はどうするのが良さそうなのか?」ということに迫っていきたいと思います。

この記事が気に入ったらサポートをしてみませんか?