「FRBの総意」=「@4%」。「利上げ」の鍵は「雇用コスト」。 ー ”買いたければ売れ” 。

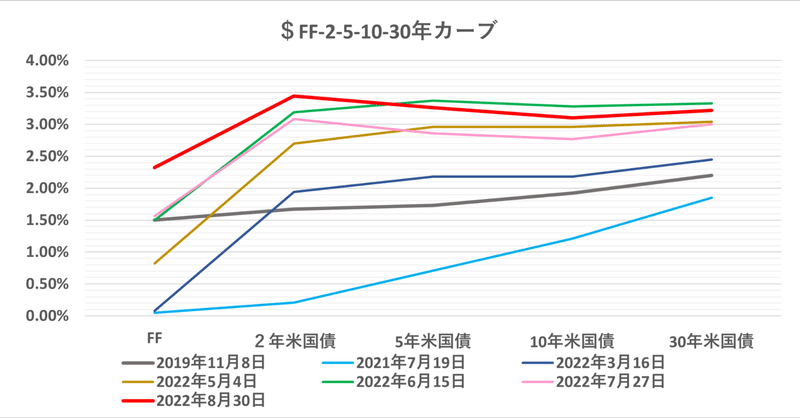

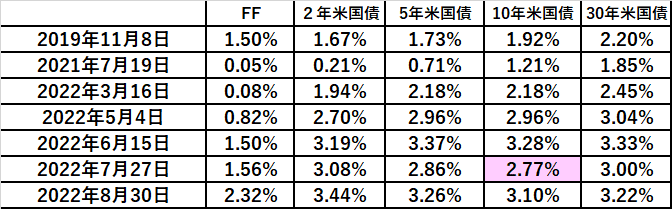

ジャクソンホールのパウエル議長講演をきっかけにがらりと様相が変ったマーケット。特に米国債を中心とする金利市場への影響は甚大だ。講演の前後にジョージ・カンザスシティー連銀総裁(8/25)、メスター・クリーブランド連銀総裁(8/26)が相次いで「@4%への利上げ」に言及していることから、これが今の「FRBの総意」と考えるべきだろう。

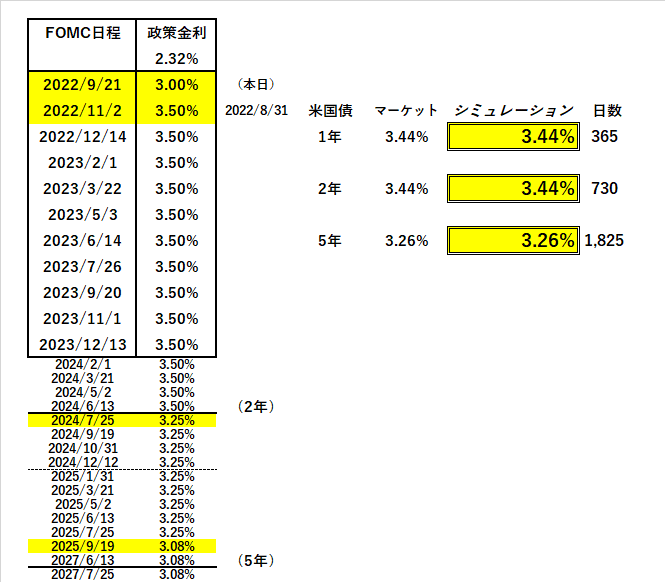

これで年初の「金利@2%運動」に続いてウォール街の「金利@3%運動」は粉々に打ち砕かれたわけだが、それでも「利上げ予報」はまだグズグズと@3.5%止まり ↓ 。しかもまだ2024年からの「利下げ」に拘っている。

「俺たちは "低金利" "過剰流動性" が好きなんだ!」 Ⅱ 。 ー 日米欧、その "優先順位" の違いとは...。|損切丸|note ということなのだが、「現実主義者」の集まりである「金利投資家」の目線は違う。

5~6月にかけて「お金」の一部を@3%台の米国債に振向ける動きがあったが、あれはあくまでその時点での「米景気減速」の部分的ヘッジ。「FRBの総意」=「@4%」が示された今となっては、少なくとも「利上げ」予報がそのレベルに達するまで買いには動かない。つまり現状の金利水準は全く不十分という事になる。

これが何を意味するのか。

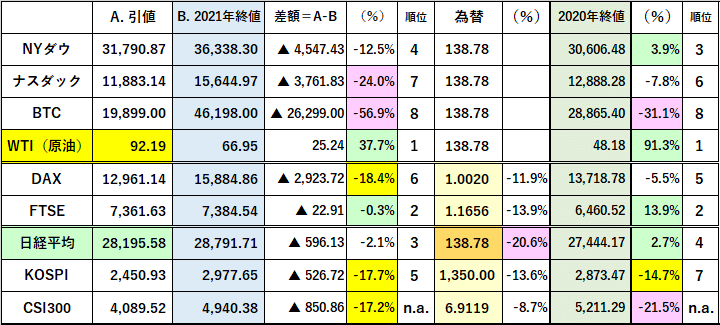

株価を「イールドスプレッド」で計っている向きからすると「金利上昇」≓「株価下落」になるので、金利低下が望めない今、米株は安易に買えない。S&Pの「イールドスプレッド」(対10年米国債)はおおよそ@▼2.5~▼3.0%で推移してきたが、8/30時点では@▼2.3%。本来なら「買い場」のはずだが、やはり金利の上昇を警戒しているのだろう。

年初の 「どうせ戻るでしょ」 相場の終焉。 ー 2年米国債は@1%越え。|損切丸|note で、2022年の基本戦略を「押し目買い」「ガチホ」から「戻り売り」への転換をお勧めしたつもりだったが、まあなかなか難しいものだ。特に金利上昇局面では目の前の金利収入が消える国債等金利商品の「売り」はどうしても躊躇が入る。筆者のように「大やられ」した苦い経験がないとなかなか "決断" できない。

2020年からの展開は 「損切丸」を時系列で整理してみたⅡ。ー「過剰流動性」フローの変化。|損切丸|note をご参照。 パウエル議長の "心変わり" 。|損切丸|note 以降、FRBが「テーパリング」「利上げ」「QT」と「引締め」に転じてから、米国債は一貫して「売り」戦略が有効だったことがわかる。直近なら10年米国債金利が@2.7%台まで下がった7月に売っておくのがベストディール。

誰でも金利は高い方が良いに決まっている。だが、金利が上がった時に「買い」に回るには、その前に金利の低い債券は売っておかなければならない。金利上昇時に低金利の債券を抱えていれば、逆に保有債券をその高い金利で「損切り」しなければいけなくなる。

”買いたければ売れ” 。売り相場ではいつもそう思いながらやってきた。

株でもFXでもそうだが、まさに「天国と地獄」の分かれ道。相場には売買いの2種類しかないが、問題は「どちらから入るか」。

チャートで見るとはっきりするが、 "右肩上がり" の時は「買い」→「売り」→「買い」…。これが2021年央までの「ガチホ」「押し目買い」戦略。チャートが "右肩下がり" に反転したのに同じ手口を繰り返して「買い」から入れば、損失は大きくなる。だから今度は「売り」から入る必要がある。

さて、株も為替も「金利主導」ということになれば、今後マーケットの焦点は「FRBがどこまで利上げするか」。そうなるとポイントは インフレのコアは雇用コスト(人件費) > エネルギー・商品価格。|損切丸|note になる。FRBが「雇用コスト」を注視してるのは間違いない。そう言う観点から、今週末の米雇用統計 ↓ は非常に重要になる。

8月米雇用統計:

失業率 予想 @3.5% 前月 @3.5%

非農業部門雇用者数(NFP) 予想 +15.6万人 前月 +52.8万人

時間当り賃金(年率) 予想 +5.2% 前月 +5.2%

NFP (Non-Farm Payrolls、非農業部門雇用者数)は+20万人を上回れば非常に強い数字なので、それを大きく下回らなければ「@4%」路線の変更はないだろう。時間当り賃金も気になる。ウォール街としては7月のような金利低下局面を期待したいところだが、むしろ金利水準の上方シフトが起きそうな気配。まあ、7月の米国債+株の反発局面で自己ポジションと「上顧客」の "在庫処分" は済んでいるので、あまり関係ないかもしれないが。

いずれにしろ「お金持ち」の ”リアルマネー” が@3%台の米国債投資に動く可能性は低くなっている。加えて忘れてはいけないのが*9月から「QT」(Quantitative Tightenning、量的引締)が▼950億ドル=米国債▼600億ドル+MBS▼350億ドルに倍増する事。

*「市場は織り込んでいる」と思われるかもしれないが、元・資金繰り担当者としてハッキリ言えるのは「流動性は別物」。 ”現ナマ” がマーケットから消えると「お金」が足りなくなった金融機関が暴れ回るからだ。心理的圧迫感が増すと予想外の行動に出てしまうのが「人」。いくらAIが進んでも、 ”プログラム” だけで「人」に対応するのは無理。

金利水準訂正の可能性も含めて8月米雇用統計が新しい相場への "号砲" となりそうだ。9月相場も荒れ模様になるのは間違いない。アメリカの「インフレ」の正体。|損切丸|note の ”実地調査” でもアメリカの雇用はまだまだ強そう。投資家、トレーダーとも、これまで以上に気持ちを引締めて相場に臨む覚悟が必要になる。

この記事が気に入ったらサポートをしてみませんか?