【日経新聞から学ぶ】国債利払い費の想定金利が16年ぶり上昇

1.国債利払い費の想定金利が上昇

国債利払い費の想定金利、16年ぶり上げ 財務省

財務省は30日発表した2023年度予算の概算要求で、国債の元利払いに充てる国債費を22年度当初比2兆6493億円(10.9%)増の26兆9886億円とした。想定金利は1.3%と、22年度予算の1.1%から0.2%上げた。概算要求段階での引き上げは07年度予算で前年度を0.2%上回る2.9%として以来、16年ぶりとなる。

米欧の利上げを受けて日本の長期金利も上昇圧力が強まっている。今回、直近1年の10年債の平均利回りに、過去の金利急騰時に経験した1.1%の上昇を加味して想定金利をはじき出した。

これは、日経新聞2022年8月31日の記事です。また、次のような記事にも注目です。

主要中銀、来月大幅利上げへ 日本と金利差拡大

14年ぶり3%、円安加速も 「キャリー取引」活発化局面

世界の主要中央銀行の大幅利上げに歯止めがかからない。多くの中銀が金融引き締めに着手しているが、物価高対応で9月も通常の幅を超える利上げが相次ぐ見込みだ。日銀がコスト主導の物価上昇に対して緩和維持の姿勢を示すなか、日本と世界との政策金利差は14年ぶりの水準に開いており、9月中に3%を超える可能性もある。低金利の円を売って外貨を調達して運用する動きが強まり、円安が加速する懸念もある。

世界的な利上げの機運に、金融緩和策を維持している日本ですが、10年物国債の直近1年の平均利回りは上昇しています。さらに、世界が利上げしていくことは確実で日本国債の金利上昇圧力は続いていくことになります。

2.日銀利上げの政府財政への影響

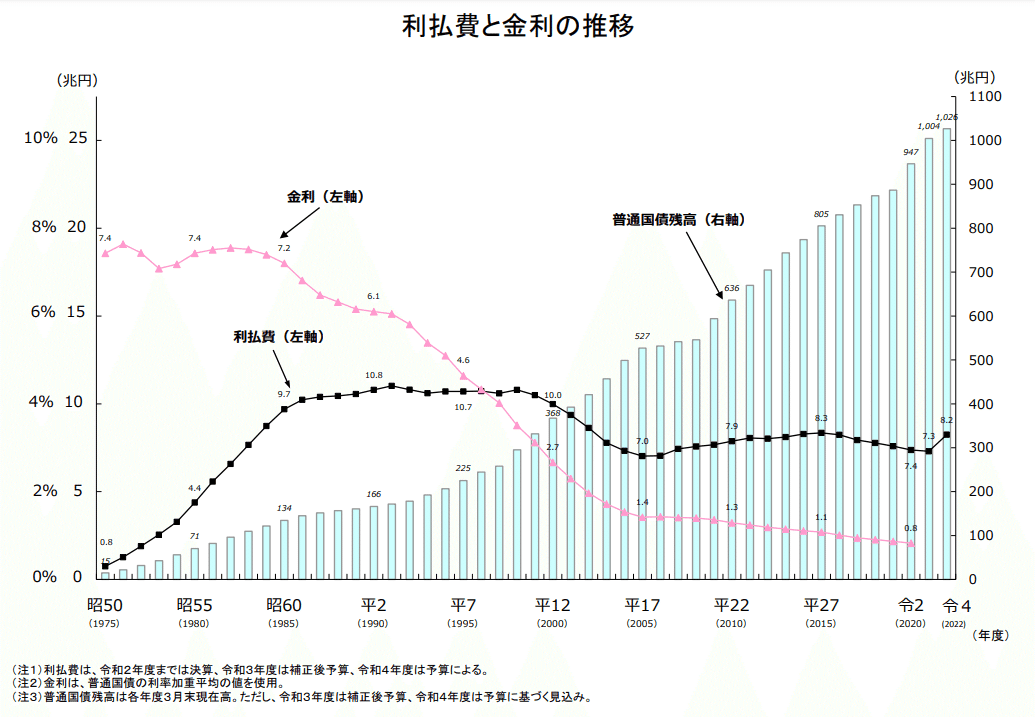

出典:財務省HP/利払い費と金利の推移

上記図を確認すると、普通国債残高は上昇をし続けていますが、利払い費は平成17年から令和3年まで横ばいが続いています。そして、金利を見ると、昭和50年代後半から一貫して下落が続いています。つまり、国債残高が上昇をし続けているのに、利払い費が上昇していないのは、金利が一貫して下がり続けているからに他なりません。

今年(2022年)1月19日にロイターが以下のような記事を出しています。

25年度国債費、金利1%上昇なら30兆円突破=財務省試算で政府筋

[東京 19日 ロイター] - 財務省が2022年度予算審議に併せて国会に提出する試算で、25年度の国債費を28.8兆円と想定していることが分かった。長期金利が1%上昇した場合は利払い費などがかさみ、初めて30兆円を超える姿も示す。複数の政府筋が明らかにした。

名目3%成長を前提とした試算では25年度の一般会計総額が111.6兆円と、過去最大を更新した22年度(107.6兆円)をさらに4兆円上回る。

経済成長に伴う企業業績の回復で25年度税収を72.1兆円、税外収入を5.6兆円と推計しており、実現すれば新規国債の発行額は33.9兆円にとどまる見込みだ。

ただ、累次のコロナ対策で借金が積み上がる現状に、国債費そのものは減らない。22年度国債費(24.3兆円)との比較では4.5兆円の追加負担で、歳出総額を上回る伸びとなる。

予算積算金利1.3%で算出した国債費は、23年度以降に金利がさらに1%上昇すれば25年度に32.5兆円、2%上昇した場合は36.3兆円に膨らみ、公共事業や教育、防衛などの政策経費にまわす余力が低下しかねない。

日銀の金融政策は未だ大規模金融緩和の維持です。しかし、世界的な金利上昇を受けて、このまま金融緩和を維持できるかどうかはわかりません。ロイターの記事にあるように、金利が1%上昇、2%上昇ということも将来的にはあり得ます。その時、日本の国債の利払い費は上昇し、政府財政を圧迫することになるのは間違いなさそうです。

3.日銀利上げの日銀への影響

金利上昇局面での国債の利払い費増加の影響を見ましたが、もう一つ重要なことは、金利上昇局面の日銀への影響です。

日銀は現在、異次元緩和策で大量に国債を購入しています。その額は547兆円を超えています。(参照:日銀毎旬報告2022年8月23日)この547兆円の国債を日銀は民間銀行から買い上げて、その支払いを民間銀行が持つ日銀の当座預金口座に行っています。結果として、現在、日銀のバランスシートの負債項目にある当座預金口座には535兆円もの残高があります。

この当座預金は2016年より3層構造になっています。①基礎残高(金利+0.1%)、②マクロ加算残高(金利0.0%)、③政策金利残高(金利-0.1%)。金利を引き上げると、当座預金に対する付利の支出が増加します。しかし、既に購入している国債の利子収入は決まっていて変わりません。そのため、金利が上昇すると、日銀の収支は悪化することになります。仮に政策金利を1%ポイント上げて、3つの階層のすべてで付利を1%ポイントずつ引き上げれば、日銀の収支は5.35兆円悪化します。

もう一つ金利が上昇した場合の日銀への影響は、日銀が保有する国債の評価についてです。国債は金利が上昇すると、価格が下落します。したがって、金利が上昇すると、日銀が保有する国債の価格も下落することになります。これに関しては下落額を計算することができます。

国債評価の下落率=国債残高×デュレーション×金利上昇幅

デュレーションはここでは国債の平均残存期間として考えます。平均残存期間は財務省の資料を参考にします。(財務省:普通国債残高の残存期間別内訳)財務省の資料によると平均残存期間は9年です。仮に1%金利が上昇したとするとどうなるかを考えてみます。

国債評価の下落額=547兆円×9年×金利上昇幅1%=49.23兆円

つまり、金利が1%上昇すると、49.23兆円の評価損となります。日銀の純資産は引当金を含めて11兆円程度ですから、実質的な債務超過となります。もちろん、国債を売ることなく、手元に残しておけば、それは含み損ではあるのですが、実質的債務超過となると、日銀の信用が落ちるのは間違いないでしょう。

日銀はまだ金融政策を変更する兆しはありません。しかし、長期金利に上昇圧力がかかってくるであろうことは間違いありません。それでも、大規模金融緩和を維持するのか。維持すれば、世界との金利差が開き、円安へ。(円安に関する参照記事:円安とは何を意味するのか?)それは、輸入物価指数を押し上げ、企業物価指数を押し上げ、そして最終的には消費者物価指数を押し上げます。

日銀が金融政策を変更し、金利上昇に舵を切れば、景気に水を差し、資金調達コストが上昇し、設備投資が減退します。そのため、日本経済の成長が厳しくなります。

いずれにせよ、現在、日本政府および日銀が立たされているのは、大規模金融緩和を続けてきた結果です。

何事もなかったように乗り切ることはできそうもありません。世界を見ても、日本を見ても「金利」は、今、再注目の経済指標であることは間違いありません。

まとめ

国債の利払いの想定金利を財務省が上昇させた。利払い費が上昇することに。

日本政府は金利が上昇すると利払い費が上昇する。したがって、金利上昇に脆弱な状況。

日銀は金利が上昇すると、収支が悪化する。また、含み損が増え、実質債務超過となる。

未来創造パートナー 宮野宏樹

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m