アクセンチュア:2024年度Q3決算 - 決算前のアナリスト評価と決算速報

米国株式市場が全体的に強気相場である中、アクセンチュア(以下、ACN)の株価は、年初来で18%程度下落して推移し、このQ3決算の直前の株価は、285ドル程度と、前回のQ2決算の直前の3月7日につけた最高値から、26%以上も下落していました。

去る3/21に発表されたQ2決算では、Q2の利益予想は市場予測を上回ったものの、売上高は市場予想をわずかに下回り、加えて、2024年度の売上高成長率と通期のEPSのフォワード・ガイダンスを下方修正したことから、マーケットが嫌気し、10%を超える株価下落となりました。尚、経営陣がガイダンスの見通しを下方修正した理由については、顧客の予算支出の削減やプロジェクトの遅延、そして、マクロ経済の不確実性による顧客側の意思決定の遅れがその要因であると説明しています。

しかしながら、Q2決算後の株価は軟調のまま推移。特に、同社からの企業買収の発表が度々あるごとに、株価を下げていた印象があり、そして今回、Q3決算を迎えることになりました。

さて、その結果は。。。

1. 2024年度Q3 決算速報

Q3決算のカンファレンスコールが開始される前場より、株価は、6~7%程度上昇していました。そして、カンファレンスコールが始まった後、Q3の売上・EPSのアナリスト予想を外したのにも関わらず、株価はさほど動揺せず、一時は、前日株価から11%以上も上振れていました。

印象的には、売上も利益も前年同期比ではマイナスの結果でしたが、絶不調であった前期(Q2)からは、売上も利益も伸長して業績の持ち直しが見受けられること、また、戦略投資を行っている生成AI関連のビジネスの立ち上がりが確認できたことで、投資家にひとまずの安心材料となったように思われ、少々、売られ過ぎであった株価がそこそこ買われて戻したというところかと思います。(ずっと損切ラインの僅か上をさまよい続けていた筆者のポジションも取り敢えず復活できて良かったです)

[以下をクリックするとACNの株価チャートを確認できます]

(1)主要指標

以下、市場予想に対する実績のマッチング表です。

(2)決算トピックス

ACNより当日発表されたレターの内容をほぼほぼ抽出して、以下に紹介します。

新規ブッキングは、211億ドル、米ドル建てで22%増、現地通貨建てで26%増

コンサルティングの新規ブッキングは92.8億ドルで、新規ブッキング全体の44%を占め、マネージド・サービスの新規ブッキングは117億8,000万ドルで、全体の56%を占めている。

生成AIの新規ブッキングは、9億ドル超、年度累計で20億ドル。重要なテクノロジーでいち早くリードしていることを実証

売上高は、165億ドル、米ドル換算で1%減、現地通貨換算で1.4%増、コンサルティング収入は85億ドル、マネージドサービス収入は80億ドル

GAAPベースの営業利益率は、16.0%で、2023年度Q3から180ベーシス・ポイント増加。調整後の営業利益率は16.4%で、10ベーシス・ポイント拡大

GAAPベースのEPSは3.04ドル、2023年度Q3から3%減少、調整後EPSは3.13ドル、2%減少

四半期現金配当は1株当たり1.29ドル、15%増

2024年度の業績見通しを更新。現地通貨建てで通期売上高成長率1.5~2.5%、通期為替影響マイナス0.7%、GAAPベースのEPS11.29~11.44ドル、調整後EPS11.85~12.00ドルを予想、GAAPベースの営業利益率14.8%、調整後営業利益率15.5%、フリーキャッシュフロー87億~93億ドルを引き続き予想

35件の企業買収と52億ドルの資本投下を通じて事業拡大に積極投資し、企業の成長と競争力の向上を推進

(3)ガイダンス

① 2024年度 Q4ガイダンス

売上高を160億5,000万ドルから166億5,000万ドルの範囲、または現地通貨ベースで2%から6%の成長を見込む

② 2024年度 通期ガイダンス

米ドル建て業績への為替影響を2023年度比でマイナス0.7%と想定

通期売上は、現地通貨ベースでは1.5%から2.5%の増収を見込む(従来は1%から3%)

GAAPベースの営業利益率は、引き続き14.8%(2023年度比110bp拡大)、調整後営業利益率は15.5%(2023年度比10bp拡大)をを見込む(2024年度の事業最適化費用4.5億ドル(推定)および2023年度の11億ドル(推定)は含まれない)

GAAPベースの年間実効税率および事業最適化費用による税影響を除いた調整後の年間実効税率は、従来の22.5%~24.5%から23.5%~24.5%を見込む

GAAPベースの希薄化後EPSは、11.29~11.44ドル(前回11.41~11.64ドル、2023年度比5~6%増)を見込み、調整後EPSは11.85~12.00ドル(前回11.97~12.20ドル、2023年度比2~3%増)を見込む(2024年度の事業最適化費用0.56ドル、2023年度の事業最適化費用1.28ドルおよび投資利益0.38ドルは含まれない)

営業キャッシュフローは、引き続き93億ドルから99億ドルの範囲、有形固定資産の追加は6億ドル、フリーキャッシュフローは、87億ドルから93億ドルの範囲と予想

配当と自社株買いにより、引き続き少なくとも77億ドルの現金還元を見込む

(4)その他レビュー

当四半期のコンサルティング収入は84.6億ドルで、2023年度第3四半期に比べ米ドル建てで3%、現地通貨建てで1%減少した。当四半期のマネージド・サービス事業の売上高は、前年同期に比べ米ドルで2%、現地通貨で4%増加し、80.1億ドルとなった

当四半期の売上総利益率は33.4%で、2023年度第3四半期と比べて横ばいであった。当四半期の販売費および一般管理費は、2023年度第3四半期の28.2億ドル(対売上高比17.0%)に対し、27.9億ドル(対売上高比16.9%)であった

当四半期のGAAP基準の営業利益は、2023年度第3四半期の23.6億ドル(売上高の14.2%)に対して12%増の26.3億ドル(売上高の16.0%)であった。調整後営業利益は、2023年度第3四半期の27億1,000万ドル(対売上高比16.3%)に対し、27億1,000万ドル(対売上高比16.4%)であった

GAAP基準の当期純利益は、2023年度第3四半期の20億5,000万ドルに対し、19億8,000万ドルであった。調整後純利益は、2023年度第3四半期の20.7億ドルに対し、20.4億ドルであった

当四半期の営業キャッシュフローは31億4,000万ドル、有形固定資産の追加は1億2,400万ドルであった。営業キャッシュフローから有形固定資産の追加分を差し引いたフリーキャッシュフローは30億2,000万ドルであった。前年同期の営業キャッシュフローは32億9,000万ドル、有形固定資産の追加は1億4,200万ドル、フリーキャッシュフローは31億5,000万ドルであった

未払いサービス日数(DSO)は、2023年8月31日および2023年5月31日時点がともに42日であったのに対し、2024年5月31日時点は43日であった

地域別市場別収益は以下の通り

北米:78.3億ドル(現地通貨ベースで前年同期比1%増)

欧州・中東・アフリカ(EMEA):57.8億ドル(現地通貨ベースで前年同期比2%減、米ドルベースでも2%減少)

成長市場:28.6億ドル(米ドルで4%減少、現地通貨で8%増加)

業種別売上高は以下の通り

通信・メディア・テクノロジー:27.6億ドル、前年同期に比べ米ドルで4%、現地通貨で1%の減収

金融サービス:28.9億ドル、前年同期に比べ米ドルで8%、現地通貨で5%の減収

医療・公共サービス事業:35.2億ドル、前年同期に比べ米ドルで8%、現地通貨で9%増加

製品:49.8億ドル、前年同期比で米ドルベースでは横ばい、現地通貨ベースでは2%の増加

資源:23.1億ドル、米ドルベースでは横ばい、現地通貨ベースでは前年同期比3%の増加

(5)株主還元

① 配当金

2024年5月15日に、2024年4月11日の営業終了時の株主名簿に記録された株主に対し、1株当たり1.29ドルの四半期現金配当を支払った。この現金配当の総額は8億1,100万ドルであった。アクセンチュアは、2024年7月11日の営業終了時の株主名簿に記録された株主に対し、1株当たり1.29ドルの四半期現金配当を再度宣言した。この配当金は2024年8月15日に支払われ、2023年度の四半期配当率1株当たり1.12ドルから15%増額される。

② 自社株買い

2024年度第3四半期中、アクセンチュアは公開市場での約410万株の買戻しを含め、総額14億ドルで430万株の買戻しまたは償還を行った。2024年5月31日時点におけるアクセンチュアの自社株買戻し権限の残額は約33億ドルである。2024年5月31日時点のアクセンチュアの発行済み株式総数は約6億2,700万株であった。

(5)Infographics

いつもACNから発行されるインフォグラフィックスのローカライズ版です。

2. 決算前の市場アナリストの見解

さて、今回のQ3決算を受けて一旦は株価は上昇していますが、以下に紹介するのは、Q3決算前に公開されていたアナリストのACN株価についての見解です。これら事前にアナリストが行った予想が的中したか、的中しなかったかは、さほど問題ではなく(あたるも八卦ですので)、各アナリストがどのような着目点でACNの株価を評価していたかは、今回の決算内容の評価も含め、今後のACNの評価には参考になるのではないかと思われます。

以下に、アナリストの見解を幾つか紹介しますので、よかったらご参考下さい。

(1)Wall St. アナリスト

まずは、ウォールストリートのレイティングです。【図表】は、ウォールストリートのアナリスト27名による過去90日のレイティングです。平均3.96ポイントとなり、「買い推奨」となっていました。

また、1年後の株価予測の最高値と平均値、最低値は以下の通りです。直近株価が285ドルでしたので、平均値を達成すると、+23.95%のアップサイドを見込むことができます。

目標株価 高い:440.00ドル

目標株価 平均:353.92ドル

目標株価 低い:275.00ドル

(2)バイサイドのアナリスト

アナリストの評価として、買い推奨とホールド推奨の見解をピックアップして紹介します。

その内容は概ね、ACNの過去の実績を背景に、生成AI関連事業での成長期待や現在の株価バリュエーションを考慮して長期的に有望な銘柄であるとして買い推奨する見解。一方は逆に、売上成長が1桁前半に留まっている状況では、現在のフリー・キャッシュフロー倍率は高過ぎて、合理的な投資対象ではないとホールド推奨する見解に分かれます。

これら2つの方向性の異なる見解の要点をかいつまんで紹介します。

① [買い推奨]その1

(a)総論

中長期的に強気

過去の成長実績と生成AI関連ビジネスが有望であり将来成長に期待

魅力的な株価バリュエーション。配当加え2桁のリターンを見込める

(b)前回Q2決算の評価

前回のQ2決算の結果については、売上高158億ドルは、前年同期比0.1%減で市場予測をわずか0.3%下回る結果。また、調整後のEPSは2.77ドルで、市場予想の2.65ドルを0.12セント上回ると、大きく外していない結果だったが、その他、一つ一つをあらためて見ると、やはり手放しでは喜ぶことのできない決算結果になっている。

そしてフォワード・ガイダンスについては、Q3および通期の売上見通しを引き下げて成長率の鈍化、そしてEPS予測の引き下げも発表。将来成長に対する不安を招いて、投資家の失望と共に株価が下がる原因となりました。

やはり、アクセンチュアの業績を地域や顧客セグメントで見ると、その結果はまちまちで、市場モメンタムの低下がやはり気になります。これによって今後しばらく、成長は緩やかになると多くのアナリストらが予想する引き金になりました。

(c)株価の評価

一方で、2024年度のEPS予想は、現在のアナリスト予想と概ね一致していますが、翌年度以降については、現在進める生成AI関連事業への大規模投資を背景として、将来の需要を取り込み、強い成長率への改善が期待されている状況にあります。

そして、直近の株価は、285ドル水準まで低下し、現在PERは、24.09で、同一セクターの中央値23.32よりもわずかに高いレベルですが、同社の過去5年平均の29.90より低い状況にありました。またフォワードPERは、23.62で、セクターの中央値23.70よりも若干低く推移し、過去5年平均の28.23よりは明らかに低くなっていました。

これをベースに、ACNのAI関連ビジネスの伸長を見込んだ利益成長を考慮すると、現状の低いバリュエーションが過去5年平均程度に近づいていくとすれば、目標株価レンジは314ドルから339ドルとなり、現在株価からは8.7%から17.3%のリターンが期待できるというシナリオが描ける。

またこれに13年連続増配している配当加わることで、2桁のリターンを見込めることになり、中長期的には強気で良いとする見解です。

(d)ダウンサイド・リスク

いまだ株価にはプレミアム倍率がついており、長期的な成長を見込むことによって正当化されているが、その成長率が鈍化し続ければ、株価はさらに下落するリスクについては注意が必要。

②[買い推奨]その2

(a)総論

直近の株価の25%を越える調整は、魅力的な買いの機会を与えている。PERからは割安ではないが、年平均12.6%のEPS成長ポテンシャルやDXや生成AIなどの新たな収益源への期待や企業買収による事業規模拡大を考慮すると、株価バリュエーションは合理的、あるいは割安であると考えられる。また、安定した配当利回りと自社株買いは、優れた株価の下支えとなる。

(b)株価評価

2024年3月の前回Q2決算前につけた387ドルの高値から、現在の△26%超の285ドルまで下落基調のまま、迎えた今回のQ3決算

事業運営には短期的な困難が伴うが、一時的な難局を乗り越えれば、今回の株価下落は、素晴らしいビジネスを適正価格あるいは割安な価格で購入できる機会となる

株価下落している現在の株価でも、そのバリュエーションは、決して割安ではなく、そのPER(TTM)は、23.98で、セクター中央値に対して2.3%のプレミアム。但し、このプレミアムは十分に正当化できるものである。

現在のPERは、ACNの過去平均と比べてもかなり割安レベルであり、特にACNの生成AI市場における将来のイニシアティブを考慮すると、その潜在成長力に対して、極めて合理的であると判断が可能。

(c)EPSの見通し

アナリストのEPS予想は、今後5年間、年平均12.6%で成長

EPSは、2024年度の12.15ドルから2028年度に19.55ドルに成長

予想PERは、23.95倍から2028年度に14.89倍まで低下するとの予想

(d)事業成長への期待

積極的な戦略投資を行っているAI及び生成AI分野での将来の事業拡大

積極的なボルトオン買収を継続することによって、新技術や市場、専門知識の迅速な巻き取りと既存事業の強化・拡大

※ ボルトオン買収とは

大企業が戦略的な成長を目指して、自社の事業を補完する小規模企業や他社部門を買収することで、既存事業に新技術、製品、サービス、顧客ベース、または地理的な市場を迅速に追加するために用いられる買収戦略のひとつ。

(e)配当・自社株買いについて

現在の配当利回りは、1.71%で、過去5年の平均1.34%を上回って最高水準にある

ACNの配当の安全性と一貫性を考えるとPERよりも信頼の高い評価指標である

積極的な自社株買いを続けており、現在の自社株買い利回りは、過去の1.40%から1.56%まで上昇しており、配当よりも利回りが良く、財務の強さを示している。

(f)ダウンサイドリスク

景気後退や経済不安を背景とした顧客企業のテクノロジー支出削減やプロジェクトの優先度変更。但し、これらの逆風はビジネスサイクルの一時的な現象であり、企業の景況感の上昇とともにテクノロジー投資は回復し、ACNは成長回復する

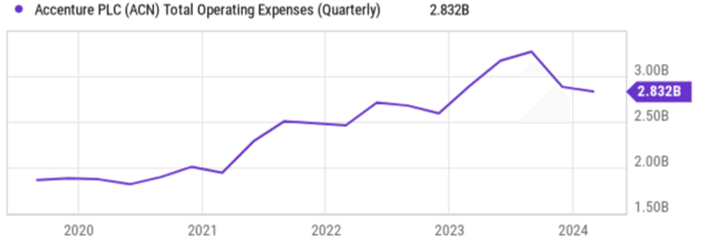

2021年から2024年の過去3年間で営業費用が倍増しており、特に、ここ数四半期で急増している。高度なスキルを持つ人材をめぐる競争が激化する中、顧客のプロジェクト遂行と競争力維持に不可欠な人材の獲得とコスト抑制の両立が重要な要素となる。

③[ホールド推奨]その1

(a)総論

現在の株価285ドルは、フェアバリューを321.84ドルと考えると、11%低い水準にあり、概ね適正な株価といえる。但し、上昇余地が限定されるため投資妙味には欠ける。

ACNの株価は変動し易い傾向があり、株価を下げて、押し目買いのチャンスが来る可能性はある。

(b)事業成長への期待

生成AIやデータサイエンス領域に戦略的投資し、市場変革を主導している

大口顧客からの多額のブッキング(184億ドル)実績は、この先の売上拡大の期待につながる

積極的な買収戦略と業界特化型のビジネス展開は、市場での存在感を高め、収益源の多様化が期待できる

従業員への投資は、スキル向上と革新的なソリューション創出による競争力強化につながる

(c-1)株価評価[ポジティブ要素]

現在、フェアバリューを11%下回る安値で取引されている。アナリストは現在価格から23.3%のアップサイドを予想

過去1年間の利益成長率は、1.3%ながら、今後3年間では、年平均10.34%の利益成長が見込まれる

EPSは、2027年2月頃までに10.97ドルから15.67ドル(利益97億ドル)に達すると予想

利益率は大幅に低下しておらず、負債水準も低い

配当は1.81%で安定的であり、今後も持続可能

(c-2)株価評価[フェアーまたはネガティブ要素]

売上成長は、今後3年間で年平均7.6%と高くない

成長リスク要因には、買収依存の高さ、新領域での実行リスク、地域市場への過度な集中の他、マクロ経済動向やデジタル及びAI競争市場の激化などが挙げられる。

過去3ヶ月間に大幅なインサイダー売りが発生している。

(d)上記のシナリオ不成立となる要因

顧客企業における生成AIなどの戦略投資への予算や重要プロジェクトへの資金の割り当て減少

大規模変革案件の競争激化。競争力確保のための利益圧迫

新戦略や買収の統合リスクとシナジー目標未達やコスト超過

厳しいマクロ環境による市場回復の遅れ、顧客支出の低迷

需要拡大時における人材確保や実行力確保に対する制限や限界

④[ホールド推奨]その2

(a)総論

現在の株価は、将来フリー・キャッシュフローの20倍のバリュエーション。Q2決算で経営陣が成長見通しを引き下げた事実と現在の1桁台半ば程度の売上成長率からすると、この高いプレミアムで投資するのは疑問である。

強固なバランスシートとキャッシュフローを持つが、成長軌道の不確実性が存在しており、現時点でのACNへの投資は推奨しづらい。

(b-1)事業の評価[ポジティブ要素]

さまざまな業界の顧客企業が市場トレンドに適応できるよう、コンサルティング及びアウトソーシング・サービスを通じて支援している

安定的で良く管理された企業である

成長率期待は低いが、営業キャッシュフローを潤沢に生み出し、バランスシートが強固である

前期Q2には、1億ドルを超えるクライアントを数多く獲得する他、将来の生成AI事業の成長機会への準備を着々と進めている

データ分析人材やAI人材への戦略的投資によって、専門性と競争力を高めている

顧客企業の予算支出の優先度変更や意思決定タイミングの遅れなど、顧客企業の支出ペースの鈍化を認識している

(b-2)事業の評価[フェアーまたはネガティブ要素]

年間700億ドルの売上を目指しているが、650億ドルの手前で足踏みをしており、直近の売上成長率は、高くても1桁前半にとどまっている。つまり、1桁半ばの成長率を越えられずに苦労している状況は、ACNの成長期は過去のものであるとの解釈が可能である

ACNのフリー・キャッシュフローの見通しでは、前年比で約3%の増加が予想されているが、これは売上の成長率とほぼ一致している。つまりこのことは、ACNが運営効率を相応に最適化していることを示唆しており、さらなるコスト削減や業務効率化が難しい状況にあると考えられる。結果として、新たな成長においては、業務効率化ではなく、売上の増加、つまり新規プロジェクトの獲得などによる収益増加が必要となる。

Q2決算の発表データからは、売上債権回転日数が増加していることが確認されており、キャッシュフロー、つまり運転資金の運営効率を下げる要素となっている

これまでACNは優良企業であったため、投資家は、成長率の低さをさほど気にしていなかったが、成長の下方修正と株価下落により、投資家はあらためて疑問を抱き始めるであろう

(c)株価評価

1桁台前半の売上成長率に20倍のフリー・キャッシュフロー倍率は見合わない

ほぼ無借金であり、51億ドルの現預金を保有し、堅牢なバランスシートから約1.8%の利回りで配当を支払うことが可能だが、これでその高いプレミアムを正当化するのは難しい

3. 事業概要について

ACNは、世界をリードする企業、政府機関、およびその他の組織がデジタルコアを構築し、運用を最適化し、収益成長を加速し、市民サービスを向上させるために支援する、グローバルなプロフェッショナルサービス会社です。約733,000人の従業員が120以上の国でクライアントにサービスを提供しています。技術が変革の中心にあり、クラウド、データ、AIにおけるリーダーシップと強力なエコシステム関係を活用して、この変革を推進しています。Accentureは、業界経験、機能的専門知識、およびグローバルな提供能力を組み合わせることで、具体的な成果を提供することができます。

(1)提供サービス

ACNは、業界に特化された専門知識やクロスインダストリーな知識および経験を活かし、以下のサービスを通じて、顧客企業に価値を提供しています。

ーー『ACNが提供するサービス分野』ーーーーーーーーーーーーーーー

① 戦略&コンサルティング

② テクノロジー・サービス

③ 業務オペレーション支援

④ デジタルとデータを活用した事業変革(Industry X)

⑤ Song(マーケティング&アドバタイジング)

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

① 戦略&コンサルティング

企業の経営幹部やリーダー、取締役会と協力して、企業全体の再発明を支援し、成長を促進し、競争力を強化し、運用改善を実現します。コスト削減、持続可能なステークホルダー価値の提供、新しいパフォーマンスの基準の設定などを支援します。

戦略策定およびコンサルティング

技術、データ、分析、AIの導入

変革管理、人材管理、持続可能性の実現

② テクノロジー

クラウド、システムインテグレーションとアプリケーション管理、セキュリティ、インテリジェントプラットフォームサービス、インフラサービス、ソフトウェアエンジニアリングサービス、データとAI、オートメーション、グローバルデリバリーなどを含む革新的で包括的なサービスを提供します。

新技術(生成AI、ブロックチェーン、ロボティクス、5G、エッジコンピューティング、メタバース、量子コンピューティング)の早期採用

データとAIを活用した全社的な再発明、変革の管理、新しい成長機会の開発

③ オペレーションズ

クライアントの特定の企業機能(財務・会計、調達・供給チェーン、マーケティング・セールス、人事など)および業界特有のサービス(プラットフォームの信頼と安全性、銀行、保険、ネットワーク、医療サービス)のビジネスプロセスを運用します。

SynOpsクラウドプラットフォームを活用したデータ、プロセス、オートメーション、生成AIの導入

④ Industry X

デジタルとデータの力を活用して、製造業の製品や製造方法を再発明・再構築する支援を行います。

キャピタルプロジェクトの計画、管理、実行のデジタル変革

AI、IoT、AR/VR、ロボティクス、デジタルツイン、メタバースを利用した運営の再発明

自動化機器、ロボティクス、特殊な商用ハードウェアの設計・製造

⑤ SONG

クライアントが持続的な顧客関連性を通じて成長と価値を加速できるよう支援します。特に新興チャネル、技術(生成AIなど)、ビジネスモデルに対応します。

成長、製品と体験のデザイン

技術と体験のプラットフォーム

クリエイティブ、メディア、マーケティング戦略

キャンペーン、コンテンツ、チャネルのオーケストレーション

(2)事業セグメントとビジネス概要

財務報告において、ACNが区分しているセグメントには、大きく「Type of Work」として定義されるビジネス・モデルによるセグメントと顧客が属する「Industry」によって区分される産業別のセグメントが存在します。区分けとしては、シンプルですので以下に紹介します。

① ビジネス・モデルによるセグメント

「Type of Work」によって「コンサルティング」と「マネジド・サービス」の2つに区分されています。各々ビジネス概要と収益モデルについて説明します。

(a)コンサルティング

[業務領域]

コンサルティングは、クライアントの経営陣やリーダーと密接に協力して、組織全体の再構築、成長戦略の策定、競争力の強化、運用の改善、コスト削減などを支援します。具体的には以下のようなサービスを提供します。

戦略策定:クライアントの長期的な目標と戦略を策定し、市場競争力を向上させるための計画を立案

業務改善:業務プロセスの最適化、効率化を図るためのコンサルティングサービスを提供

デジタルトランスフォーメーション:クラウド、データ分析、AI、ブロックチェーンなどの最新技術を活用して、クライアントのデジタルトランスフォーメーションを推進

人材管理:クライアントの人材戦略、組織文化の改革、リーダーシップ開発を支援

[主な収益源]

プロジェクトベースの課金:特定のプロジェクトやコンサルティングサービスに対して固定料金または時間ベースの料金を請求

成功報酬型契約:クライアントが特定の成果を達成した場合に報酬を受け取るモデル

リテーナー契約:長期的なコンサルティングサポートに対して、定期的に一定の料金を受け取るモデル

(b)マネジド・サービス

[業務領域]

マネジド・サービスは、クライアントの業務プロセスやITインフラの一部または全体を運用・管理するサービスを提供します。具体的には以下のようなサービスを提供します

ITインフラの管理:クラウドサービスの運用管理、ネットワークの監視、セキュリティ対策の実施

ビジネスプロセスのアウトソーシング:経理・財務、人事、調達、カスタマーサービスなどのビジネスプロセスをクライアントに代わって実行

アプリケーション管理:クライアントが利用するソフトウェアやアプリケーションの開発、運用、保守を担当

インテリジェントオペレーション:データ分析、AI、ロボティクスを活用して業務プロセスを最適化し自動化

[主な収益源]

定額料金契約:クライアントに対して、一定のサービスレベルを維持するために月額または年額の固定料金を請求

従量課金モデル:実際の使用量や取引量に基づいて料金を請求するモデル

パフォーマンスベースの料金:サービスの品質や業務改善の成果に基づいて報酬を受け取るモデル

(3)業績イメージ(参考)

以上です。

御礼

最後までお読み頂きまして誠に有難うございます。

役に立ちましたら、スキ、フォロー頂けると大変喜び、モチベーションにもつながりますので、是非よろしくお願いいたします。

だうじょん

免責事項

本執筆内容は、執筆者個人の備忘録を情報提供のみを目的として公開するものであり、いかなる金融商品や個別株への投資勧誘や投資手法を推奨するものではありません。また、本執筆によって提供される情報は、個々の読者の方々にとって適切であるとは限らず、またその真実性、完全性、正確性、いかなる特定の目的への適時性について保証されるものではありません。 投資を行う際は、株式への投資は大きなリスクを伴うものであることをご認識の上、読者の皆様ご自身の判断と責任で投資なされるようお願い申し上げます。

この記事が気に入ったらサポートをしてみませんか?