(8002)丸紅の株価の見通しは? 三井物産・住友商事と比較分析! 割安株の探し方 vol.36

閲覧ありがとうございます。

株まとめ@元証券マンと言います。

初めての方は、こちらの自己紹介記事をぜひご覧下さい。

これまでの株価分析記事の一覧はこちらです。

vol.32(2019年12月6日)の記事で、僕独自の基準で銘柄スクリーニングを行い、13業種35社を割安銘柄として抽出しました。

そして、vol.33の記事では、13業種のうち卸売業(商社株)に絞って分析を行いました。

今回の記事では、商社株のうち(8002)丸紅について、今の株価で買うべきか否か、詳細を見ていきたいと思います。

※個人的には、非常に魅力のある会社だと考えているので、こちらのLINE証券のコンテストに参加しています。

興味がありましたらハッシュタグより他の方の記事もご覧ください。

①丸紅ってどんな会社なの?

丸紅は、言わずと知れた5大総合商社の1社で、卸売業の時価総額ランキングでも5位につける超大企業です。

ただ、総合商社という名の通り、多種多様な事業を展開しているので、具体的に何をやっている会社なのかはあまりイメージができないのではないでしょうか。

ここではまず、セグメント情報から丸紅を紐解いていきたいと思います。

丸紅の収益事業は、以下の7つのセグメントに分かれています。上から重要度が高い順に並べています。

※各%は、全社合計に占める割合

(1)食料事業

売上比率:53.9% 利益比率:▲1.3%

※国内外において、飼料穀物、大豆、小麦、砂糖、加工食品・飲料及びその原料、業務用食材、農水畜産物等、食に係る商品の製造事業や売買

(2)素材事業

売上比率:22.6% 利益比率:22.3%

※国内外において、化学品分野では、石油化学品等の川上から電子材料、機能化学品の川下まで。中国、米州、中東、東南アジアを重要地域として位置付け、事業投資とトレードの両面でバランスの良いビジネスを展開。

アグリインプット事業分野では、米国、英国や他地域の農業資材販売事業と、農薬、肥料、肥料原料のグローバルなトレードビジネスを展開。

紙パルプ分野では、製紙原料・洋紙・板紙等の製造・販売、植林事業への参画及び住宅資材の販売

(3)エネルギー・金属事業

売上比率:10.7% 利益比率:29.4%

※国内外において、エネルギー分野では、石油・ガス等多岐にわたるエネルギー関連の商材について、資源開発を中心とした川上からガソリンスタンドに至る川下まで。

金属分野では、鉄鋼、非鉄軽金属の原料資源の海外における開発事業。

また、非鉄軽金属の製造・加工・販売及び鉄鋼、非鉄軽金属の原料資源の売買、並びに鋼板、鋼管、特殊鋼等の鉄鋼製品全般の生産・加工・販売事業等

(4)輸送機事業

売上比率:5.6% 利益比率:22.5%

※国内外において、航空機・防衛関連機器・自動車・建設機械・農業機械・工作機械・環境設備・産業機械・タイヤ等の輸送関連機械の輸出入、並びにこれら輸送機及び関連商材を取り扱う、卸売・小売・販売金融・リース事業・製品開発・各種サービス事業等の分野への投融資。

また、各種貨物船・タンカー・LNG船等の取引・保有・運航事業

(5)生活産業事業

売上比率:4.7% 利益比率:16.2%

※国内外において、ライフスタイル分野では、衣料・フットウェア・生活用品・スポーツ用品等を取り扱い、商品の企画・製造・輸入・卸売/小売販売から事業投資まで。

情報分野では、システムソリューション事業、ネットワーク事業、モバイル販売事業等、物流分野では、フォワーディング事業及び物流センター事業等、保険分野では、保険仲介業、再保険事業等、金融・不動産投資分野では、アセットマネジメント・プロパティマネジメント事業、ファンド運営等、不動産開発分野では、マンション開発事業、再開発事業等

(6)電力・プラント事業

売上比率:2.6% 利益比率:13.3%

※国内外において、発電事業・送変電事業を含む各種電力事業、エネルギー関連インフラ事業、海水淡水化・上下水道事業、交通・インフラシステム事業及び産業プラントの各分野での開発・投資・運営・資産運転維持管理に加え、関連機器の納入及び工事請負。海外インフラ資産を対象としたファンド運営事業

(7)その他事業

売上比率:▲0.1% 利益比率:▲2.4%

※グループファイナンス及びグループ会社向けの財務・金融業務等

前々回取り上げた三井物産は、利益の40%を金属資源セグメントが占めており、主力事業が明確な事業構造になっていました。

一方で、前回取り上げた住友商事は全6つセグメントが比較的均等に売上・利益を上げており、非常に分散されている印象でした。

今回の丸紅については、売上の過半数を(1)食料事業が占めています。四季報にも「穀物、発電で商社首位」と記載されていますが、丸紅と言えば穀物のイメージがある方も多いかもしれません。

売上が食料に偏っている一方で、利益は以外と各セグメントに分散されており、堅実な経営を言えそうです。

あえて住友商事を一言で表すなら、『食料主力ではあるものの、バランス型の総合商社』となるでしょう。

ちなみに、主力である(1)食料事業のセグメント利益がマイナスになっているのは、「北米穀物輸出事業関連投資の減損損失及び前年度の米国税制改正の影響の反動等」が理由と発表されています。

特別損失なので、一過性のものと見てもよいでしょう。

(ちなみに、前年度の食料事業セグメントの利益は423億円で、全社合計の20%を占めていました)

②丸紅の規模ってどのくらい?

それでは次に、丸紅の定量情報を見ていきましょう。

●時価総額:1兆4,558億円 ※2019年12月12日終値

●売上:7兆4,012億円 ※2019年3月期

●営業利益:1,685億円(営業利益率 2.3%) ※同上

●当期純利益:2,308億円(最終利益率 3.1%) ※同上

●単独従業員数:全社合計 4,459人 ※2019年3月末

営業利益率がかなり低いですが、経済産業省が報告している卸売企業の営業利益率の平均は1.1%程度なので、平均に比べると5倍ほど高くなっています。

一方で、営業利益率よりも税引き後の最終利益率の方が高くなっていますが、これは、持分法による投資損益がダイレクトに利益に取り込まれているからです。

前回、前々回と見てきた住友商事・三井物産と比べると、利益率は最も悪いです。

これは、前述の通り主力である(1)食料事業のセグメント利益が特別損失により赤字になっていることも要因と考えられます。

③丸紅の業績と配当金の推移は?

直近3年の実績及び今後の見込みは以下のようになっております。

2016.3月期は凹んでいますが、その他は一株利益・配当金ともに綺麗な右肩上がりと言えますね。

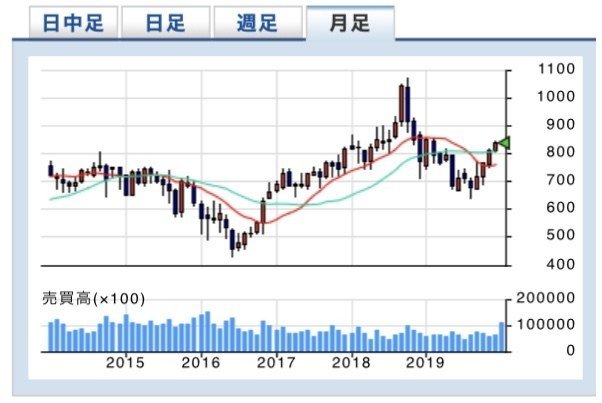

以下は月足チャートになります。

値動きは激しいですが、現状の株価は横ばいと言えるかもしれません。直近高値の1,000円台まではまだ遠いですね。

ちなみに、2019年12月13日終値ベースで、丸紅の各種指標は以下のようになっています。

⚫︎PER:6.0倍 ※東証一部 同セクター平均 13.2倍(2019年11月末)

⚫︎PBR:0.75倍 ※東証一部 同セクター平均 0.9倍(同上)

⚫︎配当利回り:4.17%

PER、PBRともにかなり低いですね。

卸売業セクターの平均と比べても、非常に割安な水準になっていると言えます。

では、なぜ丸紅の株価は割安のまま放置されているのでしょうか?

次は、リスクについて見ていきます。

④丸紅のリスクは?

丸紅のリスクについて見ていきましょう。

まず、vol.33の記事において、総合商社が割安になっている理由について以下のように挙げました。

(理由1)収益構造がわかりにくいから

(理由2)投資会社化しつつあり、利益の割に手元現金が少ないから

(理由3)資源価格等の外部要因で株価が動きやすいから

丸紅において、これらの理由がどのように当てはまるのか見ていきたいと思います。

(割安な理由1)収益構造がわかりにくいから

丸紅は前述の通り、売上としては(1)食料事業セグメントが主力ではありますが、その他を除く6つのセグメントが比較的均等に利益を上げています。

各セグメントそれ自体の中身が複雑な上に、全セグメントの理解が必要なため、売上と利益の流れがイメージしにくい会社となっています。

そもそも総合商社という形態自体が日本独自のもので、海外投資家には理解しにくい企業体なので、より一層理解しにくくなっていると言えます。

(割安な理由2)投資会社化しつつあり、利益の割に手元現金が少ないから

2020年3月期の第2四半期(9月末)の決算書によると、投資有価証券の合計が1兆9,335億円もあります。

一方で現金預金は5,367億円と投資有価証券の1/4程度の額となっております。(たまたまかもしれませんが、三井物産や住友商事も同じ1/4という比率でした)

同時に借入金が2兆3,877億円と非常に多額になっていますので、キャッシュを今後も継続して配当金に回せるのかという点は、多少懸念ではあります。

(割安な理由3)資源価格等の外部要因で株価が動きやすいから

丸紅の主力セグメントは(1)食料事業ではありますが、(3)エネルギー・金属事業も30%近くも利益を生み出しており、つまり金属資源や石油・ガス・石炭の市場価格の影響を受けます。

ただし、三井物産ほど偏っているわけではないので、この価格変動リスクは三井物産よりはマシと言えるかもしれません。

(住友商事と同じようなバランスと言えるでしょうか)

⑤丸紅は今買うべきか否か?

以上、丸紅について見てきました。

総合商社特有のリスクはあれど、業績や配当の推移が堅調なので、個人的には投資対象となりうる銘柄だと考えます。三井物産ほど資源に偏っていないのもいいですね。

株価チャートも上げ下げはあるものの長期的にはある程度安定していると言えそうです。

前期のような特別損失が今後も発生しないかの注意が必要ですが、長期保有には向いていると思います。

⑥まとめ

今回の記事では私独自の基準でスクリーニングをかけた銘柄のうち、総合商社の丸紅について見てきました。

結論としては、リスクはあれど投資対象となりうる銘柄だと判断します。

より詳細分析し、タイミングを見計らって買うのが良いでしょう。

次回の記事では、専門商社の1社である(9810)日鉄物産について見ていきたいと思います。

本記事の内容がよかったら、これまでの記事もぜひご覧ください。

❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎❇︎

ここまで読んで頂きありがとうございます。

わかりやすく読みやすい文章を心がけて、自分にとっても皆様にとっても投資判断の一助になるように、日々情報発信をしていきたいと思っています。

良かったらいいねやコメント、フォローなど頂けると嬉しいです。

今後とも宜しくお願い致します。

Twitterのアカウントはこちら↓

#株式投資 #株 #投資 #資産運用 #株価分析 #企業分析 #総合商社 #割安銘柄 #丸紅 #割安株 #ビジネス #商社株 #わたしが応援する会社

この記事が気に入ったらサポートをしてみませんか?