3つのチャートでスッキリ理解。みんなのシミュレーション相続税【完全版】

相続税が課税されないギリギリラインの人を対象読者に「日本一掘り下げたnote記事(自称ですが)」を書いてみました。下図①~③の「3つのチャート」を眺めていただき、気になるⒶ~Ⓜの内容を確認していただければ、今までモヤっとしていた部分がスッキリ理解できるように工夫しましたので、ぜひ最後までお付き合いいただけると幸いです。

※3つのチャートとは

下図①~③が全体像です。質問(Q)は全7問。フローチャートに則りⒶ~Ⓜの内容を確認しながら解説進めていきます。

以下、Ⓐ~Ⓜの内容になります。

Ⓐ今後も相続と全く無関係ですか?→はい

相続税と相続は別物です。相続税は現行制度上、100人中9人の課税割合となっていますが、相続は一生の中で必ず一度は関係してきます。いつか必ず人生に終わりがきますので。もう一度Q1に戻って、相続について考えてみましょう。相続と全く無関係の人は存在しませんので。

Ⓑ相続税はかかりそうですか?→いいえ

相続税の課税割合は約9%なので100人中91人には相続税はかかりません。ゆえに殆どの人はⒷに行き着きます。ただ相続税と相続は別物。大切な人を亡くした後のスケジュールを記事にしましたので、ぜひご参照ください。時系列にまとめていますので、きっとお役に立てると思います。

Ⓒ相続税はかかりそうですか?→わからない

実は相続税が課税されるか、課税されないギリギリラインの人はⒸに行き着きます。まさに当noteのメインの対象読者。相続発生の約半年後に、税務署は巨大な「国税総合管理システム(KSK)」のデータベースをもとに納税者になりそうな人にロックオンして「相続税の申告等についての御案内」と一緒に「相続税の申告要否検討表」を遺族宛に郵送してきます。

しかし相続発生半年後を待たずに「相続税の申告要否検討表」から簡単な試算をやってみましょう!このやり方を数値事例を交えて説明しています。

ⒹⒺ遺産分割協議書と遺言書の検認

まず、遺産の分け方の2つの基本ルールは「遺言書の有無」にあります。遺言書が「有る」場合は、その内容通りに遺産を分けます。遺言書が「無い」場合は、相続人全員の話し合い(「遺産分割協議」といいます)で遺産の分け方を決めます(Ⓓに行き着きます)。

次に遺言書の種類。上図⑥の通り、一般的に活用されている遺言には大きく自筆証書遺言と公正証書遺言の2種類があります。厳密には秘密証書遺言や緊急時遺言などもありますが、特殊遺言として説明を割愛します。

2種類の遺言書うち、自筆証書遺言とは、遺言の内容を自筆して作成するものです。2020年7月より、自筆証書遺言の法務局保管制度が始まり、この制度を利用することで、自筆証書遺言も公正証書遺言と同様に、全国の法務局で検索することが可能になりました。

この「保管制度利用なし」の場合、故人の死後、自筆証書遺言を保管していた人や見つけた人は家庭裁判所に遺言書を提出し、検認の請求を行わなければなりません。これがⒺに相当します。

もし、遺産分割や遺言書について詳しく確認されたい方は、以下のnote記事をご参照いただければと思います。

以上で、資料集め開始の手前まで進みましたので、完了しましたフローチャート(図①)を再掲します。

Ⓕ遺産分割に関する書類を準備する

これから書類集めのフロー(図②)に入ります。遺産分割に関する書類の詳細を確認されたい場合は「ⒹⒺ遺産分割協議書と遺言書の検認」をご参照ください。

必要書類は、自筆証書遺言か公正証書遺言、さらには遺言がない場合で準備する書類が異なります。

▢ 自筆証書遺言【保管制度なし】

・検認済証明書の添付された自筆証書遺言のコピーを家庭裁判所で取得。

▢ 自筆証書遺言【保管制度あり】

・遺言書情報証明書を遺言書保管所(法務局の本局・支局等)で取得。

▢ 公正証書遺言

・公正証書遺言(正本・謄本)のコピーを公証人役場で取得。

▢ 遺言がない場合

・遺産分割協議書のコピー(サンプルは上図⑦参照)

・相続人全員の印鑑証明書を印鑑登録している市区町村役場で取得。

Ⓖ戸籍関係の書類を取得する

戸籍関係の書類は、亡くなった日から10日を過ぎた日以後に作成されたものが必要です。

▢ 亡くなった方の戸籍謄本、除籍謄本、改製原戸籍謄本

▢ 相続人全員の戸籍謄本

▢ 相続関係説明図または法定相続情報一覧図

Ⓗ相続財産に関する書類集めを開始する

相続財産に関する書類集めですが、各人によって持っている財産の種類は様々なので「勘所」である第15表(相続財産の種類別価額表)に沿った財産評価に係るnote記事をご紹介します。

なお相続財産の必要書類は多種多様に及びますが、土地・建屋の主な必要書類を例示列挙します。

▢ 固定資産税課税明細書(不動産の全体像を把握する簡単な方法です)

▢ 登記事項証明書を法務局より取得(または登記情報提供サービス)

▢ 固定遺産評価証明書、名寄帳を所在地の市町村役場より取得 他

以上で、相続税申告手続きの手前まで進みましたので、これから見ていきますフローチャート(図③)を再掲します。

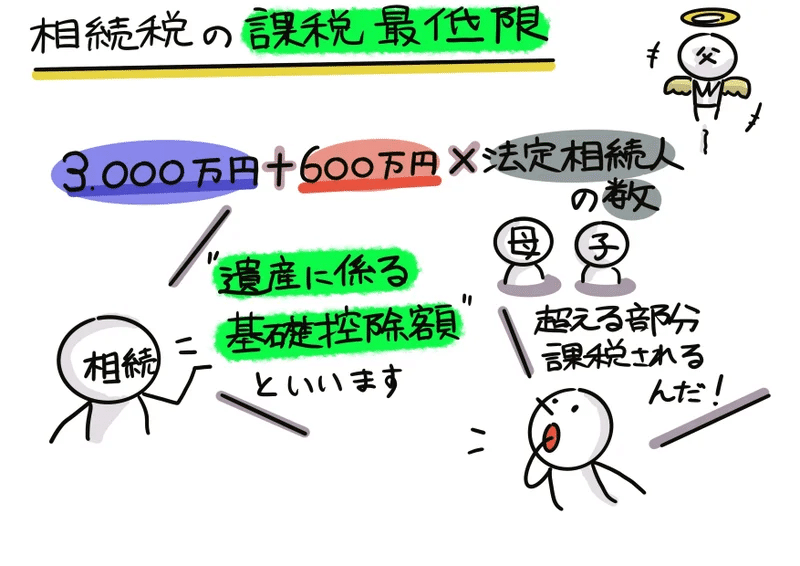

Ⓘ基礎控除額を超えていますか?→わからない

この部分は前掲「Ⓒ相続税はかかりそうですか?→わからない」と同様なので、Ⓒに立ち戻ってご覧いただければと思います。

改めまして、相続税には、課税最低限が定められており、課税価格が下図⑫の算式で計算した額(遺産に係る基礎控除額)以下である場合には、相続税は課税されないこととなっています。

Ⓙ申告しなくても使える、特例や控除で相続税がゼロになりますか?→わからない

申告しなくても使える特例や控除が8パターンありますので、各々説明していきます。なお説明文中に出てきます、相続税申告書(計算書や明細書含む)のサンプルは「もし申告していた場合に作成したもの」と捉えていただければと思います。

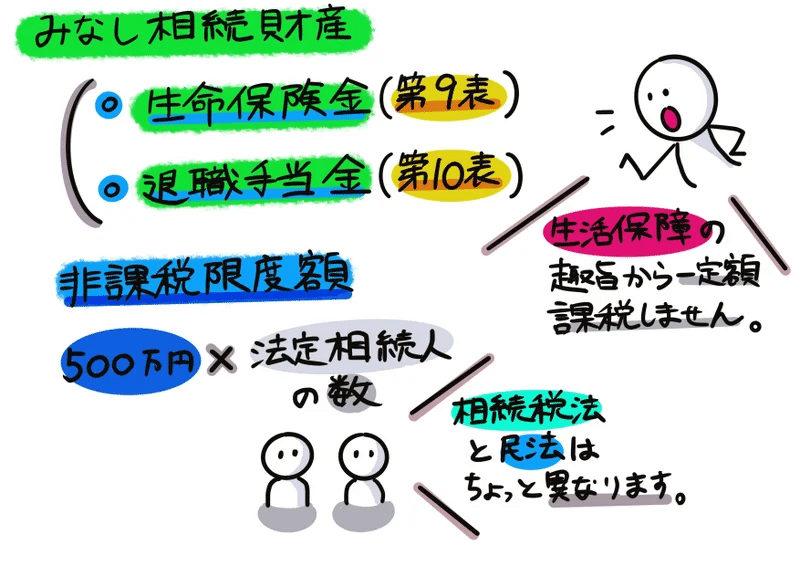

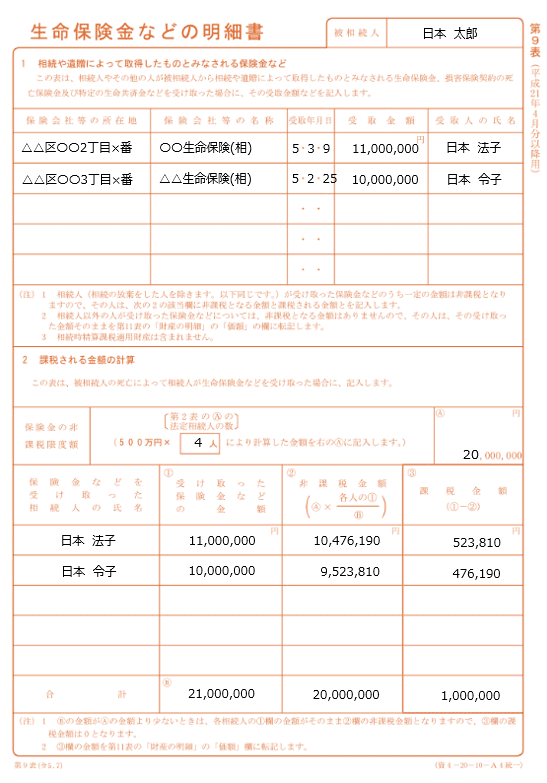

Ⓙ-1.死亡保険金の非課税

この「Ⓙ-1.死亡保険金の非課税」と次の「Ⓙ-2.死亡退職金の非課税」は、「みなし相続財産」に関係してきます。

相続税法上、課税財産を構成するものは本来の相続財産(民法上の財産)の他に、課税の公平を図るために相続財産であると擬制して課税しようとするものが「みなし相続財産」です。例えば、死亡保険金。保険金受取人の固有財産であり、被相続人から直接継承するものではないので、民法上の本来の相続財産では有りません。しかし被相続人による保険料振込みにより、保険金の取得という経済的便益を受けていることに着目し「みなし相続財産」とされます。

他方で生命保険契約は、被相続人が自分の死後における家族等の生活保障を意図して加入していますので、一定額について課税しない、つまり非課税限度額(500万円×法定相続人の数)が設けられています。

Ⓙ-2.死亡退職金の非課税

下図⑯は相続税が課税される退職手当金等のイメージ図になります。被相続人の死亡によって相続人等が、本来被相続人に支給されるはずであった退職手当金や功労金の支給を受けた場合には相続税が課税されます。

そしてⒿ-1同様、相続人が受け取った場合は「500万円×法定相続人の数」までの金額は非課税になり相続税はかかりません。

また上図⑯のように、相続税が課税される退職手当金等は被相続人の死亡後3年以内に支給額が確定したものに限られます。3年を過ぎて支給額が確定したものは相続税が課税されず、一時所得として所得税が課税されることになります。

Ⓙ-3.墓、仏壇などの非課税財産

上述の「Ⓙ-1.死亡保険金の非課税」と次の「Ⓙ-2.死亡退職金の非課税」以外にも、財産の性質や国民感情などに配慮して非課税財産が規定されています。例えば、墓地、仏壇、仏具など投資目的を除くもの、さらには国、地方団体、特定の公益法人に寄付した財産などあります。

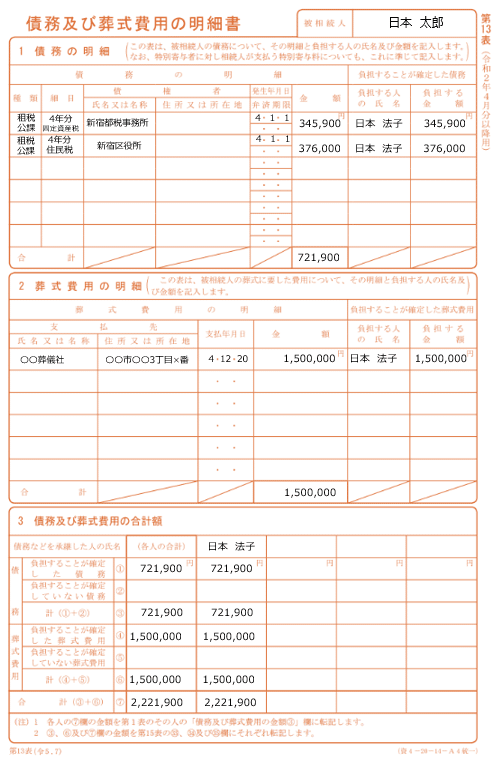

Ⓙ-4.債務や葬式費用の控除

ところで相続は、土地・家屋、現金預金、株式等のプラスの財産だけではなく、借入金、未払金等のマイナスの財産たる債務も全て包括的に承継します。また葬式費用も遺族が負担することとが一般的です。葬式費用は債務ではありませんが、人の死亡により必然的に発生する費用であるため、控除が認められています。これらを計算するのが第13表です。

Ⓙ-5.未成年者控除

未成年者控除とは未成年者が相続人となった場合、相続税額を一定額減額できる制度になります。これは、成人するまでの教育費や養育のための資金を考えて、相続税の負担を少なくしてあげようと設けられた制度です。

例えば、下図⑲の計算式によって算出した控除額(50万円)が、未成年者本人(下図⑲の子B)の相続税額(30万円)を超える場合には、その超える部分(20万円)について、他の相続人の相続税額から控除することができます。つまり、未成年者控除の余りについては、他の相続人にプレゼントすることが可能という訳です。

Ⓙ-6.障害者控除

次に障害者控除です。障害をお持ちの方が相続人となった場合、相続税額を一定額減額できる制度になります。これは、相続税の負担が、障害者の生活にまで影響を及ぼすことを防止するために設けられた制度です。

下図⑳の計算式を用いて計算したした減額金額(600万円)が、障害者本人の相続税額(500万円)を超える場合、超過分(100万円)は障害者の扶養義務者の相続税額から控除することができます。なお、扶養義務者であれば、実際には別生計であっても、この取り扱いを受けることが可能です。

Ⓙ-7.贈与税額控除

相続人や受遺者が、亡くなった方が亡くなる前3年以内(改正により順次7年以内「7年ルール」)に暦年課税の方法でもらった贈与財産や、相続時精算課税でもらった贈与財産があれば、もらった方々に金額確認し、生前贈与加算(第14表)することになります。

他方で対応する贈与税額にも着目します。このままでは贈与財産は贈与税と相続税が二重に課税されることになり、この二重課税を税額控除(第4表の2)で調整する訳です。下図㉑では200万円生前贈与を受け、贈与税9万円を納付していた数値事例でイラスト図解しています。

Ⓙ-8.相似相続控除

10年以内に2回以上の相続があった場合、一定の税額を控除することができます。これを「相次相続控除」といい第7表上、下図㉓の計算をします。

A: 1次相続税額=4,250,000円

B: 1次相続取得財産額=19,411,566円

C: 2次相続取得財産額=495,602,246円

D: 経過年数=9年

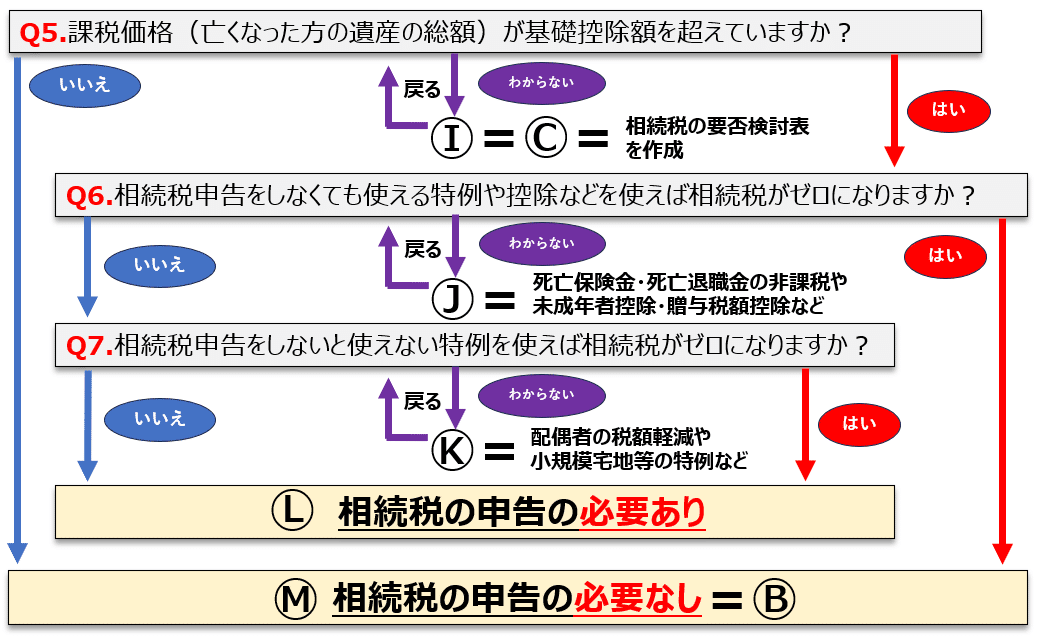

Ⓚ申告しないと使えない、特例で相続税がゼロになりますか?→わからない

申告しないと使えない特例が3パターンありますので、相続税申告書(計算書や明細書含む)のサンプル交えて、各々説明していきます。

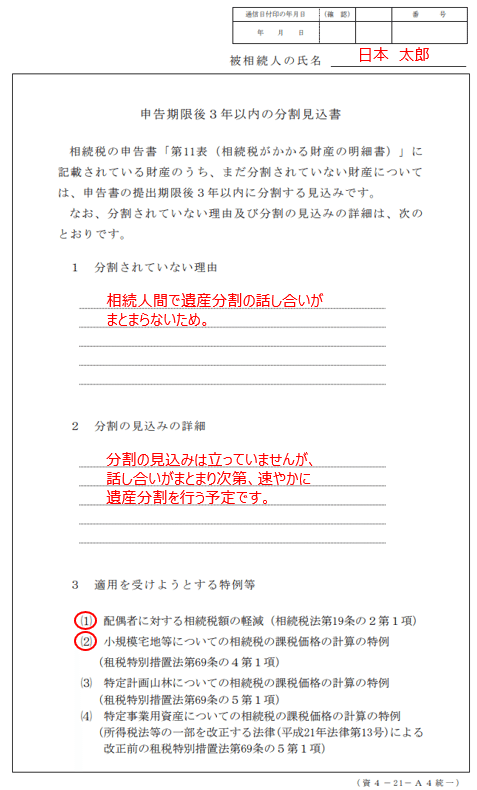

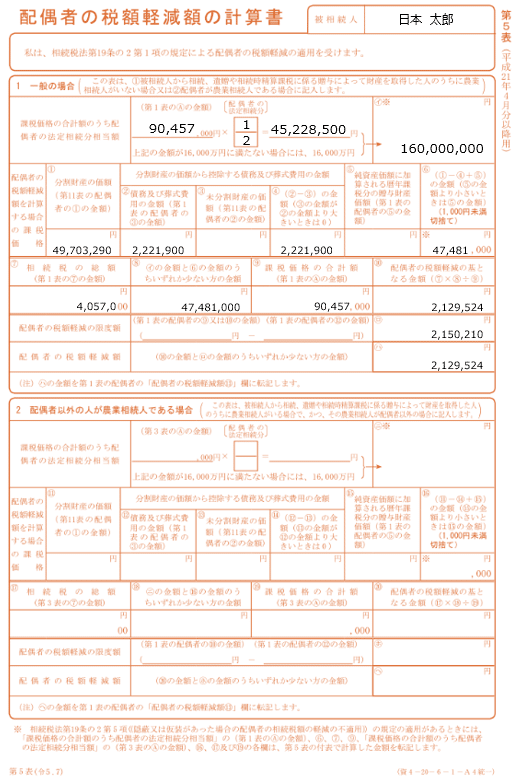

Ⓚ-1.配偶者の税額軽減

「配偶者が相続財産の1/2を相続すれば、相続税は課税されません」と聞いた方もいらっしゃるのでは。亡くなった方の戸籍上の配偶者は、亡くなった方の財産を相続しても1億6,000万円か法定相続分のどちらか多い財産額までは相続税がかかりませんが、この特例を配偶者の税額軽減といいます。

つまり、夫の遺産の総額が1億6,000万円以下なら、全財産を妻が相続すれば相続税は1円もかかりません。また、遺産の総額が1億6,000万円を超えていても、妻の引き継いだ財産のうち法定相続分に達するまでの財産額には、相続税がかからないことになります。

Ⓚ-2.小規模宅地等の特例

小規模宅地等の特例とは、残された親族の暮らしに必要な土地への相続税の負担が軽くなる特例です。最大80%の土地評価額の減額を受けられることになりますが、詳しくは次のnote記事で解説しており、相続税の節税のためには非常に重要な知識になりますので、ぜひご参照ください。

Ⓚ-3.遺産の寄付

亡くなった方から引き継いだ財産を、相続税の申告期限までに、国や地方公共団体、公益事業を行う法人等に寄付し、公益目的に使ってもらう場合、その財産には相続税が課税されません。この特例を使うには、証明書類を添付した申告書を税務署に提出する必要があります。

最後に相続税の申告の判定結果であるⓁとⓂを残すのみとなりましたので、改めてチャートを再掲します。

Ⓛ申告しなくても使える、特例や控除で相続税がゼロになりますか?→いいえ

この部分が「相続税の申告の必要あり」のパターンになります。相続税の課税割合が約9%なので、およそ100人に9人がここにあてはまり、相続税を申告することになります。

今は相続に直面している場合ではなく、事前準備がてら、このnoteをお読みいただいているのであれば、ざっくり試算する「相続税の要否検討表」から、相続税申告書(計算書や明細書含む)の書き方をシミュレーションすることがおススメ。以下4記事の各後半パートで、事例数値を確認することができますので、ぜひご参照いただけると嬉しいです。

Ⓜ相続税の申告なしの場合

ここまでお読みいただき、誠にありがとうございます。この部分は前掲「Ⓑ相続税はかかりそうですか?→いいえ」と同様なので、Ⓑに立ち戻ってご覧いただければと思います。いずれにしましてもご参照いただくnote記事は大切な人を亡くした後のスケジュールをベースに時系列にまとめていますので、きっとお役に立てると思います。

【参考書籍】

・福田真弓『自分でできる相続税申告』自由国民社、2023年6月26日。

・橘慶太『ぶっちゃけ相続』ダイヤモンド社、2023年5月16日。

・橘慶太『ぶっちゃけ相続・手続大全』ダイヤモンド社、2021年12月7日。

・北本高男『基礎から身につく財産評価』大蔵財務協会、2023年8月4日。

・北本高男『基礎から身につく相続税・贈与税』大蔵財務協会、2023年6月20日。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?