自分に相続税が発生するかどうかの判断【第4回目:まとめと判定結果】

全5回に分けて「自分に相続税が発生するかどうかの判断」をテーマに数値事例を交えて投稿していきますが、今回が結論部分。次回、最終回(第5回目)は第1回~第4回目までの「最低限これだけは!」ということで圧縮版(簡易版)をお届け予定です。よって今回(第4回目)が実質の最終回になります。

表紙の女性の表情・・・毎回テーマに合わせて変えていますが、今回(第4回目)は神妙な表情ですよね。そう、数値事例で登場する、相続人の日本法子さん達は「相続税が課税される」と判定されるというオチです。

当たり前のお話になりますが「相続」と「相続税」は別物です。相続は一生の中で必ず一度は関係してきますが、相続税は現行制度上、100人中9人の課税割合となっています。殆どの方には相続税は発生しません(100人中91人)。ですが、このnoteを読んでいただいている皆さんは「自分に相続税が発生するかどうかの判断」が気になっているのではないでしょうか。よって、当シリーズは以下の課題認識で投稿してきました。

相続税に関する情報ニーズ(読者層)は、ボーダーライン上にある!!

まず最初に、数値事例の紹介と今までの振り返りをします。

1.数値事例の紹介(今までの振り返り)

〇〇商事(株)の取締役であった日本太郎さんは、令和4年12月12日入院先の〇〇病院で死亡し、同居の親族である日本法子さんは、同日死亡届を新宿区役所に提出しました。

被相続人(日本太郎)の相続関係者を戸籍謄本で確認したところ、下図②の親族図のとおり、日本法子さん(妻)、日本令太さん(長男)、日本令子さん(長女)、日本令次さん(養子)の4人が相続人で、法定相続人の数も4人です。なお相続関係者に相続放棄者はおらず、相続時精算課税適用者もいません。また令和5年9月15日に、全ての遺産の分割協議が成立しています。

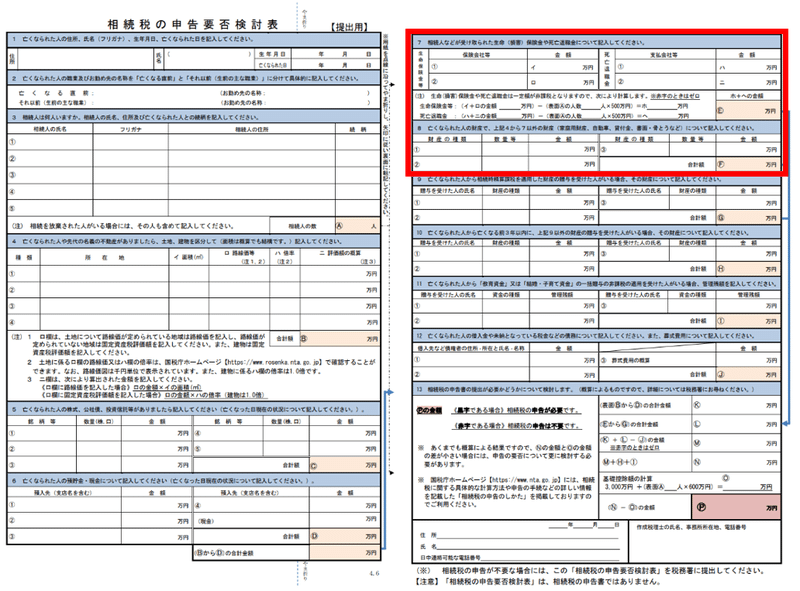

上図①~③の数値事例を受けまして、下図④の「相続税の申告要否検討表」を埋めながら、追加補足で各回で関係する、相続税申告手続きの内容を(判定結果、相続税の申告が必要な方向けに)紹介してきました。

2.相続税が発生するかどうかの判定結果

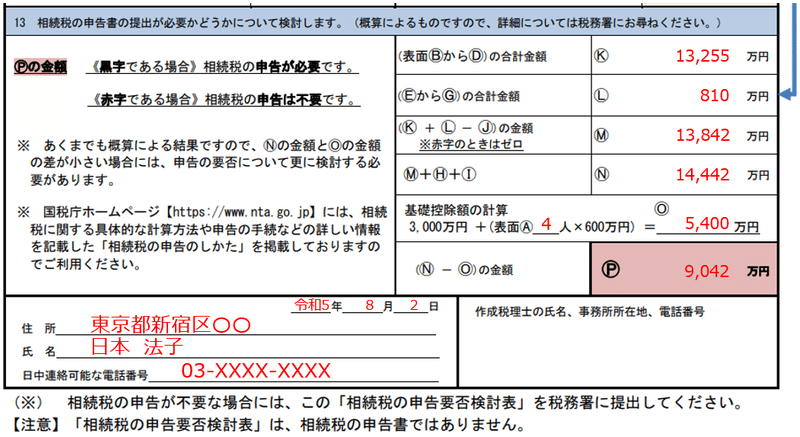

今まで埋めてきました「相続税の申告要否検討表」の仕上げになります。上図⑮を拡大したのが、下図⑯になります。まず結論ですが、℗の数値が9,042万円となっており、黒字なので相続税の申告が必要です。

以下、上図⑯に沿って説明を加えていきます。下図⑰をご覧ください。

Ⓚ=13,255万円は不動産や有価証券、現金・預貯金であり「本来の相続財産」になります。そして、Ⓛ=810万円ですが「みなし相続財産」から「非課税財産」を差し引いた数値になります。

さらに「債務・葬式費用」であるⒿ=223万円をマイナスしたⓂ=13,842万円に「生前贈与財産」等であるⒽ=600万円をプラスし、Ⓝ=14,442万円が算出されるわけです。このⓃ=14,442万円が(概算にはなりますが)「課税価格」となり、相続税の課税対象となる金額です。

また上図⑯では「基礎控除額の計算」を行っています。下図⑱の算式にあてはめても、5,400万円=Ⓞと算出されます。

Ⓝ14,442万円(課税価格)-Ⓞ5,400万円(基礎控除額)=℗9,042万円

よって結論は℗は黒字(基礎控除額を上回っている)ので、相続税が必要というわけです。以上「相続税の申告要否検討表」は全て完成になります。

以下は相続税申告が必要な方のみご参照ください

3.相続税の総額の計算書(第2表)とは

自分に相続税が発生するかどうかボーダーライン上にいた・・・しかし残念ながら、相続税が発生してしまいそうな方。まだあきらめてはいけません!厳密に相続税額を計算すると「ひょっとしたら」相続税が発生しない場合もありえるからです。

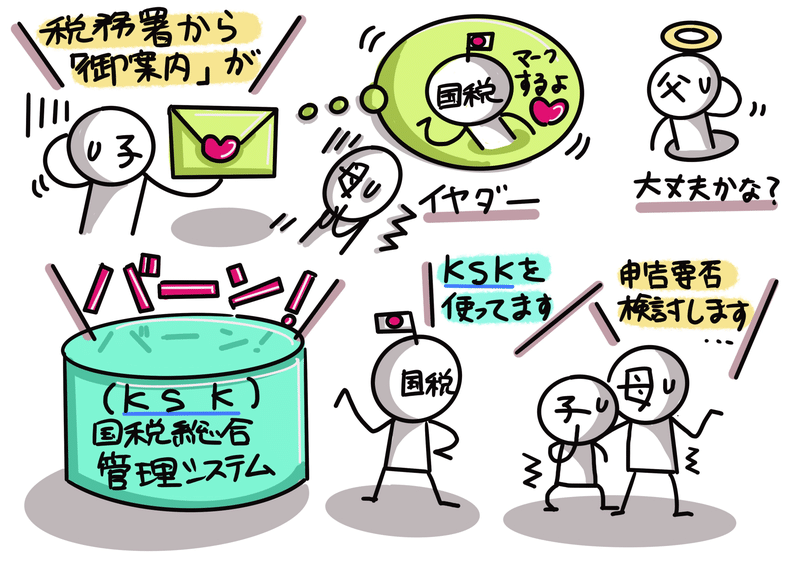

とはいえ税務署から相続発生から半年後に遺族宛に郵送されてきます「相続税の申告等についての御案内」と「相続税の申告要否検討表」にはきちんと対応するようにしましょう!なぜなら近年、税務署は申告書を一切提出しなかった無申告者への税務調査を積極的に行っているからです。相続税は所得税の補完税。一生に一度しか機会がない税金なので、税務署はKSK眺めながら虎視眈々と納税者を狙っていることが想像できます。

今まで見てきた中で「課税価格」の算定方法は、「相続税の申告要否検討表」から簡便的にではあるが理解した・・・で、いくら相続税額がかかるの?が次の疑問だと思います。そこで相続税の総額の計算書(第2表)を見てみましょう。

ん??上図㉑では「課税価格」の合計額が90,457,000円だけど、既に出てきた上図⑯のⓃの課税価格=14,442万円(=144,420,000円)と5,400万円ほどの差異があるゾ?!・・・と疑問に思われたかもしれません。

その差額は主に「小規模宅地等の特例」による節税効果になります。具体数値でいいますと、第1回目の土地の評価。評価額の概算は6,800万円でしたが、実際の評価額は72,626,400円。これに小規模宅地等の特例を適用して14,525,280円に80%減額して14,525,280円に評価し直し、結果6,800万円から5,400万円ほど減額できたという訳です。

あとモヤッとするのが、上図㉑の「相続税の総額の計算書」(第2表)の数値がいきなり出てきたことではないでしょうか?これは第1回目~第3回目をご覧いただくことで既に作成できることになります。「相続税の総額の計算書」(第2表)の元資料は「相続財産の種類別価額表」(第15表)です。

また「相続財産の種類別価額表」(第15表)の「本来の相続財産」と「みなし相続財産」の明細を記載したものが「相続税がかかる財産の明細書」(第11表)になります。既に第1回目~第3回目でも触れてきましたので「ご参考レベル」までにご紹介します。

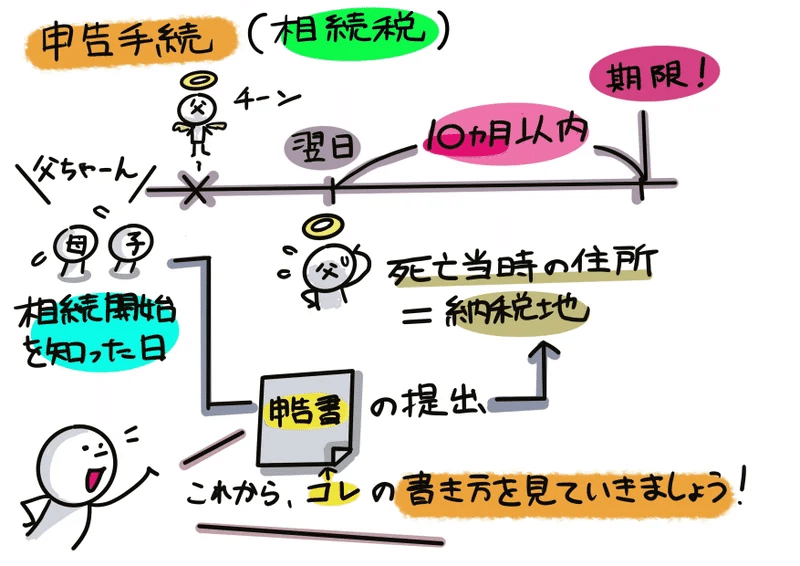

ここまでで、相続税の申告手続きの9割以上が完了しています。最後にいよいよ「相続税の申告書」(第1表)の作成に入ってきます。厳密には、相続税の申告書とは第1表のことを指し、その他の計算書・明細書(第2表~第15表)と併せて、税務署に申告期日(相続開始を知った日の翌日から10か月以内)までに提出することになります。

4.相続税の申告書(第1表)の作成方法

第1回目~第3回目までの手続きは「相続税の申告要否検討表」を埋めながら、「相続財産の種類別価額表」(第15表)をターゲットに、添付書類等の準備(Step.1)と課税財産・債務金額の計算(Step.2)をしてきました。

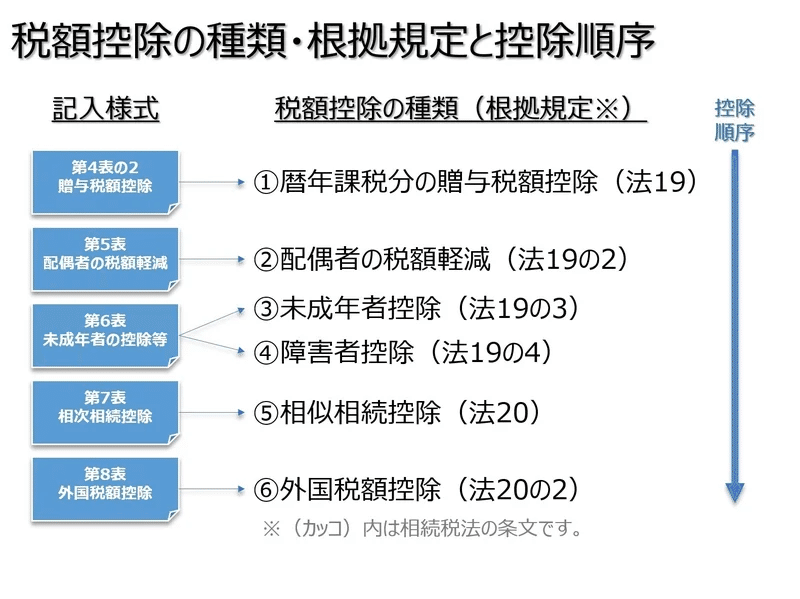

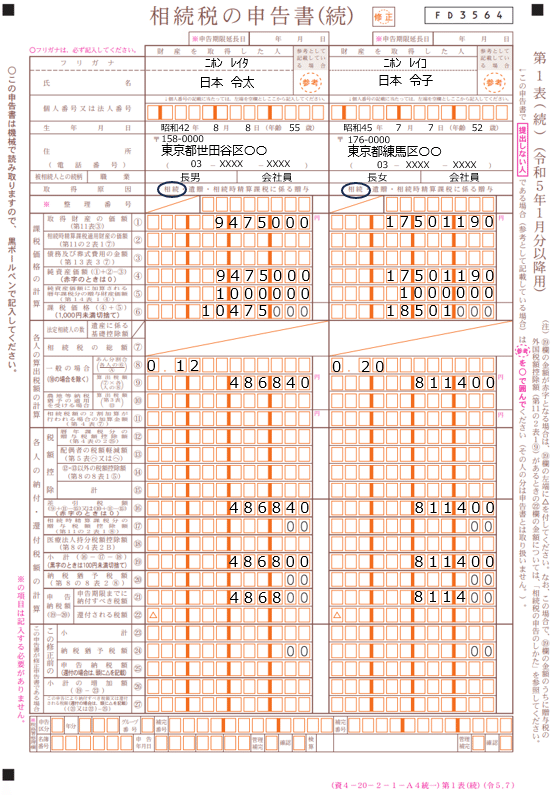

これから最終Stepを説明していきます。主に「税額控除」ということで税額が低くなる手続き、課税価格・税額の計算(Step.3)になります。とはいえ、上図㉑で「相続税の総額の計算書(第2表)」は完成しており、課税価格の総額は既に90,457,000円と上図㉔より求まっていますので、税額の計算ということで、各相続人の税額の計算になります。

課税価格・税額の計算(Step.3)に入る前に、相続税の申告書(第1表)の上半分は「相続財産の種類別価額表」(第15表)をベースに埋めることができます(第1表の①~⑨)。

では課税価格・税額の計算(Step.3)に入っていきます。

4-1.相続税額の加算金額の計算書(第4表)の記入

被相続人の配偶者および1親等の血族(子や父母等)以外の人が相続財産を取得した場合、算出税額の2割が加算されます。当設例では、日本太郎さんの養子にあたる日本令次さんが該当してきます。上図㉟の「税額控除前の相続税額」である608,550円を転記し、2割加算して121,710円が「相続税の加算金額」になります。

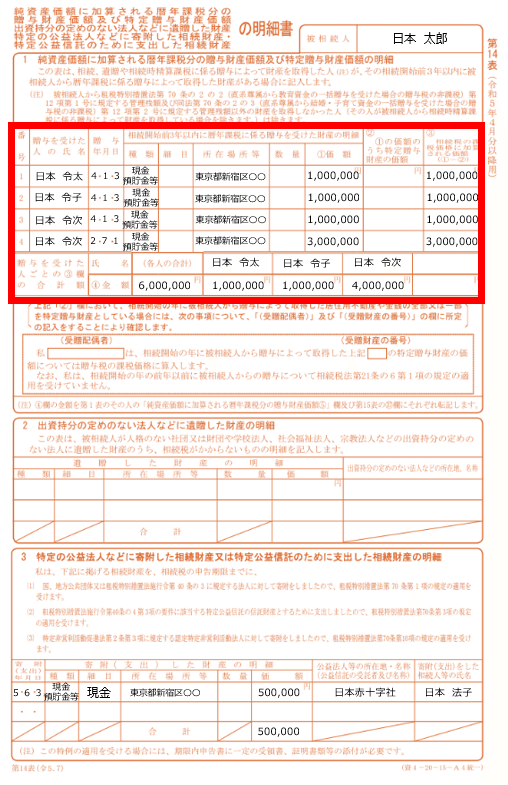

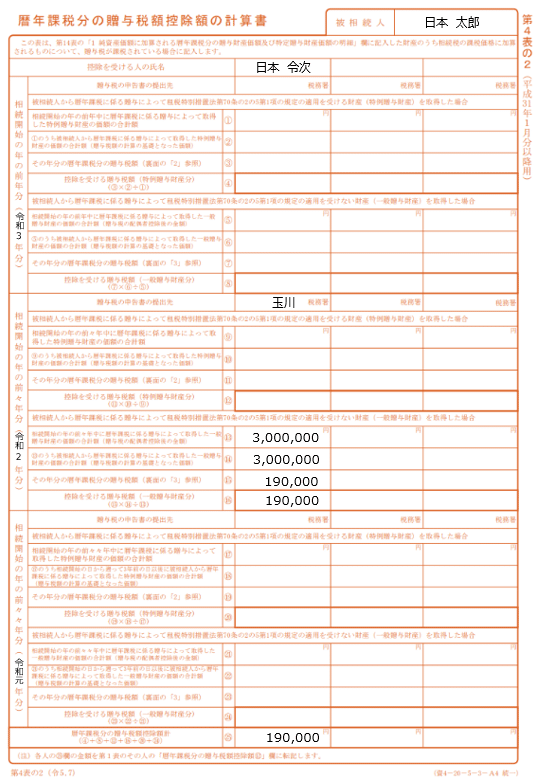

4-2.暦年課税分の贈与税額控除額の計算書(第4表の2)の記入

第3回目で「生前贈与加算の明細書」(第14表)にて(第3回目の図㉑)、相続の開始前3年以内に贈与により財産を取得した場合の加算を確認しましたが、対応する贈与税額に着目します。このままでは贈与財産は贈与税と相続税が二重に課税されることになり、この二重課税を税額控除(第4表の2)で調整する訳です。下図㊱では200万円生前贈与を受け、贈与税9万円を納付していた数値事例でイラスト図解しています。

「生前贈与加算の明細書」(第14表)にて(第3回目の図㉑を再掲)、令和2年7月1日に日本令次さんは日本太郎さんより一般贈与3,000,000円を受けており、贈与税190,000円納税していましたので、セットで記入します。なお「生前贈与加算の明細書」(第14表)の当年分(令和4年分)は、税額控除(第4表の2)上、無視します。

4-3.配偶者の税額軽減の計算書(第5表)の記入

「配偶者が相続財産の1/2を相続すれば、相続税は課税されません」と聞いた方もいらっしゃるのでは。亡くなった方の戸籍上の配偶者は、亡くなった方の財産を相続しても1億6,000万円か法定相続分のどちらか多い財産額までは相続税がかかりませんが、この特例を配偶者の税額軽減といいます。

つまり、夫の遺産の総額が1億6,000万円以下なら、全財産を妻が相続すれば相続税は1円もかかりません。また、遺産の総額が1億6,000万円を超えていても、妻の引き継いだ財産のうち法定相続分に達するまでの財産額には、相続税がかからないことになります。

当事例では、被相続人(日本太郎)の配偶者、日本法子さんが配偶者の税額軽減を受けることができます。

4-4.未成年者控除額・障害者控除額の計算書(第6表)の記入

未成年者控除とは未成年者が相続人となった場合、相続税額を一定額減額できる制度になります。これは、成人するまでの教育費や養育のための資金を考えて、相続税の負担を少なくしてあげようと設けられた制度です。

例えば、下図㊶の計算式によって算出した控除額(50万円)が、未成年者本人(下図㊶の子B)の相続税額(30万円)を超える場合には、その超える部分(20万円)について、他の相続人の相続税額から控除することができます。つまり、未成年者控除の余りについては、他の相続人にプレゼントすることが可能という訳です。

当事例では、未成年者の日本令次さんが未成年者控除を受けることができます。

4-5.相続税の申告書(第1表)の完成

以上の「税額控除」の内容(4-1から4-4)を、途中まで記載しました相続税の申告書(第1表)(上図㉝~㉟)に転記することで相続税の申告書(第1表)の完成になります。

以上で「相続税の申告要否検討表」および「相続税の申告書」全て作成完了!になります。次回最終回は、自分に相続税が発生するかどうかの判断で最低限知っておきたい「相続税の申告要否検討表」の作成に絞って説明します。「最低限これだけは!」をテーマに説明します。

当シリーズ全般で使っています数値事例等は、以下を参考にしています。

・福田真弓『自分でできる相続税申告』自由国民社、2023年6月26日。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?