なぜイールドカーブ・コントロールの早期修正はないと判断できるのか(前編)

植田総裁率いる日銀がイールドカーブ・コントロール(YCC)をすぐに修正することは無いだろう。

日米金利差が拡大し、1ドル145円前後まで円安が進行している今でさえ、YCCが早期に修正されることは無いと考えている。金融市場が、新体制の植田日銀に期待していたのは「市場との丁寧な対話」だった。黒田日銀時に多くのサプライズで金融市場に混乱を招いた反省を活かし、植田日銀には市場とコミュニケーションを取りながらの政策変更が期待されている。

そして、その植田日銀は6月の金融政策決定会合でイールドカーブ・コントロールについて新たに「早い段階で、その扱いの見直しを検討すべきである」と意見した。

そう、"見直しを検討すべき"と意見している。

"見直すべき"ではなく、"見直し"を"検討すべき"と言っているのだ。

6月の金融政策決定会合の段階でイールドカーブ・コントロールを早期に修正しようと考えているのであれば、「見直し」を「検討すべき」ではなく、「見直すべき」や「見直す必要がある」といった表現にしていたはずだ。言葉のニュアンスをこうした温度感に留めているのには理由があるはずで、それ故に、すぐにイールドカーブ・コントロールを修正するとは考えにくい。

以下、この記事ではYCCの早期修正がないと判断するその他の理由と、今後どのような発言や指標に注目しておくべきかを紹介する。

1.金融政策決定会合での意見の変化とサーベイ結果

冒頭で紹介した発言だけでは説得力が足りないだろう。

そこで植田日銀発足後の日銀政策決定会合の意見や植田総裁の会見の発言から、イールドカーブ・コントロールについての扱いを辿ってみよう。

1.1 金融政策決定会合での意見の変化

植田日銀は4月末の会合において「足もと、(略) イールドカーブ・コントロールの運用を見直す必要はないと考える」とハッキリ意見していた。

イールドカーブの歪み(*1)が解消されつつあったため、昨年末から続いた政策修正の圧力が緩和していたことが要因だ。

*1:イールドカーブの歪み

一般的に償還(返済)期間が長い国債ほど利回りが高くなる。しかし、日銀によるイールドカーブ・コントロールによって10年債の利回りが抑えつけられて、グラフを見た時にそのポイントだけ凹んでいるのが、イールドカーブの歪みだ。

このイールドカーブの歪みが解消されていったことで、運用を見直す必要はないと考えた一方、債券市場の機能低下には懸念を示していた。

国債金利の指標金利としての機能度など、市場機能は、依然低いままとの声が多い。イールドカーブ・コントロールは、円滑な金融を阻害している面も大きいと感じており、今後の債券市場サーベイ結果に注目している。

ただし、債券市場の機能低下を気にかけてはいるが、特にアクションを起こすことはなく、様子見ムードであった。4月の会合における主な意見でイールドカーブ・コントロールについての言及はこの2点のみ。「YCCの運用を見直す必要はない」という指針がハッキリしていた。

そして6月の会合で冒頭の「YCCの扱いの見直しを検討すべきである」との意見が新たに出始めた。なお、4月会合と同じく「 イールドカーブ・コントロールの運用を見直す必要はないと考える」という意見も引き続き残っている。

見直しを検討すべき理由としては、イールドカーブ・コントロール修正・撤廃時に急激に金利が変動する可能性があること、4月に懸念していた市場機能の低下、そして重要視している市場との対話を円滑化するため、としている。

こうして4月と6月の意見を並べてみると、温度感の変化がわかるだろう。

・運用を見直す必要はない。

・その扱いの見直しを検討すべき。

そして、今後イールドカーブ・コントロールを修正するのであれば、どのように市場とのコミュニケーションとして伝えそうかもイメージが湧くのではないだろうか。

・運用を見直すべき

・扱いの見直しを検討している

・見直しが必要と考える

こうした意見が発せられるだろう。

従って、4月と6月の金融政策決定会合における主な意見の温度感の変化とその内容を受け、私はイールドカーブ・コントロールの早期の修正はないものと考えている。

1.2 債券市場サーベイの結果は徐々に改善している

4月の会合の主な意見で懸念されていた債券市場の機能低下に関して、日銀は「今後の債券市場サーベイ結果に注目している」としていた。

この調査は「国債売買オペ対象先の大手機関投資家(生命保険会社、損害保険会社、投資信託委託会社等)」を対象として、債券市場の機能度や長期金利の先行き見通しについてなどを質問しているものだ。日銀は債券市場の機能度について、このサーベイ結果に注目していると教えてくれている。

債券市場サーベイは四半期(3ヶ月)ごとに1度行われ、4月の日銀会合前に調査が行われたのは2023年2月であった。そして「今後の債券市場サーベイ結果に注目している」と意見した後に公開された最新のサーベイ結果が2023年5月のものである。

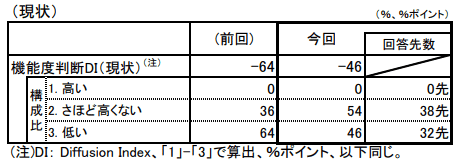

質問:債券市場の機能度

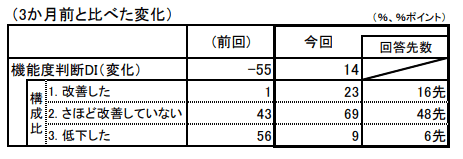

4月の会合でイールドカーブの歪みが解消されつつあるとの見方を示していた日銀の肌感と同じく、大手機関投資家も徐々に債券市場の機動度が改善していると感じているようだ。

債券市場の機能度が「高い」と思うのはゼロなのだが、3か月前と比較して「改善した」と回答したのは調査対象のうち23%だった。まだまだ問題を抱えていることには違いないが、それでもイールドカーブ・コントロール修正の逼迫度は和らいだといえる。

これは植田総裁が何度も会見やインタビューで「金融緩和を継続」との発言を繰り返していることが起因しているだろう。

金融市場では、しばらくの間は日銀が緩和政策を撤廃することは無いというコンセンサスにより、ある程度債券市場が落ち着いたのだ。

このような状況下であれば、サプライズでイールドカーブ・コントロールを修正する必要も薄れる。修正するにしても市場と対話を図るために、さらなるシグナルが送られることだろう。

しかし、日銀動向をチェックしている読者の中には植田総裁が「ある程度のサプライズはやむを得ない」と発言していたことが気にかかっている方が居るかもしれない。市場との対話はするが、ある程度のサプライズはやむを得ないとはどのような意味なのか。

先に結論を言ってしまえば、それは記事タイトルが独り歩きした結果と黒田日銀時に起きたサプライズのインパクトが強すぎるが故、YCC修正 = "サプライズ"、というイメージが先行している。

会見での質疑応答全文を読めば、"サプライズ"を含む発言は切り取って取り上げるまでもないものであり、当たり障りのない回答の一部なだけ、とわかるはずだ。

次回の中編では、この"サプライズ"部分について深く掘り下げていく。

この記事が参加している募集

サポートを頂くことがありましたら、主に投資資金としてありがたく頂戴しますm(_ _)m