【FX/株】CPI/FOMC/BOJを終えて 2024年vol.24 6月10日週振り返りと6月17日週見通し

※6月17日週見通しは有料(¥200)となりますが、6月22日(土)に無料公開となります。途中でシナリオを追記する可能性はありますが、更新しないこともございます。

↓先週の記事です。

6月10日週は日米だけで見ても米CPI/FOMC/BOJと取り上げる材料が多く、欧州議会選挙も注目を集めています。今週のトピックを取り上げつつ、振り返りのほうでも今後の方向性推測については述べようと思います。

本編に入る前にファンダメンタルズをトレードに取り入れるときに意識しておくべきポイントをお伝えします。

ファンダメンタルズを用いたトレードでは、自分がどのような方向性を想定してトレードするのかをシンプルにする必要があります(米金利が上昇でドルが強いなど)。それが難しいタイミングでのトレードは、戦略的に値幅を取りに行くべきでなく、テクニカル要素を増やすことが重要です。時には静観して分かりやすくなるまで待つことも大切です。

ファンダメンタルズを取り入れるトレードにおいて意識してもらいたいのは、フラクタル的な(時間軸毎の)視点・それに応じたトレード戦略です。

私の記事だけでなく、他の方の記事などでも、短期的な視点と中長期的な視点を分けて紹介していますが、意識していないと気付きにくいので、これまで意識のなかった方は考えてみてください。

米国経済材料

米消費者物価指数CPI 6月12日(火)

米インフレを確認するうえで重要視されるCPIですが、今回は金利安でのサプライズ結果となりました。

結果は前年比・前月比ともにマイナス0.1%の結果ですが、コアCPI値の前月比は0.163%と大きく下振れました。先月から続く低迷した経済指標が続いていた中で、インフレ指数も低下してきましたので、この結果を受けて9月利下げは割と現実的との見方が増えました。

紫?色のコア値(All items less food and energy)は、環境や地政学的影響を受けやすい生鮮食品やエネルギー価格を省いたもので、インフレ動向はこちらのほうが重要視されますが、 順調に低下傾向にあります。

消費者物価指数を構成する項目別にみてみると、インフレ低下に一番寄与しているのはエネルギー価格(Energy)です。特に原油が前月比マイナス3.6%となっており、他の上昇分を打ち消しています。

また、FRBのパウエル議長が特に注目しているコアサービス価格から住居費を除いた通称スーパーコアの数値は、前月比-0.04%と下落に転じましたようです。前年同月比ベースでは+4.8%と依然として高い水準にあるものの、今回前月比で下落に転じたことはインフレ鈍化の材料としては重要でしょう。

FOMC

FOMCでは金利は据え置かれ、注目されたのはドットチャートでした。見方としては、それぞれの数値の下にMarch projectionが前回値を示しております。

表の一番下のFederal funds rateは、FRBのメンバーらの各年の年末までの金利水準予測を示しており、FRBの”利下げが何回になるだろう”の推測となります。この数値は19人の数値の中央値を反映しており、実際は下の図です。また、これをドットチャートと呼びます。

今回のドットチャートの中央値(Federal funds rate)は5.1%となり、これは年内利下げは1回を想定していることを指します。前回が4.6%と年内利下げ3回想定だったことから、タカ的な結果となりました。市場としても、インフレ鈍化傾向な米CPIをこなした後でもあり、3回は無理でもせめて2回になる想定が大方の見方だったようにも思えるので、乖離があったように思えます。

また、2025年末までの金利見通しは3.9%⇒4.1%となり、5.1%⇒4.1%なので4回の利下げ見通し(前回3回)と増えましたが、金利水準は上振れました。5年以上の金利見通しlong runは2.6%⇒2.8%となりました。

金利水準だけでなく、GDPや失業率、PCEなどの見通しも同様に公表されますが、PCE特にCorePCEの値が2.6%⇒2.8%に上方修正されました。おそらくこれが年内の利下げ回数減少になったと思われます。

パウエル発言では今の経済状況や経過を肯定する意見が多く、サプライズ的な内容はなく、市場が気になる気になるところはかわす回答をしていた印象です。ここ最近の景気観の低迷具合やインフレ指数の下振れを受けた中で、FRBのインフレ見通しのタカ的姿勢には、パウエル氏も「保守的」と発言していたことから、今後のデータ次第では年内1回のみの利下げではなく、2回も十分あり得ることを意味すると思います。

特にPCEに関しては、PCEが2.6%、CorePCEが2.8%を想定しているといっても、4月分の発表の時点でPCE2.7%、CorePCEは2.8%ですから、今後半年間はインフレがほとんど低下しないを想定していることになります。

その他パウエル発言からは、失業率は未だ低水準、雇用は堅調と経済に対する弱さはあるものの、不安はない印象を受けました。

<FOMC要約>

・政策金利は据え置き

・年内利下げは1回想定

・年内PCE2.6%、Core2.8%想定

・今回FRB想定は「保守的」

・今後のデータ次第では年内利下げ2回もあり得る

米生産者物価指数PPI

PPIはCPIの兄弟的な指標であり、他のインフレ指数と比べると注目度や市場への影響はトーンダウンします。ただしインフレ指数に変わりなく、PPIはCPIの参考になるともいわれます。

今回はいずれの結果も予想を下振れ、その乖離も少しインパクトのある結果となりました。しかし、PPIは予測値と結果のぶれは多少あることなので、CPIと同様に捉える必要はありません。

中身を見てみるとCPIもそうでしたが、エネルギーによる影響が大きいことが分かります。ただし、サービス部門でもDisインフレなデータではあったので、インフレ鈍化の追加材料にはなります。

その他米経済材料

<米指標>

失業保険申請数 結果24.2万人 予想22.5万人 前回22.9万人

ミシガンインフレ5年予想 結果3.1% 予想3.0% 前回3.0%

ミシガン消費者信頼感 結果65.6 予想72.1 前回69.1

<FRBメンバー発言>

メスター総裁(クリーブランド):「現在のインフレ鈍化は良い傾向だが、まだ数か月様子見たい」と慎重な姿勢を示しました。

グルーズビー総裁(シカゴ):利下げ前に数か月データ見たいとの慎重な姿勢を見せ、ローンの延滞などは増加しているものの、景気後退に関連する水準には達していないと述べました。

米金利

今週はCPIは金利安、FOMCはタカ的(金利高)と、重要な材料ごとで方向性が異なったので、少し解釈が難しい週となりました。

まず今回のFRBの示した年内利下げ想定は1回に対して、市場は9月・12月の2回を想定しています。私はここのギャップは大きなギャップとは考えておらず、FRBが年内1回の利下げに留まったとしても、1月に利下げすれば大差ありません。また、パウエル発言からも今の見通しは「保守的」であること、最近の経済指標からは消費の弱さやインフレ鈍化傾向は見て取れるので、もう年内何回に拘る必要もないと考えております。

年内利下げ1回であるものの、2025年には4回の利下げを想定しており、2025年まででいうと、今回FOMCで6回から5回になっています。市場の‷3回は無理でしょう、2回が妥当”との見方とFRBの見通しにそこまで乖離は無いと解釈できます。

現在の金利利回りを見てみると、米10年は4.221%、米2年は4.707%となっています。金利水準の推測を政策金利見通しと照らし合わせると米10年債で乖離がありますが、もう年内何回との照らし合わせることでの推測では対応が出来なさそうですね。2年債は2回利下げ水準付近なので(最高値5.25%付近)、金利安を織り込みすぎているとは思えないです。

もう1点米金利がじりじりと下げている理由として、国債買いによる金利低下が考えられます。今後はペースは緩やかにしろ、本格的に利下げフェーズが想定されますので、米国債の需要が増えます。また現在不安視はされていませんが、景気後退時のリスクヘッジとして、高金利の保有しておくことでの需要も増していると考察します。

上記の考察より順調に低下している米金利ですが、今後も米金利が低下し続けるわけでなく、ある程度の水準で底堅く推移すると思われます。また、現在はCPI・PPIなど米金利安材料が出ていますが、米消費やインフレ底堅さを想起させる材料で米金利高になるでしょう。中期的な米金利安トレンドの中で波を打っていくイメージでいればいいかと思います。

米国株

<6月10日週の騰落率>

NYダウ 38,589⇒38,765(-0.54%)

ナスダック 17,688⇒17,082(+3.24)

S&P500 5,431⇒ 5,337(+1.58%)

米国株は相変わらずナスダックが強く、その中でもテック系が牽引しています。金利安が織り込まれた相場においては、しっかりと業績を出していける銘柄が評価され、低調な株と好調な株に分かれます。

10年債利回りは今週-4.80%、今月はー6.25%の低下となっているものの、NYダウは今週-0.54%、今月-0.25%と金利安でも上昇できていません。NYダウは構成比でいうとバランスが取れており、生成AI関連銘柄も10%程度と多くありません。そういった意味では、NYダウが低迷していることがおかしいとは思いません。

年内の利下げはほとんど織り込まれ、2回目の利下げも織り込んできている状況です。今後の見通しは不況になる感じもしないが、好調になるイメージも湧きづらいというのが抽象的な表現になります。よって、米国株はこれからも少しずつ上昇していくとは思いますが、銘柄やセクターによって明暗は分かれそうかなと思います。ある意味安定しているとも言えます。

Fear & Greed Indexは38とFEARに触れており、少しリスクオフに捉えている人が多い印象を受けます。

また、VIXはそこまで上がっていません。

VIXはVIXはS&P 500オプションのボラティリティから数値化されており、くテクニカル的要素が強いです。また、Fear & Greed Indexは複数要因から数値化されますので、現在少し楽観的すぎるかもしれません。

日本経済

日銀金融政策決定会合BOJ 6月15日(金)

今週は日銀金融政策決定会合BOJがあり、次回のBOJで”今後1~2年程度の具体的な減額計画を決定する”と公表しました。

国債や日銀の国債買い入れ減額に関する理解を深めたい方は、以下の記事も参考ください。

この国債買い入れ額の減額の目的として、”金融市場において長期金利がより自由な形で形成されるよう”と書いてあります。

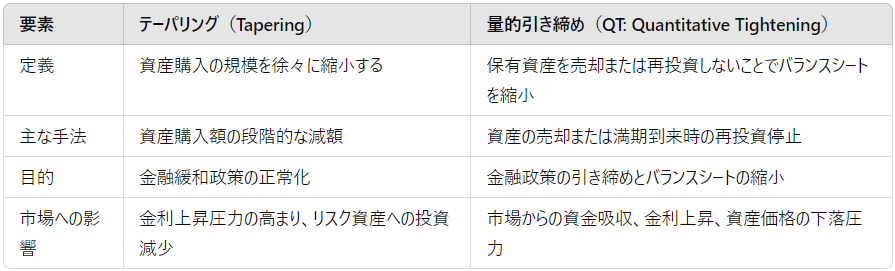

国債買い入れの減額はあくまでテーパリングであり、量的引き締めQTとは区別するべきだと考えています。ただし、現在は月に6兆円程度の購入をしていますが、日銀が保有する国債残高はほぼ横ばいなので、それと同じ量を償還していると言われています。つまり、国債の買い入れを(減額する量によりますが)6兆円から減額すると、国債保有残高を減らすので、量的引き締めQTだという意見があります。よってテーパリングしつつも、日銀の国債保有額を減らしているのでQTも同時に行っているとも解釈されます。

これは来月発表のどれくらいの減額規模なのかによりますが、植田総裁は「相応の規模になる」と発言していたので、結果としてQTという解釈になるのでしょう。

しかし現在の日本はデフレ脱却したといってもQTできるほどのインフレはしておらず、寧ろ支出への転換をきちんと待つべきかと思います。もちろん日銀もそのような認識はあるはずで、次に減額決定までに市場とのコミュニケーションをとるとしています。どれくらいの減額をすれば市場に影響があるのかを、これまでよりも正確に把握したいのでしょう。

よって私がテーパリングとQTを区別すべきといったのは、国債買い入れ減額をすることが一般的に言われるQTと結び付けるべきではなく、本格的なQTは短期金利に委ねるべきだと考えているからです。日本のデフレマインドは根強く、今回程度の日銀の動きで「QTだ、不景気の前触れだ」と騒がれるのは良くないと思います。(いまそういうのが広まっているわけではないですが、SNSは煽りがちなので。。)

つまり今回の国債買い入れ額の減額の影響は、具体的な減額やそのペースに注目しつつ、基本的な緩和的な状況に変わりはないと思います。

このBOJを受けて日本長期金利利回りは上昇していません。事前に減額はリークされていたことで織り込まれていたこと、実際の減額をみてみないと分からない事から、反応は特になかったものと思われます。

今後日銀の国債買い入れ額が減ったことによって長期金利が急上昇した場合にも、過度な上昇であれば”臨時買いオペ”で対応すると思われますので、長期金利が上昇しても緩やかでしょう。

<日銀金融政策決定会合BOJ要約>

・政策金利変更なし

・次回の会合で今後1~2年の国債買い入れ額の具体的な減額を発表する

・緩和的な状況に変わりはない(GOOSE解釈)

日本株

今週の日経は38,814⇒38,665(+0.34%)と2週連続続伸となりました。メジャーSQとBOJ、米金利低下要因でどちらかに大きく触れてもおかしくないと思っていましたが、特に荒れることなく推移していました。

日銀は緩和的姿勢を維持をしましたが、その上昇分は打ち消されてしまい、先物ではBOJタイミングよりも下で推移しています。

日本株は4月中旬くらいからレンジを組んでおり、ある意味安定的に推移しています。現在は上昇するきっかけがないと言えばなく、日本株に積極的に投資するよりも米国の強い企業に投資するはずなので、しばらくは辛抱かと思います。日本も投資するなら銘柄選びが重要ではないでしょうか。

また、記事で植田総裁が7月の利上げの可能性について言及されていましたが、あれはミスリードかなと思っています。おそらく記者の「利上げはないということか?」に対する回答で、「インフレ動向によっては利上げしない選択肢はない」といったまでで、現在視野に入っているわけではないと思います。これが材料で相場が動くと多少ややこしいですが、7月BOJは好機になるかもしれませんね。

ドル円

6月10日週レンジ 155.700-158.250

大きく動いたのは米CPIやFOMC、BOJであり、米CPI後の米金利低下を底にFOMCでドル高となり、BOJで政策変更なしで円安も、その上昇分を戻して終わっています。

FOMC後でも米金利がそこまで戻していないにも関わらず、ドル円が上昇したのは円安ではなく、ドル高要因が大きいのでは、ユーロドルなどの他の通貨を見ても分かります。

これはFOMCでのタカ的見通しや欧州議会選挙による欧州通貨不安から、安全資産へのドル買いが主な要因と考察します。

植田さんの会見後に円が買われていますが、今後の国債買い入れ額の減少や日銀の利上げ可能性に関する報道などで、売りというよりも利確の動きのイメージです。

ちなみに米CPI後にシナリオを追記し、ドル円の参考買いラインを記載しましたが、そこまで届かず惜しかったですね。

ユーロドル

欧州議会選挙が行われており、その関連でいろいろと波乱が起こっていることは知っていますが、正直欧州議会選挙についてはあまり知見がなく、情報をリアルタイムで追って解釈している段階です。

積極的に情報を取りに行っていない理由は、欧州経済が日本や米国に与える影響がそこまで大きくないと考えているからです。通貨の強弱に影響するかもしれませんが、現在私がドル高戦略をとっており、欧州議会選挙による通貨への影響は主に通貨安に働くかなと思っているのもあります。

このような解釈では本来いけないので、できる限り情報は取っていますし、無理なトレードをしないようにはしています。よって、詳しい解説はほかの方を参考に、現段階で通貨の強弱に与える影響を反映していきます。

その他のファンダメンタルズ要因では、EURが先週利下げを行ったことに対し、FOMCのタカ的な姿勢によりユーロドルは弱くなりやすいです。

先週のシナリオ追記したポイントは良かったですね。持ち越している方もいるようですが、利確は正義ですので、ある程度での利確もおすすめです。スイングになれない方は、これを機に1ポジションでも伸ばしてみるのもいいかもしれませんね。

6月17日週シナリオ戦略

米国経済

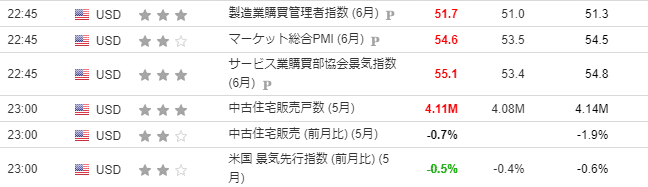

<米経済指標>

※6月19日(水) 米市場休場

6月18日(火) 米小売売上高

6月19日(木) 失業保険申請数、フィラデルフィア景気指数

まず少し先の目線だと、実際に利下げするのが9月FOMCになるのかは、あと2か月くらいのデータ次第でしょうから、少しずつデータ確認をしていく相場になると思います。よって、しばらくはFOMCよりもインフレ指数や経済指標が重要です。

CPIやFOMCを終えて米金利は低下しているものの、現在の金利水準から利下げ期待だけでは短期的な金利安の織り込みは近いと想定しています。

直前のCPIやこれまでの経済データを加味してFRBのメンバーはドットチャートを考えたわけですから、どれだけ市場との乖離がそれよりも開くには今後のデータが重要となります。

FED Watchでは12月に2回目、1月には3回目との推測があることから、これは若干市場がハト的すぎるかなと思いますが、最近の景気観的に許容範囲ではあります。

そして10年債ですが、先週4.221%で閉場しており、3回織り込みで4.25%付近、4回織り込みで4.0%付近となります。現在でもある程度織り込んでいるかなと思いますが、4.0%付近の安値まで来ることもあるかもしれません。

4.2%より下に行く機会があるなら、6月18日(火)の米小売売上高かと思います。アメリカGDPの7割が個人消費と言われており、この小売売上高の指標は重要な参考指標となります。この指標が低下していれば、消費減でインフレ鈍化となり、金利安要因となります。

ここ最近の流れから小売売上高の低下だと、少し金利安に振れやすそうなので、4.0%手前まで(現実的には4.05%)の米金利安は想定していてもいいでしょう。

米国株

これ以上金利安による株高効果がどれくらいか推測が立たず、今後の金利安はあまり歓迎されにくい可能性もあります。また、金利が戻すと金利高になるので、いずれにしても株は上がりづらいと推測します。よって、今はあまり投資資金を追加する場面ではなく、株の押し目を狙うのであれば、金利高や何かしらの要因でリスクオフになった時にします。押し目を狙うにしても、NYダウではなく、ナスダックやSP500が賢明でしょう。ただ、現段階で今週株指数の取引を示せるほど良いシナリオはありません。

日本経済

<日本経済材料>

6月21日(金) 日本CPI

日本経済は実質GDPや実質賃金がマイナスであり、インフレがうまく循環できている状況ではありません。日銀の政策方針としても超緩和的環境を修正し、少し引き締め方向に捉えている雰囲気があります。

日銀としてはインフレを安定的に2%に誘導することを目的とし、賃金への転換を促すことを目標としています。インフレさせすぎると短期金利を上げる手段をとる必要があり、あまり優先度は高くないでしょう。

ある意味バランスの取れた、どうなっても方向転換できる相場とは思いますが、景気が良くなったり株が好調になったりというには少し時間がかかりそうです。

今週の日本株はあまり目立った動きはないか、少し下目線が出ると怖いなという印象がありますので、下げて押し目を狙うよりも上がったレンジ上で売ってみるほうが有効かと思います。

ドル円

<材料>

6月18日(火) 米小売売上高

6月21日(金) 日本CPI

先週の材料から17日週の短期的な見通しは、米金利は下げ止まる可能性があること、日本政策方針は国債買い入れ額減額を予定しているが、短期金利を上げるまでの状況ではないことから、円高圧力が多少ありつつもドル円は上昇するシナリオのほうが有効と考えています。テクニカル的にも上昇要因が多く、上昇しやすい環境ではあります。

よって17日週のドル円想定レンジは、155.700-159.300です。

ユーロドル

欧州は次の利下げも織り込む可能性、米は利下げ時期の後退により欧米金利差からユーロドル下落要因であり、欧州議会選挙から不安定な情勢も下押し圧力になっています。

テクニカル的には下落要因のほうが多いですが、1.0600付近が重要なラインであり、ここを抜けるかを試す動きになるとでしょう。しかし、ここを簡単に抜けるかは分からず、抜けたとしても値幅的に一気に下にはいきづらいと思います。

17日週は、ドイツ6月ZEW景況感調査や、6ユーロ圏6月消費者信頼感指数、ユーロ圏6月PMIを控えており、これらの下振れや金利高がより下押しになるかもしれません。

1.0600抜けたときの材料にもよりますが、値幅的にはローリバで下方向に値幅狙うのはあまりお勧めできません。再度上昇してから戻り高値を狙うほうがいいと考えています。

ユーロドル想定レンジ:1.0500-1.0800

週明けから米金利安でユーロドルが上昇してきた場合は、米小売売上高前に戻り売りを狙うか、指標で米金利安を織り込んだところでの反発を狙うシナリオが値幅も取りやすいと思います。

・6/18(火)米小売売上高後(23:06更新)

下振れても金利安は反発すると思います。10年金利は4.200-4240がターゲットなので、ユーロドル1.07550-1.07600売りを狙います。SLは1.0750とタイトにします。TPは最低1.0450です。安値更新するかは様子見です。

ドル円は157.700辺りで拾ってますが、私は短期利確でもいいと思います。水平線が意識されて上値重そうなので、そこまであげるか微妙かと考えています。

・6月21日(金) (2:00更新)

先日の米小売売上高、6月20日の各景気指数や失業保険申請数は、いずれも景気にとってはマイナス要素が多く、これまでの経済・インフレ指数からも消費や景気動向の悪化が目立ちます。

しかしこの指標での米金利は、指標発表後に金利安→金利高と反発していることから、4.20-4.23%が底堅いことが分かります。

経済指標の悪化が目立ちますが、景気後退サインとまではいかないので、金利安もある程度で落ち着くと思われ、今いるところが、”利下げ1回は可能で、2回目はあり得なくはない、確率は半々”程度と思われます。

金曜はPMIのサービス・製造共に公表されますが、どちらの指数が多少下振れても反発されることが見込まれます。しかし、50を切ると景気後退サインなので戻りづらいことを考慮してドル買いは控えるのも重要です。金曜指標が上振れても米10年債で4.45あたりは重いと思われます。

ドル円は意識ライン越えて上昇しており、ファンダ要素でもドル円を売る理由はないので、売りはむやみに打てません。21日仲値159.300-400は短期で狙ってみる予定ですが、届かなければスルーです。そろそろ口先介入もあるかもしれませんね。158.300付近の押し目も短期で取れそうな波形です。

ユーロドルは1.07550-1.07600売りが少し伸びてきたところですが、このまま安値割れるかは微妙です。1.06950-1.0700が少し抵抗帯なので、売るにしても、押し目で上がってから戻り売り狙いかなと思います。

それかサプライズで利下げしたドルスイスフランの押し目もよさそうです。0.88600あたりが狙い目ですが、そこまで落ちてくれるとはおもえないです。スイスフランの相関は有事の買いですので、景気後退リスクオフ時に買われるのは頭に入れておくといいでしょう。ユーロドルのドル買い売りにも反応するので、ユーロドルの戻り売りとドルスイスフランをどちらも持って、伸びやすいほうを残すでもいいと思われます。

株はエヌビディアやアップル、ARMなどの一部の株の利確が入ってそうですが、ダウはプラス域です。SP500は5500達成の利確も想定され、一旦の調整的な動きとみてみています。上値重くもじりじり上げ目線は継続。

6月21日(金) 23:50分更新

上振れた米指標によって、米金利高ドル高となりましたが、米金利の今週上値は4.300-4.330を想定します。

6月ドル円値幅5円付近が159.500になりますので、160円意識や週末も加味して利確が入るかもしれないので、売りを検討しています。159.700抜ければあまり下げは期待できないかと思います。米金利4.300、159.500-600、ロンフィクがいいですが、そこまでうまくハマらなそうなので、値幅優先でいいかと思います。指標からの100上げが159.900なのですが、そこまであがれば160キリ番もあるので、そちらのほうが根拠は強いですが、どれが選ばれるかは分かりません。

159.500以上は上値が重そうなのが参考になれば。

この記事が気に入ったらサポートをしてみませんか?