【図解】話題のテスラの決算をみてみよう③~テスラの最新決算速報 _ 2023年9月期~ ※2024/10/24追記

※最新決算概要はコチラ

( 2024年10月24日追記 )

引き続き今回もテスラの最新(2023年9月期)決算をみています。前回はテスラの成長性つまりは売上成長をみていきました。今回はテスラの収益性・効率性をみて、最後に市場からの評価についてみていきたいと思います。

※前回はコチラ↓

※数値比較を容易にするため

直近12カ月値 ( ≒ 年率換算値 )の推移を表示

スライド中心なのでサクッとみれます

実はテスラこの約1年はずっと減益が続いてます。

その詳細をみる前にテスラの利益の特徴を一つ説明します。

テスラは炭素クレジット(カーボンクレジット)というEVをたくさん売るメーカが得られるボーナスポイントみたいので利益をかさ上げしてます。その額は現在年率換算で18億ドル≒2200億円と巨額です。

欧米では自動車メーカーは一定数以上EVの販売、もしくは走行距離当たりのCO2排出を一定以下にしないと罰金(EVは排出0)となる仕組みがあります。達成してないメーカはEVをたくさん売ったメーカ(例えばテスラ)から、不足する分の枠を買って罰金を免れてます。その時に支払われる代金が炭素クレジットです。つまりはEV化を推進するインセンティブ制度です。

まさにその恩恵を多大に受けるテスラはそれによって利益を通常よりも多く出来ているのです。

この炭素クレジットを抜きにした利益率で見ると、現状は最高15%から9%へ低下。とはいえ炭素クレジット加味すれば11%と10%を上回ってます。

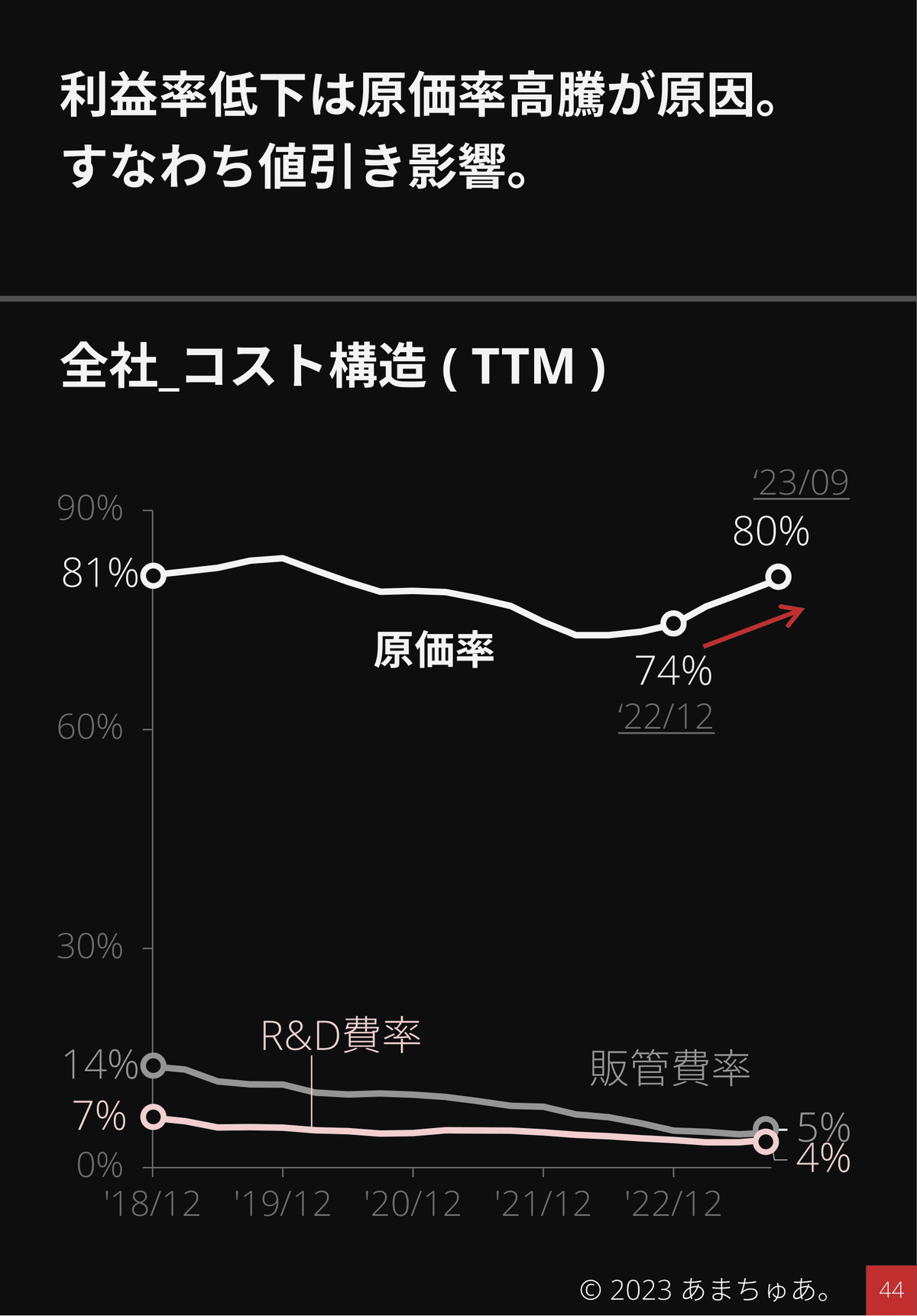

利益率低下の原因は原価の高騰です。

つまりは先回見たように値引きによる影響といえます。

その影響は大きく、4半期ベースの利益で見れば今期の利益率は5%と16%あった利益率から大きく低下してます。炭素クレジットを加味しても今期は10%を下回ってます。

補足的な見方ですが)

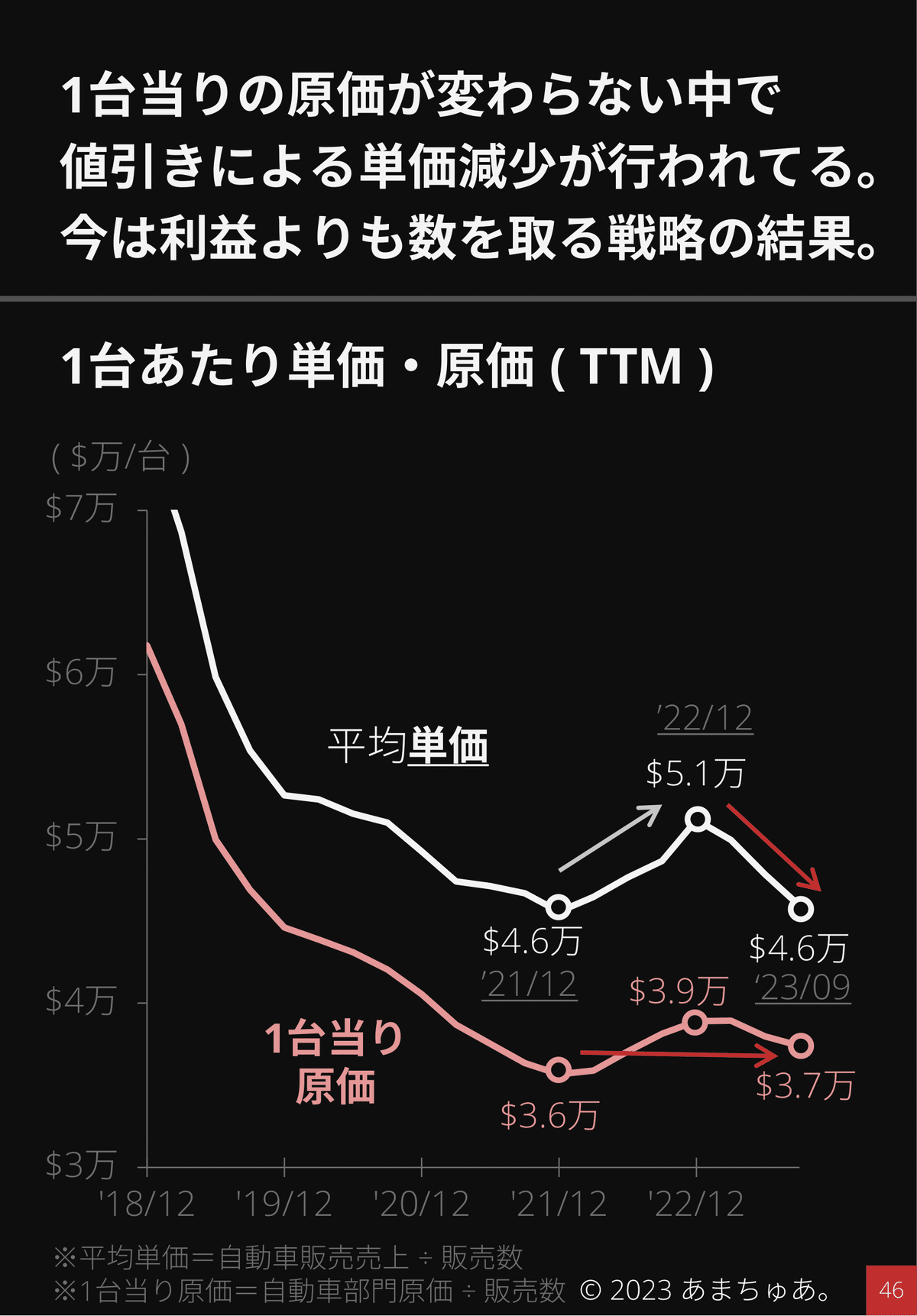

クルマ1台当りの製造原価が変わらない中でテスラが平均単価を押し下げています。つまりテスラは利益よりも数を取る事を優先した戦略を取っているというわけです。これだけEV化が推進する中では、シェア拡大・維持しておく方が賢いと言っているわけですね。

もちろんその結果、クルマ1台当りで得られる粗利が低下した事で、それと同じだけ1台当りで得られる営業利益が低下し減益が続いているというわけです。テスラが値引きを続ける限り減益は続くという事です。材料だけでなく人件費のインフレも続く中では原価低減も難しいですからね。

ちなみに、テスラは1台売るとだいたい粗利8500ドル≒120万円儲かる構図。

これは補足ですが、テスラがクルマ1台を売った時に得られる炭素クレジットは減少傾向にあります。他社がEV推進をした結果で、あまりこの炭素クレジット枠を相対的に買わなくなってきているという事ですね(もちろんインセンティブの減少もあり)。なのでこのボーナスポイントで大きく儲けれる時代は終わりつつある気がしますね。

収益性の最後にキャッシュフロー(CF)をみてみます。

利益同様に本業で得られるCFは減少してますが、それとは対照的に投資CFは供給を増やすための工場拡張等で増加の一途です。結果的に企業価値の源泉であるフリーCFは低下中ですが、まだプラスを維持してます。なので資金面は今のところ大丈夫といったところでしょう。

つづいて効率性をみていきます。

効率性では、企業が調達した資金をどの程度運用できているかを示すROICでみていきます。ROICとは企業が調達した資金の利回りを表すので、投資会社でいうところの運用利回りと同等です。ROICが10%なら、この会社に100万預ければ来年プラス10万にしてくれるという意味と同等です。

ROICは低下中ではありますが現状21%と大変優秀です。

ROIC=利益率×投下資本回転率となります。

上のグラフから投下資本回転率は現状維持を続けているので、

ROIC低下は先述のように利益率低下が原因といえます。

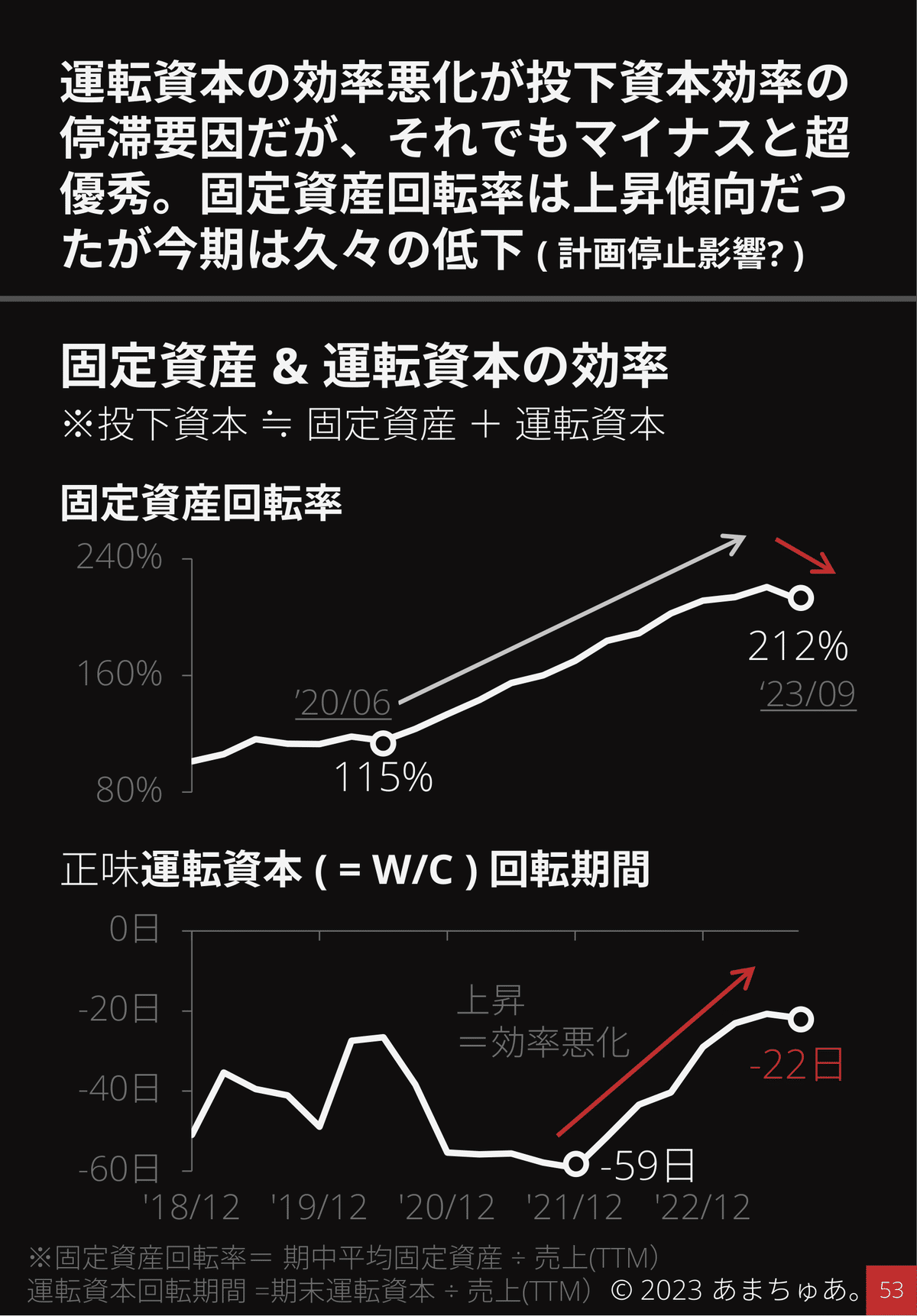

が、今まで上昇していた投下資本回転率が停滞したのはなぜか?

投下資本 ≒ 固定資産 + 運転資本となります。

なので固定資産と運転資本の効率をみればその原因が分かるはずです。

ちなみに運転資本は企業が「 日々 」事業活動を営んでいくために必要な資金のことです。また、テスラは固定資産≒有形固定資産(生産設備・工場)なので、そう読み替えてよいと思います。

固定資産回転率(=生産の効率)は、今期計画停止の影響?で久々に低下しましたが、ずっと上昇傾向。

対して、運転資本はこの数期ずっと悪化傾向。とはいえマイナス圏内と製造業としては非常に優秀です。マイナスという事は日々の業務でお金を使うどころかお金を創出している状態なのです(GAFAMと同じ)。

つまりこの運転資本がマイナスであることが、高いROICを創り出す1つの要因となっているわけです。なぜマイナスなのか?(加えて悪化してるか?)

運転資本 ≒ 売上債権 + 棚卸資産(在庫) ー 支払債務 といえます。

テスラの特徴、つまりマイナスの運転資本を創り出しているのは、顧客からの代金の回収が10日と非常に早く、買ったモノの代金の支払いが最近まで90日( =3か月 )と長いためです。

代金回収が早いのは、テスラ受注生産に近い形なのでこれを実現していらしい。代金の支払いを遅らせれるのは、それだけテスラのブランド力が高いという事でしょう。テスラで使ってほしいなら代金の支払い待ってという要請ができるのです。あのAmazonと同じ。勢いあるテスラならではです。

最近、運転資本が悪化していた原因は在庫の上昇です。これは自動車業界全体で半導体をはじめ供給不足となり、その回避として多めに在庫を持つということをしたためだ考えられます。供給懸念が解消されつつあるために、今期では在庫を一気に減らしたと言えそうです。供給懸念が完全に解消すれば在庫が悪化する事ないので運転資本もこれ以上は悪化しない気もしますね。

それでも今期の運転資本として変化が見えなかったのは、支払債務も減った事で相殺されたからです。支払債務が減った理由は分かりませんが、支払いを早める代わりに代金の値引きを要求しインフレ抑制に走ったのかも。もう少し注視が必要です。

これはおまけで財務3表の1枚で書いたものです。

マニアックなので読み飛ばしてください。。。

最後にテスラの株式市場からの評価をみていきます。

この5年でテスラの時価総額は急騰。一時は1兆ドルを超えました。これはあのGAFAM+サウジアラムコに続く世界で6社目の快挙です。

ただ現状は低下。それでも8000億ドル( ≒120兆円 )に近い時価総額!

その時価総額が、市場からどれだけの期待値から作り上げてるのか見てみましょう。

期待値は、これからこの会社がどれだけ大きくなると皆(株式市場)が期待しているかで判断できます。つまり今現在の会社の規模(利益)が何倍にまで大きくなると皆が信じているかで判断できるわけです。時価総額の大きさ→将来の企業の大きさ → 企業の本質的な価値(EV)が今の利益(EBITDA)の何倍かで期待値をみる、EV/EBITDA倍率でここではみてみます。

一時はその期待値が200倍を超えましたが、今は落ち着き50倍程度。

自動車業界は通常10倍程度なので非常に高いです。

直近半年では40~55倍の中を行ったり来たりしてます。

今は52.5倍なのでやや過熱してきた感がありますかね?

期待値をもう少し別の見方で見てみます。

成長率を加味(すごい成長している企業は当然高く期待されるし、成長してないと期待値が低い)してみてみます。

そのために期待値÷成長率で割って算出します。これであれば成長が高ければ低くなり、成長が低いと高くなります。つまりはPEGレシオ(もどき)です。

今回はさきほどの期待値を販売数(年率換算値)の前年比成長率で割ってみてみます。(売上ではないのはテスラが販売数拡大を優先しているため)

そうするとテスラはこの2年は0.7倍~1.5倍の中を行き来してることが分かります。現状は1.2倍とそこまで過熱感を感じない位置にいるといえますね。

とはいえテスラは、

自動車販売数No1のトヨタやNo2のVW、EV販売数1位のBYDよりも自動車を売ってないのに時価総額が飛びぬけて大きいのです。

成長性だけなら先回見たようにBYDのが強いはずです。

次回は他の自動車メーカと「 数値 」で比較してその謎に迫りたいと思います。定性ではなく定量、しかも決算情報からその差が出るかを試みます。

(上手くいくかは謎・・笑)

次回もお楽しみに!

ありがとうございました!

※つづきはコチラ

この記事が気に入ったらサポートをしてみませんか?