第5話:自分の年金は自分で作る!FIREの基礎になる基本的な資産運用法

前回の第4話では、FIREのための第一歩は「支出を管理し、余計なものをそぎ落とすこと」について言及しました。そして、第5話ではいよいよ万人に可能な王道の資産運用法について書きます。

※こういう記事を見つけている時点で、あなたはすでにリテラシーの高い人だとは思いますので、目次でこの先読む必要があるかどうかは判断してください。

ではまず基本姿勢からです。

お金を持ち続けることが出来る人=本当にお金持ちな人

まずこの考え方が重要になります。

これは、ごく当たり前に聞こえるかもしれません。

しかし、この意味を正確に理解することがまず一番重要です。

つまり、今現在の手持ちのお金を持続的に持ち続けることが出来る人が、本当のお金持ちということです。

まだピンとこない人がいるかもしれませんので、別の表現で言い換えます。すなわち、今持っているお金を一切減らさずに生活していける人が、本当のお金持ちです。

数式で簡潔に表すなら

「資産収入≧生活支出」

が成り立っている人が初めて本当にお金持ちと言えます。

このため、宝くじや投機・投資で一時的にキャッシュが豊富に入った状態だけでは、まだ本当にお金持ちにはなっていないことがわかると思います。(つまり、この状態ではまだ資産収入が0なので、

「資産収入≦生活支出」のままだからです。)

このシリーズの第3話で扱ったように、あなたがその資産の元本を使わずに増やす方法(資産運用方法)を知らなければ、たとえ一時的にお金が入ったとしても、あとは減り続けるだけで、やがてその資産はなくなります。

過去の私は、この「持続可能なお金持ち」状態ではなかったために、数千万円を短期間で吹っ飛ばす愚かな行為をしてしまいました。(真相はプロフィールでわかります。)

持続可能なお金持ちをFIRE的に言えば、

あなたの毎月の支出を上回る「資産収入」をもたらす元本を持ち続けることが出来ること=あなたがまず目指すべき本当のお金持ちの状態

になることを念頭に置きながら、今後のあなたの資産形成を考えていただければと思います。

そして、まだFIREをしていない人の状態は、

毎月の支出を上回る「勤労収入」を続けることで日々を生活をしています。

このため、一度健康を害したり、身体的に働けなくなったりしたら、生活が出来なくなるリスクをはらんでいるのがわかると思います。

また年齢的な限界も職種によっては来るでしょう。

なので、この形態は常にリスクをはらんでいて、持続可能ではないのです。

また、一般的なお金持ちの定義は、人に依りけりで、そもそも厳密な定義というものはありません。

その上で、目安としては、

5000万円以上を準富裕層、

1億円以上からが富裕層とされ、これが一般的にいうところのお金持ち、

5億円以上あれば超富裕層、

とされるようです。

ですが、私が第4話で書いたように、これらのお金持ちの定義は根本的にはあなたにはあまり関係ありません。

あなたに必要な定義は、まず毎月必要になる支出がいくらで、

その金額を生み出してくれる投資元本がいくら必要かだけです。

あなたはすでにこのワークを第4話でやりました。(まだの方は第4話からやってください)

あとは効率的・効果的に増やしていくだけです。

宝くじや投機で大金が思わぬ形で資産が手に入った人が、真っ先にやるべきこともここにあります。

また、資産運用の妥当な運用年利は年平均5~7%が目安です。

この相場感がないとあなたは簡単にカモられ、詐欺られ、お金を失います。

まずは厳しめに年5%の利回りが業界の基準として、これ以上の年利%の場合は、何かしらの理由でリスクがどこにあるのか、普通に詐欺だと思って調べましょう。裏付けを取る力も資産構築には重要なスキルです

(あと、ついでに言っておくと、あなたと投資対象の間に誰か人が介在している場合も、詐欺かうまくいかない投資です。あなたは直接その投資対象からいつでも投資元本を引き上げることが出来る状態を保つ必要があります。この点でも、ネットを介した証券口座で株式や債券を運用するのは、優れています。)

お金を持ち続けるにはどうすればよいのか?

ここではまだ初級段階なので、万人に可能で無難なスタンスと方法をご紹介します。

初心者が着手するべきなのは、まずは投資信託です。

ただ、運用や投資に絶対はありません。

全てはご自身の判断・責任になりますので、大前提として生活防衛資金(3ヶ月~1年分の生活費と直近数年の未来で確実に必要になる費用)は確保されているうえで、それ以外のすぐには使わない余剰資金の範囲内であなたがよく投資対象を吟味し、決定をしてください。

その上での基本姿勢とは、

まず資産形成を考える場合は、10年~15年の長期スパンをもって臨むことが前提条件として重要です。

一見長いようですが、株や債券の値動きは時に大きく変動します。

このため、1~2年の値動きではなく、初心者は10~15年スパンで考えないと運用はまずうまくいきません。

また、大きなリターンを望む場合は、預ける期間が長いほど有利に働くため、時間がかかることは織り込んでおく必要があります。

自分の年金を自分で作る作業なので、期間は基本的に一生涯になります。

若い時ほど「1年以内に!」「3年以内にFIREだ!」といきり立ちがちですが、本当に良質な株や債券の価格は、そんなに思うようには動きません。

(それが出来たらプロは要りませんし、アクティブ運用の投資のプロでも約8割がたが負ける世界です。)

一旦投じたらあとは祈るのみという部分もあるので、こちらでできることは始める前に、投資信託のトータルリターン、純資産総額、成績・実績をよく調べて買うことだけです。

そして、買った後は、定期的に定額で積み立てて、目標資産額になるまで持ち続けるだけになります。

新NISA口座も長期保有での資産形成が基本的な設計になっていて、投機的に短期で売買を繰り返して稼ぐというスタイルには、向かないものになっています。

あなたがまだ新NISA口座について詳しくない場合は、各金融機関のホームページやyoutubeでさまざまに説明があるので、確認しておきましょう。マネックスの説明が図解でわかりやすかったので、一例として貼っておきます。

仮に5%で運用した場合に毎月いくら積み立てればよいかをシミュレーションする。

では、投資目的(戦略)は、第1話で構築しているので、あとは具体的に毎月いくら貯めていけばよいのかという話(戦術)になります。

金融庁のホームページに行くとちゃんとNISA活用のためのツールが用意されているので、使っていきましょう。

仮にあなたのFIRE目標が10年以内の期間で考えていて、

月の支出が20万円(年間240万円)

この支出を年利5%で補える資産金額は何かとすると

240万円/0.05=4800万円です。

これを単純に挿入すると、毎月積立金額は、309,114円と出ます。

もしこれが現実的でない場合は、

①積み立て期間を延ばすか(運用期間を延ばす)

②投資できる金額を増やすか(支出を抑え、収入を増やす)

③年の利回り(%)を増やすか

の3つの方法をハイブリットにあげていく必要があるとわかります。

ただ、①と②は、比較的着手しやすいですが、③には限度があります。

前述した通り、5%以上の年率利回りはリスクを伴うからです。

投資の神的な存在のウォーレンバフェットでさえ年率20%ほどなので、もし「月利5%」の好案件(=年利60%以上)という情報が誰かから来たら、100%詐欺だと思いましょう。なぜなら投資の世界でそのようなことを継続的に誰も成し遂げた人は皆無で、なんの裏付けもないからです。

①の運用期間の延長も早期リタイアを目指す人には、もどかしい期間になるので、一番の選択肢としては、やはり②に注力するために自己投資をしたり、支出を適切にして、スキルアップやビジネスの自動化をはかり、投資方法も徐々に勉強していく形になるのかと思います。

もし60歳の段階で老後2000万円問題が解決できればよいという場合は、

仮にあなたが今40歳としたら、あと20年間積み立てられるので、月々48,658円の積み立てが出来ればよいことになります。

そして、もしまだ30代であれば、30年は積み立てられるので、月々24,031円となります。この一例からも早く取り掛かれば取り掛かるほど、時間と複利を味方につけることができるので、有利になることがわかります。

このようにいろいろシミュレーションができるので、自分の人生プランや期間、投資目的に沿って具体的な金額を明確にするとよいでしょう。

そして、、、

運用・投資においては「まず負けない戦をすること」が鉄則です。

これは、古来から読み継がれている兵法書の孫子にも通じる教えですが、まさに、投資にも元本をいかに守りながら、着実に増やすかが最重要なので、この教えが投資手法にもかなり通用します。

せっかく苦労して稼いだお金は、あなたの今後の人生を左右するほどの重要な資産です。これをどのように生かすか、はたまた殺してしまうかで、あなたの全人生の明暗が決まると言っても過言ではありません。

資本主義社会の中にいる以上、あなたが望む・望まないとに関わらず、既に資本主義の中で戦うゲームプレイヤーの一員です。重要な資産をあらゆることから守り、着実に増やしていく慎重さが戦国時代と同じように必要です。

孫子の有名な教えに「彼を知り、己を知れば、百戦して危うからず」という言葉がありますが、まさにこのシリーズでお伝えした第1話~第4話が、主に「己を知る行為」でした。

そして、この第5話以降で「彼を知る」=ここでは投資対象を知ることになります。

①まず初めの準備としてNISA口座をSBI証券か楽天証券で開設します。

他にも他の証券口座もありますが、2024年の段階でNISA口座を使って国内外の株を買った場合の手数料が0円になるなど、サービスがダントツでよいのがSBI証券と楽天証券なので、まずはここで開設するのがよいでしょう。

最近は手数料「ゼロ円革命」を推し進めているSBI証券が、総合的には有利になっています。

②次に、投資信託の中で金融庁が厳選してくれた新NISAでつみたて投資枠対象になっている投資信託を活用します。

今は大分選択肢が洗練されているので、まず心配がなくなりましたが、NISA制度ができる前の投資信託は、99%が投資に値もしないゴミ信託ばかりでした。

さすがは金融庁と言うべきか、それらのゴミはNISA対象にならないように排除し、妥当といえるものしか対象にしていないので、国民が失敗するリスクが既にかなり低減されています。

しかも年360万円の枠で、合計1800万円は非課税という破格の待遇なので、これを活用しない手はありません。これをやっているだけでもあなたは約上位10%の国民になっていることを意味します。(2024年3月現在での統計データが2023年9月30日の時の物しか出ていませんが、日本証券業協会の調査では1356万口座とまだまだ始めている人は統計上は多いとは言えません。)

そして、NISA口座で許容されている投資信託の中でも「長期・分散・低コスト」が実現されている投資信託を活用することです。

投資信託を選ぶ条件や要点は何でしょうか?

下記に具体的に列挙します。

1,純資産総額が30億円以上のもの

2,まずはインデックス型を選ぶ

3,分配なし型(もしくは分配回数が少ないもの)を選ぶ

4,ノーロード(手数料なし)がよい

5,純資産総額が年々増えているもの(減っていないもの)

6,信託報酬率や経費率が低いもの(0.2%以下を目安に)

7,シャープレイシオができるだけ高いものを選ぶ(基本0.5以上、1以上は優秀、2以上なら大変優秀という基準で)

8,分配金が下がったファンドは選ばない

9,テーマ型、ヘッジファンド型は、選ばない

10,ベンチマーク(運用基準としているもの)と近似か上回るものを選ぶ

11,ファミリーファンド方式の方がコストが安い

12,人気ファンドがよいとは必ずしも限らない

13,少なくとも年5%以上のトータルリターンが高いものを選ぶ

14,1つのファンドに偏らせない(2つ位は持つ)

15,一度にお金をつぎ込まない(初心者は、月々定額積み立てで「ドルコスト平均法」を使って時間分散による価格変動リスクを回避する)

16,資産形成が長期スパンなら分配金は再投資型を選択する

17,「追加型」(=いつでも解約(売却)できるもの)を選ぶ

18,償還期限がないものを選ぶ

19,最低でもそのファンドの10年以上の成績の線グラフを確認し、線が右肩上がりであること(基本は設定以来からの全グラフを確認する)

20,ファンドの運用レポートや月次報告書は、確認しておく(慣れたら年1回でもよい)

また、下記は、信託選択以外の要素で、二の次ですが、さらにあったらよいものも列挙します。

1,保有すれば保有するほどお得な口座になっていること(SBI証券はこれがとても手厚い)

2,カード積み立てなどで、積み立て毎に0.5~1%以上ポイントが発生するように設定出来ること

3,ポイントも投資できること(SBI証券、楽天証券はできる)

4,証券口座への入金に手数料がかからない仕組みになっていること(ほとんどの証券口座は基本もうなっている)

5,銀行口座と証券口座の残額が同期する自動スイープ機能があること(SBI証券、楽天証券は普通にある)

大体この要所を押さえれば、あなたが投資信託で失敗することはまずないでしょう。

よくyoutube等では、最初から「S&P500」か「オールカントリー」という名前が出てきて単純明快で分かりやすいですが、それらを選んでいる背景には、こういった選ぶ際の基準が基礎になっています。

これらの基礎を知らずに投資信託を選んだ場合は、その人自身に裏付けや知識の深みがないため、何かコロナショックの時のように大幅に下落した時ほど恐怖でせっかくの投資信託を手放してしまうことでしょう。

そういった時にも重要なのは、選ぶに至るまでの過程をちゃんと時間をかけて踏むこと、そして自分が論理的に納得した上で長期保有をすると決めていることです。

そうすれば自信がつくので、ちょっとやそっとの下落局面の時にも平常心を保って積み立てを継続していけます。

「youtubeで取り上げられていたから」

「あの人が言っていたから」

「人気があるから」

という姿勢は、最初の情報を知るきっかけとしてはまだよいですが、持ち続けるための判断基準にはなりえません。

「それはどうしてか?」

「なぜそれを選ぶことにしたのか?」

「それを選ぶ基準は何だったのか?」

という問いにより、自分で持ち続ける理由を深めていく必要があります。

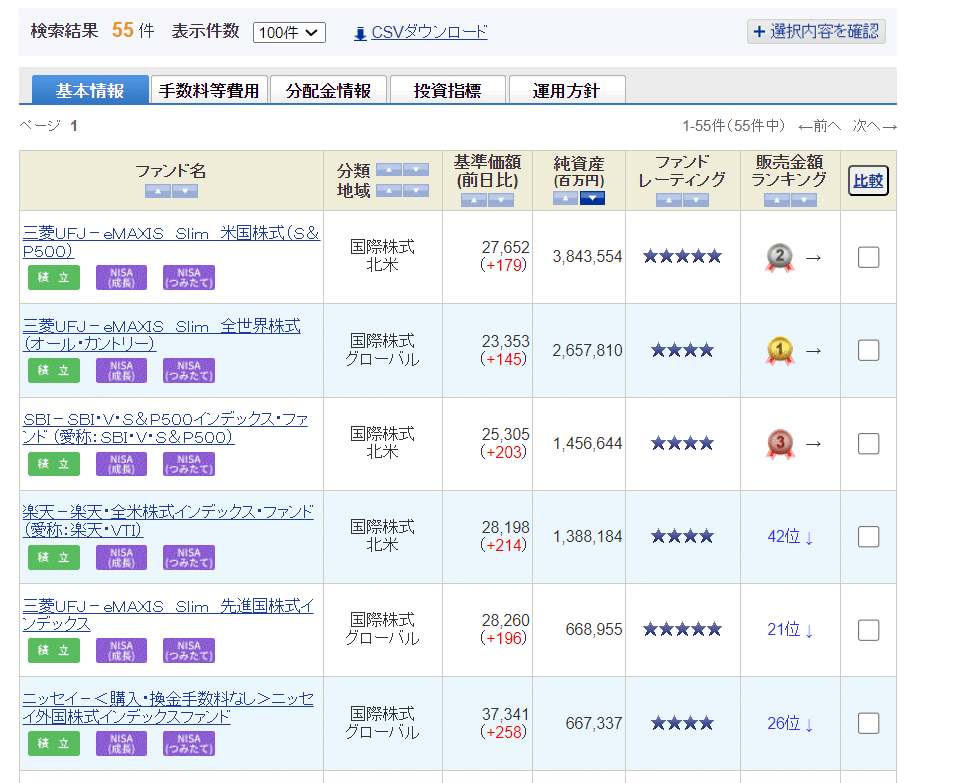

では、これらの基準を満たす投資信託はどう見つければよいのか?

証券口座には投資信託のスクリーニング検索機能があります。

このパワフルな検索機能を使って、先ほどの20の条件に当てはまる投資信託を実際に検索してみてください。

試しにSBI証券の投信スクリーニングを使えばすぐに検索できます。

このように初心者にとっての投資信託は、長く付き合うプランになるので、資産規模が大きく、とにかく実績がよくて、多くの銘柄にリスク分散されていて、インデックス型で信託報酬や手数料が限りなく安く設定されている低コストのものを選ぶことに尽きます。

これを総称して、「長期・分散・低コスト」と呪文のように覚えておくことです。

さて、この条件の結果、何が残ったでしょうか?

純資産総額が大きい順に並べてみます。

そうすると、やはりちゃんと選んでいる人はいっぱいいるようで、「販売金額ランキング」の上位にeMAXIS Slim米国株式S&P500や全世界株式のオールカントリーが出てきています。

ただ、これで終わりではありません。

ここまでは、とりあえず粗々「検討に値もしない物」を排除したにすぎません。

ここからさらに自分の資産を長期で預けるに足る投資信託の比較検討をする必要があります。

SBI証券は、この点も心得ていて、右に比較チェックボックスがあります。

よさそうなものにチェックマークを入れて、詳細を比較してみましょう。

そうすると下記のように詳細な比較の表が登場するので、さらに比較検討できます。

この比較表だと同じ米国株を扱っていても若干の成績に違いが見られることがわかるでしょう。

例えば、

「三菱UFJ-eMAXIS Slim 米国株式(S&P500)」

と

「楽天-楽天・全米株式インデックス・ファンド(愛称:楽天・VTI)」

です。

トータルリターンは、同じ米国株を扱っているのに2%も違います。

(厳密には、S&P500と全米株式なので、扱っている指数が違うという違いもありますが、ここでは種類を問わずベストパフォーマンスの信託はどれかという視点で比較していきます。)

そして、信託報酬は、eMAXIS Slim 米国株式が「0.09372%以内」であるのに対して、楽天-楽天・全米株式インデックス・ファンドは「0.162%程度」とやや高いことがわかります。

(ちなみに楽天証券さんの名誉のために補足しておきますと、楽天証券でも「楽天S&P500」という同じ指数のインデックス型投資信託が最近作られ、信託報酬が「0.077%」とかなり安く設定されています。ですが、まだ新しく実績がわからないので、ここでは比較として取り扱いません。)

長期的に複利で運用していくので、0.1%でも安いところを選ぶという基準だと、この場合はeMAXIS Slim 米国株式に軍配が上がります。

あとは、1年だけのトータルリターンだったので、もう少し長いスパンでのパフォーマンスはどうかも見てみます。ここでは3年間のリターンもチェック。

では次に、リスクに対するパフォーマンスの目安になる「シャープレイシオ」もどれくらい高いのか見てみましょう。(これは最低0.5以上、1以上は優秀、2以上は大変優秀というのが目安です。)

「投資指標」のタブを選択し、比較します。

5年スパンでもどちらも1以上なので、優秀ではありますが、その中でもeMAXIS Slimは「1.26」と優秀であることが数値的にわかります。

だから、ランキングでも一番買われているのでしょう。

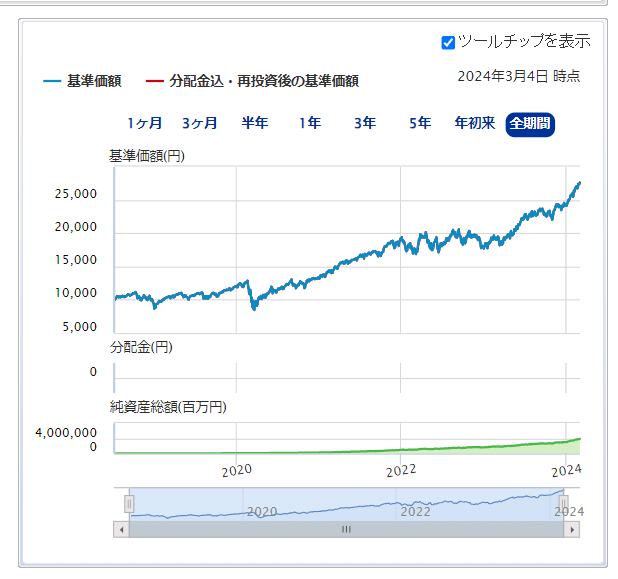

では、eMAXIS Slim 米国株式(S&P500)のページに行ってさらに見てみましょう。

ここではさらにグラフや5年以上のトータルリターンの数値も出てきます。

まず右肩上がりなので、長期で持てば確実に増えていた

→今後も増える可能性高いことがわかります。

このファンドが設立された当初から投じていたらあなたの資産は今現在2.5倍以上になっていたという意味です。

ただし、2020年のところ(コロナショック)で大きく投資額がマイナスになる下落もあります。

ここでちゃんとこの信託を持ち続けた人がそのあとの右肩上がりの大きな飛躍的利益を享受できているというメッセージもちゃんと読み解いておきましょう。

下の緑の線の純資産総額も順調に増えていることもわかります。

全部米国を代表する名だたる企業で構成されているのがわかります。

アルファベット社=Google、

バークシャーハサウェイ=ウォーレンバフェットの会社の株です。

これらの様々な数値を見るだけでも、eMAXIS Slim 米国株式(S&P500)がとても優れているものだとわかります。

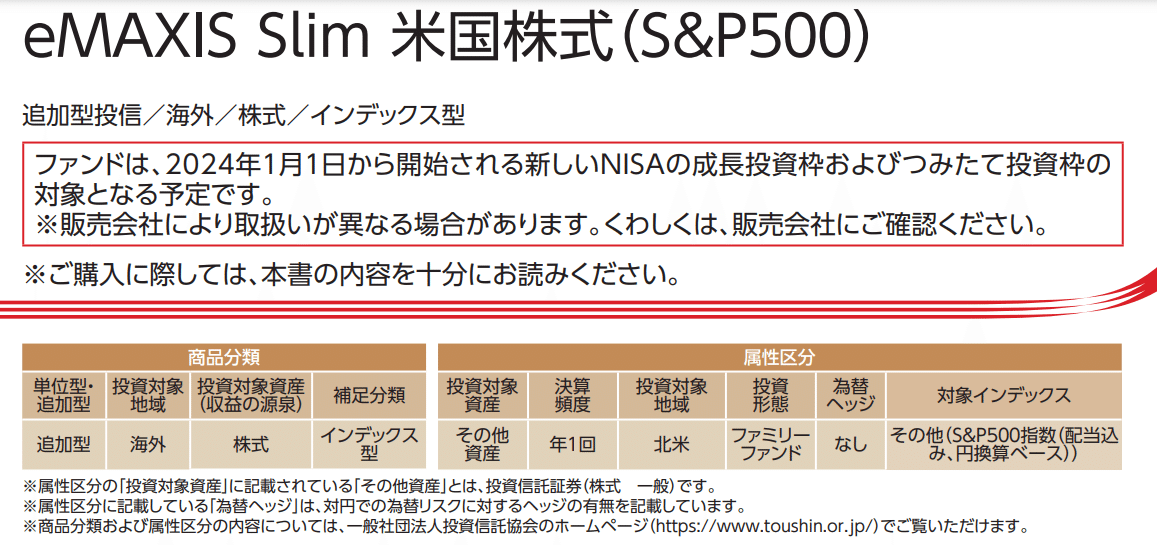

次に目論見書に進みます。

目論見書には必ず目を通す!見ない・読まない・わからない自分はカス!と心得る。

投資信託に目星がついたら、あとは目論見書を確認します。

これは法的にも証券会社が必ず購入者に事前に提示をしなければいけないものとされているくらい重要な書類です。

簡単に言ってしまえば、その投資信託がどういうものか、どういうことを意図して運用されているのか、何に投資をしているのか、リスクは何かをさらに詳細に説明している最重要文書です。

自分の資産のかなりの比重を預けるものになるので、これを確認しないことなど決してあってはなりません。だから法的にも必ず確認させるようになっているのです。

重要なことなので、タイトルもやや激しいものにしましたが、

投資において「わからないこと」=リスクです。

このため、投資初心者(リスクだらけの人)であるからこそ、絶対、必ず、最大限の集中力と全力でわからない言葉があったらすぐに全部検索する勢いで目を通してください。

それがあなたの頭への投資にも本当の意味でのリスク回避にもなります。

この姿勢は、次のステップであるETF選定やさらに先の個別株投資にも生きてくるので、この心構えは結局のところあらゆる投資の基礎にもなります。

では実際の目論見書のポイントも見ていきましょう。

https://www.am.mufg.jp/pdf/koumokuromi/253266/253266_20230725.pdf

最初の商品分類で「単位型・追加型」で、eMaxlis Slim 米国株式(S&P500)は、「追加型」とあります。この意味は、いつでも売買可能ということです。いつでも買えて、いつでも売れる。つまりは、長期積み立て投資に向いている条件に当てはまるというものです。

検索時に償還期限が無期限である条件で検索したので、長期積み立てに向いているものとこれだけでもわかります。

そして、次に対象は海外であり、投資対象は株式であること、インデックス型なので、S&P500という指数に連動することを目指すものであるということが読み取れます。

次に属性区分ですが、決算頻度は「年1回」とあるので、最低限年1回は定期的に確認した方が良さそうなことが読み取れます。

そして、名前の通り米国株なので、「投資地域」はアメリカに限定されていること、「投資形態」は、私が掲げた20の条件にあったファミリーファンド方式なので、コスト安で運用できそうであることがこれだけでわかります。

ちなみにこれと違う投資形態としてファンド・オブ・ファンズ方式というのがあります。これは、窓口は1つで、そこから投資するファンドが分かれることで分散効果をもたらす方式ですが、それぞれのファンドで信託報酬がかかるので、コストが高くなるものです。初心者向けではないので、この言葉があったら中級・上級者向けということだけは覚えておきましょう。

そして、「為替ヘッジ」が「なし」とは、これは為替の変動の影響を受けるということなので、為替変動リスクがあるということです。

買ったときよりドルが上がったら為替差益で恩恵を受けるが、下がったらそのまま為替差損が生じるということでもあります。

この変動のリスクを負うことになるのをこの1単語から読み取ります。

1ページの半分からだけでも、これだけ読み取ることができるので、この書類がいかに重要かは、もうおわかりいただけると思います。

ファンドの目的・特色

次は2ページ目です。

ファンドも目的や特色が書かれてあるところで、ここもかなり重要なページです。

この目的の中での注目点は、「値動きに連動する投資効果を目指します」というところです。インデックスファンドなので、指数に沿って動くのは、当たり前なのですが、「連動する投資効果を目指す」というところがポイントです。

「目指す」ということは、「出来うる限りそう努力する」ということです。なので、「努力したけど思うように行かなかった」というファンドもあり得るわけです。このためインデックス型といえどもファンドによっては指数と乖離してしまう場合もあります。

今回のeMaxlis Slimは、この点も非常に優秀ですが、「本当にこれまでの実績から指数との連動ができていたのか?」は、ちゃんと確認する必要があるとわかります。

これは全部のインデックス型に言えることですが、ファンドによって、この乖離が大きいか少ないかを観ることで、そのファンドが優秀かそうでないかを判断する材料になります。

「投資対象ユニバース」とは、投資対象の銘柄群のことを指します。

「ポートフォリオ」とは、投資対象の組み合わせ。

ここは運用プロセスについて書かれていますが、わからない単語も出てくるので、潰しておきましょう。次に制限についてです。

先の1ページ目にあったように米国株式に投資するため、投資対象はあくまで「株式」に限定されるということが書かれています。債券は買わないということになります。

そして、「外貨建て資産」であり、為替の変動のリスクがあるということです。

「デリバティブ」とは、安定的な取引のために将来の価格も安定的な値段に予め設定して売買するという取引です。

例えば、農作物を作る代わりに毎年安定した収入を得たい農家さんと、その農家さんから農作物を現代的にいうとサブスクで定期的に買いたい人がいるとします。

農作物は自然任せなところもあり、毎年不作や豊作という状況によって価格が大きく変動する可能性を常に秘めています。

このため、その年その年で、価格が大きく変動せざるを得ない場合があります。これは生産する農家さんにとっても、買う側にとってもリスクです。

これを双方で予め、どういう自体になっても定価で取引を続けるという約束をする取引がデリバティブです。

話は戻って、投資信託においても安定的な運用をするために、プロがこの取引方法を用いる場合があるということを意味しています。

投資リスク

次に4ページ目です。

金融のプロが運用しているとは言え、株式投資であるため常にこれらのリスクを承知の上で投資をしているということが、投資家全員には求められています。

従って、初心者は、長い目で見て着実に負けない運用が出来ること、長い目で見れば確実に勝つことを見込んで投資する姿勢が問われます。

また5ページ目の「その他の留意点」も留意することなので、読んでおきます。書かれてあることそのままなので、ここでは割愛します。

次に6ページ目の「投資リスク」

ここも非常に勉強になる情報ばかりです。

ファンド(投資信託)の年間騰落(とうらく)率とは、ある期間の始めと終わりとの間に、投資信託の価格がどれだけ変化したかを表す%です。

このページの情報によると、最大で55.5%の上昇、-7.8%の下落が2019年7月~2023年10月までにあったということになります。

つまり、あなたはこの振れ幅のジェットコースターを覚悟して投資をする必要があるということです。100万円入れたのならば、155万5000円(55.5%)にもなったり、それがあるときは92万2000円(-7.8%)にまで落ちた過去があるということです。

今後もこれくらいの振れ幅はあって当然という知識で淡々と積み重ねれば、いきなり下がり始めたとしても持ち続ける理由を保ち続けることができるでしょう。

よく「積み立て投資の設定をしたら後は忘れる」という方法もありますが、それは、こういう値動きの幅を覚悟しない人が感情的に揺さぶられないようにするための手段です。

投資について素人のままでよいのであれば、それでも良いかもしれませんが、これから比較的短期でFIREを目指していく人は、こういう情報を積極的に知り、リスクを知ることでリスクを逆に補っていく姿勢が必要です。

そうすれば、コロナショックの時のように大きく下がったときこそが、買い増しの時期であることもわかります。実際にコロナショックでダダ下がっている時にもしあなたが積み立て金額を増やしていたら、2024年の段階で、投じた資産を2.2倍に出来たことを下の実績は示しています。

一番重要な運用実績

7ページ目は投資信託では一番核心となる部分です。

推移は明らかに右肩上がり、グラフだけを見ると18年から持っていた場合だけでも、途中のコロナショックはありながらも、23年7月の時点で、ざっと5年で2.2倍にはなっているということを物語っています。

投資信託を選ぶ際の20の条件にもあったように、純資産総額も積みあがって増えており、総額は26121億とダントツの保有量で、分配金も0円(つまり、全部資産を増やす方に回しているという意味)なので、とてもよく資産形成について考えられていることがわかります。

主な資産の状況では、有名どころのGAFAMや生成AI関連で有名になったNvidia、イーロンマスクのテスラなんかが上位に来ています。

つまり、アメリカを代表するの精鋭企業部隊が勢ぞろいしてるパッケージということになります。

これは、あなたが、それぞれの企業を個別で買うよりも、投資信託がプロの目でいろいろな分野の比重や成長性、投資効率などを総合した結果今現在の組み合わせにして最適化を自動でやってくれてるということです。

このため、個別株を買うよりも銘柄の分散がよくできていて、長期的に見ても元本を失うことなく、安定的に増やしていくことにつながります。

また、投資信託なら100円からも積み立てが可能です。

このため毎月いくら出せるかを決めてしまえば、あとは自動で積み立てとしてカードから引かれるようにしていれば、あなたが他にやることはありません。

投資初心者は、まずは投資信託からはじめるとよいという理由は、こういう単純さがあるからです。

そして、なぜ投資信託のプロがこういう銘柄を選んでいるのかを自分なりに興味を持って調べていくことで、次のステージであるETFや個別銘柄を選んでいく準備も出来てきます。

そして、あとは「手続・手数料等」ですが、

長期投資でもう1つの鍵は、

何といっても「運用管理費用 (信託報酬)」です。

この%の違いが、将来のあなたの資産構築に直結します。

ここは、インデックスであれば、安ければ安いほど良いところです。

比較表のところでも見ましたが、「年率0.09372%」は、インデックスファンドとしては、優秀なくらい良心的な設定になっています。

最後の10ページ目は、税金ですが、NISAの場合は、当然非課税なので、あまり気にしなくてよい所です。もし非課税枠をその年に使い切ってしまって、一般口座や特定口座で運用した場合は、20.315%の税金がかかるは知っておきましょう。

海外の場合は、資産収入には税を課さない国(ドバイやシンガポール)などもあるので、なぜお金持ちの人が海外に飛んでしまうのかは、こういう税制上の理由があるからでもあります。

NISAが出来たことで、お金がかからないお得感がありますが、そもそもお金持ちの人は、何千万~億単位なので、年間360万円という少額に対して非課税でもあまり魅力的には映らないのも事実です。

NISAがそもそも、少額投資非課税制度と訳されることからも明らかなように既に多額を所有している人には、税金が安いか無税の国に移り住んでしまった方が資産形成がしやすいです。

また、資産収入ではなく、仕事で個人で稼いだ場合は、累進課税と住民税も含めると、日本は、最高で55%は税金で持っていかれるので、日本でできる対策としては、個人でも法人を持つ必要性に迫られることです。

NISAの話から大分脱線しましたが、税金をどうコントロールするかも、FIREを考える上では、絶対避けて通れない道なので、これも追々別の記事で書くことにします。

あとは何が足りないか?

eMAXIS Slim米国株式S&P500の投資信託が、優れていることはここまでで理解できたと思いますが、まだ言及しなくてはならないことがあります。

それは、1つの国に集中してしまっていて大丈夫なのか?ということです。

カントリーリスク

これをカントリーリスクといいますが、確かにこのリスクは存在します。

このリスクが気になる人は、パフォーマンスは落ちますが、eMAXIS Slim全世界株式(オールカントリー)にすればよいと思います。ですが、実はこの投資信託の6割方にも米国株式が占めており、利益を大幅にけん引しているのは、これを選んでも米国株になっています。

なので、リターンをより高くしたい場合は、S&P500。他の国の企業も押さえてリスク分散(?)をより考慮しておきたいなら全世界株式という感じで、あとは個人的にどちらが安心して続けられるかという好みの問題になってきます。

私個人の意見としては、

1,アメリカよりもパフォーマンスが落ちる国を取り込むことによってトータルリターンの成績を下げる選択肢は、FIREを目的にする以上、選択肢としては疑問。

2,他の国の企業からアメリカほどユニコーン企業になりえるところが出てくるのかという部分で疑問。

3,国内に移民問題を抱えながら、中東問題やロシア相手のエネルギーで常に揺れているヨーロッパを取り込むのにはむしろ不安を覚える。

4,騰落率がS&P500よりも大きな新興国株を取り入れている点で、むしろ下落した時の幅が大きくなっているというリスクが気になる。

5,何かあった場合に多くの国の国際情勢を把握しておく必要も出るので、分析が面倒。

6,決して民主主義国家・法治国家とは言えない中国、韓国の企業が少ないながらも投資先として含まれている点がリスクであり、また両国への経済的な投資は日本国自体をリスクにさらすことにもつながるので避けたい。

(この点については別途なぜこの両国がいけていないかを別途特集で述べたいと思います。知れば知るほど信じられないくらい酷すぎる国家たちです。)

以上の理由で、私はオールカントリーはやらず別の方法を取っています。

全世界の成長をまるっとカバーしているアイディアは、とても好きなのですが、明らかに毒性の高い「成分」がいつも数%入っているのが気になっているので、パフォーマンスの純度が高いS&P500を優先しているという感じです。

投資銘柄が1つになっている点

投資信託を1つだけにするのは、これもリスクがあります。

先ほどのS&P500は、株式だけでした。もしあなたの状況が、それほど騰落率なく、ローリスクで運用したいという場合は、そぐわない場合もあるからです。

この場合は、株価とは一般的に逆の動きをする債券を投資対象に組み込むことで、株式が下落する局面の騰落率を抑えることができます。この比率は、あなたが今何歳なのか、今現在の資産状況がどのようになっているのかで変わってくるため一概にはいえません。

もしあなたが今20代なら、リスクは全然取れるため、100%株式でも大丈夫でしょう。つまり、S&P500一択という選択肢も十分できます。

30代でもまだまだリスクは取れるので、株の比率は高く、債券投信か、債券ETFをたまに買うくらいで済むでしょう。

40代の場合も、FIREを目指す投資である場合は、先ほどのeMAXIS Slim 米国株式(S&P500)を中心にして、債券の投資信託や上場投資信託(ETF)も若干ポートフォリオに入れたり、株の中でもそんなに値動きが激しくない高配当銘柄やディフェンシブなエネルギー系のETFを入れるなどをすることで、守りながらも攻め続ける感じです。

債券にも投資信託があり、eMAXIS Slim 先進国債券インデックスを組み込むというのもあります。

ただ、債券はインフレ率に負けてしまうか良くてトントンなので、FIREを目指す場合は、必然的に債権の割合は小さくて済むなら小さい方がよいです。

何が自分にとって安心して長期間続けられる組み合わせかは、「アセットアロケーション」を調べるとよいでしょう。

とはいえ、何かしらのモデルケースもあった方がよいので、モデルケースも紹介します。

この点、投資の世界ではNo1の実績を誇るウォーレン・バフェット氏の奨励する初心者用ポートフォリオが参考になります。

彼のおすすめはこの通りです。

●S&P500 90%

●米国短期債券 10%

為替変動リスクにも備える

ここ数年円安ドル高傾向にあり、為替のリスクヘッジなしでS&P500を運用していた場合は、為替差益も出て資産が大きく伸びるという追い風になりました。

アメリカ株の伸びと為替差益の伸びで人によってはアメリカ株を持っているだけで、普通に1.5倍~2倍などになった人も多いはずです。

ただ、アメリカのドルがどこまで高くなるのか、円安も永遠というわけではないため、円資産で自分の資産を運用するのも大切な視点です。

為替がこれからどうなるかというトレンドをつかめない初心者は、「為替ヘッジ有り」で運用するか、ヘッジ無しでもドル資産と円資産を半々で持っておけば、円安になってもドル安になっても為替リスクは回避できるので、これが基本になります。

こういうことを考えていくと、結局日本人の年金を運用しているGPIF(年金積立金管理運用独立行政法人)が行っているポートフォリオは、さすが洗練されていると感じます。

なぜならちゃんと海外資産と国内資産を半々にして為替リスクを回避しつつ、株と債券も半々にすることで、騰落率を安定化させようとしているからです。

ただこれは、年金資産を安定的に運用できるようにした40~50年は運用するポートフォリオなので、FIREを目指す人のポートフォリオではありません。

しかし、負けない長期運用の模範例としてはとても参考になるモデルです。しかもこの方法でも年率平均3.99%(2001~2023年3四半期までの実績)という、堅実ながらもなかなかの成績です。

実際にこのポートフォリオをモデルに投資信託を行っているファンドもありますが、その中でもNISA口座の枠にも入っているのは、

「ニッセイ・インデックスバランスファンド(4資産均等型)」

が挙げられます。

FIREは関係なく、時間はかかっても、ほったらかしで安定運用したいという人や既に多額の資産を短期間で入手した人は、この方法も検討してみるとよいでしょう。

少なくとも銀行や郵便局に預貯金(年利0.001%)に入れてほったらかしているよりも、3990倍もよいのはもうわかるはずです。

また、これを知るだけでも年金は安定的に運用されているというのは理解でき、年金がなくなるなどの煽り系の情報には流されないようになります。

こういう感じで、数値的、論理的に探し、確認するだけで、あなたのその投資信託に対する理解度と確信が生まれます。単にyoutubeで紹介されていてよさそうだったからという理由だけで投資をするよりもはるかに納得感が出たのではないでしょうか?

こういうプロセスを経ることで、なぜ持ち続けるのかという理由に重みが生まれ、一時的に不況になって下落しても持ち続ける根拠、積み立て続ける根拠が明確なので、継続して運用し、お金を持ち続けることが可能になります。

繰り返しになりますが、

投資においては、あなたが知らないもの・理解できないこと=リスクです。

年20%ほどの運用パフォーマンスを出す、有名なウォーレンバフェット氏も、自分自身が理解できないものには投資をしないスタンスを貫かれています。それくらい「知る」「知らない」には雲泥の差が存在しています。

夢に向けてFIREをするための大切な資産を、自分の無理解でリスクにさらすことは断じてあってはいけません。ここは絶対に譲ってはいけないことです。

検索などでわからない言葉を1つ1つ潰していくのも、大切なリスクマネジメントになります。

そして、この作業で得た知識や知恵は、一生涯使えて恩恵を与えてくれます。=あなたがこれだけでも豊かになっていくことにつながります。

最後に私が好きな1つの言葉をご紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」(イチロー)

資産形成やFIREを考える上で、ご紹介してきた作業は、はっきり言って地味です。多少文章を読んで理解する必要もあります。

できることなら適当に買って「3か月で一気に2倍になった!」とかの方が、花があって楽しいことでしょう。しかし、そんな投機的な張った、勝ったなことはそうそう起きるものではなく、急激に上がるものは、急激に下がるリスクもはらんでいます。

陸上で言うならば、これは一時的に短距離走でいかに速かったかどうかのようなもので、人生は基本的に長距離走で出来ているため、長く持続的にやや速めを続けることが出来た人が、望ましい人生を築き上げることになります。

なので、一生涯持続可能なお金持ちを目指す人には、投機的な動きは基本不要です。

楽しみとして余裕があるなら、全損してもよい金額の範囲で(最高で余剰資金の1%くらいまで)、遊んでみるというのはありだと思いますが、決して主力として投じるものではないことは、私の経験からも言及しておきます。

「r>g」は、誰にでも適用可能な時代

ここまでが誰にでも実践できる基本的な運用方法の紹介でした。

投資よりも本業に専念したいという人は、ここまで設定できれば、あなたの将来的な「自分年金」の基礎は、一先ず完成したと言えます。

投資に関しての深いテクニック的な部分までは着手出来ないという人や、定額積み立ての設定が出来れば十分という人は、ここまでのことが出来れば上出来です。

あとは、元手となる種銭を本業で大きく稼ぐようにしていきましょう。

ビジネス(仕事)と投資の両輪で稼いで行く方が、FIREはしやすいです。

ですが、もし仕事や副業で収入アップが見込めない場合は、転職をすることで収入アップを狙うか、投資の方のスキルを上げていくことで収入アップを狙うことになります。

どちらがあなたの相に合っているかは、自分で考える必要があります。

どちらもやる場合もあります。

私の場合は、本業でもまだ成長の余地はあったので、まだまだ再FIREの途中ですが、スキルアップと投資スキルの両方を伸ばすことで資産を大きく伸ばせました。

両方に着手してみてわかったことですが、ピケティーの「r>g」と言われるように、仕事のスキルと投資のスキルの両方のベースアップをしていくと、資産収入の方が経済収入よりも上回るのが早いことを感じられるようになります。

r>g

それが実感できるようになるのは、資産が1000万円を超えてきたあたりからです。株が数年で1.5倍になったりするのは、ざらにあるので、1000万円→1500万円のジャンプは、投資ではありえますが、勤労収入だとまずありえません。

私がどん底に叩き落されて、再び復活できたのは、支出を限りなく最小化し、あとはこの基本的な投資信託選びとETF、そして株の個別銘柄選びのスキルが上がったからでした。

ETFは、上場投資信託といって、マーケット上で売ったり買ったりが頻繁にできる信託なので、こちらは投資信託に慣れてきたあたりの初心者が着手するにはよい投資先です。

ちゃんとしたものを買えば、投資信託よりも信託報酬の経費率が低く済む場合もあるので、持ち続ける場合には長期投資に最適です。

次回は、このETFについて書いていきます。

<まとめ>

●お金を持ち続けることが出来る人=本当にお金持ちな人

●あなたの毎月の支出を上回る資産収入をもたらす元本を持ち続けることが出来ること=あなたが目指すべき本当のお金持ちの状態

●まだFIREをしていない人の状態は、毎月の支出を上回る勤労収入を続けることで日々を生活をしています。

●あなたに必要なお金持ちの定義は、まず毎月必要になる支出がいくらで、その金額を生み出してくれる投資元本がいくら必要かだけです。

●資産運用の妥当な運用年利は年平均5~7%が目安。

●お金を持ち続けるために初心者が着手するべきなのは、まずは投資信託。

●基本姿勢として10年~15年の長期スパンをもって臨むことが前提条件として重要。

●投資信託のトータルリターン、純資産総額、成績・実績をよく調べて買う。

●仮に5%で運用した場合に毎月いくら積み立てればよいかをシミュレーションする。

●運用・投資においては「まず負けない戦をすること」が鉄則。

●このシリーズ第1話~第4話が、主に「己を知る行為」

●第5話以降で「彼を知る」=ここでは投資対象を知ることになる

①初めの準備としてNISA口座をSBI証券か楽天証券で開設

②投資信託の中で金融庁が厳選してくれた新NISAでつみたて投資枠対象になっている投資信託を活用

●投資信託を選ぶ条件や要点

1,純資産総額が30億円以上のもの

2,まずはインデックス型を選ぶ

3,分配なし型(もしくは分配回数が少ないもの)を選ぶ

4,ノーロード(手数料なし)がよい

5,純資産総額が年々増えているもの(減っていないもの)

6,信託報酬率や経費率が低いもの(0.2%以下を目安に)

7,シャープレイシオができるだけ高いものを選ぶ(基本0.5以上、1以上は優秀、2以上なら大変優秀という基準で)

8,分配金が下がったファンドは選ばない

9,テーマ型、ヘッジファンド型は、選ばない

10,ベンチマーク(運用基準としているもの)と近似か上回るものを選ぶ

11,ファミリーファンド方式の方がコストが安い

12,人気ファンドがよいとは必ずしも限らない

13,少なくとも年5%以上のトータルリターンが高いものを選ぶ

14,1つのファンドに偏らせない(2つ位は持つ)

15,一度にお金をつぎ込まない(初心者は、月々定額積み立てで「ドルコスト平均法」を使って時間分散による価格変動リスクを回避する)

16,資産形成が長期スパンなら分配金は再投資型を選択する

17,「追加型」(=いつでも解約(売却)できるもの)を選ぶ

18,償還期限がないものを選ぶ

19,最低でもそのファンドの10年以上の成績の線グラフを確認し、線が右肩上がりであること(基本は設定以来からの全グラフを確認する)

20,ファンドの運用レポートや月次報告書は、確認しておく(慣れたら年1回でもよい)

●あればさらによい条件

1,保有すれば保有するほどお得な口座になっていること(SBI証券はこれがとても手厚い)

2,カード積み立てなどで、積み立て毎に0.5~1%以上ポイントが発生するように設定出来ること

3,ポイントも投資できること

4,証券口座への入金に手数料がかからない仕組みになっていること(ほとんどの証券口座は基本もうなっている)

5,銀行口座と証券口座の残額が同期する自動スイープ機能があること(SBI証券、楽天証券は普通にある)

●長期で持ち続けるためには、選ぶに至るまでの過程をちゃんと時間をかけて、自分が納得していること。

●投資信託のスクリーニング検索機能を使い倒す。

●「長期・分散・低コスト」と呪文のように覚えておくこと。

●投資信託に目星がついたら、あとは目論見書を確認。

追加型

償還期限が無期限

インデックス型

ファミリーファンド方式

為替ヘッジ

インデックスの場合は、

「本当にこれまでの実績から指数との連動ができていたのか?」を確認

年間騰落(とうらく)率で揺れ幅の覚悟をする

投資信託は、個別株を買うよりも銘柄の分散がよくできていて、長期的に見ても元本を失うことなく、安定的に増やしていくことにつながる

投資信託なら100円からも積み立てが可能

運用管理費用 (信託報酬)の安いところ

●やっぱり

eMAXIS Slim米国株式S&P500

かカントリーリスクが気になるなら

eMAXIS Slim全世界株式(オールカントリー)

●あなたの年齢や資産状況、リスク許容度でポートフォリオは変わる

●eMAXIS Slim 先進国債券インデックスやウォーレン・バフェット氏の初心者用ポートフォリオが参考になる

●S&P500 90%

●米国短期債券 10%

●為替変動リスクにも備える

GPIF(年金積立金管理運用独立行政法人)のポートフォリオは、洗練されている。

●投資においては、あなたが知らないもの・理解できないこと=リスク

「知る」「知らない」には雲泥の差

検索などでわからない言葉を1つ1つ潰していくのも、大切なリスクマネジメント

●「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」(イチロー)

●「r>g」は、誰にでも適用可能な時代

資産収入は、勤労収入(経済収入)よりも増えやすい

ETFも長期保有にはよい

この話は体系的な理解が深まるようにシリーズになっています。

まだの方は他の記事も読み進めてください。

この記事に価値を感じて下さった方は、宜しければサポートお願い致します🤗頂いたサポートにより、さらに良い記事を書くための活動費に充てさせて頂きます!