日経平均?NYダウ?基礎から学び直し経済用語 - 世界最強の指数《S&P500》

毎日AM2時にInstagram更新! #世界最速で日経新聞を解説する男 (セカニチ)です。

今回の記事も創作に50時間以上かけて書いています。かなり長いですが、内容めちゃ分かりやすいので最後の(おわり)まで絶対に読んでください!

【みんなで参加!】

スマホアプリ『トレダビ』やりましょう。完全無料です。架空の1000万円を必ず使い切ってください。詳細は後述します。

僕の自己紹介をすると、高輪ゲートウェイ駅が最寄りの飲食店&宿泊施設のオーナーです。

現在、僕が経営している宿泊施設は新コロの影響で全て休業しています。

↑ テレビ東京「モヤモヤさまぁ~ず」

オンエア内容はコチラのnoteをどうぞ

世界株式市場でも新コロの感染拡大で2020年3月には新コロショックが発生。記事:日経平均株価、週間の下げ幅過去最大 3318円

日経平均が過去最大の下落、NYダウが暴落と、よくニュースで目にしましたが…

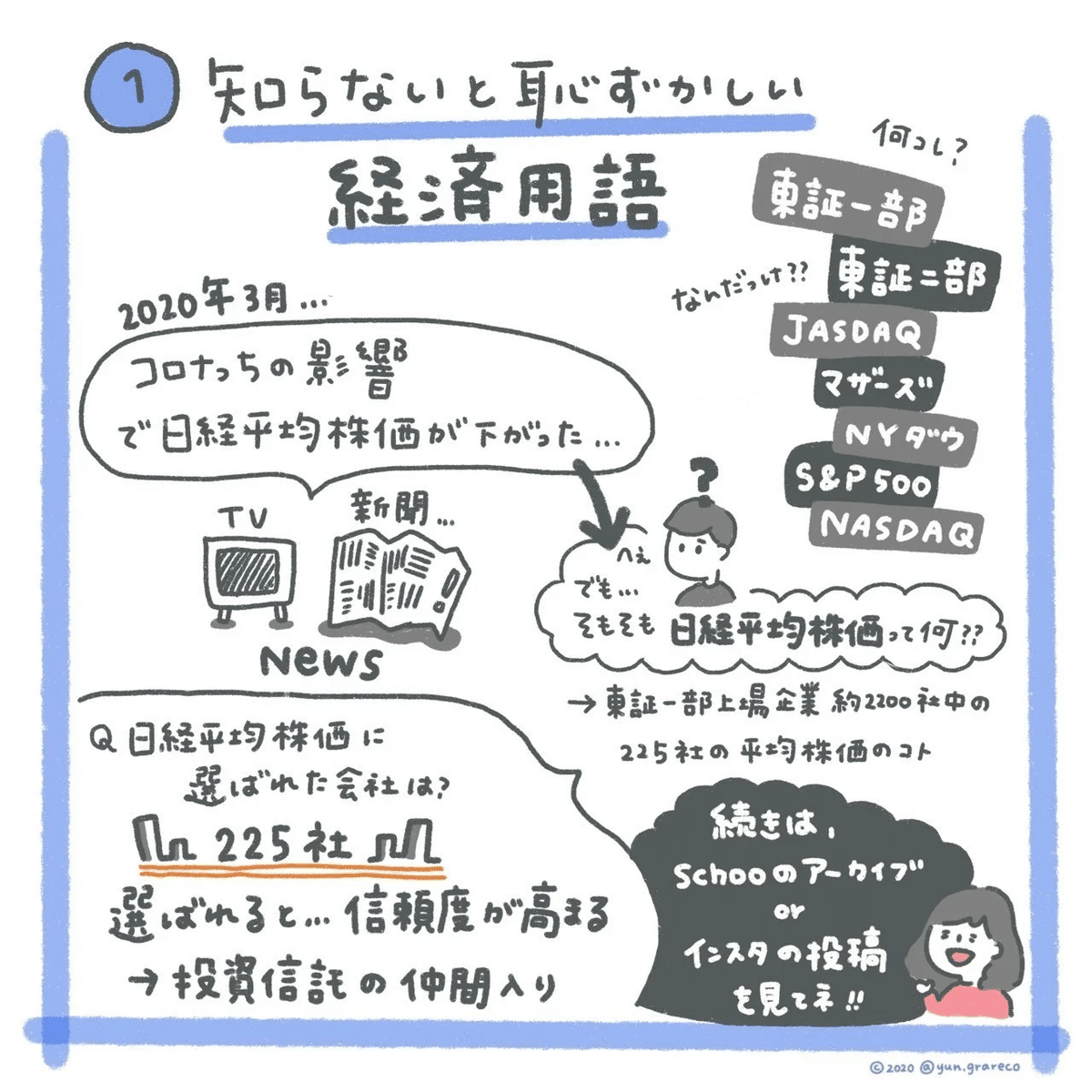

Q, そもそも「日経平均」ってなに?

Q,「過去最大の下げ幅」ってどういうこと?

Q, 日経平均が下がったら何故こんなに騒ぐの?

経済ニュースでよく聞く、

・日経平均

・東証一部、東証二部、JASDAQ、マザーズ

・TOPIX

・NYダウ

・S&P500

・NASDAQ

なんとなくはわかっていても、きちんと説明しようとすると意外とわからない経済用語たち。

今回はこれらの用語を解説します。

今回はクイズ多めです。

すぐに正解を見ずにアタマの中で回答を考えてから読んでみてください。

本記事の最後に証券口座 / iDeCoの無料の資料請求のURLを紹介しました。急ぎで作りたい!という声があったので冒頭にもURLを貼ります。

SBIと楽天は、

「手数料が抑えられる」&「ユーザー数がNo.1」です。

※2つ作る必要無し。SBI or 楽天どちらか1つを。

☑証券口座はコチラ(無料)

➔【SBI証券】 ➔【楽天証券】

・特定口座《源泉徴収あり》を選んで。

・アメリカ株も買えます。

・つみたてNISAも開設できます。

☑iDeCoはコチラ(無料)

➔【SBI証券】 ➔【楽天証券】

・非課税かつ節税になる最強の投資法。

・セレクトプランを選ぶ。オリジナルプランは✖

このnoteは長いのですが人生に有益な内容なので最後まで読んでください。お願いします。

1,知らないと恥ずかしい経済用語

突然ですがクイズです!

正解は...

420万社です!めっちゃ多い。

日本人口と会社数の割合を考えると、およそ30人に1人、つまり小学校のクラスで1人は社長になっているという計算になります。

1人で複数社もっている人がいるので正確に言うと40人に1人が社長。

僕も1人でKoruとZedの2社を持っています。

これを知った中学生の僕は、「孫正義みたいなすごい人がそんな身近にいるわけないだろ!」と思っていました。が、20代後半頃になって身の回りの環境が変わって、この事実を実感。いま現在も身の回りに社長は多いです。

日本の会社数が非常に多いことがわかった上で、次のクイズです。

正解は...

「上場」とは、株式を公開すること、つまり誰でもその会社の株を買えるようにすること。

いま我々がSBI証券などでスマホで簡単に株が買えるのは上場して株式公開をしている企業だけ。

公開する側は株を手放すことで多額の資金調達をすることができます。その資金を用いて、更に大きな事業拡大を目指します。

一般的な株式会社は株を公開していません。

僕の経営しているKoru-workers株式会社もZed Company株式会社も、株を公開していないので皆さんが欲しくても買えません。もし買いたいとすると僕の”言い値"になるので、僕の会社は時価総額100億円くらいであれば売ります。

※ちなみに株の売却益には20%課税される。

上場するとたくさんのメリットがあります。

◎ [資産増大]

時価総額(株価)が上がり、上場前に投資をしていた創業メンバーや投資家が大金を手にする。(というのを餌に経営めっちゃ頑張る)

◎ [知名度向上]

新規の株主が増えることで知名度の向上や、取引先の開拓に繋がり、売上げアップ。

◎ [採用強化]

"上場企業"というブランドが手に入り、人材採用がしやすくなる。

◎ [事業拡大]

大規模の資金調達でそれを原資に日本全国へ広告を出したり、新規事業ができる。

◎ [利益拡大]

株主総会で株主から経営陣へ"(良い意味で)監視の目"がいくので、経営陣がより経営努力を増大。

つまり…

→ 経営がうまくいく!世の中に価値がある商品/サービスを生み出し、ユーザーを幸せにする!新しい雇用も生まれる!国への納税も増える!社会全体が幸福になる!

…ということを目指しています。(が、創業者が情熱を失ってダメになってしまうケースも。)

※もちろん上場のデメリットもあります。上場すると株主が経営に口を出してくるリスクがあるため、あえて上場しない企業も多数あります。

例えばアパホテルは上場しないと公言。株式公開による資金調達をしなくても常に儲かり続けているのでお金は要らない、というわけです。

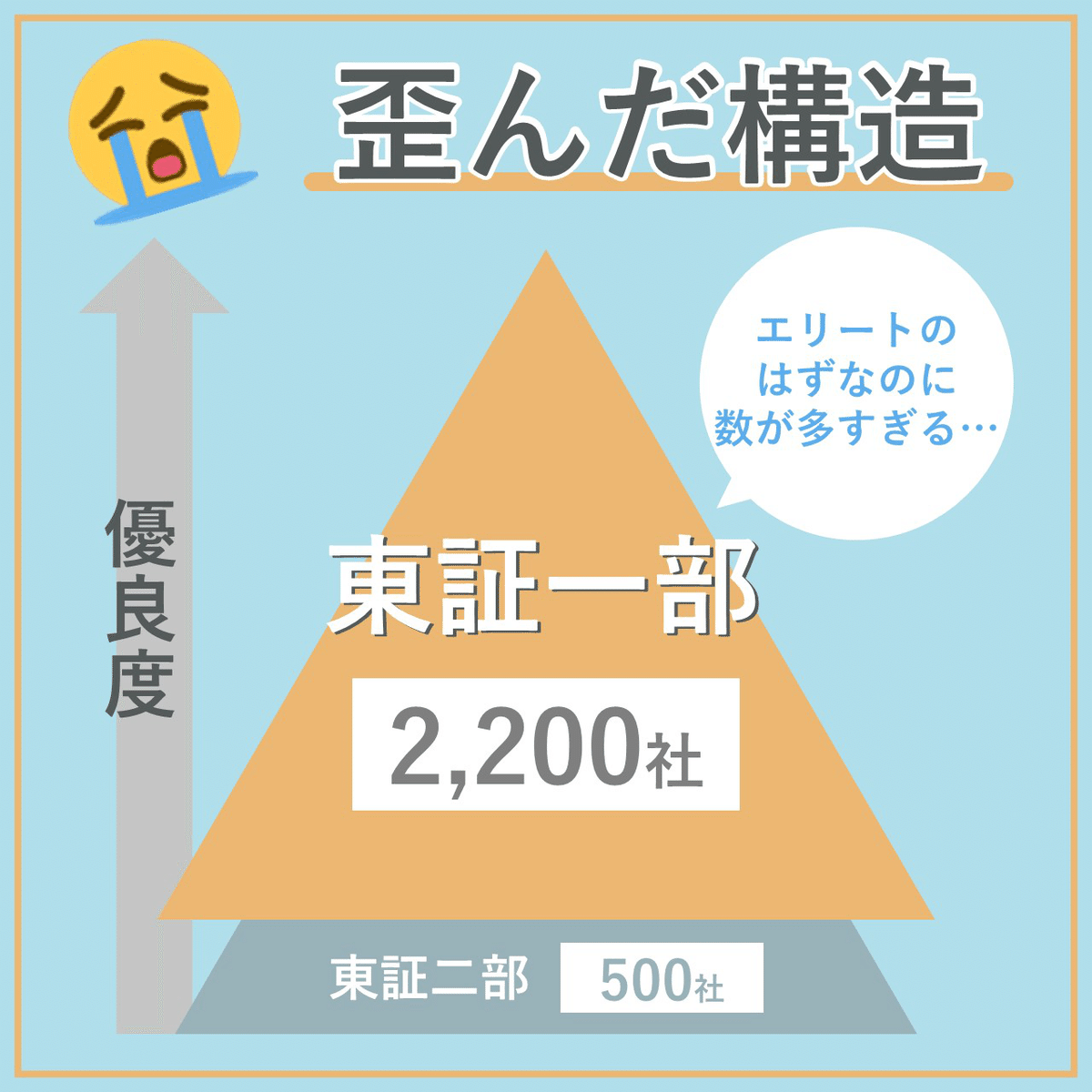

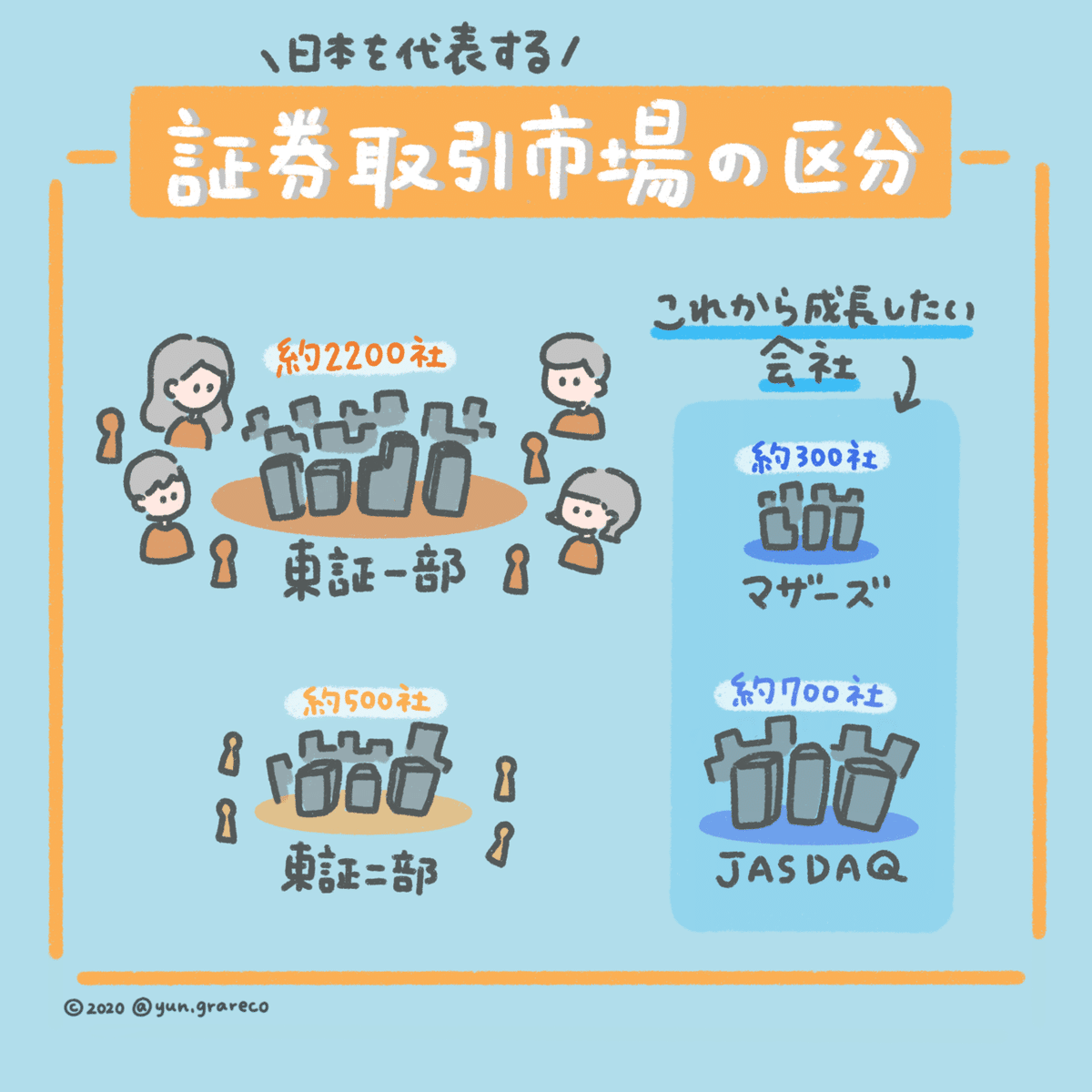

上場する場所(=証券市場)もたくさんあるのですが、その中で日本で最も良い市場とされているのが、東京証券取引所における東証一部です。

東証一部は、約2200社です。

全部で420万社もある中で、2200社しか"東証一部上場企業"と名乗ることはできません。

なお参考までに他の上場市場を見てみると、東証二部は約500社、成長株を主に扱うマザーズは約300社、JASDAQは約700社上場しています。

東証の上場企業を合計すると約3700社。

日本に存在する会社の数と比較して全体の0.09%と、上場企業の少なさがわかります。

ちなみに東証二部(500社)より、東証一部(2200社)の企業数が多いのは僕は"歪み"だと考えます。

なぜなら最も優良な《東証一部》は厳選された企業だけが存在しているべきです。

競争は資本主義社会の原理原則です。

本来は競争と厳選があり、東証一部(500社)、東証二部(2200社)と逆になっているべきでは?

では、なぜ東証一部上場企業数が多すぎるか?

それは東証は「売買が活発だと儲かる」という立場であり「●●社がマザーズから東証一部に上がりました!」という新規材料を使えば投資家の売買も活発になるからです。それを繰り返し過ぎた結果、東証一部がアタマでっかちになってしまいました。

東証一部が増えすぎてしまった結果、これから東証の市場区分の再編が行われようとしていますが、あまり大きく変わらなさそうですし、まだまだ時間がかかりそうです。なので僕はこの問題を非常にネガティブにとらえています。

次は日経平均株価についてクイズです!

正解は...

225社です。

日経平均株価とは、東証一部上場している2200社の中から日本経済新聞社が優れた225社を自社の基準で選び、計算した指数です。

この指数は終戦後の1950年から開始されました。ちなみに225社という中途半端な数字には特に意味はないそうです。

▽日経平均株価の計算式の解説。

225社の純粋な株価の平均値ではありません。

"みなし値に変換"という少しややこしい計算をして算出しています。詳細は割愛します。

日経平均株価が作られた1950年の当時の株価は176円。そして現在は約22,000円です。

70年前の当時に、225社の中からランダムに買っていれば、いまごろ資産は【約125倍】です。

もし100万円を投資していれば1億2500万円!

20年以上の長期目線であれば、株価は必ず右肩上がりなので、投資はとにかく早く始めましょう。

まさにTime is money.

では次に、日経平均株価に採用されると何が嬉しいのか?

それは、社会的信用が高まることです。

更には日経平均株価に連動した上場投資信託(ETF)の中に組み込まれます。

Q,投資信託とは?

A,信託報酬を渡す代わりに、お金を増やしてくれるファンドに資産運用を託すこと。信じて託す。

投資信託に組み込まれるということは、株主が増えます。株主が増えると1人の株主の売買だけでは株価が上下しなくなります。

すると株価の安定性が見込まれ、社会的信用が上がります。

※もし仮に僕がセカニチ株式会社(例えば1人で70%を保持)を上場させたら、僕1人の気分で株を売り、株価が暴落したりして、株価が不安定になりますね。だから株主が増えること=社会的信用が増すということなのです。

そして社会的信用が増した会社には人 / モノ / カネという経営資源が集まります。

日本の証券市場に存在する、全ての【上場企業株】と【上場投資信託(ETF)】の株/商品を合わせても、ぶっちぎり人気No.1が[1570]日経レバという日経平均の2倍の動きをする投資信託(ETF)です。

ほぼ毎日、売買ランキングで1位です。

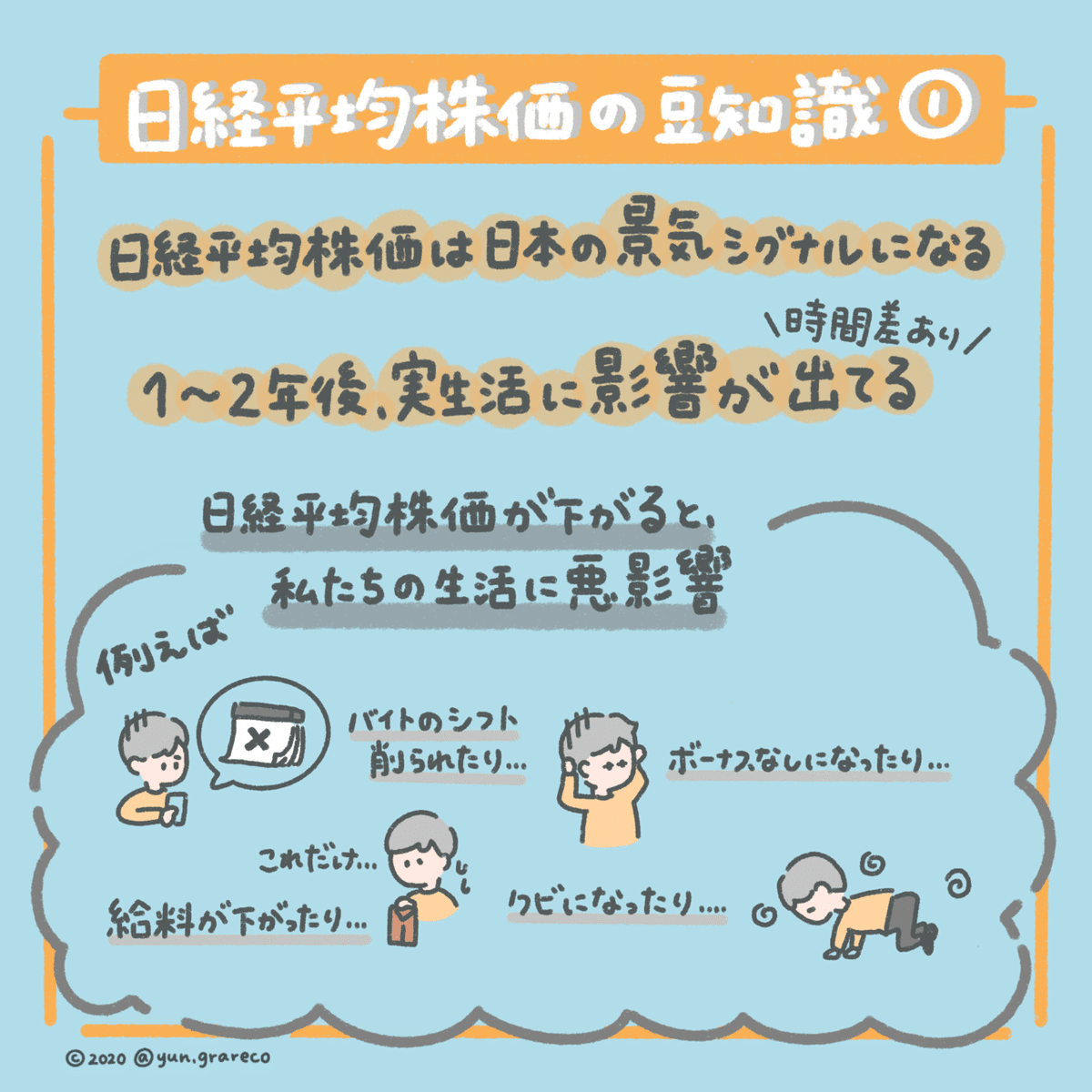

続けて日経平均株価についてクイズです。

正解は...

(1~2年後に時間差で)実生活に悪影響が出ます。

日経平均株価が暴落すると、多くの企業は守りに入ります。水道の蛇口を引き締めるイメージで、[広告費]や[人件費]を削ります。

逆に言うと、バブル期には広告代理店や人材派遣会社が大儲けします。2014年から続いたアベノミクスのバブルは2018年にもう終わりました。

あれ?2019年の参議院選挙で自民党はアベノミクスの成果をアピールしてたけど?嘘ついたのか?

大企業が広告費や人件費のお金を削ると、今までは大企業からの発注に頼ってどうにかなっていた弱小の中小企業にお金が入らなくなり、倒産します。そして負の連鎖が起こります。ボーナスがなくなったりクビになったりと、我々のような一般人の実生活に悪影響が出ます。

ここまで、日本の景気を測る代表的な指数の《日経平均株価》について学んできました。そんな完璧に見える指数に欠点はあるのでしょうか?

正解は...

欠点はあります。

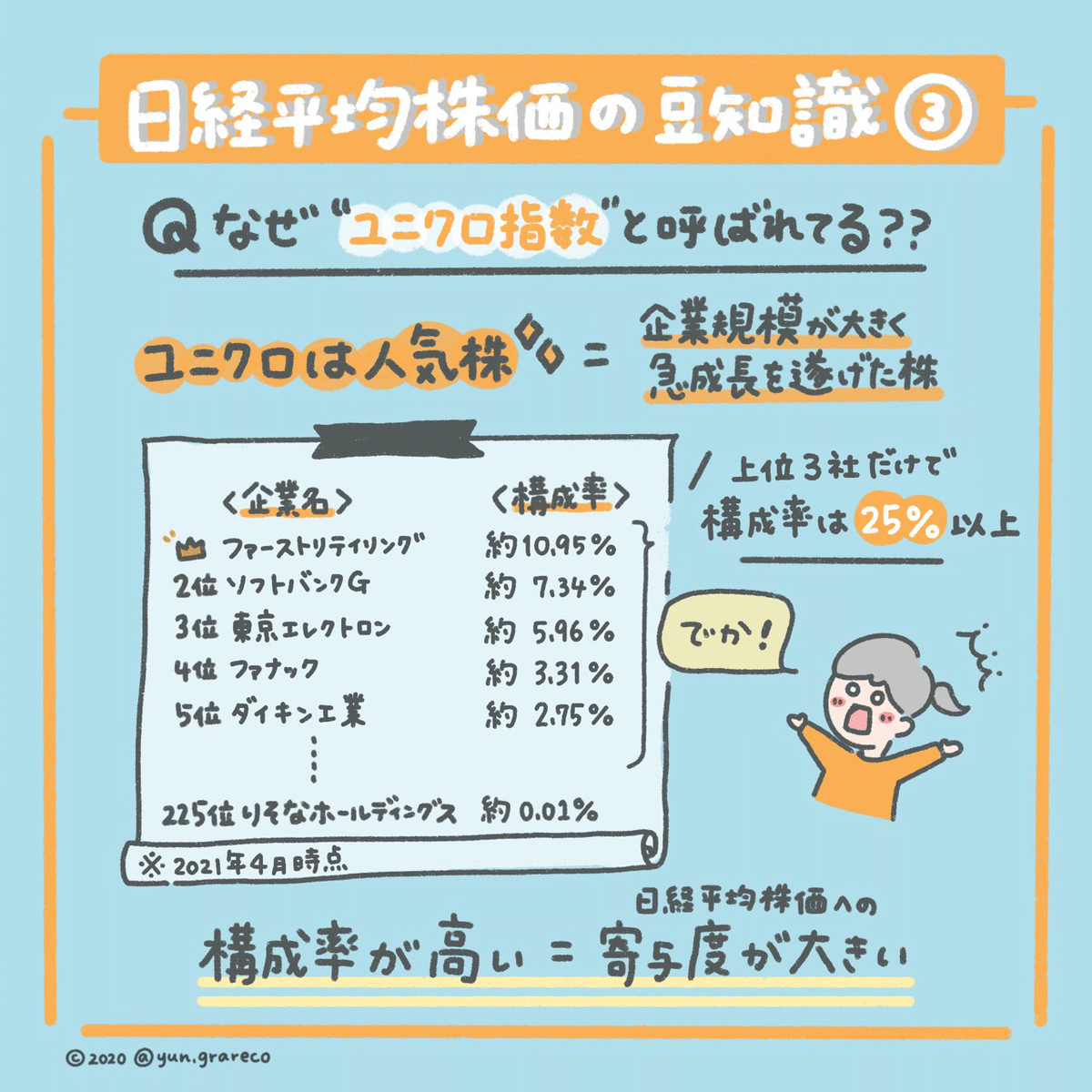

それは、1社1社の寄与度(影響力)の差があまりに大きすぎること。

日経平均株価に最も影響力があるのはユニクロ(=ファーストリテイリング)です。

1位「ユニクロ」と、225位「りそな銀行」の日経平均株価への寄与度は約1000倍もの差があります。

ユニクロの寄与度が大きすぎるため、日経平均株価は「ユニクロ指数」と呼ばれることも。

寄与度で上位に入る株は以下の2つの条件。

1. 企業規模が大きい。

2. 直近で急成長を遂げている。

単に時価総額の大きさだけではないのです。先ほども挙げた”みなし値”の計算があるから。

日本の時価総額No.1はTOYOTA(23兆円)ですが、ユニクロと比べるとTOYOTAは株価がずっと横ばいです。なので、直近で急成長をしたユニクロ(7兆円)やソフトバンクグループ(14兆円)のほうが日経平均に対して大きな寄与度を持つように。

※通信会社のソフトバンク(SB)と、投資会社のソフトバンクグループ(SBG)は完全に別物の会社。

このイラストにある通り、なんと寄与度の上位10社だけで全体の36%の構成率を占めています。

上位と下位の寄与度の差が大きすぎるという欠点を抱えた日経平均株価ですが、本来であれば成長が終わった下位の企業は除外し、どんどん新しい成長企業に入れ替えるべきです。そうすればより日経平均株価は健全で公正な指数になります。

普通に考えたら当たり前ですが、現在はそうなっていません。1年間で数社がちょろっと入れ替わる程度です。入れ替えの頻度が少なすぎる。

・2019年はたった1社の入れ替え!

エムスリー採用、東京ドーム除外 日経平均入れ替え(日経新聞)

・2018年には2社の入れ替え。サイバーエージェントが採用され、株価が上がりました。

では、日本経済新聞社がなぜ成長しなくなった企業を日経平均株価から除外できないかというと、メディアとしての広告収入がなくなるのを恐れているからです。日経平均株価から除外することによって、除外された企業の株価はほぼ確実に下がります。そして日経社に対して恨みを抱き、日経新聞への広告出稿を停止することでしょう。

果たしてそんな忖度された指数は健全と言えるのでしょうか?ぼくは健全だとは思いません。日本経済が抱える大きな問題だと考えます。

実は日経平均株価以外に、もう1つ日本の経済を測る指標があります。それがTOPIXです。

日経平均株価には先ほど述べたような欠点もあるため、海外の投資家は日本の市場を見る際には東証一部に上場している2200社の全銘柄を対象としたTOPIXという指数を見ます。なので世界的には日本経済=TOPIXを用いることが多いです。

でも日本国内ではメディアの話題の中心は圧倒的に日経平均株価ですね。

合理的なアメリカ人から見て、忖度された225社には興味ないよ、ということでしょうか…。真相は近くのアメリカ人投資家に聞いてみて。

では、ここで日本から目線を広げて、

[世界]に目を向けましょう。

次のクイズです。

正解は...

1位アメリカ、2位中国、3位日本です。

アメリカはずっと世界No.1の経済国で、近年では中国も爆伸びしています。2010年に日本はあっさり中国に抜かれました。

そして2020年現在、日本と中国&アメリカの差はどんどん広がるばかりです。残念ながら、この差は広がり続け、経済格差が縮まることは2度とないでしょう。

中国の人材はとにかく若いです。先日テンセントというゲーム会社は「35歳以上の高齢社員の早期退職勧告」を発表していました。中国のIT企業では35歳以上はもはや高齢者なのです。

つまり若さはパワーです。若さがあり、能力もあるのに大企業の老害に邪魔されてくすぶっている若手社会人がいたら、今すぐに辞めて起業しましょう。

要するに先ほどのグラフからわかることは、アメリカはこれからも最強で、今後も成長していくことが見込まれるということです。

今後もアメリカ経済が世界経済の中心です。

ではこれを踏まえてクイズです。

正解は...

アメリカが今までにない規模のお金のばらまきをしたからです。

トランプは今年の11月に大統領選を控えています。アメリカの大統領は1期4年の周期で、基本的には2期(=8年間)務めます。ですが株価が下がったままでは経済を立て直せなかったダメ大統領と評価され、11月の選挙で負けてしまいます。

現状かなり不利なトランプは2020年11月の選挙までに急いでワクチンの承認をしようとしています。しかし副作用の懸念が残っており、ワクチンを打ちたいというアメリカ人は少ないとのこと。

トランプは絶対に選挙で負けたくないのでお金をばらまくことを決定させました。具体的に言うと、FRBというアメリカの中央銀行(日本における日本銀行)が過去最大の300兆円の資金供給(=金融緩和)をすると決めさせました。もともと新コロ前から株価を上げたがっていたトランプはFRBに「金融緩和をしろ」と圧力をかけ続けていました。

が、パウエル議長はそれに反対をしていました。しかし新コロの発生によって、パウエル議長が折れたのです。

資金供給(=金融緩和)における問題は、お金がばらまかれたことによりお金の価値が下がることです。ドーピングには副作用が伴います。だからFRBは反対していたのです。

株や金などに投資をしていた富裕層たちは資金供給により資産が大幅アップしました。

世界最大のアメリカが史上最大の金融緩和をしたため、世界中の中央銀行が追随して量的緩和をし、株式市場にお金がじゃぶじゃぶに流通しました。

市場流通のお金の量が増える=手元にある現金の価値が下がるということです。

残念ながら投資をせず現金しか持っていなかった庶民たちは持っていた預金口座内のお金の価値が相対的に大幅ダウンしました。

庶民はいつのまにか貧乏になっていました。

つまり、貧富の差がここ数か月で大きく広がったのです。資金供給による麻薬の副作用はこれから更に拡大します。これはアメリカだけの話ではなく日本も同様です。

個人的には、流石にこの資金供給はやりすぎだと思っています。貧富の差が広がりすぎて、長い視点で貧乏人たちによる百姓一揆のようなことが起こる可能性があります。

投資をしていない貧乏人がどんどん貧乏になる世界。本来は日本人ももっと早く百姓一揆を起こしてもおかしくないほど貧富の差は広がってしまったのに、いまだに大人しいままの日本人。

ここでアメリカ版の日経平均株価とも言える、[アメリカを代表する2つの指数]を紹介します!

▽①NYダウ(ダウ・ジョーンズ工業株価平均)

1882年にチャールド・ダウさんとエドワード・ジョーンズさんが設立したダウ・ジョーンズ社により厳選された30社により構成される指標で、世界の株価の中心となる指標です。

1896年にNYダウが発表された当時はインターネットもない時代だったので、正式名称に工業と入っていますが、現在は工業とは関係なくインターネット系企業なども含めて、アメリカを代表する企業が選ばれています。

こちらの大和証券のNYダウ特集が分かりやすい。

NYダウは120年で620倍!右肩上がり!

長期では株価は必ず右肩上がりになる。

監視の目が厳しいアメリカ文化。入れ替えが激しく、初期から残っている会社はなんとゼロ!

1896年の初期から、最後まで残っていたのはエジソンが創業したGEという企業。しかし2018年に除外されました。

上がり続ける最強のアメリカ株。

残念ですが、日本とは比べ物になりません。

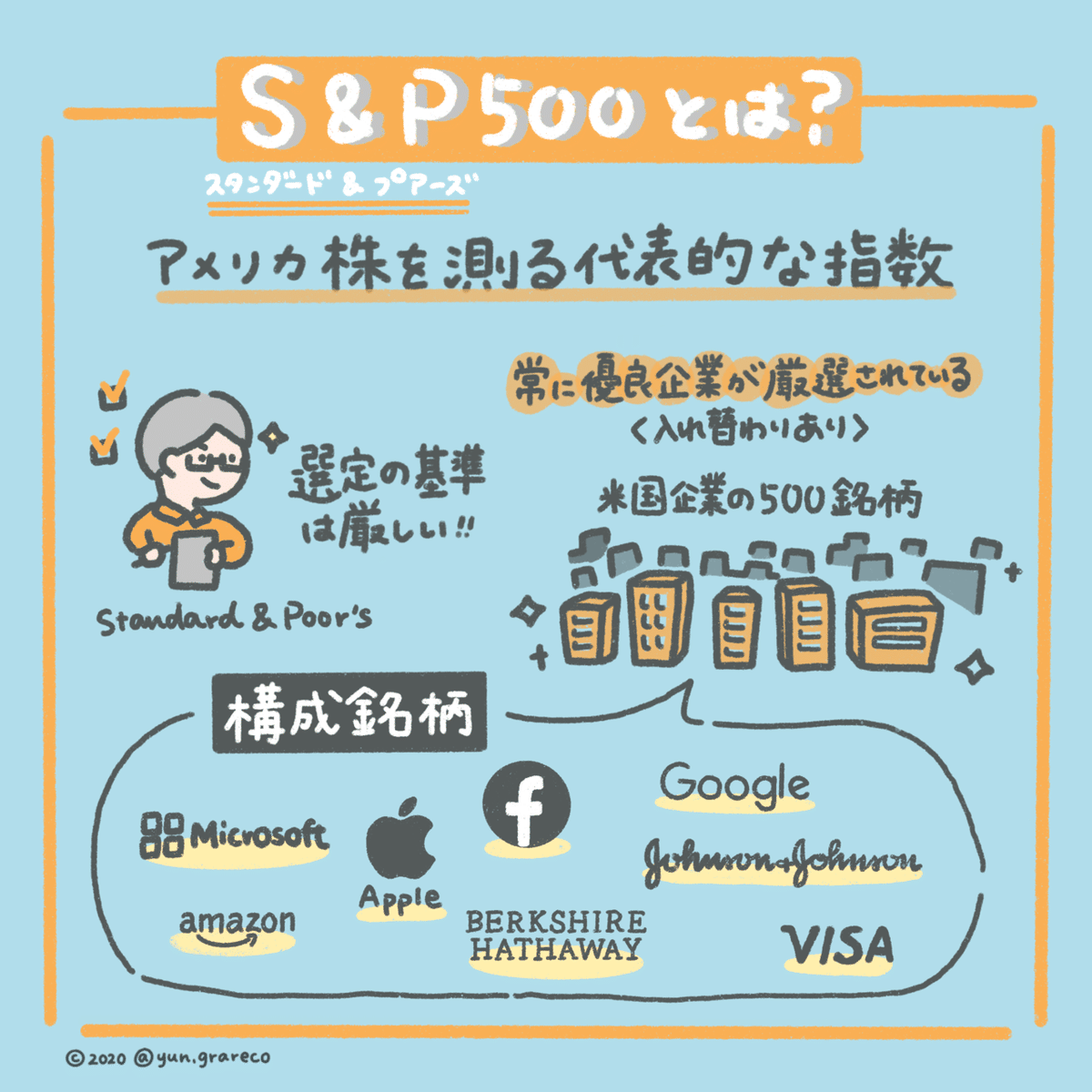

▽②S&P500(スタンダード&プアーズ500)

2つ目はS&P500です。

アメリカ経済を代表する500社を厳選した最強の指数です。

S&P500とNYダウは世界の中心の指標なので必ず覚えてください。この2つの指数の動きに世界中の経済が影響されます。もちろん日経平均株価も。

このS&P500は、1860年にプアーさんがスタンダード社を買収して作ったStandard&Poor's社が選定した500社を指数にしたものです。

S&P500は日経平均株価と違い、選定が厳しいうえに入れ替えも激しく、健全な競争が行われているので非常に信頼できます。

先日、世界を代表する巨大企業のGAFAが市場独占をしているのではないかと裁判所で追及されました。世界トップの企業に対してもフェアに追及する文化は非常に健全だと思います。

このように、アメリカは日本と違い、企業に対する第3者の目が厳しいです。こういった点もアメリカの優れた点であり、僕がアメリカ株をおすすめしている理由です。

S&P500の構成で影響度が大きいのは皆さんおなじみのGAFAM(ガーファム)です。

GAFAM = Google / Amazon / Facebook / Apple / Microsoft

先程紹介したNYダウも指標として優れているのですが、たった30社しか入れないため、GAFAMが網羅されていません。これからの時代の中心はGAFAMだと考えます。

なので僕はNYダウも好きですが、S&P500が最も注目されると予測しています。

重要な指標として最後にNASDAQもあるのですがこちらは逆にインターネット関連の企業だけが集められており、非常に偏りがあります。なので総合的に見てS&P500が優れていると僕は判断しています。

以下の画像は面積の大きさが時価総額を表しており、S&P500に与える影響度の強さを表しています。ほぼGAFAMということ。

僕がいつも「おはGAFAM」と投稿しているS&P500のマップはこちら。ぜひスマホのブックマークに登録を!

新コロが逆に追い風となって業績を伸ばし続けているGAFAMです。

・強い株は強いままに上がり続ける↗

・弱い株はずっと弱いまま↘

ということ。その格差のことをK字と表します。新コロからの大規模な金融緩和によって、この「格差」は物凄く広がりすぎてしまいました。(↗と↘がKの字に見えることから。)

世界最強企業・業績が良い企業が更に波に乗って上昇し続けるということです。

S&P500の上昇はとどまるところを知らず、

上がり続けています。

たった10年で3.5倍に!

世界のインターネット化は止まりません。

300兆円の資金供給によって最強のアメリカ株はS&P500が最高値を更新しました。(2020年8月)

「最高値更新」という速報が出てから4ヶ月経ってもまた最高値更新を続けています。1度、ダムが決壊するともう止まりません。(2020年12月)

▽相場の格言[最高値更新は買い]

なぜなら過去の前例が無いから青天井に上がり続ける。僕の8年間の投資生活の実感としてもこの格言は正しいです。

S&P500は5年間で《+89%》の上昇。

(2016年7月)18,517ドル

(2021年7月)34,996ドル

1.127の5乗=1.82(約82%上昇)

つまり年間《+13%》が複利で回っています。

たまに不動産について、「現金ができたら繰り上げ返済すべきですか?」と聞かれることがあります。不動産は、投資用ローンの金利は1~2%で、住宅ローンは0.5%ほど。悪く見積もって支払う金利を2%としましょう。

☑年間+13%上昇するS&P500

☑年間-2%支払う不動産ローン

どちらのほうが得するでしょうか?不動産ローンを早く返したほうが得しますか?早く返さずにS&P500に入れた方が得をしますか?

答えは言わなくても分かりますね。

-2%でケチケチするくらいなら、年利+8〜15%出る、S&P500などの投資信託で増やした方が良い。S&P500は直近30年間の平均で年利+10.7%を記録している。S&P500を買う上で手数料を抑えるにはバンガードとeMAXIS。

S&P500に連動した投資信託を手数料を抑えて買いたいひとはコチラ。

↑ 画像クリックでSBI証券の公式HPへ。

もちろんつみたてNISAにおいても、この投資信託を選ぶことができます。

▽相場の格言[株は上がるもの]

株価は長期的視点では必ず右肩上がり。

新コロという世紀の厄災に遭っても、アメリカ大統領選挙が史上まれに見る混迷を極めても、それでも株価は上がり続けています。(2020年11月)

もし貴方が何も行動をしていないなら、投資をしていないだけで損をしている。

まさにTime is moneyです。

貴方はこれからも損をし続けたいですか?

2,複利の威力!投資をしないと損!

第一回のschoo講義でも話しましたが、長期的な視点では必ず株価も物価も上がるし、複利の力は凄まじいです。

つまり投資をしていないだけで機会損失により、実は大損をしています。それが《投資をしないリスク》です。

↑ 第1回のschooの文字起こし記事です!

画像タップして必ず読んでください!

知識ゼロの後輩を指導しました。

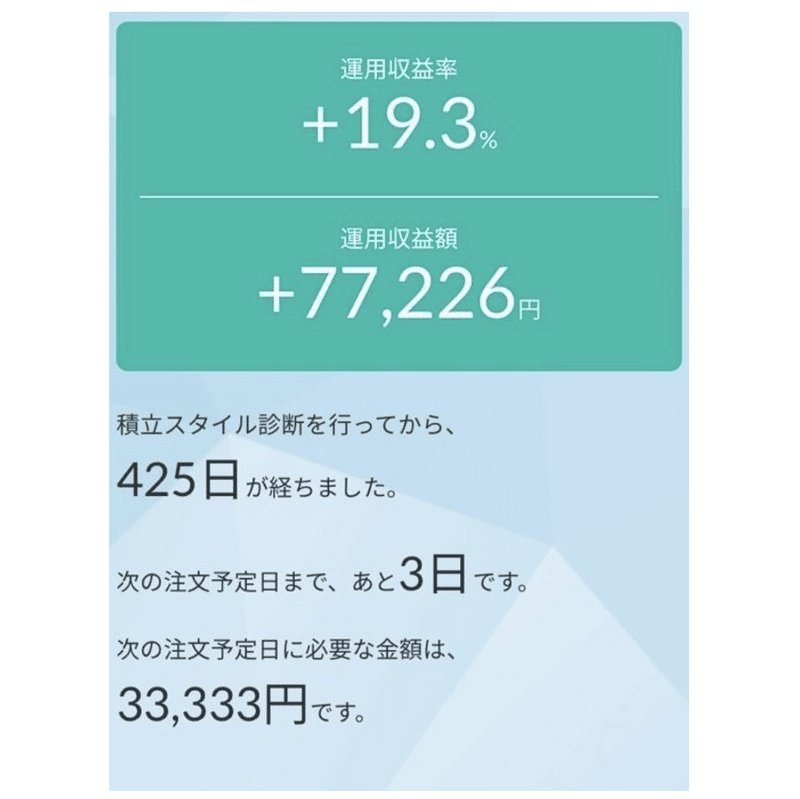

つみたてNISAを開始し1年以上が経過。

- 2020年1- 8月「ひふみ」

- 2020年9-12月「S&P500」

つみたてNISA枠の満額の毎月3.3万円を投資。

※変更はアメリカ中央銀行の金融緩和のため。

気になる結果がこちら。

425日で+19.3%を記録しました。

これを1年に変換すると《年間+16.6%》です。

仮に、その数字を複利で20年続けると…!

なんと元本が《約22倍》になりました。

40万円が863万円になったのです。

ではこれを20年間積み重ねると…?

計算結果がこちら。

この結果をわかりやすく図解しました ↓

━━━━✨結論を言います━━━━━━━

40万円 ✖ 20年間(=元本800万円)を

コツコツと積み立てたら、

20年後に『5781万円』になります。

━━━━━━━━━━━━━━━━━━━

しかもつみたてNISAは非課税。なので売却益(約+5000万円)に対する20%の税金は免除。

要するに今すぐつみたてNISAやりましょう。

投資のプロほど、

「年間+16.6%なんて無理やろ」

と一瞬で言うと思います。

しかし、S&P500は直近5年間で年間+16%以上を記録し続けており、元本は2倍以上になっています。従って「年間+16.6%」は現実的な数字です。

S&P500は5年間で1864→3916ドル(=2.1倍)

つまり、年平均で+16%の複利という事実です。

あなたが『+5000万円』ほしいなら、

今すぐどんな行動をすれば良いか明白ですね。

もちろん僕もSBI証券でつみたてNISAをやっており、S&P500を毎月3万3333円をつみたて続けた結果、年の利回り+17.0%となっています。要するに僕も同様に元本800万円が、20年後に5800万円以上になるペースです。

たまに「つみたてNISAは年間40万円って額が小さすぎる投資だね、ハハッ!」みたいにつみたてNISAを否定する人からメッセージがきますが、その馬鹿は5500万円をドブに捨てています。

さようなら。20年後に答え合わせしような。

つみたてNISA(&ドルコスト平均法)を否定する人は、馬鹿またはダメ商品を売りたい詐欺師のどちらかです。

※もちろん今後20年間の途中で大きな上げ下げなどは発生するためこの単純計算にはなりません。+16.2%より上振れもあるし下振れもある。

投資の神様のバフェットは+20%の利回りを55年間維持。詳細はコチラのnoteをぜひ読んで。

今回はつみたてNISAの期間である《20年間》を例に出しましたが、30年、40年と長い期間で見ていくと、利益は複利の雪だるま式に膨らみます。

では具体的な企業で複利の威力を説明します。

皆さんおなじみのAmazonです。

こちらはアメリカ株のAmazonが上場してから現在に至るまでの株価です。

皆さんご存知のとおり、Amazonは世界でも記録的なぶっとんだ成長をしており、23年間でなんと《3284倍》(+32万8472%)になりました。

ちなみにAmazonは創業から長い間ずっと赤字でした。赤字の理由は、Amazonの本業で利益が出たとしても、それを株主に還元せず、新しい事業の創造にお金を投資したのです。事業投資を続けたからこそ、いま現在、PrimeやAlexaがあったり、サービスの幅が広がっているのです。

儲かったお金を事業に再投資をし続けたということはつまり、ここでも複利が効いています。だから株価がここまでぶっ飛んでいるのです。

CEOのジェフ・ベゾスは、

僕たちは世界でNo.1を取るために永遠に投資をし続けるからずっと赤字

と言い続けており、1997年の頃は1.0ドル(時価総額は約500億円)で「Amazonの企業価値は過大評価されている」と酷評されていました。

だって上場時は無名だし、創業たった3年の会社で、赤字続きの会社ですからね…。黒字になるとは誰も想像できませんでした。

そしてたった23年間で現在の時価総額は約180兆円にぶっ飛びました。複利の威力です。

・23年前 → 0.05兆円

・現在 → 180兆円!

2020年の現在から見れば23年前のAmazon株《1.0ドル》は安すぎる、というのは誰でも分かります。しかし、1997年当時は「高すぎる」と投資家たちからディスられていたのです。世界最高のプロの投資家たちでも未来は予測不可能。

もしかしたら、23年後の未来の2043年から見れば現在のAmazon株《3285ドル》は安すぎると言われているかもしれません。

何度も言いますが、Time is moneyなので、投資はとにかく早く始めるべき。

上がり続けるAmazon株。

相場の格言【最高値更新は買い】。

過去に戻れるタイムマシンは存在しません。早く始めれば、時間という資産が味方をしてくれて誰でも成功することができます。だから早く行動して。そして株を買ったら20年間は気絶しよう。

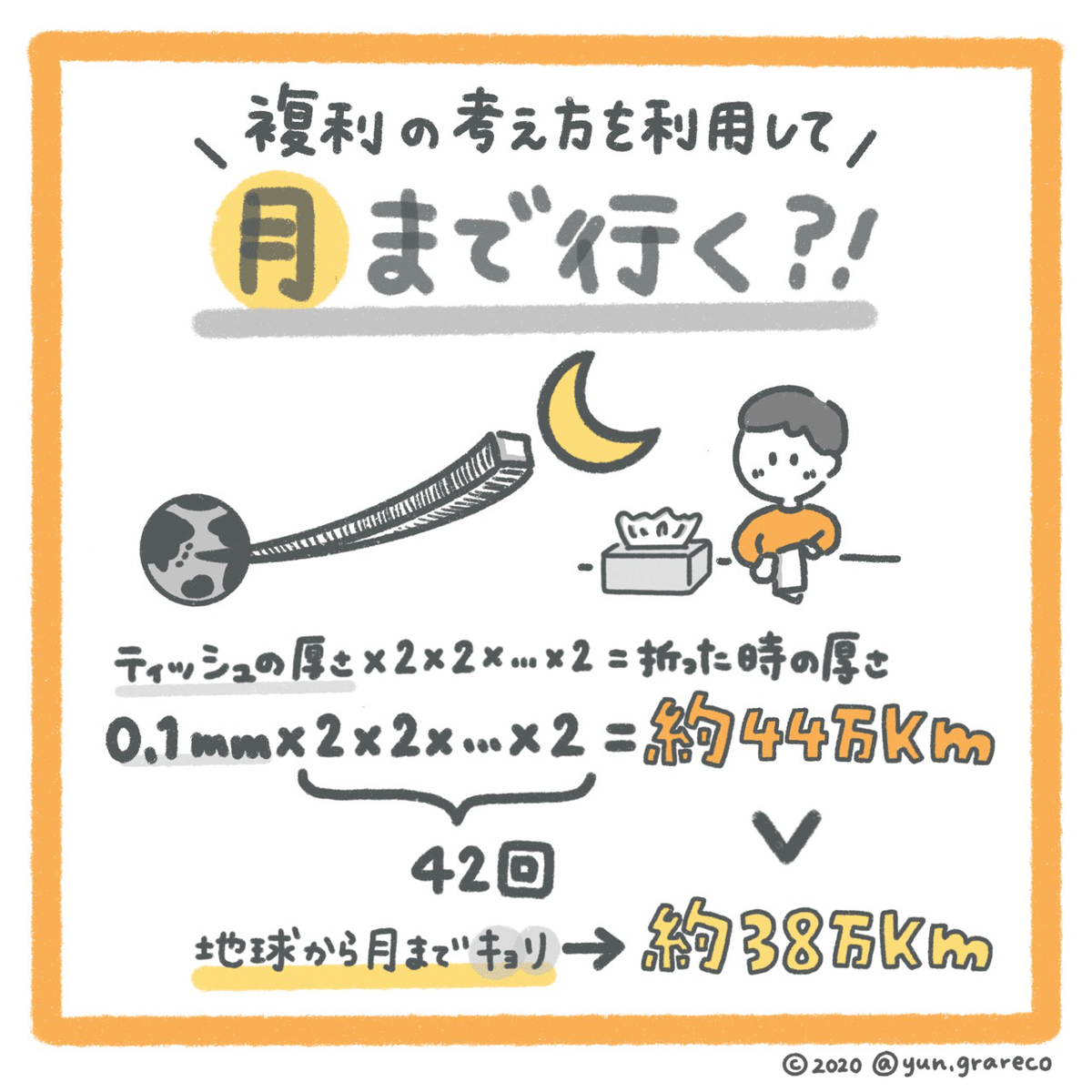

ここで複利についてのクイズです。

正解は...

月にたどり着きます!

厚さ0.1mmのティッシュを42回折れたとしたら地球から月までの距離を上回ります。(ちなみに8回で限界が来ます。)

とにかく複利はすごい。

そして複利を効かせることのできる時間は資産なので今すぐに投資は始めたほうがいいです。

3,どうやって投資を始めたらいいの?

ここまでのnoteを読んで、

「投資を始めたいけど何をすればいいの?」

と思った人もいると思います。

そんな人はまずこの無料ゲームをやりましょう。

僕がいつもおすすめしているインベスターZの3巻で登場する《トレダビ》は架空の1000万円を実際の株価で運用できる無料のスマホアプリです。

このアプリの良いところは、ユニクロや任天堂といった、最低でも500~600万円かかる株もバーチャルで買うことができるところです。

有料版もあるのですが無料版で十分なので全員やってください。株の注文直後に広告がうざいときもありますが広告はバツを押せば大丈夫。

僕の周囲の人にもトレダビをやらせているのですが、1000万円スタートで、たった3か月間でお金を増やしまくっている人が多数。

中には+500万円にしたツワモノも。

このアプリをやると投資において《時間は最大の資産》であることを体験できます。

今これを読んで「3か月前に戻って投資をすればよかった~」と後悔する人もいると思いますが、3か月後に同じことを思わないためにも今すぐ行動してください。

ここで皆さんに質問です。

【無料】かつ【スマホアプリ】のトレダビをやらない理由はありますか?

ないと思うので次に進みます。

論理的な理由がある人がいたら教えてください。

ここで皆さまに大発表!

4,セカニチ独自のトレダビ大会開催!

トレダビが最高すぎるので勝手にトレダビの大会を開きます!(公式から許可とらず独自に開催w)

ルールは以上の通りです。画像に書いてある文字をしっかり読んでください。

1日4社までしか買えない。有料課金の必要は無いので、トレダビは課金せずで無料のまま使ってください。参加したい人がいたらセカニチのInstagramにメッセージしてください。

現在は上記のセカニチ主催の大会は終了しましたが、これを読んでいる貴方がどんな1000万円の使い道をするのか興味があります。なので買い終わったらDMください。

買う企業の基準は《応援したい企業》。

投資は応援です。

コンビニでおにぎりを買うときにセブンで買いますか?ローソンで買いますか?もし貴方がセブンで買ったとしたら、それはセブンを応援しているということです。

お金を使うということは応援したい気持ち。

投資も応援したいという気持ちです。

ぜひ奮ってご参加ください!!

ちなみに僕は7年前からトレダビやってましたが、全てリセットして、新規で1000万円スタートで13社を買いました!皆さんと同じ条件でフェアな勝負です。13社は後日公開します。

※以前からトレダビやっているという行動力マックスの天才クンはリセットしないで!10社以上にしてもらえればエントリー可能!

トレダビは日本企業のみ。アメリカ株は買えません。まずは身近な日本企業で投資に慣れよう。

では最後のクイズです。

正解は...

トレダビで株取引に慣れた人は実際に証券口座を開いて投資をしてみましょう。僕は証券口座は7年前からずっとSBI証券を使っています。

ネット証券は手数料を抑えられる。

2大巨頭は《SBI証券》《楽天証券》なので、口座開設は2択。

どちらの口座でもアメリカ株が買えます。Amazonも買えるし、Apple/Microsoft/Googleなど、もちろん買えます。

▽SBI証券の口座開設はこちら。

たった1ヶ月間で30万人増えている…。

↑ 画像タップで公式サイトへ。口座開設は無料。

▽楽天証券の口座開設はこちら。

↑ 画像タップで公式サイトへ。口座開設は無料。

生活の全てを「楽天経済圏にしたい!」という人も居ます!その場合はSBI証券は要りません!

楽天証券と楽天銀行どちらも作ってください!

楽天証券の口座開設はコチラ。もちろん無料。

既に対人型の証券口座(N村証券やD和証券)をもっている人はその口座は廃止して、ネット証券(SBI証券または楽天証券)だけで取引をしたほうが良いと思います。手数料が無駄なので…。

最後にかなり有益情報です。

前述しました最強のアメリカ株の指数であるS&P500に投資する方法があります。

それはS&P500に連動した投資信託を買うこと。

先ほども言いましたが、アメリカ経済は世界の中心だし監視の目も健全なので、つまり最強です。もし買う商品に迷ったらSBI証券でSBI・V・S&P500インデックス・ファンドを買うと良いと思います。

投資は自己責任でお願いします。

S&P500の上昇はとどまるところを知らず、

上がり続けています。

たった10年で3.5倍に!

世界のインターネット化は止まりません。

300兆円の資金供給によって最強のアメリカ株はS&P500が最高値を更新しました。(2020年8月)

ちなみに相場の格言で【最高値更新は買い】。

なぜなら過去の前例が無いから青天井に上がり続けるからです。僕の8年間の投資生活の実感としてもこの格言は正しいです。

S&P500は直近30年間の平均で年利+10.7%を記録している。S&P500を買う上で手数料が抑えられるのはバンガードとeMAXIS。

S&P500に連動した投資信託を手数料を抑えて買いたいひとはコチラ。

↑ 画像クリックでSBI証券の公式HPへ。

もちろんつみたてNISAにおいても、この投資信託を選ぶことができます。

SBI証券のつみたてNISA口座開設はコチラ。

後回し思考からは脱却を。いますぐ行動しよう。

脱!後回し📣

— ゆん/グラレコ (@yungrareco) August 27, 2020

✔︎ トレダビ実施

✔︎ 部屋の片付け

✔︎ いろんなグラレコをやってみる

3日坊主にならないように頑張ります〜👩🦲💭 pic.twitter.com/Ypswf6XUUu

5,総復習

最後にグラレコで今回のnoteの復習です。内容をアタマに思い浮かべて復習しながら読んでね。

僕が人生かけて作っています。

(おわり)

☑SBI証券の口座開設したい人はコチラ。

→特定口座《源泉徴収あり》を選んで。

→アメリカ株も買えます。

☑SBI証券のつみたてNISAはコチラ。

☑iDeCoの資料請求したい人はコチラ。

→《セレクトプラン》を選んで。 ✖ オリジナルプラン

▼楽天経済圏の人は楽天証券の口座開設!

・楽天証券の公式サイトはこちら。

・楽天のiDeCoの資料請求はこちら。

執筆協力:積立 てるぞう

グラレコ:ゆん

図:トヨマネ

貴重なお時間を使って読んでくださりありがとうございます!僕の活動への支援としてこのnoteにハートマーク(スキ)も付けて貰えたら嬉しいです!(スマホだと画面右下にあります)

毎日欠かさず《お金》《株》《経済》《不動産》《起業》《税金》などを各種SNSで解説中!

必ず友だち追加/フォローお願いします!

↓ 画像クリックでリンクに飛びます ↓

▽公式LINE

▽YouTube

▽TikTok

各種SNSフォローいただけると励みになります!

本記事の感想をこのnoteにコメントもらえたら嬉しいです。

また、個別に聞きたい質問/疑問点があればInstagramでメッセージください。良い面も悪い面も気軽にフィードバックお待ちしてます。

「社会的に価値がある正しいお金の知識を広めたい」というモチベーションで毎日活動しており、全ての情報を無料で発信しています。私1人がお金を得ることを目的としていません。

幸福に生きられる人が1人でも増える社会を、皆様と一緒に作れたら幸いです。(私の人生年表はこちら)

▼1万円を2億7440万円にする世界最強の投資方法

▼日本国民全員が読むべき世界最高の投資マンガ「インベスターZ」です。

▼不動産の極意

▼セカニチ起業の極意

▼セカニチ選挙解説

いいなと思ったら応援しよう!