SaaS企業の指標ランキング一覧・データ&業界平均 | 上場・スタートアップ

21年を振り返ると、SaaS業界を中心にTwitterで300枚近くのデータスライドをツイートしてました。

今回は21年にツイートした内容を中心に、SaaS企業の指標ランキングやデータをまとめて一挙公開しますので、業界目安としてご参考にしてみてください。

前半は国内上場SaaS企業、後半は国内SaaSスタートアップ(主にSmartHR、LayerX)に関するデータをまとめてます。

使用したデータは以下のnoteで随時更新しているものを中心に使いました。(全てのSaaS企業データを無料でダウンロードできます!)

ARRランキング

SaaSメトリクスで一番注目されるのがARRではないでしょうか。

現時点ではSansanが173.6億円でトップです。その後にサイボウズ(157.4億円)、ラクス(145.9億円)、freee(120.9億円)、Appier Group(117.4億円)が続き、ARR100億円超えは5社(昨年は3社)になってます。

また、ARR50億円超えになると、今年上場したセーフィーとプラスアルファ・コンサルティングの他に合計で8社となり、来年は更に増えそうです。

SaaS各社がARR300、200、100億円に到達する時期のシミュレーション

上図はARR100億円を超えるサイボウズ、freee(フリー)、ラクス、Sansanがこれまでの軌道で成長していった場合のARR成長曲線をシミュレーションしたものです。

大きなM&Aや業務提携、プロダクトの急成長、または大きな市場変動などがなければ、ラクスは23年前半に、freeeは24年中にサイボウズのARRを追い抜き、28年頃にSansanにも迫る勢いです。

ARR50億円超えのマネーフォワード、ユーザベース、プラスアルファコンサルティング、プレイド、HENNGEの中では、特にマネーフォワードの成長スピードが早く、他4社を引き離すような形になりそうです。

上の表は各社のARRが100、200、300億円に到達するタイミング予測です。

上で書いたようにM&Aや市場変化など、大きな動きが特になければ、ARR200、300億円に最初に到達するのはSansanで、それぞれ'22年4月頃と'24年6月頃と推測できます。

これまでは各社とも比較的成長を予測しやすい曲線を描いてきましたが、上場SaaS企業やSaaSスタートアップも増えきて、この成長シミュレーションから外れるような大型のM&Aを仕掛けたり、急成長するプロダクトを育てるような企業が出てくるのでしょうか。

ARR成長率ランキング

コロナの影響もあり、メドレー(医療機関向けSaaS事業)のARR成長率が前年同期比+134%でトップでした。次にセーフィー(YoY +106%)、弁護士ドットコム(YoY +91%)が続き、YoYで約2倍の成長率となってます。

業界平均値は32.6%、中央値は30.8%でSaaS業界の好調具合がうかがえます。また、ARR100億円を超えるAppier Group、freee、ラクスでも成長率がそれぞれ48%、41%、36%と高く、SaaS市場に期待が集まる理由の一つではないでしょうか。

T2D3レベルの成長を見せるクラウドサイン

少し余談ですが、弁護士ドットコム(クラウドサイン事業)のARR推移を見ると、1億円をスタートするT2D3(ARR1億円から3x Triple→3x Triple→2x Double→2x Double→2x Doubleと成長すること)を超えるペースで伸びてることが分かります。このペースだと、FY23Q1も36億円を超えるのではないかと考えられます。

FY19Q1末時点での弁護士ドットコムの時価総額 約585億円から'21年11月末時点で約1456億円にまで増えた大きな要因でしょう。

ARR成長率の維持率ランキング

ARR成長率の維持率は、直近のYoYベースのARR成長率を1年前のYoYベースARR成長率で割って算出してます。例えば、直近のARR成長率がYoYで30%、1年前のARR成長率がYoYで50%だったとすると、ARR成長率の維持率 = 30% ÷ 50% = 60%になります。

驚くべきことに、19社が維持率100%を超えていました。159%という業界平均値はインフォマートが押し上げてますが、中央値も105%となってます。

一般的には成長率は規模が大きくなるにつれ減衰していきますが(維持率が100%を下回る)、100%を超えるということは前年よりも成長が加速していることを意味します。

そんな企業が19社も存在するとはSaaS業界の勢いを感じます(後述する通り、コロナ影響からの回復も含まれてますが)。

維持率100%を超えている企業の主な要因を見ていきましょう。

ARR成長率の維持率が100%を超えている主な理由として、以下の5つに集約できそうです。

コロナ影響からの回復

DX × AI(主にチャットボット?)ニーズの高さ

M&A / 新規事業の貢献

プラン改定

広告宣伝費への積極的投資

コロナの影響やDXの波は外的要因によるところが大きいため、自社で仕掛ける成長戦略としては、①M&A、②新規事業立ち上げ、③プラン改定、④広告宣伝費(S&M)への積極的投資が挙げられそうです。

Churn Rate(解約率)ランキング

Churn Rateは注目されやすいSaaS指標の一つですが、各社で定義も異なったり、ターゲットユーザーのセグメント(企業規模やARPA・APRU)でもベンチマークが異なるため、少し比較しにくいかもしれません。

企業別の時系列推移で健全性を測るのが良いのではないでしょうか。各社のChurn Rateの時系列推移は以下のnoteで更新してますので、ぜひチェックしてみてください

従業員数ランキング

従業員数は唯一ラクスが1000名を超えてトップでした。その後にSansan、マネーフォワード、サイボウズ、freee、ユーザベース、インフォマート、Appier GroupといったARR100億円付近の企業が続き、ARRと従業員数の相関の高さが分かります。

最新年度末の業界平均値は319名、中央値は177名となっていて、1年前の271名(平均値)、153名(中央値)と比べて+16〜+18%ほど増加してます。

職種別の従業員割合

従業員の職種バランスを調べてみました。

各社で定義が異なりそうなため単純比較できませんが(例えば、PdMやデザイナーを開発チームに含めるか、経営・事業企画をバックオフィスチームに含めるか、など)、①開発型、②バランス型、③ビジネス型がありそうです。

開発型:ロジザード、オロ、ラクモ

バランス型:チャットワーク、ブイキューブ、セーフィー、チームスピリット、ヤプリ、カオナビ

ビジネス型:プレイド、スマレジ、スパイダープラス、HENNGE

従業員数の成長率ランキング

従業員数の成長率は、サイバーセキュリティクラウドがYoY +97%(30名→59名)でトップでした。'20年12月に買収したソフテック社の+11名分も大きく寄与してます。

業界平均は+22%、中央値は+16%となってます。

また、freee、Sansanは従業員数が多いにも関わらず、35%前後の増加率となっていて、採用戦略のベンチマークとしたいところです。

従業員1人あたりNTMランキング

従業員1人あたりのNTM(四半期売上×4で算出)では、AI insideがトップで52百万円/人でした。ただ、AI insideのNTMはFY21Q4からFY22Q2までに52.9億円→28.4億円へ大きく下がっているため、従業員数が変化してないと仮定すると、現在は28百万円くらいと考えられます。

続いて、手間いらず、プラスアルファコンサルティングもそれぞれ41百万円/人、37百万円/人で、高い生産性を誇ってます。両社の'21年11月末時点のPSRも21倍と高く、生産性の高さが評価されているのかもしれません。

従業員1人あたりARR

従業員1人あたりのARRもNTMと同じような傾向がありますが、SaaSの売上比率が小さい方が低くなる傾向があります。

業界平均値は20百万円/人、中央値も19百万円/人となっています。従業員数が急増しているような成長フェーズでは低くなりがちですが、生産効率性の面で20百万円/人くらいを目指すのが良さそうです。

SaaSスタートアップ注目企業の1つであるLayerXも20百万円/人(= 100億円 ÷ 500人)をARR100億円規模の目安として考えられているようです。

平均年間給料ランキング

SaaS業界の平均年収も多くの人の興味関心があるところでしょう。

10X 山田さんのnoteでもスタートアップの給与水準やストックオプションを含めた報酬について触れられていますが、非常に多くのスキが付いてます。

平均年間給与のトップは、プレイドが頭一つ抜けて949万円で1000万円に近づいてます。メルカリ、サイバーエージェント、DeNA単体の平均年収がそれぞれ920万円、771万円、821万円なので、IT業界の中でも高い水準と思います。

また、平均700万円を超えているのは、ユーザベース、AI inside、チームスピリット、HENNGE、freeeでした。

上場SaaS企業の平均年間給与の年別推移

上場SaaS企業の平均年収もFY19以降、増加傾向となっていて、平均値は627万円、中央値は609万円まで上がってきてます(FY21は全ての企業情報が出揃っていないため変わる可能性あり)。

NTM × 粗利率ランキング

NTM × 粗利率を各社並べると、ARRとは少し順位が変わり、サイボウズがトップで172.6億円です。

グラフを見ると、粗利率をかけた時の減少分が大きいのは、ラクス、マネーフォワード、ユーザベース、Appier Group、ブイキューブ、セーフィーが挙げられます。

セーフィーはハードやサーバーのコストが高かったり、その他の企業はSaaS以外の事業の影響などもありそうですが、今後どのように改善していくか注目したいところです。

原価率&販管費率まとめ

原価率と販管費率と見ると、全体的に販管費率の高さが目立ちます。

原価率の平均値・中央値は31%に対して、販管費率の平均値は59%、中央値は53%です。

ラクスもFY21の販管費率は42%で比較的低かったですが、広告宣伝費を増やしてFY22Q2時点で59%まで上昇してます。

広告宣伝費・率ランキング

広告宣伝費はビジョナルがトップで96億円、その後にエスエムエスが50億円、マネーフォワードが34億円、Sansanが28億円、サイボウズが27億円、freeeが26億円と続いてます。

業界平均値は13%、中央値は10%となってます。

SaaSが注目を浴びるようになってきて、今後も広告単価は上がってくることが予測され、従来同等の成長をしようとするなら広告宣伝費・率も上昇していくと考えられます。

SaaS各社のCM起用タレントの年齢まとめ(未上場企業含む)

少し余談ですが、未上場SaaS企業も含めてSaaS企業の動画CMも増えてきました。

SaaS各社の動画CMのタレントを調べてみると、「男性の平均年齢の方が女性より20歳くらい高い」「上司と部下の設定が多い(男女出演の場合、男性が上司、女性が部下のパターンが多い)」という特徴があり、業務効率化をアピールする演出に由来するものと思われます。

CM起用タレントの年代別分布を見ても、40〜60代の男性タレントと20〜30代の女性タレントが多いことが分かります。

時価総額・PSRランキング

時価総額とPSRのランキングは毎月末にnoteを更新してますので、リンク先からご覧ください(各社のTAMなどもまとめてます)。

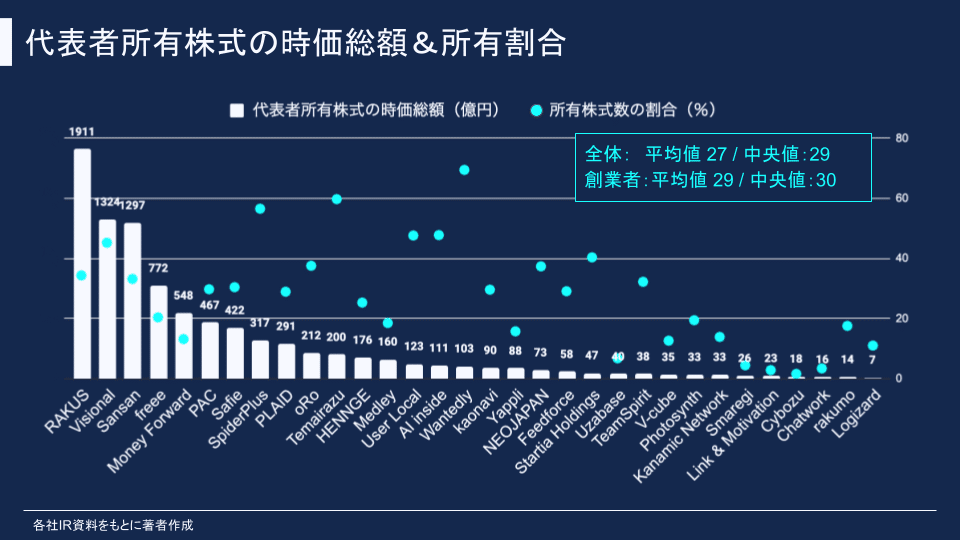

代表者所有株式の時価総額ランキング&所有率

代表者所有株式の時価総額(= '21年11月末時点の企業の株価 × 代表者所有株式数)は、ラクス(中村崇則 氏):1911億円、ビジョナル(南壮一郎 氏):1324億円、Sansan(寺田親弘 氏):1297億円、freee(佐々木大輔 氏):772億円、マネーフォワード(辻庸介 氏):548億円がトップ5でした。

また、代表者の株式所有率はバラツキがありますが、平均値は27%、中央値は29%でした。株式所有率はWantedly(仲暁子 氏)が69.5%で、トップした。

創業時&IPO時の創業者年齢

上場SaaS企業の創業時およびIPO時の創業者年齢は、創業時が平均値30歳、中央値31歳でした。

10年弱ほど企業に勤めたり、他の会社で経営経験を積んだ後に今の会社を起業した経営者が多そうです。

ブイキューブ(間下直晃 氏)、HENNGE(小椋一宏 氏)、スパイダープラス(伊藤謙自 氏)は20代前半で現在の会社を起業されています。

IPO時の年齢は平均値・中央値ともに42歳で、創業から10年ほどしてIPOに至ったケースが多いようです。SaaS企業の中で最年少上場を果たしているのはサイボウズの青野慶久 氏でした。

IPO Pop

国内IT企業のIPO Popの高さが話題になりましたが、SaaS企業のIPO Popを見ると、現在の平均値は130%、中央値でも97%で、米国の投資銀行が目指すIPO Popの理想(15〜25%)と比べると高い水準にあることが分かります。

IPO年別のIPO Pop分布

IPO年代別のIPO Popを見ると、'19年以降は100%を超えるようなものは減っていますが、それでもまだ散見されるため、今後さらに是正されていくのでしょうか。

未上場SaaS企業のシリーズ別評価額ランキング

ここからは未上場SaaSスタートアップ(主にSmartHR、LayerX)のパートになります。

シリーズ別のINITIAL評価額トップは、シリーズAがLayerX(128億円)、シリーズBがatama plus アタマプラス(510億円)、シリーズCがアンドパッド(330億円)、シリーズD〜GがSmartHR(1731億円)でした。

ちなみにINITIAL評価額と実際の累計資金調達額との間には、以下のような正の相関関係があり、累計資金調達額の大きさの目安にもなります。

INITIAL評価額 = 3.5 × 資金調達額(百万円)+ 674(百万円)

決定係数(R2):0.739

ちなみに、どのシリーズもトップ3は広告CMやメディアで見聞きしたことがある方が多いのではないでしょうか。

未上場SaaS企業のシリーズ別評価額分布

シリーズ別の評価額の分布(各線で区切られた範囲は上から最大値〜上位25%、上位25〜50%、上位50〜75%、上位75%〜最小値を示してます。ドットは上位75%区切り線の値から1.5倍以上離れた外れ値。)は、シリーズが上がるにつれて評価額も高くなってます。

各シリーズのトップであるLayerX、atama plus、アンドパッドはそれぞれ外れ値になっていて、すでにシリーズD/E並みの評価額がついてることが分かります。

各シリーズのINITIAL評価額の平均値と中央値は以下の通りです。

シード 平均値:4.6億円/中央値:3.7億円

シリーズA 平均値:20.8億円/中央値:13.7億円

シリーズB 平均値:50.2億円/中央値:29.8億円

シリーズC 平均値:87.2億円/中央値:60.0億円

シリーズD-G 平均値:247.9億円/中央値:86.1億円

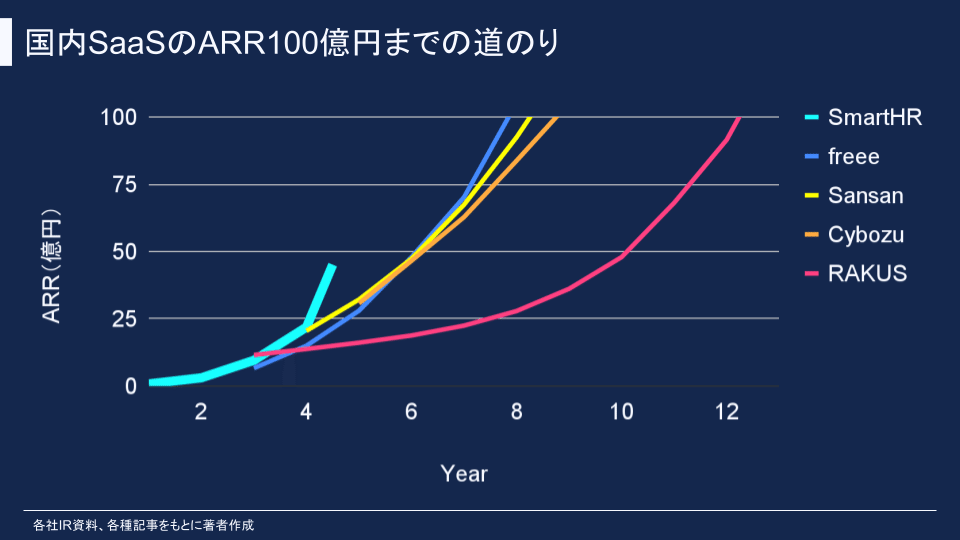

SmartHRと国内SaaS企業のARR推移

SmartHRが'21年6月に約156億円の資金調達を発表した際、公開されたARR推移と国内上場SaaS企業(ARR100億円超え)のARR推移を比較しました。

国内上場SaaS企業のデータはARR1億円からのデータがないため、比較的SmartHRのARRに近い値を起点としてます。

海外SaaS企業(twilio、ServiceNow、shopifyなど)と比べると同等レベルの成長曲線を描いているように見えますが、国内SaaS企業と比べると、どれほど異常な成長をしているのか分かります。

SmartHRのARRと従業員1人あたりのARR推移

SmartHRは従業員1人あたりARRが6百万円くらいで落ち着いてきたFY18Q2あたりから、およそ1年間隔で料金プランの見直しを行なっていることが分かります。

また、料金プランの見直しによって従業員1人あたりARRが増加していることから、SaaSビジネスの生産性改善におけるプライシングの重要性がうかがえます。

LayerXのARR推移シミュレーション

LayerXがサービスブランド名を「バクラク」へ統一した時に発表したSaaS事業の成長戦略をもとにARR推移をシミュレーションしてみました。

担当社員数を2025年度末までに500人と足元の約15倍に増強するほか、サービスのブランド名を「バクラク」に統一して認知度向上を図る。年間経常収益(ARR)は26年度末までに100億円を目指す。

このシミュレーション通りに成長すれば、国内SaaS企業では難しいと言われているARR2億円スタートのT2D3を達成することになりそうです。

LayerXは'22年から決済事業を開始すると公表しており、単なる業務効率化プロダクトの枠に収まらず、ユーザーのお財布も握ることでユーザー自身の事業へさらに入り込み、強力かつ代替不可能なポジションを狙ってるのかもしれません。

LayerXの従業員増強シミュレーション

LayerXの従業員数の増加シミュレーションもしてみましたが、SmartHRやfreeeを上回るような増員スピードになりそうです。

驚異的な増員計画ではあるものの、LayerX執行役員の石黒卓弥 氏は、メルカリがまだ60名規模だった時に入社し、そこから3年で612名、5年で2047名(臨時雇用者含む)へ成長を牽引した人物なので、十分に可能性はあると考えられます。

LayerXの従業員1人あたりARRシミュレーション

LayerXのARRと従業員数の成長シミュレーションから、従業員1人あたりのARR推移を算出すると、ARR50億円くらいまでは1人あたりARRは10百万円程度を想定しているかもしれません。

その後も従業員数の増強は継続するでしょうが、ARR100億円に向けてプラン改定や従量課金などで1人あたりARRも合わせて改善していくことが想像できます。

今後の動向が非常に楽しみなSaaS企業です。

最後に

最後まで読んでいただき、ありがとうございます。

SaaS企業データに関して、今年ツイートした中からランキング形式などで抜粋してみました。上場SaaS企業も増えきて、分析しやすい環境になってきましたので、来年も面白いインサイトをシェアできるように楽しんで分析したいと思います。

ビジネス分析って面白いですね!

電子書籍「SaaSの科学」をリリースしました

『SaaSの科学 -SaaSビジネスにおけるデータ分析-』という電子書籍(Kindle)を出版しましたので、読んで頂けると嬉しいです📚

One Capital様のnoteやブログにも寄稿してるので、よろしければ合わせてご覧ください。

企業やマーケット関連の話など、ツイッターでもつぶやいてますので、フォローして頂けると泣いて喜びます。

SmartHRのARRと従業員あたりARRの推移

— ぽこしー📊企業データアナリスト (@biz_arts1) October 24, 2021

ARR3億円のところでプラン変更し、従業員あたりARRが増え、さらにARR9億円でプラン変更することで、グッと上がってます。

本当にプラン設計やプライシング大事ですね〜#SaaSTokyo pic.twitter.com/9HvhAZz2mp

上場SaaS企業の従業員平均給与も増えてきてます〜

— ぽこしー📊企業データアナリスト (@biz_arts1) October 31, 2021

平均年間給与(万円)

PLAID:887

ユーザベース:797

AI inside:776

チームスピリット:757

freee:705

HENNGE:704

CSC:656

ロジザード:636

V-cube:627

弁護士ドットコム:625

Sansan:621

ヤプリ:620 https://t.co/1isfJwqzIA pic.twitter.com/cbWqfN4jVf

モニタリングしてる上場SaaS企業の21年7月時点の合計ARRが1775億円になったことをご報告差し上げます。

— ぽこしー📊企業データアナリスト (@biz_arts1) November 16, 2021

【無料・最新】SaaS企業の決算・KPIデータ | 業界研究レポートhttps://t.co/XKncEJ6h9L pic.twitter.com/VlY93oBINI

音声メディアにも出演しているので、お気軽にお誘いください。