GENDAのM&A戦略

GENDAはM&Aを成長戦略の中心に掲げつつ、豊富な情報やFAQの開示など、参考になる取り組みが多いです。また少数精鋭の体制で進めている中で、今後どのような布陣で進めるのか、コンセプトや組織づくり上で参考になることも多いのではないでしょうか。

今回はGENDA開示資料から重要なポイントを抽出してまとめていきます。

GENDAのM&A戦略の主要なポイント

GENDAのM&A戦略は、エンターテイメント業界での成長を加速するために積極的にM&Aを活用することを中心に据えています。以下に、GENDAのM&A戦略の主要なポイントをまとめます。

1. 成長戦略としてのM&A

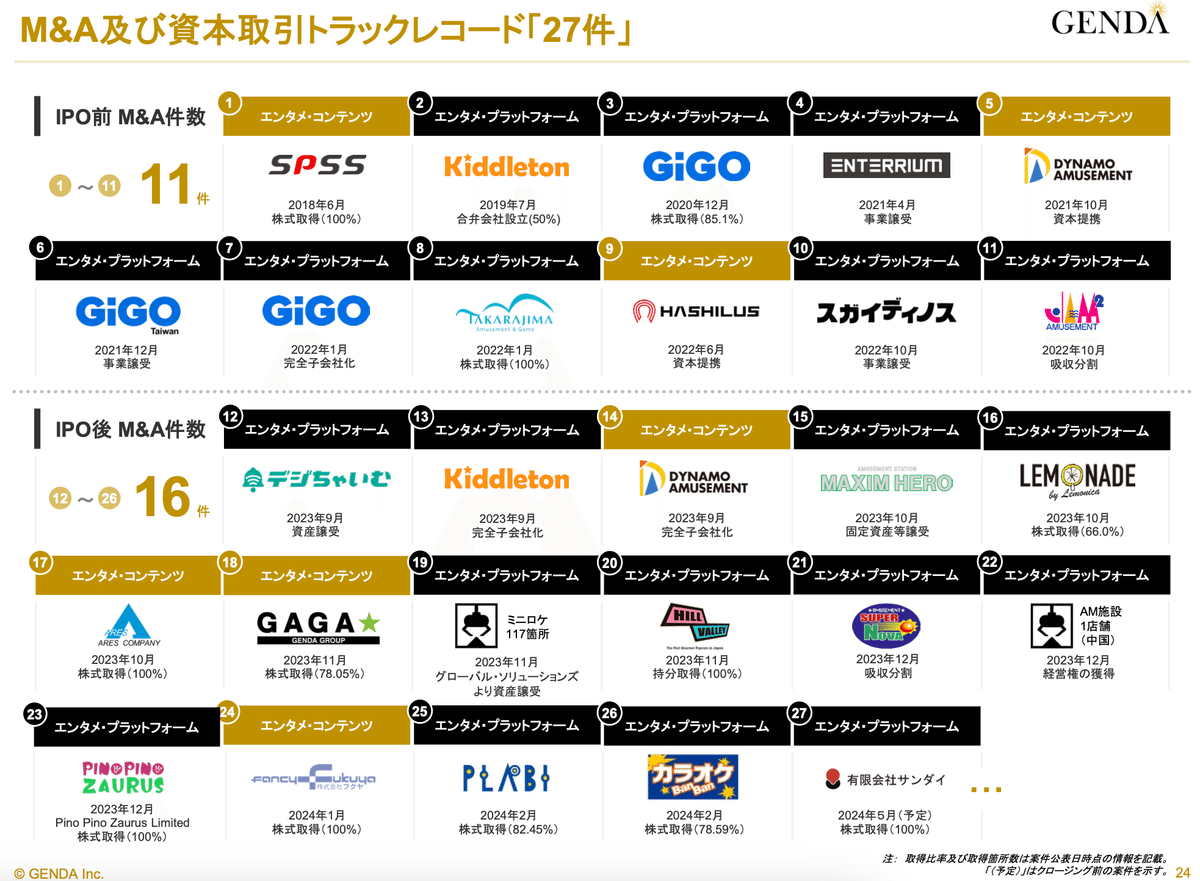

GENDAは、M&Aを自社の成長の最重要手段と位置付けています。2018年5月の設立以来、合計27件のM&Aを実施しており、特に上場後の2023年7月以降は15件のM&Aを公表しています。

2. ロールアップ戦略

GENDAは、特にゲームセンター事業においてロールアップ戦略を採用しています。これは、複数の小規模な企業を買収して統合し、規模の経済を追求する手法です。例えば、セガエンタテインメント(現GENDA GiGO Entertainment)を買収し、200店舗から260店舗に拡大しました。

3. PMI(Post Merger Integration)の重視

GENDAは、買収後の統合プロセス(PMI)を重視しています。PMIの成功により、シナジー効果を最大化し、買収企業の成長を促進しています。具体的な施策として、景品ラインアップの拡充、プライズゲーム機の増台、運用マニュアルの水平展開、DX施策の導入などがあります。

4. 資金調達とリスク分散

GENDAは、M&Aの資金調達においても多様な金融機関との関係を構築し、リスク分散を図っています。現在、29社の金融機関と取引を行っており、シンジケートローンやファイナンスリースを活用しています。

5. バリュエーションと投資回収

GENDAは、M&Aにおいて適切なバリュエーションを重視しています。キャッシュフローに基づくバリュエーションを最も重要視し、投資回収の観点からも慎重に取引価格を決定しています。これにより、のれんの金額を抑制し、投資回収を早期に実現しています。

6. エンターテイメント領域の拡大

GENDAは、ゲームセンター事業だけでなく、エンターテイメントの幅広い領域に進出しています。例えば、映画関連会社のギャガを買収し、映画の領域にも進出しています。また、クレーンゲームのプライズの企画・製造・販売を手がけるアレスカンパニーを買収し、バリューチェーンを拡大しています。

7. ソーシング活動の強化

GENDAは、M&Aのソーシング活動を積極的に行っており、2023年度のソーシング件数は第3四半期時点で102件に達し、年度目標の50件を大きく上回っています。M&Aアドバイザーや仲介会社との関係強化にも力を入れています。

8. グローバル展開

GENDAは、国内だけでなく海外にも積極的に展開しています。米国、中国、台湾で連結子会社を有し、各地域での事業拡大を進めています。以上のように、GENDAのM&A戦略は、積極的なM&Aを通じてエンターテイメント業界での成長を加速し、シナジー効果を最大化することを目指しています。

会社概要

社名: 株式会社GENDA(ジェンダ)

本社所在地: 東京都港区汐留1丁目9番1号 東京汐留ビルディング17階

設立: 2018年5月

資本金: 64億6,307万円(資本剰余金含む、2023年8月31日現在)

代表取締役会長: 片岡 尚

代表取締役社長: 申 真衣

従業員数: 連結11,063名(2024年2月29日時点)

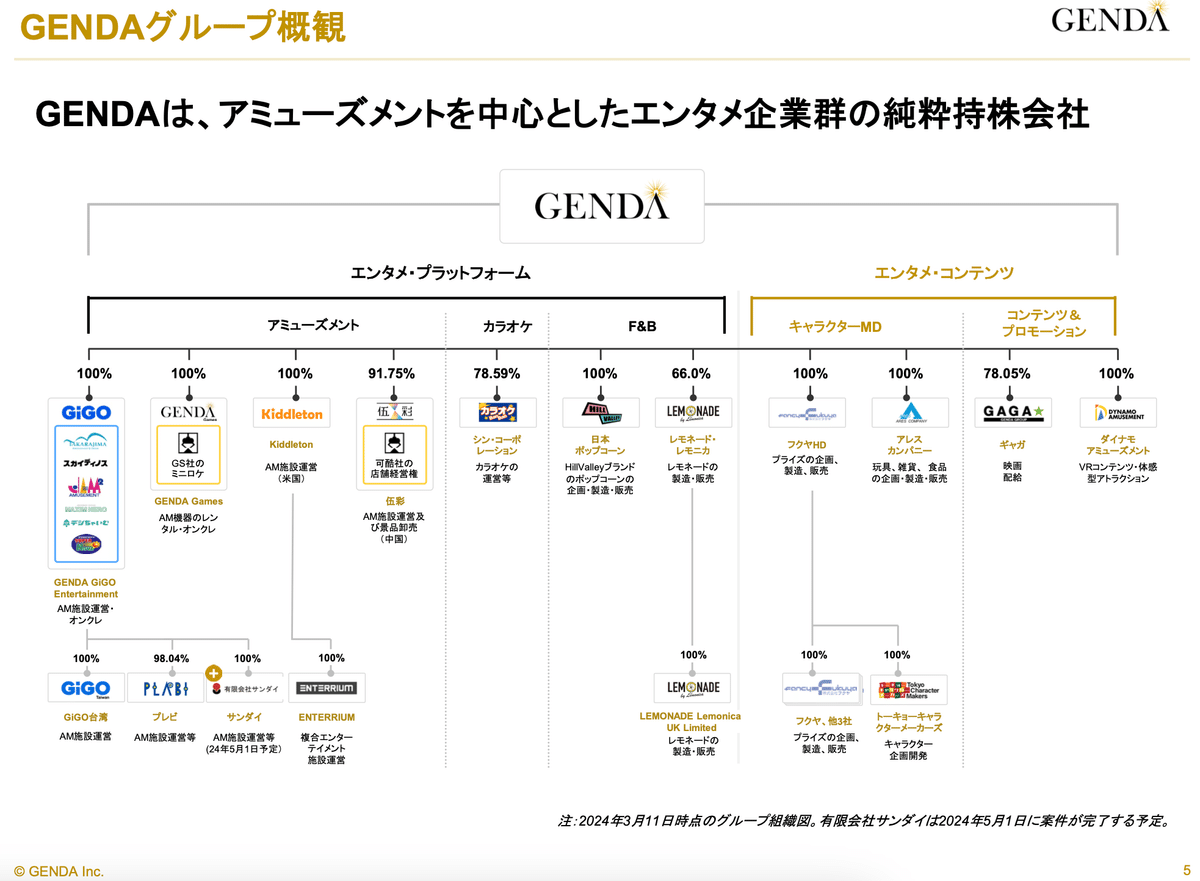

グループ会社

事業概要

1. アミューズメント施設運営

ゲームセンター: 主にGENDA GiGO Entertainmentが運営。セガエンタテインメントを買収し、200店舗から260店舗に拡大

ロールアップ戦略: 複数の小規模な企業を買収して統合し、規模の経済を追求。宝島、スガイディノス、エービス、アムジーのMAXIM HERO、ワイ・ケーコーポレーションのSUPER NOVA、プレビなどを買収

2. 映画関連事業

ギャガ: 映画関連会社を買収し、映画の領域にも進出

3. クレーンゲーム関連事業

アレスカンパニー: クレーンゲームのプライズの企画・製造・販売を手がける会社を買収し、バリューチェーンを拡大

4. カラオケ事業

シン・コーポレーション: カラオケ事業を展開し、創業来初の単月黒字化を達成

5. グローバル展開

海外子会社: 米国、中国、台湾で連結子会社を有し、各地域での事業拡大を進めている

業績概要

売上高

2025年1月期予想: 1,000億円

2024年1月期: 557億円(前年同期比120.8%増)

2023年1月期: 461億円

EBITDA(償却前営業利益)

2025年1月期予想: 130億円

2024年1月期: 81億円(前年同期比129.1%増)

2023年1月期: 63億円

当期純利益

2025年1月期予想43億円

2024年1月期: 42億円(前年同期比約2倍)

2023年1月期: 22億円

GENDAのM&Aの目的

GENDAのM&A戦略の目的は、エンターテイメント業界での成長を加速し、2040年までに世界一のエンターテイメント企業になることです。この目標を達成するために、GENDAは以下の具体的な目的を持っています。

1. 業界内での規模拡大とシェア拡大

GENDAは、特にゲームセンター事業においてロールアップ戦略を採用し、複数の小規模な企業を買収して統合することで規模の経済を追求しています。これにより、店舗数を増やし、業界内でのシェアを拡大しています。

2. シナジー効果の最大化

買収後の統合プロセス(PMI)を重視し、シナジー効果を最大化することで、買収企業の成長を促進しています。具体的な施策として、景品ラインアップの拡充、プライズゲーム機の増台、運用マニュアルの水平展開、DX施策の導入などがあります。

3. バリューチェーンの拡大

GENDAは、ゲームセンター事業だけでなく、エンターテイメントの幅広い領域に進出しています。例えば、映画関連会社のギャガを買収し、映画の領域にも進出しています。また、クレーンゲームのプライズの企画・製造・販売を手がけるアレスカンパニーを買収し、バリューチェーンを拡大しています。

4. 資金調達とリスク分散

M&Aの資金調達において多様な金融機関との関係を構築し、リスク分散を図っています。現在、29社の金融機関と取引を行っており、シンジケートローンやファイナンスリースを活用しています。

5. グローバル展開

国内だけでなく海外にも積極的に展開し、米国、中国、台湾で連結子会社を有し、各地域での事業拡大を進めています。

6. 適切なバリュエーションと投資回収

M&Aにおいて適切なバリュエーションを重視し、キャッシュフローに基づくバリュエーションを最も重要視しています。これにより、のれんの金額を抑制し、投資回収を早期に実現しています。以上のように、GENDAのM&A戦略は、積極的なM&Aを通じてエンターテイメント業界での成長を加速し、シナジー効果を最大化することを目指しています。

GENDAのM&AにおけるTAMの考え方

TAMの定義と重要性

TAMは、GENDAがM&Aを行う際に、その市場の全体規模を評価するための重要な指標です。TAMは、特定の製品やサービスが提供される市場全体の売上高を示し、企業が成長の機会を評価する際に使用されます。GENDAは、エンターテイメント業界全体を対象とし、特にゲームセンターや関連するエンターテイメント施設の市場規模を重視しています。

GENDAのTAM評価の具体例

GENDAは、M&Aを通じてエンターテイメント業界での成長を加速するために、以下のような具体的なTAM評価を行っています。

GENDAのTAMの考え方

既存事業領域のTAM: GENDAは、ゲームセンター、カラオケ、映画などの既存事業領域において、国内だけでも巨大なTAMが存在すると認識しています。例えば、ゲームセンターの市場規模は5,400億円、カラオケは3,800億円、映画は2,600億円とされています。

周辺領域への拡張: GENDAは、フィットネス、テーマパーク、ゴルフ場、ホテル、競輪・競馬などの周辺領域への進出も視野に入れており、これらの市場規模も含めたTAMの拡張を図っています。例えば、テーマパークの市場規模は1兆円、ホテルは4兆円、競輪・競馬は5.9兆円とされています。

グローバル展開: 国内市場だけでなく、急成長している海外市場も加えることで、2040年までの成長余地は潤沢に存在するとしています。

M&A戦略とTAMの関係

M&Aによる成長: GENDAは、M&Aを通じてエンターテイメント業界全域での成長を目指しており、連続的な非連続な成長を実現するために、TAMの拡大を図っています。

シナジー効果: 買収した企業とのシナジー効果を最大限に引き出すことで、TAMの中での市場シェアを拡大し、収益を増大させる戦略を採用しています。

具体的な市場規模の例

ゲームセンター: 5,400億円

カラオケ: 3,800億円

映画: 2,600億円

フィットネス: 5,800億円

テーマパーク: 1兆円

ホテル: 4兆円

競輪・競馬: 5.9兆円

このように、GENDAはエンターテイメント業界における多様な市場機会を捉え、M&Aを通じてTAMを最大限に活用し、2040年までに世界一のエンターテイメント企業になることを目指しています。

M&Aを行う際の評価基準

1. キャッシュフローに基づくバリュエーション

GENDAは、M&Aの評価においてキャッシュフローに基づくバリュエーションを最も重要視しています。これは、投資回収の観点からも慎重に取引価格を決定するためであり、のれんの金額を抑制し、投資回収を早期に実現することを目指しています。

2. シナジー効果の最大化

買収後の統合プロセス(PMI)を重視し、シナジー効果を最大化することに注力しています。具体的な施策として、景品ラインアップの拡充、プライズゲーム機の増台、運用マニュアルの水平展開、DX施策の導入などがあります。これにより、買収企業の成長を促進し、投資回収を加速させています。

3. 適切な取引価格の設定

GENDAは、取引価格の設定においてハードルレートを設け、シナジー効果を前提とした高値掴みを避けるために、投資委員会で議論を尽くした上で決定しています。これにより、適切なバリュエーションでのM&Aを徹底しています。

4. 投資回収の実績

GENDAは、M&A後の成長が投資回収期間を早期化することを目指しています。例えば、M&A後に対象会社のEBITDAが成長することで、キャッシュフロー創出速度が向上し、投資回収が加速します。これにより、次のM&Aのためのキャッシュフローを創出する正のスパイラルを形成しています。

5. PMIの成功

PMIの成功により、買収企業の成長を促進しています。例えば、セガエンタテインメント(現GENDA GiGO Entertainment)を買収し、200店舗から260店舗に拡大しました。これにより、シナジー効果を最大化し、投資回収を早期に実現しています。

6. 資金調達とリスク分散

M&Aの資金調達において多様な金融機関との関係を構築し、リスク分散を図っています。現在、29社の金融機関と取引を行っており、シンジケートローンやファイナンスリースを活用しています。

M&A推進体制

GENDAのM&A推進体制は、専門的なチームと組織構造に支えられています。

専門チームの構成

M&Aの実行には、以下の専門家が関与しています:

公認会計士2名

米国公認会計士1名

弁護士1名

戦略コンサル出身者1名

さらに、金融機関出身者3名を含むファイナンスチームが、デットファイナンスやエクイティファイナンスを担当しています。これにより、計10名がM&Aに直接関わっています。

ソーシング活動

GENDAは積極的なソーシング活動を行っており、2023年度のM&Aソーシング件数は第3四半期時点で102件に達し、年度目標の50件を大幅に上回っています。主な情報源はM&Aアドバイザーや仲介会社からの紹介で、60~70社のアドバイザー・仲介会社と関係を築いています。

GENDAは、仲介会社に対して自社がターゲットとしているエンターテイメント領域を明確に示すことを重視しています。これにより、仲介会社から質の高い案件の提供を受けることが可能になります。具体的には、アドバイザー向けの営業資料やGENDAグループの紹介資料を作成し、ホームページやIR関連サイトに掲載することで、情報の解像度を上げています。

仲介会社との定期的なミーティングを通じて、GENDAが積極的にM&Aに取り組んでいる姿勢を示しています。これにより、仲介会社から継続的に良質な案件を提供してもらえるように努めています。定期的なやり取りを通じて、GENDAが本気でM&Aを推進しているというメッセージをしっかりと伝えることが重要とされています

M&A事例

1. セガエンタテインメント(現GENDA GiGO Entertainment)

買収時期: 2020年10月

概要: セガサミーHD傘下で国内約200店舗のアミューズメント施設を運営していたセガエンタテインメントを買収。2022年には残りの株式14.9%を取得し、持株比率100%にしました。買収後、店舗数を約260店舗に拡大し、ロールアップ戦略を通じてビジネスを拡大しています。

2. ギャガ

買収時期: 2023年

概要: 映画関連会社のギャガを買収し、映画の領域にも進出。これにより、エンターテイメントの幅広い領域に進出し、バリューチェーンを拡大しています。

3. アレスカンパニー

買収時期: 2023年

概要: クレーンゲームのプライズの企画・製造・販売を手がけるアレスカンパニーを買収。これにより、プライズの商流を広げ、バリューチェーンを強化しています。

4. シン・コーポレーション

買収時期: 2024年2月

概要: カラオケ事業を展開するシン・コーポレーションを買収。買収後、創業来初の単月黒字化を達成し、既存店成長率が13%と大きく上回る成長を見せています。

5. プレビ株式会社

買収時期: 2024年2月

概要: アミューズメント施設を運営するプレビ株式会社を買収。買収後、売上高が111%、償却前営業利益が120%と増収・増益を達成しています。

6. MAXIM HERO(株式会社アムジー)

買収時期: 2023年10月

概要: ゲームセンターを運営するMAXIM HEROを買収。買収後、売上高が128%、償却前営業利益が3,070%と大幅に成長しています。

7. SUPER NOVA(株式会社ワイ・ケーコーポレーション)

買収時期: 2023年12月

概要: ゲームセンターを運営するSUPER NOVAを買収。買収後、売上高が102%、償却前営業利益が121%と増収・増益を達成しています。

財務規律

資金調達の基本方針

借入を基本線: M&Aの資金調達は主に借入を基本としています。直近の大型M&A3件も全額有利子負債で調達しました。

資金調達先の分散: 融資やリースの取引金融機関は40社に上り、資金調達先の分散と強固なサポート基盤を確立しています。

借入余力の管理

Net Debt/EBITDA倍率: 借入余力はNet Debt/EBITDA倍率で規律付けされています。これはEBITDAを1年間のキャッシュフロー創出力と仮定し、手元現金での返済を含め、借入金完済に何年かかるかを測る指標です。

現在の倍率: 足元では1.5倍、つまり1.5年で返済可能な状態です。今後のM&A対象会社のEBITDAも加算することで、Debt Capacity(追加の負債調達可能額)は増大していくと考えられています。

手元資金と純資産

潤沢な手元資金: 手元資金も有利子負債に対して潤沢です。のれんは2月1日時点で約100億円となる見込みですが、純資産は196億円と潤沢です。

メインバンクとの連携: 今後もメインバンクと密な連携を取りながら、本業であるM&Aを推進していきます。

のれん償却費の扱い

のれん償却費の影響: のれん償却費を加味した営業利益及び当期純利益は、M&Aに従事する企業のビジネス実態を把握する際にミスリーディングだと考えています。そのため、EBITDA(及びのれん償却前当期利益)をKPIとして管理し、投資家に繰り返し強調しています。

M&Aを中心としたよくある質問と回答

1. M&Aにおける取得価額が非開示の案件が多いが、本当に適切な価額でM&Aできているのか。

回答: GENDAは適切なバリュエーションでの取得を徹底しており、投資回収が順調に進んでいることを発表しています。取得価額の大部分を負債調達し、手出しの資金回収も早期に実現しています。

2. のれん償却費を考慮しない「償却前営業利益(EBITDA)」及び「のれん償却前当期純利益」をもって業績を評価する理由。

回答: キャッシュフローに基づくバリュエーションを最も重要視しており、のれんの絶対額を増やさないことを重視しています。のれん償却費を控除した後の営業利益を圧迫しないようにしています。

のれん償却費が控除された利益指標を使用して企業価値を判断することは、企業価値を二重で控除してしまうことになるため

3. M&Aにより取得した子会社及び事業のPMIは順調か。

回答: PMIは順調に進んでおり、セガエンタテインメントの後にM&Aを行った6つのゲームセンター全てで償却前営業利益(EBITDA)が大きく成長しています。カラオケ事業も順調で、シン・コーポレーションは創業来初の単月黒字化を達成しました。

5. 会計基準を現在のJGAAP(日本会計基準)から、のれん償却の無いIFRS(国際会計基準)に変更する予定はあるか。

回答: 現時点ではIFRSへの移行は予定していません。M&Aのスピード感を優先しており、IFRS導入による名目上の利益増加メリットよりも、現行のJGAAPを維持する方が適切と判断しています。

参考資料

https://ssl4.eir-parts.net/doc/9166/ir_material_for_fiscal_ym/152154/00.pdf

https://ssl4.eir-parts.net/doc/9166/tdnet/2423905/00.pdf

https://ssl4.eir-parts.net/doc/9166/tdnet/2423855/00.pdf

===

このようなM&Aに関する情報をまとめて・お届けしていますので、下記メディアもよろしければフォロー・ウォッチお願いいたします

・X: https://x.com/ma_watch_x

・News Letter:https://ma-watch.theletter.jp/

・note(こちら):https://note.com/ma_watch/

===