【米株価指数】11/05/2020 FXAceのトレード日誌

11月18日 18:10 追記16をもって、ノート執筆終了

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

このノートでは米株価指数(基本的にはS&P500)について

エリオット波動、フィボナチ比率、フラクタル、需給、センチメント、ファンダメンタルズ

を用いた分析を行います。

注1: 当ノートは11月5日から約2週間を目途にノートの更新を行う予定

注2: 値動きがはっきりわかれば日経平均についても取り上げる予定

まずは前回(10月7日付ノート)のおさらいから。

このノートの焦点は米大統領選投開票までの値動きの見通しと押し目買いの機会を探るということだった。

S&P500

— FXAce (@Zoukers) November 4, 2020

開票前

この様に想定

これでこのノートは終了します。ありがとうございました。 pic.twitter.com/mzC7i8B0rU

当ノートは動きがあれば適宜追記(情報のアップデート)を行っています。追記を含めた値段として購入のご判断をお願いいたします。免責事項

当記事は、筆者個人の相場感・トレード日誌を公開したものです。当記事の内容はあくまで個人的見解であり、今後の相場がどうなるかを保証するものではなく、特定の銘柄の売買を推奨するものでもありません。また、当記事は具体的な投資助言を行うものではなく、当記事を投資判断の参考にする読者の投資判断の一切について責任を負いかねます。記事内容の無断転載は固くお断りいたします。免責事項をご理解、ご了承頂いた方のみ、購入をお願いいたします。

ファンダメンタルズ

GDP YoY

V字回復をしている。Q3は前年同月比でマイナス2.9%だが、Q2から回復が加速していることが重要。

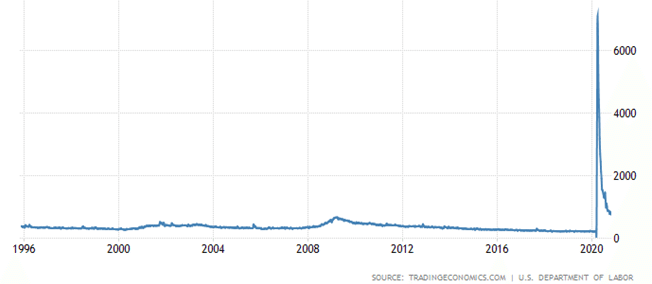

失業保険申請件数

新コロの影響で多くの失業者が生まれたが、漸くリーマンショック後に付けた当時の最悪の数字まで戻してきた。

2007年11月~2017年11月

一時的要因で急激に失業者が増えることがあるがトレンドは減少傾向が続いた。このチャートを上下逆さにしたものが米株価指数となる。

失業者減少=>就業者増加=>消費者増=>消費増=>景気回復、企業業績回復

この流れを見越して先に先に織り込んでいくのが株価指数。

失業保険継続申請件数

貿易統計

米国経済にとって最も重要な内需。輸出の動向で内需の状態が確認可能。

米国🇺🇸

— FXAce (@Zoukers) November 4, 2020

輸入

$240.20B vs $239B

⭕️ (内需⭕️)

輸出

$176.4B vs $172B

⭕️ (戻りは鈍いが....外需🔺) pic.twitter.com/k8h3TVZQz1

小売売上高 YoY

完全なV字回復。消費が加速していることが確認できる。

この4つの指標を見ておけば大体の景気動向を把握することは可能。

金融政策

今週3日、RBA(豪準備銀行)が追加緩和を実施した。今夜はBOE(英国銀行)が追加緩和を行うというニュースが流れている。

世界経済は最悪期を脱したものの、雇用状況はリーマンショック後の最悪期より悪い状態が続いているので、今後も金融政策は緩和的な状態が長く続く。雇用がかなり回復した状態にならないと緩和の解除はないだろう。つまり、今後も金融相場は継続するはずだ。誰が米大統領に選出されようとも、経済対策についても緩和的な策が実施されるはずで株価市場にとってはこの上ない環境が整っている状態だ。

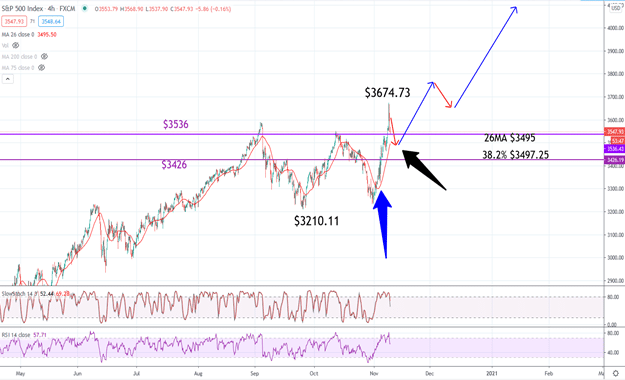

S&P500 CFD

ファンダメンタルズ、中銀のスタンスを踏まえた上でテクニカルを確認。

日足 今後の値動きは下図のように想定している

以前から幾度も取り上げている"2009年以降の値動き(下図)に相似"という点から想定される値動き。

1時間足 短期的には下図のような値動きを想定。

いつも通り、相場動向を確認しながら追記します。

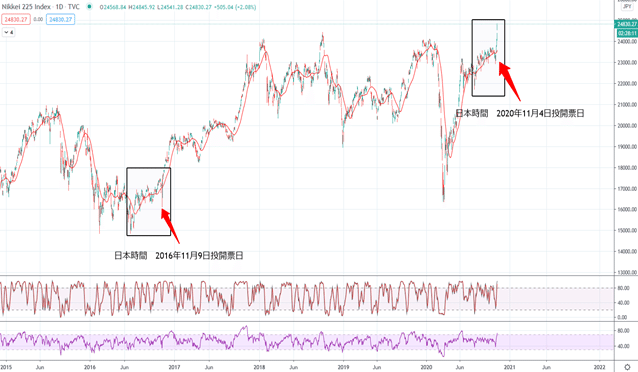

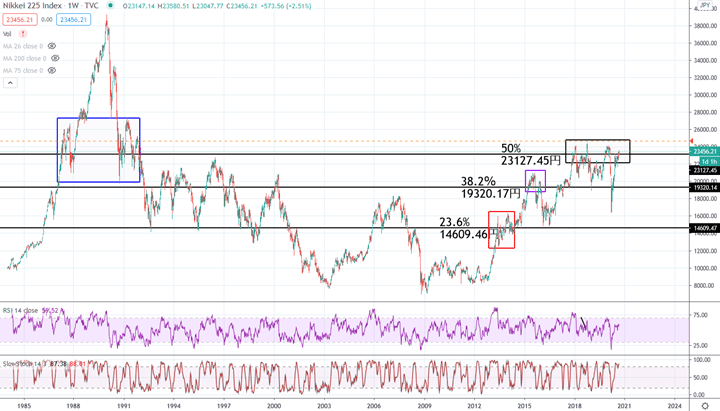

追記1 09:30 11/06/2020 日経平均

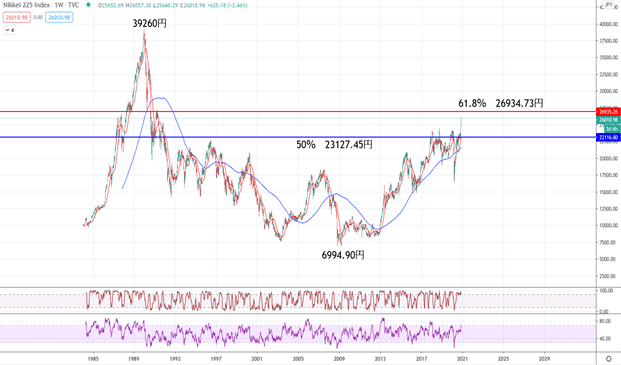

10月13日付ノートの追記に載せたチャート。

このシナリオは可能ではないかと思い始めた。

理由

-強気の米国株価指数

-マクロ環境(金融、経済政策)は株にとっては絶好

-裁定取引 日本株(現物、先物合計)の売りが相当数あり(恐らく史上最多圏で推移)つまり、活火山で煙がモクモクと上がり始めている状態(大爆発寸前)

裁定取引

— FXAce (@Zoukers) November 5, 2020

10/30/2020

売り残. 1兆8916億円

買い残 3767億円

日経平均 4時間足

最も強気のカウントは下図のようになる。この場合、22498.47円を下回ることはない。

中長期 週足 見通しとしては下図のようになる。

下図(月足)は従来のもの。上図とほぼ同じ。今後の焦点は短期で調整があるのか否か。短期については新コロの状況や金融政策、財政政策、経済指標を見ながら判断することになる。

超長期ターゲット: 70517.58円~85514.9円

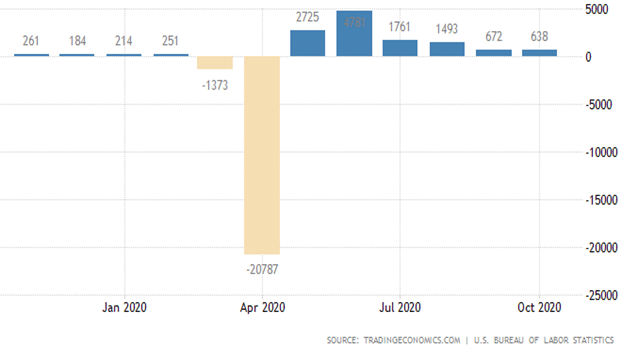

追記2 10:50 11/07/2020 米雇用統計 FOMC

昨夜、米雇用統計が発表された。現時点の数字としては、100点の内容だった。

NFP

3月~4月にかけて失った雇用者数 2216万人

5月以降増加した雇用者数 1207万人

約54%を取り戻したが、回復したとはいえず正常に戻るまではまだまだ道半ば。

失業率 解説はツイートした通り

米国🇺🇸

— FXAce (@Zoukers) November 6, 2020

10月雇用統計

NFP

63.8万人増 vs 67.2万人増⭕️

9月 11万人上方修正⭕️

民間

90.6万人増 vs 89.2万人増

9月 15万人上方修正⭕️

失業率

6.9% vs 7.9%

労働参加率

61.7% vs 61.4%

失業率&労働参加率 ⭕️x100

失業保険申請件数が改善していた、特に継続件数が大幅減だったのでこの統計に驚きなし pic.twitter.com/cLxEYAMX4V

米国

— FXAce (@Zoukers) November 6, 2020

労働参加率

まだ61.7%と相当低い。

若者の失業率は改善しているもののいまだ11%強。

労働参加率を加味した実質の失業率は11~13%だろう。

まだまだ改善の余地あり。 pic.twitter.com/pYhZj7IC5i

平均時給 YoY

— FXAce (@Zoukers) November 6, 2020

4.5% vs 4.6%⭕️

9月は4.7%から4.6%へ低下。⭕️

雇用が改善している証拠。 https://t.co/UIyZXO6OX7

NFP YoY

雇用市場は改善しているのは一目瞭然

FOMC

米連邦公開市場委員会(FOMC)が5日に発表した声明は以下の通り。

米連邦準備制度は現在の困難な時期に米経済を支えるため、あらゆる手段を用い、それによって最大限の雇用と物価安定という目標を促進することにコミットしている。

新型コロナウイルス感染症(COVID19)のパンデミック(世界的大流行)は、米国全土と世界各地に甚大な人的・経済的困難を引き起こしている。経済活動と雇用の回復は続いているが、今年初めの水準をなお大きく下回っている。需要の弱まりと先に見られた原油価格の下落で、消費者物価の上昇は抑制されている。全般的な金融環境は引き続き緩和的だ。これには経済および米国の家計・企業への信用の流れを支えるための政策措置も反映されている。

経済の道筋はウイルスを巡る状況に大きく左右される。進行中の公衆衛生危機は、短期的に経済活動や雇用、インフレへの重しとなり、中期的には経済見通しへの重大なリスクをもたらすであろう。

委員会はより長期にわたって最大限の雇用と2%のインフレを達成することを目指す。インフレがこのより長期の目標を下回る状況が長く続いていることを踏まえ、委員会はインフレが一定期間2%を適度に上回ることを目標とし、それによって期間平均が2%となり、より長期のインフレ期待は2%でしっかりととどまるようにする。委員会はこうした結果が得られるまで、緩和的な金融政策スタンスを維持する見通しだ。委員会はフェデラルファンド(FF)金利誘導目標のレンジをゼロ-0.25%に据え置くことを決めた。委員会が判断する最大限の雇用水準と労働市場の環境が整合的になるまで、またインフレが2%に上昇し、一定期間2%を適度に超える軌道に乗るまで、この目標レンジを維持することが適切になると予想する。また、連邦準備制度は今後数カ月にわたって、財務省証券と政府支援機関(GSE)保証付きの不動産担保証券(MBS)の保有を少なくとも現行ペースで増やして市場の円滑な機能を維持し、緩和的な金融環境の増進を助けることによって、家計や企業への信用の流れを支える。

金融政策の適切なスタンスを見極める上で、委員会は今後の情報が経済見通しに与える意義を引き続き監視する。委員会の目標達成を妨げる可能性のあるリスクが出現した場合、委員会は必要に応じて金融政策スタンスを調整する用意がある。委員会は公衆衛生や労働市場の状況、インフレ圧力やインフレ期待を示す各指標のほか、金融・国際情勢などを幅広く考慮して判断する。

今回の金融政策措置に対し、パウエル議長とウィリアムズ副議長、ボウマン理事、ブレイナード理事、クラリダ連邦準備制度理事会(FRB)副議長、デーリー総裁、ハーカー総裁、カプラン総裁、メスター総裁、クオールズFRB副議長が賛成した。デーリー総裁は今回の会合で代理メンバーとして投票した。

https://www.bloomberg.co.jp/news/articles/2020-11-05/QJC7H4DWRGG701

米連邦準備制度理事会(FRB)のパウエル議長は新型コロナウイルスの感染ペース加速はリスクだと警告し、経済には財政・金融政策による追加支援が必要だと指摘。資産購入プログラムの将来的な変更に含みを持たせた。

今後の経済停滞リスク

-新コロの陽性者の増加

-大統領選の決着が長引く

-バイデン氏が大統領に選出された場合、何らかのロックダウンが実施される可能性

それらを踏まえたうえで、FRBは追加緩和に言及したとみている。

コア PCE YoY

回復してきてはいるが、まだ+1.5%台で推移。

リーマンショック以降、バーナンキ議長はQEを実施し、この数値は+2%まで回復したがその後停滞。実は、当時パウエル氏は緩和縮小を主張していたのだ。2012年から物価は下降していたにも関わらずだ。

https://www.nikkei.com/article/DGXMZO39959870S9A110C1NNE000/

パウエル氏は自身のミスを教訓としているはずだと思うし、今後も正しい政策判断をするだろうとみている。緩和的な金融政策は今後も続くことになる。これはワクチンが承認されても、雇用が元に戻るまでは変わらないはずだ。リーマンショック後、元通りに戻るまでにかか多時間は約8年。今後も金融相場は続く。何らかの理由で株価が下落した際は、押し目買いの機会ととらえることになる。

追記3 13:15 11/09/2020 日経平均 フラクタル

すぐに気付く値動きは2016年大統領選投開票前後の値動きを今回の値動きが相似していること。

ツイートで2016年当時との比較はいくつか言及しているがツイート下はその一つ。

日本株でわかっているのは、売られすぎているということ。

— FXAce (@Zoukers) November 3, 2020

10/29時点で裁定買い残は3000億円台後半、裁定売り残は1.9兆円台。

2016年9-10月 (前回の米大統領選挙前)に買い残3000億円を記録したのはよく覚えている。 https://t.co/jNdxej5aIm

早速結論を言うと、まだまだ初動の可能性が高いということ。

2016年大統領選前後の値動きをカウントすると下図のようになる。

2016年大統領選後の値動きを参考にした今後の見通しは下図の通り。

これはあくまでも2016年大統領選以降の値動きを参考にしたもので、もっとBULLISHなカウントだと上値目途は30000円台半ば~後半となる。

追記1参照

短期上値目途: 25971.84円~26209.68円

独自の感覚だけで高いと判断し、空売りなんかやったら退場になるよ。 https://t.co/MyQ5vBw5Mu

— FXAce (@Zoukers) November 5, 2020

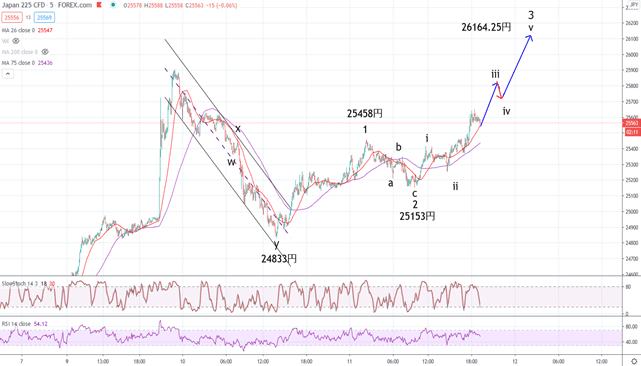

追記4 08:58 11/10/2020 日経CFD

5分足

w=y 25203円

この辺りが短期サポート

追記5 10:15 11/10/2020 S&P500 フラクタル

日足 2008~2014年

4時間足

出来高を確認すると、$3536と$3426に強いサポート帯が存在する。現在$3536辺りでサポートされている。

2012年当時の調整は上昇幅に対して約38.2%。今回その38.2%が$3497.25のレベル。このレベルには26MAが位置。この辺が短期サポートとして機能するとみている。調整終了後、上昇トレンド復帰すると想定している。

下図は2012年時の値動きを参考にした値動きの想定。

4時間足 2016~2017年

2016年米大統領選投開票前後の値動きと現在の値動きも相似している。こちらのシナリオではそろそろ下げ止まり、反騰を開始することになる。

何れのシナリオにしろ、結論は調整終了後に上昇。短期調整がどの程度進むのかを見極めることになる。

米国債 10年 利回

2016年米大統領選投開票後、利回りは急騰。今回も同じように急騰した。

2016年は世界経済が減速していたとは言え、リーマンショック以降の景気回復トレンドの中の一時的な落ち込みであったが、今回は違う。労働参加率を考慮した失業率は確実に10%を超えている状態である。

FRBはこの金利上昇を抑え込むために、追加緩和に踏み切るのではないかと予想している。次回のFOMC後の金融政策発表は日本時間12月17日早朝となっているが、その前に追加緩和を発表するか否かに注目している。

追記6 13:25 11/10/2020 NASDAQ100 フラクタル

注目のNASDAQ100の値動きを確認する。

追記5では2016年大統領選の結果が判明後、米国債利回りは大きく上昇していたことを確認した。当時のNASDAQ100の値動きは下図(1時間足)の通り。

トランプ大統領当選確定直後、指数急騰。その後、上昇幅に対し約61.8%下押ししていた。この下落がa波。a波終了後、b波で上昇。b波終了後、c波で下落。つまり、第2波はフラットを形成。その後、上昇トレンドに復帰。

金利上昇したことが主因と考えられるが、大統領選直後のNASDAQ100のパフォーマンスは、S&P500、 Dow30、 Russell2000と比較しても相当弱いものだった。これらの点は現在の相場と同じ。因みにc波安値を付けた日(2016年12月1日)の約1週間後に米国債10年利回とドル円が天井を打って下落を開始。

つまり、ナスダック100の上昇は米金利の動向にかかっているということ。(当然ですが…)

2016年大統領選時の値動きを参考に、今後の値動きを予想すると下図のようになる。

既に上昇幅に対して50%を戻している。

61.8%に当たる$11515.50レベル前後で下げ止まり、リバウンドするか否かに注目することになる。今のところ、$10957.4を下回ることはないとみている。

追記7 15:55 11/10/2020 日経CFD

まだ、値動きがはっきりと見えないが、現時点では下図のようにカウント可能。

日経平均 1時間足

日経平均だと23.6%さえ到達していない。

https://note.com/fxace08282020/n/n34bc24897532

アベノミクス開始以降、ずっと試してきた大きな壁である24000円台前半を突破したのだから、そのレベルを試すことがあっても上昇トレンドは今後も継続すると考えるほうが妥当。

次は値動きがはっきりと分かった時点で追記することとします。

追記8 19:00 11/11/2020 日経平均

追記7より抜粋 5分足

このカウントは正解だったようで指数は上昇した。。

下図は追記3に載せた日足チャート。基本的には短期の波動じゃと考えている。

CFD 5分足

3波のターゲット 26164.25円

と計算できる。

当初の見通し通り、現在進行中の上昇波動が第3波目の3波目とすると、調整という調整なく上昇し続ける可能性は十分あると思う。仮にこの考えが正しければ、アベノミクス開始当初の上昇波より大きくなるのが現在進行中の波動となるが、果たしてどうなるか。

追記9 13:30 11/12/2020 日経平均

ダウ30やS&P500につられて調整下落してきた日経平均。

まずは需給の確認から始める。

裁定取引 11月6日

裁定買い残 4104億円

裁定売り残 2兆380億円

売り残は10月9日(2兆100億円)以来の2兆円台を記録。

海外投資家は2016年から現在に至るまで日本株を大幅に売り越している。この感じは大量のショートカバーが入り急騰したテスラ株を想起させる。仮に、海外投資家がショートカバーを始めた場合、日経平均はどのような値動きとなるのかを想像しただけでワクワクする。今後も海外投資家の売買動向は注視。

2016年大統領選投開票後 CFD 4時間足

追記8に載せた5分足のカウントは下落幅が大きくなったので間違いだと判明した。そこで、2016年大統領選投開票後の値動きを再確認する。4時間足の26MAと75MAで買い優勢となっていたことがわかる。

現在、26MAは25100円に位置。覚えておきたいレベル。

これを踏まえたうえで、テクニカルを確認する。

CFD 5分足 25153円以上で推移すれば下図のようなカウントになると考えている。すでに昨夜の高値からa=cを達成。

追記を書いている間に、米国株価指数が下げ幅を拡大してきている。

S&P500CFD 1時間足

日経CFDが上図のように動くのであれば、S&P500は近いうちにサポートされ、リバウンド(緑)するだろう。サポートされずに反落するようであれば、赤の下落を経ての上昇となる。

CFD 30分足 米株価指数がジグザグ調整をするならば、日経CFDも下図のようなフラットなる。その場合の妥当な下方ターゲットは24638円前後。しかし、今のところこの可能性は低いとみている。2016年大統領選後、米株価指数は大きな調整もなく2018年1月まで上昇を継続した。日経平均も最大1500円弱の調整はあったものの、2018年1月まで強い上昇相場が続いた。現在は当時よりも緩和的なマクロ環境と当時と同様またはそれ以上に日本株が売られていることを考慮すると、短期的には少なくとも来月12月半ばまでは(調整を挟みながらも)上昇トレンドが継続すると想定している。

日経平均 日足

仮に東京取引時間内に上図のようなフラット調整下落が起こった際の想定チャートは下図の通り。チャート的には全く違和感がない。

アベノミクス天井(24000円台前半)は現在サポートになっている価格帯はだと思うので、そのレベルを試す値動きはテクニカル的には定石。

追記10 11:50 11/13/2020 日経平均

5分足 高値からa=cに到達。ここから上昇するのか、調整が長引くのかが短期の焦点

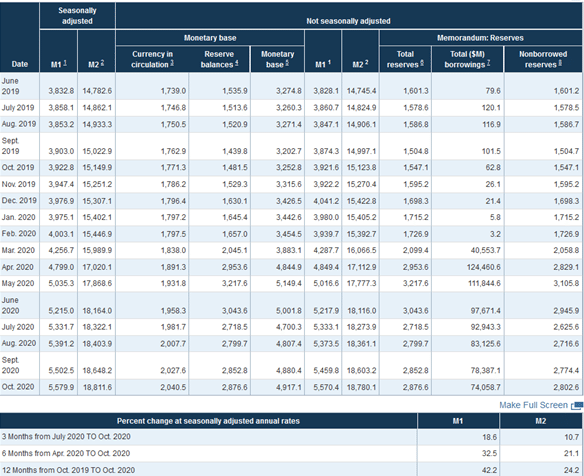

米 マネタリーベース YoY

10月は約51%前後で推移。

日本 マネタリーベース YoY

米国のほうが変化率は相当高い。つまり円高傾向は当然。

日本🇯🇵

— FXAce (@Zoukers) November 4, 2020

マネタリーベース YoY

+16.3% vs +14.3% pic.twitter.com/xbRhdMyA4h

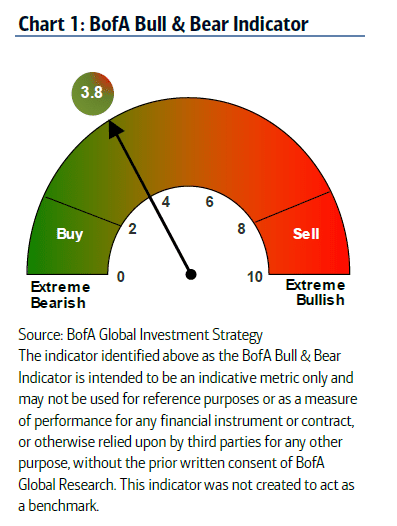

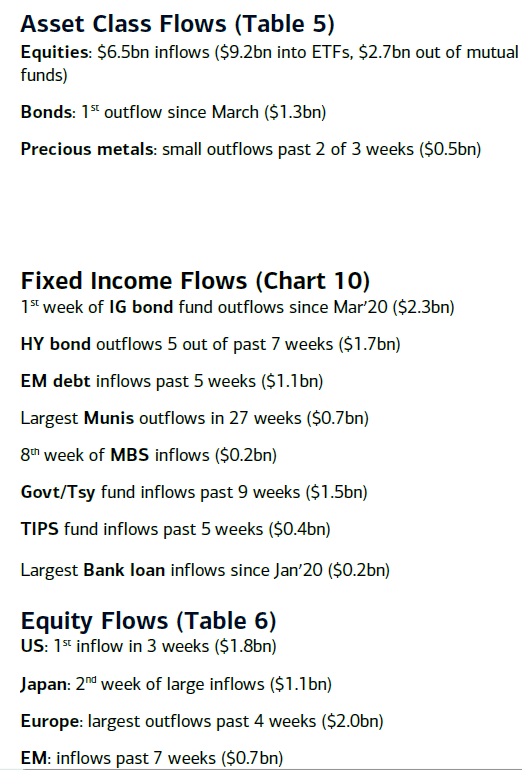

BOFA ブルベア指数

日本株に資金が流入している。

追記11 17:00 11/15/2020 S&P500CFD

4時間足 本文に載せたチャートの通り見通しに変更はない。

1時間足 11日安値$3512.65以上で推移すれば上昇を継続。

割り込んだ場合は$3400台前半が下値目途となる。

時期的に言えば、割り込まず上昇を継続するのではないかとみているが、ワクチンについての速報、新コロ陽性者増加のニュースで売りが優勢になる場面も考えられるので注意が必要。欧州はすでにロックダウンを開始しているので、Q4の経済指標は必ず悪化するはず。欧州の株価指数、特に独DAX、を注視している。

"ブル相場は始まったばかりだ"、という考え方を後押しする数字。

追記12 15:37 11/16/2020 日経CFD 日足

2016年米大統領選投開票日

12後半~1月前半まで上昇。その後、調整へ。

2016年米大統領選投開票日

1月まで上昇し、フラット調整。

今回も、同じように上昇が継続する可能性は十分ある。

短期用ロングポジションは12月後半から1月前半辺りで利益確定を検討することになる。

中長期用のロングは継続保有する。

下図は追記9に載せたチャート。短期調整を挟みながら上昇延長が続くことになっても全く不思議ない。

追記8より抜粋

当初の見通し通り、現在進行中の上昇波動が第3波目の3波目とすると、調整という調整なく上昇し続ける可能性は十分あると思う。仮にこの考えが正しければ、アベノミクス開始当初の上昇波より大きくなるのが現在進行中の波動となるが、果たしてどうなるか。

追記13 09:50 11/17/2020 日経CFD 日足

追記9に載せた見通し通りに進行中。

30分足 今後の短期見通しは下図のように想定

日経平均 週足

61.8% 26934.73円

短期的にはこのレベルを目指して上昇中とみている。

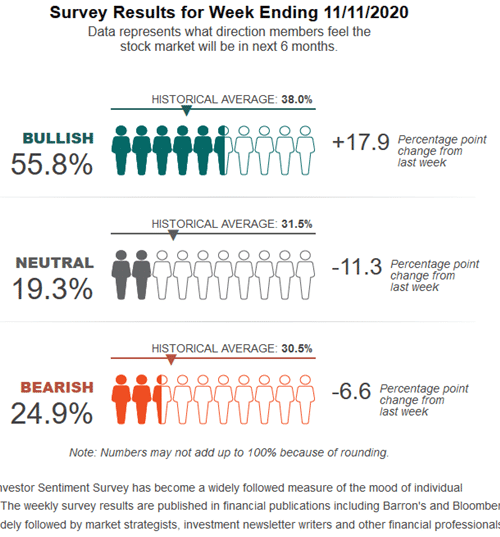

追記14 22:58 11/17/2020 センチメント

ベアはが多数を占めていたAAIIメンバーが急激にブル派へ転向。

良くも悪くも大統領選が終わったこととワクチンのニュースが大きく影響している模様。

BofA Global Fund Manager Survey

リスクをとったポジションに傾けている模様。2016年時も同じような動きだったことに留意。

経験上、これらの数字は逆指標なので用心しながら取引することになる。

12月まで指数を押し上げて年初に調整という感じを想定している。

追記15 08:56 11/18/2020

https://www.nikkei.com/article/DGXMZO66355830Y0A111C2CC1000/

東京都は17日、新型コロナウイルスの新規感染者の増加を受け、感染状況の警戒レベルを、4段階の指標で最も深刻な「感染が拡大している」との評価に引き上げる方向で最終調整に入った

都内の事業者を対象に営業時間の短縮要請も検討

今のところテクニカルな動きは悪くないが、このニュースは相場の重しになる可能性を頭に入れて値動きを確認。

米株価指数の値動きも悪くない。後程追記予定。

追記15 09:23 11/18/2020

日経CFD 15分足 次の短期サポートは24700円辺り。ここから高値を超えるのか、途中で売りが優勢となり下げるのか(Lower High)を見極めることになる。

日経平均 5分足

追記16 18:10 11/18/2020 S&P500

下図(CFD) は追記11に載せたチャート

フラットは起こらずそのまま上昇した。

CFD 4時間足 ピンク色のシナリオ(フラット)が起こる可能性はあるが、基本的には青線のシナリオがメイン。

S&P500 4時間足

-11月から12月は1年で最も株価が上昇する時期

-FRBは12月に追加緩和する

-大統領選フラクタル

の理由で下図のような強気の値動きをメインシナリオとして挙げておく。

日足

このノートはこれで終了とします。ありがとうございました。

(執筆希望の銘柄があればコメントを残していただければ検討します。サポート機能のご利用もお待ちしております。)

注: 日米株価指数の新規ノートは20日(金)または週末に出す予定です。

ここから先は

コトシロヌシの部屋(2023年8月31日更新停止)

シンガポール在住23年目のコトシロヌシが、(マクロ)経済・金融、政治について記した日誌(毎週日曜日19:00投稿)。25回/週程度追記更新…

令和3年(2022年)7月22日付 サポートを頂いた方にはご希望の銘柄についてノートを作成しプレゼント 5000円以上(追記アップデート1週間) 注: 銘柄によってはご希望に添えないこともあり 為替はドル円のみ受付中 10000円以上(追記アップデート2週間)