WallStreetBets(ウォールストリートベッツ)の再考 ・・・公聴会を通じた感じたこと

こんにちは、あぷるです。

日本時間の先日(2/19)未明、ゲームストップ問題に関する米下院で公聴会が開かれかました。非常に興味深い問題であることから、眠いのを堪えつつずっと画面にしがみついてました。その公聴会を通じて感じたことと、少し自分自身に勘違いがあったので感じたことも含め記事にします。

日本版ゲームストップ並みの撃退

4年前、21億円の損失を発表したゲーム会社「アエリア」に対してJPモルガンなど機関投資家が、発行済み株式数の5%に相当する空売りポジションをとったことがある。当時、「A3!」という乙女ゲームに期待をかけた個人投資家が買い参戦。半年で700円から3500円に押し上げたことがある。このアエリアの一件から、日本でも個人投資家の機関投資家を撃退する可能性は十分ある。そう考える。

公聴会前に想像したイメージとは違った

昨年の大統領選挙。トランプ氏の選挙集会を10代の「TikTok(ティックトック)」ユーザーが妨害。また今年、米連邦議会襲撃では暴徒がTwich(ツイッチ)で生配信。今回もネットを抜いて語れない事件。

まず、公聴会(参考先:Wikipedia)では、個人投資家でユーチューバーでもあるキース・ギルが各議員に吊し上げにされる、そう思ってました。ついでにロビンフッドCEOも。ところが、全然そんな話ではなかった。

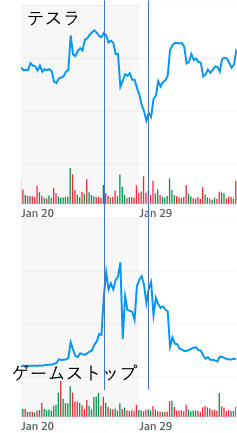

ことの発端は、1月下旬ニュース各紙でも話題になった「素人投資家が巨大ヘッジファンドを打ち負す」、1月下旬の数日間で約40$だったゲームストップ株(ティッカーコード:GME)が24倍にまで高騰した。そんな素人集団とプロとの戦いである。この株価チャートは直近1ケ月のものです。

さて、私は株式市場とは公開された自由取引であると考えてます。しかし、個人投資家は資金が圧倒的にない。また、投資に関する情報がほぼ無料とはいえ、個人投資家と機関投資家では格差がある。法律ではインサイダー取引は禁止されているが、決算発表がある日のざら場で明らかに大口の購入が散見される。従って、個人投資家は不利というのが定説だと思っているし、今後も変わらない。

しかし、今回Redditという掲示板にあるフォーラムWallstreetBetsを通じて個人投資家が個別銘柄を買い上がり、セルサイドのヘッジファンドに多額の損失約2兆円を与えた。個人投資家としては、してやったりという気持ちがある。一方で、機関投資家を「激おこ」にしてしまった。そのつけはまさに個人投資家が払うことになる。現にロビンフッターは大損をしたひとがいる。

そんな状況で、キース・ギルがタダですまされない、そう思っていた。しかし、公聴会はそうではなかった。(その前に少しだけ、既に当たり前に使用した語句を以下に簡単に説明だけします。)

「WallStreetBets」Twitterなどと同じキュレーションディアReddit内に多くのキュレータがいて、それぞれがフォーラムを運営している。そのフォーラムの中の一つにWallStreetBetsがある。日本で言う5ch(旧2ch)の同等

「ロビンフッド」と「ロビンフッダー」ロビンフッドはスマホ専業の証券会社。投資アプリ「RobinHood」を使用し投資をする人たちをロビンフッターという。

キース・ギル氏 投資系ユーチューバー。勝敗に関わらずトレード成績をwallstreetbetsに投稿し続け、ユーチューブでは毎回3~5時間も一人で話し続ける投資オタク。ゲームストップ事件をうけネットフリックスなどが映画化を検討している。

ロビンフッドの顧客ターゲットはミレニアル世代

ロビンフッターを理解するために少し触れた方が良い話題がある。ミレニアル世代である。1982~1996年生まれの世代を指す。ロビンフッドは、顧客ターゲットの対象を、比較的収入が高く投資に挑戦したいと考えるミレニアル世代を中心したいと考えている。

資産形成は若い世代にとっても話題で、老後への備えで貯金や投資へ意識が向いている。米国Investopediaの調査でミレニアル世代に関する面白い結果があるので紹介する。

多くの貯金をしたい >>>>>>>>>>>>46%

貯金のため投資をする理由は「老後への備え」>64%

投資について十分な知識がある >>>>>>>37%

「米国人はみんな投資をしている」と思っている日本人がいるかもだが、そんなことはなく、米国人の2/3は投資の知識がなく、投資をしたことがないとも言える。また、投資に対するイメージは、「分かりにくい」「リスクがある」「怖い」といった印象を持っている、と調査結果にある。そこで、投資アプリのロビンフッドが登場する。

ロビンフッドは、手数料無料で手軽に投資ができる。また、従来の証券サービスと同様に、株式やETF、オプション、さらには仮想通貨の売買が可能である。ロビンフッダーは、平均1000~5000ドルが投資額との調査結果がある。つまり、ユーザーのほとんどが少額投資。単元株未満で1ドルから売買ができる「ミニ株」サービスも提供している。そして、アプリが使いやすいとの評価があり人気である。

また、口座開設も簡単で、個人情報を入力して開設申し込みを済ませれば、すぐに取引が可能。某日本のような審査がない。また口座開設記念として株をプレゼントされる。

ただ、トレード経験がある人にはとっては物足りない。何故かというと、テクニカルな指標分析ができなく、シンプルすぎて物足りないから。

ゲームストップ(GME)事件の概要(おさらい)

GMEに対し空売りを仕掛けていたメルビン・キャピタル。1月26日に、GMEを買い上げた個人投資家によりGME株価は急騰、そのメルビンに対しシタデルなどが約3000億円もの緊急支援を実施。だが、買い上げ圧力は収まらず、その翌日にメルビンはあっさりと売りポジションを解消。同様に空売りを仕掛けていた投資情報配信会社であるシトロン・リサーチも、29日に「空売り銘柄の調査をやめる」と動画配信した。ブルームバーグによると、この相場で空売り勢は200億ドル(2兆1000億円)もの損失を被った。

加えて、その「買い」は単なる買いではなく「コール買い」であったとのことである。ロビンフッドは、オプション取引も簡単にできる。いわゆる現物株式もトレードできるがオプション取引もできる。今回の買いは「コール」買いであったことから、コールが急激に積み上がり、そのためコール権利行使のリスクをヘッジするためマーケットメーカーが現物を買うことになる。と同時に、売りポジションをもつメルビンなどが反対売買によりポジションを解消するとこいうことになる。これが急騰した背景である。

その相場を演出したのがロビンフッダーとされた。彼らはWallStreetBetsで情報交換をすることで、一致団結してGMEを買い上げた。ちなみに、ロビンフッダーはイーロン・マスク氏を崇拝していると言われる。テスラの業績は良いですが、それ以上に買いが集まり、昨年来10倍近くに急騰。今回のGME相場ではこのような彼らの暴力じみた買いに加えて、オプションが活用されたのです」

コールオプションの罠

オプションとは「権利」のこと。

買いの権利 >> コール

売りの権利 >> プット

上述のとおり、今ケースは一部の投資家がこぞって買い漁ったのは「GME株を’21年4月16日の満期までに12ドル(行使価格)で買える権利」だった。一般にコール(買い)オプションという。そのコールを行使するのが期日までならいつでも良いのがその契約内容となっている。

ギルを含め、一部の投資家はこのコールオプションを’19年12月に安いもので0.75ドルで購入したとされる。その当時のGMEの株価は6ドルくらい。そして、上述の1月下旬には一時450ドルまで高騰、今は40ドル前後で推移。コールオプションを手にした投資家はその権利を行使することで、12ドル程度でゲームストップ株を手にしたことになる。そして、格安でコールを購入できた人が何人いるかという事実はあまり知られていない。

ところで、オプション価格の変動幅が現物株以上に大きいのです。GMEのコールオプション(満期:’21年4月16日/行使価格:12ドル)価格は、一時300ドルを超えていた。つまり、0.75ドルで購入した投資家はそのコールを売り抜け、リターンを得えていたことになる。この急騰局面でオプションを高値で売り抜け、莫大な富を築く投資家が現れたのだ。

コール購入者が急増するとオプションの売り手はリスクをヘッジせざるを得なくなる。その商品特性上、オプションは買い手に対して損失を限定しながら無限のリターンを生む。実際、GMEの現物価格が急騰した場面ではコールがそれ以上の値上がりを見せた。

キース・ギルの戦略とロビンフッダー

ギル氏は’19年前半から行使価格8ドルのコールオプション(満期:’21年1月15日)を買い集めていた。そのことをWallStreetBetsに投稿している。そして、ロビンフッダーの登場。コロナ禍という特殊な事項もありこのような事件がおこった。

そのロビンフッダー。原資は給付金とされる。米国では昨年3月と12月にそれぞれに1200ドル600ドルの現金給付を実施、そのたびに「ロビンフッダーに人気」のテスラ株が上昇しました。その値上がり益がGMEの買いに繋がった可能性はある。下のチャートを参照すると連動しているのがわかる。

付言すると、所得の再分配を掲げるバイデン政権誕生は追い風になったとも言える。と言うのは、ヘッジファンドから利益を刈り取る行為は、ロビンフッダーに味方する。公聴会は実にそのような雰囲気であった。

問題① ロビンフッドにによる取引停止

ソーシャルメメディアRedditにおける買い煽り。金融当局が調査中。そして、投資家は「ロビンフッドが1月28日に取引を制限した」ことを非難する。ロビンフッドが受ける注文は高速取引をするHFTを通じて執行される。一部著名人やブログなど「注文情報をヘッジファンドなどに流してリベート」を受け取るなど言っているが、事実少し違うと感じる。というのは、注文情報こそ価値ある情報であり、その対価として投資家に対する手数料無料というのが事実であると感じる。「リベート」という表現に悪意を感じるが、「トレード情報の対価」により取引手数料無料の恩恵を受ける個人投資家のことは論じなれない。

ともかく、問題はその注文を空売りファンドを支援したシタデルであること。それが今回の公聴会ではっきりした(公聴会前から知られていたが、公式ではなかった。)。つまり、問題となるのはロビンフッドに利益をもたらすシタデルが、上述した支援先であるヘッジファンドの損失カバーのため、ロビンフッドに対する取引制限をかけた疑いがある。ロビンフッドは大量の注文を受け、DTCCからマージンコールによる証拠金(預託金)の積み増しする必要が生じた。そのマージンコールから2日以内に証拠金を積み増すするのがルールである。そのため、ロビンフッドはさらなる注文を受けることを制限し、その制限をシデタルが関与したのではとの疑いがある。なお。ロビンフッドは1月28日に取引制限を導入した理由を「資金繰り」と公式に発表している。

とにかく、個人投資家の取引を妨げた責任は重い。米SECははすで調査中である。

問題②取引手数料無料の問題

今回の公聴会は時間にして約6時間強、ネットによりライブ配信をしていた。その模様を全て見させたいただいた。

そしてタイトルは

Game Stopped? Who Wins and loses When Short Sellers,Social Media,and Retail Investers Collde

和訳するといこう、ゲームは終わったの?空売りファンド、SNSそして個人投資家が激突する時、誰が勝って誰が負けるのか?

こんなタイトルで行われた。ビデオリレー方式であり見栄えする内容であった。

まず真っ先に思いついたのが、「game stopped」このフレーズは主戦場となったのは「ゲームストップ株」であり、今はネット上でのトレード戦であった。いえば、ゲームであり、誰も否定などするわけもない。NASDAQもガンマスクイーズに関するリリースを出し、そのリリースに「ゲームストップは倒産寸前であり空売りが大量の発生していた」と述べている。そんな死にかけた銘柄にしかけた、まさにゲーム。

そして、まさにゲームを得意とするミレニアル世代やZ世代が個人投資家の代表であった。つまりその世代における株式取引とは、「Gamifyゲーミフィケーション」であると。アプリを使いトレードする。今時分、アプリで取引などせず窓口取引や電話取引も健在であるが、一番のプレーヤであるミレミアム世代は違う。

そして印象に残る数々の言葉・・・

「個人投資家はSNSで連携をしている。その個人投資家はマーケットをうガスこともできる」

「今の社会に対する抗議をトレードによりしている」

「機関投資家は優遇されている。この格差があることが市場を歪める」

「タクシー運転手も工事現場で働く労働者も公平に市場へ参加する権利がある」

などなどです。以外でした。そんな公聴会でした。各議員が5分で質問をするのすが、冒頭のウォーターズ委員長の冒頭発言が全てでした。てっきりこの公聴会は、個人投資家のキース・ギルが吊し上げになるものと思ってました。それが、シデタルとロビフッドが槍玉に。

当然なのですが、個人だろうと機関だろうと同じ投資家なんです。公平に参加すべき。機関投資家は資金量が豊富、しかしヘッジファンドは今回の件、少なともゲームストップ事件に関することについて勘違いをしてます。それはキース・ギルがこう発言していた。

「ゲームストップは、今までアメリカのゲーム市場を支えてきた企業で、その価値があるからと投資をした。そして、その銘柄に対する売りポジションなど『公開された情報』をSNSで発信しただけだ」

この一言で決着したとすら思っている。結果、メルビン、シトロンなどが大損失。そして、ロビンフッドは2日にわたり取引制限を加えた。これが他の機関投資家の利益を誘導した言われても、私は当然だと思う。マージンコールが発生したなら、2日以内に預託金を積み増しするのはル確かにルールである。シデタルのCEOは、しきりにそのルール通りに執行しただけと言い張った。であれば、そのルールが問題であると考える。

そして、もう一つは手数料無理というビジネスモデルそのもの。上述したが個人投資家のトレード情報は、機関投資家にとり「個人投資家のトレンドなど機関が手に取るようにわかる」つまり、個人投資家の手口を晒すという不利を被っている。これが公平な市場を言えるのか。

では日本に置き換える。はっきり言って個人投資家は不利である。上のチャートは、所謂バブル崩壊から10年間のものである。89年のピーク時は、個人投資家の割合は全体の1/4であった。バブル後は年々減り続けている。バブルを経験し、その当時を振り返っても拳を振り上げたい気持ちしか残ってない。当時は、日本の証券市場が海外と比較して透明性に欠け、免許制のもとで業界の保護に傾斜した証券行政。決して個人を保護などしない。そして今、なにか変わったのだろうか。情報公開などIRを通じて行われ、以前と大きく変化した。また、トレードもネットを中心に進化しつつある。しかし、証券業界はいまだに「投資は自己責任でお願いします」当たり前であるが、その個人投資家への対策など進んでいない。日本のSECに関しても捜査権などなく、いまだに金融庁がその権限を有し独立性すらない。

今回のゲームストップの一件を見て、本当に胸が暑くなった。

米予算の通過によりまた同様の事態が

米予算通過により、3回目の現金給付(最大1400ドル)がある。そうすると同様の買い煽りが予想される。現に、ロビンフッダーはReddit上で次なる標的を探索中で、最近は仮想通貨ドージコイン($DOGE)が急騰中である。また、2月8日にはテスラが15億$分のビットコイン購入。すると上述したように、恐らくロビンフッダーを中心にビットコインが買われ、今では500万円を突破している。

従って、Redditを通じた投資に関する調査もするとは思うが、その調査は相当困難である。従って、個人投資家が一致団結し買い上げることは、たびたびあると思わざるをえない。

ここまで読んでいただきありがとうございます。