【資産運用】賃金の先にある「2つの経済構造」の話。

昨日、「実質賃金」についての note を書いたのですが、今日はその先にある「日本の中にある2つの経済構造」という件に関して、少し書いてみようと思います。

この10年くらいの期間に日本の経済構造は(少なくとも、その一部は)大きく変化したように思います。そして、その変化は「投資」という点についても、大きな変化(および、チャンス)をもたらしているように考えます。

そのあたりについて、書いてみようと思います。

では、ポイントから。

① 日本の賃金は「全体」としては、継続的に上がることはないだろう。理由は、日本の中堅・中小企業の「稼ぐ力」は弱く、賃金を継続的に押し上げるほど収益性は高くないため。

② 日本の中には「2つの経済構造」が存在する - 古い商習慣で動いている古い経済構造と、新しい技術や哲学で動いている新しい経済構造です。

③ 古い経済構造は、収益性が低く、賃金も安い - 特に、その中にいる中堅・中小企業は収益性がとても低い。一方、新しい経済構造の中にいる企業の多くは、(企業規模が小さな企業であっても)収益性や賃金はとても高いケースが多い。その原因は、新しい経済構造の中では新しい技術や経営哲学によって経営がなされているため、より合理的・より効率的なビジネスが行われているから。

④ 日本企業の大きな特長は、勤勉な人材・高い技術力・顧客志向の企業文化を持っている企業が多くあるにもかかわらず、(経営の意思決定によって)古い経済構造の中に居続けてしまい、結果として低い収益性に甘んじている、という点です。

⑤ 言い換えれば、日本企業の多くは「古い経済構造 → 新しい経済構造」というシフトをすれば、大きな飛躍を実現できる可能性があるということ。そして、そこが日本にある最大の投資チャンスなのではないか? と考える。

と、いった感じです。

では、詳細を。

1.全体としては、日本の賃金は上がらない!

個人的な考えですが、日本の賃金は「全体」としては(少なくとも継続的には)上がらないのではないかと思っています。

理由は、日本の中堅・中小企業の「稼ぐ力」は弱く、賃金を継続的に上げるところまでいっていないためです。

そして、この「日本の多くの企業には稼ぐ力がない!」という状況が、(逆説的ですが)大きな投資チャンスになると思っています。

以下は、厚生労働省が行っている「国民生活基礎調査」の中にある「2023年 世帯別の所得金額」の分布グラフです。

日本の世帯所得は、上記のように分布しています。

そして、世帯所得の平均は524.2万円。中央値は405万円です - 中央値は「ちょうど真ん中の順番となる世帯の所得金額」ですので、405万円より低い所得の世帯が全体の50%を占める、ということになります。

600万円未満の世帯だと全体の68.1%になります。

ちなみに、1,000万円以上の世帯は全体の11.6%のみとなっています。

やはり、日本人の所得はとても低いのが現状です。

そうした「低い所得」の背景が以下になります。

財務省が四半期毎に出している「法人企業統計調査」から、「従業員一人あたりの人件費」を計算したのが以下のグラフになります。

※ 大企業=資本金10億円以上、中堅企業=資本金1~10億円未満、中小企業=資本金1,000万円~1億円未満としてグラフ化しています。

2023年度だと、大企業の「従業員一人あたりの人件費」は779万円、中堅企業551万円、中小企業434万円となっています。

全体としてそれほど高くないのですが、やはり中堅・中小企業の人件費(≒給与)はかなり低くなっています。

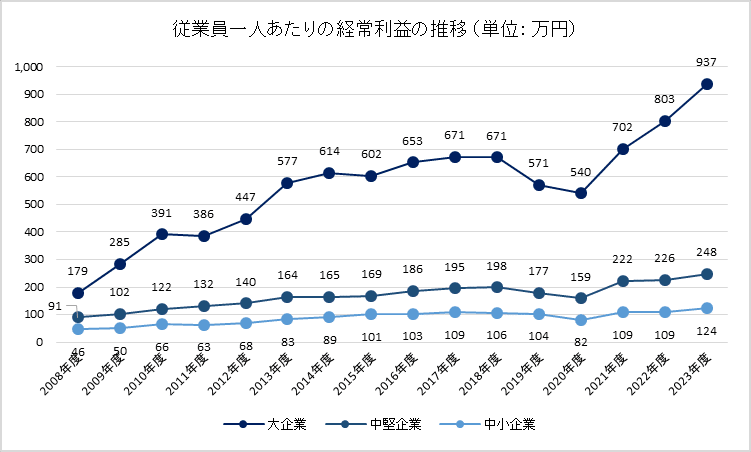

そして、以下は同じ法人企業統計調査から「従業員一人あたりの経常利益額」を計算したものです。これは、「経常利益 = 賃上げできるかどうかの”のり代”」なので、その推移をグラフ化しました。

ポイントは、「金額」と「トレンド」です。

大企業だと、「従業員一人あたりの経常利益額」は大きく増加しており、2023年度には937万円となっています - 一人あたり人件費より大きな金額になっていますので、「賃上げの”のり代”」はしっかりある状態です。

一方、中堅企業と中小企業の場合、経常利益は増加トレンドではあるものの、その増加ペースは小さく、かつ2023年度の利益額はそれぞれ248万円と124万円です。

仮に、経常利益の全額を人件費に上乗せしたとしても、中堅企業で799万円、中小企業だと558万円にしかなりません。

そして、大企業、中堅企業、中小企業で働く従業員の方々の割合が以下になります。

大企業が21.7%、中堅企業20.6%、中小企業57.7%です。

中堅企業と中小企業をあわせると78.3%になります。

「中堅・中小企業の多くが賃上げを継続するのはなかなか難しいのではないか」と思える中、そうした企業に勤める人々の割合が約80%にもなるため、日本では「全体」として継続的な賃上げが実現される可能性は低いのではないか、という結論になります。

かなり厳しい現実ですが、データからはこんなことが読み取れます。

※ じゃあ、どうして日本の中堅・中小企業は「稼ぐ力」が弱いのか? という根本的なポイントがあるのですが、それは別途、note にしようと思います - 簡単に書いておくと、古いビジネス、古いビジネスモデルのまま30年・40年と来てしまったので、(競争構造の制約によって)大きな売上げや高い利益率を得ることができなくなっている(=要は、経営陣の意思と行動の問題)という部分が大きな比率を占めるのではないかと思っています。

2.日本にある2つの経済構造

マクロとしては、(上記のように)「全体」としては日本の賃金は上がらないと書きましたが、ミクロで見るとかなり違った風景になるように思います。

それは、「特定の領域においては、賃金がしっかり上がっていくだろう」ということです。

そうした領域には、売上げを伸ばし、しっかりと高い利益率を稼ぐことができる企業が存在し、そうした企業は高い給与を払うことで優秀な人材を獲得している、と。

一方、別の領域では、売上げが伸びず、利益率も低いまま。当然、賃金は上がらず、よって優秀な人材もなかなか獲得できない、と。

要は、日本の中に「2つの経済構造」が存在し、まったく異なる収益環境をつくり出している感じです。

イメージにすると、以下の図のような感じです。

一方は、古くからある「伝統的な企業群」。昔からある商慣習が残り、古いビジネスモデルが今でも「あたり前」になっている世界です。

そうした環境で売上げや利益を伸ばしていけるのは、構造的に(圧倒的に)有利な立ち位置にいるトップ企業や大企業が中心。中堅以下の企業は、厳しい事業環境の中からなかなか抜け出せないでいます。

もう一方は、ITに代表される「新しい企業群」。新しい技術、新しいビジネスモデル、新しい発想でビジネスが運営されており、高い成長ポテンシャルを持った領域です。

そうした領域では、企業は高い成長とともに高い利益率を実現しています。当然、給与水準も高く、優秀な人材を惹きつけています。そして、その優秀な人材がさらにビジネスを洗練させることで、さらに高い成長を実現するという好循環が生まれています(少なくとも、生まれやすくなっています)。

ご参考までに、いくつかの企業の「平均年収」と「平均年齢」を一覧にしてみました - やや恣意的なリストになってしまいましたが・・・。

平均年収と平均年齢を比較しています。

ポイントは、①大企業もメガ・ベンチャーも給与は高いが、新興企業も負けていない、という点です - もちろん、給料の低い大企業、メガ・ベンチャー、新興企業もあると思いますが・・・。

そして、②給料の高低を決めるのは、企業の規模だけでなく、ビジネスモデルや戦略など「経営の仕方」になるのではないか、という点です。

上記のリストの中で、新興企業の3社(ロードスターキャピタル、ヨシムラ・フード HD、寿スピリッツ)は、大企業やメガ・ベンチャーに負けない給与水準を実現しています。

そして、そうした新興企業の中には「少し前まで古い経済構造の中にいて、売上げは伸びず、利益率も低かった」という企業があります。それが、経営改革によって「新しい経済構造に移動した」と。

その典型例が、寿スピリッツ(2222)です。

日本企業の多くは、勤勉な人材、高い技術力、顧客志向の企業文化を持っている場合が多くあります。

しかし、(厳しい言い方になりますが)経営が大きな意思決定をできないために、賞味期限が切れたビジネスモデルを継続しており、それが原因で売上げや利益が伸びないというケースは非常に多くあります - そういう企業に、仕事でよく出会います。

なので、経営が変われば、隠れていたポテンシャルが存分に発揮される、という企業はたくさんあると思っています。

その実例が寿スピリッツです。

3.「新しい経済構造への移動」が日本におけるリターンの主軸のひとつになる!

(前述のように)日本には「2つの経済構造」が同居しており、その中で「どこに位置するのか?」によって成長力や利益率がまったく異なるという構図になっていると思っています。

「投資」として考えると、高いリターンが期待できる領域は「古い経済構造 → 新しい経済構造」へ移動する企業ではないかと思っています。

それまで「古い構造」に阻まれ、高い成長性や収益性を実現できなかった企業が、「新しい構造」へと移動することで、高い成長性や収益性を実現していく、と。それが「業績の改善」や「株価の上昇」というカタチで現れる、と。

ちなみに、新しい構造の中で生まれたスタート・アップ的な企業もいいのですが、上場企業の場合には、そうした企業はバリュエーションがとても高いケースが多いので、(個人的には)リスクが高くなると思っています - なので、現実的な投資機会として、上記した考え方が(私には)有望だと映ります。

寿スピリッツを事例にして、少し詳しく見ていきます。

下記は、お菓子メーカーの売上げトップ15社です。

上位2社が極端に大きいのでやや見づらいグラフになっていますが、寿スピリッツは第9位で、売上げは640億円です - 大手2社は売上げ1兆円超え。3~5位は2,000~3,300億円ですので、寿スピリッツと比べると「かなり格上の存在」になります。

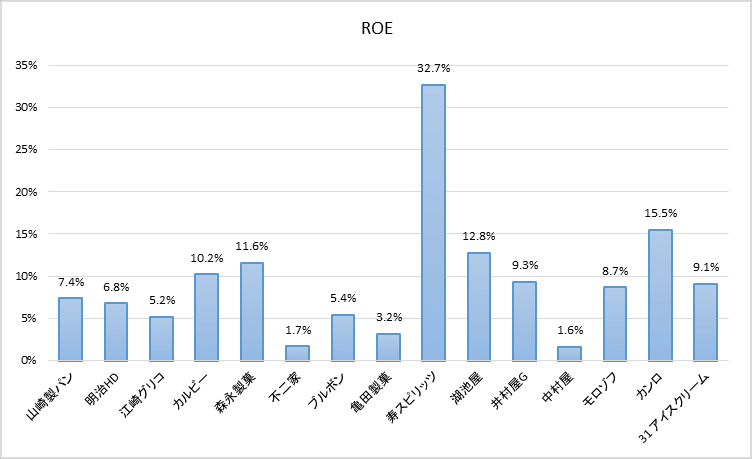

一方、「当期利益率」と「ROE」のグラフは、それぞれ以下になります。

見ていただいての通り、寿スピリッツがぶっちぎりの1位です!

そして、その結果としての「過去10年間の株価 騰落率」は以下になります。

株価パフォーマンスにおいても寿スピリッツが断トツで、約1,200%の上昇です!

寿スピリッツは、1952年(昭和27年)に鳥取県米子市で創業した地方のお菓子メーカーです。もともとは、「お土産用のお菓子」を製造し、問屋さんに卸すという昔ながらの商売をしていました - 典型的な「古い構造の中にいる企業」でした。

それが、今の社長さんになってから「改革」が始まり、「プレミアム・スイーツ(大切な人への贈り物としてのスイーツ)」という市場を定義したり、(問屋に卸すのではなく)直接販売するDtoCに進出したりとビジネスモデルの転換を図っていきます。

要は、古い販売チャネルから脱出して、直接、お客さんと接点を持てる新しい販売チャネルを軸にしたビジネスモデルへと移行しました - それは同時に、高い利益率、最終顧客である消費者からのダイレクトなフィードバックを得られるという機会(=商品開発力やマーケティング力の向上)、ビジネスの多くを自社でコントロールできるという自律性などを獲得したことになりました。

(ビジネスモデルの転換はかなり大変だったと思いますが)それが成功し、上記したような高い利益率やROEを達成する企業に生まれ変わりました。

その結果として、株価が大きく値上がりし、時価総額は以下のようになっています。

さすがにトップ1~2位の企業には敵わないのですが、トップ3~5位とはほぼ肩を並べる時価総額になっています - 繰り返しになりますが、3~5位企業の売上げは2,000~3,300億円あり、売上げ640億円の寿スピリッツの3~5倍あります。

企業が経営を(的確に)改革した場合のインパクトを如実に表している事例だと思います。

冒頭の「賃金」の話からかなり話題がズレましたが、「日本企業の多くは人材・技術・顧客志向などにおいて高いポテンシャルを持っているケースが多いので、『古い構造 → 新しい構造』というシフトをする企業には、とても大きなチャンスがある」という話でした。

何かの参考になれば幸いです。

最後まで読んでいただき、誠にありがとうございました。

<追記>

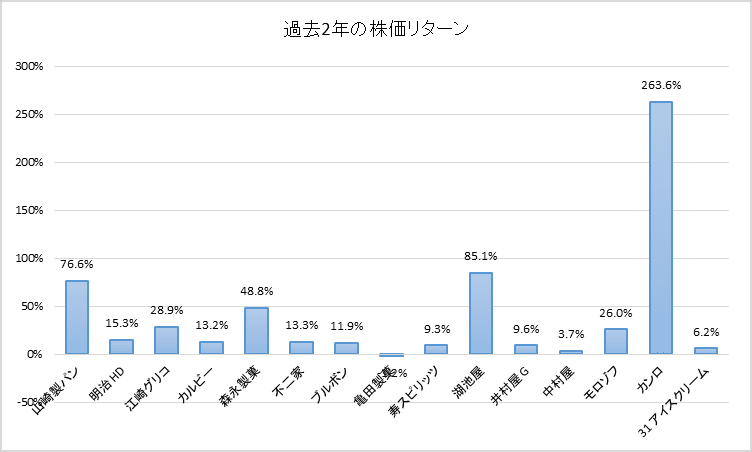

寿スピリッツの「過去2年間の株価 騰落率」のグラフを下記しておきます。

過去2年間だと寿スピリッツのパフォーマンスは「たったの9.3%」になってしまいます。

成長企業であっても、PERが高くなってから投資をすると、(PERの縮小にやられてしまい)株価パフォーマンスが悪くなるという典型例になります。

投資判断をする場合、結構大切になるポイントだと思いますので、ここは別途 note にしたいと思います。