臆病なIPO市場の夜明けはいつか?

2022年初から資本市場が急速に低迷し、ロシア・ウクライナ事情以降は急速なリスクオフモードに突入している。その後の利上げなど金融政策を含めた不透明感も相まって、日経平均だけ見ていると、株式市場は好調じゃないかと思いたくなるが、その実、最もリスクが高いとされるIPO市場、しかもテックセクターのIPO市場はいまだに臆病なままなのです。

2022年初に投稿した株式市場の調整、およびその後のスタートアップへの影響については、手前味噌ながらかなり適切なガイドラインだったかのように思う。では、その復活はいつになるのか。それを占うのが「IPO市場の夜明け」がいつ訪れるのかではないだろうか。

なぜIPO市場の夜明けが大事なのか

ちなみに今もIPOが日本市場でもできているじゃないかと思う方もいるかもしれません。件数ベースで言えば確かにそうですが、オファリング・サイズ(IPO時に投資家に販売する金額合計)を見ると違う景色が見えてきます。

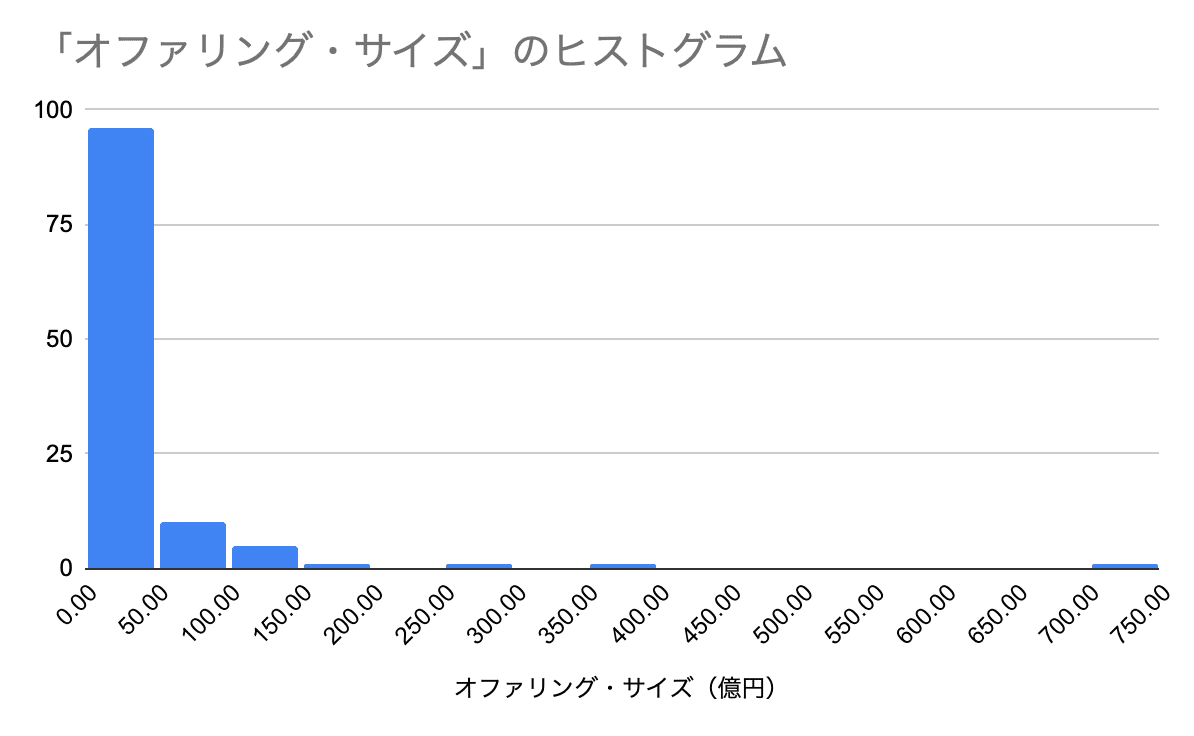

以下図は2022年から2023年9月までにグロース市場(※2022年3月まではマザーズ)に上場した(予定)の115件のオファリング・サイズの分布になります。大半が50億円未満であり、100億円未満の件数が106件に達します。

200億円を超えている3社は、大きい順にトライト(人材派遣)、スカイマーク(空輸サービス)、インテグラル(投資・コンサル)であり、スタートアップ的グロース企業ではない、比較的安定的な企業になります。

それ以外に100億円を超えてる企業は6社は、GENDA(ゲーセンM&A)、ライズ・コンサルティング(コンサル)、ジーユーシー(医療系M-3子会社)、トランザクション・メディア・ネットワークス(三菱商事/トヨタファイナンシャル系列の決済会社)、ナレルグループ(技術人材派遣)、そしてカバー(VTuber)になります。

所謂スタートアップに近いのは、ジーユーシーとカバーぐらいでしょうか。それぞれ初値時価総額で1,000億円を超えたユニコーン級の会社になります。その2社でも100億円+程度のオファリング・サイズに留まっています。

即ち、件数で言えば例年通りIPOが順調にできているように見えたとしても(※例年100件程度のIPOのうち半数程度がグロース市場)、市場で投資家がリスクをとって株式を購入している金額=オファリング・サイズで見てみると、100億円の壁が明確に存在していることがわかります。

もっと言えば、ぎりぎりIPOできるような会社であれば50億円の壁かもしれません。100億円の壁をぎりぎり突破できるような会社は、ユニコーン級のポテンシャルを有した超有望企業に限られていたわけです。

逆に言えば、ユニコーン級の会社ですら、100億円の株式を投資家に購入してもらうのがぎりぎりだったというわけです。

カバー社はオファリング・サイズの大半が売出しです。即ち資金調達は10億円プラスしかできていません。ジーユーシーは親会社M-3ですから、大半が資金調達になっており100億円以上の資金調達ができています。

つまり典型的なVCバック(主にVCから資金調達をし、赤字期間を継続して上場した企業)スタートアップの場合、IPOが資金調達イベントして十分に機能できていないことになります。

なぜならば、IPOで資金調達を優先してしまうと、オファリング・サイズも十分に確保できない中では、流動性が極めて小さい状態でVC投資家の保有比率が高い状況でポストIPOスタートアップとなってしまい、その後オーバーハングに悩まされる状況になってしまうからです。一方で、2022年以降の相場では、バリューエーションも満足のいく水準ではなかったでしょうから、希薄化を伴う公募(資金調達)は控える会社もいたでしょうし、既存VCもIPO時の売出しには消極的だった可能性があります。

このようにオファリング・サイズが100億円未満がせいぜいというIPO環境においては、満足いくバリュエーションが実現できないことに加えて、低流動性、オーバーハング、さらには十分な資金調達イベントとして活用できないという問題があるわけです。

自然体でオファリングサイズが数十億円程度で十分な、所謂Small IPOスタートアップにとっては、バリュエーションさえ一定許容できれば、2022年以降もIPOは選択肢だったように思います。ただ、最低でも300億円以上の時価総額を実現し、一定の資金調達と流動性を確保しようとするスタートアップにとっては、事実上2022年以降のIPOウィンドウはほぼクローズしていたということが言えるわけです。

このようにIPO市場がまだ夜明け前であることがご理解いただけたかと思います。2021年に未上場スタートアップへの投資額が8,000億円を超えました。今後「スタートアップ5か年計画」により10兆円の資金が投資できるエコシステムを目指しています。

投資額を巨大にすることができても、それだけではサステナブルではありません。あくまでも投資額に見合ったリターンを上げることが大事になります。そのためには、大型リターンを生み出す成功事例が不可欠なのです。その観点で300億円以上の時価総額が期待できるIPOの選択肢が極めて限定的である、この「IPO市場環境」が続き、夜明けが来ない状況であると、日本全体のエコシステムの血液が健全に循環しないことになります。

特に日本は、M&A Exitが米国と比較して極めて少ないという課題も抱えています。米国であれば、IPO市場が厳しければ、M&Aを優先すれば良いのです。実際にも元々9割程度のExitがM&Aによりますが、日本はその逆9割程度がIPOに依存しているのです。

だからこそ、日本のスタートアップ・エコシステムにとって、IPO市場の夜明けがいつになるのかが、極めて大きな影響を与えるのです。もちろん、短期的には2022年前半までに設立された大型ファンドが大量のドライパウダーを抱えていますから、資金的に窮することは優良スタートアップにとっては心配ないことかもしれません。

ただ、実際には大型のオファリング・サイズを実現できる、既存投資家にとって理想的な出口であり、スタートアップにとって持続的に成長していくポストIPOスタートアップとしての入り口を実現することができないとなると、未上場時の資金調達ラウンドの条件が厳しくなっていくわけです。

このことは2022年の市場変調以降、上場企業のバリュエーション・ベンチアークが一気に低下したことで影響を受けたこととはまた別です。それに加えて、IPOイベント自体が好調なIPO市場の時期と比較して、極めて読みづらく、保守的になりがちな状況なのです。

驚くほどリスクに臆病な機関投資家

株式市場を少しでもウォッチしている方からすると、ここまでの話に少し違和感を覚えるのではないでしょうか。日経平均は1990年以来の最高値を記録したはずだし、むしろ株式市場はこの1年で絶好調期を迎えているのではないか?というものです。

それには3つポイントがあります。1つは、日本企業の業績が好調であることです。ただ、その背景は円安、日本企業が強い部材などでコロナ期の反動で需要が好転、コロナ期で進めた構造改革の効果がでているなど、日本企業の収益力が実力以上に高く出やすいタイミングにも留意が必要です。

もう一つは、日経平均を押し上げているのは、ポストIPOスタートアップではなく、昔ながらの優良大企業になります。代表的なのはトヨタ自動車でしょう。EV化の遅れなどメディアではかなり叩かれていますが、株価だけ見れば過去最高水準を更新しています。この1年弱でも50%以上高騰しています。

日本の時価総額Top20を見ても、昔ながらの優良大企業が名を連ねます。多くの企業がほぼ最高値の時価総額を記録しています。

最後の1つは、アメリカ株式市場は日本ほどは好調ではないということです。

特にアメリカは企業業績が好調な巨大IT企業など、過去15年の株式市場の上げ相場を牽引してきたスター企業が多数存在します。その企業の貢献を含めても、全体として頭打ちしているのが実態なのです。これには、アメリカの金融政策などマクロ経済の状況に対する不透明感などが影響しています。

英国アーム社のIPOが今年最大規模だとして直近話題になりました。確かに、10兆円近い時価総額の会社でしたので、これ自体は昨今の株式市場から見れば大きな前進です。ようやく投資家もリスクオンモードになってきたのかと思うかもしれません。ただ、実際は、このIPOが如何に恐る恐る実施されたかが皆見えます。下記の記事でも触れられていますが、一見強気に見える孫さんが着実なIPOの成功を優先し、無理な値付けをせず着実な市場デビューを優先させたというものです。

この詳細な背景までは知る由もありませんが、一つ言えることはそれだけまだ市場はリスクに対して臆病であるということです。

そして、株式市場の好調さが、相対的にリスクが小さな優良巨大企業に支えられている構図は、日本も米国も変わるところではありません。機関投資家は全ての株式に臆病というほどではないものの、リスクの高い企業、その代表格であるIPOに対して臆病ということです。逆に言えば、これだけ金余りの市場ですから、株式市場にもお金を流さざるを得ません。その中で、安心感のある企業に優先的にお金が流れるからこそ、インデックスだけをみると高値圏で推移しているという今の状況が生まれているのです。

重要な鍵を握る優良IPO企業

今、海外機関投資家もIPOに対しては極めて臆病であると触れてきました。そんな市場の動向を見極める上でも重要とされている幾つかのIPO候補企業があります。これに限りませんが、少し前の記事に出ていた一覧がありますので、参考までにご紹介しておきます。

アームが上場しました。目下、Instacartが大注目されています。それ以外にも1兆円から10兆円クラスになる可能性のある企業が複数IPO候補として控えています。これらのIPOが成功裡に実施されるのか、市場は固唾を飲んで見守っていると言えます。

どの企業もまだリスクは高いとは言え、未上場企業として実績も注目度も抜群の企業ばかりです。このレベルの企業であっても、リスクが高いとみなし慎重なIPOプロセスを設計し、主幹事もビクビクしながらIPOの準備を進めていることでしょう。

日本のIPO市場の変遷(2021年〜2023年)

ここまで読んだ方は、とすると日本のIPO市場の夜明けはまだまだ来ないのではないかと思うかもしれません。実は、私は必ずしもそうは考えていません。

一つデータを見てみましょう。2021年、2022年、2023年のグロース(マザーズ)市場に上場した企業に関するデータです。

OR(%)はオファリング・レシオと言って、時価総額に対して投資家に販売した株式金額(=吸収金額)の比率です。想定(価格)は最初に目論見書に開示される株価(想定)であり、仮(上限下限)とは仮条件の上限と下限のレンジを表しています。公開とは公開価格といってIPOプロセスを通じて決定された投資家への販売価格です。初値は実際に市場で取引された最初についた株価のことです。

これをみると、幾つかのことがわかります。2021年は大半のIPOが、想定価格=仮条件の下限、上限は6%ぐらい上に設定し、公開価格は仮条件の上限で決定しているというものです。当方もワーキング・グループの委員を務める「IPOプロセス」に関する議論が、公正取引委員会も入ってきて、話題に上ったのが2021年ですが、まさにこういう想定価格をベースに決まってしまうIPOプロセスもその議論の対象でした。

そして、多くのIPOのいて初値が高騰し、公開価格の50-60%上で値付けされていました。一部投資家や起業家から、IPOプロセスによって決定される公開価格が不当に低く、結果的にスタートアップにとって貴重な資金調達が十分に行われていない=機会損失を受けているというものでした。

本論ではありませんが、2021年のIPOについては、その後平均的には初値の半分まで株価が下落しており、多くのIPO企業がその後の株価推移に苦労していることがわかります。そして、平均的には公開価格を20-25%下回って推移しており、むしろ当時話題になった安すぎると言われた公開価格すらも、今は下回ってしまっているのです。もちろん、当時とは市場環境が異なるから、この議論はapple to appleではないという主張も理解していますが、いずれにせよ長い目で見ると、2021年のIPOは初値という意味では大きな恩恵を授かっており、そこで売却を実行できたVC投資家は大きなリターンを生むことができたわけです。

これは2022年になると大きく傾向が変化していることが見て取れます。まず、象徴的なのは、ただでさえSmall IPOが課題だと言われた日本のIPO市場において、IPO時の時価総額もオファリング・サイズ(吸収金額)も2021年の水準の3-5割下の水準まで低下しています。先述した投資家の買い需要が低下していることから、特にオファリング・サイズが小さくなり(半分程度)、結果OR(オファリング・レシオ)も小さくなり、IPOの形式基準をギリギリ満たす水準まで低下してきています。

加えて、仮条件の下限が想定価格を下回るケースも散見されるようになり、事前に会社と主幹事が議論して決めた想定価格が、実際の投資家需要に照らしたところ、より保守的に見るべきだという判断をせざるを得なかったIPOが多かったことを表しています。実際、複数のIPOが延期を余儀なくされたのも2022年でした(詳細は下記の記事も参照)。

但し、悪いことばかりではありません。実際にIPOできた企業は、初値については2021年並みかそれ以上に上昇しています。その後、株価は平均的には低迷していますが、多くの会社は公開価格を下回る水準にはなっていません。すなわち、2022年のIPOは一見すると会社にとって厳しい評価を下されたように見えますが、今の株式市場のリスク感度からすると、当時の公開価格は比較的合理的な水準だったことがわかります。

ただ、日経平均などはその後も上昇を続けているわけですから、相対的にリスクが高い会社に投資家のお金が流れづらくなっていることが理解できると思います。これはマザーズ指数を見ても同様の傾向が出ています。

2023年はどうでしょう。多くのデータが2021年並みの水準まで回復していることがわかります。時価総額、オファリング・サイズ、OR、仮条件のレンジなどです。一つ特徴的なのは、初値が大きく高騰していることです。但し、その後急速に株価が下落し、直近株価の水準は2022年にIPOした企業と同程度=公開価格より少し高い水準に留まっています。2021年と比較して、一見するとバリュエーションが低い水準で公開価格が設定されており、かつ株式市場全体としてみれば悪くない環境ですから、Small IPOの希少性を狙った個人投資家の買い余力も大きく、初値が2021年以上に高騰していると推察されます。

ただ、アフターマーケットを支える機関投資家は冷静で、というよりも引き続きリスクの高い会社に対しては臆病(=リスクオフモード)であるため、その後比較的順調な株価水準(=公開価格に近い水準)に落ち着いていると思います。

何が言いたいかというと、ある程度2021年並みの水準まで戻ってきているということです。加えて、100億円を超えるオファリング・サイズのIPOも吸収できたという実績が出てきたこと。そして、今の市場環境を前提にした公開価格の設定に一定の合理性を感じられる、セカンダリー市場が形成できていることがわかります。ただ、大きく株価が上昇している有望スター企業がIPOから生まれているかというと、実績は乏しく、無理をしてリスクを取るにはまだまだという側面もあります。

日本のグロース市場のIPO自体がまだまだ魅力が足りない、リスクが高すぎるという従来からの問題は内在しているものの、2022年初は不透明感の塊だったことからすると徐々にもう少し大型のIPOに挑戦してみようという素地が整いつつあるようにも感じます。

2023年末から2024年前半のIPOパイプラインが試金石

一方で、先ほど触れたような英国アーム社や、米国の巨大ユニコーン企業のような数兆円のIPOのパイプラインが日本に控えていることはありません。また、数兆円とは言わずとも、想定時価総額で1,000億円を超えるような大型IPOも実際には出てきていません。より重要なのはオファリングサイズですが、急成長でまだリスクが高いとみなされるスタートアップ系企業でオファリング・サイズ200億円を超えるような規模のIPOが日本ではまだ出てきていないのです。

2024年以降にIPO市場の夜明けがくるのか否か。それはまだ誰にもわかりません。ただ、大きく2つの前提条件をクリアする必要があるように考えています。

1つは、米国の優良巨大IPOの需要が順調に消化され、アフターマーケットも堅調に推移すること。もう一つは、日本市場でオファリング・サイズ200億円の規模のIPOが成功裡に実施され、アフターマーケットが堅調に推移することです。

とは言え、まだ大規模なリスクを不透明感の極めて高い企業で実施できるほどの懐ではないでしょう。夜明けはまだ少し冷え込みます。だからこそ、2023年末から2024年上期にかけては、業績の安定感が高く、事業競争力が高く、財務的にも安定しているような、いわゆる優良企業のIPOが先行する形が望ましいのではないでしょうか。

冷え込む夜明けに、冷や水をかけるようなことがあると、まだ投資家が臆病になり、さらに夜明けが遠のいてしまうかもしれません。その辺りは主幹事証券など市場関係者は慎重にことを進めようとしていることでしょう。

実際にどのような企業がいつIPOしてくるのかわかりませんが、2021年後半から2年間の間にIPOを延期した企業も多数存在していることも事実です。その中から有望なスタートアップがIPOに挑戦し、堅調なアフターマーケットを形成することで、徐々に日本市場に投資する投資家の感度がリスクオフからリスクオンに変化していくと、より広くスタートアップにIPOの門が開くかもしれません。

2024年以降に夜明けを迎えるために、各社しっかり業績を伸ばしつつ、経営体制を強化し、ガバナンスを強化し、ポストIPOスタートアップとして評価される素地を作っていくことが今まさに重要だと思います。

そんな風に、これから6-12ヶ月のIPO市場を眺めていると、スタートアップ全体のモメンタムが少し理解できるようになるのではないでしょうか。個人的にもこれから市場にデビューする企業は1社1社注目していきたいと思います。

面白いnoteあったよって、友人に紹介ください。励みになります。