税理士?社労士?年末調整はどっちに頼む?

年末調整時期になると、割と悩むこの問題

そもそもどっちに頼むのが正解なの?

ってことなんですが、結論から言うと

『税理士』

が正解です

士業も色々で

税理士

行政書士

司法書士

社労士

などなど

割と業務が被りそうで、でも被らない

それぞれ法律で業務の範囲が細かく定められています

それを破ると・・・

「それはこっちの仕事だ!」

「〇〇法(税理士法とかね)違反だ!」

などとやりあうことになってしまうのです

年末調整業務については、日本税理士会連合会と

全国社会保険労務士会連合会との間で、どちらの

職務領域に属するかが話し合われてきました

長年の議論の末、2016年6月にようやく導き出されたのが

下記の着地点です

年末調整に関する事務は、税理士法第2条第1項に規定する業務に該当し、社会保険労務士が当該業務を行うことは税理士法第52条(税理士業務の制限)に違反する

では、何故そのような結論に達したのか

税理士・社労士の業務を見てみましょう

税理士の業務範囲

税理士は税のスペシャリストです

その業務範囲は下記の通りとなります

①税務代理(法第2条第1項第1号)

税務官公署に対する申告等につき、又はその申告等若しくは税務官公署の調査若しくは処分に関し税務官公署に対してする主張若しくは陳述につき、代理し、又は代行すること(次の②にとどまるものを除きます。)をいいます

②税務書類の作成(法第2条第1項第2号)

税務官公署に対する申告等に係る申告書等を作成することをいいます

③税務相談(法第2条第1項3号)

税務官公署に対する申告等、法第2条第1項第1号に規定する主張若しくは陳述又は申告書等の作成に関し、租税の課税標準等(国税通則法第2条第6号イからヘまでに掲げる事項及び地方税に係るこれらに相当するものをいいます。)の計算に関する事項について相談に応ずることをいいます

引用:非税理士により行うことが禁止される税理士業務|国税庁

年末調整に必要となる源泉徴収票の作成は、

所得税法226条に定められた業務となります

社労士の業務範囲

社労士は労務のスペシャリストです

社労士の業務には下記のようなものがあります

労働社会保険諸法令に基づく申請書等及び帳簿書類の作成

申請書等の提出代行

申請等についての事務代理

個別労働関係紛争解決促進法に基づき都道府県労働局が行うあっせん手続の代理

個別労働関係紛争について都道府県労働委員会が行うあっせん手続の代理

障害者雇用促進法、男女雇用機会均等法、育児介護休業法並びにパート労働法に基づき都道府県労働局が行う調停手続の代理

個別労働関係紛争について厚生労働大臣が指定する団体が行う裁判外紛争解決手続の代理(紛争価額が120万円を超える事件は弁護士との共同受任が必要)

労務管理その他労働及び社会保険に関する事項についての相談及び指導

事業における労務管理その他の労働に関する事項及び労働社会保険諸法令に基づく社会保険に関する事項について、裁判所において、補佐人として、弁護士である訴訟代理人とともに出頭し、陳述をすること

雇用保険、健康保険や厚生年金保険など社会保険に関する申請書類や帳簿書類の作成とその提出などに関することは社労士にしか行えない業務となります

何故、年末調整は税理士の仕事なのか

さて、両者の業務範囲を見てきましたが

年末調整が何故税理士の仕事なのかわかりますか?

それはこちら⇩でもお話したとおり

年末調整が所得「税」を確定させるための作業だからです

給与計算を社労士に依頼している場合でも

年末調整は税理士に頼むのが正解です

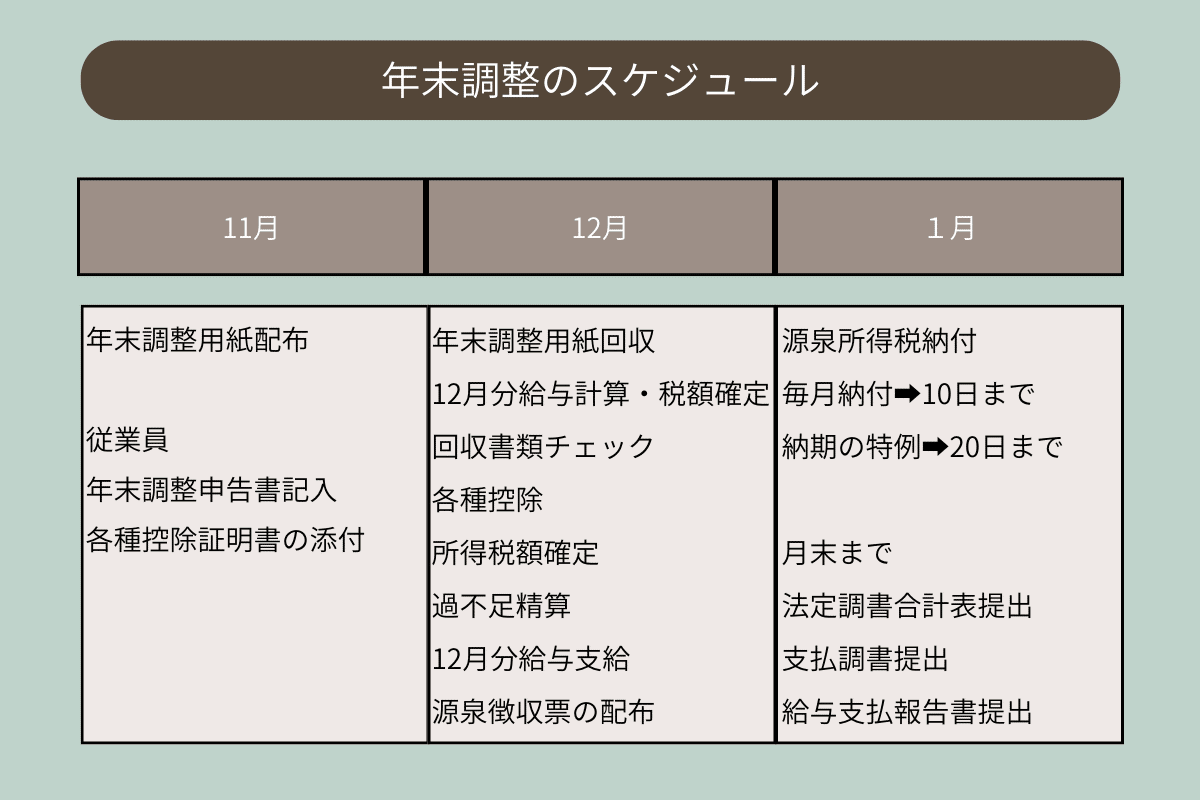

スケジュールにもあるように

・源泉徴収票作成 ➡ 税理士

・法定調書合計表作成 ➡ 税理士

・支払調書作成 ➡ 税理士

年末調整後の業務が税理士の業務なんですよね

万が一、年末調整を社労士が行った場合・・・

法律違反になるのはもちろんのこと

・源泉徴収票作成は誰がするの?

・法定調書作成は誰がするの?

・支払調書作成は誰がするの?

となってしまいます

これらは税理士の独占業務になるため

社労士が作成することはできません

税理士に年末調整を依頼すれば

これらも同時に行ってくれます

※給与支払報告書※

給与支払報告書については税理士の独占業務ではありません

なので、税理士が年末調整で税額を確定した結果をもとに

社労士が「代筆」で作成・提出するのは問題ないのです

が、給与支払報告書というのは「源泉徴収票」なので

税理士に頼んでおけばスムーズに行えます

システムでは

年末調整

源泉徴収票作成

源泉納付書作成

法定調書作成

支払調書作成

給与支払報告書作成

がひとくくりになっている場合が多いです

敢えて業務を分ける必要はないのかな~と思いますが

どこまで作業してもらうのかは依頼する税理士さんと

ご相談ください

ちなみにうちの事務所は

上記一連の作業をもって

『年末調整業務』

としています

税理士に依頼したくない!

そもそもそんなに従業員多くないし

わざわざ税理士に頼むほどでもない

という場合は事業主が年末調整をしても問題ありません

最近は様々なシステムがありますし

税理士に頼まない事業主も多いです

システムに頼らない場合は

給与所得控除

所得控除

税額控除

扶養控除

などなど、控除の種類や控除額を理解していないと

難しいですが、できなくはない・・・と思います

・年末調整の計算ができるか

・税務署や市町村に提出する書類の作成ができるか

・是正があった場合に対応できるか

など、考慮して

税理士に頼むか、自身でするかを

判断していただけたらと思います

税理士と社労士って仲悪いの?

結論

そんなことない!

です(笑)

年末調整時期になると結構連携して業務にあたります

税「12月分の給与計算できたら賃金台帳くださ~い!」

社「了解っす!年末調整終わったら過不足一覧くださいよ」

税「出来次第送ります!」

みたいな感じです

連携できないとお客さんに迷惑かけちゃいますからね

それぞれの業務範囲を守りながら

連携してお客さんの対応に当たってます

どちらか一方しか依頼していない場合は

「誰かいい税理士・社労士いないですか~?」

と紹介してもらうのも有りだと思いますよ(´。•ㅅ•。`)

面倒な処理は是非専門家を頼ってみてくださいね

ここまでお読みいただきありがとうございました

何か不明点などがありましたら

TwitterのDMまでお願いします

サポートいただいた分は🐶の保護活動に利用させていただきます(o_ _)o))