世界各国チャレンジャーバンクの戦略を外観 #4 【アフリカや中南米の新潮流、新興市場でのチャレンジャーバンク成功要因を考察する】

参照:各社アニュアルレポート、リリースなどをもとに作成

参照:各社アニュアルレポート、リリースなどをもとに作成

本稿は新興国の産業創りをリードするベンチャーキャピタル、UNCOVERED FUND(アンカバードファンド)が投資先発掘・検討のために行ったリサーチ結果の一部をご紹介するチャレンジャーバンク考察シリーズの第4回です。

今回は世界各地の代表的なチャレンジャーバンクについてご紹介し、収益構造を簡単にご説明します。10月29日公開予定の第5回では私たちの投資対象であるアフリカのチャレンジャーバンクについてご紹介します。

前回までの記事はこちら

シリーズ 【デジタル金融包括】アフリカや中南米の新潮流、新興市場でのチャレンジャーバンク成功要因を考察する

■#1 デジタル銀行の整理と新興国での役割

■#2 チャレンジャーバンク急増の背景(ヨーロッパ・アメリカ編)

■#3 チャレンジャーバンク急増の背景(インド/南米/アフリカ編)

■#4 世界各国チャレンジャーバンクの戦略を外観・・・【本記事】

■#5 アフリカにおける代表的チャレンジャーバンクと注目のスタートアップ

◆ヨーロッパ・アメリカの代表的チャレンジャーバンク

1. Monzo(イギリス)

まずは、イギリスの代表的なチャレンジャーバンクMonzoをご紹介します。

MonzoはやはりイギリスのチャレンジャーバンクであるStaring Bank(2014年創業)のメンバーが独立して2015年に創業しました。当初はお金を移動するAPIを提供したり、プリペイドデビットカードサービスにとどまっていましたが、2017年に銀行免許を取得し、チャレンジャーバンクとなりました。ユーザー評価が極めて高く、ロンドンの調査会社Ipsos MORIの調査(2021年8月)ではイギリス全銀行中で1位の品質評価を獲得しています。

出典:Ipsos MORI

(1)特徴1:コミュニティブランディング "Monzo Community"

Monzoの特徴の一つは、コミュニティづくりです。「Monzo Community」というコミュニティサイトを公式にWEB上に開設し、ユーザー同士の交流、質問やサービス開発・改善のアイディアも募っている。Monzoはそのアイディアを検討し、開発のロードマップを公開します。公開されたロードマップは全てのユーザーが閲覧可能で、ユーザー自らそのアイディアを評価し、開発を希望するか否かを投票することが可能です。例えば、「Monzo」という企業名も同コミュニティで募集し、応募された12,560の名称の中から選ば手やものです。(当初は「Mondo」という名称でしたが、同名称の企業が存在したことから変更しました。)

こうした仕組みがユーザーエンゲージメントの向上、サービス品質の向上にも寄与しているものと思われます。

(2)特徴2:メインバンク化戦略

チャレンジャーバンク/ネオバンクは歴史が浅く、メインバンクとしては利用されにくい傾向にあるようです。一方で、銀行業務の骨格は、顧客から預金を受け入れ、その預金を原資として融資をし、融資先から利子を受け取ることで収益を得ることにあります。したがって、銀行が収益化を図るうえでは預金量の拡大が重要なのです。

その為には伝統的な銀行に代わり、メインバンクとして利用されることが重要です。Monzoはメインバンクとしての利用を促進するための様々な施策を打っています。これらの施策に効果もあってか、アニュアルレポートによれば、Monzoをメインバンクとして利用しているユーザーは、2020年度末の13.8%から18.1%に増加しています。

①給与早期振込サービス("Get Paid Early")

2019年から始めたこのサービスでは、Monzoを給与受取口座に指定すると、通常の受取日の前日午後4時に受け取りをすることが可能です。

イギリスでは、給与振込にBacs(Bank Automated Clearing System)というシステムを利用しており、このシステムでは企業による振込支持から従業員の口座への着金まで3日を要します。

ただし、受信側の銀行は、システム上で着金前に着金予定額を事前に把握することが可能です。Monzoは着金前に着金予定額を把握することにより、実際に着金する前に従業員の口座へ入金を済ませてしまうのです。

ほとんどの銀行はこのような処理をしないため、Monzoユーザーは通常の給料日よりも早く給料を受け取ることが出来るのです。

②広報戦略

また、Monzoは4000名のユーザーへのインタビュー結果を公表し、彼らの「生の声」をもとにMonzoをメインバンクとして利用する場合のメリットを訴求しています。

FYI:https://monzo.com/blog/2019/12/11/monzo-main-bank-account

③有料サブスクリプションサービス

2020年に個人向けの「Monzo Plus」(月5ポンド)、「Monzo premium」(年180ポンド)、法人向けの「Monzo Business」という有料サービスを相次いでリリースしました。

2021年度(2021年7月発行)のアニュアルレポートによればこれらのサブスクプラン合計で既に21万以上のユーザーを獲得しています。

Monzo PlusやPremiumでは、すべての銀行口座を一括管理し、見える化できます。日本で言えば、Money Forwardを思い浮かべると分かりやすいと思います。他行の口座のお金の動きや、クレジットカードの利用状況など、ユーザーの持つお金の動きをMonzoで見える化します。Monzo内で他行口座→Monzo口座へお金を移動させることも可能で、収支管理を容易にします。

出典:Monzo

出典:Monzo

(3)Monzoの収益構造

Monzoの収益源は以下の3項目に分けられます。

①顧客が利用するカード決済の交換手数料:50%

②銀行サービス(サブスクリプション等):15%

③顧客への貸付による純息収入:26%

(④その他:9%)

Monzoの売上7,942万ポンドうち約50% (3,987万ポンド)がカード決済の交換手数料で成り立っています。具体的にはデビットカードの取引ごとに0.2%の手数料を取得しています。次いで融資の利息が約26%(2,136万ポンド)を占めます。銀行サービスは約15%(1,142万ポンド)、そのうちサブスクプランは約500万ポンドです。サブスクプランは収益の柱と言えるほどではありませんが、後述のRevolutはサブスクプラン収益が売り上げの1/3を占めており、今後の成長が期待されます。

2020年は新型コロナのパンデミックに見舞われ、一時はカード利用料などが急減し、2020年5月の調達時の評価額が以前の20億ポンドから12.5億ポンドへ急落、創業者でCEO Tom Blomfieldは退任を余儀なくされました。しかし、2020年度を通じては預金総額は124%増加、カード決済量も50%増加したほか、Monzo Businessアカウントは約7万7千アカウントのうち20%以上はロックダウン中に登録されました。パンデミックがモバイルUXのMonzoの利用を加速させた面もあると思われます。

2.Revolut

Revolutは投資銀行(リーマン、クレディスイス)出身の創業者ストロンスキーが国際送金や海外での決済ハードルを下げるビジネスを構築するために創業しました。

ストロンスキーは海外出張が多く、海外取引や為替に高額な手数料を支払うことに不満を感じていました。彼は金融マンとして為替レートを理解しているだけに、実際に支払金額を見て、取引時に加算される手数料の高額さと不透明さに強いストレスを感じたのだといいます。当時、このストレスを解決するようなサービスは存在しなかったため、自ら作り上げることを決意したそうです。

RevolutのUIイメージ

出典:Revolut (日本語はアンカバードファンドが補記)

出典:Revolut (日本語はアンカバードファンドが補記)

(1)特徴1:旅行客が主なターゲット

上記の創設背景から、Revolutは主に旅行客や移住者をターゲットにしています。

①サービスは基本無料(フリーミアムモデル)

旅行や出張でEUへ滞在する人々が母国へ送金したり送金を受けたり、あるいは自分のお金を気軽に引き出せるよう基本的なサービスは無料とし、すべてをモバイルアプリ上で完結させるなど、心理的なハードルを下げているのが特徴です。国ごとの基軸通貨だけでなく、暗号通貨の交換も可能とし、とことん通貨交換が気軽にできるようにサービス構築しています。

無料のサービスで多数のユーザーを確保したうえで、後述する旅行保険や有料のサブスクリプションをクロスセルすることで収益を得るモデルです。また、有料の法人用アカウントも提供しています。

②位置情報ベースの旅行保険

また、アプリ内で旅行者向けの旅行保険も提供しています。この保険のユニークな点は位置情報に基づき、外国の滞在日数1日ごとに保険料が発生する仕組です。母国に帰国したタイミングで自動的に補償は終了します。一般的な海外保険は、出発前に滞在する国と期間をあらかじめ選択したうえで申し込む仕組みですが、Revolutはその必要がありません。突然、旅行期間が延びたり、別の国へ移動する必要があっても保険の変更手続きや新しい保険を手配する必要はありません。

③旅行予約サービス "Stays"

さらには、2021年7月に旅行予約サービスをスタートしました。Revolutアプリ内の「Stays」というサービスを通じてホテル等宿泊施設の予約が可能です。Staysで予約すると費用の10%がキャッシュバックされるメリットがあり、「旅行者をターゲットとするデジタルバンク」をユニークな強みとして活かしています。

なお、将来的には飛行機、レンタカーやその他のオプションも提供される予定です。実現すればRevolutは旅行に関するすべてのサービスを手配可能なスーパーアプリと位置づけられることでしょう。

(2)特徴2:サブスクプラン

一方で、有料のサブスクリプションプランを用意しており、ヘビーユーザーを有料プランへ誘導することで収益を得ています。ヘビーユーザーにとっても、一回の取引ごとに手数料がとられるわけではないので、伝統的な銀行サービスや送金サービスに比べ、心理的に利用しやすいモデルとなっています。Revolutはローンチ当初からサブスクを提供しており、2020年にサブスクプランを導入したばかりのMonzoと異なり、売上の約1/3はサブスク料金です。先ほどの旅行保険はRevolut PremiumまたはMetalに自動セットされています。

出典:Revolut

出典:Revolut

(3)特徴3:厳選した商品を提供

Revolutはアプリ上で様々なサービスを提供していますが、彼らはMonzoのようなオープンバンキングによるマーケットプレイス型のサービス提供を志向しているわけではありません。オープンバンキングとは、銀行が持つデータをオープンにし、銀行をマーケットプレイス(プラットフォーム)として様々な事業者がサービスを提供するモデルです。

RvolutのCEO Nikolay Storonsky は、マーケットプレイスの様に様々な商品を並べるのではなく「すべてのカテゴリーでベストな商品を提供するのが理にかなっている」と言います。実際にRevolutが提供するサービスは、旅行はStays、保険はRevolut Travel Medical Insuranceのみです。マーケットプレイスを通じて複数の旅行業者や保険会社からユーザーがプロダクトを選択する仕組みではありません。そうした仕組みは不便であり、「ボタンをクリックするだけで、最高の商品が利用できることが理想」であるといいます。

(4)特徴4:積極的な海外展開

Revolutは積極的な海外展開を行っていますが、海外送金や決済はサービス提供可能な国が多いほどユーザー利便性が高まりますし、送金事業だけであれば銀行ライセンスが不要であるため海外展開が比較的容易であるのだと推察します。

たとえば、2020年に進出した日本では「資金移動事業者」※のライセンスを取得し、送金や支出管理等のサービスを提供しています。

※日本ではPayPayやLINE Pay等、電子マネー事業者の多くが資金移動事業者のライセンスで営業しています。

一方で、米国では銀行ライセンス取得に向けた申請を行っており、より幅広いサービス展開を計画しているものと考えられます。

こうした国別の戦略はローカライズの専門部門「Department global Plus Local」で練られています。彼らは、国ごとに異なる規制や文化を考慮し、ローカライズしながら海外展開を進めるグローカリゼーションを重視しているのです。

(5)給与早期払

2020年12月より、Revolutも給与早期払サービスを開始しました。1回あたり5,000ポンドの上限はありますが、Monzoと同様に、通常よりも1日早く給与の受取が可能です。Revolutは現在イギリス本国の銀行ライセンスを申請中です。今後はMonzoと同様に、メインバンク化戦略を進めていくのかもしれません。

(6)Revolutの収益構造

Revolutの収益源は以下の3項目に分けられます。

①顧客が利用するカード決済の交換手数料:43%

②サブスクリプション料金:34%

③外国為替取引・投資性商品手数料:18%

④その他:23%

旅行者を主な対象とするRevolutのターゲティングとサブスク戦略の成功が収益構造によく表れていますね。

出典:Revolut

なお、2021年9月にはBuy Now Pay Later(BNPL:Paidyの様な後払いサービス)へ参入を表明しています。BNPLはクレジットカードに似た後払サービスですが、昨年(2020年)飛躍的に利用者数が増えているサービスであり、今後もRevolutの動向に注目です。BNPLは私たちのブログでも今後テーマとして取り上げる予定です。

◆アジアの代表的チャレンジャーバンク

上記でご覧いただいた欧米諸国と様相が異なるのがアジアです。

欧米諸国では、規制緩和を背景にスタートアップが1からチャレンジャーバンクを立ち上げたチャレンジャーバンクが活躍していますが、アジアでは巨大プラットフォーマーや大企業による参入が目立ちます。

(参考)アジアのチャレンジャーバンク

出典:BCG

出典:BCG

アジアで代表的なチャレンジャーバンクは、テンセント(中国)が立ち上げたWeBank(微衆銀行)やアントファイナンス(中国)のMybank(網商銀行)、Kakao(韓国)によるKakao bankなどがあります。

また、東南アジアでは、2020年末にGrab(シンガポール等)がシンガポールの銀行免許を取得したり、Gojek(インドネシア等)がインドネシアのデジタルバンクBank Jagoに出資をしました。Grab、Gojekともに配車サービスから始まり今や生活に欠かせないサービスをワンストップで提供するスーパーアプリです。

このように、アジアではプラットフォーマーのエコシステムへ銀行を組み込む動きが進んでいます。日本のLINE銀行やPayPay銀行、auじぶん銀行等もチャレンジャーバンクとして定義されるケースもありますが、いずれも大企業の傘下であり、SNS等の基盤サービスで顧客を獲得したプラットフォーマーが、さらなる収益を狙ったり、より強固なエコシステムを構築する動きと言えるでしょう。

(参考)収益性の高いチャレンジャーバンクとエコシステム

出典:BCG

出典:BCG

1.WeBank(中国)

WeBank(微衆銀行)は中国最大のSNSベースのスーパーアプリWeChat(微信)内でサービス提供していることが特徴です。

WeChatはユーザー数約12億人を誇る巨大アプリで、中国人のスマホ使用時間の9.46%はWeChatの利用に費やされています。

※上記「微信」がWeBankの中国語正式名称。

出典:QuestMobile

さらにWeChatを提供するテンセントはほかにも様々なアプリを配信しており、中国人のスマホ利用時間のうち、43.2%はテンセント系アプリで占められています。こうしてテンセントは圧倒的なユーザー数と利用濃度をもとにした強力なデータベースとエコシステムを構築しています。

(1)特徴:ミニプログラムによるユーザー吸引力

WeChatはWeChatアプリの中で独自のミニプログラム(アプリ内アプリ)を提供しています。ミニプログラムはサービスごとのアカウント登録※も不要、インストールも不要であるため、すぐに、気軽に利用できます。この特徴を生かして、あらゆるサービスがミニプログラムとしてWeChatで提供されており、WeChatユーザーはアプリから離れることなく、公共料金の支払いからカフェでの注文、ゲーム、友だちとのコミュニケーションなど生活に関わる様々なイベントをWeChatアプリ上で完結させています。

※WeChat内サービスのため自動的にWeChatアカウントに紐づいている。

特に、中国農村部の低所得者層の持つスマートフォンは、低スペック機種かつ低通信量の通信契約であるため、高容量なアプリをいくつもインストールすることは難しいのですが、ミニプログラムはWeChat内で動作し、軽容量、インストールする時間もかからず、彼らでも簡単に利用できるのです。

WeChatが国民的スーパーアプリとなった背景の1つには、従来、企業がアプローチできなかった地方の低所得者層を包摂したことにあります。

(話は逸れますが、この点はアフリカの農村部も中国と同様、または更に厳しい環境です。スマホの所有者でも低通信速度・低スペック機種を使っていることが多く、WeChatミニプログラムのアプローチは興味深いものです。)

企業側にとってもミニプログラムはネイティブアプリ(AndroidアプリやiOSアプリのこと)に比べ開発が容易です。また、サービス利用料金はWeChatPayで収受できます。そして何よりもWeChat12億人のユーザー基盤があり、その中にはこれまでアプローチできなかった層も含まれているため、魅力的なプラットフォームなのです。

こうしてますます優れたミニプログラムが開発され、WeChatエコシステムを強化のものとしています。(以下は参考記事です。)

(2)特徴:小口の消費者ローン「微粒貸」

WeBankもこうした低所得者層を取り込むことに成功しています。WeBankの主力商品は消費者ローン「微粒貸」で、3つのユニークな特徴をもっています。これらの特徴により、従来の銀行が対象としてこなかった低所得者層も融資の対象とすることが可能となりました。実に顧客の70%がホワイトカラー以外の労働者で、20%は金融機関からクレジットを受け取ったことのない人々です。

【WeBank融資3つの特徴】

① 伝統的な銀行との提携融資

② ホワイトリストの作成

③ プッシュ提案

①伝統的な銀行との提携融資

WeBankは単独で融資をすることはなく、伝統的な銀行と提携し、融資額の80%を伝統的な銀行が提供し、残りの20%をWeBankが提供します。ただし、利息はWeBankが30%を取得します。これが可能となるのは、WeBankが優れた顧客創出機能を有するからです。WeBankが他行がアプローチできない低所得者層を含め、多数の顧客を集客することが可能です。この提携スキームでは、提携銀行は集客をWeBankに依存するため、WeBankはその分利息収入を多めに獲得するのです。

この顧客創出機能は次の②ホワイトリストと③プッシュ提案によって形作られます。

②ソーシャルクレジットに基づくホワイトリストの作成

審査に当たっては、一般的な銀行が利用している中国人民銀行個人信用情報データベースの信用情報に加え、WeChatをはじめとするテンセントエコシステム内で得られる情報を利用します。テンセントは数多くのオンラインサービスを提供しています。このエコシステム内で得られる行動履歴等から、

ユーザーが融資対象となりうるか、与信額はどの程度かを評価します。

融資対象となりえるユーザーはあらかじめホワイトリストに加えます。融資の際には、ホワイトリストと突合することにより迅速な融資判断が可能となります。

③ プッシュ提案

さらに、WeChatやQQ(WeChatとは別のテンセントのソーシャルメディア)ユーザーのうち、上記プロセスで融資するに足ると判断した人々に対しては、彼らがお金を借りたくなるだろうタイミングを分析し、プッシュ通知で融資を提案します。

WeBankおよびWeChatのUIイメージ

出典:WeBank、WeChat(アプリスクリーンショット)

◆南米の代表的なチャレンジャーバンク

南米は金融機関口座を持たない人々が多く、また銀行の利便性が低いことから前回ご紹介したように多数のチャレンジャーバンクが設立され、多くのユーザーを獲得しています。

今回は、その中でも最大級のNubankについてご紹介します。

Nubank

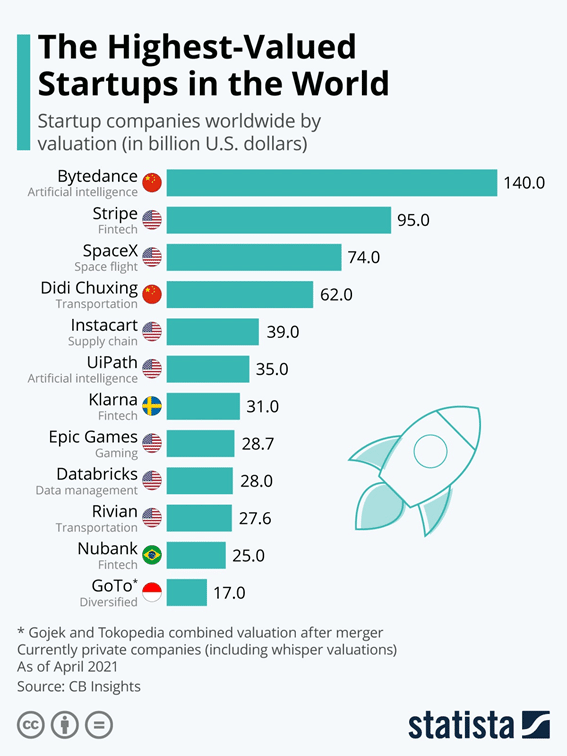

Nubankはブラジルのネオバンク※で、コロンビア、メキシコなど南米に展開しています。営業顧客数4,000万人を誇る世界的にも巨大なデジタルバンクで、世界のスタートアップの中でもトップクラスの時価総額を誇ります。

※Bankと付くものの、銀行ライセンスは持っておらず、ブラジル固有の「決済機関」( Instituição de Pagamento)のライセンスで営業しています。Nubankの提供する口座は「支払アカウント」といわれるオンライン専用口座であり、信用保証基金(Fundo Garantidor de Crédito≒預金保険)の対象外です。

出典:Statista

※なお、2021年6月に7.5億ドルを調達し、時価総額は300億ドル($30B)まで拡大しています。

(1)Nubank創業の背景

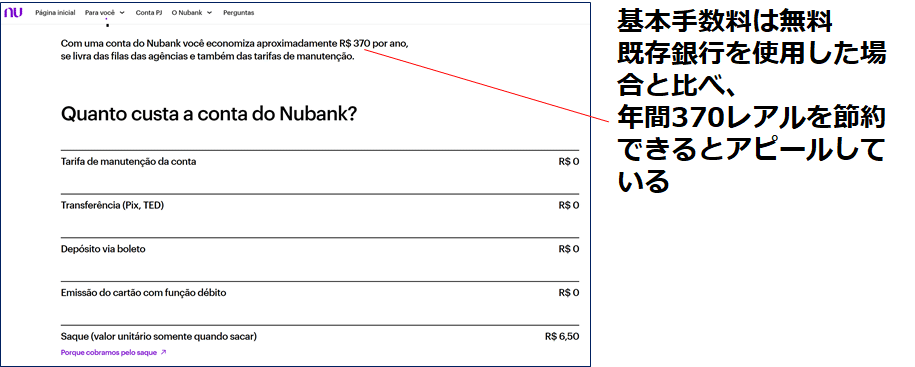

Nubankは、ブラジルには銀行口座を持たない人々が約30%おり、さらには大手銀行が寡占的で世界的にも高額な手数料と不便なサービスを提供していることを問題視し、この解決をミッションとして銀行業界に参入しました。

NubankのCEO David Vélezはコロンビア出身で、ブラジルに移住した人物です。移住当初ブラジルで銀行口座を開設するための手続きに2時間を費やし、実際に開設ができるまで5カ月を要し、大変苦労したといいます。この経験がNubank創業のインスピレーションになったと言います。

Nubankは、ポルトガル語で裸(Nu)の銀行という意味です。つまり裸であること=単純で透明であることが彼らの特長です。Vélezによれば、「従来の銀行利用には数千ものプロセスや電話、訪問が必要だった。銀行は顧客を囚われの人としている。それ故に、単純化と透明性こそがNubankの差別化である。」

(2)Nubank人気の背景

Nubankが登場する前のブラジルは金融機関の口座保有率は70%程度で、人口の1/3は口座を保有していませんでした。さらに既存の銀行は高額な手数料と貸出金利な上、手続きもアナログ。Vélezが語っているようにユーザーの負荷が大きく利便性に難点がありました。

一方で、携帯電話やスマートフォンの普及率は高く、GMSAが行った調査では、2017年時点で約90%の人がモバイルインターネットが利用可能な状況でした。

出典:GMSA

※参考:前回ブログ

つまり、モバイルベースでユーザビリティに優れた銀行が登場すれば、広く普及する土壌があったのです。

実際に、現在のNubankの顧客の20%は銀行口座やクレジットカードをもっていなかった人たちです。加えて、Nubankユーザーの70%が、36歳未満のミレニアルまたはZ世代であり、モバイルへの抵抗が少ない世代の顧客化が進んでいます。

(なお、もともと銀行口座を持っていない人でも、アプリ上で銀行伝票を作成し、既存の銀行支店に訪問することで、現金をNubank口座へ伝票振込で入金することが出来ます。)

(1)特徴

①テクノロジードリブン

Nubankの基本的なサービスは他のデジタルバンクと同様で、無料の口座に加えて、ローン、投資商品、保険等を提供しています。彼らは2013年設立であり、デジタルバンクの先駆け的存在でもあります。当時はフィンテックという言葉もほとんど使われていない時代でした。

Nubankはクレジットカードの発行からビジネスを始めました。創業当初、銀行業務の参入は規制等のハードルが高く、当時は外国資本規制もあったからです。ブラジルでカードを作成する場合、一般的には最大2か月かかるそうですが、Nubankは数分で作成可能です。

そんな彼らのポリシーは「テクノロジードリブン」です。CEO David Vélezの言葉が象徴的です。「私たちはテクノロジーの会社であり、テクノロジーは私たちのDNAの中にある。私たちは銀行ではないのだ」「製品自体は破壊的ではないが、その方法が破壊的なのだ。」

出典:Nubank

(2)特徴

②低金利

前回ブログで、ブラジルは預金金利と貸出金利の差(金利スプレッド)が世界的にも極めて大きく、銀行有利な市場であることに触れました。

Nubankは一般的な銀行に比べ低金利で融資を行うことで人気を集めています。また、給与ポータビリティ※で給与転送先をNubankの口座に指定することで、15%金利を安くするサービスも行っています。前述のMonzoと同様のメインバンク的な利用を目指す施策と言えます。金融機関としては預金額が多いほうが収益性が高まるため、このような取組を行っているものと考えられます。

※給与を給与口座からNubankの様なFintechの口座に即日転送するサービス。従来ブラジルでは雇用主が指定した銀行にしか給与を送金することが出来ませんでしたが、この仕組みにより雇用主指定銀行の口座から任意の銀行口座へ自動的に転送することが可能になりました。

(3)特徴

③リワードプログラム

Nubankカード(クレジットカード)に紐づいており、1レアルの消費ごとに1ポイントがたまる仕組み。ポイントは100ポイント=1レアル(航空券の場合は80ポイント=1レアル)としてNubankのパートナー店舗での決済に利用できます。

④顧客数数の急増

Nubankは創業以来、順調に顧客数を伸ばしてきましたが、特筆すべきは、2019年以降の急増です。2019年に1,000万人だった顧客数は2021年6月のリリースによれば4,000万人まで増加したのです。新型コロナウィルスによるパンデミックの影響か、リアルな店舗に行く必要のないNubankが好まれたものと思われます。

出典:Statista

◆チャレンジャーバンクの収益構造を考察する

最後にここまでご紹介した各行の主要サービスや収益源等を一覧にしました。

参照:各内容は各社の公式HP、アニュアルレポートや報道を出典としてアンカバードファンド作成。

参照:各内容は各社の公式HP、アニュアルレポートや報道を出典としてアンカバードファンド作成。

各国のデジタルバンクの収益構造を確認してみます。

(1)若年ユーザーが多い

若年ユーザー比率はMonzoとNubankが70%を超えています。他のチャレンジャーバンクは公表していませんが、同様に若年層が多いものと思われます。

(2)メインバンクとして普及しているとは言えない

銀行の基本的な収益モデルは、顧客から預金を預かり、それを貸し出した金利で利益を得るモデルです。

一方、MonzoやRevolutのローン総額を見ると預金額に対して融資が少ないことが分かります。つまり、預かったお金は寝たままで、利息を稼いでいないということになります。

次に顧客当たりの預金額を見てみると、そもそもメインバンクと言えるほどの規模には至っていないことも分かります。上表の中では最も金額の大きいMonzoでも$855ですから、日本円で約9万円に過ぎません。

(3)手数料収入が収益の大半

一方で、各社ともインターチェンジ手数料(カード使用時の手数料)が大きな収益の柱となっていることが分かります。特に、Monzoの場合は銀行業務による手数料が少ないので、融資も含めて本業と言える銀行サービスではあまり儲かっていないことが分かります。

そのためか、各社の項目で見てきたように給与早期振込やサブスク等、各社ともメインバンク利用を高め、銀行業務収入を高める動きを見せています。

(4)NubankとWeBankは利息収入も大きい

Nubankを見てみると、利息収入が大きくインターチェンジ手数料と同程度の規模です。また、その他の収入も一定規模がありバランスが取れているようです。最終損益の赤字幅も比較的小さく抑えられています。

中国のWeBankは融資に力を入れており、手数料収入以上に利息で収入を獲得。現状では数少ない黒字チャレンジャーバンクのひとつです。

やはり従来型の銀行と同様に、融資能力がチャレンジャーバンクが収益性を高めるキーワードと言えそうです。

また、2021年9月以降RevolutoやMonzoは相次いでBNPLへの参入を表明しました。BNPLは決済の後払決済サービスで、一定回数以上の分割払時の金利と加盟店手数料を収入源としています。ECサイトやスマホ決済等の購買行動と直結するスマホをインフラとするデジタルバンクとしての強みを活かした金利収入獲得ツールとなるかもしれません。

おわりに

次回(10月29日公開予定)は、私たちの投資フィールドであるアフリカの代表的なチャレンジャーバンクをご紹介します。

なお、本稿の中でも「融資」や「Buy Now Pay Later」について触れましたが、今後のシリーズではアフリカにおけるレンディング(ローン・後払)事業についてご紹介したいと思います。実はアフリカでは何らかの形で「レンディング」を提供しているスタートアップが相当数存在ます。日本では聞いたこともないような形でレンディングを行っているスタートアップもいるので、興味深い分野です。お楽しみに!

-------

シリーズ 【デジタル金融包括】アフリカや中南米の新潮流、新興市場でのチャレンジャーバンク成功要因を考察する

■#1 デジタル銀行の整理と新興国での役割

■#2 チャレンジャーバンク急増の背景(ヨーロッパ・アメリカ編)

■#3 チャレンジャーバンク急増の背景(インド/南米/アフリカ編)

■#4 世界各国チャレンジャーバンクの戦略を外観・・・【本記事】

■#5 アフリカにおける代表的チャレンジャーバンクと注目のスタートアップ

------

=お知らせ=

アンカバードファンドでは、アフリカ経済の最新情報や当社の投資状況やイベントなど最新情報をお知らせするメールマガジンの配信をスタートしました。ぜひ、ご購読ください!

■購読用URL

https://uncoveredfund.substack.com/p/1-zrxall315m

■購読方法

購読用URLをクリック

→「Subscribe now」をクリック

→メールアドレスを入力

→「Subscribe」をクリック

→完了!

登録いただいたメールアドレスへ定期的にメールマガジンを配信します。

===================================

UNCOVERED FUNDについて

UNCOVERED FUNDはアフリカ大陸はじめ新興国の産業創りをリードするベンチャーキャピタルです。2050年に向けて新興国の人口増加と経済成長はここから急加速し、世界経済の中で重要な役割を担っていくことは間違いありません。特にその中でもラストフロンティアと呼ばれるアフリカ大陸は、2050年には世界人口の25%を占める25億人の巨大市場になります。その成長を牽引する最先端のデジタル技術を活用し、既存の枠組みに捉われることなく産業・社会基盤を一から構築していく新興国には、 日本が学ぶべきイノベーションの発想が多く存在します。UNCOVERED FUNDは、まだ十分な起業家支援が行き届いていない『アンカバード(un covered)』な世界で 未開の才能を発掘し、事業を作り、雇用を生み出し、世界100億人が共存する未来へ大きな価値を共創します。

===================================