認知症で口座凍結?使える制度のアレコレ②

前回までは認知症になってしまったことによる口座凍結に対して

認知症になった時に使える制度、なる前から準備しておく制度

を紹介してきました。

しかし、親族間のトラブルや金銭的な問題がつきまとうのは前回のまとめでも書かせていただいた通りです。

「なるかどうかわからない」という方がほとんどだと思います。

しかし、介護は介護される側だけでなく介護する側も当事者です。

介護が終わってやってくるのは相続です。

認知症で口座を凍結されてしまうと

相続の手続きが済むまで介護のお金を代わりに支払う必要があります。

最悪の場合は赤字になってしまいます。

初老のご両親がいらっしゃる若い方にはお子さんの未来やご自身の老後を守るためにもご一読いただければ幸いです。

保険は受取人との共有財産

民間介護保険に加入しておけば、

口座を凍結されても受取人に直接お支払いすることが可能です。

また、成年後見人制度や家族信託を利用する際の費用にも使えます。

生命保険は本人の財産なので、ある程度の年齢になった時でも

「もう使わないな」と思ったときは解約して、解約返戻金を受け取ることができます。

もし、亡くなってしまっても保険金を受取人にお渡しすることが可能です。

保険は一度加入して解約すると損をするという考え方がありますが、

掛け捨てや解約返戻率を抑えて満期の際の返戻率を高めたものに関しては

解約するといわゆる損益が発生する可能性があります。

ですので、そういった縛りが少ない保険に早めにお金をプールしておくことが大切だと思います。

しかし、「認知症になった時のための保険」と言いつつ、

認知症だけでは支払いを受けられないケースが多いです。

というのも、認知症が社会問題視され始めた時には

"認知症保険"というものがありませんでした。

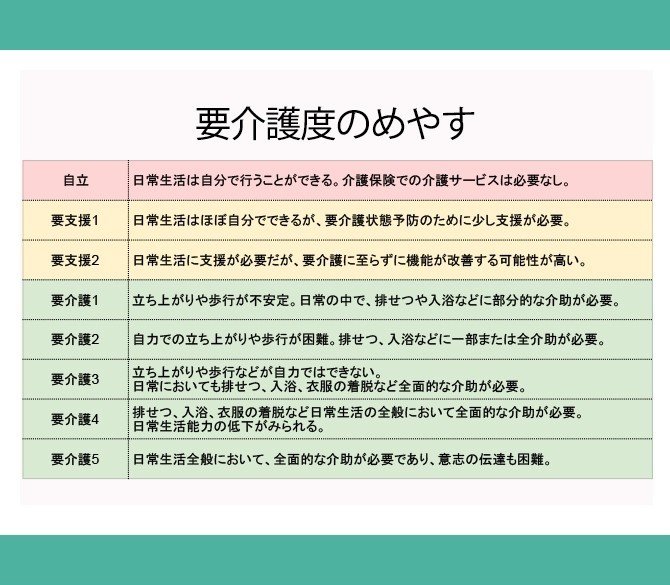

そのため、公的介護制度と連動して判定するというものが多いです。

認知症はあくまで要介護状態になる一つの原因です。

認知用であっても要介護度の判定が自動的に高くなるわけではありません。

認知症の問題は"身体は元気"ということなんです。

要介護度は日常生活を送ろうとして際の身体の状態を見るものです。

基準を見てみると次のようになっています。

認知症というのは常に忘れているというものではありません。

初期状態は波があって、波が押し寄せた時に

「なぜここにいるのか?なにをしようとしていたか?自分が誰なのか?目の前の人が誰なのか?今は何時なのか?」がわからなくなる病気です。

段々と波が大きくなって、忘れてしまう時間が増えていくんですね。

つまり、波が引いている時は日常生活を送れます。

認知症を患っていても食事や排せつは自分でできるという方が多いんです。

この場合、ケアマネさんの判断にもよりますが、

要支援2や要介護1になる可能性が高いです。

認知症に関しては支払い要件に書かれていないんです。

条件としては「要介護2以上」ということが多いです。

ということは、認知症で介護状態であっても

要介護認定が高くなければお金を受け取ることができません、

今は国の働きかけもあり「器質性認知症と診断されたとき」に支払う保険

が増えてきました。

この支払い要件というのが重要ですので、しっかり確認しましょう。

受け取ったとしても使えない?受け取り方の設定

ここから専門用語が飛び交うので、少し復習したいと思います。

生命保険に登場する役割には基本的には4つの役割があります。

簡単にそれぞれの役割についてまとめてみました。

・契約者

「保険会社に契約の申込みをして保険料を支払う人で、契約の当事者」

・被保険者

「保険の補償を受ける人または保険の対象になる人」

・保険金受取人

「保険給付を受ける人」

・指定代理人

「被保険者に特別な事情があった時、代わりに保険金等を請求できる人」

たとえば【契約者・保険者:夫 保険金受取人・指定代理人:妻】という内容のように、同じ人物が複数の役割を受け持つことがあります。

死亡に関わる保険の場合、

この組み合わせによって税金のかかり方が変わります。

税金については別の機会に触れてみたいと思います。

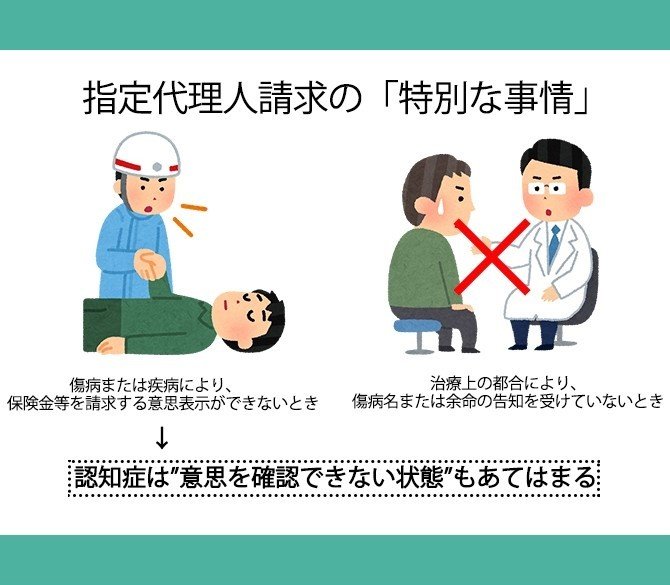

そして、保険請求の際に登場するのが指定代理人制度です。

被保険者本人に「特別な事情」がある場合に指定代理人が保険金等を請求できる制度です。

公益財団法人 生命保険文化センターでは以下のように解説しています。

指定代理請求制度とは、被保険者本人に「特別な事情※1」がある場合、契約者があらかじめ指定した代理人が被保険者に代わって、保険金等を請求できる制度です。代理人を指定する際に、契約者は被保険者の同意を得る必要があります。※1「特別な事情」とは(ある生命保険会社の例)

(1)傷害または疾病により、保険金等を請求する意思表示ができないとき(2)治療上の都合により、傷病名または余命の告知を受けていないとき(3)その他(1)または(2)に準じた状態であるとき

指定代理請求できる保険金・給付金の種類は生命保険会社によって異なりますが、被保険者が受取人になっている給付です。

例えば、入院給付金や手術給付金、高度障害保険金、特定疾病保険金、リビング・ニーズ特約保険金、介護保険金・介護年金などがあります。被保険者と受取人が同一人の場合の満期保険金や年金などを代理請求できる生命保険会社もあります。

また、契約者と被保険者が同一人の場合の「保険料払込免除」についても、代理請求することができます。

一般的には契約に「指定代理請求特約」(特約保険料は不要)を付加して、指定代理請求人を指定します。

特約ではなく、保険金受取人と併せて契約時に指定代理請求人を指定する生命保険会社もあります。

なお、契約途中でも被保険者の同意を得て、指定代理請求人の指定や変更ができます。

噛み砕いて説明すると、

寝たきりで意思表示できない時や

末期がんで本人が告知を受けていない時は

本人の意思が確認ができないという扱いになります。

本人が保険金を請求する意思が確認できないと

保険金を受け取ることができなくなってしまいます。

そこで登場するのが指定代理人です。

あらかじめ指定しておくことで、

指定代理人が保険金を請求できるわけです。

だからといって、誰でも指定できるわけではありません。

指定代理請求人の範囲※2は生命保険会社によって異なります。

※2指定代理請求人の範囲(ある生命保険会社の例)

●被保険者の戸籍上の配偶者

●被保険者の直系血族

●被保険者と同居または生計を一にしている被保険者の3親等内の親族

(請求時点にも、代理人は上記の範囲内であることが必要です)

<留意点>

生命保険会社は指定代理請求人からの請求に基づいて保険金等を支払ったことを被保険者に連絡することはありません。

したがって、被保険者が知らない状況で、保険金等が支払われたことにより、保障内容(保険金額、保険料)が変わったり契約が消滅したりすることがあります。

保険金等が支払われた後に、契約者(被保険者)から契約内容についての問い合わせが直接生命保険会社にあると、生命保険会社は回答せざるをえないこともあります。

しかし、最近はがんの告知も本人にすることが増えてきたので、

当初の目的とは別の役割になってきました。

ここまで読んだ方は、

事故や脳疾患で意識不明にならないと使う機会がない制度なんじゃないか?

と思う方もいらっしゃるかもしれません。

認知症の際の介護保険金請求にも使えるんです。

指定代理人を指定しておいても…

一般的に介護保険金・年金の受取人は被保険者ですが、

被保険者が保険金等を請求する意思表示が困難である場合、

通常であれば、成人後見人等を選任するなど請求手続きが必要になります。

指定代理請求制度を利用することによって、

受取人である被保険者が介護保険金等を請求できない特別な事情がある場合に備えて、あらかじめ指定した代理人が被保険者に変わって介護保険金等を請求する事ができます。

ですが、ここで問題があります。

それは保険会社によっては指定代理人名義の口座に

請求先を指定できない可能性があります。

もしくは成年後見人でなければそもそも請求できない、

商品によっては請求可、個別判断、条件付き支払い等、

実は保険会社によって内容が違うんです。

凍結された被保険者名義口座に支払われてしまうと

そもそも利用できません。

請求しても受け取れないということがあるんです。

指定代理人制度も介護保険も比較的新しい制度なので、

保険会社によって考え方がバラバラなんですね。

商品選定と職域を超えた対応を

同じ文言でも保険会社によって内容が異なる場合があります。

その内容は日々変わっていくので、

私たちも保険会社に内容の確認を何度も行っています。

保険の内容が複雑化しているだけでなく、

内容の改定ペースが段々早くなっているからです。

特定の事柄に関して、この会社はできてこの会社はできないということもあります。

実は生命保険は家族信託とほぼ同じ仕組みなんです。

家族信託制度導入や受託者を変更するのに手間がかかってしまいます。

さらに、不動産を信託する場合、受託者には固定資産税がかかります。

家族信託口座にお金がないと使えないんです。

タイミングが違うだけでお金を準備する点では同じなんです。

自由に使えるお金も大切ですが、介護は家族全員の問題なので、

確保しておく必要があります。

しかし、病歴等で生命保険に加入できない場合もあります。

そんな時に家族信託が登場するわけですね。

"どの制度が正しい"というのではなく、

状態や環境に合わせて相談できる方が近くにいると良いと思います。

前回の記事はあくまで制度の一例です。

成年後継人制度・家族信託においても、経験を積まれた弁護士さんや司法書士さんがお詳しいです。

ご自身で導入できるということが先行して伝わっていますが、専門的な文章が多く、介護で書類に時間をかけられなくなってしまいます。

そうなってしまうと専門家のアドバイスが必要になってきます。

これからはそれぞれの職域で専門性を高めつつ、

職域を超えて協力して問題解決のために取り組んでいく必要があると再認識した2週間でした。

この記事が気に入ったらサポートをしてみませんか?