#11 さらなるスパイラルアップ ~実行策 応用編part3

さらなるスパイラルアップの第3回は、全社的組織対応の向上です。

「ゼロから始めるIR」は今回が最終回となります。

全社組織対応

統合報告書の志向に沿って、企業サイト・商品サイト、さらに国内サイト・グローバルサイトの統合化を図りました。その際に特に意識したのがあらゆるステークホルダーのニーズ・ウォンツに応えるということです。

高度成長期のコミュニケーション活動は商品広告に偏りがちでしたが、昨今は商品以外の企業価値、企業の姿勢や社会的活動といった企業の総合力が求められるようになりました。

その対象には様々なステークホルダーがいます。消費者、消費者予備軍の生活者、取引先、株主、投資家、そしてもちろん従業員。仕事をしている人々も家に帰れば消費者、生活者になります。その方々のサイト訪問ニーズ、ウォンツに適確に応えなければなりません。表現イメージの共通化は当然であり、構成力、表現力が問われます。

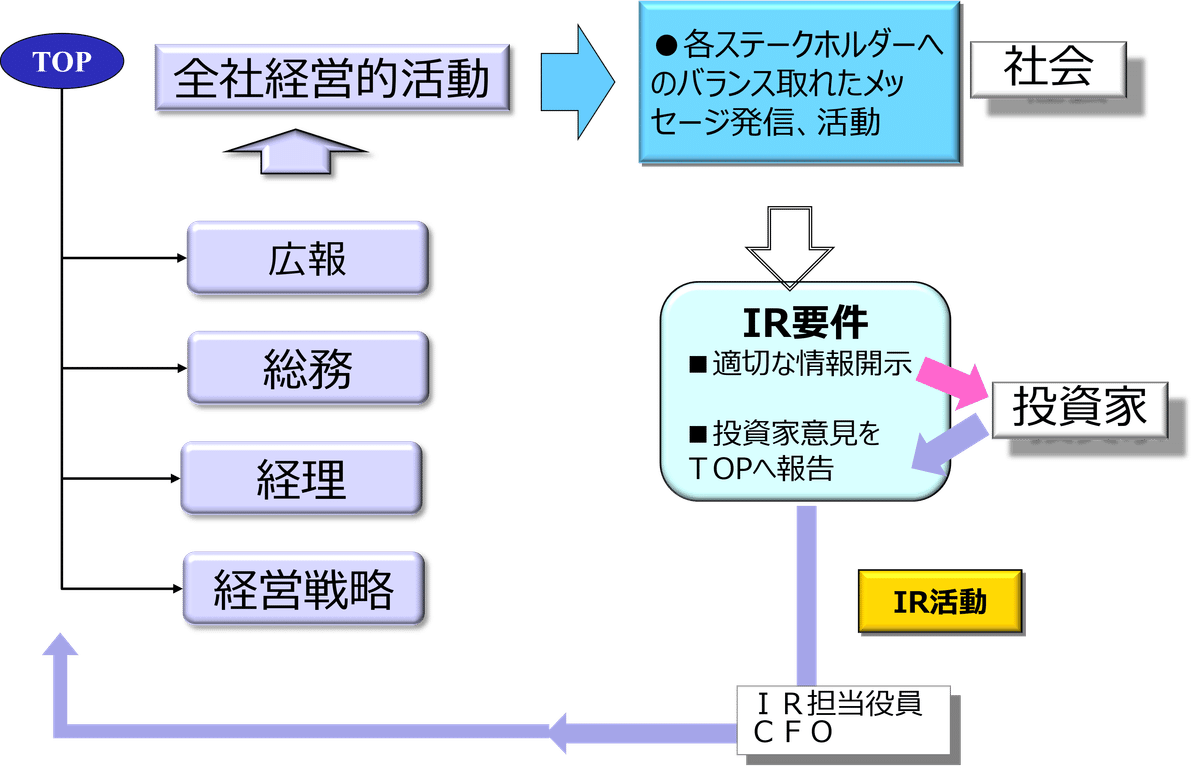

発信する側も統合的観点で臨む必要があります。事業活動のステークホルダーは顧客ですので事業部門の役割ですが、顧客以外のステークホルダーは機能部の役割です。

ところが通常、各機能部は縦割りで横串の統合的活動は苦手です。本社機能部は本来経営的視点で企画し実行しなければならないのですが一般的に大企業病と言われるように組織が硬直化するとその点が弱体化します。日本の本社部門の生産性がグローバル水準で劣後しているのは実はこの点です。

いきなり経営的視点といっても難しいので、総務・広報/IR・経理・経営戦略部の各機能部で各々担当している全社経営的活動を、統合メッセージ、発信方針を基に経営的視点で再整理、業務の再分担を順次行いました。初回でIR活動の目的が広義には全社的マーケティング活動と述べたことはこういった主旨だったのです。

アクティビスト対応

とりわけ、IR部門は社外の声を吸い上げ、社内、トップにフィードバックする役目を担います。特に投資家の声として企業が警戒するのがアクティビスト対応、所謂「モノいう株主」でしょう。

従来、こういった株主対策、総会対策といえば、敵対的買収防衛策も含め全て総務部門マターでありました。しかし、株式市場の変化、投資家との対話の高まりに応じて経営環境は変化しており、アクティビスト対応は今日ではあらゆる上場企業が直面する経営マターとなっています

そもそもアクティビストのターゲットとなる企業の特徴は、かつての前職のように株価が低迷していて資本効率が低い企業です。敵対的買収に対しては買収防衛策を講じておく、といった対応が一時期流行りましたが、そのようなテクニックで逃げようとすること自体が経営力の無さを公言するようなものです。

むしろ、企業価値を上げ、株価を上げ、時価評価額を上げることによる防衛が企業経営の王道でしょう。従って、議決権行使する合理的、論理的質問、提案に対して真摯に誠意をもって論理的に正攻法で対応する、隠さず、逃げず、想いと計画で対応すれば恐れることは無いでしょう。

逆に、その対応を誤ると、例えばかつてのような『臭いものにはフタ』的な対応をすると、昨今はネットやSNS等ITを駆使して世論形成をしてくるリスクがありますので充分留意する必要があります。

いまさらながらですが、直接金融でない限り投資家がいくら株式投資してもそのお金は株式市場に投下されるだけで企業には入りません。企業は「モノ言う株主」の声に真摯に耳を傾け、企業価値を上げることこそが社会の公器としての企業の務めです。またIR担当は日頃投資家の声を経営に上げて企業価値向上に努めることもその重要な役割です。

かつての日本の株主総会は、つつがなく、しゃんしゃん総会が主流でした。前職も長い間そういった総会を繰り返し、株価が微動だにしないにもかかわらず、株主からのまともな質問もありませんでした。こういった非健全な経営陣と株主との関係が株価の動きと共に是正されました。株価が上がる、時価総額が上がるというのは、良い刺激、きっかけとなったと思います。

IR担当の専門性向上

こうした良い循環にスパイラルアップしていく中で、IR活動のミーティング、イベント、ツール構築、メディア発信の企画・運営の『質』を向上させていきます。同時に情報、知識の蓄積をしてナレッジを高めます。

そのために今後のIR担当には更なる専門性向上が求められます。

それは

・財務、経理知識、資本市場 の知識習得

・会社法、金融商品取引法、開示制度などの法的知識向上

・経営方針の大局的把握

・社内外コミュニケーション能力

・グローバル語学力

といったスペシャリストの能力です。

統合報告の狙いにあるように、企業の将来的なポテンシャルを見せることは、投資家からの信頼が高まるだけでなく、社内の部署間の情報交換や相互連携を深める効果があります。IR部門はその全社経営活動のハブ的役割を担うことが期待されます。

おわりに~「ゼロから始めるIR」の実現を目指して

今後の世界の変化の中で、現在の日本社会は低生産性、低賃金、低経営力、低教育力といった国力の面で先進各国に見劣りする状況です。それが日本社会の元気のなさの表れとなっています。

特に業績向上、株価や時価総額のアップによる企業の財務・経済価値は伸びたものの、財務・非財務含めた社会全体の価値向上に至っていないという指摘が多く上がっています。今後日本社会に必要なのは技術・知力と言った真の付加価値向上でしょう。

世界は『モノ・カネ一辺倒主義』からの脱却がコロナ禍で一気に潮流が動く様相です。

そこの捉え直しが二通りあって、

一つはこれまでの延長線上で「より効率的にする」、もうひとつは従来の揺り戻しで「より人間的にする」方向です。

どちらか一方というイチゼロではなく、振り子のように振れながら適切なバランス点に収斂されていくと推察されます。

そのバランスを見極めるのに現在、欧米ビジネス界では「アート」「美意識の復権」が注目されています。「生産性」「効率性」といった外部モノサシだけでなく、『真・善・美』を内在的に判断する美意識という内部モノサシに照らして自らの有りようを開く動きです。論理・理性に軸足を置いた経営、いわば「サイエンス重視の意思決定」だけでなく、「直観」「感性」「倫理」をより重視し、両者バランスを目指す社会に移っていくでしょう。

多くの企業で遅れているであろうIR業務も、生産性の遅れ、デジタル化の遅れを是正していくことでしょう。

企業の資本政策や株主構成も多様化していき、これまで述べてきたような株主構成の是正、資本政策の充実すらも今後陳腐化することも予想されます。

行き過ぎた株主重視の見直しから、上場企業であっても株主の介入を制限したり、企業価値を高めるために非上場化したり、創業家の強力な影響力を駆使したりと、資本政策は多様化し、その株主構成によって企業活動が大きく変わっていくと推察されます。

従って財務の観点だけの資本政策として、上場をデフォルトの選択肢と考えるのではなく、『自社の理念や戦略と整合した株主構成を企業が選ぶ』ことがますます肝要となります。

そしてそこには、従来のように財務的経済的価値追及ばかりでなく人類的地球規模的課題解決といった非財務的価値の追求が極めて重要となります。まさしく、「経済・法」と「倫理・人間性」のバランスです。

その判断基準として読者に心掛けていただきたいことを最後に述べます。 それは、

●当たり前を疑う、考える⇒真の価値は「役に立つ」だけではなく、「意味があるか」を理解する

●絶対評価(相対評価だけでなく)を意識する

●プロセス評価も大切にする

●ルールを守る

●夢、ワクワク感を持つ

読者におかれましても基本を大切に マーケティングの基本から自己研鑽に励むきっかけに本篇がなれば、筆者にとってこれほどの幸せはありません。

この記事が気に入ったらサポートをしてみませんか?