その5【IPOの経理・財務の実際】

「お金回り」の整備は、IPOプロセスの中で大きなパートを占めますし、会社が成長していくにあたって、「お金回り」の管理・業務フローは絶え間なくアップデートされていくことが必要だと思っています。

IPOプロセスを中心にコーポレート領域で小さくないウェイトを占める経理・財務パートについて、苦労したことを含め赤裸々に書いてみたいと思います。

ーー前回までの記事はこちら。

その1【IPO準備チームの実際】

その2【SOの設計と運用の実際】

その3【予算策定・予実運用の実際】

その4【IPOまでの資金調達の実際】

このテーマで記事を書こうと思った理由

スペースマーケットのIPOチームは、IPO経験はおろか、管理部門業務も未経験のメンバーが中心でした。(CFO以外が未経験)→その1【IPO準備チームの実際】参照。

私自身も、会計バックグラウンドではあるものの、スペースマーケットで初めて仕訳を入力し・決算を締めるという経験をさせていただき、今に至ります。

C to Cのプロダクトの構造を中心とした業務フロー理解・仕訳生成/入力・監査法人との調整・開示資料の作成、と自身として最も時間を費やした、そして本当に苦労した経理・財務はこの連載で欠かせないネタであり、今回の記事となりました!

経理・財務は領域自体も広くて、語りだすとキリがないのですが今回は特に印象に残っているポイントについて書いてみたいと思います!

それでは、以下1問1答形式で記載してみます!

N-3期時点の状況は?

ーーー第一印象「これはしんどそう、、」

スペースマーケットのN-3期はCFO・管理部長はおろか、経理・財務領域では専門のメンバーがいない状況にありました。

N-3期は創業から2年ちょっとの段階なので、まずはサービスの開発、利用者の対応にリソースをかけていて、経理・財務にはほとんどリソースを割けていない社内体制でした。

会計記帳もすべて外部委託で進めており、社内での業務フローもほとんど整っておらず、仕訳に根拠資料が不足している、債権債務の管理ができておらず、回収が滞っている債権もある、ツールの管理ができておらず、使わなくなっているツールの支払いが発生しているというような状態です。。

(上場した今、改めて文章にすると すごい・・・)

このような状態なので、いわゆる会計的な論点の整理、例えばいつ収益を認識するか、原価・販管の区分、減損、税金・税効果のような検討も当然されていません。

どベンチャーの会計を見たのはスペースマーケットが初めてですが、これからやるべきことを想像して、「ほんとしんどそうだな。。」と感じていたN-3期でした。

資金繰り表の作成って?

ーーー資金繰り表の意義

記帳について、徐々に内製化し、体制を整えていくのに平行して、資金繰り表の作成(既存のもののアップデート)も早期に対応していきました。

スタートアップでは、Cash is King と言われるとおり、お金があってなんぼです。他のスタートアップと同様に、当社もキャッシュアウト先行でキャッシュ残が減少するなかで経営を行っており、私がJoinしたN-3期は特にキャッシュ残高が小さくなっていた、という点も踏まえて、しっかりした資金繰り表の作成が必要と考え、いつ・何に・いくら支出(収入)しているのか、この後どうなるのかの見える化を進めました。

大きな会社になると、資金繰り表ってほとんど意識しないですし、資金繰り表は会社ごと個別の要素を加味する必要があるので、ノウハウがアップデートされづらいですが、以下のような意義があると考えています。

経営の見える化

経営の見える化と言うと様々な要素がありますが、お金の出入は見える化の最重要項目の一つだと思います。お金の出入をちゃんと見ることで、会社の状況を正しく認識することができますし、重要度は高いです。

フェーズが進むと管理会計が見える化の役割を果たしていく部分も大きいですが、早いフェーズ・キャッシュ残が小さい状況ではキャッシュベースの状況把握が、早くて正確・重要なケースが多いと思います。

また、管理会計が整ってきてもPL⇔Cashで差分があると定期的にキャッシュベースで見ることが有用ですね。(資産計上の投資・償却・引当金等)

ファイナンス計画の基礎

いつまでに調達が必要なのか。次いくら調達してどの期間でいくら使っていくのか。等のファイナンス計画は資金繰り表の正確な作成が基礎になります。

内部統制やコスト改善の基礎

資金繰り表をしっかり作ることで、おかしな支出がないかのモニタリング(発見統制)、削減可能な支出がないかの検討などがスムーズに行えると思います。

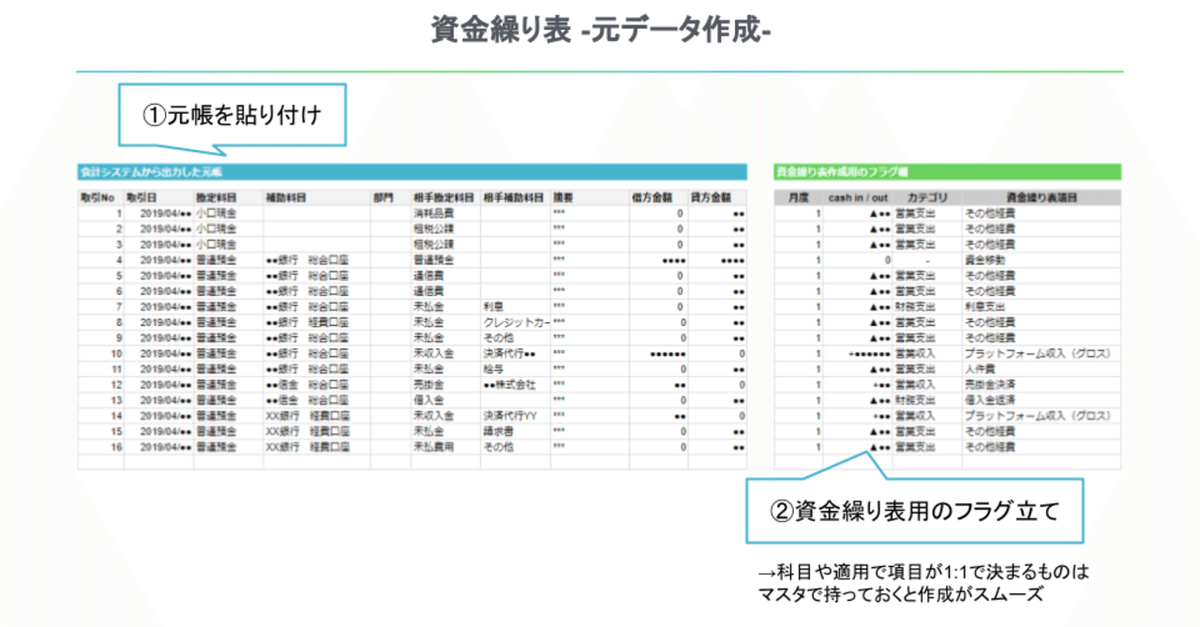

ちなみに、当社では資金繰り表は以下のように作ってます。特殊な方法ではないですが、ご紹介とさせていただきます。

プロダクトの構造理解って?

ーーー今後の経理・財務パーソンの重要スキル

当然のことでは?と言われるかもしれませんが、「苦労することありますよね!」「簡単じゃないですよね!」 と考えているのが、このプロダクトの構造の理解になります。(ここでは"経理・財務に必要な部分"の話とします。)

ほとんどの会社ではこのプロダクトの構造の理解と会計処理・財務業務の運用フローが構築された状態で経理・財務業務がまわっているため、構造理解から経理・財務フローへの落とし込み・運用フロー構築の苦労や、フロー構築の前提としてのプロダクトの構造の理解について、経験している人が少ない、大切さがなかなか広まってないのかなと思っています。

IPO準備における個人的トピックなので、記載してみます。

ーーー意識差分

まず、なぜ大切か、なぜ苦労するのかは(経理・財務体制を整える前の)プロダクトの構造と会計処理に必要な要素の間で以下のような意識差分があるためです。

会計で必要な要素

会計で必要となる要素として以下の要素があります。

①カレンダーベースでの月次数値の確定

②過去データの確定(収益・費用、債権・債務の計上と消込に必要)

③仕訳につながる入出金の金額の確定(金額測定観点)

プロダクトの特徴

一方で、そのような要素に対してプロダクトは以下のような状況にあると思います。

①サービスによっては、カレンダーベースの月次に意味がないケースは少なくない。(※会計にとって、31日→1日は月次が変わるという大きな意味を持つが、サービスによっては、1日→2日と31日→1日は同じ処理をして、特に意味はないケースがある。)

②利用者が合意していれば、過去データのアップデートは随時行われる。

③利用者が合意していれば、金額はありえる。(データベース上でアップデートされる。)

ーーー会計の世界とプロダクトの世界のつなぐ翻訳者が必要。

このように、会計の世界とプロダクトの世界では実は大きい意識差分があるため、早いフェーズのスタートアップで経理・財務体制を構築しようと思うと面食らうことがあるのかなと思ってます。

ただ、会計の役割(サービスや事業の実態を数値に落とし込む)を考えると必ず乗り越えないといけない課題ですよね。

これまでは、物理的な商品の販売や、請求書での入出金など見えるものを対象とすることが多かった経理・財務ですが、この対象物が昨今プロダクト(データベースのレコード)に変わったことで重要度が増してきていると考えていまして、インターネットサービスが増えるにつれ、どんどん重要度が増していくんだろうと思ってます。

当社では、SQLで元データを出力して、「このカラムってどういう意味ですか?」「データの更新ってありえますか?、いつ変わりますか?」というコミュニケーションをエンジニアメンバーとひざ詰めで行い、「この時点での確定データを保有するにはどうしたらよいか?」「更新がある場合に対応ってどうすべきか?」と経理・財務処理を作っていきました。

経理・財務担当者は、今後会計の世界とプロダクトの世界のつなぐ翻訳者という立ち位置となれるとバリューが上がるのかなと思います。

CtoCならではの取り扱いと苦労とは?

ーーー入出金がとにかく多い。。最初は手作業

当社のサービスはプラットフォームであり、C to Cの形式で取引が回っています。

経理・財務の観点では、スペースの利用者となる多数の個人・法人のゲストと入金取引が発生し、かつスペースの貸し手である、こちらも多数の個人・法人のホストへの出金取引が発生することが特徴です。

サービスサイトをご覧いただくとわかっていただけると思うですが、1回の利用は数千円~数万円台前半であり、これが数千・数万・数十万件と積み重なることで収益・費用が構成されています。

このような取引が入出金の両サイドで発生するため、入出金取引の認識、債権債務計上、消込、債権債務管理のプロセスの構築が非常にハードでした。。

最終的には決済代行会社さまを経由して大部分を処理する形、データベースから入出金取引を自動計算するフローを構築し、回るようになったのですが、N-3期は銀行振込ベースで処理していたこともあり、大量の入出金をひとつひとつ確認して計上するという作業から経理・財務体制の構築が始まりました。

過去の請求の差額調整や、将来分の入金、プラットフォーム上での利用の入金と受発注プロセスの入金が混在していたことで、経理・財務体制構築のなかでも最大級の難所でした。

当時は連日深夜までこの確認作業に追われ、なんども心が折れかけました。。

その他会計での検討

ーーー売上の会計処理

N-3期ではいわゆる利用者の課金総額であるグロス処理で記帳をしていましたが、監査対象期間のN-2期以降はプラットフォーマーとしての取り分を売上とするネット処理へ移行しています。

計上を変更すると期間比較ができなくなるのと、ぱっと見の売上が減少したように見えるので、管理会計ベースでグロスの場合の表示も並行してモニタリングできるようにするなどの対応を行うなど移行当時は苦労しました。

また、IPO準備の後半ではサービスの状況をしっかり理解いただくためにはグロスベースでの表示も必要ということでIR等でも"GMV"としてグロスベースの開示を行うことになりました。

ーーークーポン・ポイント

売上という観点だと、クーポン・ポイントの処理も論点になりました。

売上マイナスか販管費処理か、で議論がある科目ですが当社では付与実態を踏まえて販管費内の販売促進費として処理することになりました。

財務会計ベースのトップラインの見え方が変わるので、期間比較できるようにする等対応が必要なのでこちらも苦労ポイントですよね。。

ーーー原価・販管の区分

人件費等のコストについて、原価性のあるものは売上原価に計上すべき、という論点でも議論がありました。(関連して、人件費の他家賃の按分、サーバコスト、開発ツール等も。)

当社では、サービスの開発を行うエンジニア・デザイナーの人件費については原価として計上するという処理を行っています。

インターネットサービスでは人件費は総コストの中でも小さくない割合で影響が大きいこと、原価・販管の区分はいろいろな要素(基準・サービスの特徴・会計処理の実務等)を踏まえて総合的に判断されること、最終的には売上総利益の見え方に影響がでるという観点から、ぜひ前手で議論されることをお勧めします。

全員未経験でのぞむ「締め」

こうしたN-3期の状況、プロダクトとの意識差分の壁、C to Cならではの大量のトランザクションの整理を経て、N-3期末残高、N-2期のPL・BSを確定させていきました。

一番しんどかったN-3期-N-2期の会計は、スペースマーケットに入社して当時初めて仕訳に触れた山根さんを二人三脚で対応していました。

2人とも決算を締めるという業務は未経験で対応していったので、監査法人さま・証券さまには本当にお手数をおかけしましたし、大部分の業務は不格好なものだったと思いますが、課題へ向き合う力や熱量が専門性の壁を超えた瞬間でもあったと思っていて、スタートアップでたくさん発生してくる未経験業務へ向き合う姿勢を学べたという観点で大切な成功体験だったなと思っています。

結構書いたのですが、いろいろ漏れている気もするので、山根さんにもどこかで当時の振り返りnote書いてほしいですね。

ーーーひとつの会社で一度の経験

と・・・このようにN-3期の状況からとても苦労しながら経理・財務の体制構築を行ってきました。

なかなかしんどいことやっていたな、と思いますが経理・財務体制って一度整えると多少上下はありつつ構築前のような状況になることってまずないですよね。

そういう意味では、1つの会社で一度しかない場面に出会えた・向き合えたと思っていって記帳な体験だったなと。

経理・財務改めて面白い仕事だと思います!と、無理やり締めくくりたいと思います。

今回もとりとめなく書き連ねてしまいましたが、お読みいただきありがとうございました!

===

当社では私達と一緒にコーポレート業務をご一緒していただける方を絶賛募集しております!

興味をお持ちの方がいらっしゃればぜひお気軽にお問い合わせください!!

この記事が気に入ったらサポートをしてみませんか?